Email & проверка телефона в swift

Содержание:

- Недостатки SWIFT

- Денежные переводы СВИФТ — преимущества и недостатки

- Виды переводов и требования к оформлению

- Отдельные состояния

- Положительные и отрицательные моменты использования кодов

- Оператор целочисленного деления

- IBAN и коды SWIFT

- Как функционирует SWIFT в России

- Сроки и комиссия за переводы

- Тарифы и комиссии

- Что необходимо знать о денежных переводах SWIFT

- Плюсы и минусы SWIFT переводов в Сбербанке

- Что такое система SWIFT

- СВИФТ-перевод: что это такое

- Выбрасывание ошибок

- Как перевести деньги из Сбербанка в другой банк

- Оператор полузамкнутого диапазона

- Как получить деньги по SWIFT переводу в Сбербанке

- Резюме или плюсы/минусы услуги

- Как узнать СВИФТ-код

- Оператор логического ИЛИ

- Swift-перевод в Сбербанке: алгоритм отправки

- Вывод

Недостатки SWIFT

Увеличенное, по сравнению с другими системами, количество необходимых сведений обусловлено требованиями безопасности, и не может в полной мере считаться недостатком. Но первое затруднение, которое испытывают все пользователи – это более длительная и сложная процедура оформления перевода.

Кроме того, работа с системой осложнена:

- невозможностью самостоятельного расчета комиссии из-за тарифов банков-посредников;

- длительным сроком проведения операции;

- недоступностью переводов в мелких финансовых организациях.

Стоит обратить внимание, что после 2011 года информация обо всех расчетах в СВИФТ мониторится Госдепартаментом и Министерством финансов США. В контексте введенных антироссийских санкций платежные данные россиян и российского бизнеса могут стать объектом политически мотивированного внимания чиновников Вашингтона

С 2014 по 2021 год неоднократно озвучивались угрозы отключения России от SWIFT.

Загрузка …

Денежные переводы СВИФТ — преимущества и недостатки

Система межбанковских платежей получила заслуженное мировое признание. Она известна и популярна в сотнях стран с различным уровнем развития и принципами ведения экономической политики. Взаимное международное сотрудничество банков — основное преимущество СВИФТ. На практике оно проявляет себя в следующих моментах:

- отсутствие программной привязки между банком и системой — проводить транзакции денежных средств данным способом можно независимо от того, поддерживает ли компания пользователя СВИФТ или нет;

- максимальная точность перевода финансов или поступления платежа на персональный счёт получателя;

- полная конфиденциальность личных данных клиентов;

- сроки осуществления операций срочные или практически мгновенные;

- отсутствие лимитного порога ограничений при осуществлении переводов — за исключением случаев, когда ограничения накладываются валютным законодательством конкретного государства;

- возможность совершать транзакции во многих валютах мира;

- система взаимодействует как с физическими, так и с юридическими лицами;

- предельно низкие тарифные планы обслуживания пользователей;

- простота и удобство совершения финансовых операций;

- увеличение показателя эффективности работы банковских организаций, являющихся партнёрами СВИФТ, а также стимулирование их конкурентоспособности на мировом валютном финансовом рынке;

- полная гарантия защиты личного счёта пользователя от мошеннических действий;

- минимальная комиссия при переводе крупных сумм, что особенно актуально для ведения бизнеса и перечисления денег банкам, предприятиям-партнёрам и при покупке дорогостоящих товаров и оборудования.

Если говорить о недостатках ресурса, то их не так уж и много. В редких случаях наблюдаются временные задержки перечислений средств. Это происходит по причине того, что иногда информация проходит процедуру ручной обработки данных, что несколько замедляет процесс перевода. Уменьшить вероятность задержки по времени можно, если:

- грамотно и разборчиво указать всю необходимую для оказания услуги информацию;

- понимать, что по своей сути, платёжное поручение — это фактически та же телеграмма, следовательно, в ней должна быть краткая и чёткая подача данных без лишних деталей.

Кроме того, стать участником системы стоит довольно недёшево, что отталкивает от сотрудничества с ней мелкие финансовые учреждения. Необходимо отметить, что у некоторых посреднических ресурсов, весьма успешно конкурирующих со СВИФТ, эти тарифы на порядок ниже.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Виды переводов и требования к оформлению

Существует несколько видов переводов, поддерживаемых системой. Они различаются по виду валюты: рубли, евро, доллары, фунты стерлингов, швейцарские франки. Система позволяет оплатить покупку ценных бумаг или учебу в иностранном вузе.

К каждому платежу предъявляется ряд строгих требований:

- Обязательно необходимо указывать код Сбербанка, также отправитель должен знать номер счета получателя, корреспондентского счета банка, полное наименование кредитной организации на английском.

- Перевод возможен только на банковский счет или счет карты, при условии, что указано подразделение-получатель.

- Максимальная сумма перевода ограничивается законодательством России.

- За совершение перевода взимается комиссия.

Главная особенность системы — надежность и безопасность. Шифрование и дополнительные меры безопасности обеспечивают защиту ваших средств. Вы можете отправить ограниченную сумму: до пяти тысяч долларов.

Если перевод совершается на имя родственника, то его сумма не ограничена, надо только предоставить документ, который является доказательством родства. Вы можете совершить перевод в любой удобной валюте. Наличные выдаются без комиссии.

Если вам необходимо совершить перевод на сумму более пяти тысяч долларов, необходимо указывать назначение средств. Срок совершения перевода достаточно долгий: от трех до пяти рабочих дней. В целом, сделать перевод за границу и получить средства из-за рубежа несложно. Достаточно внимательно заполнить документы и указать полные и достоверные сведения.

Отдельные состояния

Использование типа Result решает эту проблему, превращая каждый результат в два отдельных состояния, используя перечисление, содержащее кейс для каждого состояния — один для success и один для failure:

Сделав наш тип результата дженериком, его можно легко использовать в разных контекстах, сохраняя при этом полную безопасность типов. Если мы обновим нашу функцию load, чтобы использовать вышеуказанный тип Result, мы увидим, что все становится намного более понятным:

Использование типа Result не только повышает безопасность нашего кода во время компиляции, но также побуждает нас всегда добавлять правильную обработку ошибок всякий раз, когда мы вызываем API, который выдает значение Result, например:

Теперь мы сделали наш код более понятным, а также устранили источник двусмысленности, что привело к созданию более надежного и приятного в использовании API .

Положительные и отрицательные моменты использования кодов

Сегодня в системе SWIFT уже зарегистрировано свыше 1000 банков и больше 10 000 других финансовых структур со всего мира. В основном это крупные и проверенные организации.

Посредством системы можно:

- быстро делать денежные переводы между странами;

- платить за это минимальное комиссионное вознаграждение;

- не дожидаться денег неделями.

Из минусов разве что необходимость знать особый код банка, без которого в выполнении операции вам скорее всего откажут. Если такими сведениями вы не обладаете, есть смысл заранее обратиться в свой банк или связаться с получателем и уточнить у него нужную информацию.

Затем уточнить те же сведения касаемо вашего банка, т.е. той организации, через которую вы желаете выполнить денежный перевод.

Потом пойти в представительство банка и просто осуществить перевод.

Для этой цели банковский работник обязательно спросит код, узнать который вы сможете любым удобным методом, из числа описанных в этой статье. Дальше осталось только следовать инструкциям. Как вы видите – никаких сложностей, зато сколько преимуществ!

Ознакомьтесь с предложениями банков

Оператор целочисленного деления

Оператор целочисленного деления (a % b) показывает, какое количество b помещается внутри a, и возвращает остаток деления a на b.

Заметка

Оператор целочисленного деления (%) в некоторых языках называется оператором деления по модулю. Однако учитывая его действие над отрицательными числами в Swift, этот оператор, строго говоря, выполняет деление с остатком, а не по модулю.

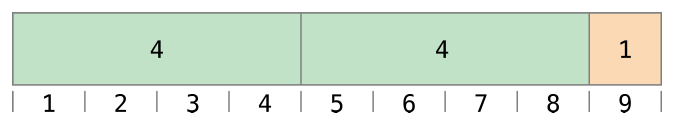

Оператор целочисленного деления работает следующим образом. Для вычисления выражения 9 % 4 сначала определяется, сколько четверок содержится в девятке:

В одной девятке содержатся две четверки, а остатком будет 1 (выделено оранжевым цветом).

На языке Swift это записывается так:

9 % 4 // равно 1

Чтобы получить результат деления a % b, оператор % вычисляет следующее выражение и возвращает остаток:

a = (b × множитель) + остаток

где множитель показывает, сколько раз целых b содержится в a.

Подставляя в это выражение 9 и 4, получим:

9 = (4 × 2) + 1

Точно так же рассчитывается остаток, когда a отрицательно:

-9 % 4 // равно -1

Подставляя в наше выражение -9 и 4, получим:

-9 = (4 × -2) + -1

причем остаток будет равен -1.

Если b отрицательно, его знак отбрасывается. Это означает, что выражения a % b и a % -b всегда будут давать одинаковый результат.

IBAN и коды SWIFT

Существует два международно признанных стандартизованных метода идентификации банковских счетов при переводе из одной страны в другую: международный номер банковского счета (IBAN) и код Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Разница между двумя методами заключается в том, что они определяют.

Код SWIFT используется для идентификации конкретного банка во время международной транзакции, тогда как IBAN используется для идентификации отдельного счета, участвующего в международной транзакции. Оба играют важную роль в бесперебойной работе международного финансового рынка.

Система SWIFT предшествовала попыткам стандартизировать международные банковские операции через IBAN. Он остается методом, с помощью которого осуществляется большинство международных денежных переводов. Одна из основных причин этого заключается в том, что система обмена сообщениями SWIFT позволяет банкам обмениваться значительным объемом финансовых данных.

Эти данные включают статус счета, суммы дебета и кредита, а также детали, связанные с денежным переводом. Банки часто используют идентификационный код банка (BIC) вместо кода SWIFT. Однако они легко взаимозаменяемы; оба содержат сочетание букв и цифр и обычно имеют длину от восьми до 11 символов.

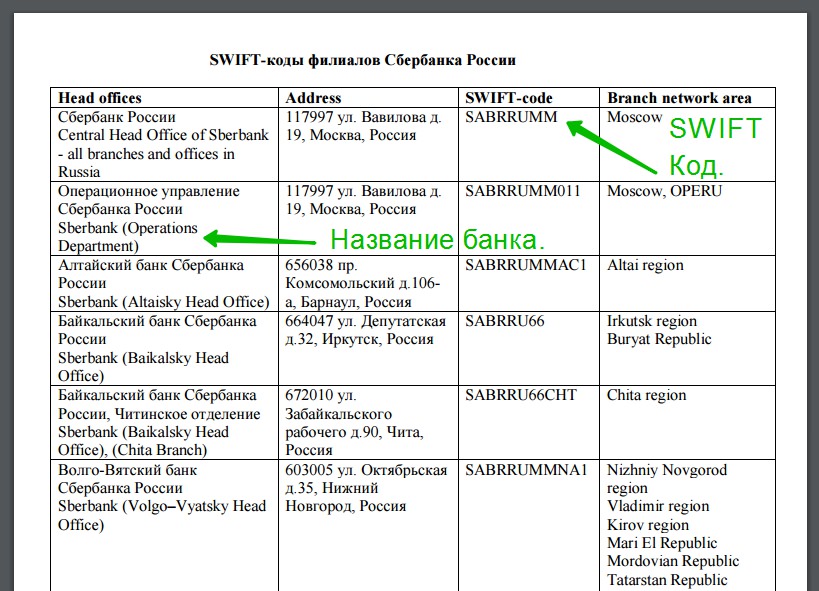

Как функционирует SWIFT в России

Механизм функционирования международного платежного канала удобно рассматривать на примере Сбербанка – крупнейшей в России финансовой организации с самой разветвленной сетью отделений и представительств. Код СВИФТ банка выглядит как SABR RU MM XXX. Точное обозначение формируется отдельно для каждого региона присутствия банка. Получить реквизиты можно на сайте банковской организации, по телефону службы поддержки или при личном визите в банк. Кроме того, потребуется 20-значный номер счета получателя платежа при переводе внутри страны. Доступные для перевода валюты: рубли, доллары США, фунты стерлингов, швейцарские франки, евро.

Комиссионные расходы несет отправитель средств. Размер операционных комиссий может составлять:

- при переводе американских долларов – до 1% от суммы операции (не менее 15 и не более 200 долларов);

- при отправке рублей – 2% (не менее 50 и не более 1500 рублей).

Доставки средств осуществляется исключительно на карточные и банковские счета в срок от 1 до 7 суток.

{reklama}

Сроки и комиссия за переводы

Как и любая платежная система, SWIFT существует за счет комиссий, взимаемых при выполнении переводов. Комиссию взимает каждый банк, участвующий в цепи следования денег от отправителя к получателю, и сбор устанавливается каждым учреждением индивидуально. Величина сбора для Сбербанка приведена в таблице. Взимаемая сумма одинакова для перевода на банковский счет и для получения наличных денег.

| Валюта перевода | Комиссия СБ РФ | Средний срок прохождения платежа | Размер сбора,% |

| Российские рубли | Не менее 50 р.

Не более 1500 р. |

1-3 рабочих дня | 2 |

| Валюта других государств | Не менее 15 USD

Не более 200 USD |

1-3 рабочих дня | 1 |

Важно! Цепочку банков, через которую пойдет платеж, не всегда возможно определить заранее, поэтому общая сумма сбора также может быть непредсказуемой

Для того, чтобы платеж дошел до получателя в полном объеме, необходимо выбрать один из способов:

- перевести деньги в заведомо большем размере;

- воспользоваться сервисом FULLPAY от СБ, который гарантирует получение адресатом заявленной суммы, даже если итоговая комиссия окажется выше стоимости оплаты услуги.

Тарифы и комиссии

SWIFT — это международная система, звеньями которой выступает огромное количество кредитных и финансовых организаций. Головной офис назначает факультативные условия, которыми могут воспользоваться все участники системы. В разных странах свои правила по поводу размера комиссии. К примеру, у основного российского оператора — Сбербанка России следующие показатели:

- Отсутствие максимального лимита — перевести можно практически любую сумму.

- Комиссия при переводе в рублях — 2% (минимум — 50 рублей, максимум — 1500 рублей).

- Комиссия при переводе в иностранной валюте — 1% (минимум — 15 у.е., максимум — 200 у.е.).

- Срок поступления средств — в течение 2 суток.

- Отмена перевода — предусматривается.

В других крупных российских банках предусматривается примерно аналогичная тарифная сетка.

Еще одним важным правилом системы SWIFT является работа в праздничные и выходные дни, круглые сутки, без перерывов. Это требование предъявляется к банкам-отправителям и банкам-получателям переводов. Именно поэтому российские аналоги в лице систем CyberPlat и CONTACT пока не выдерживают в этом отношении никакой конкуренции.

В отдельных случаях у пользователей возникают разногласия с банками, участвующими в системе относительно суммы полученного перевода. При оформлении транзакции, банк заведомо уведомляет своего клиента о том, что сумма будет проходить не напрямую в банк-получатель, а через несколько посреднических организаций.

Такое случается, когда у государств проживания (нахождения) отправителя и получателя нет договоренности об экономическом партнерстве. В итоге каждый посредник взимает комиссии в соответствии с внутренним регламентом. Конечная сумма поступает за вычетом всех комиссий. Об этом банк предупреждает всегда заранее.

Что необходимо знать о денежных переводах SWIFT

Воспользоваться возможностями международной системы переводов может любое частное лицо и организация, которым гарантирована доставка денежных средств точно в срок без необходимости открытия банковских счетов. Счета могут быть открыты по желанию клиентов для упрощения процесса перевода и минимизации комиссионных расходов.

Другие отличия SWIFT-платежей от традиционных банковских переводов:

- низкие комиссионные сборы;

- использование самых распространенных мировых валют – USD и EUR;

- самостоятельно устанавливаемые государствами-участниками лимиты на отправку средств.

Операционные сборы при осуществлении транзакций, как правило, распределены между отправителями и получателями средств. Суммарный расход на обслуживание обычно ниже тарифов популярных платежных систем. Однако, несмотря на все преимущества, систему SWIFT чаще используют коммерческие структуры. Это связано с минимальной фиксированной комиссией от 10 долларов и необходимостью оформления банковских документов.

Плюсы и минусы SWIFT переводов в Сбербанке

Главная особенность системы — надежность и безопасность. Шифрование и дополнительные меры безопасности обеспечивают защиту ваших средств. Вы можете отправить ограниченную сумму: до пяти тысяч долларов.

Если перевод совершается на имя родственника, то его сумма не ограничена, надо только предоставить документ, который является доказательством родства. Вы можете совершить перевод в любой удобной валюте. Наличные выдаются без комиссии.

Главным недостатком системы является необходимость выплачивать комиссию. Ее удерживает не только система, но и каждый банк, который участвует в переводе. Также недостатком является необходимость сообщать полные сведения о себе отправителю.

Если вам необходимо совершить перевод на сумму более пяти тысяч долларов, необходимо указывать назначение средств. Срок совершения перевода достаточно долгий: от трех до пяти рабочих дней.В целом, сделать перевод за границу и получить средства из-за рубежа несложно. Достаточно внимательно заполнить документы и указать полные и достоверные сведения.

Недостатки системы

При зачислении и снятии средств предусмотрены комиссии. Т.е., процент за выполненную операцию платит отправитель и получатель. Если вы пользуетесь услугами банка-посредника – готовьтесь заплатить дополнительный комиссионный сбор. Это значит, что ваши расходы по такому переводу увеличатся. Отменить запущенную операцию невозможно. Поэтому, проверьте несколько раз реквизиты, уточните все данные у получателя.

Комиссионный сбор за проведение такой операции зависит от валюты, которую вы будете отправлять. Также на размер стоимости услуг банка повлияет способ перечисления средств:

- наличными;

- на расчетный счет.

Что такое система SWIFT

Разбираясь, как узнать SWIFT-коды филиалов Сбербанка России, следует более подробно изучить подобное понятие. Свифт-код представляет собой комбинацию, которая присваивается финансовым организациям, принимающим участие в проведении не только национальных, но и международных платежных операций.

SWIFT код выступает своеобразным реквизитом при совершении международных переводов

SWIFT код выступает своеобразным реквизитом при совершении международных переводов

Данная аббревиатура соответствует особому международному обществу, которое предназначено для обмена информацией между финансовыми организациями, что способствует более простому и быстрому выполнению транзакций.

Подобные кодовые комбинации позволяют банкам совершать международные транзакции и выступают в роли своеобразного платежного реквизита при переводе денежных средств, их обмене, отправке уведомлений и прочих операциях.

Необходимо помнить о том, что комбинация подобного формата используется исключительно в международной деятельности. В своей повседневной работе, финансовые организации используют другие варианты шифровки. Несмотря на то что подключение к системе SWIFT не представляется обязательным, многие учреждения являются активными её участниками, благодаря целому ряду преимуществ.

К ним целесообразно отнести:

- ускоренное совершение транзакций, срок исполнения заявок — 3-5суток;

- высокий уровень безопасности переводов;

- возможность использования любых валют мира, благодаря автоматизированной конвертации;

- отсутствие ограничений по предельной сумме транзакции (актуально для отправки денежных средств родственникам;

- минимальная вероятность утери денег при отправке.

Таким образом, кодировка SWIFT представляется крайне полезным инструментом, позволяющим идентифицировать конкретный офис организации, его название и адрес в международном формате.

Недостатки системы

Несмотря на многочисленные достоинства, которыми обладает подобная платежная система, для неё характерны определенные недостатки. Прежде всего, следует отметить наличие комиссии, которая взимается отдельно от сборов банка, что существенно увеличивает затраты пользователя.

Целесообразно упомянуть необходимость подтверждения любых транзакций, сумма которых превышает 5 тыс долларов. Для подтверждения, клиенту необходимо указать назначение платежа, например, оплата образовательных услуг. При использовании системы, потребуется заполнить целый ряд реквизитов, что несколько усложняет процедуру.

СВИФТ-перевод: что это такое

SWIFT-перевод производится на основании поручения, которое содержит следующую информацию:

- СВИФТ-код банка-получателя;

- наименование банка-получателя и реквизиты его отделения, куда должны поступить деньги;

- название конечного получателя (Ф.И.О. лица или наименование организации);

- номер банковского счёта конечного получателя (если таковой имеется).

СВИФТ-перевод – это перевод денежных средств отправителя получателю, которые может быть осуществлён как с открытого банковского счёта, так и без него (внесением наличных). Соответственно, деньги могут быть зачислены на банковский счёт или выданы получателю наличными.

Что такое СВИФТ-код банка? Это уникальный идентификатор участника системы платежей SWIFT, который позволяет его выделить среди других участников. Он состоит из 8-11 символов и включает в себя код организации (4 символа), код страны (2 символа), код региона (2 символа) и код отделения (3 символа, является необязательным).

Так что если у вас возникает вопрос: SWIFT-code – что это, то теперь вы знаете, для чего и как он формируется присваивается. Так, для Сбербанка этот код выглядит так – SABRRUMM, а для филиала банка «Петрокоммерц» в Новосибирске – PTRBRUMM021.

Следует помнить, что средства не приходят сразу. И точное время поступления средств клиенту никто не скажет, так как оно неизвестно. Одна транзакция может проходить через несколько банков-посредников, у каждого из которых предусматривается свой внутренний регламент обработки операций. Для уточнения информации клиент может связаться с банком в который должны поступить средства. К моменту отправки получатель, как правило, уже осведомлен, что в его адрес был отправлен денежный перевод.

Для получения средств перевода адресат должен явиться в отделение банка. Если перевод совершается на конкретный счет, то получатель должен явиться именно в тот банк, в котором у него открыт банковский счет. Второй вариант — оформление транзакции на предъявителя, когда перевод совершается на общий системный счет. Последовательность действий:

- Явиться в отделение банка и предъявить принимающему сотруднику общегражданский паспорт.

- Заполнить платежную квитанцию.

- Дождаться проверки информации — несколько минут.

- Получить средства — в наличном виде или на счет банковской карты.

- Получить уведомление об успешном завершении операции.

Единственным недостатком здесь выступают сроки поступления перевода. Для срочных транзакций такой вариант может не подойти. В остальном SWIFT-переводы значительно выигрывают перед аналогичными системами. Это касается и тарифной сетки, которая не имеет единого выражения.

Выбрасывание ошибок

Иногда нам не нужно использовать результат на выходе, а нужно использовать его внутри блоков обработки ошибок в Swift do, try, catch. Хорошая новость заключается в том, что, поскольку теперь у нас есть специальный тип Result, мы можем легко расширить его, добавив удобные API. Например, реализация Swift 5 типа Result включает в себя метод get(), который либо возвращает значение Result, либо выбрасывает ошибку, которую мы также можем реализовать для пользовательских типов Result, например:

Приведенный выше API действительно может стать полезным для таких задач, как написание тестов, когда мы не хотим добавлять какие-либо ветви кода или условные выражения. Вот пример, в котором мы тестируем SearchResultsLoader, используя мокированный, синхронный сетевой движок, и используя вышеописанный метод get, мы можем сохранить все утверждения и проверки на верхнем уровне нашего теста, например так:

Как перевести деньги из Сбербанка в другой банк

Для перевода финансов из СБ в зарубежное учреждение, потребуется запросить у контрагента следующие сведения:

- Номер счета в банке получателя. Если перевод совершается в какую-либо страну Евросоюза, то потребуется IBAN-код, состоящий из 34 цифр. Такая же система существует в ряде других странах.

- Фамилию и имя получателя в латинском написании. Это относится и к контрагентам, в странах которых принято написание кириллическим шрифтом (Болгария, Украина).

- Атрибуты банка: СВИФТ-код, наименование банка либо филиала, город и страна назначения.

- Если у банка, где контрагент ожидает получение платежа, не открыт корреспондентский счет в Сбербанке РФ, а перевод совершается в российских рублях, также следует предоставить SWIFT-code банка-посредника, а также номер его корреспондентского счета в СБ.

Эти данные следует сообщить сотруднику СБ. Перевод будет осуществлен по предъявлении паспорта. Все это применимо к переводам из любого банковского учреждения РФ.

Оператор полузамкнутого диапазона

Оператор полузамкнутого диапазона (a..<b) задает диапазон от a до b, исключая значение b. Такой диапазон называется полузамкнутым, потому что он включает первое значение, но исключает последнее. Так же, как и для оператора замкнутого диапазона, значение a не должно превышать b. Если значение a равно значению b, то итоговый диапазон будет пустым.

Операторы полузамкнутого диапазона особенно удобны при работе с массивами и другими последовательностями, пронумерованными с нуля, когда нужно перебрать элементы от первого до последнего:

Хотя в массиве четыре элемента, диапазон 0..<count доходит только до 3 (т. е. до номера последнего элемента в массиве), так как это оператор полузамкнутого диапазона. Подробнее о массивах см. в главе .

Как получить деньги по SWIFT переводу в Сбербанке

Для получения финансовых средств от зарубежного контрагента с помощью SWIFT перевода в Сбербанк, ему потребуется направить сведения по следующим позициям:

- Receiver’s correspondent:

- если перевод осуществляется в евро, как в наличной, так и в безналичной формах, следует указать банк Deutsche Bank AG, Frankfurt am Main и его свифт DEUTDEFF;

- если перевод выполняется в долларах в этой позиции надо указать The Bank of New York Mellon, New York и его код IRVTUS3N.

- В графе Account With Institution указывается Сберегательный банк в виде SBERBANK, MOSCOW, а также его код SABRRUMM.

- В раздел Beneficiary Customer вносятся сведения о получателе. Если деньги переводятся на счет в банке, то следует вписать:

- номер банковской карты, куда будут зачислены деньги, или номер счета (20 цифр) – стандарт IBAN из 34 цифр в России не используется;

- ФИО и паспортные данные получателя;

- страну – Россия;

- город, где расположен офис банка.

Если запланировано получение наличных, то номер счета вписывать не надо, вместо этого должны быть указан номер отделения СБ, где адресат получит деньги.

Важно! Выдача наличной валюты, отличной от USD и EUR, возможна не в каждом офисе СБ. Перед отправкой перевода следует уточнить этот момент

Резюме или плюсы/минусы услуги

Все больше и больше людей, юридических лиц присоединяются к системе СВИФТ в личных и целей компании для осуществления оперативного обмена финансовой информацией, которая служит фундаментом современной мировой экономики и всех бизнес-процессов жизнедеятельности. Крупнейший в РОССВИФТ поставщик продуктов и услуг интернациональной платежной сети, гарантирует своим клиентам:

- Максимальную защиту, отсутствие рисков при межгосударственных обменах финансовой информацией. В случае несоблюдения исполнения платежного поручения по независящим от клиента причинам, все расходы, связанные с возможными потерями, банк берет на себя.

- Оперативность оформления распоряжения. Клиент проведет в офисе со специалистом не более 20 минут для корректного соблюдения всех формальностей процедуры. Срочное заполнение занимает всего 1,5 минуты.

- Возможность обмениваться любыми суммами. Размер валюты на отправку ограничен законодательством, на прием ограничения не распространяются.

- Широкий выбор из наиболее популярных денежных единиц. Услуга предоставляется на основные мировые валюты, регулярно добавляются новые. В целом по системе нет обслуживания только по австралийскому доллару ввиду отсутствия гарантий исполнения обязательств банками Австралии.

- Получение рублей в иностранном государстве.

- Минимальную стоимость услуги. Утверждение справедливо при платежах свыше 1000 долл.

- Бенефициар не понесет неожиданных расходов благодаря услуге фиксированного платежа комиссии FULLPAY.

- Получение платежа в любой точке земного шара, где есть кредитная организация.

Источники

- https://rusind.ru/swift-kod-sberbanka.html

- http://www.ccbank.ru/platezhi/swift-perevod-sberbank.html

- https://brobank.ru/swift-kod-sberbanka/

- https://sberech.com/uslugi/chto-takoe-swift-kod-sberbanka-i-zachem-on-nuzhen.html

- https://sbank-gid.ru/776-swift-perevody-cherez-sberbank.html

- https://SwiftKod.ru/perevod-swift-na-primere-serbanka/

- https://gde-sber.ru/rekvizity-sberbanka/

- https://cardoteka.ru/banki/perevodyi/swift-sberbank.html/

- https://wwwsbank.com/sber-online/kak-oplatit/swift-perevody-cherez-sberbank-onlayn/

- https://sbankin.com/uslugi/mezhdunarodnye-perevody-swift-v-sberbanke-rossii.html

Как узнать СВИФТ-код

Общий SWIFT-код Сбербанка России — SABRRUMM. Для успешного исполнения платежного поручения из-за границы достаточно указать его. Если же предполагается выдача денег, следует указать СВИФТ-код филиала Сбербанка и номер подразделения, где планируется получать переведенную иностранную валюту.

Как перевести

- Прийти в отделение.

- Для оформления платежного распоряжения сотруднику понадобятся:

- Общегражданский паспорт.

- 20-ти значный номер счета бенефициара, ФИО (отчество, если есть) или наименование компании латинскими буквами без сокращений.

- СВИФТ-код банка получателя, международное название, адрес и страна расположения.

- При отправке в страны Европейского союза, предоставить номер счета в формате IBAN, содержащий 34 символа.

- Если в иностранное государство отправляются рубли, а банк, принимающей стороны не имеет корреспондентского счета в Сбербанке, дополнительно указать БИК банка-посредника и корр. счет принимающего банка в этом посреднике.

- Передать операционисту остальные сведения для оформления транзакции.

- Внести нужную сумму в кассу, заплатить комиссию по установленному тарифу.

Внимание! Полный перечень тарифов, услуг и размеров сборов находится на сайте в соответствующем разделе. Перед посещением, рекомендуется уточнить по телефону или в офисе список документов, которые могут быть истребованы для валютного контроля

Кем присваивается?

Система Swift специализируется на международных денежных переводах и передаче банковской информации. К ней присоединились более десяти тысяч организаций по всему миру, в том числе и крупнейшие банки России.

Каждый банк-участник при вступлении получает уникальный код, который служит для его идентификации. Аббревиатура S.W.I.F.T. расшифровывается как Society for Worldwide Interbank Financial Telecommunication (Сообщество Всемирных Интербанковских Финансовых Телекоммуникаций).

SWIFT-BIC (Bank Identifier Code) Сбербанка сообщается клиенту вместе с его персональными данными. Чтобы стать членом системы, банк должен подать документы и получить одобрение. Кодировка присваивается согласно системе ISO, которая обеспечивает маркировку страны.

Если вы хотите получить денежный перевод из иностранного государства, сообщите отправителю полный свифт-код ближайшего подразделения и информацию о себе. Уточнить необходимые реквизиты вы можете на сайте Сбербанка или по телефону горячей линии.

Оператор логического ИЛИ

Оператор логического ИЛИ (a || b) является инфиксным и записывается в виде двух вертикальных палочек без пробела. С его помощью можно создавать логические выражения, которые будут давать true, если хотя бы один из операндов равен true.

Как и описанный выше оператор логического И, оператор логического ИЛИ использует краткую проверку условия. Если левая часть выражения с логическим ИЛИ равна true, то правая не анализируется, так как ее значение не повлияет на общий результат.

В приведенном ниже примере первое значение типа Bool (hasDoorKey) равно false, а второе (knowsOverridePassword) равно true. Поскольку одно из значений равно true, результат всего выражения тоже становится true и доступ разрешается:

Swift-перевод в Сбербанке: алгоритм отправки

ПАО Сбербанк обладает разветвленной сетью филиалов, позволяющей отправить swift-перевод или получить средства из-за рубежа в любом городе России.

Чтобы осуществить перевод, потребуется выполнить три действия:

- Выбрать удобное отделение и обратиться к операционистам.

- Предоставить сотрудникам указанные сведения о получателе, его банке, сумме.

- Внести средства или провести безналичный платеж.

Перечисление осуществляется с текущего счета. Опция отправки денег с карты пока в разработке.

Swift-перевод в Сбербанке Онлайн

По состоянию на май 2021 года сервис перечисляет деньги только в пределах страны. Для проведения международных платежей, согласно действующим требованиям к безопасности, придется лично посетить отделение.

Вывод

Использование типа Result может быть отличным способом уменьшить неоднозначность при работе со значениями и результатами асинхронных операций. Добавляя удобные API-интерфейсы с помощью расширений, мы также можем уменьшить шаблонный код и упростить выполнение обычных операций при работе с результатами, сохраняя при этом полную безопасность типов.

Вопрос о том, требовать или нет строгой типизации ошибок, по прежнему остается предметом дискуссий в сообществе, и это то, что я лично тоже часто обсуждаю. С одной стороны, мне нравится, как проще добавить более тщательную обработку ошибок, но с другой стороны это похоже на борьбу с системой — поскольку Swift еще не поддерживает строго типизированные ошибки должным образом.