Когда ип теряет право на налог для самозанятых и как не оказаться на осно

Содержание:

- Закрытие ИП в 2020 году и погашение долгов

- ○ Законодательство в сфере предпринимательской деятельности.

- 3 этап. Выдача работникам документов.

- Основания для закрытия ИП

- Можно ли закрыть бизнес с долгами

- Нужно ли заверять у нотариуса подпись лица на заявлении о государственной регистрации прекращения деятельности в качестве предпринимателя?

- Публикация сведений о ликвидации на сайте http://justbel.info/

- Взносы в государственные и внебюджетные фонды

- Шаг 8: заплатите налоги и сдайте декларацию

- Если закрыть ИП, можно ли его потом снова открыть?

- Варианты прекращения работы ИП

- Нужно ли посещать фонды?

- Пошаговая инструкция добровольной ликвидации ИП

- Вправе ли налоговые органы после «закрытия» ИП проводить налоговые проверки?

- Ликвидация ИП по шагам

- Что делать, если нет денег для уплаты долгов?

- Основания для исключения индивидуального предпринимателя из ЕГРИП по решению налогового органа.

- Итоги

Закрытие ИП в 2020 году и погашение долгов

С 2015 года нет необходимости в течение 12 дней с момента закрытия ИП уведомлять Пенсионный фонд Документы о закрытии ИП (за исключением ИП, у которого были наемные работники).

Если ИП работал без наемных работников, налоговая служба самостоятельно направит информацию в ПФР о том, что ИП снят с регистрации. Затем сотрудники пенсионного фонда снимут вас с учета в ПФР.

Другая ситуация складывается при закрытии ИП с наемными работниками. Законодательство четко не отвечает на этот вопрос. Ранее, до того как администрированием пенсионных и медицинских взносов занимался ПФР, необходимо было предоставить в ПФР заявление о снятии с регистрации ИП как работодателя. После передачи полномочий по сбору взносов в ИФНС логично было бы этого не делать, так как, также как и в случае с ИП без наемных работников у ИФНС есть все необходимые данные об ИП с наемными работниками и есть возможность по межведомственным каналам передать информацию ПФР. Но во избежание конфликтных ситуаций рекомендуем обратиться в региональное отделение ПФР и выяснить этот вопрос. Дело в том, что отдельные региональные отделения решают этот вопрос по-разному.

В соответствии с действующим законодательством, снятие ИП с учета в ПФР должно произойти в течение 5 дней после того, как налоговики подали сведения, содержащиеся в ЕГРИП, в территориальный орган ПФР.

В ст. 432 НК РФ сказано: «уплатить страховых взносов необходимо не позднее 15 календарных дней с даты внесения записи в ЕГРИП о прекращении предпринимательской деятельности».

В ФНС у ИП могут потребовать справку об отсутствии задолженности (ещё до закрытия ИП), хотя по закону закрыть ИП в 2021 году можно и с долгами.

Проверить есть ли у вас долги можно:

В 2020 году из-за пандемии коронавируса, Федеральная налоговая служба упростила порядок ликвидации индивидуального предпринимательства.

Теперь предприниматели смогут снять с регистрации ИП через личный кабинет налогоплательщика без наличия электронной цифровой подписи. Достаточно удостоверить заявление о закрытии ИП новым упрощенным способом:

- подготовьте сканированную фотографию паспорта ИП;

- сделайте фото ИП, которого необходимо снять с регистрации;

- сделайте фото ИП, держащего в руках паспорт, открытый на первой странице;

- загрузите подготовленные документы в личном кабинете на сайте ИП.

Данные условия предусмотрены для электронного оформления закрытия ИП в 2020 году и в 2021 году.

После закрытия ИП, полученные документы необходимо хранить на протяжении четырех лет.

○ Законодательство в сфере предпринимательской деятельности.

Действующее законодательство имеет четкий регламент процедуры регистрации начала и прекращения деятельности индивидуального предпринимателя. Приостановка в работе по желанию бизнесмена законодательно не предусмотрена.

Открытие или закрытие ИП – это право гражданина. После того, как статус ИП зарегистрирован, лишить его человека можно только в случаях, предусмотренных законом. Отсутствие прибыли или фактическое неведение бизнеса такими основаниями не являются.

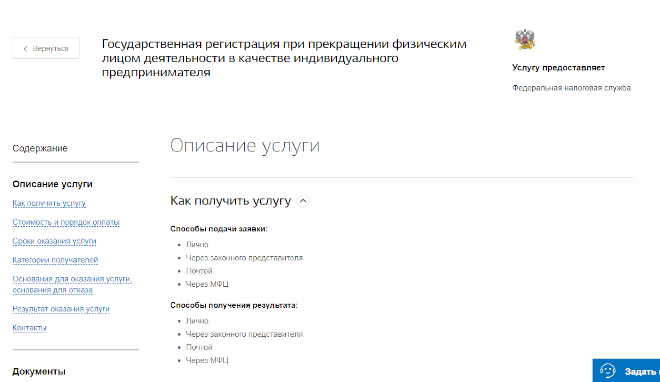

Пункт 1 ст. 22.3 ФЗ № 129 от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей»:

Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности осуществляется на основании представляемых в регистрирующий орган следующих документов:

- Подписанного заявителем заявления о государственной регистрации по форме, утвержденной уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

- Документа об уплате государственной пошлины.

Отметим, что заявления о приостановлении деятельности на время законом не предусмотрено.

3 этап. Выдача работникам документов.

Работодатель — ИП обязан вести трудовые книжки на каждого работника в порядке, установленном ТК РФ и иными нормативными правовыми актами РФ (ст.309 ТК РФ).

Если неправильная или неточная запись в трудовой книжке произведена работодателем — физическим лицом, являющимся ИП, и деятельность его прекращена в установленном порядке, исправление производится работодателем по новому месту работы на основании соответствующего документа.

В соответствии со ст. 140 ТК РФ в последний рабочий день ИП должен произвести полный расчет с работником и выдать ему трудовую книжку.

-

справку о доходах физического лица по форме 2-НДФЛ (ст.230 НК РФ);

-

справку о сумме заработка за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой (Закон от 29.12.2006 г. №255-ФЗ);

-

справку о среднем заработке за последние три месяца (Закон РФ от 19.04.1991 г. №1032-1);

-

сведения персонифицированного учета, индивидуальных сведений и сведений о трудовом стаже (Закон от 01.04.1996 г. № 27-ФЗ).

При увольнении работников необходимо выдавать им на руки форму СЗВ-М (п.4 ст.11 Закона №27-ФЗ). Однако ИП не составляет отдельно форму на каждого сотрудника. Отчет по форме СЗВ-М содержит индивидуальные сведения по всем работникам ИП.

В этом случае работодатель должен распечатать форму СЗВ-М только в отношении уволенного работника, иначе он нарушит Закон от 27.07.2006 г. №152-ФЗ о разглашении персональной информации. Поскольку форма СЗВ-М — ежемесячная, то работнику нужно распечатать количество отчетов, соответствующее месяцам его работы, учитывая, что впервые форма сдается за апрель 2016 г.

Такая обязанность возникает у работодателя в силу ст.84.1 ТК РФ, НК РФ, пп.3 п.2 ст.4.1 Закона №255-ФЗ, п.4 ст.11 Закона №27-ФЗ.

Основания для закрытия ИП

Основная причина закрытия статуса ИП — это рост задолженностей. Но закрыть предпринимательскую деятельность можно по ряду других причин, законодательством не установлен четкий регламент по данному вопросу.

В частности закрыть ИП можно в следующих случаях:

- если есть соответствующее постановление суда;

- если предприниматель умер;

- если предприниматель принял такое решение по субъективным причинам;

- если истек период регистрации или деятельность была прекращена;

- если предприниматель собирается признать себя банкротом.

Таким образом, закрытие ИП может состояться при любых обстоятельствах. Часто предприниматели задаются вопросом — как свернуть деятельность, если есть долги? На самом деле образование задолженностей не может стать причиной для отказа в ликвидации статуса. Вам не могут отказать ни в ПФР, ни в ФНС, ни в других инстанциях.

Разумеется, если вы закроете ИП с долгами — они не исчезнут сами по себе. Далее кредиторы могут обратиться в суд; либо включиться в реестр кредиторов, если предприниматель подаст документы в суд на признание себя банкротом.

Можно ли закрыть бизнес с долгами

Начнем с того, возможна ли ликвидация ИП с долгами. Ведь причиной прекращения деятельности часто становятся убытки в бизнесе и задолженности перед бюджетом. Можно ли сняться с налогового учёта в этом случае?

Об этом, в частности, ФНС сообщает в письме от 13.08.2010 N ШС-37-3/9075@: «Таким образом, прекращение физическим лицом деятельности в качестве индивидуального предпринимателя не является обстоятельством, которое влечет прекращение возникшей от осуществления такой деятельности обязанности по уплате налога». Если предпринимательская деятельность зашла в тупик и долги платить нечем, то после закрытия ИП рекомендуется пройти процедуру банкротства.

При этом всего несколько лет назад разрешалась только ликвидация ИП без долгов. Перед закрытием бизнеса надо было получить из ПФР справку об отсутствии задолженностей по взносам. И если фонд не выдавал эту справку, ИФНС не снимала предпринимателя с учёта. В результате долги по взносам росли, хотя бизнесом предприниматель уже давно не занимался. Но сейчас подобная практика прекращена, поэтому налоговая инспекция обязана принять у вас заявление по форме Р26001.

Нужно ли заверять у нотариуса подпись лица на заявлении о государственной регистрации прекращения деятельности в качестве предпринимателя?

Это зависит от способа подачи документов в налоговую инспекцию.

Подпись на заявлении заверять не нужно в случаях:

- подачи документов непосредственно в ИФНС и одновременным представлением паспорта или иного документа, удостоверяющего личность;

- подачи документы через многофункциональный центр, с представлением паспорта (иного документа, удостоверяющего личность) и подписи заявление в присутствии сотрудника многофункционального центра;

- представления документов через единый портал государственных и муниципальных услуг.

В других случаях подпись заявителя надо засвидетельствовать в нотариальном порядке.

Публикация сведений о ликвидации на сайте http://justbel.info/

Порядок действий здесь таков:

оплачиваем размещение объявления.

Стоимость объявления – 9 бел. рублей (с НДС 20% включительно).

Это можно сделать в любом банке или почтовом отделении.

Реквизиты для оплаты ниже:

Учреждение «Редакция журнала «Юстиция Беларуси», УНП 101473130

220004, г. Минск, ул. Кальварийская, 1/1, ком. 703

Р/с 3015000000873 в ОАО «АСБ Беларусбанк»,

код 153001795

220089, г. Минск, пр-т Дзержинского, 18.

заполняем заявку на публикацию сведений о ликвидации ИП:

Возможно 3 способа направления заявки:

- заполнить заявку в формате doc и отправить ее вместе с копией чека по одному из указанных способов связи:

— факс: + 375 17 306-53-69, +375 17 200-02-46;

— почтовый адрес: 220004, г. Минск, ул. Кальварийская, 1/1, ком. 703.

- приехать на офис лично и заполнить бланк заявки на месте.

Адрес: г. Минск, ул. Кальварийская, 1/1, ком. 703.

Проверяем наличие публикации сведений о ликвидации ИП на сайте https://justbel.info/claim/search

Сведения уже будут на сайте журнала не позднее 18-00 следующего рабочего дня.

Размещенные на сайте журнала сведения о ликвидации позже будут опубликованы в очередном номере приложения к юридическому научно-практическому журналу «Юстиция Беларуси».

Можно ли не публиковать сведения на сайте?

Публикация сведений о ликвидации ИП на сайте обязательна, т.к. сведения о ликвидации, размещенные на сайте журнала, будут подтверждением факта их опубликования при принятии регистрирующим органом решения о внесении в ЕГР записи об исключении из него ИП.

Взносы в государственные и внебюджетные фонды

По общим правилам, предприниматель обязан регулярно совершать платежи и предоставлять необходимую отчетность независимо от того, совершал ли он трудовую деятельность.

По общим правилам, предприниматель обязан регулярно совершать платежи и предоставлять необходимую отчетность независимо от того, совершал ли он трудовую деятельность.

С момента подачи заявления о ликвидации предприятия в налоговую службу должно пройти не больше 12 дней, на протяжении которых предприниматель должен отчитаться перед Пенсионным фондом.

Если в штате ИП числились наемные работники, он также должен рассчитаться с фондом социального страхования.

Все сотрудники должны быть официально уведомлены о предстоящем увольнении в связи с ликвидацией предприятия за 2 месяца до наступления события. Также необходимо за 2 недели до прекращения деятельности оповестить об этом службу занятости и предоставить ей информацию о всех работниках.

Предприниматель должен быть снят с учета фонда соцстраха. Для этого ему необходимо предоставить заявление и копии всех приказов о снятии служащих с должности. Спустя 2 недели предпринимателя обязаны снять с учета.

Чтобы окончательно прекратить свою деятельность предприниматель должен закрыть расчетные счета в банках. Если имеется задолженность ее нужно погасить.

Также ИП может прекратить свою деятельность и быть снятым с регистрации при наличии долгов. Например, если денежные обязательства не будут своевременно погашены, предпринимателя могут признать банкротом.

Шаг 8: заплатите налоги и сдайте декларацию

Если вы на УСН

Заплатите налог и сдайте декларацию до 25 числа месяца, следующего за закрытием ИП. Закрыв ИП 17 мая 2021 года, отчитайтесь за 2021 год до 25 июня.

Помните, что долги перед государством не исчезают вместе с ликвидацией ИП. Поэтому налоги и взносы в любом случае придётся заплатить.

Если вы на патентной системе

Налоговая пересчитает стоимость патента с учётом неиспользованных дней. Срок патента в этом случае — с даты начала действия патента до дня закрытия ИП включительно. Пересчитанную сумму налога можно уточнить в налоговой или посмотреть в личном кабинете ИП.

Предположим, фотограф приобрёл патент на 2021 год за 6448 ₽. Из-за коронакризиса бизнес пришлось временно закрыть. По ЕГРИП дата прекращения регистрации ИП — 31 марта. Тогда стоимость патента составит 1603 ₽ (91 день действия патента / 366 дней в году × 6448 ₽).

Подавать заявление о прекращении деятельности по патенту не нужно. Для пересчёта достаточно заявления о закрытии ИП.

Если после пересчёта стоимости патента образовалась переплата, её можно вернуть. Если получилась недоплата, то остаток нужно заплатить в течение 20 дней после того, как закрыли ИП.

Если закрыть ИП, можно ли его потом снова открыть?

- Если вы закрывали ИП по собственному желанию и устранили все долги по налогам и выплатам контрагентам, то для повторного открытия юр лица не будет существовать никаких барьеров.

- Если же все-таки долговые обязательства остались и после закрытия ИП, то перед тем, как открыть его заново, необходимо полностью погасить все задолженности еще будучи в статусе физлица.

- В случае, когда закрытие ИП инициировалось по решению суда, повторное открытие возможно, но только после прекращения запрета на коммерческую деятельность. В каждом случае длительность этого срока устанавливается индивидуально в зависимости от тяжести происшествия.

- Ситуация с банкротством индивидуального предпринимателя тоже не ограничивает будущую деятельность, при условии, что повторное открытие состоится по истечении срока исковой давности.

Варианты прекращения работы ИП

ИП – это форма осуществления бизнеса на территории РФ, при которой физическое лицо регистрируется в качестве предпринимателя. Законодатель предусматривает несколько вариантов, когда ИП может быть аннулирован:

- Добровольный вариант – подача заявления гражданином в ФНС.

- Смерть физического лица.

- Признание гражданина банкротом в судебном порядке.

- Принудительный вариант – по решению суда в связи с поданным заявлением налоговой инспекции. Причина – нарушение предпринимателем законов.

- При наличии вступившего в силу приговора суда о запрете заниматься предпринимательской деятельностью.

- По истечении срока действия документа, предоставляющего лицу право находиться на территории РФ.

Важно! С 01.09.2020 деятельность ИП в принудительном порядке сможет прекратить ФНС. Обращаться в суд при этом не нужно

Основания для такой ликвидации:

- отсутствие отчетности в налоговую в течение 15 месяцев или прошествие 15 месяцев с момента окончания срока действия патента;

- наличие задолженности по налогам и сборам.

С одной стороны, эта процедура подойдет тем, кто уже давно «забросил» предпринимательство, но никак не оформит все официально. Но, с другой стороны, есть подводные камни. После такой принудительной ликвидации гражданин не сможет зарегистрироваться в качестве ИП в течение 3 лет.

Нужно ли посещать фонды?

В том случае, если у предпринимателя были наемные работники, после закрытия ИП придется оповестить об этом все фонды, в которые он производил отчисления.

Так, в Пенсионный фонд сведения о сотрудниках, которые работали у ИП, нужно передать в течение месяца со дня принятия решения о закрытии (абз. 5 п. 2 ст. 9 федерального закона «Об индивидуальном…» от 01.04.1996 № 27-ФЗ). Если этого не сделать, закрыть ИП через налоговую не получится — налоговики заявление о ликвидации отклонят (см., например, постановление ФАС Центрального округа от 26.11.2012 по делу № А14-745/2012).

После увольнения последнего работника и регистрации факта закрытия ИП в налоговой подается заявление о снятии с учета в ФСС. К нему нужно приложить копии приказа (приказов) о расторжении с работниками трудовых договоров. В течение 14 дней с момента получения документов ФСС снимет бывшего предпринимателя с учета (подп. 3 п. 3 ст. 6 ФЗ № 125).

Пошаговая инструкция добровольной ликвидации ИП

Чтобы прекратить бизнес, действующий в виде ИП, необходимо выполнить рекомендации нижеуказанной пошаговой инструкции:

Подготовка необходимого объема бумаг

- Паспорт учредителя;

- Документы, подтверждающие постановку на учет – выписка из ЕГРИП;

- Платежные документы, подтверждающие внесение в казну сбора за снятие с учета;

- Справка об отсутствии задолженности перед внебюджетными фондами (по желанию или в порядке частного требования)

- Задекларированные сведения о доходах;

Заполнение заявления по установленной форме

Заявление на закрытие ИП имеет установленную форму за номером Р26001.

Фискальный орган позволяет заявителю внести все требуемые данные в бланк посредством машинной печати (заполнить на компьютере) или от руки (во втором случае допускается использование только ручки с черными чернилами).

Заявление не имеет сложной формы, а вся требуемая к внесению информация сводится к указанию таких данных, как:

- ФИО гражданина-учредителя ИП;

- ИНН;

- ОГРНИП;

- Контактные данные;

- Подпись.

Подпись, проставляемая на указанном документе, может быть обычной – если гражданин лично обращается в уполномоченный государственный орган или электронной – если пакет бумаг направляется с помощью электронного сервиса налоговой.

Среди альтернатив по уведомлению налогового органа о желании снять ИП с учета и передаче соответствующего объема бумаг можно выделить следующие способы:

- Личное присутствие;

- Электронный вариант;

- Почтовое отправление или через представителя (в этом случае документы должны быть завизированы нотариусом, что подтвердит подлинность намерений заявителя).

Внесение обязательного платежа за снятие с регистрационного учета

Операция по снятию ИП с учета является платной и составляет 160 рублей.

Сформированный документ можно оплатить с помощью банковской карты или традиционным способом – в ближайшем отделении Сбербанка.

Оригинал квитанции необходимо сдать или направить почтой представителю налогового органа, поскольку документ входит в перечень бумаг, обязательных к предъявлению. Чтобы исключить вероятность неблагоприятных последствий, случающихся ввиду действия человеческого фактора – невнимательности сотрудников ФНС, учредителю ИП целесообразно заблаговременно сохранить копию оплаченного платежного поручения.

При отправке документов в электронном виде с использованием ЭЦП гражданина, необходимость в уплате госпошлины отсутствует.

Запрос документов из внебюджетных фондов

Любая предпринимательская деятельность сопровождается обязательным требованием о постановке на учет не только в ФНС, но и внебюджетные фонды, куда также отчисляются соответствующие взносы.

Как правило, отдельная явка в ПФР и ФОМС не требуется как при постановке, так и снятии с регистрации, поскольку указанные органы имеют внутренние каналы связи и своевременно передают данные обо всех действиях участников рынка. Однако на практике случается необходимость предоставления в ФНС отчета об отсутствии задолженности перед внебюджетными фондами в письменном виде в момент прекращения деятельности ИП.

Передача документов территориальному ФНС по месту учета

Несмотря на несколько вариантов подачи документов на закрытие ИП – от традиционного до дистанционного, в преимуществе остается личная явка в учреждение, поскольку:

- Сотрудник фискального органа в присутствии заявителя проверит полноту представленных данных;

- В случае выявления ошибки или неточности заявитель имеет возможность быстро устранить погрешность на месте;

- После принятия документов в обработку учредитель ИП получает талон, свидетельствующий о начале процедуры ликвидации и с помощью которого можно обжаловать затянувшиеся сроки рассмотрения заявки.

Вправе ли налоговые органы после «закрытия» ИП проводить налоговые проверки?

Да, вправе. Налоговые органы вправе проводить налоговые проверки предпринимательской деятельности физических лиц, которые на момент проведения проверки названную деятельность прекратили и утратили статус индивидуальных предпринимателей.

После прекращения статуса индивидуального предпринимателя налоговые органы в рамках камеральной налоговой проверки вправе потребовать у налогоплательщика пояснения при обнаружении противоречий в документах налогоплательщика и (или) несоответствия в сведениях, представленных налогоплательщиком, сведениям, имеющимся у налогового органа.

Помните! После утраты статуса индивидуального предпринимателя налоговые органы вправе проводить и выездные налоговые проверки. Проверка может произойти не сразу после «закрытия» ИП, а спустя определенный срок. И этот срок может растянуться до 3 лет.

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

Что делать, если нет денег для уплаты долгов?

Долги не мешают ИП сняться с регистрации, но данная процедура не приведёт к их списанию.

При отсутствии денег, необходимых для погашения задолженностей, гражданин может признать себя банкротом, обратившись в арбитражный суд. В этом случае имущество должника реализуют, а деньги направят на закрытие обязательств по следующей схеме:

- расчеты с сотрудниками;

- уплата налогов и взносов;

- удовлетворение требований других кредиторов.

Если вырученных денег не хватит на выплату всех долгов, их остаток будет списан.

Бывает, что банкротство физлица — единственный способ списания долгов, накопившихся во время предпринимательства. Подробнее о том, кого и при каких обстоятельствах могут признать финансово несостоятельным, а также с чего начать процедуру, мы рассказывали здесь.

Основания для исключения индивидуального предпринимателя из ЕГРИП по решению налогового органа.

Согласно новой ст. 22.4 «Исключение индивидуального предпринимателя из единого государственного реестра индивидуальных предпринимателей по решению регистрирующего органа», которая вводится в Федеральный закон № 129-ФЗ, индивидуальный предприниматель признается фактически прекратившим свою деятельность (недействующим) в случаях, если к моменту принятия регистрирующим органом соответствующего решения одновременно соблюдаются следующие условия:

-

истекло 15 месяцев с даты окончания действия патента или индивидуальный предприниматель в течение последних 15 месяцев не представлял документы отчетности, сведения о расчетах, предусмотренные законодательством РФ о налогах и сборах;

-

индивидуальный предприниматель имеет недоимку и задолженность в соответствии с законодательством РФ о налогах и сборах.

Данные условия принципиально отличаются от предусмотренных для юридических лиц; хотя факт отсутствия отчетности играет существенную роль, индивидуальным предпринимателям срок для ее представления увеличили на три месяца по сравнению с организациями. Так, исключить из ЕГРЮЛ юридическое лицо по решению регистрирующего органа можно при одновременном наличии следующих условий (п. 1 ст. 21.1 Федерального закона № 129-ФЗ):

-

юридическое лицо в течение последних 12 месяцев, предшествующих моменту принятия регистрирующим органом соответствующего решения, не представляло документы отчетности, предусмотренные законодательством РФ о налогах и сборах;

-

юридическое лицо не осуществляло операций хотя бы по одному банковскому счету.

Итоги

Итак, мы разобрались в вопросе, можно ли приостановить деятельность ИП. Формально нет, потому что закон не предусматривает процедуры, после которой предприниматель временно утрачивает свой статус.

Если вы понимаете, что в ближайшем будущем точно не будете заниматься бизнесом, проще закрыть ИП. Ведь заново зарегистрироваться в этом качестве не составит особого труда, просто подготовьте заявление Р21001 и заплатите пошлину в 800 рублей (не взимается при электронной подаче).

Но для тех, кому важно оставаться индивидуальным предпринимателем даже на период простоя, есть прекрасная возможность – перейти на НПД. Плательщики этого режима не платят взносы за себя, не используют ККТ и не сдают отчётность

Надо только правильно оформить уход со своего прежнего режима, то есть, подать соответствующее уведомление, сдать декларацию и заплатить налоги за отработанный период.

Если же бизнес приостановлен на короткий срок по причинам, перечисленным в статье 430 НК РФ, и вы намерены к нему снова вернуться, то сообщите в ИФНС о временной неуплате взносов за себя. Но не забывайте про необходимость своевременно отчитываться по своему режиму, ведь в этом случае вы с него не уходите.