Открытие расчетного счета: пошаговая инструкция

Содержание:

- Виды расчетных счетов

- В каком банке открыть расчётный счёт

- Ведение расчетных счетов организации

- Что такое корреспондентский счет?

- Процедура открытия: пошаговый алгоритм

- Как проводить операции по счету?

- Обязано ли ООО иметь расчетный счет

- Алгоритм действий

- Как открыть расчетный счет в банке «Открытие»?

- Правила

- Расчетный счет для ИП

- Как открыть расчетный счет в банке — пошаговая инструкция

- Может ли ООО работать без счёта в банке

- Особенности и правила резервирования

- Банки, предоставляющие услугу резервирования расчетного счета

- Как открыть расчётный счёт ООО: сбор документов

- Ведение операций по расчетному счету

- Расчетный счет: описание, назначение

- Что происходит, если не пользоваться услугой?

- Как быстро узнать р/с через интернет?

- Наиболее распространенные счета и их характеристики

- Виды лицевых счетов

- Заключение + видео по теме

Виды расчетных счетов

Существуют следующие разновидности р/с:

- Основной — счет, с которого перечисляются деньги контрагентам.

- Карточный — счет, к которому привязывается платежная (корпоративная) карта для оплаты товаров, снятия и зачисления наличных.

- Бюджетный — оформляется при выделении средств из федерального или местного бюджета (например, когда компания получает гранд).

- Лицевой — используется организациями, оказывающими услуги населению (например, для сбора квартплаты).

- Аккредитивный — используется для выдачи банковских гарантий.

- Капитальных вложений — используется юр. лицами для накопления крупных сумм, не участвующих в обороте компаний.

- Инвестиционный — предназначен для приумножения средств через вложения в валютные и фондовые рынки, стартапы, ПИФы и прочие проекты.

- Валютный — открывается для расчета с контрагентами из других стран.

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

|

Открытие |

ВТБ |

Тинькофф |

|||

|---|---|---|---|---|---|

|

Тариф |

Набирая обороты |

Удачный выбор |

Свой бизнес |

Всё включено |

Продвинутый |

|

Ежемесячная плата |

990 р. |

1690 р. |

1290 р. |

1900 р. |

1990 р. |

|

Платежи юрлицам |

10 бесплатно, далее 100р. |

10 включено, далее по 25 р. |

15 включено, далее по 25 р. |

60 бесплатно, после 50 р. каждый |

29 руб. |

|

Платежи физлицам |

Для ИП — до 150 т.р./мес. без комиссии, далее от 0,15%, для ООО — от 0,5% |

Для ИП — до 200 т.р./мес. без комиссии, для ООО — 0,5%, 100 р. мин. До 200 т.р., далее 1-3% |

До 100 т.р./мес. без комиссии, далее от 1,2% |

Бесплатно без ограничений вывод доходов ИП, зарплаты, дивидендов. Прочее 1% до 150 т.р. |

Для ИП — 300 т.р. на дебетовую карту банка и 400 т.р. на кредитную; для ООО — 1% |

|

Пополнение расчётного счёта |

До 300 т.р. без комиссии, далее от 0,3% |

До 500 т.р. без комиссии, далее от 0,2% |

0,15% |

до 250 т.р. без комиссии, далее 0,225% |

бесплатно до 300 т.р./мес., далее 0,1% |

|

Снятие денег с корпоративной карты |

3%, мин. 400 рублей |

От 1% до 200 000 рублей. |

0,99% до 100 т.р. в день, в месяц до 2 млн |

от 0,5% на зарплату, на прочие платежи 1-2% |

1% + 79 р. до 400 т.р. |

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

Ведение расчетных счетов организации

Открывая расчетный счёт в банке, нужно помнить о том, что ведение счета необходимо не только в банке, но и во внутренней документации. Это работа напрямую относится к обязанностям бухгалтерии.

При открытии счета будут отражены следующие данные:

| Дт | Кт | Расшифровка |

|---|---|---|

| 91.2 | 76 | У организации появилась задолженность перед банком по открытому счёту |

| 76 | 50 | Расходы на операцию открытия счёта организацией оплачены |

Такие проводки должны присутствовать во внутренней документации в тот момент, когда осуществляется открытие расчетного счета.

Ниже обозначаются проводки при передачи денежных средств банку.

| Дт | Кт | Расшифровка |

|---|---|---|

| 91.2 | 60 | Отражается задолженность предприятия за услуги перед кредитной организацией |

| 60 | 51 | С расчётного счёта осуществлено зачисление на счёт банка |

Все отображения, которые приведены выше являются обязательными внутренними ведениями документов.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее. Однако финансовых учреждений в стране сейчас насчитывается более 500, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Как узнать корреспондентский счет по расчетному счету? Это несложно — можно обойтись и без номера расчетного счета. Есть 3 варианта:

- посмотреть в разделе «Реквизиты» на сайте банка;

- позвонить по номеру горячей линии (быть клиентом этого банка не обязательно);

- посетить отделение банка.

Если составляете платежное поручение в личном кабинете банка, корреспондентский счет отобразится автоматически после ввода других сведений о получателе.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Процедура открытия: пошаговый алгоритм

Многие предприниматели задаются вопросом, может ли ОП работать без РС. Ответ на него будет рассмотрен далее

А пока что стоит уделить внимание особенностям процедуры

Для успешного открытия РС требуется:

- удостовериться в том, что нужно создание именно ОП, а не классического филиала, ведь подходы к управлению в этих двух структурах различны;

- убедиться в стационарности рабочего места и возможности его длительной работы (если специалист имеет возможность работать над выполнением задач удаленно, в оформлении дополнительной структуры и создании РС, скорее всего, нет необходимости);

- сообщить федеральной налоговой службе о территориальном расположении компании с использованием утвержденной формы №С-09-3-1;

- встать на учет в специализированные фонды, если в последующем времени планируется проведение расчетов с физическими лицами.

Как проводить операции по счету?

Любое предприятие может открыть счет одновременно в нескольких банках. Каждая операция проводится только при согласии финансовой организации.

Пополнять счет, или снимать деньги со счета имеет право глава компании и уполномоченное лицо, у которого есть доверенность.

Имеется перечень документов, которые нужны для проведения операций по счету:

- квитанция (для внесения наличных);

- платежное поручение (для перечисления средств другим предприятиям);

- чек (подтверждает расходную операцию, которая связана с деятельностью компании);

- платежное требование (регулирует отношение покупателя и продавца, в банк оправляется после отгрузки товара, зачисления или списания средств).

Когда компания замечает ошибку в выписке, по решению банка ее можно исправить. Для этого у компании есть 10 дней с момента получения выписки.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Обязано ли ООО иметь расчетный счет

Мы выяснили, что существовать без расчетного счета компании затруднительно. Теперь обратимся к закону, чтобы понять, обязана ли организация заводить счет в банке. Закон «Об ООО» гласит, что ООО вправе открывать расчетный счет. Соответственно, с точки зрения закона, предприятие может и не иметь счета в банке.

Таким образом, на вопрос, должен ли у ООО быть счет, можно уверенно дать отрицательный ответ. Однако, в этом случае возникнет еще один вопрос: «как работать без счета». Не открывать счет компания не может, так как это будет мешать ее развитию: ведь рано или поздно ей придется платить налоги и страховые взносы.

Алгоритм действий

Чтобы открыть расчетный счет (в нашем случае временный) требуется сделать такие шаги:

- Собрать необходимый пакет бумаг.

- Явиться лично в финансово-кредитную организацию для заполнения бланков.

- Получить справку об открытии временного счета в банке.

- Записать балансовый номер, на который переводятся средства организации.

Перед прохождением процедур стоит уточнить:

- Требования банка к открытию такого р/с.

- Перечень документов и особенности их оформления.

Для решения такой задачи достаточно позвонить в учреждение или прочесть инструкцию на сайте. Если обратиться лично, специалист финансово-кредитной организации расскажет, как открыть расчетный счет, и что для этого потребуется.

Как открыть расчетный счет в банке «Открытие»?

Для этого нужно подать онлайн заявку на открытие расчетного счета, и в течение 14 дней подъехать в назначенное отделение банка с необходимым пакетом документов.

Для ИП

Для открытия счета для ИП (индивидуального предпринимателя) в банк «Открытие» нужно предоставить следующие необходимые документы:

- Договор банковского в двух экземплярах и Заявление на открытие (для открытия счетов с особым режимом работы);

- Заявление о присоединении к Правилам банковского обслуживания;

- Свидетельство о постановке на учет в налоговом органе;

- Свидетельство о государственной регистрации в качестве ИП;

- Карточка с образцами подписей и оттиска печати;

- Сведения о Клиенте — юр. лице/ИП, его бенефициарных владельцах.

Дополнительные документы могут понадобиться в случаях, если:

- заявка на открытие счета в банке «Открытие» осуществляется представителем, а не самим ИП – в таком случае требуются документы, удостоверяющие личность и доверенность на представление интересов;

- деятельность ИП требует лицензирования – тогда необходима лицензия на право осуществления деятельности.

Первоначальная сумма на счету должна быть не менее суммы, необходимой для оплаты выбранного тарифа за обслуживание (от 250 рублей для валютных счетов и 800 для счетов в рублях).

Полезно знать, как с расчетного счета перевести деньги на карту Сбербанка!

Для ООО

Открытие расчетного счета для ООО требует предоставления следующего ряда документов:

- Устав компании;

- Учредительный договор;

- Карточка с образцами подписей и оттиска печати и документы, подтверждающие полномочия лиц, указанных в ней;

- Договор аренды, подтверждающий фактическое местоположение юридического лица.

Могут также потребоваться все те дополнительные документы, что предъявляются ИП при оформлении расчетного счета.

Стоимость обслуживания устанавливается в зависимости от типа бизнеса (малый, средний, корпорации).

Тарифы для ООО зависят:

- от региона (от 800 до 2300 рублей),

- от факта использования ДБО (дистанционного банковского обслуживания)

- 450-900 рублей с ДБО,

- от 900 до 1900 без ДБО.

Минимальная сумма, как и для ИП, должна быть равна стоимости открытия и обслуживания счета.

Для физических лиц

Важно отметить, что физическое лицо также может открыть расчетный счет в банке. Условия при этом разнятся в зависимости от целей оформления счета

Если частное лицо просто хочет открыть счет в банке, то при оформлении платежного поручения в графе «счет получателя» указывается расчетный счет банка, а в «наименовании платежа» — лицевой физического лица.

Если такой банковский инструмент нужен физическому лицу для ведения бизнеса, то без регистрации себя как ИП использование его будет незаконным, так как не будут проводиться отчисления в налоговую службу.

Какие условия выдвигает банк?

Это возможно при наличии паспорта, ИНН и заявки.

Правила

Порядок открытия расчетного счета в банке подразумевает обязательное следование ряду правил:

- При оформлении р/с клиент и кредитная структура оформляют соглашение на РКО. В нем должны быть оговорены расходы на:

- Открытие и ведение р/с.

- Услуги РКО.

- Наличное обращение.

Кроме того, в соглашении оговариваются процентные платежи, которые кредитная структура выплачивает клиенту за наличие средств на р/с (опция присутствует не во всех банках).

- Существующий порядок подразумевает, что получение и передача денег с р/с клиента, а также проведение безналичных операций осуществляется на базе специальных документов (должны быть утверждены банком). Среди них:

- Денежный чек.

- Сообщение о вводе на р/с наличности.

- Поручение клиента (требование-поручение).

- Расчетный чек.

Порядок получения наличности из кассы банка клиентом или другими субъектами подразумевает выдачу чековой книжки (после оформления и подачи заявления). Предоставление чека в финансовую организацию является базой для получения денег из кассы. Главное требование — наличие фамилии получателя в платежном документе.

- Порядок открытия расчетного счета (в том числе и его дальнейшего обслуживания) предполагает, что сделки по р/с производятся на базе распоряжений, выданных владельцем аккаунта. Здесь возможны такие варианты:

- Внесение наличности — соответствующее объявление в совершении такой операции.

- Получение наличных средств с р/с — по факту передачи денежного чека.

- Перечисление — на основании поручения (требования-поручения) или чека расчетного типа.

- Самостоятельное (безакцептное) списание средств возможно в ряде случаев:

- При оплате за различные услуги (подачу воды, тепла, электричества).

- По судебному решению или приказу ФНС (с соблюдением действующего порядка).

- Фиксация информации в учетных регистрах реализуется на базе выписок из банка. В таком документе приводятся все совершенные транзакции по счету за определенный временной промежуток. К выписке прикладываются копии бумаг. В самом документе отмечено поступление (кредит) и списание с р/с (дебет).

Расчетный счет для ИП

У индивидуальных предпринимателей ситуация несколько другая: расчетный счет для ИП тоже необязателен, но уплачивать налоги наличными деньгами им не запрещается. При этом на ИП также распространяется лимит наличных расчетов в договорах с другими коммерческими субъектами, поэтому если цена одного договора превышает 100 000 рублей, то расчеты возможны только в безналичном порядке.

Задумавшись над тем, нужен ли расчетный счет для ИП, решите для себя:

- Будете ли вы заключать договоры на сумму, превышающую лимит наличных расчетов?

- Сможете ли вы соблюдать кассовую дисциплину при работе с наличными деньгами и вести кассовые документы?

- Сумеете ли вы обеспечить безопасное хранение наличных денег?

- Будут ли ваши контрагенты согласны на ведение только наличных расчетов?

Может быть, проще открыть расчетный счет для ИП и вести безналичные расчеты? Это действительно удобно.

Как открыть расчетный счет в банке — пошаговая инструкция

Российские финучреждения сегодня весьма разнообразны: в одних господствуют современные технологии, в других по-прежнему уповают на консерватизм клиентской базы. Это отражается на порядке открытия р/с, который разнится от банка к банку. Сформулируем примерный алгоритм, по которому ИП и юрлица могут завести счет:

- Сперва определитесь с банком. Обслуживать р/с должна надежная организация с лицензией на оказание услуг и достойным местом в рейтингах;

- Выберите тариф. Сегодня большинство банков поддерживает пакетную форму РКО, что позволяет соотнести ваши нужды с ценником на обслуживание;

- Уточните набор бумаг, требуемых для открытия счета. Не уповайте на стандартный перечень с сайта банка: он часто не учитывает специфику бизнеса;

- Соберите пакет документов и явитесь с ними в банковское отделение;

- Окончательно сделайте выбор в пользу тарифа и решите, какой дополнительный функционал нужно подключить к счету;

- Проверьте содержание договора до того, как ставить под ним финальную подпись. Нюансы обслуживания могут скрываться за мелким шрифтом;

- Получите реквизиты и внесите средства на счет. Это необходимо, если создать банковский счет стоит денег.

Стоимость р/с и ценник на его обслуживание серьезно варьируются. Так, бесплатно открыть счет в банке— это сегодня частый бонус, к которому прибавляется несколько месяцев бесплатного использования.

Порядок открытия расчетного счета через интернет

В большинстве банков открытие р/с начинается с подачи онлайн-заявки. Это удобно, поскольку позволяет сотрудникам предварительно рассмотреть случай клиента, предложить подходящий тариф и назвать пакет бумаг. Как же инициировать открытие счета в режиме онлайн?

В более консервативных банках онлайн принимают только заявки. После звонка консультанта вам нужно прийти в отделение с пакетом бумаг. Промежуточный вариант в виде счета, доступного для пополнения, в таких банках не предусмотрен.

Может ли ООО работать без счёта в банке

Закон прямо не требует открытия счёта в банке для ООО, но организация вправе заплатить налоги только безналичным путем (ст. 45 НК РФ). Ещё одна ситуация, которая обязывает фирму проводить безналичные расчёты, – это превышение лимита наличных платежей в сделке с другим коммерческим субъектом.

Центробанк ограничил наличную оплату суммой в 100 000 рублей, причём, это не разовый платеж, а лимит в рамках одного договора. Например, арендная плата за офис составляет 15 000 рублей за месяц, тогда общая договорная сумма превысит лимит уже через 7 месяцев аренды (15 000 * 7 = 105 000 рублей).

Получается, что пока компания соблюдает лимит наличных расчётов, а сроки уплаты первых налоговых платежей ещё не подошли, то с расчётным счётом можно подождать. Но затягивать с выбором банка тоже не стоит. Подбор выгодных тарифов на обслуживание юридического лица и подготовка документов займет у вас какое-то время.

Особенности и правила резервирования

- Бронь на номер действует только определенный срок. Чаще всего — не более 30 дней после того, как Вами была оформлена заявка;

- Предоставленные Вам реквизиты несут только информационный характер. Это значит, что Вы не можете проводить транзакции до полного документального оформления счета;

- Получение переведенных денежных средств доступно только после документального оформления счета. А до этого момента деньги будут храниться на счету банка;

- Если по истечению 30 дней клиент не предоставит все необходимые документы, бронь на номер снимается. А имеющиеся переводы отправляются обратно;

- Резервирование не является гарантией одобрения заявки. Банк имеет полное право отказать клиенту, если на то имеются веские причины, прописанные в законодательстве;

- Оформление услуги предоставляется бесплатно. Плата взымается лишь за ее пользование. Чаще всего — это ежемесячный платеж, но возможны и другие варианты. Также некоторые банки предоставляют возможность использовать услугу бесплатно в течение нескольких месяцев. За это время Вы сможете оценить работу банка и принять окончательное решение о сотрудничестве.

Банки, предоставляющие услугу резервирования расчетного счета

Большинство кредитных организаций привлекают к себе клиентов благодаря оказанию услуги абсолютно бесплатно

Также, экономя свое и Ваше время, уделяют особое внимание времени, отведенному на рассмотрение заявки. Например, большинство банков предлагают оформить счет всего за один час или несколько минут

Так куда стоит обращаться?

| Банк | Особенности |

|---|---|

| Тинькофф | Процедура по открытию счета не займет в среднем занимает около 30-40 минут. А его реквизиты Вы получите сразу же после подачи заявления на открытие. |

| Точка | Позволяет пользоваться услугой сразу после подачи заявки. Также после заполнения анкеты, Вы получите возможность бронирования номера счета. Подключение производится бесплатно. |

| Модульбанк | Заполнение заявки не займет у Вас более 5-10 минут. А подписать договор Вы сможете с представителем банка в любом удобном для Вас месте, о котором необходимо договориться заранее. |

| ВТБ | Предоставляет 3 месяца бесплатного обслуживания. За это время Вы сможете полностью протестировать услугу и закрыть счет, если работа банка Вас не устроит. Представители банка занимаются рассмотрением заявки в кратчайшие сроки. |

| Сбербанк | Предлагает зарезервировать номер в течение одной минуты. А вот самого его открытия придется подождать в течение одного дня, после заполнения и подачи анкеты. |

| Восточный | Для получения доступа к реквизитам и счету достаточно одного визита в банк. Подключение производится бесплатно. |

| Открытие | Услуга резервирования доступна всем клиентам, а открытие счета производится при первом же обращении. |

| Альфа-Банк | Занимается бесплатным оформлением документов, а также предлагает подключение бесплатной услуги оповещения. Которая позволит получать уведомления о поступлении денежных средств. |

| Промсвязьбанк | Как и другие банки предоставляет возможность открыть счет без каких-либо вложений в кратчайшие сроки. |

| Эксперт Банк | Всем клиентам банка доступна услуга резервирования. Открытие счета происходит в течение 10 минут, если все предоставленные документы будут соответствовать требованиям. |

Как открыть расчётный счёт ООО: сбор документов

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Ведение операций по расчетному счету

Любая операция, которая проводится на расчетном счете организации должна сопровождаться официальными документами, которые в обязательном порядке должны быть подписаны работником фирмы.

Различаются документы:

- Платежное поручение. Необходимо при осуществлении безналичного расчета с партнерами. При этом в платёжном поручении должен быть указан номер договора, на основании которого осуществляется оплата и указано за что именно;

- Платежные требования. Обычно составляется той стороной, которая продаёт товар. Отправляется в банк для списания со счета сотрудничающей организации;

- Чеки. Их используют для расхода денег с счета на разные цели. Это может быть заработная плата работникам, представительские или хозяйственные расходы. В чековой книжке при этом остаются корешки, завизированные банковской печатью. По ним можно отследить данные расходы;

- Объявление о внесении наличных. Эти документы предоставляются при зачислении денежных средств на расчетный счёт юридического лица.

Расчетный счет: описание, назначение

Расчетный счет — это услуга, заключающаяся в предоставлении клиенту учетной записи для безналичного хранения своих денежных средств. Основная его функция — осуществление быстрого доступа к средствам через различные каналы. Он часто называется счетом «до востребования», поскольку средства на нем доступны по первому требованию, легко пополняются или обналичиваются.

Используется преимущественно в предпринимательской деятельности, в случае использования его физическим лицом он называется «текущим счетом». Открыть его можно через личный кабинет, выполнив вход по ранее полученным логину и паролю. Такая опция доступна для действующих клиентов банка. А вот новым пользователям необходимо явиться в одно из отделений и написать заявление на открытие счета.

Что происходит, если не пользоваться услугой?

Бывают ситуации, когда клиента заказал открытие банковского расчетного счета для физических лиц, но через некоторое время перестал им пользоваться. Банковское учреждение через время (с учетом условий договора) вправе закрыть аккаунт или приостановить его обслуживание. На практике это происходит через 6-12 месяцев. Как только этот период подходит к завершению, кредитная организация уведомляет держателя о вероятном прекращении предоставления услуги. Если клиент не заинтересован в продлении сотрудничества, средства переходят в резерв, и забираются клиентом по первому запросу.

Если срок хранения, оговоренный в соглашении, закончился, банк переводит активы на свои счета. Это происходит в ситуации, если в оговоренный срок клиент не связался с кредитором и не заявил о необходимости счета.

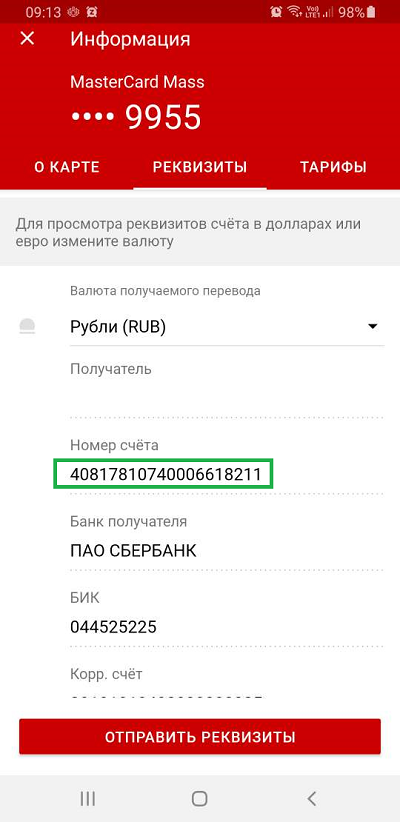

Как быстро узнать р/с через интернет?

Опытные клиенты банков не тратят время на посещение отделений или звонок оператору. Более простой вариант — уточнить требуемую информацию через Сбербанк онлайн. Плюсы очевидны:

- Возможность получить данные, не отходя от ПК (ноутбука).

- Высокая скорость и точность.

Как узнать расчетный счет через Сбербанк онлайн? Для новичков алгоритм такой:

- Зайти во вкладку «О банке», после чего перейти в раздел «Реквизиты».

- Выбрать категорию «Проверка 20-значного счета».

- Указать валюту, ФИО, ИНН, адрес и номер платежа получателя.

- Нажать на клавишу «Сформировать».

- Переписать информацию, предоставленную в режиме онлайн.

Все проще, если клиент уже является пользователем Сбербанк онлайн. Как узнать расчетный счет? Шаги следующие:

Для проведения операций с картой, может потребоваться дополнительная информация. Вопрос в том, как узнать расчетный счет карты. Все делается через Сбербанк онлайн:

- Войти в кабинет с помощью идентификатора и пароля.

- Выбрать интересующую карточку.

- Перейти на вкладку информации по карте.

- Посмотреть параметры для перевода.

- Перепечатать или переписать интересующие данные.

После прочтения статьи дилемма, как узнать расчетный счет через Сбербанк онлайн, остается в прошлом. Достаточно следовать инструкции и получить заветный 20-значный код.

Открыть расчетный счет в Сбербанке можно на официальном сайте.

Наиболее распространенные счета и их характеристики

На данный момент существуют следующие виды банковских счетов:

- Текущий счет. Служит для хранения денежных средств и проведения необходимых расчетных или других финансовых операций. Его также называют рабочим, потому что он используется практически постоянно для получения и отправки денег, осуществления выплат и прочих операций.

- Карточный счет. Все карточные счета имеют привязку к текущим счетам своих клиентов и предназначены для увеличения способов доступа к средствам. Все пластиковые карты подразделяются на 2 вида:

- Дебетовые. Это карты, предназначенные для всевозможных выплат (заработная плата, стипендия, пенсия, алименты, различные виды социальных пособий) или простых пополнений. С их помощью клиент может снимать с банкоматов сумму в пределах остатка денег на карточке, также он вправе рассчитываться за товары и услуги, не превышая имеющийся остаток средств.

- Кредитные. В данном случае клиент может оплачивать товары и услуги, снимать деньги в кассе или с банкомата в пределах кредитного лимита, который установлен банком. Например, лимит карты в 3000 рублей значит, что субъект может использовать с карты сумму, не превышающую указанный лимит.

Если карта кредитная, обязательно необходимо поинтересоваться, есть ли льготный период, и каков режим его применения, каковы процентная ставка и минимальный ежемесячный взнос.

Депозитные счета. Этот вид предназначен для тех людей, которые заботятся о сохранении и приумножении своих средств, поэтому такие счета называются сберегательными или накопительными. Средства кладутся на счет на определенный срок. Чем он дольше, тем для пользователя лучше, так как именно от длительности договора на обслуживание депозитного счета зависит уровень ставки депозитного процента. Если клиент пожелает снять сумму ранее оговоренного срока, то этот процент может быть значительно урезан: его пересчитают исходя из действующей ставки по вкладам до востребования, а она в банках всегда очень низкая — около 1%.

Многие эксперты в области финансов убеждены, что именно последние два вида счетов стали наиболее популярными среди физических лиц.

Виды лицевых счетов

Лицевые счета открывают компании, которым нужно контролировать движение денежных средств клиента. Функции счета зависят от категории. К самым востребованным инструментам относятся:

- банковские счета;

- лицевые счета налогоплательщиков;

- финансово-лицевые счета;

- л/c сотрудников компании.

Также существуют пенсионные, страховые и другие счета. Мы рассмотрим подробнее 4 основных категории счетов, которые есть почти у всех граждан России.

Банковский счет

Открыть банковский лицевой счет может физическое или юридическое лицо. По лицевому счету не должны проходить переводы, связанные с предпринимательской деятельностью. Для бизнеса используются расчетные счета (р/c).

Банковский счет открывается после заключения любого договора с банком: получения дебетовой карты, оформления вклада, выдачи кредита и т.д. Номер указывается в заключенном договоре.

В России банковские счета состоят из 20 цифр. Как расшифровывается номер:

- Цифры с 1-ой по 3-ю. Сведения о банке и цели создания счета.

- Цифры с 4-ой по 5-ую. Уточнение информации о цели расчетов.

- Цифры с 6-ой по 8-ую. Валюта, которая используется для расчетов.

- Цифра 9-ая. Ключ для проверки обработки данных.

- Цифры с 10-й по 13-ую. Код банковского отделения, где заключен договор.

- Цифры с 14-ой по 20-ую. Уникальный код, присвоенный клиенту.

На дебетовом счету можно хранить собственные деньги и получать процент по вкладу. Кредитный счет используется для траты заемных средств и возврата задолженности. Выписка содержит даты и номера совершенных транзакций с указанием суммы и остатка по счету.

Лицевой счет налогоплательщика

Л/C налогоплательщика открывается вместе с получением ИНН. Это происходит, когда гражданин встает на учет в налоговой службе. Лицевой счет налогоплательщика используется для контроля уплаты налогов, возврата налогового вычета.

По л/с налогоплательщика учитываются все виды налогов. Для отдельного учета каждого налога используется КРСБ (карточка расчетов с бюджетом).

Обратите внимание! В заявлении на возврат налогового вычета нужно указать лицевой счет налогоплательщика. В этом случает требуется не номер, привязанный к ИНН, а банковский счет для возврата денег.

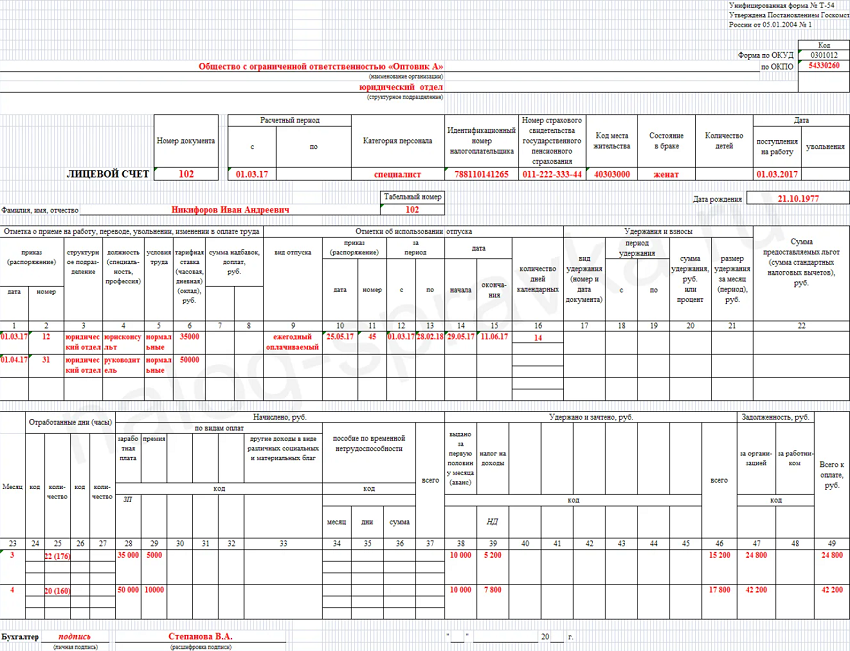

Счет сотрудника

Л/С сотрудника открывается по форме Т-54 и создается после приема нового человека на работу. Ведением л/с сотрудника занимается бухгалтерия работодателя.

Выписка по счету содержит следующую информацию:

- ФИО и должность сотрудника;

- сведения о найме, переводе, увольнении;

- информация об уходе в отпуск;

- взносы и удержания с зарплаты;

- подпись бухгалтера.

На счет сотрудника начисляется заработная плата, премии, оплата больничного и другие пособия. Размер выплат учитывается при расчете налогов и пенсионных отчислений.

Финансово-лицевой счет

Эта категория счетов используется для оплаты жилищно-коммунальных услуг. К нему привязана информация об объекте недвижимости (адрес, площадь, количество жильцов и т.д.). Номер счета указывается в квитанции на оплату услуг ЖКХ.

Лицевой счет — это удобный инструмент для проведения финансовых операций. Номер лицевого счета позволяет идентифицировать отправителя и получателя денег. По номеру можно получить информацию об истории переводов.

Автор статьи:

Заключение + видео по теме

Открыть счет не представляет особых трудностей и не влечет за собой больших затрат денежных средств. Расчетный счет необходим для нормального функционирования любой производственной или торговой деятельности. Без него невозможна работа ООО и неудобна деятельность ИП.

В заключение рекомендуем просмотреть видеоролик, где рассказывается в каких случаях открывать р/счет и какой банк выбрать:

Надеемся, что данная статья полностью раскрыла тему расчетного счета для предприятий и предпринимателей и ответила на актуальные вопросы.

Вопрос к читателям!

В каком банке Вы открывали расчётный счет и каким банкам отдали бы своё предпочтение открытию и обслуживанию счета сейчас?