Прямые выплаты от фсс с 2021 года: разбираем подробно

Содержание:

- Пакет документов для представления в ФСС на прямые выплаты

- 6-НДФЛ

- Зарплата за декабрь 2021 — как отразить в 6-НДФЛ?

- Налоговики рассказали, как заполнить 6-НДФЛ с прогрессивной ставкой

- Зарплату выплатили в последний день квартала — как оформлять 6-НДФЛ?

- ФНС разобрала на примере, как показать в 6-НДФЛ дивиденды свыше 5 млн руб.

- Обновлены контрольные соотношения для расчета 6-НДФЛ

- Как заполнить 6-НДФЛ по внутреннему совместителю, получившему доход свыше 5 млн. руб.

- Нюансы 6-НДФЛ по работнику, ставшему нерезидентом

- Ключевые моменты при расчете больничных в 2020-2021 годах

- Проект «Прямые выплаты» от ФСС

- Электронный листок нетрудоспособности

- Как работает SAP-решение itelligence «Прямые выплаты ФСС»

- Как назначить и выплатить пособие за первые 3 дня болезни

- Москва и Подмосковье переходят на «Прямые выплаты»

- Нововведения в оформлении платежных документов на перечисление налогов

- Участник пилотного проекта ошибочно выплатил пособие: что делать?

- Информация о размере и порядке выплат

- Порядок назначения и выплаты пособий

Пакет документов для представления в ФСС на прямые выплаты

Перечень документов, которые надо подавать в ФСС для начисления прямых выплат, зависят от вида пособия.

Для начисления единовременного пособия женщине, которая встала на учет по беременности на ранних сроках, работодатель должен направить в ФСС:

- заявление в произвольной форме;

- справку из женской консультации с печатью медучреждения и подписью врача.

Для начисления пособия по беременности и родам по больничному листу на 140 дней или более, от бухгалтера требуется направить в региональное отделение ФСС:

- заявление в произвольной форме;

- листок нетрудоспособности;

- справку о заработке за расчетный период.

Стоит отметить, что если больничный лист был оформлен в электронном виде, то бухгалтер должен перенаправить его в ФСС.

При рождении ребенка одному из родителей полагается единовременное пособие, размер которого с 01.02.2020 составляет 18 004 рублей 12 копеек (ежегодно индексируется). Для его назначения бухгалтер направляет в адрес регионального отделения ФСС следующие документы:

- заявление в произвольной форме;

- копию справки из ЗАГСа о рождении ребенка или иной документ, подтверждающий рождение ребенка при условии, что роды проходили в другой стране;

- копию документа, подтверждающего, что второй родитель ребенка не оформлял на себя единовременное пособие при рождении ребенка (выдается работодателем или отделением соцзащиты при условии, что второй родитель безработный).

При условии, что брак родителей ребенка был расторгнут, у заявителя на получение единовременного пособия при рождении ребенка бухгалтеру необходимо запросить и дополнительно представить в ФСС:

- копию свидетельства о расторжении брака;

- справку, которая подтверждает факт совместного проживания с ребенком.

После того, как закончится срок действия больничного листа по беременности и родам, работодатель направляет в ФСС пакет документ для начисления пособия по уходу за ребенком до 1,5 лет, в который входят:

- заявление, форма которого утверждена Приказом ФСС РФ от 24.11.2017 № 578;

- копия свидетельства о рождении ребенка;

- копии свидетельств о рождении или смерти предыдущих детей (при наличии);

- справка о заработке за расчетный период;

- документ с места работы второго родителя, подтверждающий факт неполучения пособия по уходу за ребенком до 1,5 лет.

Если заявитель работает на нескольких работах, то дополнительно необходимо представить документы, подтверждающие, что он не подавал аналогичное заявление на получение пособия по уходу за ребенком до 1,5 лет у других работодателей (например, если работник где-то еще работает по совместительству).

Пакет документов на получение пособия по уходу за ребенком не меняется в зависимости от того, кто будет оформлять на себя пособие: мать, отец или бабушка.

Для начисления пособия по временной нетрудоспособности, бухгалтер должен будет направить в региональное отделение ФСС:

- заявление, форма которого утверждена Приказом ФСС РФ от 24.11.2017 № 578;

- копию листка временной нетрудоспособности (или электронный больничный);

- справку о заработке за расчетный период.

При условии, что работник получил травму на работе, то дополнительно с вышеперечисленными документами в ФСС направляется копия акта о несчастном случае или копии всех материалов производственного расследования при условии, что дело еще не завершено.

Для начисления оплаты дополнительного отпуска на лечение сотрудника, работодатель направляет в ФСС:

- копию заявления на предоставление и оплату отпуска;

- копию приказа о предоставлении отпуска;

- справку-расчет размера оплаты отпуска, форма которой утверждена Приказом ФСС РФ от 24.11.2017 № 578.

Стоит отметить, что в заявлении на получение любого вида пособия необходимо указать способ получения выплаты. Это может быть банковский счет или почтовый перевод. Если заявитель планирует получать выплату на банковскую карту, то в заявлении можно указать расчетный счет любой карты (не обязательно зарплатной) любой платежной системы. Но с 1 октября 2020 года начисление всех пособий будет производиться только на банковские карты платежной системы «МИР».

6-НДФЛ

Зарплата за декабрь 2021 — как отразить в 6-НДФЛ?

С отчетности за 1 квартал 2021 года расчет 6-НДФЛ заполняется по обновленной форме. В Письме ФНС от 09.08.2021 N СД-19-11/283@ налоговики объяснили, как в годовом 6-НДФЛ показать декабрьскую зарплату, в т. ч. числе выдаваемую в январе 2022 года.

Налоговики рассказали, как заполнить 6-НДФЛ с прогрессивной ставкой

С 2021 года для доходов граждан более 5 млн руб. в год применяется ставка НДФЛ 15%. Как оформить расчет 6-НДФЛ в связи с введением этого новшества, рассказала ФНС в Письме от 01.12.2020 N БС-4-11/19702@. И не только рассказала, но и разобрала примеры.

Зарплату выплатили в последний день квартала — как оформлять 6-НДФЛ?

ФНС на примере показала, как заполнить расчет в 2021 году, если заработная плата выплачена в последний день квартала (Письмо от 12.04.2021 N БС-4-11/4935@).

ФНС разобрала на примере, как показать в 6-НДФЛ дивиденды свыше 5 млн руб.

С 2021 года доходы граждан, превысившие 5 млн руб., облагаются НДФЛ 15%. В помощь налогоплательщикам ФНС показала пример, как заполнить строки 6-НДФЛ.

Обновлены контрольные соотношения для расчета 6-НДФЛ

Письмом от 23.03.2021 N БС-4-11/3759@ налоговики утвердили контрольные соотношения для новой формы 6-НДФЛ, утв. Приказом ФНС от 15.10.2020 N ЕД-7-11/753@. В письме содержится 28 контрольных соотношений.

Как заполнить 6-НДФЛ по внутреннему совместителю, получившему доход свыше 5 млн. руб.

В Письме ФНС от 11.06.2021 N БС-4-11/8204@ налоговики показали на примере, что и как заполнить в расчете 6-НДФЛ по налогу со ставкой 15% для случая внутреннего совместительства.

Нюансы 6-НДФЛ по работнику, ставшему нерезидентом

В ФНС рассказала, как заполнить расчет 6-НДФЛ при утрате работником статуса налогового резидента РФ. Так, если в течение года сотрудник утратил этот статус, подавать уточненки 6-НДФЛ за периоды с начала года не надо.

Ключевые моменты при расчете больничных в 2020-2021 годах

Выделяются 2 блока основных моментов, которые нужно знать, прежде чем начинать расчет.

1-й блок — исходные параметры расчета

1. Кем оплачивается больничный:

- по заболеванию и травме (непроизводственной):

- первые 3 дня — работодателем;

- последующие дни — из бюджета ФСС;

Важно! С 2021 года все российские работодатели рассчитывают, начисляют и выплачивают больничный только за первые 3 дня, остальную сумму работник получает напрямую от ФСС. Нашу памятку по новым правилам оплаты больничных смотрите здесь.

- прочим причинам:

за весь период — из бюджета ФСС.

2. Кому оплачивается больничный:

- работникам по трудовому договору;

- получателям средств, с которых уплачиваются взносы в ФСС.

3. Как оплачивается больничный.

Оплачиваются календарные дни нетрудоспособности (указанные в больничном листе). Исключение (по ст. 9 закона «Об обязательном соцстраховании…» от 29.12.2006 № 255-ФЗ) составляют периоды:

- простоев;

- отстранения от работы;

- иного освобождения от работы с полной или частичной компенсацией, кроме ежегодного основного отпуска;

- пребывания работника под стражей или арестом;

- проведения судебных и медицинских обследований.

2-й блок — показатели для расчета

1. Процент заработка в зависимости от стажа работы. Выплата начисленного пособия в 2020-2021 годах производится с учетом следующих соотношений:

|

Рабочий стаж (в течение которого выплачивались страховые взносы), в годах |

Процент среднего заработка, ограничивающий выплату по больничному, в % |

|

До 5 |

60 |

|

От 5 до 8 |

80 |

|

От 8 |

100 |

Ограничения выплат по стажу не применяются для оплаты больничного по беременности и родам.

О расчете больничного по беременности и родам читайте здесь.

2. Период расчета. Он составляет 2 года до года оформления больничного. Включает все выплаты, с которых начислялись взносы в ФСС, в том числе у других работодателей (ст. 14 закона № 255-ФЗ).

3. Делитель для получения среднего значения дневного заработка. Для больничных всегда используется показатель 730. Исключение здесь составят расчеты, относящиеся к пособию по беременности и родам. Для них в формулу (если речь не идет об определении минимальной или максимальной суммы пособия) берется фактическое число дней в периоде расчета, из которых надлежит вычесть продолжительность определенных периодов.

Подробнее об особенностях учета числа дней в периоде для больничного по беременности и родам — в материале «Когда дают больничный лист по беременности и родам».

Проект «Прямые выплаты» от ФСС

С 2011 года на территории Российской Федерации Фонд социального страхования Российской Федерации реализует пилотный проект, направленный на осуществление страховых выплат по обязательному социальному страхованию застрахованным лицам непосредственно территориальными органами Фонда (пилотный проект «Прямые выплаты»).

Постановлением Правительства РФ от 21.04.2011 № 294 утвержден ряд Положений, устанавливающих особенности страхового обеспечения по соответствующему виду обязательного социального страхования, порядка взаимодействия сторон-участников пилотного проекта. Формы заявлений, извещений утверждены приказом ФСС РФ от 24.11.2017 № 578. Формы реестров сведений утверждены приказом ФСС РФ от 24.11.2017 № 579.

В настоящее время в пилотном проекте уже участвуют 77 субъектов Российской Федерации. С 1 января 2021 года механизм прямых выплат будет реализован в следующих регионах: Краснодарский край, Пермский край, Московская, Свердловская, Челябинская области, Ханты-Мансийский автономный округ, города федерального значения Москва и Санкт-Петербург.

Почти все пособия в рамках механизма прямых выплат рассчитываются и выплачиваются застрахованным лицам непосредственно территориальными органами Фонда в жестко установленные законодательством сроки. При этом остаются еще два пособия, которые по-прежнему выплачивает работодатель, а затем обращается за возмещением в территориальный орган ФСС.

Пособия, выплачиваемые напрямую из ФСС:

-

пособие по временной нетрудоспособности;

-

пособие по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием;

-

пособие по беременности и родам;

-

единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

-

единовременное пособие при рождении ребенка;

-

ежемесячное пособие по уходу за ребенком до 1,5 лет;

-

оплата дополнительного отпуска на весь период лечения и проезда к месту лечения и обратно.

Пособие по временной нетрудоспособности за первые три дня назначается и выплачивается работодателем за счет собственных средств. С четвертого дня больничный оплачивает ФСС РФ.

Пособия, выплачиваемые работодателями, а потом возмещаемые из ФСС:

-

социальное пособие на погребение;

-

оплата четырех дополнительных выходных дней одному из родителей (опекуну, попечителю) для ухода за детьми-инвалидами.

Электронный листок нетрудоспособности

Листок нетрудоспособности может быть оформлен как в бумажном, так и в цифровом виде согласно пункту 5 статьи 13 Федерального закона от 29.12.2006 № 255-ФЗ. Равной юридической силой оба варианта наделены начиная с 01.07.2017 в соответствии с изменениями, внесенными Федеральным законом от 01.05.2017 № 86-ФЗ. Оформление документа в цифровом варианте возможно, если медицинская организация и страхователь (работодатель) являются участниками системы информационного взаимодействия.

Преимущества электронных листков нетрудоспособности

Неоспоримые преимущества электронных листков нетрудоспособности перед бумажными вариантами обеспечивают их широкое применение.

Среди преимуществ:

- отсутствие дорогостоящего производства бланков листков нетрудоспособности — документов строгой отчетности со спецзащитой;

- нет необходимости оформления дубликата при потере или порче бумажного бланка;

- несложно исправлять ошибки/опечатки;

- нет потребности проверки подлинности и обоснованности больничного листка;

- не нужно обеспечивать надежное хранение бумажных документов и своевременную их передачу в ФСС;

- на заполнение не влияют цвет чернил и разборчивость почерка;

- сокращается время обработки и получения документации.

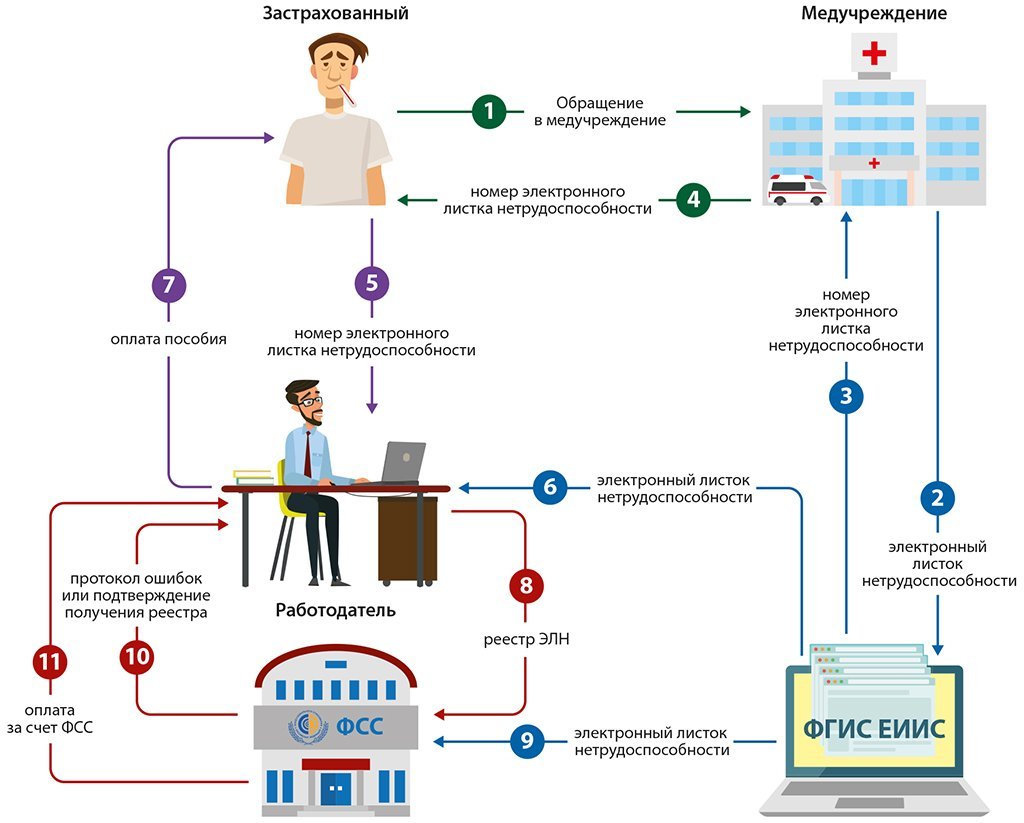

Схема взаимодействия по проекту «ЭЛН»

Взаимодействие сотрудника (застрахованного лица), работодателя (страхователя), ФСС (страховщика) и медицинского учреждения в проекте «ЭЛН» выглядит следующим образом (рис. 1):

- Сотрудник обращается в медучреждение, где выражает письменное согласие на получение ЭЛН.

- Медучреждение регистрирует электронный листок нетрудоспособности в федеральной государственной информационной системе — единой интегрированной информационной системе «Соцстрах».

- Медучреждение получает из ФГИС ЕИИС «Соцстрах» номер ЭЛН.

- Медучреждение сообщает сотруднику номер ЭЛН.

- По завершении периода болезни сотрудник передает номер ЭЛН в бухгалтерию организации, в которой работает.

- Работодатель загружает ЭЛН по номеру из ФГИС ЕИИС «Соцстрах». ЭЛН заполнен в части, поставляемой от медучреждения. Работодатель заполняет свою часть ЭЛН сведениями о страховом стаже сотрудника и данными о среднем заработке и производит расчет.

- Работодатель оплачивает сотруднику всю сумму пособия.

- Работодатель передает в ФСС реестр сведений об ЭЛН, загруженных из ФГИС ЕИИС «Соцстрах», дополненных информацией о стаже сотрудников и данными для расчета пособий.

- ФСС получает ЭЛН из ФГИС ЕИИС «Соцстрах».

- ФСС проверяет полученные от работодателя сведения и присылает работодателю либо протокол ошибок, либо подтверждение получения реестра в срок не более 10 дней.

- Подтвердив получение реестра, ФСС возмещает работодателю часть пособия сверх оплаты трех первых дней.

Рис. 1. Схема взаимодействия по проекту «ЭЛН»

|

1С:ИТС Об электронном листке нетрудоспособности и взаимодействии с ФСС см. . |

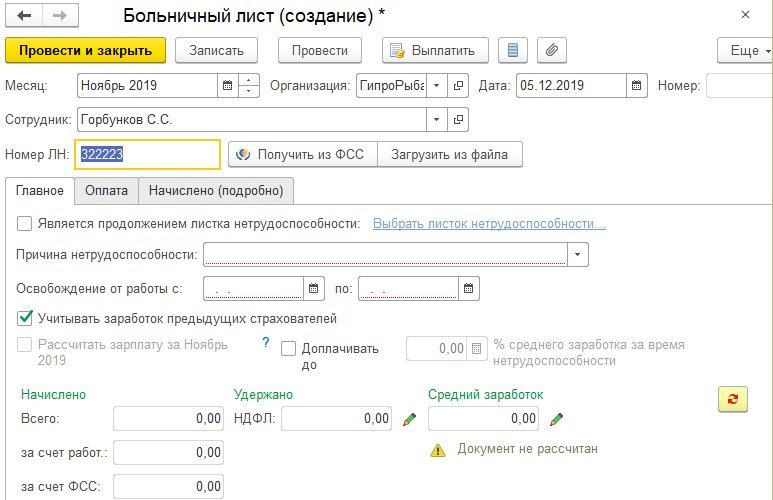

Поддержка проекта «ЭЛН» в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 запрос из ФГИС ЕИИС «Соцстрах» электронного листка нетрудоспособности производится по кнопке Получить данные из ФСС при вводе документа Больничный лист (рис. 2). При этом достаточно выбрать сотрудника и указать номер листка нетрудоспособности, полученный сотрудником в медучреждении.

Рис. 2. Документ «Больничный лист»

Автоматически из ФГИС ЕИИС «Соцстрах» загружаются все данные электронного листка нетрудоспособности, в том числе сведения о медицинской организации и об особых причинах нетрудоспособности. Просмотреть результаты загрузки можно по гиперссылке Заполнены данные ЛН. Данные в документе Больничный лист автоматически дополняются сведениями из программы «1С:Зарплата и управление персоналом 8» о стаже сотрудника, его среднем заработке, предыдущих больничных листах по уходу, условиях расчета НДФЛ и т. п.

Получив ЭЛН из ФГИС ЕИИС «Соцстрах» и рассчитав его, работодатель оплачивает сотруднику пособие в обычном порядке, а в ФСС передает реестр электронных листков нетрудоспособности. Сформировать реестр, отправить его сразу или выгрузить в файл удобно в сервисе 1С-Отчетность. Расшифровка записи реестра ЭЛН содержит подробную информацию о листке нетрудоспособности.

Если при отправке реестра ЭЛН часть листков нетрудоспособности из-за каких-либо ошибок окажется не принятой ФСС, то исправления этих ошибок будут учтены при следующей отправке указанного реестра. Для этого начиная с версии 3.1.10 программы в отдельности для каждого ЭЛН сохраняется его состояние:

- Принят ФСС;

- Не принят ФСС.

Состояние ЭЛН автоматически обновляется при загрузке ответа ФСС.

Как работает SAP-решение itelligence «Прямые выплаты ФСС»

- Система автоматически формирует сообщение для пользователя о необходимости выполнения работы по листку нетрудоспособности (в электронном или бумажном виде — ЭЛН или ЛН соответственно).

- Пользователь выполняет действия с ЛН и ЭЛН только в программе SAP. Так, по номеру ЭЛН в системе будут сохраняться все данные на основе файла из ФСС, а при загрузке сохранится лог с подробными данными по действиям в системе.

В результате компании получают дополнительные преимущества:

- Сокращение расходов на сотрудников, осуществляющих ведение ЛН и ЭЛН, в том числе, за счет максимального сокращения ручных действий пользователя, автоматического формирования законодательной отчетности, автоматической передачи реестров на выплату пособий.

- Исключение штрафов за неверное предоставление данных и пени за просрочку.

Решение «Прямые выплаты ФСС» легко интегрируется в существующую ИТ-среду компании. В случае стандартной реализации внедрения SAP достаточно включить настройку, настроить инфо-типы и создать виды оплат на основе модельных данных, настроить отчетность, протестировать и провести обучение.

Если в организации уже внедрена система передачи корпоративной регламентной отчетности из SAP через системы «Контур», «СБИС» и т.п., то это сильно упростит внедрение, так как позволит воспользоваться уже существующими каналами связи.

Решение itelligence имеет два варианта реализации:

Стандартное решение. В базовый функционал входит новое мероприятие, дополнительные экраны инфо-типа, новый тип межрасчета, 22 новых видов оплат за счет ФСС, программа формирования Реестра ФСС для выплаты пособий.

Внедрение стандартного решения включает:

- Анализ возможности внедрения имеющихся бизнес-процессов и государственной отчетности (заявки, реестр, РСВ, 4-ФСС).

- Реализация «Прямых выплат ФСС».

- Реализация ЭЛН без использования бесшовной интеграции.

Срок выполнения настройки стандартного решения: 1 – 3 мес.

Решение с дополнительным функционалом. Обеспечивается автоматическая интеграция обмена документами с ФСС без участия пользователя и промежуточных этапов через сторонние программные комплексы «Контур», «СБИС» и др. с поддержкой шифрования и электронной цифровой подписи. Доступно для организаций как по зачетной системе (в случае реализации ЭЛН), так и по системе прямых выплат.

| Ключевой плюс решения с дополнительным функционалом для заказчика — это, прежде всего, бесшовная интеграция с ФСС для полной автоматизации обмена данными, — подчеркивает Дмитрий Ларин. — Потребуется согласование работ с партнерами («Контур», «СБИС» и т.д.), но, как результат, сильно упростится обмен данными, который будет происходить в режиме «одной кнопки» без необходимости заходить на сайт ФСС и загружать/выгружать файлы. |

Возможен также вариант внедрения, при котором реализуется только ЭЛН, без прямых выплат ФСС, такой проект можно реализовать примерно за месяц.

В целом, срок настройки решения с расширенным функционалом составляет 1 – 6 месяцев. Такое решение, по мнению эксперта, особенно актуально для компаний, которые будут выплачивать пособия по нетрудоспособности с 01.07.2020 г. на карту «МИР». Он напоминает, что с 01.07.2020 все выплаты за счет ФСС, а это все выплаты по листам нетрудоспособности, пособия на рождение и погребение, отпуска до 1,5 лет ребенка, а также по беременности и родам, должны производиться на карту «МИР».

Для наиболее быстрого внедрения решения, рассказывают в компании itelligence, уровень системы должен соответствовать уровню Component Version: EA-HRCRU 608, Package Level: 0065. Если уровень обновления ниже, потребуется дополнительное обследование для изучения возможности внедрения.

Как назначить и выплатить пособие за первые 3 дня болезни

Работодатель назначает свое пособие по временной нетрудоспособности в течение 10 календарных дней. Отсчет ведем со дня, когда сотрудник обратился со всеми документами.

На выплату – свой срок. Это ближайший день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Провести ЗП и пособие можно одной платежкой, обозначив оба вида выплат в назначении платежа. Правда, срок перечисления НДФЛ с зарплаты и больничного – разный. По больничным рассчитаться с бюджетом можно в последний день месяца, в котором выплатили больничные. По зарплате так тянуть нельзя. Надо перечислить НДФЛ максимум на следующий рабочий день после того, как рассчитали работника (абз. 2 НК РФ).

Москва и Подмосковье переходят на «Прямые выплаты»

В соответствии со статьей 431 части 2 Налогового кодекса РФ с 1 января 2021 года назначение и выплата страхового обеспечения по обязательному социальному страхованию застрахованным лицам Москвы и Московской области будут осуществляться непосредственно территориальным органом Фонда социального страхования.

До 2011 года пособия из ФСС выплачивались в рамках так называемой зачетной системы. Работодатель перечислял работнику деньги из собственных средств, а затем уменьшал сумму налоговых отчислений в ФСС на размер выплаченных пособий. Периодически данная схема выплаты пособий приводила к задержке выплат из-за финансовых сложностей работодателей. 9 лет назад Фонд социального страхования запустил пилотный проект «Прямые выплаты», который позволил окончательно решить эту проблему. С 1 июля 2021 года система полноценно заработала в 77 регионах страны.

С 1 января 2021 года на механизм прямых выплат должна перейти уже вся страна, в том числе Москва и Подмосковье. Многие работодатели Московского региона успели оценить преимущества новой схемы страховых выплат еще до официального старта проекта. Компании использовали механизм прямых выплат для выплаты пособий по листкам нетрудоспособности работникам 65+ во время самоизоляции в связи с пандемией.

На сегодняшний день в Московском отделении Фонда социального страхования РФ зарегистрировано свыше 700 тыс. страхователей-работодателей, у которых трудится более 7,3 млн застрахованных граждан. Более 13 тысяч предприятий уже воспользовались механизмом прямых выплат. На территории Московской области зарегистрировано более 240 тысяч страхователей-работодателей и свыше 2,6 млн застрахованных работников. Выплату пособий, используя механизм прямых выплат, осуществили уже более 8,5 тысяч компаний.

В Подмосковье обучающие вебинары ФСС проходят на платформе СБИС, Контур. Кроме того, представители отделений Фонда и директора филиалов организуют очные встречи с руководящим составом администраций городских округов, филиалы отделений Фонда регулярно проводят обучающие семинары с участием представителей крупных предпринимателей.

Узнать о графике проведения вебинаров и записаться на обучение можно на официальном сайте отделения Фонда www.r77.fss.ru для Москвы или www.r50.fss.ru для Подмосковья в разделе «Прямые выплаты», «Вебинары».

Все трудоустроенные граждане нашей страны имеют право на получение пособий из ФСС. Это и пособие при временной нетрудоспособности, в том числе в связи с профессиональным заболеванием или травмой на производстве, и декретные выплаты, и пособие по уходу за ребенком до 1,5 года.

С помощью механизма прямых выплат денежные средства дойдут до работника намного быстрее. Преимущество нового механизма в очередной раз подтвердила ситуация с закрытием компаний в связи с самоизоляцией из-за пандемии. Многие работодатели столкнулись с нехваткой свободных денежных средств. При зачетной системе работникам необходимо было бы ждать, пока в компании появятся деньги на выплаты. С новой системой такой необходимости больше не существует. По закону на прямые выплаты социальных пособий из Фонда социального страхования отводится не более 10 календарных дней. Теперь гражданам не придется волноваться, что поступление средств на лечение или отпуск по уходу за малышом задержится.

При этом самому работнику не нужно совершать никаких дополнительных действий для получения пособий в связи с реализацией механизма прямых выплат. Традиционно требуется просто предоставить в свой отдел кадров документы, подтверждающие право на получение выплат, а также заполнить специальное заявление, указав реквизиты, по которым вы хотите получить деньги (карта «Мир», счет в банке или почтовый перевод). В течение 5 календарных дней работодатель передаст сведения о работнике в территориальное отделение ФСС, в положенный срок оттуда напрямую и поступят денежные средства.

Механизм прямых выплат очень удобен не только для работника, но и для работодателя. Новый подход к выплате пособий повышает финансовую устойчивость компаний, им больше не нужно вынимать средства из оборота. К тому же бухгалтерии теперь не придется тратить время на обработку и расчет пособий, положенных работникам. При этом новый механизм обеспечивает полную прозрачность выплат и правильность их начисления, так как контролируется строго в соответствии с законом, что позволяет избежать нарушений и ошибок, которые возникали ранее.

Нововведения в оформлении платежных документов на перечисление налогов

С 1 января 2021 года будет осуществлен переход на новую систему казначейского обслуживания поступлений в бюджеты бюджетной системы РФ в системе казначейских платежей. На практике это означает, что с указанной даты при заполнении платежных поручений на уплату налогов в реквизите налогоплательщикам предстоит указывать новый номер счета банка получателя средств. Это номер, который с 2021 года будет входить в состав единого казначейского счета (ЕКС). Для корректного заполнения платежных поручений на уплату налогов ФНС России рекомендует воспользоваться таблицей реквизитов территориальных органов Федерального казначейства в каждом регионе

Обратите внимание: с 1 января по 30 апреля 2021 года будет действовать переходный период, когда будут одновременно функционировать и планируемые к закрытию банковские счета № 40101, и вновь открываемые казначейские счета. Окончательный переход на самостоятельную работу вновь открываемых казначейских счетов планируется начиная с 1 мая 2021 года.

Кроме того, внесены изменения в Правила указания информации, идентифицирующей плательщика и получателя средств в распоряжениях о переводе денежных средств в уплату платежей в бюджет. Нововведения начнут применяться с разных дат 2021 года, и коснутся порядка заполнения нескольких полей платежного поручения:

-

«ИНН»,

-

«Основание платежа»,

-

«Номер документа»,

-

«Дата документа основания платежа».

Участник пилотного проекта ошибочно выплатил пособие: что делать?

Чаще всего на практике с ошибочной выплатой пособий работникам сталкиваются учреждения, которые недавно присоединились к пилотному проекту.

Что делать в данной ситуации?

Если обратиться за возмещением пособия в ФСС, то учреждение ждет отказ. По мнению фонда, зачетный принцип, когда выплату производит работодатель, а потом обращается в ФСС за возмещением, на территории проведения пилотного проекта не действует. В случае самостоятельной (ошибочной) выплаты организацией пособия по месту работы территориальный орган ФСС не вправе возместить расходы на пособие и перечислить их на расчетный счет учреждения.

Можно попытаться оспорить действия территориального отделения в вышестоящем органе или в суде (п. 3 ч. 1 ст. 4.1 Федерального закона № 255‑ФЗ). Основанием для обращения в суд будет тот факт, что источником выплаты пособия должны являться средства ФСС (ч. 1 – 3 ст. 3 Федерального закона № 255‑ФЗ).

Однако нет гарантии, что суд поддержит учреждение.

Другой способ – договориться с работником и попросить его вернуть полученную в счет пособия сумму. Возможны два варианта:

- работник возвращает деньги, затем учреждение обращается в ФСС с пакетом документов, а фонд, в свою очередь, перечисляет пособие на счет работника;

- учреждение направляет пакет документов в ФСС, а после назначения и выплаты фондом пособия работнику просит его вернуть ранее полученную сумму.

Недостаток первого варианта: заявление от работника на выплату пособия и другие документы в ФСС будут переданы позже установленного срока (позднее пяти календарных дней со дня представления работником листка нетрудоспособности), и пособие работник получит не в установленный законом срок (в течение десяти календарных дней со дня получения ФСС от работодателя заявления и документов). Следовательно, учреждению надо будет заплатить работнику компенсацию (проценты за задержку). Минимальный размер компенсации – не ниже 1/300 ставки ЦБ РФ за каждый день задержки выплаты пособия (ст. 236 ТК РФ).

Недостаток второго варианта: сотрудник может отказаться возвращать полученные ранее в счет пособия деньги. Что делать, если это произошло? В любом случае учреждение должно передать в фонд пакет документов, необходимых для начисления и выплаты пособия. Затем можно попытаться взыскать с работника выплаченную ему учреждением сумму через суд. В обоснование своих требований можно указать, что выплаченная работнику сумма является неосновательным обогащением (ст. 1102 ГК РФ). Аргументом для суда может быть то, что выплата не является ни пособием, так как пособие работнику напрямую выплачивает ФСС, ни оплатой труда. Однако чью сторону (работника или учреждения) займет суд – предсказать нельзя.

Должен ли ФСС возместить пособие, выплаченное работодателем – участником пилотного проекта по решению суда? Итак, позиция ФСС: фонд не должен ничего компенсировать, так как страхователь участвует в пилотном проекте, и у него отсутствует обязанность по выплате пособий застрахованному лицу.

Однако в Постановлении от 12.09.2018 № А72-17070/2017 АС ПО пришел к другому выводу. Суд разбирался в следующей ситуации: работодатель по решению суда выплатил своей сотруднице пособия по временной нетрудоспособности, по беременности и родам, а также по уходу за ребенком. После этого он обратился в ФСС, чтобы тот возместил расходы. Фонд отказал в возмещении.

Суды трех инстанций единодушно поддержали страхователя. В постановлении указано, что включение региона в пилотный проект не является в данном случае основанием для отказа в возмещении расходов: ст. 4 Федерального закона от 19.05.1995 № 81‑ФЗ «О государственных пособиях гражданам, имеющим детей» и Федеральным законом от 29.12.2006 № 255‑ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» установлено, что выплата пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком, пособия за постановку на учет на ранних сроках беременности происходит за счет средств ФСС. Суды сделали обоснованный вывод о том, что выплаченные работодателем денежные средства по решению суда общей юрисдикции в данном случае подлежат возмещению фондом. А также при вынесении решения судьи учли, что ФСС не представил доказательств того, что страхователь произвел выплаты с нарушениями.

Информация о размере и порядке выплат

Все пособия ФСС в 2021 году: таблица содержит основания и суммы выплат.

| Вид, страховой случай | Частота выплат | Получатель | Размер (в рублях) | Примечания |

| Временная нетрудоспособность | Один раз, после предоставления листа нетрудоспособности | Застрахованный работник при длительности трудового стажа не менее полугода | 60–100% в зависимости от трудового стажа | Пособие ФСС рассчитывается на основании среднего дневного заработка, СДЗ не может быть менее 370,85 руб. и больше 2150,68

Первые три дня нетрудоспособности оплачивает работодатель |

| Производственная травма | Один раз после предоставления листа нетрудоспособности | Правила, аналогичные выплатам по временной нетрудоспособности | ||

| Беременность и роды | Единовременно | Женщины, застрахованные в рамках соцстрахования на случай материнства | Минимальный размер в общих случаях — 51 918, 90, максимальный — 301 095,20 | Расчет производится суммарно за весь период отпуска (140 дней — в стандартных случаях, 156 — при осложненных родах, 196 — при многоплодой беременности) на основании определения СДЗ за два предшествующих началу декрета года |

| В связи с постановкой на учет в ранние сроки беременности | Единовременно | Беременные женщины, вставшие на учет в первые 12 недель беременности | 655,48 | |

| Рождение (усыновление) ребенка | Единовременно | Застрахованные граждане | 17 479,72 | В случае рождения двух или нескольких детей на помощь могут рассчитывать оба родителя |

| Уход за ребенком до 1,5 лет | Ежемесячно | Лица, подлежащие обязательному страхованию | 40% от среднего заработка | |

| Лица, не подлежащие обязательному страхованию | Минимум — 4512

На второго и последующих детей — 6 554,89 |

|||

| Погребение | Единовременно | Родственник застрахованных лиц | Не более 5 946,47 | |

| По уходу за больным ребенком | Одни раз после предоставления больничного листа | Правила, аналогичные для расчета выплаты за период нетрудоспособности самого сотрудника | Оплата больничного зависит от возраста ребенка: до 7 лет оплачивается весь период заболевания; от 7 до 15 лет — до 15 дней; старше 15 лет — до 3 дней.

Первые 10 дней оплачивается % по стажу, затем 50%. |

При получении выплаты по случаю рождения ребенка может потребоваться справка из ФСС о неполучении пособия, так как такую дотацию позволено предоставлять только одному из родителей.

Порядок назначения и выплаты пособий

Постановлением Правительства РФ № 2375 были утверждены:

-

Положение об особенностях назначения и выплаты в 2021 году застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат (далее – Положение);

-

Положение об особенностях назначения и выплаты в 2021 году застрахованным лицам пособия по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием, а также оплаты отпуска застрахованного лица (сверх ежегодного оплачиваемого отпуска, установленного законодательством Российской Федерации) на весь период лечения и проезда к месту лечения и обратно;

-

Положение об особенностях возмещения расходов страхователей в 2021 году на предупредительные меры по сокращению производственного травматизма и профессиональных заболеваний работников.

Порядок, в соответствии с которым ФСС назначает и выплачивает пособия в 2021 году, во многом повторяет правила пилотного проекта, установленные Постановлением Правительства РФ от 21.04.2011 № 294.

К основным новшествам можно отнести:

-

исключение требования по оформлению заявления застрахованным лицом;

-

необходимость предоставления работниками сведений о себе, требуемых для назначения и выплаты пособий. Форму, по которой нужно подать информацию, утвердит ФСС. Сведения могут быть представлены как на бумаге, так и в электронном виде.

Новые правила применяются и к тем страховым случаям, по которым страхователь не назначил и не выплатил пособия до 1 января 2021 года.

Положение определяет особенности назначения и выплаты ФСС в 2021 году:

-

пособий по временной нетрудоспособности (за исключением пособий по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием);

-

пособий по беременности и родам;

-

единовременного пособия женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности;

-

единовременного пособия при рождении ребенка;

-

ежемесячного пособия по уходу за ребенком.

Также Положение регулирует порядок возмещения расходов страхователям на выплату социального пособия на погребение, оплаты дополнительных оплачиваемых выходных дней одному из родителей (опекуну, попечителю) для ухода за детьми-инвалидами и возмещения специализированной службе по вопросам похоронного дела стоимости услуг, предоставляемых согласно гарантированному перечню услуг по погребению.