Накопительные счета и вклады в российских банках: анализируем лучшие предложения и даем советы по выбору

Содержание:

- Как подключить копилку

- Какие проценты начисляются банком и как?

- Альфа-Банк / Альфа-Карта

- Лучшие доходные карты в 2018 году

- Локо-Банк

- 10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

- Оформление накопительного счета

- Мультивалютная карта Тинькофф Блэк

- ФК Открытие

- Ренессанс Кредит

- Доходная карта: начисление процентов на остаток

- Оформить бонусную дебетовую карту (общие условия)

- Предложения банков

- Какую карту выбрать для накопления денег в 2021 году

- Промсвязьбанк

- Дебетовая карта-копилка «ПОРА» от УБРИР для хранения денег под максимальный процент

- Доходная карта МТС-Деньги Weekend

- Что предлагает Сбербанк

- Космос от Хоум Кредит Банка

- Подведу итог – какую банковскую карту лучше всего выбрать

Как подключить копилку

Подключение возможно посредством «Сбербанка Онлайн»:

- Откройте накопительный счет, дайте ему название. Выберите ту карту, с которой будут перенаправляться средства на счет и воспользуйтесь функцией «Подключить копилку».

- В «Указать куда» вам необходимо выбрать счет, на который будут идти накопления.

- Укажите, какой процент от входящих денег должен перечисляться на копилку и нажмите «Продолжить».

- Подтвердите выбор, после чего создайте копилку. Вы увидите сообщение, касающееся статуса выполненной операции.

- Чтобы подтвердить операцию, необходимо нажать кнопку «Подключить». У вас появится сервис «Копилка», в котором вы самостоятельно сможете вносить изменения.

Также подключить услугу можно в отделении Сбербанка:

- Возьмите свой паспорт, дебетовую карту и посетите офис банка.

- Составьте заявление, цель которого – открыть накопительный депозит или сберегательный счет.

- Пройдите процедуру оформления документов и дождитесь подключения услуги.

Подключение услуги доступно и по телефону:контактный центр8 800 555 55 50+7 495 500 55 50

Какие проценты начисляются банком и как?

Получение пассивного дохода – возможность очень привлекательная. Достаточно разместить на счёте определённую сумму денег и периодически его пополнять. Банк добавит к деньгам клиента свои проценты.

Важно! На оставшиеся средства будут начислены проценты в размере 3,5% годовых.

Эти начисления банк переводит единовременно, раз в три месяца. Всё это время карточкой можно пользоваться как обычным банковским пластиком, оплачивая услуги и принимая средства. При этом, если понадобятся наличные, их можно снять безо всяких комиссий.

А за покупки, оплаченные такой картой, владелец даже будет получать бонусы, если подтвердит своё участие в программе лояльности «Спасибо» от Сбербанка.

Важно! Размер бонусов по программе «Спасибо» может достигать 10% от потраченной суммы.

Особенность карты с начислением процентов ещё и в повышенном уровне безопасности, что позволяет совершать покупки онлайн, не опасаясь мошенников. Благодаря специальной технологии 3DS все транзакции могут осуществляться только после подтверждения по СМС.

Преимущества карт с процентами на остаток очевидны и для заёмщиков, имеющих кредит в Сбербанке. Им больше не нужно посещать офис банка, чтобы вносить ежемесячные платежи. Достаточно просто зарегистрироваться в онлайн-версии финансового учреждения. Регистрация в сервисе Сбербанк Онлайн – это возможность не только вовремя оплачивать займы, но и проводить практически любые банковские операции, не выходя из дома.

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Лучшие доходные карты в 2018 году

Ситуация на рынке банковских услуг постоянно меняется. Рекомендуем прежде чем делать окончательный выбор, собрать и изучить актуальную информацию.

Tinkoff Black от Тинькофф банка

- Выпускается в трех валютах: российские рубли, доллары США и евро.

- Начисление на остаток до 300 тысяч рублей дохода 6% годовых.

- Начисление на остаток до 10 тысяч долларов или евро дохода 0,1% годовых.

- Стоимость месячного обслуживания 99 рублей или 1 доллар/евро.

- Кэшбэк 1% со всех безналичных покупок. Повышенный возврат денег 5%, а максимальный у партнеров до 30%.

Карта года от Локо-Банка

- Размер ежемесячного дохода на остаток средств на счете до 8,25%.

- Кэшбэк на любые безналичные покупки 0,5%.

- Стоимость годового обслуживания 0 рублей.

- Для получения максимального дохода не снижаемый остаток по счёту/ежемесячная сумма покупок по карте от 40 тысяч рублей.

Дебетовая карта Cash Back от Альфа-Банка

- Размер дохода на остаток средств на счете до 6%.

- Кэшбэк 10% на любых заправках и 5% в любых ресторанах и кафе.

- Максимальная разовая сумма возврата 5 тысяч рублей.

- У партнеров в разных странах мира скидки до 15%.

- Стоимость месячного обслуживания 100 рублей.

Карта «Travel» от банка Открытие

- Размер дохода по счету «Моя копилка» до 6,5%.

- После совершения первой покупки бонусный счет пополняется на 600 рублей.

- За каждую потраченную 1000 бонусный счет пополнится пополняется на 40 рублей.

- Бесплатное смс-информирование.

Мультикарта от банка ВТБ24

- Дополнительный доход на остаток составляет до 5% годовых.

- Размер кэшбэка до 10%.

- Беспроцентный период за пользование кредитными средствами до 50 дней.

- Кредитный лимит составляет до 1 миллиона рублей.

- Для активных пользователей, совершающих платежей и переводов до 150 тысяч рублей, обслуживание бесплатное.

Дебетовая карта банк в кармане от Русского стандарта

- Начисление на остаток дохода 6% годовых от любой суммы на счете.

- Максимальный размер кэшбэка до 30%.

- При минимальном остатке на счете от 30 тысяч рублей обслуживание бесплатное.

Карта Копилка от банка УРАЛСИБ

- Начисление на остаток до 300 тысяч рублей дохода 7,5% годовых.

- Выпуск карт для пенсионеров и льготников за 299 рублей и дальнейшее бесплатное обслуживание.

- Срок действия 3 года.

Локо-Банк

Получить максимальный доход по своим сбережениям с помощью дебетовой карточки Мастеркард Платинум предлагает Локо-Банк.

Особенности

С помощью пластика «Максимальный доход» Локо-Банка можно получать процентный доход по своим сбережениям по ставке от 4,75% до 8,6%:

- проценты начисляются по ставке 4,75% годовых, если выполняется одно из условий: ежемесячная сумма платежей и покупок через «Локо-Онлайн» превышает 40 000 рублей, ежедневный остаток на карточном счете составляет не меньше 40 000 рублей, если ежедневный остаток средств на счете превысил 5 000 000 рублей,

- проценты начисляются по ставке 8,6% годовых при соблюдении двух условий: ежедневный остаток денег на карте составляет минимум 40 000 рублей и ежемесячная сумма трат по пластику (покупок и платежей) в Локо-Онлайн равна или превышает 40 000 рублей.

Преимущества и недостатки

Преимуществами этой карты-копилки можно считать:

- бесплатное смс-информирование,

- низкую ставку комиссии за снятие денег в чужих банкоматах,

- возможность бесплатного пользования пластиком,

- высокие проценты на остаток.

Недостатки этого пластика: высокая ежемесячная оплата, требование соблюдения двух довольно жестких условий для начисления процентов по максимальной ставке.

Ключевые условия

Условия выпуска и обслуживания накопительной карточки Локо-Банка таковы:

- плата за выпуск карты отсутствует, ежемесячная плата за обслуживание составляет 350 рублей (первый месяц после выпуска не взимается), однако ее можно избежать, если поддерживать ежедневный остаток средств на счете не менее 40 000 рублей и одновременно ежемесячно расходовать с карточки на платежи и покупки от 40 000 рублей,

- бесплатное снятие наличных в банкоматах и ПВН Локо-Банка,

- комиссия 1 % (минимум 100 рублей) – за снятие наличных в банкоматах и ПВН сторонних банков,

- бесплатный выпуск до3х дополнительных карточек,

- месячный лимит на снятие наличных – 300 000 рублей.

10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

Рекомендовано для вас

Рейтинг бесплатных дебетовых карт

Застрахованы ли деньги на дебетовой карте?

Ограничено ли снятие наличных у дебетовой карты?

В процессе выбора дебетовой карты для хранения денег учитывайте следующие параметры:

| Название, банк, платежная система | Размер процентов на остаток | Условия начисления процентов | Стоимость обслуживания |

| Пора (УБРиР) — Visa | до 6% годовых | наличие трат на сумму от 60 000 рублей и остатка до 500 000 рублей | бесплатно при ежемесячных тратах от 12 000 рублей, иначе — 99 рублей в месяц |

| Aurum (Ак Барс) — MasterCard | до 5% годовых, переводятся в золото по курсу ЦБ | остаток от 30 000 рублей | бесплатно при остатке от 30 000 рублей, покупаках от 20 000 рублей или пополнении от 10 000 рублей, иначе — 79 рублей в месяц |

| Купил-Накопил (Таврический) — Visa, MasterCard | до 6,4% годовых | сумма трат от 8 000 рублей в месяц, остаток от 8 000 рублей | бесплатно |

| Прибыль (Уралсиб) — Visa | до 5,25% годовых | сумма трат от 10 000 рублей в месяц, остаток до 2 000 000 рублей | бесплатно при месячном остатке от 5 000 рублей или сумме покупок от 1 000 рублей, иначе — 49 рублей в месяц |

| Альфа-Карта с преимуществами (Альфа-Банк) — Visa, MasterCard | 5% годовых | сумма трат от 100 000 рублей, при тратах от 10 000 рублей- 4% годовых | бесплатно |

| Польза (Хоум Кредит) — Visa | до 5% годовых | сумма трат от 30 000 рублей, при тратах от 7 000 рублей — 3% годовых | бесплатно |

| Тинькофф Блэк — Visa, MasterCard, МИР | до 3,5% годовых | наличие трат на сумму от 3 000 рублей, при подключении подкиски Тинькофф Про — 5% годовых | бесплатно при остатке от 30 000 рублей, поступлении пенсии или наличии подписки Тинькофф Про, иначе — 99 рублей в месяц |

| Сберегательный счет (Почта Банк) — МИР | до 5% годовых | в зависимости от типа клиента: стандартным — 4% годовых, зарплатным и пенсионерам — 5% годовых; на остаток от 50 000 рублей при тратах от 10 000 рублей в месяц | бесплатно при остатке от 3 000 рублей, иначе — 100 рублей в месяц, подключение бонусной программы — 500 рублей |

| ЛокоЯрко (Локо-Банк) — Visa, MasterCard | до 4,5% годовых | наличие трат от 3 000 рублей в месяц (кроме операций в интернет-банке) | бесплатно при ежедневном остатке от 30 000 рублей или сумме покупок в месяц от 3 000 рублей, иначе — 99 рублей в месяц |

| Максимум+ (ОТП Банк) — MasterCard, МИР | до 4% годовых | остаток от 50 000 до 2 000 000 рублей | бесплатно при тратах от 30 000 рублей в месяй или неснижаемом остатке от 50 000 рублей в месяц, иначе — 299 рублей в месяц |

При выборе дебетовой карты с процентами на остаток важно обратить внимание не только на размер процентной ставки, но и на стоимость обслуживания и условия начисления процентов. Часто для получения дохода на карту необходимо регулярно оплачивать ей покупки. А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания

А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания.

Среди карт с максимальными процентами на остаток наиболее привлекательно выглядит Пора от УБРиР. При достаточно частых тратах можно получать до 6% годовых. Это же условие необходимо выполнять для бесплатного обслуживания.

Экспертное мнение

Дебетовая карта может быть более выгодной, если на ее остаток начисляются проценты. Например, если у вас на счету непрерывно хранится 300 000 рублей, а процент на остаток равен 5% годовых, то в конце месяца банк начислит на нее 1250 рублей (или 15 000 рублей в год). При этом, в отличие от вклада, вы можете в любой момент пополнять карту или снимать деньги с нее.

При выборе карты учтите следующие нюансы:

- Не всегда чем больше сумма на карте, тем выше проценты по ней

- Часто для начисления процентов нужно поддерживать остаток или тратить определенную сумму

- Условия бесплатного обслуживания должны совпадать с условиями начисления процентов

- Для внесения или вывода крупных сумм может потребоваться обратиться в отделение банка

- Если долго не пользоваться картой, то банк может автоматически закрыть ее

Анастасия Чанцева

Известия, Вечерняя Москва

Оформление накопительного счета

На данный момент в Сбербанке существует услуга – Накопи на цели, а сумма вклада составляет от тысячи рублей. Для оформления вклада не нужно посещать отделение Сбербанка лично. Все делается дистанционно через онлайн кабинет Сбербанка. Пополняют накопительный счет онлайн, а отслеживают все движения по нему через мобильное приложение.

Процентная ставка по этой услуге составляет 3,6 процентов годовых. Прекрасная возможность скопить денежные средства для определенной цели. Например, требуется скопить 40 тысяч рублей за один год. По такому тарифу накопить придется всего 39 тысяч 271 рублей, оставшуюся сумму добавит банк и ее размер составит 729 рублей. При условии, что клиент ежемесячно будет пополнять свой накопительный счет в размере 3 тысяч 479 рублей.

Пополняют счет любым доступным способом, в том числе кладут деньги на счет переводом с молодежной карты. Ее выдают с 14 лет, при этом согласие родителей не требуется. Снимать деньги с накоплений можно без специального согласования с банком

Важно. Однако снимает наличность клиент банка только в отделение Сбербанка, а при себе обязательно имеет паспорт

Счет можно открыть с 14 лет, поэтому существуют некоторые ограничения на снятие наличных денег. Если со счета снимаются денежные средства посторонними людьми, то необходимо согласие одного из родителей и органов опеки и попечительства. Это относится к тому, если на счет поступают денежные средства в виде алиментов, пособий, наследственных сумм.

Мультивалютная карта Тинькофф Блэк

Мультивалютная карта Тинькофф Блэк (Черная)

ОТЗЫВЫ

Оформить

Проценты на остаток (макс.):

3,5

Кэшбэк — возврат средств (макс.):

5

Годовое обслуживание:

0-1188

Оформить

Мультивалютная дебетовая карточка от известного банка, обслуживающего клиентов дистанционно, с начислением процентов на остаток, кэшбэком и возможностью снимать средства в банкоматах любого банка без комиссии. Признана одной из лучших уже в течении нескольких лет. ОБЗОР ПРОДУКТА

- Условно-бесплатная, возможен переход на тариф 6.2 с полностью бесплатным обслуживанием

Доход 5% на остаток до 300 тыс. рублей (свыше этой суммы процент не начисляется) при условии оплаты покупок свыше 3000 рублей в расчётном периоде.

Условно-бесплатная (а при переходе на специальный тариф – полностью бесплатная) дебетовая карточка Блэк хоть и не может похвастаться самым высоким ПНО, но обгоняет своих конкурентов по многим остальным параметрам: бесплатные входящие и исходящие переводы с карты на карту (Card2Card), бесплатный межбанк, возможность открытия накопительного счёта (6% без ограничений), быстрое онлайн-оформление и доставка по всей России.

Добавим к плюсам наличие кэшбэка, возможность снятия средств в любом банкомате мира без комиссии (от 3 тыс.руб.) и подключения счетов в разных валютах (годовое обслуживание по валютным счетам отсутствует!).

Вы можете выпустить 5 дополнительных карт к основному картсчёту совершенно бесплатно.

ФК Открытие

Opencard по праву вошла в топ дебетовых карт. Держателям доступно бесплатное снятие наличных в любых банкоматах. Обслуживание также бесплатно. За выпуск карты взимается комиссия 500 руб., которая возвращается на бонусный счёт в виде бонусных рублей при достижении общей суммы покупок по карте 10 тыс. руб.

В рамках программы лояльности держатель карты может выбрать один из вариантов начисления бонусных рублей – до 3% за все покупки или до 11% в категориях. Категорию можно менять бесплатно раз в месяц. Максимальное вознаграждение – 15 тыс. бонусных рублей в месяц (суммарно по всем картам тарифа Opencard) из них не более 3000 за покупки в выбранных категориях.

Плюсы:

- бесплатное обслуживание;

- бесплатное снятие наличных в банкоматах любых банков;

- высокий процент начисления бонусов.

Минусы:

максимальное вознаграждение доступно при выполнении трёх условий одновременно.

Ренессанс Кредит

По дебетовой карточке MasterCard World от банка «Ренессанс Кредит» начисляются проценты на остаток по очень привлекательной процентной ставке, но с небольшим условием.

Особенности

Применение ставки 8% годовых осуществляется исходя из минимального остатка денег на карточке в течение того календарного месяца, за который начисляются проценты.

Преимущества и недостатки

Преимуществами карточки являются:

- высокая процентная ставка,

- возможность бесплатного обслуживания при соблюдении одного из двух условий: сумма покупок и платежей по карте не менее 5 000 рублей в месяц или размер ежедневного остатка на карте в течение месяца не меньше 30 000 рублей,

- возможность бесплатного снятия в чужих банкоматах,

- возможность бесплатного пополнения с пластиков других банков,

- наличие бонусной программы «Простые радости»: начисление бонусов до 10% за каждую покупку, возврат до 100% стоимости приобретений.

Не обошлось и без недостатков: оформление и выдача карточки стоят 99 рублей, плата за смс-информирование составляет 50 рублей в месяц.

Ключевые условия

Основные условия пользования карточкой-копилкой «Ренессанс Кредит»:

- при невыполнении условий для бесплатного обслуживания карты ежемесячная оплата составляет 59 рублей,

- бесплатное снятие в любых банкоматах при условии, что сумма снятия в месяц не превышает 25 000 рублей,

- бесплатное пополнение с карт других банков на сумму до 50 000 рублей в месяц.

Держателем карты может стать гражданин РФ в возрасте от 18 лет, имеющий постоянную или временную регистрацию на территории РФ, паспорт и личный мобильный телефон.

Доходная карта: начисление процентов на остаток

В настоящее время многие банки предлагают платежные карты с разными дополнительными услугами, и доходная карта – одна из них.

Пользуясь такой картой, держатель получает бонус в виде начисления процентов на остаток на карте. Проценты могут начисляться ежемесячно или ежедневно.

Доходная карта

В некоторых банках клиент может выбрать доходную карту, которая отличается по статусу (классическая, платиновая или золотая). Счет на карте можно открыть как в российских рублях, так и в евро или долларах.

К тому же, во многих банках помимо процентов на остаток имеется кэшбэк, поэтому потратив деньги безналичным расчетом, можно получить определенный процент обратно.

В случае банковского вклада, чтобы воспользоваться денежными средствами, нужно идти в банк и писать заявление, поэтому карточкой с процентом на остаток пользоваться гораздо удобнее.

Есть также еще один вариант начисления процентов.

В некоторых банках имеется возможность оформить карту, по которой можно завести второй счет, сберегательный или накопительный. В этом случае проценты на остаток средств начисляются именно по второму счету — копилке.

Тинькофф Банк

Наиболее популярная и известная карта с начислением процентов на остаток — это карта Tinkoff Black от Тинькофф Банка.

Предупреждение!

7% годовых начисляется на сумму до 300 тыс. руб., свыше этой суммы — 3%. Данный процент начисляется только если в течение месяца были оплаты покупок картой на менее, чем на 3 тыс. руб.

Если оплата картой была на меньшую сумму, то на остаток начисляется только 3%. Если же картой ничего не оплачивалось, то и доход на остаток не начисляется.

Открытие

Сразу несколько вариантов карт с начислением процентов на остаток предлагает банк Открытие.

Максимальный доход банк предлагает по Смарт Карте — 8% годовых. Но такая ставка будет действовать только до 30 тыс. руб., если остаток будет выше, то 6%. В случае остатка более 500 тыс руб. — 4% годовых.

А вот для пенсионных карт Открытие начисляет — до 4% на остаток.

Рокетбанк

Рокетбанк является мобильно-виртуальным проектом банка Открытие. Он предлагает карты Уютный Космос с доходом 7,5% на остаток. Проценты начисляются ежедневно, выплачиваются ежемесячно.

Хоум Кредит Банк

Хоум Кредит Банк предлагает карту со схожим названием и такой же ставкой на остаток.

Карта Космос от Хоум Кредит Банка дает 7,5% годовых если остаток на карте от 10 тысяч до 500 тысяч. При остатке от 500 тысяч начисляется 3% годовых.

Карта VisaPlatinum является премиальной, бесконтактной, со стильным дизайном и кэшбэком.

Мегафон

Банковская карта от сотового оператора Мегафон начисляет своим держателям 8% на остаток, но при условии, что картой была оплачена хотя бы 1 покупка в месяц. Еще одно условие — не снижаемый остаток на карте должен быть не ниже 500 руб.

Проценты по банковской карте Мегафон начисляются ежедневно, засчитываются ежемесячно в начале следующего месяца.

Билайн

Карта от Билайна тоже начисляет доход на остаток, процент варьируется в зависимости от суммы остатка: от 500 до 14999 руб. — 3,5%, от 14 999 до 249 999 руб. — 4,5%, от 250 000 — 7,5% годовых.

Неснижаемый остаток на карте должен быть 500 рублей.

Сбербанк

Сбербанк предлагает остаток по счету только для пенсионных карт Мир — 3,5% годовых.

Внимание!

В том случае, когда на карте планируется держать крупную сумму денег, рекомендуется отдать предпочтение премиальной карте.

Большинство банков предлагает бесплатное обслуживание, если на счету имеется крупная сумма, а также держатели таких карт участвуют в различных бонусных, клубных и дисконтных программах.

Таким образом, доходная карта – это возможность приумножить свои средства, не открывая при этом счет в банке. Карту можно использовать для любых привычных операций, а проценты чаще всего начисляются ежемесячно.

Выбирая доходную карту, обращайте внимание на стоимость обслуживания и другие условия. Высокий процент на остаток не является основным критерием выгодной дебетовой карты

Оформить бонусную дебетовую карту (общие условия)

Оформить заявку на дебетовую карту с бонусами можно в офисе банка или онлайн. Для этого обычно достаточно данных паспорта РФ. Процедура оформления займет несколько минут. На сайтах некоторых банков предусмотрена возможность авторизоваться через портал Госуслуги. В этом случае данные вводить не придется.

В день обращения в банк можно получить только неименной пластик. Карту с именем владельца изготовят в срок от 10 до 30 дней. В некоторых кредитных организациях предусмотрена возможность доставки готового продукта курьером.

Все большую популярность приобретают карты без пластикового носителя. Особенно такой вариант удобен, когда основная платежная карта уже оформлена. Дополнительный пластик выпускается для получения бонусов и совершения покупок. Рассчитываться в офлайн-магазинах по карте можно через платежные приложения.

Электронную карту можно оформить в личном кабинете или мобильном приложении банка. В некоторых случаях такая опция доступна только действующим клиентам.

Преимущества

- Бонусная программа поможет вам сэкономить на различных покупках, в том числе в интернете

- Небольшая часть от суммы покупок будет начисляться обратно на счет карты в виде кэшбэка или на специальный счет в виде баллов

- Бонусными баллами обычно можно оплатить покупки у партнеров банка

- Иногда банк предлагает выбрать, в каких категориях вы хотите получить больше бонусов

Недостатки

- Чем обширнее бонусная программа у карты, тем дороже может быть ее обслуживание

- Эффективность бонусной программы во многом зависит от количества партнеров банка и разнообразия предложений от них

- За снятие наличных и перевод денег бонусные баллы не начисляются

Предложения банков

Накопительная карта Сбербанка — Пенсионная

- платежная система: МИР/MasterCard

- обналичивание: не тарифицируется, 0.5% — при превышении установленного лимита

- лимит на снятие наличных: 50 тыс. р. в сутки, 500 тыс. р. в месяц

- льготный SMS-сервис: 2 первых месяца после подключения бесплатно, последующие – 30 р.

Visa Gold / MasterCard Gold от Хоум Кредит Банка

- выпуск: 25$

- платежная система: Visa/MasterCard

- обналичивание: бесплатно в кассах банка, 3$/3€ — при обращении в стороннике финансовые организации

Platinum Black от Тинькофф

- годовое обслуживание: бесплатно при остатке не менее 30 тыс. р.

- платежная система: MasterCard

- обналичивание: не тарифицируется при снятии от 3 тыс. до 150 тыс. рублей, 90 р. — до 3 тыс. р., 2% — от 150 тыс. рублей

- кэшбэк до 5%

Доходная карта «Хорошее настроение» от Промсвязьбанка

- платежная система: MasterCard

- обналичивание: бесплатно в банкоматах, 1% — в ПВН Промсвязьбанка и сторонних финансовых организациях

- Лимит на снятие наличных: 100 тыс. р. в сутки, 300 тыс. р. в месяц (при превышении лимита взимается комиссия в размере 2%)

- бесплатный интернет-банкинг

«Автокарта» от банка Открытие

- платежная система: Visa

- обналичивание: бесплатно, 4.9% — через кассу банка Открытие, 1% — при обращении в сторонние финансовые организации

- лимит на снятие наличных: 400 тыс. рублей в месяц

- кэшбэк 3% при прохождении ТО, при оплате на АЗС, мойках, парковках

Какую карту выбрать для накопления денег в 2021 году

Кто-то может сказать что открыть вклад выгоднее.

Возможно, на 0,5-1 процент ставка будет больше, но при этом у вклада свои минусы:

- нужно открыть на длительный срок

- либо положить большую сумму денег

- либо деньги не удастся быстро снять

С дебетовой карты деньги можно снять в любой момент в любом банкомате и все это без потери процентов. При этом не нужно ждать когда отделение банка откроется, стоять в очередях и т.п. Так что есть о чем подумать.

В данном случае стоит обратить внимание на следующие карты:

- Дебетовая карта Тинькофф Блэк (от 6% годовых) – обзор https://moi-ipodom.ru/obzor-debetovaya-karta-tinkoff.html

- Карта Уютный космос Рокетбанка (от 5,5% годовых) – обзор https://moi-ipodom.ru/debet-card-roketbank-otziv.html

- Opencard банка Открытие (от 7% годовых по акции) – обзор https://moi-ipodom.ru/opencard-review-debet-card-bank-otkrytiye.html

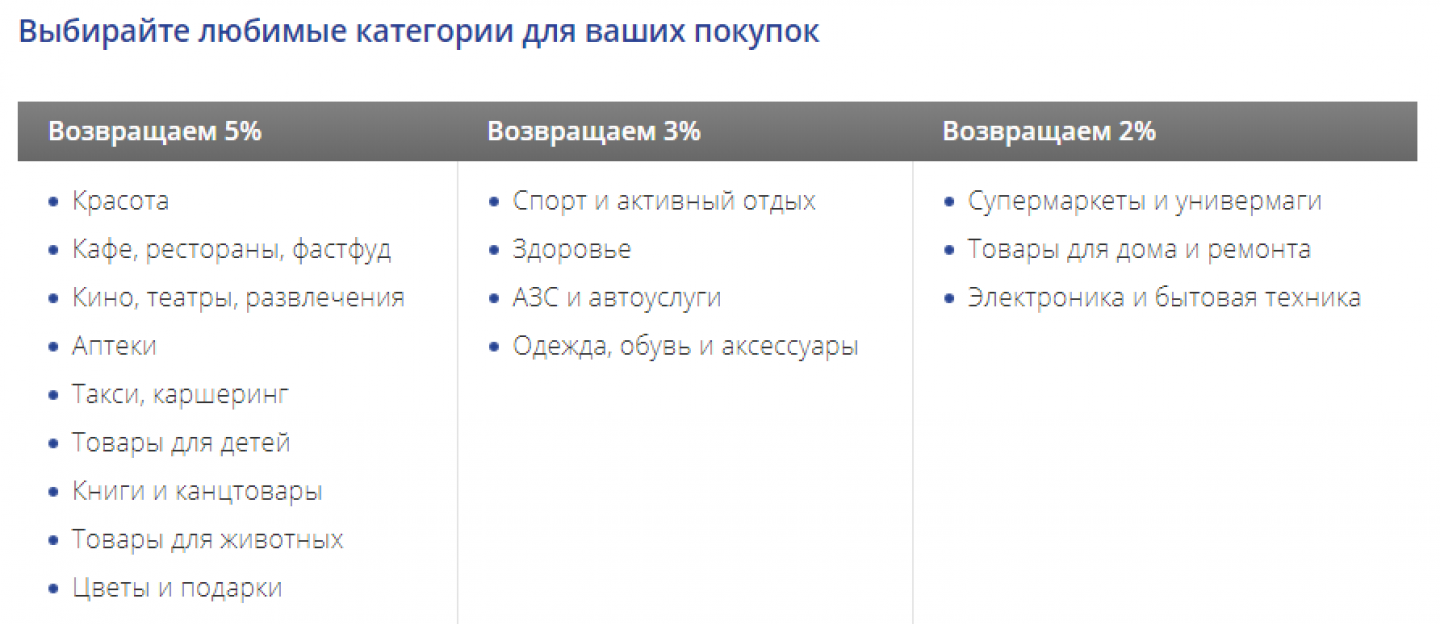

Промсвязьбанк

Держателям пластика «Твой кэшбэк» банк возвращает до 5% при покупках в трёх выбранных категориях. С остальных трат кэшбэк составляет 1%.

Бонусные категории, доступные по карте «Твой кэшбэк» ПСБ

5% начисляются на остаток по карте в кэшбэк-баллах.

Клиент вправе подключить только одну опцию: повышенный кэшбэк или % на остаток.

Бесплатное обслуживание доступно при соблюдении условий: при среднемесячном остатке 20 тыс. руб. или при покупках на ту же сумму. В других случаях берётся плата 149 руб. в месяц.

Снятие наличных без комиссии возможно в банках-партнёрах: Альфа-Банк, Россельхозбанк и другие.

Плюсы:

бесплатные переводы на карты других банков до 20 тыс. руб. в месяц.

Минусы:

для получения кэшбэка необходимо совершать покупки от 5 тыс. руб. в месяц.

Дебетовая карта-копилка «ПОРА» от УБРИР для хранения денег под максимальный процент

![]() УБРИр предлагает максимальный процент по дебетовке за хранение собственных средств среди всех банков России

УБРИр предлагает максимальный процент по дебетовке за хранение собственных средств среди всех банков России

Очень интересные условия сегодня имеет карта от Уральского Банка Реконструкции и Развития. Дебетовый карточный продукт позволяет копить деньги под высокий процент – до 6% годовых. Это сегодня один из самых максимальных процентов по банковским картам среди всех банков в России.

ТОП-3 выгоды карты-копилки от УБРИР

- Выпуск и обслуживание карты – Бесплатно первые 2 месяца, далее бесплатно, если хранить от 100 тысяч ИЛИ совершать покупки от 15 тысяч рублей.

- Процент на остаток по карте – 1% если тратить до 30 тысяч, если больше 30 тысяч – 6% годовых на всю сумму на карте!

- Снятие наличных в других банкоматах – бесплатно до 20 тысяч рублей в месяц.

Оформить карту «ПОРА» прямо сейчас

Доходная карта МТС-Деньги Weekend

Проценты 6,5% начисляются на открываемый вместе с картой накопительный счёт при условии поддержания неснижаемого остатка 1000 рублей.

Обслуживание может быть бесплатным при ежемесячном обороте 15000 рублей или при поддержании минимального остатка 30 тыс. руб. суммарно на карточном и накопительном счёте.

Предусмотрен кэшбэк 1% на все покупки и 5% в выделенных категориях (выплачивается каждую пятницу).

Возможно снимать средства без комиссии в банкоматах любых банков на территории РФ.

Дополнительная карта выпускается за 299 рублей (как и основная), но обслуживается бесплатно.

Что предлагает Сбербанк

Ведущий банк России предлагает к услугам своих клиентов два вида накопительных карт. Это пенсионный пластик и социальный. Как уже понятно из названий, право на оформление такого рода финансового продукта имеют лишь те россияне, которые получают пенсионные выплаты (по возрасту, инвалидности, утрате кормильца либо иные виды пенсионных отчислений) либо иные социальные дотации от государства.

Пенсионная

Оформить пенсионную накопительную карточку могут все совершеннолетние желающие, имеющие российское гражданство, получающие любого рода пенсии. Данный продукт позволяет держателям без ограничений использовать все поступления, а также и регулярное начисление процентовки на баланс средств, хранящихся на карте. Использовать данный пластиковый продукт можно в любом виде:

- приобретать необходимый товар на интернет-площадках;

- для оплаты покупок товаров/услуг, необходимых бытовых выплат;

- проведение денежных переводов любым лицам (как владельцам сбербанковского пластика, так и держателям карт иных банков).

Один из видов накопительного пластика — карта пенсионная

Один из видов накопительного пластика — карта пенсионная

Социальная

Любой гражданин РФ, получающий какие-либо социальные дотации и пособия от государства, имеет право на оформление накопительной социальной карты. Для этого следует обратиться в ближайшее банковское отделение и написать заявление на выдачу пластика. После оформления клиент получает возможность не только оперативно использовать все начисляемые социальные выплаты, но и приятный бонус в виде ежеквартально начисляемых процентов на остаток счета.

Космос от Хоум Кредит Банка

Хоум Кредит Банк подготовил несколько «космических» карточных продуктов, одним из которых является накопительная карта «Космос». Начисление процентов на остаток в зависимости от суммы составляет от 3% до 7,5% годовых. Это Виза карта в категории Платинум выпускается сроком на 5 лет.

Особенности

Максимальный процент в размере 7,5% годовых будет начисляться при остатке на счете от 10 до 500 тысяч рублей. Если остаток на счете меньше 10 000 рублей, проценты не начисляются, если больше 500 000 рублей – начисляются из расчета 3,5% годовых. Также имеется бонусная программа с выгодными условиями.

Преимущества и недостатки

Эта платиновая карта-копилка обладает рядом существенных достоинств, в частности:

- достаточно поддерживать остаток на карточке более 10 000 рублей; чтобы получать проценты по максимальной ставке;

- выпуск и первый год обслуживания – бесплатны, со второго года при ежедневном остатке на карточном счете свыше 10 000 рублей или при оплате покупок картой на сумму более 5 000 рублей плата за обслуживание не взимается; в остальных случаях ежемесячно списывается 99 рублей;

- большие лимиты на снятие наличных (дневной лимит составляет 500 000 рублей) и на операции по безналичной оплате товаров и услуг (дневной лимит составляет 1 500 000 рублей);

- наличие бонусной программы «Польза»: общий кэшбек от 1 до 3 процентов, причем кэшбек в категориях «АЗС», «Путешествия» и «Кафе и рестораны» составляет 3% и до 10% — по отдельным акциям от партнеров банка.

К недостаткам владения «космической» накопительной картой стоит отнести платное смс-информирование – 59 рублей в месяц. В остальном условия более чем удачные для накопления средств.

Ключевые условия

Другие условия, о которых необходимо знать держателям карточки «Космос»:

- снимать наличные через кассы или банкоматы сторонних банков без комиссии можно 5 раз в месяц, затем за каждое снятие удерживается по 100 рублей;

- переводы другим получателям средств через интернет-банк внутри банка комиссией не облагаются, за перевод на счета в других банках списывается 10 рублей;

- карта является бесконтактной, т.е. позволяет оплачивать покупки, не передавая пластик в чужие руки;

- оформить карточку можно онлайн на странице, указав личные данные и номер мобильного телефона.

Подведу итог – какую банковскую карту лучше всего выбрать

Думаю уже понятно, что оптимальный набор в 2021 году – это 2 карты:

- Если вы хотите и делать сбережения, и выгодно совершать покупки, карта «Тинькофф Блэк» станет практически идеальным выбором.

- Карта Сбербанка сэкономит время при оплате услуг ком. услуг, проще на делать оплату на сайтах совместных покупок, по зарплатному проекту можно получить льготную ставку кредитования.

Лучше всего иметь несколько карт и получать максимум выгоды от каждой из них.

Вот следующие шаги как правильно выбрать карту:

- Посмотрите какие у вас расходы, чтобы выбрать карту с самым выгодным для вас кэшбеком.

- В каком виде начисляют кэшбек? Реальные деньги или бонусы которые вы потом еще не всегда сможете потратить.

- Сравните годовое обслуживание, где-то дешевле, где-то бесплатно, а где-то нужно просто держать на карте деньги.

- Какой процент начисляют на остаток и начисляют ли вообще.

Чтобы определиться с расходами было проще, читайте статью как построить ведение семейного бюджета, чтобы это принесло результат и удавалось откладывать деньги – //moi-ipodom.ru/byudzhet-kak-raspredelit-1.html

Буду рад комментариям, где поделитесь своими находками, какими дебетовыми картами пользуетесь и почему.