Как мошенники могут заиметь карту на твое имя?

Содержание:

- Бесплатные карты Сбербанка

- Какие бывают виды?

- Как поступить с найденной картой Сбербанка

- Дебетная карта Сбербанка — что это такое, как оформить и забрать

- На какой срок оформляется документ?

- Зачем нужна карта-иностранка

- Как получить доверенность для банковских операций у нотариуса?

- Что делать, если на вас оформили кредитную карту?

- Как получить деньги по доверенности в СберБанке?

- Другие способы оформления

- Что можно определить, глядя на банковскую карту

- Как получить заграничную карту

- Правила выпуска дополнительных карточек Сбербанка

- Как оформить банковскую доверенность в Сбер?

- Мир

- Время изготовления карты Сбербанка

- Как узнать, готова ли карта?

- Порядок получения продукта

- Активация

- Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

- Бонусы от программы Спасибо

- Недостатки неименной карты

- Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

- Техника безопасности

- Оформляем, генацвале: условия на примере Грузии

- Подключить другой номер к Сбербанк Онлайн

- Что будет за трату денег с чужой карты Сбербанка

- Отягчающие обстоятельства при краже денег с чужой карты

Бесплатные карты Сбербанка

Сбербанк стремится занимать лидирующее положение на рынке банковских услуг и привлечь к себе как можно больше клиентов. И это не удивительно, ведь от этого зависит его доход. Именно по этой причине, сегодня банк может похвастаться множеством пластиковых карт, годовое обслуживание которых не будет стоить их владельцам ничего. Давайте разбираться детальнее.

Социальная Maestro — это дебетовая бесплатная карта Сбербанка, предназначенная для обслуживания пенсионных счетов, пособий и компенсаций. Это отличная возможность помочь пенсионерам снизить финансовую нагрузку с и так невысокого ежемесячного бюджета. По сути, карта наделена всеми основными возможностями, которых будет вполне достаточно для удовлетворения нужд среднестатистического гражданина:

- снятие наличных возможно как в кассе, так и на банкомате;

- ее можно подключить к программе «спасибо»;

- предусмотрены скидки и бонусы от системы МастерКард;

- плата за обслуживание отсутствует;

- карта предусматривает получение дополнительного дохода в размере 3,5% на остаток по истечении 3 месяцев с момента открытия счета;

- клиент получает доступ к веббанкингу где может настроить автоплатеж по коммунальным платежам и пополнению собственного мобильного.

Карта открывается для граждан достигших 18 лет и позволяет своему держателю открыть дополнительные карты. Причем срок действия карты — 3 года, по истечении которых ее можно перевыпустить. Оснащаются эти карты чипом, что гарантирует их полную надежность.

Momentum — это современная неименная карта, стандарт международного образца, оформление которой займет у вас 15 минут. Особенность этой карты в том, что ее можно оформить в любой валюте: доллар, евро, рубль. Впрочем, как и обналичить в любой стране мира. Все владельцы этой карты с легкостью могут осуществлять любые электронные платежи, пользоваться услугой «Спасибо», подключить «Мобильный банк» и настроить функцию автоплатежа. Причем нужно отметить, что получить такую универсальную, а главное, бесплатную карту, может даже школьник, ведь основное условие — клиент должен достигнуть 14 лет.

Не забудем и о том, что карты Моментум выпускаются еще и в виде кредиток. Они также являются бесплатными, да еще и имеют 50-дневный беспроцентный период. Вот только оформить ее можно всего на год, да и предлагают ее только проверенным клиентам.

МИР — это новинка российского рынка, представленная в виде национальной карты. Конечно, назвать ее полноценным международным продуктом пока нельзя, но она очень активно завоевывает отечественный рынок. Своим держателям карточка может предложить полный спектр услуг по хранению, переводу, обналичиванию собственных средств, и, конечно, может быть подключена к Сбербанку-онлайн и «Мобильному банку». Возможность получить бесплатную карточку МИР имеют как пенсионеры, так и работники в качестве зарплатного проекта.

Другие карты тоже имеются, но они пользуются немного меньшей популярностью. Так, среди карт с бесплатным обслуживанием нужно отметить:

- Кредитные карты Visa и MasterCard Gold (премиальные карты оформляемые для отдельных клиентов: зарплатников, вкладчиков, ответственных заемщиков с кредитным лимитом до 600 тысяч и ставкой в 25,9%);

- Премиальные дебетовые карты «Сбербанк Премьер», оснащенные огромным набором возможностей.

Какие бывают виды?

Доверенность – это общее название документа, разрешающего поверенному лицу совершать сделки от имени доверителя. Однако в зависимости от вида разрешения отличаются и права держателя – самыми распространенными формами доверенности являются:

- банковская – оформляется бесплатно, позволяет снимать, вносить деньги, получать выписки, перечень услуг ограничен;

- нотариальная – полномочия шире, можно забрать дебетовую карту, расторгнуть договор, закрыть счета, снять деньги с карточки (не имея на руках) и многое другое;

- заверенная другим способом (в консульстве, в местной администрации, по месту службы), приравнивается к нотариальной.

Как бы то ни было, доверенность не позволяет совершать некоторые операции – по ней нельзя получить кредит в СберБанке, забрать кредитную карту, подать заявку на ипотеку. Здесь обязательно присутствие непосредственно клиента учреждения.

Образцы заполненных нотариальной и произвольной доверенностей

Как поступить с найденной картой Сбербанка

Есть несколько вариантов, совершив которые, вы гарантированно избавите себя от наказания при обнаружении чужой карты Сбербанка или др. банка:

- Если вы знаете владельца, то попытайтесь найти его и вернуть ему карту. Например, если по фамилии, написанной на карте, или другим признакам вы можете идентифицировать, что эта карта принадлежит, например, вашему коллеге, которого вы видите каждый день, то верните её.

- Если это карта незнакомого человека, то отнесите её в Сбербанк. Оператор заблокирует карту, либо вернёт её владельцу.

- Если нет времени искать владельца и идти в Сбербанк, то уничтожьте карту, сломайте её, чтобы ею нельзя было пользоваться.

Помните, что нельзя брать и пользоваться чужими вещами, даже если они потеряны.

Дебетная карта Сбербанка — что это такое, как оформить и забрать

Сегодня вовсе не обязательно обращаться именно в офис финансовой организации, можно сделать это просто на официальном сайте. Но сначала придется выбрать для себя подходящий продукт, полностью удовлетворяющий ваши потребности. А уже потом оставить заявку.

Принято считать, что заказ «пластика» – долгий и сложный процесс. На самом деле необходим минимальный пакет документов.

- Для оформления понадобится только паспорт и наличие в нем печати с пропиской. А также нужно написать заявление на выдачу.

- Для оформления пенсионного «пластика» нужно предоставить страховое свидетельство налогоплательщика и удостоверение пенсионера.

Стандартно для получения именной карты необходимо подождать 3-5 недель. Когда она будет готова, на заявленный номер телефона придет SMS уведомление. Для того чтобы ускорить процедуру, можно заказать мгновенную карту. Ее выдают оперативно после подписания договора, а обслуживание будет бесплатным. Вот только преимуществ у нее будет меньше, если сравнивать с классическими.

Инструкция, как подать заявку

Она простая и быстрая. Как заказать? Оформить «пластик» можно:

В банке. Нужно взять с собой документ, подтверждающий личность, СНИЛС и пенсионное удостоверение. Далее необходимо взять номерок и ждать своей очереди. Менеджеру сообщить о желании оформить дебетовую карту. Сотрудник заполняет анкету, рассказывает об условиях использования, достоинствах выбранного варианта. После оформления всех документов, просто ждете выпуска.

С помощью сайта. Для этого:

- заходим на главную станицу сайта в свой Личный кабинет;

- находим нужную вкладку и вид «пластика»;

- заходим во вкладку «Заказать»;

- в появившемся окошке вводим сведения в анкету: ФИО, телефонный номер, паспортную информацию и прописку, отмечаем отделение, в котором удобнее получить продукт.

После отправки заявки, следует дождаться выпуска, а потом идти его получать.

На какой срок оформляется документ?

Срок действия полномочий поверенного лица устанавливается индивидуально по усмотрению клиента и может превышать 10 лет. Нотариальное разрешение действует:

- разово, если указана одна конкретная операция, которую нужно совершить (получить 500 тыс. руб. со счета);

- в течение длительного срока, распространяясь на отдельные виды транзакций;

- генеральная (общая) – срок устанавливается доверителем, полномочия неограниченны (можно совершать не только сделки в банке).

Как досрочно отозвать разрешение на совершение банковских операций? Для этого необходимо обратиться в Сбер или к нотариусу, сообщив о намерении аннулировать документ – доверителю достаточно предъявить паспорт.

Зачем нужна карта-иностранка

Россия переживает не первый в своей истории экономический кризис. Действия государства иногда заставляют беспокоиться за свои сбережения и возможность расплачиваться в заграничных магазинах. Российские банки нередко становятся банкротами, чего не скажешь, например, о швейцарских или немецких. Вот некоторые россияне и задумываются: а не завести ли на всякий случай зарубежный счет или банковскую карту?Иностранную карточку выгодно иметь тем, кто часто ездит за границу, например, по работе, учебе или просто отдыхать. Кроме того, российские обыватели, бывает, жалуются, что в США или Великобритании в магазинах бывает невозможно расплатиться российской картой, даже кобейджинговой.

Иностранной картой на самом деле выгодно оплачивать товары в зарубежных магазинах, получая реальные ощутимые скидки и кешбэк.Вам будет удобно получать зарплату ка карту банка той страны, где получаете зарплату, например, работая удаленно. Иностранная карта может принести выгоду российскому предпринимателю, у которого за границей есть свой бизнес.

Важно! Не стоит идти за картой в представительства иностранных банков, которые работают в России (Райффайзенбанк, Ситибанк и прочие). По сути, это тоже российские банки, которые работают по законодательству РФ и, по большому счету, ничем не отличаются от местных конкурентов

Как получить доверенность для банковских операций у нотариуса?

Альтернативный способ получения – обращение к нотариусу, который выдает расширенные доверенности на совершение любых операций (не только банковских). Для оформления выполните ряд шагов:

- Посетите любого нотариуса (регион РФ значения не имеет).

- Представьте документ, подтверждающий личность.

- Сообщите данные паспорта поверенного лица.

- Укажите номер счета, для которого будет действовать разрешение.

- Оплатите услугу и заберите доверенность.

Стоимость оформления устанавливает каждый нотариус самостоятельно – в среднем услуга стоит от 2 000 до 3 000 руб., цена зависит и от региона.

Что делать, если на вас оформили кредитную карту?

Если вы обнаружили, что на ваше имя были взяты кредитные средства, тогда следует:

- обратится в банк и уточнить подробности открытия карты и кредита;

- обязательно попросите заблокировать карту, а также проинформируйте консультанта, что вы не имели причастности к оформлению карты;

- подайте заявление в банк о факте мошенничества с копией своего паспорта;

- чтобы инцидент рассмотрели быстрее, попытайтесь подать документы, подтверждающие вашу непричастность к открытию карты;

- для этого случая будет проведено расследование и открыто криминальное чтиво.

С вышесказанного можно понять, что даже с множеством паролей, защиты в банках мошенники находят альтернативные методы махинаций. А попадали ли вы в неприятные ситуации с оформленными на ваше имя кредитными карточками?

Как получить деньги по доверенности в СберБанке?

Для совершения транзакции необходимо обратиться в отделение Сбера, представив удостоверение личности и правильно оформленное, заверенное уполномоченным органом разрешение. Снятие средств проходит по схеме:

- Доверенное лицо представляет менеджеру документы.

- Сообщает о намерении получить желаемую сумму.

- Специалист проверяет полномочия.

- Выдает заявление на подпись.

- В кассе предоставляют средства.

Если паспортные данные поверенного изменялись, не соответствуют указанным в разрешении, придется подготовить документ, подтверждающий перемену, например, справку из ЗАГС о смене фамилии после замужества.

Доверенность на снятие наличных в СберБанке – удобный инструмент для тех, кто готов перепоручить финансовые операции родственнику или хорошему другу. Доступно несколько способов оформления, в том числе бесплатно в банке. Однако остерегайтесь мошенников – нельзя выдавать доверенность людям, в которых сомневаетесь, так как документ позволяет распоряжаться средствами на счетах, злоумышленник сможет в любой момент их снять или совершить другие операции.

Другие способы оформления

Не всегда нотариальное и банковское получение доверенности подходят клиенту, например, если гражданин находится за границей, не может приехать в Россию, ему придется искать альтернативные способы передачи полномочий третьему лицу. Благо, есть еще несколько мест, где можно получить заверенный документ:

- в местной администрации, если в населенном пункте отсутствует нотариус (способ законный, но скорее экзотический, нет гарантии, что работники учреждения умеют оформлять разрешение);

- в воинской части для лиц, проходящих службу, их родственников и членов семей (заверяет командир), а также в военных госпиталях при прохождении лечения;

- в исправительных учреждениях для лиц, отбывающих наказание (полномочия возложены на начальника);

- в консульстве РФ или специальных учреждениях за рубежом, уполномоченных на выдачу подобных документов (в дальнейшем для заверения привлекается консульство).

При оформлении доверенности в другой стране необходимо организовать передачу поверенному – он может приехать самостоятельно, попросить друзей или заказать доставку курьерской (почтовой) службой.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.

Как получить заграничную карту

Определились со страной — выбирайте банк. Внимательно изучите все требования, список документов, которые потребуется предоставить. Список может состоять всего из одной или двух позиций. А может и из более десятка пунктов.

- Как правило, везде нужен загранпаспорт.

- Банк может потребовать различные справки о доходах, рекомендательные письма, выписки со счетов и даже ваше резюме.

Важнейший момент — многие заграничные банки требуют для открытия счета иностранцу открыть депозит и держать неснижаемый остаток на счете. Для собственной безопасности.Это может быть смешная сумма в 5 долларов, а может быть и весьма солидная.

Если банк разрешает открыть счет дистанционно, то вы можете отправить необходимые документы по электронной почте или заказным письмом. Банковскую карту в таком случае вам пришлют по почте вместе с уведомлением об открытии счета.

Чтобы открыть счет удаленно, можно прибегнуть к помощи специалистов. Они помогут выбрать оптимальный вариант страны и банка под ваши нужды, оформить все нужные документы и отправят их в банк. Услуги таких агентов, правда, стоят от тысячи долларов. За открытие счета в странах Евросоюза, например, агентства берут порядка 3 000-4 000 евро.

Правила выпуска дополнительных карточек Сбербанка

Если у вас возникла необходимость снабдить описываемым пластиком кого-то из членов семьи, первым делом подробно выясните, что такое дополнительная карта, и есть ли у вас право выпустить её.

- Студенческая;

- Молодёжная (все типы);

- Пенсионная МИР;

- Моментальные Maestro и Visa Electron.

В Сбербанке доп. карта может быть выпущена только для 2-х платёжных систем:

- MasterCard;

- Visa.

Доступна ли услуга для кредиток?

Сделать второстепенную кредитку не получится. Если вы обратитесь в Сбербанк с заявлением на оформление кредитной карты дополнительного типа, вам ответят отказом. По правилам эмитента, даже близкие родственники не вправе получить доступ к кредитным средствам, выдаваемым финучреждением конкретному лицу.

Основные отличия от основной

Дополнительная карточка, оформленная на другое лицо, имеет почти те же функции, что и платёжный инструмент, к которому она привязана. Дочерняя карточка обслуживается точно так же и снабжена аналогичным набором функций. Однако, это не бесконтрольный инструмент. Владелец основного счёта может:

- произвести блокировку дополнительной карты, не ставя в известность об этом её владельца;

- контролировать расходы следующими способами: поступление ежемесячных отчётов на электронный почтовый ящик, звонок в центр поддержки клиентов, в сервисе «Сбербанк Онлайн», в Мобильном банке;

- лимитировать расходы, написав заявление в офисе финансового учреждения.

Если дополнительный платёжный инструмент делается на взрослого человека, его можно оформить двумя способами:

- Через интернет в Сбербанк Онлайн.

- В офисе Сбербанка.

Если карта оформляется на ребёнка, держатель должен подойти в отделение банка со свидетельством о рождении отпрыска.

Цена обслуживания дебетовки

В большинстве случаев стоимость дополнительной карты ниже, нежели основной. Категория должна быть или ниже, или такая же, как и у главного платёжного инструмента. От категории зависит цена обслуживания:

- кобрединговые: «Подари жизнь» — 300.00 рублей, «Аэрофлот Голд»( рублёвая – 3 000.00 рублей, в EUR – 100.00 евро, в USD – 100.00 долларов);

- классик (рублёвая – 450.00 рублей, в EUR – 15.00 евро, в USD – 15.00 долларов);

- стандарт (рублёвая – 450.00 рублей, в EUR – 15.00 евро, в USD – 15.00 долларов);

- Visa Signature, Gold, Platinum (рублёвая – 2 500.00 рублей, в EUR – 75.00 евро, в USD – 75.00 долларов);

- Сбербанк Премьер – 0.00 рублей.

При оформлении описываемого продукта, вам скажут, сколько он будет стоить в годовом обслуживании.

Как оформить банковскую доверенность в Сбер?

Когда достаточно разрешения на проведение лишь ограниченного перечня транзакций, включая и снятие наличных, обращаться к нотариусу необязательно – достаточно оформить простую банковскую доверенность, следуя инструкции:

- Узнайте реквизиты паспорта доверенного лица.

- Обратитесь в отделение (операционный офис) Сбера с паспортом.

- Сообщите менеджеру о желании получить услугу.

- Подпишите необходимые документы (заявление).

- Получите доверенность и передайте ее тому человеку, на имя которого она оформлена.

Преимуществом данного вида разрешения является быстрота оформления – потребуется только несколько минут. Услуга абсолютно бесплатна, но, к сожалению, недоступна дистанционно (через СберБанк Онлайн)

Мир

Отечественная платежная система, решение о создании которой было принято после того, как VISA и MasterCard приняли участие в санкциях против России после присоединения Крыма. В настоящее время система МИР активно развивается, постоянно увеличивая количество обслуживаемых банковских карт.

Время изготовления карты Сбербанка

Время, которое необходимо сотрудникам Сбербанка на рассмотрение заявки и оформление карты, зависит, прежде всего, от вида пластика. При желании клиента получить моментальную карту она может быт изготовлена в течение 10-15 минут. Именная дебетовая карта оформляется в течение 2-3 рабочих дней, а выпуск кредитной может растянуться до 2 недель.

Как узнать, готова ли карта?

Срок изготовления карты, как и место ее получения, доводится до клиента в момент сообщения об одобрении онлайн заявки. Для подтверждения наличия готового пластика достаточно связаться с менеджером по телефону или позвонить в круглосуточно работающую справочную службу Сбербанка России.

Порядок получения продукта

Несмотря на то, что заявка на оформление кредитной карты может быть подана в режиме онлайн, для получения пластика необходимо личное присутствие в отделении банка. При этом клиент сам выбирает наиболее удобный ему офис кредитной организации, указывая его в заявке. При получении карты необходимо иметь паспорт, подтверждающий личность владельца пластика.

Активация

Оформленная клиентом банковская карта активируется автоматически на следующий день после получения. При желании произвести принудительную активацию достаточно выполнить любое действие с использованием банкомата, требующее обязательного введения ПИН-кода, например, проверку баланса карты.

Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

| Условие | Именная карта | Неименная карта |

| Срок действия | до 36 мес. | до 24 мес. |

| Проценты | 22,50 — 24,50% в рублях | 28,40 % в рублях |

| Cумма кредита | 3 000 — 1 000 000 рублей | 3 000 — 100 000 рублей |

| Сумма обслуживания | 750 рублей | 0 рублей |

| Требования | — Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

— Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. — для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

| — Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

— Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

|

| Комиссия за выдачу наличных денежных средств в банкоматах и ПВН Банка, % от суммы операции | 2,90 рублей | 3,90 рублей |

Бонусы от программы Спасибо

Данная карточка принимает участие в программе лояльности «Спасибо от Сбербанка». В рамках данного предложения банк возвращает 0,5% от потраченной суммы за любую покупку и до 20% от потраченной суммы в магазинах, которые входят в список партнеров банка.

Недостатки неименной карты

Но, несмотря на все положительные качества, пластик без имени имеет также и ряд недостатков:

- такой продукт не подлежит автоматическому перевыпуску, поэтому по окончании срока необходимо оформлять карту заново;

- пластик не действителен без подписи владельца;

- такие карточки больше всего подвержены различным мошенническим действиям со стороны третьих лиц;

- ограничения по сумме снятия в день и месяц.

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении онлайн-покупок указываются реквизиты платёжного документа, с которого будут сняты деньги. С персональной карточкой всё понятно, а вот как быть с неименной? Но и здесь, как правило, проблемы не возникают. В поле, где требуется указать имя держателя карты, к примеру, MOMENTUM Сбербанка, можно вписать:

- слово MOMENTUM;

- название банка — Sberbank;

- или же написать UNEMBOSSED NAME, что означает неэмбоссированная банковская карта (неименная).Вводим номер карты, срок действия, код безопасности, а в поле «имя и фамилия» прописываем, к примеру, свои данные на латинице, UNEMBOSSED NAME или CARDHOLDER NAME

При возникновении каких-либо сложностей с оплатой следует обращаться в банк-эмитент, выпустивший в обращение этот платёжно-расчётный документ.

Видео: оплата неименными картами

https://youtube.com/watch?v=PfUTb6X652w

Техника безопасности

Как вы уже могли заметить, все нужные реквизиты находятся прямо на карте. Поэтому первое правило – никому не показывайте карту. Если кто-то спишет с нее всю внешнюю информацию, то сможет расплачиваться ей за вас. В случае подозрительных операций нужно немедленно её заблокировать. Это ещё один повод открыть дополнительную или виртуальную карточку.

Так же, помните, что для оплаты картой в сети пин-код НЕ НУЖЕН! Никогда и ни при каких обстоятельствах. Попросили ввести – сразу закрывайте эту страницу, т.к. вы попались на мошенников.

Важно знать, что ваша карта работает лишь с одним типом валюты. И если она у вас рублевая, то при желании купить что-то за доллары, к примеру, произойдет автоматическая конвертация

Казалось бы, удобно, но, увы, курс не всегда выгоден. Поэтому если вы решили приобретать что-то в иностранной валюте, заранее заведите карту именно в этой валюте.

Далеко не все ресурсы, на которых мы расположена подобная форма оплаты, вызывают доверие. Рассчитывайтесь только на известных ресурсах (ищите информацию в отзывах!) и при малейших подозрениях (странный адрес и т.д.) прекращайте операции – таким образом, у вас могут выманивать карточные реквизиты.

А если вы параноик, то запретите возможность оплаты карты в сети. Это можно сделать в банке, по горячей линии или в интернет-банке. Возможно, так вам будет спокойнее!

Неименная кредитная карта имеет те же возможности, что и именная. Поэтому расплатиться за границей ей можно. Однако считается, что с вас могут потребовать подписать чек или предъявить паспорт. Судя по отзывам потребителей, у большинства из них проблем с оплатой покупок за границей не возникало.

Оформляем, генацвале: условия на примере Грузии

Где оформить банковскую карту поближе да поудобнее? Возьмем, к примеру, Грузию. Есть россияне, которые любят там отдыхать, есть те, кто пользуется местными банками.Для иностранцев банковская система Грузии привлекательна тем, что граждане других стран, в частности, россияне могут свободно открывать здесь банковские счета. Плюс Грузия не участвует в обмене финансовой информацией с другими государствами в рамках CRS.

Чтобы открыть счет в Грузии, нужно минимум усилий. При этом за последние десять лет ни один банк страны не обанкротился и не закрылся. Всего в Грузии 15 банков. Однако россияне выбирают обычно два самых крупных. Это коммерческий банк TBC Bank и Банк Грузии (Bank of Georgia). Последний знаменит тем, что, кроме карт MasterCard и Visa, выпускает карты American Express.

Нет ограничений на транзакции в валюте разных стран. Грузинские банки выпускают карты в лари (национальная валюта), в долларах США, евро и фунтах стерлингов. А если договоритесь, могут открыть счет и в любой другой валюте. Все грузинские платежные карты — международные, ими свободно можно расплачиваться, пожалуй, в любых местах мира и снимать с карт наличные.

Для того чтобы открыть счет бесплатно, придется посетить Грузию лично. Открыть счет можно и дистанционно, но за отдельные деньги.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Подключить другой номер к Сбербанк Онлайн

У владельца карты могли появится другие планы на старый номер. Может понадобится привязать новый телефон к текущему счету в банке. В мобильном приложении нельзя изменить номер. Это сделано для защиты карты в тех случаях, если телефон окажется в чужих руках. Необходимо лично позвонить в поддержку Сбербанка по номеру 900 с того номера, который сейчас привязан к карте. И сообщить о том, что вы желаете привязать к счету другой номер. По подсказкам вы сможете это сделать за несколько минут. Также необходимо будет подтвердить, что вы являетесь владельцем карты.

Сменить номер телефона позволяют банкоматы, где доступно работать с картами Сбербанка. Вставьте в приёмник карту и на экране выберите «Мобильный банк». В нём возможно управлять сервисами, подключать и отключать дополнительные услуги.

На экране в меню необходимо выбрать раздел «Изменить номер». На начальном этапе предстоит ввести телефон, который сейчас привязан к карте. После чего будет предложено ввести номер телефона, с которого вы сможете управлять своей банковской картой. Это действие подтверждается кодом из СМС, который придёт на старый номер.

Видеоинструкция

Возможно будет интересно посмотреть, как привязать две карты Сбербанка к разным номерам телефона.

Что будет за трату денег с чужой карты Сбербанка

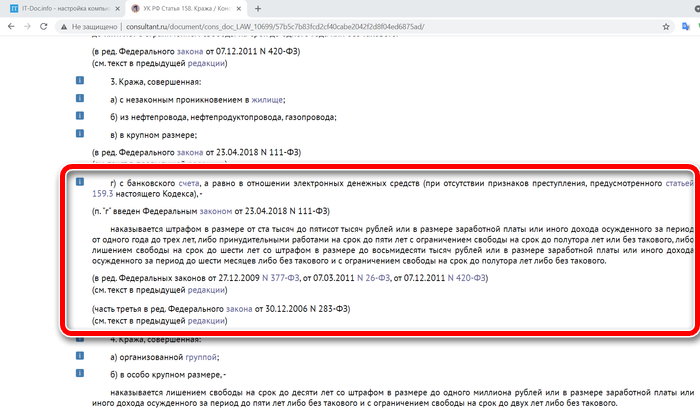

Тратить деньги с найденной карты — это кража! Если вы нашли чужую карточку и потратили с неё деньги, то ваш поступок идеально попадает под чёткое и прозрачное описание статьи УК РФ 158.3 (Кража), пункт г — «Кража с банковского счета, а равно в отношении электронных денежных средств (при отсутствии признаков преступления, предусмотренного статьей 159.3 настоящего Кодекса).»

В данной статье ясно сформулировано, что речь идёт именно об электронных денежных средствах, то есть тех, что на карте. А также указанно, что статья начинает своё действие даже в случае отсутствия признаков преступления. То-есть стать преступником в данном случае можно даже без злого умысла, так же случайно, как вы нашли карту. Как только вы потратили любую сумму с найденной чужой карты, можно говорить о совершении кражи и вступление в силу данной статьи.

Наказанием за такой поступок может быть:

- штраф 100 000 — 500 000 рублей (штраф может быть такой, даже если вы потратили рублей 50);

- принудительные работы до 5 лет,

- лишение свободы до 6 лет.

Случай осуждения человека, который воспользовался деньгами с найденной карты вы можете увидеть на видео ниже.

Отягчающие обстоятельства при краже денег с чужой карты

Наказание может усугубиться при наличии отягчающих обстоятельств, которые могут возникнуть по вашей воле или даже случайно и сыграть против вас:

- Если вы успели потратить с чужой карты особо крупную сумму, то может быть назначено до 10 лет лишения свободы без вариантов со штрафами и принудительными работами. Крупным размером считается кража на сумму от 250 000 рублей, а особо крупным — от 1 000 000 рублей.

- Если вы рассказали своим друзьям о том, что нашли карту и пошли вместе тратить деньги, то это может расцениваться как деяние, совершенное группой лиц по предварительному сговору. Наказание в этом случае такое же — до 10 лет лишения свободы.

- На карте есть лимит, в пределах которого можно снимать деньги без пин-кода. Если же вы каким-то мошенническим способом выяснили пин-код у настоящего владельца или даже если он был написан на обратной стороне карточки самим владельцем, и с помощью этого кода смогли потратить большую сумму, то это также будет отягчающим.

- Если вы ранее уже были осуждены за подобные преступления, то это усугубит ваше положение.

- Если от вашей траты денег с чужой найденной карты потерпевшему был нанесёт большой вред. Например, он откладывал деньги себе или родственнику на лечение, а теперь его состояние резко ухудшилось из-за того, что денег на его карте не достаточно и лечение он не прошёл, то это отягчающее обстоятельство против вас.

- Если вы предпринимаете какие-то действия для того, чтобы скрыть факт траты денег с чужой найденной карты. Например, придумываете хитрые схемы вывода с неё средств. Это может быть расценено как мошенничество, здесь уже вступает в силу другая статья, по которой наказание более суровое.

- Гарантированным фактом мошенничества будет и взятие на чужую найденную карту кредита.

- Если будет доказано, что карту вы не нашли, а украли или создали условия, при которых владелец её мог потерять, то это уже другая статья с более серьёзным наказанием.

- Если вы знакомы с человеком чью карту нашли и не вернули её ему, то есть у вас была возможность вернуть находку, а вы ею не воспользовались, то это отягчающее обстоятельство. На большинстве карт написана фамилия владельца.