Кредитная карта мир от банка рнкб

Содержание:

- Преимущества и недостатки кредитных карт от РНКБ банка

- Стоимость обслуживания дебетовых карт в РНКБ

- Условия оформления карты

- Карта дебетовая РНКБ «Привилегия» МИР

- Кредитные карты Мир РНКБ

- Преимущества и недостатки?

- Другие способы активации

- Сколько процентов начислит РНКБ по кредитной карте

- Правила пользования кредитной картой

- Кредит наличными

- Кредитная карта РНКБ «МИР»

- Обзор архивных карт Мир от РНКБ

- РНКБ кредитная карта Мир: как её оформить

- Итог и стоит ли оно того?

Преимущества и недостатки кредитных карт от РНКБ банка

Стоит выделить множество преимуществ того, почему стоит пользоваться кредитной картой этого банка:

- небольшой размер процентной ставки – самое главное преимущество, так как, если сравнить с другими предложениями, то можно найти гораздо большие ставки;

- легко подать заявку на получение карты;

- быстрые сроки рассмотрения заявки, позволяющие получить кредитную карту в день обращения;

- нет скрытых комиссий, все четко и прозрачно;

- удобный интернет-банкинг, в котором можно узнать информацию по задолженности, самой карте, операциям;

- к заемщику предоставляются лояльные требования, что позволяет большему количеству людей пользоваться этим кредитным продуктом;

- для получения карты необходимо предоставить минимальное число документов;

- длительный беспроцентный период, позволяющий не платить процент за пользование кредитом;

- не нужно вносить плату за выпуск, перевыпуск и обслуживание кредитной карты.

Несмотря на такое огромное количество преимуществ, следует выделить и несколько минусов:

- данные карты не предусматривают пользование ими за границей;

- большой размер штрафных санкций.

Безусловно, каждому клиенту придется принимать самостоятельное решение о необходимости такого банковского продукта, как кредитная карта. Одним такой вариант подходит, другим – нет.

Стоимость обслуживания дебетовых карт в РНКБ

Российский национальный коммерческий банк стал первым и на сегодняшний день является ведущим российским банком, который работает на территории Республики Крым. В нем можно оформить дебетовые карты МИР с тремя тарифными планами. Карты имеют тот же функционал, что и карты более привычных международных платежных систем (Виза и Мастеркард).

Возможности по картам РНКБ:

- Проведение онлайн-платежей. Виртуальные транзакции защищены по технологии MirAccept – сообщение с секретным кодом для подтверждения оплаты приходит, даже если у карты не подключен СМС-сервис.

- Карты поддерживают технологии бесконтактных платежей. Для оплаты достаточно поднести пластик к терминалу. А также можно оплачивать покупки смартфоном с приложением MirPay.

- Карты выпускаются бесплатно.

- Владельцы карт МИР становятся участниками программы привилегий – кэшбэк за покупки составляет до 20%.

- И основное преимущество – дебетовую карту МИР РНКБ принимают в Крыму в большинстве торговых предприятий. В настоящий момент в Республике открыто порядка 180 офисов банка.

МИР Классическая

Карта выдается в день обращения. Комиссии за выпуск, перевыпуск, обслуживание и пополнение баланса не предусмотрены – можно пользоваться картой совершенно бесплатно. Первые два месяца СМС-сервис будет бесплатным, плата с третьего месяца составляет 49 руб./мес.

Карту можно использовать для ежедневных покупок, платежей через интернет-банк, снятия наличных (бесплатно в банкоматах РНКБ), а также для перечисления на нее зарплаты, пенсионных и социальных выплат.

Помимо привилегий по карте МИР начисляются бонусные баллы по программе “Ваш бонус”. При оплате покупок у партнерских компаний РНКБ на карту возвращаются бонусы – от 3% с каждого платежа. Накопленными баллами можно расплачиваться в сети партнеров “Ваш бонус” из расчета 1 балл = 1 руб.

МИР “Привилегия”

Стандартный тариф по данной карте – 499 руб. в месяц. Однако при соблюдении определенных требований вы можете получать привилегии – бесплатное обслуживание, кэшбэк с покупок и проценты на остаток средств.

Чтобы не платить комиссию за ежемесячное обслуживание, сумма покупок по карте должна быть не менее 25 000 руб. в месяц. При выполнении этого условия вам также предоставляется кэшбэк 1% с любого платежа. Если же сумма остатка по карте в текущем месяце превышает 50 000 руб., то на ваши сбережения будет начисляться дополнительный доход – 4% годовых.

По карте предусмотрены и бесплатные функции:

- Выдача и перевыпуск.

- СМС-уведомления по всем операциям.

- Снятие денег через банкомат любого стороннего банка в пределах России (лимит – 150 тыс. руб. в месяц).

- Участие в программе “Ваш бонус”.

МИР “Prime”

Это премиальная карта для VIP-клиентов с обслуживанием в отделениях РНКБ Private Banking. С карты можно бесплатно снимать деньги в любом банкомате. Вам будет начисляться кэшбэк в рамках программы “Ваш бонус”, а также проценты на остаток средств – 4% годовых.

Стоимость оформления премиальной карты МИР составляет 6 000 руб., годовое обслуживание – 6 000 руб. (плата начисляется с первого года). Максимальная сумма снятия с карты – 5 млн руб. в месяц.

Условия оформления карты

Итак, для начала нужно определиться с тем, сможет ли потенциальный клиент получить карточку, и вот кому будет разрешено это сделать:

РНКБ кредитная карта Мир может быть получена только теми лицами, которым уже исполнился 21 год, но ещё не исполнилось 67 лет.

Ещё одно непременное условие – наличие паспорта гражданина Российской Федерации. В частности, нужно проживать в Крыму

Следует проследить за тем, чтобы зарегистрированное официально место проживания клиента и место выдачи карты совпадали.

Работать в одной определённой организации клиент должен на момент оформления карточки не менее 3 месяцев – это ещё одно важное правило. При этом общий трудовой период должен составлять хотя бы полгода

Ещё один нюанс – работать клиент должен только на территории Крыма.

Если потенциальный клиент подходит под все эти требования, ему стоит приготовить следующие документы:

-

Паспорт гражданина Российской Федерации, о котором уже упоминалось ранее.

-

Форму НДФЛ-2, которая послужит свидетельством уровня дохода клиента.

-

Страховое свидетельство, выданное Государственным фондом пенсионного страхования.

-

Копию трудовой книжки. Конечно же, она должна быть заверенной на месте работы. При этом от даты заверения до даты подачи заявки на оформление карточки не должно пройти более месяца.

-

Также нужно приложить заявление. Его образец выдадут непосредственно в отделении банка.

Карта дебетовая РНКБ «Привилегия» МИР

Обладает всеми общими возможностями для карт РНКБ и дополнительными преимуществами:

- Удаленное регулирование статусов.

- Возможность обналичивать до 150 000 рублей в месяц через банкомат любого банка без комиссии.

- Отсутствие комиссии за пополнение счета карты безналично.

- Оперативное информирование путем отправки SMS сообщений обо всех операциях и изменении счета бесплатно

- В случае наличия на карте минимальной суммы 50 000 рублей ежедневно в течение календарного месяца и совершенных операций по карте более 25 000 рублей, происходит ежемесячное начисление процентов на остаток по счёту. Ставка начисления — 4% годовых.

- При наличии совершенных операций не менее чем на 25 000 за месяц, в последний рабочий день следующего месяца на счёт будет зачислен кэшбэк. Размер возврата потраченных денежных средств составляет 1% от суммы покупок.

Кто может претендовать на получение карты

Получить статус владельца привилегированной карты может любой из клиентов, имеющий зарплатную, социальную или дебетовую карту банка, и на протяжении как минимум пяти месяцев выполняющий следующие условия:

- У клиента подключено официальное мобильное приложение банка.

- Активное использование имеющейся карты, минимальный ежемесячный оборот средств по счету 25 000 рублей.

- Наличие на карте минимального ежедневного остатка в 50 000 рублей.

Кредитные карты Мир РНКБ

Потенциальные клиенты РНКБ и являющиеся клиенты по другим продуктам могут оформить кредитные карточки Мир с выгодными условиями. Банк выпускает два вида:

- Стандартную с лимитом до 300 тыс. руб.

- «Мир Прайм» с лимитом до 1 млн. руб.

Фото 2. Премиальная кредитная карточка

Фото 2. Премиальная кредитная карточка

Стандартный тариф

Цель кредитной карты предоставить клиенту заемную сумму для покупок. Банк устанавливает невысокие проценты по займу и предлагает льготный период погашения до 55 дней. Если сумма в течение льготного периода возвращена полностью на карту, то банковские проценты не начисляются.

Чтобы оформить кредитный продукт необходимо заполнить заявку, банк рассмотрит и сообщит решение в течение 15 минут или 3-х рабочих дней. После одобрения заемщику открывают кредитный счет и выпускают карту Мир.

Особые условия:

- при не погашении суммы займа в льготный период начисляются 28% годовых;

- ежемесячный платеж составляет 5% от суммы долга по сроку погашения;

- комиссия за обслуживание карточного счета не взимается;

- снятия наличных через банкоматы предусматривает 4% от суммы, не меньше 100 руб.

Если погашать сумму в льготный период и не обналичивать средства через банкоматы, то это выгодное предложение для пользователей.

Премиальный тариф

Кредитная программа предусмотрена для престижных клиентов с индивидуальным подходом в системе Private Banking. Заемная сумма значительно превышает сумму по стандартной программе.

К дополнительным привилегиям относят:

- бесплатное оформление и обслуживание;

- предусмотрен льготный период до 55 дней;

- ставка по лимиту, не погашенному в льготный период 24% годовых;

- участие в бонусных проектах.

При непогашении кредитных процентов, начисляется неустойка в размере 20% годовых. В рамках займа можно оформить страхование, которое удерживается разовой суммой.

Преимущества и недостатки?

Оформить кредитную карточку банка РНКБ стоит по целому ряду причин:

- Много бесплатных услуг – смс-банкинг, выпуск, перевыпуск (по сроку и досрочный), обслуживание;

- Удобный интернет-сайт и мобильное приложение;

- Различные способы погашения задолженности;

- Фиксированная процентная ставка;

- Восстанавливаемый льготный период;

- Большой кредитный лимит;

- Оплата услуг и товаров в интернете и торговых сетях без комиссий;

- Поддержка бесконтактной оплаты;

- Услуги персонального менеджера;

- Возможность оформить заявку онлайн;

- Комфортные офисы «Премиум»;

- Выгодные условия программы лояльности «Ваш бонус»;

- Самостоятельное назначение и изменение пин-кода в банкоматах, терминалах, приложении или по звонку в службу поддержки;

- Возможность оплачивать товары и услуги на сайтах, поддерживающих технологию безопасных платежей MirAccept;

- Быстрое рассмотрение заявки;

- Добровольное страхование;

- Лояльные требования к заемщикам – оформить дебетовую карту могут пенсионеры и самозанятые;

- Поддержка Системы быстрых платежей;

- Акции, скидки и кэшбэк от платежной системы МИР.

Что касается негативных отзывов, в них часто пишут о высоких процентных ставках, крупном штрафе за просрочку, комиссии за снятие собственных средств и навязывании дополнительных услуг. Кроме того, получить карту можно только в Крыму.

Другие способы активации

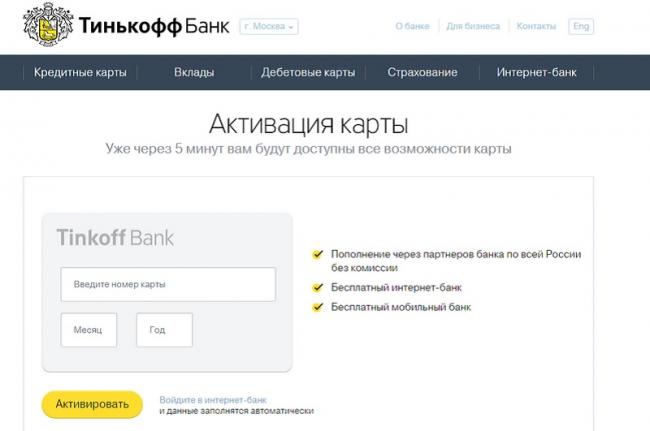

Стоит упомянуть, что существуют и другие способы активации карты. Например, как это сделано с картами Тинькофф банка – карта активируется на сайте.

Или же вот видео, про активацию карты Payoneer:

Активировать карту очень просто – нужно только подобрать метод под себя. Не затягивайте этот процесс, мало ли когда карта станет для вас необходимой, не упускайте возможности из-за глупой лени.

01.03.15Пластиковые картыбанкоматыбанковская карта Вся процедура активизации карты происходит почти автоматически, и состоит всего из нескольких действий. Проведение активации карты любого банка требует проведения следующих действий:

- Вскрываете конверт и на специальном листе находите напечатанный персональный идентификационный номер (ПИН-код). Он может состоять от 4 до 12 символов, но у большинства карт их 4. Без него проведение операций с помощью карты невозможно, его лучше всего запомнить и ни в коем случае не держать рядом с картой. ПИН-код надо вводить так, чтобы стоящие рядом люди (даже консультант банка), не могли увидеть набираемых цифр.

- Следующее ваше действие – это сама активация карты банка. В момент получения карты, она банком заблокирована. Активация карты, это снятие блокировки, которое обязательно должно проходить с набором ПИН-кода. Удобнее всего активировать карту следующими способами:

- через банкомат, расположенный в здании отделения банка, где есть консультант по залу. Это поможет вам преодолеть чувство дискомфорта или неуверенности, а в случае необходимости, позволит быстро уточнить дальнейшие ваши действия;

- в любой кассе банка, где имеется терминал с модулем ввода ПИН-кода. В этом случае очерёдность ваших действий будет озвучивать работник банка. Но и здесь, ввод ПИН-кода на модуле осуществляйте сами, не проговаривая его вслух;

- через круглосуточную службу карточного центра банка, телефон которой, как правило, проставлен на конверте с ПИН-кодом или сообщён вам дополнительно при подписании договора.

Чтобы активация карты и первая ваша самостоятельная операция по карте прошла успешно:

- Не стоит при первом общении с банкоматом или терминалом сразу проводить операцию «выдача наличных». Лучше осуществить нейтральную операцию — «Запрос остатка по счёту» или «Остаток на счёте».

- Не стоит сразу подходить к банкомату или терминалу. Сначала издали понаблюдайте за проведением операции другим человеком. Это надо, чтобы понять, в какое отверстие пользователи вставляют банковскую карту, т.е где расположено приёмное отверстие для карты.

- Чтобы понять, как правильно вставляется карта в приёмное отверстие для карт, внимательно рассмотрите свою платёжную карту с лицевой и оборотной стороны и подержите её в руке в таком положении, как вы будете её вставлять в отверстие. Карту нужно вставлять магнитной полосой книзу, логотипом платёжной системы «к себе» и справа. Если на карте есть чип (жёлтый квадратик, как на сим-карте сотового телефона), то он должен быть сверху и «от себя», т.е. карта вставляется чипом вперёд.

- При работе с банкоматом или терминалом надо внимательно читать все записи на экране. На нём обязательно и последовательно будут появляться подсказки по вашим дальнейшим действиям.

Сколько процентов начислит РНКБ по кредитной карте

Чаще всего при выборе кредитной карты учитывают сумму кредита и длительность льготного (грейс) периода. Однако процентная ставка заслуживает не меньшего внимания. Ведь не всегда получается вернуть долг до окончания грейс-периода. Тогда именно процент определяет сумму переплаты. Предлагаем разобраться, от чего зависит размер процентной ставки, за что она начисляется и как списывается, а также как рассчитать переплату самостоятельно.Кредитная карта от кредита отличается наличием льготного периода. Это срок, в течение которого за использование зачисленного кредита процент не начисляется. Главное условие — это возврат долга в полном объеме до окончания отведенного срока.Грейс-период распространяется не на все операции. По некоторым кредитным картам за обналичивание зачисленного кредита или безналичный перевод он аннулируется. Затем начисляется процент и списывается комиссия за транзакцию.

Познакомиться с условиями использования льготного периода по каждой кредитной карте РНКБ вы можете на официальном сайте финансового учреждения.

Если льготный период закончился или был аннулирован, то начисляется процентная ставка.

Проценты после льготного периода

На официальном сайте РНКБ возле каждой кредитной карты указана процентная ставка. На самом деле, она может быть больше, так как для каждого клиента определяется персонально. Процент зависит от:

- Кредитной истории. Чем она лучше, тем меньше риски банка. Следовательно, ставка ниже.

- Уровня доходов. Чем выше официальная зарплата, тем больше размер одобренного кредита и ниже ставка.

- Вида карты: Standart, Gold, Platinum. Чем выше статус пластика, тем ниже ставка. Однако стоимость обслуживания больше.

- Отношения кредитора к клиенту. Более лояльное отношение прослеживается к зарплатным клиентам и тем, кто открыл депозит в РНКБ.

Как узнать процент по кредитной карте РНКБ

Сделать это можно одним из предложенных способов:

- В отделении банка.

- Позвонив в Службу поддержки клиентов.

- Изучив договор, заключенный с банком.

- В личном кабинете интернет-банкинга или мобильного приложения.

Решив посетить ближайшее отделение РНКБ, возьмите с собой паспорт гражданина РФ и пластиковую карту. Сотрудник банка сообщит вам информацию.При звонке в Службу поддержки клиентов предстоит пройти идентификацию личности, после чего оператор проинформирует вас о проценте.В договоре на обслуживание кредитной карты размер процентной ставки чаще всего указан в самом конце, после страницы с подписью кредитора и заемщика.Процент по кредитной карте, который определил РНКБ, можно узнать и в личном кабинете. Для этого:

- Пройдите авторизацию, введя логин и пароль.

- Выберите раздел «Карты».

- Найдите кредитку и нажмите на нее, чтобы открылось окно с информацией.

- В информационном блоке указаны: сумма обязательного платежа и дата его планового внесения, баланс, а также процентная ставка.

Как начисляются проценты по кредитной карте РНКБ

Они начисляются за весь срок задолженности. Многие считают, что отсчет начинается на следующий день после окончания льготного периода. Но это не так. На самом деле, отсчет ведется от даты транзакции. Самостоятельно рассчитать переплату можно по формуле:(% / 365 /100) * Д * С, где:

- % — годовая ставка,

- 365 — количество дней в году;

- Д — долг на сегодняшний день;

- С — срок использования кредита.

Рассмотрим пример: вы безналично оплатили стиральную машину ценой 35 000 ₽. Льготный период составляет 55 дней, а ставка — 26%. После окончания грейс-периода прошло 15 дней.

- Срок использования кредита равен: 55 + 15 = 70 дней.

- Определяем переплату: (26 / 365 / 100) * 35 000 * 70 = 1 745,21 ₽.

Получается, что за 70 дней использования зачисленного кредита РНКБ начислит 1 745,21 ₽.

Как снимаются проценты с кредитной карты РНКБ

Они ежемесячно списываются после внесения обязательного платежа

Важно: кроме процентов, РНКБ может списать деньги за обналичивание кредитного лимита или его перевод на расчетный счет, карту, а также за обслуживание пластика и SMS-информирование.

Чтобы сократить расходы, откажитесь от платных услуг, вроде SMS-информирования. Пользуйтесь интернет-банкингом или мобильным приложением

А также используйте кредитную карту для безналичной оплаты товаров и услуг.Проценты снимаются и за просрочку обязательного платежа. РНКБ наказывает неустойкой, штрафом или пеней.

Как рассчитать проценты по кредитной карте РНКБ

Это можно сделать самостоятельно, используя простую формулу:П = Д * %, где:

- П — годовая переплата;

- Д — долг на сегодняшний день;

- % — процентная ставка.

Рассмотрим на примере: задолженность составляет 10 000 ₽, а ставка — 26%.

- П = 10 000 * 26% = 2 600 ₽.

- Значит, в месяц переплата составит: 2 600 / 12 = 216,67 ₽.

Правила пользования кредитной картой

Если заемщик рассчитывается за покупки, которые сделал в прошлом месяце, то до 25 числа нынешнего месяца он должен провести оплату процентов. Если действует льготный период, то в этом нет необходимости. В обязательный платеж кроме 5% от общей суммы долга также будут входить начисленные проценты.

Клиент можно вносить большие суммы, тем самым погасив задолженность перед банком быстрее. Внесение средств может происходить несколькими способами:

- можно сделать перевод наличными через банкоматы или оплатить непосредственно в офисе;

- также можно провести межбанковский перевод на банковские реквизиты;

- погашение возможно и через интернет-банкинг РНКБ;

- принимается оплата через терминалы и электронный кошелек Киви.

Кредит наличными

Выдается от 30 000 до 2 млн. рублей на срок от 3 до 84 месяцев. Процентная ставка — от 10,6 до 18,8%. Выдается в российских рублях. Предусмотрена возможность досрочного беспроцентного погашения.

Предложение действует для граждан возрастом от 21 (на момент подачи заявки) и до 70 лет (на дату последнего платежа, в соответствии с графиком по договору). Одно из условий для созаемщика — близкое родство с заемщиком, возраст до 70 лет. Минимальный стаж на последнем месте работы — от 3 месяцев.

Подать онлайн заявку на кредит можно на официальном сайте РНКБ — . Решение банка — от 15 минут до 3 рабочих дней.

Для оформления необходим следующий пакет документов:

- паспорт гражданина РФ;

- СНИЛС;

- официальные бумаги, подтверждающие занятость и доход.

В случае просрочки по уплате кредита полагается неустойка 20% на сумму основного долга и процентов.

Рассчитать потребительский кредит поможет онлайн калькулятор на официальном сайте РНКБ.

Предусмотрено добровольное страхование. Допускается отказ от кредита до истечения срока его предоставления, оговоренного в договоре, составляющего 5 рабочих дней. Погашение осуществляется аннуитетными ежемесячными платежами.

Условия для получения потребительского кредита наличными от РНКБ в Крыму действуют для пенсионеров, госслужащих, военнослужащих и других категорий населения.

Кредитная карта РНКБ «МИР»

Самый востребованный кредитный продукт банка, который позволяет взять денежный заем в Крыму на сумму до 150 тысяч рублей. К слову, это единственная кредитка на сегодняшний день, которая работает по платежной системе «МИР»!

Условия:

- Максимальный размер кредита – 150 тысяч рублей;

- Ставка – 30% годовых;

- Действует льготный период на оплату покупок и снятие наличных в течение 55 дней;

- Размер платежа – минимально 5% от сумы долга + проценты;

- Кеш-бек – отсутствует;

- Выпуск и обслуживание – бесплатно в течение всего срока действия.

Оформить карту могут лица старше 22 и моложе 65 лет при предъявлении паспорта и дополнительного документа (заграничный паспорт, ИНН, водительские права). Также от заемщика потребуется справка о доходах. Регистрация в регионе нахождения банка – временная или постоянная.

Дополнительные условия по кредитным картам РНКБ

Оформляя заявку на получение кредитки необходимо ознакомиться со всеми условиями, в том числе и штрафными санкциями за просрочку платежей. В РНКБ штраф составляет 20% от суммы долга. Зато СМС-уведомления и другие услуги предоставляются бесплатно.

Перед использованием карточку необходимо активировать через банкомат или обратиться к специалисту организации. В любом случае процедура – проста и не займет много времени.

Платежи по кредиту вносятся через банкоматы или кассу организации. Также можно сделать перевод с любой дебетовой карты. Для этого необходимо знать реквизиты карты и банка. Закрыть карточку можно только после погашения займа. Для этого необходимо посетить отделение РНКБ и написать заявление на закрытие счета.

Преимущества и недостатки

Если говорить о преимуществах, можно отметить:

- Бесплатное обслуживание и выпуск карты;

- Длительный льготный период, который распространяется на все операции, в том числе и на снятие наличных средств в банкоматах;

- Бесплатные дополнительные услуги (СМС-информирование);

- Небольшой размер платежа.

Из недостатков:

- Высокая ставка по кредиту – от 30%;

- Высокая комиссия за выдачу наличных – 4%;

- Небольшой лимит кредитования – 150 тысяч рублей;

- Большие неустойки при нарушении условий погашения.

Исходя из перечисленных плюсов и минусов, можно сделать вывод, что карточки имеют весьма неплохие условия. При соблюдении льготного периода и правил кредитования можно вовсе избежать начисления процентов и штрафов, которые являются основными недостатками.

Обзор архивных карт Мир от РНКБ

К архивным относятся те карты, которые РНКБ прекратил выпускать на определенный срок или насовсем, но держатели могут использовать их до окончания срока действия. Этот срок указан на лицевой стороне пластиковой карточки, после его окончания банк производит перевыпуск по действующим программам.

«Пенсионная» и «Социальная»

Это первые программы, запущенные оператором НПС Мир. Выпущенные карты предназначены для получения пенсий и социальных пособий, предусмотренных государством в рамках законодательства РФ. Такой способ позволяет пенсионерам и социальным группам получить денежные выплаты без очередей. Достаточно пройти к ближайшему банкомату и снять нужную сумму денег.

С данными картами клиенты могут:

- Оплачивать товары в торгово-сервисных точках России и на полуострове Крым. Установлено около 700 банкоматов и терминалов в посещаемых местах, ознакомиться с их адресами можно на официальном портале РНКБ.

- Осуществлять платежи мобильной связи, ЖКХ, домашнего интернета, ТВ, в любом месте. Для этого необходимо использовать компьютер с доступом к интернету, пройти регистрацию в Интернет-банке, и проводить транзакции, не выходя из дома.

- Совершать покупки в онлайн-магазинах, список принимающих карточку Мир с каждым днем растет.

- Рассчитываясь картой Мир в партнерской сети, клиент получает бонусные баллы, которые можно потратить по желанию.

- На счет пенсионеров начисляется 3,5% годовых в виде вознаграждения от РНКБ. Этот процент банк предлагает приумножить с Вкладами.

- Когда поступает пенсия или социальная выплата, то клиент получает СМС-оповещение.

«Зарплатная»

Корпоративные клиенты, оформившие зарплатную карту Мир в РНКБ, используют ее для зачисления зарплаты, премий на карточные счета сотрудников. Данный способ разгружает бухгалтерскую службу и делает перечисление безопасным и моментальным. Сотрудники не платят за выпуск и годовое обслуживание, снимают в банкоматах РНКБ абсолютно бесплатно.

Дополнительные возможности заключаются в следующем:

- Сотрудник всегда имеет возможность проверить свой банковский счет через банкомат, Интернет-банк или по бесплатному звонку на номер 8 (800) 234-27-27.

- Зарплата поступает в течение одного календарного дня, при подключении услуги СМС-банкинга, клиент мгновенно узнает о фактическом зачислении.

- С картой удобно проводить внутренние и внешние переводы, используя только номер.

- В Интернет-банке доступны все опции оплаты кредита, коммунальных услуг, штрафов, сотовой связи. Можно создать шаблоны или подключить опцию Автоплатеж.

- Для корпоративных клиентов действуют сниженные процентные ставки на потребительские кредиты, ипотеку.

- По программе Вклады установлена ставка 4 %, без ограничений по срокам и обналичивания.

РНКБ кредитная карта Мир: как её оформить

А теперь посмотрим, как же совершается оформление. Если удобнее сделать это в банке, то старт процедуры – приход в отделение. Там сотрудники всё подскажут, а посетителю понадобится только заполнить кое-какую информацию, продемонстрировать документы и поставить подписи.

Если же требуется сэкономить время, можно начать оформление в режиме онлайн, и вот как это делается:

-

Рядом с указанными полями имеется ещё одно, свидетельствующее о том, что клиент принимает условия обращения банка с личными данными клиента. Автоматически около этого поля ставится галочка. Её необходимо оставить. Желательно, конечно, всё же ознакомиться с условиями. Их можно увидеть, нажав на знак вопроса, располагающийся справа вверху поля.

-

Теперь стоит перепроверить указанную информацию – и можно нажимать кнопку «Далее». Вот и всё – остаётся дождаться одобрения или отклонения заявки. Длительность процесса рассмотрения может быть разной – иногда она составляет 3 дня, а иногда составляет всего лишь несколько минут! К слову, банк вполне может отказать в выдаче кредита и выпуске карты. Происходит это обоснованно, но представители банка не обязаны подробно рассказывать о причинах отказа.

-

Если банк одобрил заявку, клиенту потребуется явиться в отделение банка. Можно выбрать любое отделение. Главное – это чтобы оно находилось, как уже говорилось, в месте проживания клиента. Явиться в отделение придётся обязательно, так как потребуется продемонстрировать документы и поставить подпись. К слову, выпуск карты производится совершенно бесплатно вне зависимости от предоставленных банку клиентских данных.

Итог и стоит ли оно того?

Вообще, я понимаю, что особо других вариантов то и нет. Хотя стоит уточнить, другие варианты я и не изучал, но постараюсь заняться этим вопросом, чтобы так сказать подвести черту под списком карт, доступных жителям Крыма. Ибо неизвестно когда крупные банки смогут выйти на этот на рынок. Да и особой необходимости у них нет.

Что я могу сказать по итогу? Да ничего в целом, если честно. На мой взгляд бессмысленная статья получилась, но постарался вам дать информацию по карте максимально достоверную.

С вами был alex_d. Подписывайтесь на мой телеграмм канал @aprocredit и будьте в курсе последних событий из моей жизни и вообще.

Рейтинг

Рейтинг статьи