Правда и мифы о цб рф

Содержание:

- Капитализация МВФ и источники средств фонда

- Двойственная роль

- Чем занимается МВФ?

- Международный валютный фонд (МВФ)

- Для чего создан Международный валютный фонд

- Финансовая помощь или кредитная игла?

- Преимущества Международного валютного фонда

- Недостатки Международного валютного фонда

- Печатая рубли, ЦБ финансирует экономику США, потому что они вкладываются в доллары

- Надзор за макроэкономической и валютной политикой

- Сотрудничество Банка России с МВФ

- МВФ, цель создания фонда

- Собственное платежное средство

Капитализация МВФ и источники средств фонда

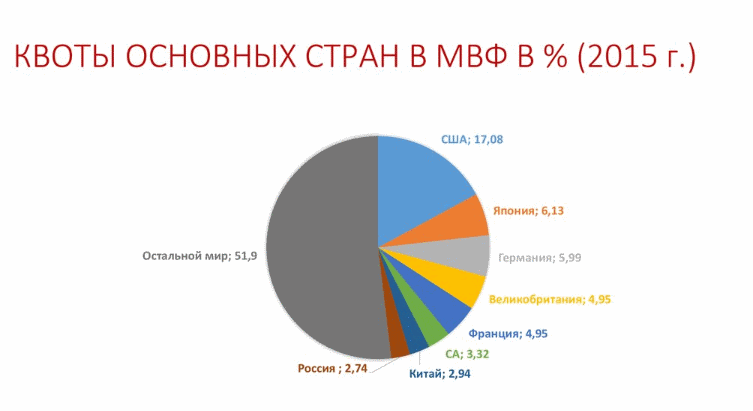

На 01.03.2016 г. размер уставного капитала МВФ был около 467,2 млрд. SDR. Капитал формируется путем взносов в валютный фонд стран-членов, выплачивающих как правило 25% квоты в SDR (либо одной из мировых валют) и остальные 75% — в собственной национальной валюте. Квоты постоянно меняются — с начала деятельности фонда было уже 15 пересмотров. В 2015 году произошло очередное изменение с делегированием около 6% от развитых стран в сторону развивающихся.

Голоса государств-членов в органах управления МВФ распределяются именно в зависимости от выплачиваемых квот.

Важно: практически все реальные решения принимаются большинством в 85% голосов. При этом примерно 17-процентная квота (на 2016 год взнос около 42 млрд

SDR) принадлежит Соединенным Штатам Америки, давая им эксклюзивное право вето. У идущей на втором месте Японии квота почти в три раза ниже — около 6%. Доля России — 2.7% (взнос около 6.5 млрд. SDR). Так что критиков организации, утверждающих «МВФ — это США», крайне трудно назвать неправыми либо предвзятыми.

Фактически США и часто поддерживающий их Евросоюз имеют в МВФ достаточную квоту для принятия подавляющего большинства решений. Старания Китая, России и Индии увеличить квоты в фонде в соответствии с возросшим весом этих стран в мировой экономике встречают противодействие США и их союзников, не желающих терять политическое влияние на другие страны МВФ через «обусловленность» кредитов — предъявление государствам-дебиторам обязательных к выполнению политико-экономических требований.

Тем не менее не следует думать, что финансовые проблемы стран решаются только с помощью денег МВФ. К примеру, недавний кредит Греции в размере более 300 млрд. евро был профинансирован МВФ менее, чем на 10% и в пересчете на евро составил лишь около 20 млрд. €. Гораздо большую сумму — 130 млрд. € — выделил созданный в июне 2010 года европейский фонд финансовой стабильности.

Помимо выплачиваемых странами-участницами квот источниками финансовых ресурсов валютного фонда являются:

-

золотые авуары, по официальным данным составляющие около 90,5 млн унций и оценивающиеся в 3,2 млрд SDR. Организация принимает золото от стран-участниц в основном в качестве оплаты процентов по кредитам, после чего вправе направлять на финансирование новых кредитных траншей;

-

займы у «материально обеспеченных» государств-членов;

-

средства донорских трастовых фондов и кредитных линий, которые открывают фонду страны G7 и G20.

Двойственная роль

Хотя МВФ был создан для выравнивания платёжных дисбалансов и поддержания порядка в международных экономических отношениях, на практике фонд нередко втягивает страны в непосильные для них проекты, отмечают эксперты.

«Такая тактика часто приводит к росту задолженности страны перед фондом. И должник обязан в первую очередь выплачивать долги МВФ и только потом другим кредиторам. Опасность заключается в том, что, если страна нарушает правила фонда, другие структуры также отказывают ей в кредитах», — пояснил Александр Бельчук.

- Директор-распорядитель МВФ Кристалина Георгиева

- AFP

При этом реальных альтернатив МВФ пока нет, другие финансовые организации не могут конкурировать с фондом.

«МВФ играет двойственную роль. С одной стороны, фонд всё же выполняет функции по поддержанию порядка в международных экономических отношениях и оказывает помощь странам. Но с другой — он в первую очередь отстаивает интересы США и других западных стран. Кроме того, временами своими действиями он вскрывает бедные страны для западной торговой экспансии», — считает эксперт.

Похожей точки зрения придерживается и Инна Андронова.

«Фонд получил репутацию учреждения, которое разрушает экономики стран-заёмщиков, потому что он даёт кредиты только на определённых условиях. Однако бедные государства продолжают сотрудничать с МВФ, поскольку его кредиты дополняются кредитами развитых стран и Всемирного банка, ведь именно от оценок МВФ зависит, будут ли работать с тем или иным государством остальные кредиторы. Что касается других вариантов, то недавно был основан Новый банк развития БРИКС. Однако по объёму финансовых ресурсов он пока и близко не подошёл к МВФ. Поэтому альтернативы у МВФ пока нет», — подытожила эксперт.

Чем занимается МВФ?

МВФ официально появился в 1945 году после Бреттон-Вудской конференции, состоявшейся годом ранее. Вместе со своей дочерней организацией, Всемирным банком , он был создан для предотвращения экономических кризисов, таких как Великая депрессия .Это специализированное учреждение Организации Объединенных Наций, которым управляют 184 страны-члена. Членство открыто для любой страны, которая проводит внешнюю политику и принимает устав организации.4

МВФ отвечает за создание и поддержание международной валютной системы, системы, посредством которой осуществляются международные платежи между странами. Он обеспечивает систематический механизм для валютных операций с целью стимулирования инвестиций и содействия сбалансированной мировой экономической торговле.

Для достижения этих целей МВФ сосредотачивает внимание и дает рекомендации по макроэкономической политике страны, которая влияет на ее обменный курс , государственный бюджет, управление денежными средствами и рынку труда и занятости. Кроме того, в качестве фонда он может предлагать финансовую помощь странам, нуждающимся в исправлении расхождений в платежном балансе

МВФ поручено стимулировать экономический рост и поддерживать высокий уровень занятости внутри стран

Кроме того, в качестве фонда он может предлагать финансовую помощь странам, нуждающимся в исправлении расхождений в платежном балансе. МВФ поручено стимулировать экономический рост и поддерживать высокий уровень занятости внутри стран.

Международный валютный фонд (МВФ)

Международный валютный фонд, состоящий из 189 стран-членов, включая Соединенные Штаты, выполняет главную задачу по обеспечению валютной стабильности во всем мире. Страны-члены совместно работают над укреплением глобального валютного сотрудничества, обеспечением финансовой стабильности, содействием международной торговле и содействием занятости и экономическому росту. Он также направлен на сокращение бедности во всем мире.

МВФ выполняет свою миссию тремя способами. Во-первых, он отслеживает мировую экономику и экономику стран-членов. В группе работает ряд экономистов, которые следят за экономическим здоровьем стран-участниц. Ежегодно МВФ предоставляет каждой стране экономическую оценку.

Во-вторых, он оказывает практическую помощь членам, предоставляя политикам помощь в планировании налогово-бюджетной политики, разработке налогового и налогового законодательства, а также в наблюдении за экономикой посредством анализа. Наконец, МВФ ссужает деньги странам, испытывающим трудности с платежным балансом. Он предоставляет эту финансовую помощь до тех пор, пока страна-заемщик реализует инициативы, предложенные МВФ.

Однако кредитная программа группы не обходится без критики. Некоторые страны не могут получить традиционное финансирование, достаточное для выполнения своих международных обязательств. Предоставляя займы, МВФ помогает странам разрабатывать программы политики, решающие проблему платежного баланса.

Но эти ссуды загружены условиями.Кредит, предоставленный МВФ как форма спасения для стран с серьезной задолженностью, в конечном итоге только стабилизирует международную торговлю и в конечном итоге приводит к тому, что страна выплачивает кредит по довольно высоким процентным ставкам.

Для чего создан Международный валютный фонд

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Любая экономика может испытывать проблемы и попадать в длительные периоды экономического спада. Примером таких обстоятельств являются внутренний или глобальный финансовый кризис, вооруженные конфликты и восстания. Вторая Мировая война стала препятствием в развитии экономических связей и роста национальных экономик государств в середине ХХ века. Для восстановления международного экономического равновесия был создан Международный валютный фонд.

Суть МВФ заключается в поддержании финансовой стабильности путем кредитования стран – членов фонда для погашения их долговых обязательств. Образование организации является следствием проведения конференции на американском курорте Бреттон-Вудс. Она прошла под эгидой Организации Объединенных Наций и была посвящена международным валютно-финансовым отношениям после II Мировой войны. Заложенная тогда система глобального валютного регулирования получила название Бреттон-Вудской. 27.12.1945 года считается официальной датой создания фонда. Начало реальной деятельности пришлось на 1 марта 1947 года. Первым клиентом МВФ стала послевоенная Франция, нуждавшаяся в кредитах на восстановление разрушенной экономики.

В хартии МВФ прописаны следующие ключевые цели деятельности организации:

- содействие международному сотрудничеству в области монетарной политики;

- долгосрочное кредитование «проблемных» стран с краткосрочными долговыми обязательствами;

- консультирование должников по вариантам преодоления кризиса;

- сбор и публикация финансовой статистики по государствам и регионам мира;

- поддержание стабильности курсов национальных валют стран – участниц фонда.

История деятельности фонда напрямую коррелирует с экономической и политической ситуацией в мире. Например, первые десятилетия существования фонда активно кредитовались страны, восстанавливающиеся после войны. Затем два десятилетия был период затишья, а в 60–70-е годы последовал рост количества взятых кредитов. Кредитный бум сменился спадом спроса на услуги МВФ вплоть до 2008 года, после чего последовало резкое увеличение количества займов, предназначенных для преодоления результатов глобального финансового кризиса. Судя по истории активности фонда, прослеживается явная связь между регионом и политическими событиями, происходящими в нём. Например, после распада СССР резко возросло количество кредитов, взятых странами – участницами СНГ.

Финансовая помощь или кредитная игла?

Многие эксперты доказывают, что рекомендации фонда-кредитора странам-заемщикам МВФ де-факто кардинально противоречат декларируемым Хартией принципам и целям. Вместо развития производительного потенциала страны-заемщики подсаживаются на кредитную иглу, а реальные доходы населения не увеличиваются — падают.

Критики фонда объясняют, что условиями получения кредитов МВФ часто являются:

-

лишение государства-заемщика права на свободную эмиссию национальной валюты;

-

тотальная приватизация, в том числе в областях естественных монополий (сфера ЖКХ, ж/д транспорт);

-

отказ от протекционистских мер по защите собственных производителей, поддержки среднего и малого бизнеса;

-

свобода передвижения капиталов, допускающая их отток за границу;

-

урезание расходов на социальные программы, ликвидация льгот незащищенным слоям населения, снижение зарплат в госсекторе и пенсий.

Однако перечисленные меры зачастую только усугубляют кризисные явления в экономике, обеднение / обнищание населения ведет к снижению потребления, влекущему спад производства, банкротство предприятий и ухудшение наполняемости госбюджета. Вследствие чего правительству приходится брать новые кредиты, чтобы гасить предыдущие.

Страны, больше всех пострадавшие от МВФ-зависимости:

-

Руанда, где отказ от господдержки фермерских хозяйств и девальвация нацвалюты привели к падению доходов населения, толкнувшую его в пучину гражданской войны хуту и тутси с 1,5 млн жертв;

-

Югославия, развалившаяся из-за проблем по экономическому выравниванию регионов;

-

Аргентина, дважды объявившая дефолт;

-

Мексика — родина одомашненной кукурузы, превратившаяся из экспортера этой с/х культуры в импортера.

По прогнозам этот список может пополниться Украиной, которую фонд-кредитор вынуждает повышать цены на газ. Его подорожание не только бьет по карманам граждан, но и окончательно сводит на нет конкурентоспособность украинских товаропроизводителей, уже подорванную невыгодным соглашением об Ассоциации с ЕС. Украина, вместе с Румынией и Венгрией, является крупнейшим актуальным должником Международного валютного фонда.

Но поскольку у истории нет сослагательного наклонения, невозможно оценить, к каким последствиям в разных странах привела бы ситуация отсутствия финансирования со стороны МВФ. Так что позиция защитников фонда примерно такая — может где-то вышло не очень, но без кредита было бы еще хуже. Да и критики фонда атакуют скорее не саму идею предоставления кредита, а сопутствующие ему условия — которые по факту неоднозначно воздействуют на экономику и не мешают коррупции, но зато во многом выглядят как усиление политического влияния основного кредитора.

Преимущества Международного валютного фонда

МВФ помогает странам-членам в нескольких различных направлениях.

Предоставляет ссуды странам-членам

Его самая важная функция – это способность предоставлять ссуды странам-членам, нуждающимся в финансовой помощи.МВФ может оговорить эти ссуды с условиями, включая предписанную экономическую политику, которую должны соблюдать правительства-заемщики.

Техническая поддержка и помощь

Он служит советом и советником стран, пытающихся проводить новую экономическую политику. Он также публикует статьи по новым экономическим темам.

Краткий обзор

Скептики утверждают, что страна, переживающая финансовый кризис, может попросить МВФ о финансовой помощи, но неясно, находится ли страна в кризисе, потому что она приняла неверные политические решения, зная, что помощь МВФ послужит опорой.

Недостатки Международного валютного фонда

Несмотря на свой высокий статус и похвальные цели, МВФ пытается совершить почти невозможный экономический подвиг: точно рассчитать время и размеры экономического вмешательства в международном масштабе. Он подвергается критике за следующее:

Слишком много или слишком мало вмешательства

МВФ критиковали за то, что он мало что делает и слишком переоценивают.Его критиковали за то, что он слишком медлителен или слишком стремится помочь провальной национальной политике.Поскольку Соединенные Штаты, Япония и Великобритания занимают видное место в политике МВФ, его обвиняют в том, что он является инструментом только для стран со свободным рынком.10 В то же время сторонники свободного рынка критикуют МВФ за его слишком интервенционистский подход.

Создает моральную опасность

Некоторые страны-члены, такие как Италия и Греция, были обвинены в использовании неустойчивых бюджетов, потому что они верили, что мировое сообщество во главе с МВФ придет им на помощь.11 Это ничем не отличается от морального риска, создаваемого государственной финансовой помощью крупных банков.

Печатая рубли, ЦБ финансирует экономику США, потому что они вкладываются в доллары

Это миф. Когда происходит эмиссия рублей, действительно, «напечатанные» (то есть, выпущенные в наличной и безналичной форме) деньги, вкладываются в какие-то активы. По-другому просто невозможно: рубли — это обязательства ЦБ (в пассиве баланса), и при приросте этих обязательств обязательно должен осуществляться прирост активов (в активе баланса), иначе просто не сойдется баланс.

Эмитированные рубли ранее довольно часто, действительно, вкладывались в золотовалютные резервы, в том числе и в доллары, как главную мировую резервную валюту, но не только в доллары. Простыми словами, до 2010 года денег в экономике было примерно столько, сколько валюты в резервах.

После этого ситуация поменялась, и денежная масса стала расти быстрее, чем ЗВР, зависимость между ними уже несущественная. Это произошло, благодаря тому, что эмитированные рубли ЦБ все больше начал вкладывать в рефинансирование банков через выдачу кредитов под залог облигаций федерального займа (на выпущенные рубли выпускались эти самые облигации).

То есть, можно утверждать, что «печатая» рубли, ЦБ сейчас финансирует российскую экономику: они поступают именно туда через отечественную банковскую систему.

Надзор за макроэкономической и валютной политикой

Надзор за макроэкономической и валютной политикой стран осуществляется прежде всего посредством консультирования. МВФ детально анализирует налоговую, денежно-кредитную и валютную политику и состояние платежных балансов стран. На основе анализа готовится доклад, который подается стране, в которой формулируются определенные рекомендации по выработке и корректировке экономической, финансовой и в первую очередь валютной политики.

Важной формой надзора также является публикация и всестороннее обсуждение доклада «Мировой экономический обзор». На основании анализа имеющейся информации разрабатываются среднесрочные экономические прогнозы, которые дают возможность координировать макроэкономические процессы стран — членов фонда

Второй по значению в системе международных финансовых институтов, есть группа Всемирного банка, которая включает в свой состав Международный банк реконструкции и развития (МБРР), а так же международную ассоциацию развития (МАР), Международную финансовую корпорацию (МФК) и Многостороннее агентство по обеспечению инвестиций (МАОИ) и специализированную структуру — Международный центр по урегулированию инвестиционных конфликтов (МЦУИК).

Сердцевиной группы является МБРР, который был основан совместно с МВФ в 1945 г. и начал полноценно функционировать в 1946 г, это было началом новой эпохи — международных финансов. Участниками банка могут быть только страны, которые являются членами МВФ. Основной целью деятельности банка является содействие развитию и поддержания экономики стран — членов МБРР через предоставление долгосрочных кредитов и обеспечения приватных инвестиций. Сначала эта деятельность была направлена на страны, которые понесли потери вследствие Второй мировой войны. Сейчас главным направлением деятельности являются страны, которые развиваются.

Источниками ресурсов банка являются:

• уставной капитал;

• привлечение средств через выпуск облигационных займов;

• резервный фонд.

Уставной капитал сформирован за счет взносов стран-членов МВФ. Взносы осуществляются через подписку на акции в пределах установленных квот. Квоты каждой страны определяются в соответствии с ее экономическим потенциалом. Резервный фонд образуется и существует за счет банка. Кредитование осуществляется в двух формах — системные займы и инвестиционные кредиты.

Сотрудничество Банка России с МВФ

Управляющий в МВФ от России — Министр

финансов Российской Федерации, Председатель Банка России является заместителем

управляющего в МВФ от России. В 2010 году функции по финансовому взаимодействию

с МВФ были переданы Министерством финансов Российской Федерации Банку России.

Банк России является депозитарием средств МВФ в российских рублях и

осуществляет операции и сделки, предусмотренные Уставом Фонда.

Банк России выполняет функцию

депозитария средств МВФ. В частности, в Банке России открыты два рублевых счета

МВФ № 1 и № 2. Кроме того, в Банке России открыто несколько счетов депо, на

которых учитываются векселя Минфина и Банка России в пользу МВФ. Данные векселя

являются обеспечением обязательств Российской Федерации по внесению взносов в

капитал МВФ.

В настоящее время Банк России от имени Российской Федерации участвует в

предоставлении МВФ финансирования в рамках кредитных соглашений, информация о

которых приведена в справке, размещённой по следующей ссылке:

О кредитных соглашениях с МВФ.

Центральный банк Российской Федерации сотрудничает

с МВФ по различным трекам международной работы. Представители Банка принимают

участие в сессиях и ежегодных собраниях МВФ, взаимодействуя на экспертном

уровне в составе ряда рабочих групп, а также в ходе проведения рабочих встреч,

консультаций и видеоконференций с экспертами МВФ.

Начиная с 2010 года в отношении России

(как страны, имеющей глобально системно значимый финансовый сектор), проводится

оценка состояния финансового сектора в рамках Программы оценки финансового

сектора (FSAP), реализуемой МВФ совместно с Всемирным банком. При проведении

оценочных мероприятий программы роль Банка России является ключевой. В этой

связи необходимо отметить, что программа FSAP

2015/2016 годов стала самой объемной с начала ее реализации в Российской

Федерации. При участии Банка России проводится работа по подготовке оценок

соблюдения международных стандартов и кодексов (ROSCs),

в частности, в сфере денежно-кредитной политики, банковского надзора и

корпоративного управления. В этой связи наиболее актуальными ROSC по Российской Федерации в настоящее

время является оценка соответствия

российского банковского регулирования принципам БКБН (ROSC

ВСP) и оценка соответствия регулирования

финансового рынка принципам МОКЦБ (ROSC IOSCO) в 2016 году.

Представители Банка России принимают

участие в ежегодных консультациях с миссиями МВФ в рамках Статьи IV Устава

Фонда, а также в работе по подготовке соответствующих итоговых докладов Фонда.

Важным направлением работы является

участие Банка России в подготовке Ежегодного доклада МВФ о валютных режимах и валютных

ограничениях (AREAER).

Дополнительно необходимо отметить

участие Банка России в реализации

Инициативы «Группы 20» по устранению информационных пробелов в финансовой

статистике и взаимодействие с МВФ по реализации рекомендаций указанной

инициативы в России.

В соответствии со Специальным стандартом

на распространение данных (ССРД) в МВФ предоставляются данные по платежному

балансу, внешнему долгу, динамике валютных резервов.

Во взаимодействии с ведомствами и

организациями Банком России обеспечивается участие в аналитической и

исследовательской деятельности МВФ, при подготовке публикаций МВФ и при проведении

профильных семинаров, конференций.

МВФ, цель создания фонда

Концепция валютного фонда, миссией которого станет поддержка финансовой стабильности во всем мире, под названием «Хартия МВФ» была разработана в июле 1944 года в процессе проведения Бреттон-Вудской конференции под эгидой Объединённых Наций, решавшей вопросы международного финансово-валютного взаимодействия после наметившегося окончания Второй мировой войны.

Согласно 1-й статье Хартии МВФ перед Международным валютным фондом стоят следующие цели:

-

содействие сотрудничеству всех стран в валютно-финансовой сфере, совместному решению финансовых проблем;

-

содействие достижению и поддержанию высокого уровня реальных доходов и занятости населения стран мира, укреплению и развитию промышленно-производительного потенциала всех без исключения государств-членов путем расширения и роста международной торговли;

-

поддержание стабильности валют государств-членов, предотвращение девальвации нацвалют;

-

помощь в формировании и функционировании многосторонней системы расчетов по финансовым операциям между странами-членами, в упразднении валютных ограничений, которые стоят на пути роста мировой торговли;

-

путем финансовой помощи государствам-членам предоставлять им возможность устранения диспропорций в их платежных балансах без внедрения мер, способных нанести ущерб их национальному благосостоянию;

-

сокращать длительность нарушений равновесия платежных балансов стран-членов

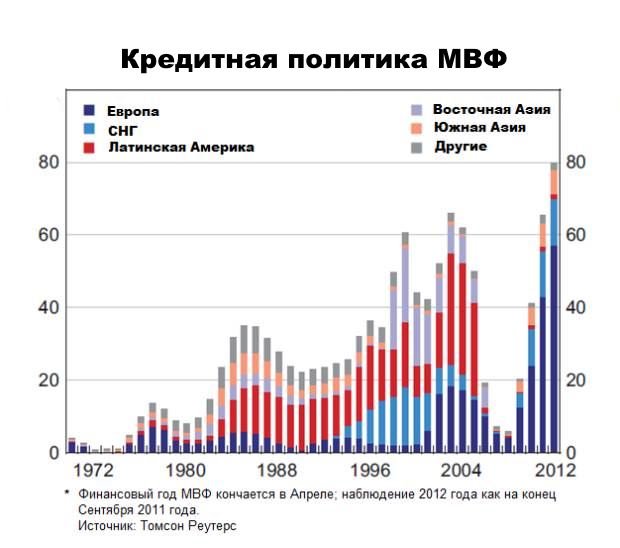

Примечательно, что так называемая финансовая помощь фонда оказывается исключительно в виде кредитов, однако на реализацию конкретных проектов они не предоставляются. Проценты по ним небольшие (0.5% годовых), однако зачастую кредитование не способствует развитию реального сектора экономики и производству конкурентоспособной продукции. Ниже показано предоставление средств фонда различным странам с 1972 года за 40 лет, т.е. с момента окончания действия золотого стандарта:

Первые послевоенные годы главным заемщиком фонда была Европа для восстановления пострадавшей во время войны экономики. С начала 1980-х годов акцент смещается в сторону Латинской Америки и Азии, а с 1990-х заметную роль в займах также играла Россия и страны СНГ. Украина до сих пор находится в постоянном контакте с фондом. Наконец, с 2000-х годов кредиты вновь поступают в Европу — в основном Восточную.

Примечательно, что время перед кризисом 2008 года было наиболее благоприятным в мире и наименее удачным для фонда — кредитов требовалось очень мало, соответственно влияние МВФ на мировую экономику и политику сильно уменьшилось. Однако уже в 2011 году кредитование быстро восстановило свои объемы, которые продолжили расти далее — в том числе в связи с кипрским и греческим кризисом.

Из графика хорошо прослеживается политика МВФ — помогать всем (а не только бедным) странам, ориентируясь на текущие проблемы. При этом, кстати, интересно полное или почти полное отсутствие кредитов африканским странам. Любая страна в составе МВФ является либо заемщиком фонда, получая и расплачиваясь по кредиту, либо его кредитором в соответствии со своей квотой. Видно, что кроме спада перед последним мировым кризисом средняя историческая сумма кредитов со временем росла — по сравнению с концом 80-х Европа в 2012 году занимала примерно в 5-6 раз больше.

В какой валюте рассчитываются займы? Дело в том, что МВФ имеет собственное безналичное платежное средство, называемое «специальные права заимствования» (англ. Special Drawing Rights, SDR). Шкала сверху указана в миллиардах SDR. Формально это ни долговое обязательство, ни валюта.

Курс SDR с 2016 года привязан к корзине из 5 валют и похож на индекс доллара. Тем не менее отличия есть — главным пожалуй является присутствие китайского юаня в размере почти 11% за счет уменьшения доли евро. На момент статьи курс SDR равен 1.45 доллара США. Посмотреть его можно, например, здесь: . Можно и просто ввести в Яндекс запрос «Курс СДР к доллару США».

| Период |

USD |

EUR |

CNY |

JPY |

GBP |

|---|---|---|---|---|---|

| 2016–2020 | (41.73%) | (30.93%) | (10.92%) | (8.33%) | (8.09%) |

Собственное платежное средство

Отдельного упоминания заслуживает тот факт, что международный валютный фонд обладает собственным уникальным платежным средством, которое носит название «SDR». Эту аббревиатуру можно перевести на русский язык, как специальные права заимствования.

SDRпредставляет собой искусственно созданное резервное и платежное средство,которое не обладает наличным воплощением. Это платежное средство обладает лишь безналичной формой. Его эмиссию осуществляет МВФ.

SDRотображается в форме записей на банковских счетах, которые, по сути, не являются долговыми обязательствами или валютой. Обращение этого платежного средства осуществляется лишь в рамках МВФ. Оно применяется для регулирования сальдо платежных балансов, а также для расчета по крупным кредитным обязательствам и пополнения резервов. Рассматриваемое платежное средство может быть использовано при возникновении дефицита платежного баланса для его оперативного покрытия.

Решение о создании SDR было принято в конце 1969 года. С этого момента это платежное средство применяется для нужд международного валютного фонда. Отдельного упоминания заслуживает тот факт, что пересчет котировок рассматриваемого средства происходит ежедневно. Они рассчитываются при помощи пересчета долларовой стоимости валютной корзины, которая включает в себя непосредственно доллар, британский фунт, евро и йену.

В настоящее время уставной капитал описываемой организации составляет 217 миллиардов SDR.МВФ обладает собственным руководящим органом, места в котором распределяются между странами-участницами в соответствии с размером их квот.

Отдельного упоминания заслуживает порядок принятия решений в рамках МВФ. Для того чтобы принять то или иное решение требуется 85% голосов,при этом с момента создания организации 17% голосов находится в руках США. Таким образом, США обладает своеобразным правом вето, так как без одобрения этого государства невозможно принять никакое решение. Именно этот факт вызывает волну критики от различных государств мира.

Несмотря на это, США используют свое положение для препятствования перераспределения квот, чтобы сохранить упомянутое выше право вето.