Чем отличается номер карты от номера счёта?

Содержание:

- Способы получить расчетный счет карты Сбербанка

- В каких случаях используют карточный счет

- Как можно узнать номер счета карты Сбербанка?

- В каких случаях используют номер карты

- Как узнать номер карточного счета

- Депозитный банковский счет на длительный срок

- Карточный счет в банке – что это: понятие и назначение

- Где и как узнать реквизиты карты?

- Что такое расчетный счет и его особенности

- Как определить тип банковского счета дебетовой карты: депозитный или текущий?

- У каких крат нет лицевого счета?

- Какой счет у зарплатной карты Сбербанка

- Чем отличается дебетовая карта от зарплатной

- Карт-счет

- Как открыть карточный счет?

- Счёт карты: что это такое и для чего он нужен?

- Характеристики

- Карточный счет: что это?

Способы получить расчетный счет карты Сбербанка

Что такое расчетный счет карты Сбербанка? Номер для проведения финансовых операций – приходных и расходных. В реквизитах включен номер банковской карты, которые и является р/с. Также там прописаны данные о владельце карточки. Номер банковского счета выдается для дебетовой или кредитной, зарплатной или социальной карты и остается без изменений на протяжении всего срока действия продукта.

Эти 16 или 18 (в редких случаях) цифр находятся на лицевой стороне пластиковой карты клиента. Но если пластика нет, а нужно узнать расчетный счет карты Сбербанка, то:

- Посмотрите в свой договор на выдачу сбербанковской карты.

- Узнайте реквизиты у сотрудника банковского отделения.

- Позвоните по номеру центра обслуживания клиентов.

- Воспользуйтесь банкоматом.

- Используйте Сбербанка Онлайн, там есть вся информация о счете.

Где посмотреть реквизиты расчетного счета зависит от Вашего удобства. Наиболее просты дистанционные варианты, на операцию уйдет 10-15 минут.

Через Сбербанк Онлайн

Для кредитного или дебетового пластика найти информацию по своему расчетному счету можно в Сбербанк Онлайн. Это личный кабинет, доступный каждому клиенту, в котором можно найти все счета по номеру карты, узнать текущий баланс, смотреть транзакции, сделать перевод или отследить состояние любой операции.

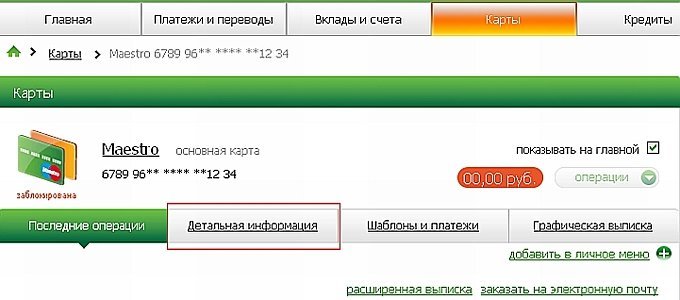

Чтобы узнать расчетный счет карты, следуйте инструкции:

- Зайдите на официальную страницу сайта.

- Найдите вверху ссылку на вход в личный кабинет клиента.

- Авторизуйтесь по имеющемуся логину и паролю.

- В графе карт выберите, какая вам нужна и кликните на нее.

- Из предложенных вариантов нажмите «Дополнительная информация».

- Данные будут выведены на экране, также можно их распечатать.

При работе в мобильном приложении со смартфона получить информацию можно по такому же алгоритму.

Инструкция:

В документах, прилагаемых к карте

16-значный номер счета, ИНН, БИК, адрес расположения главного отделения, код плательщика, полное наименование банка и другие реквизиты указаны в договоре. Этот документ сотрудник банка дает клиенту для ознакомления с условиями обслуживания в момент оформления карты. Лицевой счет написан на первой странице и выглядит как последовательные цифры, иногда с пробелом после каждого четырехзначного числа.

Кликабельно

Расчетный счет карты Сбербанка в доступе у человека – один договор банк оставляет себе, а второй выдает клиенту. Просто сохраните документ, и вы не потеряете данные лицевого счета.

По горячей линии

8-800-555-55-50 – телефон центра клиентской поддержки. Работает на территории всей России, круглосуточно и бесплатно. Чтобы узнать расчетный счет, позвоните по номеру и назовите сотруднику имя и фамилию. Потребуется информация из паспорта и кодовое слово. Скажите, как называется карточка, если у вас их несколько, и вам озвучат с каких цифр начинается и заканчивается номер.

В отделении Сбербанка

Если офис Сбербанка России находится рядом с Вами, то карточный счет можно узнать у сотрудника отделения. С собой возьмите паспорт для удостоверения личности, чтобы работник смог проверить, кому принадлежит карточка. Этот способ заставляет потратить время, но, если нет договора, значит – это Ваш вариант.

В банкомате

Как узнать номер расчетного счета карты через банкомат или терминал Сбербанка России? Вам понадобится сам пластик и действующий банковский аппарат для получения информации по лицевому счету:

- Вставьте карточку в приемник.

- В меню выберите пункт «Мои счета».

- Из высветившегося списка выберите нужный вариант и нажмите «Распечатать чек» или «Вывести информацию на экран».

Видео:

В документах после оплаты картой

Зачисление расчета, оплата коммунальных услуг, получение наличных в банкомате – все операции сопровождаются выдачей чека. Выписка содержит номер карточного счета, к которому привязана карточка клиента.

В каких случаях используют карточный счет

Когда вам нужно снять большую сумму денег и лимит по снятию средств на карточке уже исчерпан, вы можете обратиться в кассу предоставив паспорт и указав номер карточного счета, который вы можете посмотреть в договоре по карте. Именно со счета вы можете снять напрямую необходимую сумму. В случае когда у вас украли карту, вы можете заблокировать ее, но сам счет будет доступен для вас.

Очень часто кассиры и сотрудники банка не могут пополнить карту по ее номеру, а требуют именно карточный счет. И как бы это не вызывало удивление у клиентов, иногда сотрудники банка не могут ни сами подсказать по номеру карты ваш карточный счет ни пополнить саму карту лишь по ее номеру и отправляют клиента с деньгами обратно домой искать сам договор и в договоре этот номер карточного счета.

Как можно узнать номер счета карты Сбербанка?

Информация о номере счета может быть получена через систему Сбербанк Онлайн, в отделении банка, либо через собственные банкоматы Сбербанка. Также лицевой счет отмечается в договоре банковского обслуживания и в пользовательском соглашении. Эти документы выдаются на руки сразу после выпуска карты.

Через банкомат

Чтобы проверить номер счета, необходимо вставить карту в банкомат, и в основном меню выбрать вкладку «Операции». Далее выбирается раздел «Детальная информация» и «Показать реквизиты карты». Информацию можно вывести на экран, либо распечатать чек с реквизитами. Помимо карточного счета (номера карты), срока ее действия, на экран выводится и лицевой счет.

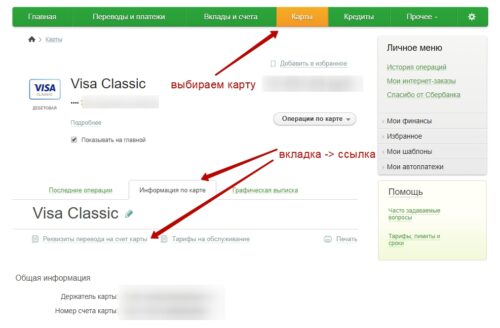

Онлайн через личный кабинет

В системе Сбербанк Онлайн информация запрашивается через раздел «Карты». Далее выбирается карта, после чего пользователь нажимает на кнопку «Подробно». Откроется 3 вкладки «История», «Выписка по счету», «Реквизиты». Необходимо открыть последнюю вкладку. Помимо срока действия, лицевого и карточного счета, на экран выводится и номер обособленного филиала, выпустившего карту.

В каких случаях используют номер карты

Номер карты в основном используют для перечисления денег между картами, а также для пополнения их через терминалы или банкоматы. Также номер карты используется при оплате покупок через интернет, для этого кроме номера карты также используется данные по владельцу карты, срок действия карты и CVV код размещенный на задней стороне карты.

В некоторых странах для оплаты с карты используются специальные устройства «импринтер», который не используя магнитную полосу считывает номер карты и так осуществляют платеж. Но не все карты могут использоваться для такой операции, а только те у которых номер карты напечатан специальным выделенным шрифтом, такой метод называется эмбоссированная печать. Зачастую эмбоссированные карты это карты среднего и выше класса: Classic, Gold, Platinum, Infinite.

В целом это и есть основные моменты, которые описывают, чем отличается карточный счет от карточного номера! Также данная информация позволит каждому более эффективно использовать свою банковскую кредитную карту.

Как узнать номер карточного счета

Держатели пластиковых банковских продуктов могут узнать номер следующим способами:

- В договоре банковского обслуживания, на основании которого оформлена карта.

- В информационном конверте, предназначенном для выдачи пластика и содержащем ПИН-код, сведения об индивидуальном номере продукта, номере привязанной к нему банковской учетной записи.

- В телефонном режиме, обратившись в банк-эмитент по номеру телефона горячей линии, указанному на обороте пластиковой карты.

- В личном кабинете пользователя системы интернет-банка.

- Посредством запроса в банкомате или терминале.

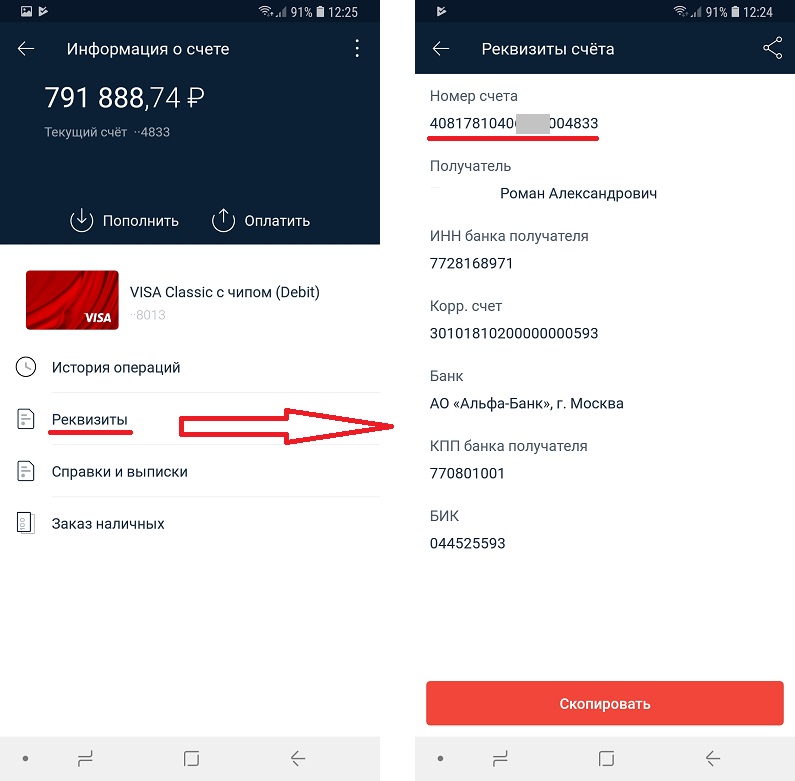

Узнаем реквизиты свой карточки через интернет-банкинг на примере Альфа-Банка:

Кроме того, пользователь имеет возможность в любое время лично обратиться в отделение банковской организации для получения необходимых сведений.

Депозитный банковский счет на длительный срок

Длительность срока депозитного счета определяется условиями конкретного договора (более одного года). На протяжении этого периода банковское учреждение распоряжается деньгами клиента, обязуясь при этом выплачивать ему проценты (ежемесячно, ежеквартально и так далее).

Особое внимание при выборе депозита следует уделить предлагаемым условиям:

- Есть ли возможность пополнения.

- Допустимо ли частично снимать средства.

- Каковы штрафные санкции за досрочное закрытие счета.

- Величина минимального и максимального размера вклада.

- Наличие капитализации процентов.

- Пролонгация в автоматическом режиме, если клиент не дал иных указаний.

Наиболее высокие ставки по процентам присущи депозитам, с которых запрещено снимать деньги.

Депозитный счет – идеальный вариант накопить нужную сумму для определенной инвестиционной цели или просто для увеличения размера накоплений. Он успешно применяется физическими и юридическими лицами.

Карточный счет в банке – что это: понятие и назначение

Карточный счет в банке – это специальный счет, предназначенный для обслуживания привязанной к нему пластиковой карты. Следует различать номер карточного счета и номер карты, набранный на ее лицевой части, которые являются различными категориями индивидуального банковского учета, имеют разное значение и разный цифровой состав. В первом случае, это 20 цифр, во втором 16-18.

Правила банковской деятельности позволяют клиентам финансовых учреждений иметь любое количество банковских карточек в одной или нескольких организациях. Мобильные пластиковые карты функционируют в качестве физического эквивалента таких счетов, все операции по которым осуществляются в дистанционном формате.

При пополнении пользователем пластиковой карты автоматически пополняется баланс привязанного к ней счета. Осуществление расчетных операций посредством пластика сопровождается списанием денежных средств.

Где и как узнать реквизиты карты?

Часть этих сведений доступна вам сразу — достаточно лишь изучить пластик с обеих ее сторон

Обратите внимание не только на лицевую сторону, но и на оборотную: там указан CVV-код, без которого большинство интернет-платформ отказывается проводить платежи

Другую часть данных необходимо узнать посредством:

- Сбербанка Онлайн;

- Договора обслуживания, который в обязательном порядке заключается при открытии карты в Сбербанке;

- Отделения банка;

- Звонка на горячую линию Сбербанка;

- Услуг банкомата или терминала банка.

Вкратце и пошагово разберем каждый способ из перечисленных выше.

Как получить реквизиты карты в Сбербанк Онлайн?

Для начала необходимо зарегистрироваться в интернет-банкинге Сбербанка. Инструкция одинакова для мобильного приложения и стационарной версии (официального сайта банка), различается только расположение тех или иных вкладок, окон и опций.

Далее авторизуйтесь в личном кабинете, введя свой логин и пароль. Перейдите на вкладку «Карты и счета»

Найдите в списке карточку, которая вас интересует — важно выбрать пластик правильно, т.к. у пользователя может быть множество карт, но у каждой из них будет свой номер счета

Нажмите на выбранный пластик. Затем кликните на меню справа и выберите из появившегося списка вкладку «Реквизиты счета». При работе через мобильное приложение нажимать нужно на три точки, расположенных в вертикальном порядке — это и есть меню.

Вы увидите все реквизиты по карте и привязанному к ней счету, в том числе БИК, корреспондентский счет и т.д.

В договоре обслуживания

При составлении договора в нем указываются не только паспортные данные держателя, но также и другие важные данные:

- Контрольная информация (ответ на секретный вопрос, который нужен при общении с операторами колл-центров);

- Тариф обслуживания;

- Адрес отделения, где была произведена карточка;

- Реквизиты счета и карточки.

Нас интересует последний пункт: его можно найти в разделе «Предмет договора», хотя расположение данных в договоре зависит от сотрудников банка — бывает, что форма договора не унифицирована между отделениями Сбербанка. Часто сведения размещают на самых последних страницах документа перед подписями. Там вы найдете исчерпывающую информацию по вашему пластику и счету.

В отделении банка

Сотрудники Сбербанка не имеют права вам отказать в случае, если вы обратитесь за их помощью. Однако, они могут помочь вам косвенно: например, вместо принятия заявления они могут направить вас к банкомату, проконсультировать и даже самостоятельно произвести операцию по получению реквизитов. Однако, сотрудники прибегают к этому только в случае высокой загруженности отделения.

В любом случае, покажите паспорт работнику банка, затем сообщите о своей проблеме. Если загруженность отделения незначительная, вам выдадут специальный бланк, на котором понадобится написать небольшое заявление. Затем, в течение пары минут, вам будет выдан документ со всеми реквизитами по счету и карточке. Если же отделение еле справляется с потоком клиентов, ту же операцию без заявления произведут у банкомата.

Горячая линия

Здесь все еще проще — нужно только позвонить, и вам озвучат реквизиты почти сразу. Однако учитывайте: лучше держать паспорт и карту поблизости вовремя звонка, т.к. могут понадобиться ваши паспортные данные и «внешние» реквизиты карточки.

Позвоните по номеру 8 800-555-5550, если вы проживаете не в Москве, или по номеру 7 (495) 500-55-50, если живете в Москве/Московской Области. Также вы можете набрать короткий номер 900, эффект будет тот же.

Выйдете через роботизированное меню к живому оператору. Назовите свое ФИО и ответьте на контрольный вопрос. Далее просто озвучьте свою проблему и следуйте инструкциям оператора. Он может, например, попросить вас назвать свою дату рождения, номер карточки, номер договора и т.д.

В течение нескольких минут оператор найдет вас в базе и озвучит ваши реквизиты.

Через банкомат

Вся операция производится в течение пары минут, понадобится только карточка и сам терминал/банкомат. Вставьте пластик в устройство самообслуживания, введите четырехзначный пин-код. Затем нажмите на опцию «Информация и сервис».

Появится меню с выбором действий. Найдите среди них «Получить реквизиты». Затем укажите, желаете вы получить данные в распечатанном виде или их следует отобразить только на экране. Далее устройство автоматически считает вашу карточку и выдаст вам все требуемые данные.

Что такое расчетный счет и его особенности

Использование расчетного счета.

Использование расчетного счета.

РС может использоваться в следующих целях:

- выплата заработной платы работникам предприятия;

- отчисление налоговых платежей;

- перевод денежных средств другому юридическому лицу;

- выплаты физическим и юридическим лицам по решениям суда;

- получение денег за услуги, оплата продукции;

- оформление займов и получение кредитных средств;

- открытие депозитов.

На одного получателя может приходиться один или несколько расчетных счетов. При этом выделяется основной, который часто используется для базовых операций — выплаты налогов, получения платежей или перечисления зарплаты.

Юридическим лицам разрешается переводить деньги только через РС. Индивидуальные предприниматели, которые считаются физическими лицами, могут пользоваться собственными банковскими счетами, но только при условии, что суммы расчетов с фирмами и организациями не превышают установленного лимита — 100 тыс. руб.

Например, если ИП арендует помещение за 10 тыс. руб. в месяц на 11 месяцев (максимальный безналоговый период), то общая сумма договора будет 110 тыс. руб., что превышает установленный законом лимит. Производить оплату аренды необходимо по безналичному расчету через РС.

Суммы расчетов индивидуальных предпринимателей с физлицами не ограничиваются.

Структура РС состоит из нескольких элементов:

- цифры с 1 по 3 и с 4 по 5 — номера балансового аккаунта 1 и 2 уровня соответственно;

- 6-8 цифры — код валюты (810 — для рубля, 840 — для доллара, 978 — для евро и т.д.);

- 10-13 цифры — код банковского филиала, обслуживающего данный счет;

- 14-20 цифры — регистр счета в кредитной организации или код лицевого аккаунта.

Девятая цифра является контрольным символом в РС, который рассчитывается в зависимости от значения остальных цифр. Первые цифры счета зависят от специфики расчетов. Например, РС юрлиц и индивидуальных предпринимателей всегда начинаются с 407.

Последние цифры выбираются банковской организацией в соответствии с алгоритмом разработки порядковых регистров.

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

/debetovaya-karta-eto-depozitnyj-ili-tekushhij-schet-2.jpg)

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек

Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

- размер комиссии за снятие денег в банкомате, кассе;

- сколько стоит обслуживание счета;

- правила применения карточки банка в зарубежных государствах;

- стоимость дополнительных услуг.

/debetovaya-karta-eto-depozitnyj-ili-tekushhij-schet-3.jpg)

У каких крат нет лицевого счета?

Некоторые банки выпускают подарочные карты, на балансе которых размещена определенная сумма. Эти карты можно использовать в определенной торговой точке – магазине, клубе, ресторане. Пополнять такие карты нельзя, и, сразу после обнуления баланса, они перестают действовать.

Во всех остальных случаях, включая и неименные карты, лицевой счет открывается в обязательном порядке. Без индивидуального идентификатора клиент не может обслуживаться в банке. Сами кредитные организации, нарушив это правило, рискуют попасть под санкции внешнего регулятора (ЦБ РФ, РосФинМониторнг).

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Карта Сбербанка Виза Классик: условия пользования

- Особенности бесконтактной оплаты: как прикладывать карту к терминалу в магазине

- Как оформить карту КИВИ?

- Как активировать карту ВТБ: кредитную, зарплатную

- Кредитные карты Тинькофф Банка: условия пользования

- Как перевести деньги с карты Сбербанка на Вебмани кошелек

- Можно ли снять деньги с карты Сбербанка без карты

- Как оплатить интернет Ростелеком через Сбербанк Онлайн

- Как оформить карту Сбербанка через Сбербанк Онлайн

Какой счет у зарплатной карты Сбербанка

У зарплатной карты Сбербанка текущий счет, который состоит из 20 цифр. Он пополняется как налично, так и безналично, также можно осуществлять платежи:

- Если клиент пользуется дебетовой картой, то появляется возможность тратить средства в пределах остатка. Если же клиент пользуется кредитной, то можно тратить средства, которые указаны в соответствующем договоре, такая система называется овердрафт (что такое Овердрафтная карта Сбербанка)

- Пользователи зарплатной карты Сбербанка могут воспользоваться услугами этого финансового учреждения, например, «Автоплатеж», «Сбербанк Онлайн». Помимо зарплаты, на платежный инструмент перечисляется пенсия, пособия и так далее

- Если клиент хочет сделать карту своим близким, то он может сделать несколько дополнительных платежных носителей. Каждый год использования оплачивается работодателем

- Если карта утеряна, это не помешает клиенту воспользоваться сбережениями. Для этого достаточно прийти в банк с паспортом и получить необходимую сумму с лицевого счета

Узнать лицевой счет карты Сбербанка и другие реквизиты банка можно одним из способов:

- на обратной стороне ПИН-конверта

- в договоре на обслуживание

- на горячей линии Сбербанка по тел. 8 800 555 55 50

- в «Сбербанк Онлайн» в разделе Карты

Чем отличается дебетовая карта от зарплатной

| Зарплатная | Дебетовая |

| Пополнение за счет работодателя | Держатель вносит собственные средства |

| Договор заключает работодатель | Клиент должен обратиться напрямую в банк |

| Бесплатное оформление | Нужно оплатить выдачу и годовое обслуживание |

| Выдается с нулевым балансом | Можно пополнить при оформлении |

| Дополнительных услуг изначально нет | Дополнительные услуги могут входить в пакет |

| Выдается лицам старше 18 лет | Существуют предложения для детей от 7 лет (например, детская карта Тинкофф Джуниор) |

| Меньшие лимиты на операции | Увеличенные лимиты на операции |

| Бонусные программы могут отсутствовать | Клиент может получать кэшбэк за покупки |

| Овердрафт зачастую отсутствует | Часто есть возможность подключения овердрафта |

| Доступ к управлению финансами через личный кабинет и мобильное приложение | |

| Банк обязан предоставить информацию об использовании по запросу ФНС | |

| Срок действия: от 3 до 5 лет |

Как видно из таблицы, между зарплатной и дебетовой картой есть не только отличия, но и сходства.

Как определить назначение карточки

По виду пластикового носителя нельзя сказать, к какому счету он привязан. На лицевой стороне указано название платежной системы, уникальный номер, имя держателя. Дизайн пластикового носителя также ни о чем не говорит.

Чтобы узнать тип карточки, нужно проверить условия договора. Если договор не сохранился, можно запросить информацию: по горячей линии, в личном кабинете, в клиентском отделении.

Предложения от Сбербанка

Некоторые банки позволяют объединить зарплатный и накопительный счет. Тогда различий почти нет: выплаты от работодателя приходят на накопительную карточку. Подобная возможность есть у Сбербанка.

Сравнение 3-х популярных продуктов:

| Банковская услуга | Visa Classic | Visa Classic Аэрофлот | Visa Platinum |

| Зарплатный проект | да | да | нет |

| Перечень валют | рубли, евро, доллары | рубли, евро, доллары | только рубли |

| Обслуживание (руб. в год) | 750 | 900 | 15000 |

| Подключение дополнительного пакета услуг (руб.) | 600 | 450 | 2500 |

Клиент Сбера или другого банка может оформить сразу два продукта, или объединить их функции в одном. Бонусная программа «Спасибо» действует для всех продуктов. Для оформления почти всех карточек требуется гражданство России, возраст старше 18 лет, наличие паспорта.

На одного человека может быть оформлено несколько карт, в том числе от одного банка.

Заключение

Зарплатная карта — это банковский продукт, который оформляется на сотрудника по инициативе работодателя. Дебетовая открывается по желанию клиента. Для нее характерны более выгодные условия. Клиент может использовать дебетовую карточку для получения зарплаты или заключить два разных договора с банком. Отличия в них заключаются в ряде ограничений.

Автор статьи:

Карт-счет

предпринимателю для отражения операций, осуществляемых ими с

использованием корпоративных банковских пластиковых карточек.

(«Положение о порядке открытия банками счетов клиентам от 31

декабря 1998 г. N 150″)

Смотреть что такое «Карт-счет» в других словарях:

СЧЕТ — см. Договор благотворительного счета; Договор временного счета; Договор карт счета; Договор корреспондентского счета; Договор текущего (расчетного) банковского счета … Юридический словарь современного гражданского права

Карточный счет — банковский счет, которым клиент банка распоряжается с помощью карточки. На карточный счет зачисляются средства, которые предназначены для дальнейшего расходования с помощью карточки. Синонимы: Карт счет См. также: Карточные счета Банковские счета … Финансовый словарь

КАРТОЧНЫЙ СЧЕТ — экон. банковский счет, распоряжение которым может осуществляться с помощью банковской платежной карточки. На карт счет зачисляются средства, которые предназначены для дальнейшего расходования с помощью банковской платежной карточки … Универсальный дополнительный практический толковый словарь И. Мостицкого

Национальная система платёжных карт — Эта статья или часть статьи содержит информацию об ожидаемых событиях. Здесь описываются события, которые ещё не произошли … Википедия

Банк – эмитент пластиковых карт — Банк эмитент – кредитная организация, участник платежной системы, осуществляет выпуск и обслуживание банковских карт. Выступает гарантом выполнения финансовых обязательств, возникающих в ходе использования этих карт держателями. Банк эмитент… … Банковская энциклопедия

ЭМИССИЯ ПЛАТЕЖНЫХ КАРТ — (англ. card emission) – деятельность, связанная с открытием и ведением счетов и выпуском платежных карт в пользу владельцев счетов и уполномоченных ими лиц для осуществления расчетных и иных операций по счетам с использованием карт. В случае… … Финансово-кредитный энциклопедический словарь

Категории банковских карт — Платежные системы формируют свои карточные продукты, ориентируясь на уровень доходов и социальное положение потребителей. Каждому сегменту соответствует своя категория карты, которая определяет статус ее обладателя. Чем она выше, тем больше… … Банковская энциклопедия

Программа «Спасибо от Сбербанка» для держателей карт — Программа лояльности «Спасибо от Сбербанка» рассчитана на держателей любых его карт, как кредитных, так и дебетовых и зарплатных (кроме карт Maestro и Maestro «Социальная» Северо Западного банка Сбербанка, номера которых начинаются с цифр 676195 … Банковская энциклопедия

— Клиенты банка могут рассчитывать на льготное или бесплатное обслуживание дебетовых и кредитных карт при наличии вклада в «Авангарде», при высоких ежемесячных оборотах по картсчету, а также при участии в акции «Приведи друга». Все вкладчики банка… … Банковская энциклопедия

Как открыть карточный счет?

Оформить банковскую услугу можно так:

- Явиться в банковское учреждение или подать заявку онлайн.

- Передать пакет бумаг.

- Получить карту после идентификации пользователя.

Если необходимо открыть кредитный карточный счет, не обойтись без справки о доходах. Также потребуется дополнительная информация — состав семьи, образование, наличие дополнительного дохода и прочие.

В случае когда клиент банка является нерезидентом, требуется передать бумаги, подтверждающие право находиться на территории страны. При внесении валюты должны предъявляться документы, подтверждающие источник получения прибыли (справка банка о снятии наличных, таможенная декларация и прочие бумаги).

Счёт карты: что это такое и для чего он нужен?

Особые карточные счета, по сути, представляют собой цифровые номера, к которым привязан электронный кошелёк. Банк с их помощью может учитывать и контролировать все проходящие операции.

На лицевой части электронного пластикового изделия присутствует выдавленная специальным способом последовательность цифр. Это номер карты, состоящий из 16 или 18 цифр. Карточным счётом же называется другой номер, 20-значное число, которое соответствует индивидуальной учётной записи клиента в конкретном банке. Именно сюда фактически поступают деньги, и отсюда же они расходуются на оплату товаров или услуг.

Любое лицо может иметь неограниченное число учётных записей, а значит и карточных счётов

При этом неважно, в одном или разных банках, ведь расчёты ведутся удалённо. Если в одной организации у клиента заведено несколько карт, все они могут оказаться привязанными к одному и тому же счёту

Для удобства клиентов и кредитных учреждений созданы пластиковые карты. Пополняя их баланс или переводя средства иным образом, пользователь использует именно карточный счёт.

Характеристики

К базовым характеристикам карточного счета финансовой организации относятся нижеприведенные характеристики:

- Возможность привязки нескольких платежных систем к одному аккаунту. При этом пластик можно передавать, к примеру, одному из членов своей семьи для последующего применения. Денежные средства, например, получает отец, а пользуются ими дети и жена.

- Карточные счета для юридических лиц (их ещё называют корпоративными картами) обладают аналогичными особенностями. У каждого сотрудника своя платежная система с определенными ограничениями, что касается расходов. При этом у организации может быть всего лишь одна учётная запись.

- Предоставление определенного лимита от одного до двух лет. По завершении срока можно произвести оформление еще одной пластиковой карты. В данном случае номер карточного счета изменится, а банковский сохранится.

Карточный счет: что это?

Карточный счет в банке – это один из аккаунтов банка. На нём денежными средствами можно распоряжаться с помощью карты банка. Деньги зачисляются на пластик и доступны его держателю для расходования (можно снимать наличность, оплачивать покупки и услуги и так далее). Текущий счёт является обычным счётом клиента банка, но привязан к пластику.

Клиенту банка открывают стандартный расчётный счет и к нему прикрепляют карту. Она становится удобным платёжным средством. Владелец карты круглосуточно может выполнять финансовые операции по приходу и расходу средств на счёте. Пополнение карточного счета происходит при каждом поступлении денег на пластик.

Карточный банковский счёт позволяет выполнять финансовые операции:

- Снимать деньги в банкомате банка, выдавшего карту, и иного банка. В банках — партнерах комиссия чаще не берется;

- Оплачивать услуги и покупки в интернете и магазинах;

- Переводить деньги на банковский счет или другую карточку. Совершить операцию можно в онлайн-банке.

Обычно пользоваться средствами на карточном счёте можно не только в нашей стране, но и за её пределами. Для этого необходимо при оформлении визы за рубеж, уведомить о наличии карточного счёта в банке. Также необходимо указать сумму средств на карточных счетах.