Как рассчитать платеж по кредитной карте сбербанка? онлайн калькулятор

Содержание:

- Как рассчитать процент по карте

- Способы погашения кредитки

- Полезные советы держателям кредитных карт сбербанка

- Варианты погашения долга

- Расчет минимального платежа

- Условия потребительского кредитования на 2020 год

- Расчет процентов по кредитке

- Онлайн калькулятор Сбербанка России

- Рассчитать платеж по кредитной карте

- Как погасить долг по кредитной карте?

- Почему Сбербанку доверяют

Как рассчитать процент по карте

Процент по пластику рассчитывается достаточно легко. Сбербанк предполагает, что ежемесячно клиент обязан вносить не менее 5% от суммы плюс начисленный процент.

Для расчёта платежа необходимо разделить долг на 24 месяца и умножить его на 5%. Так и процентная ставка составляет 27% годовых, то в месяц она составит 2,29%. Данный платеж непостоянен, поскольку он относится к дифференцированному типу, а соответственно, чем меньше задолженность по пластику, тем ниже ежемесячный платёж.

На сайте указан перечень кредитных карт

На сайте указан перечень кредитных карт

Также стоимость можно посмотреть:

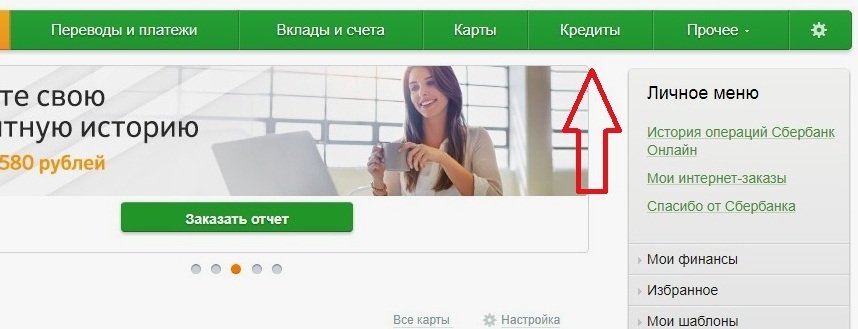

- в личном профиле SB онлайн;

- запросить у специалиста по телефону «900»;

- при личном присутствии с предоставлением паспорта.

Кредитный калькулятор позволяет увидеть график платежей по кредитной карте. При этом посчитать проценты по карте можно только самостоятельно, разделив общую процентную ставку на 12 месяцев.

В отделении банка

Для уточнения информации можно обратиться абсолютно в офис и предоставить паспорт. Специалист увидит все счета клиента и сообщит сумму, однако, стоит помнить, что если платеж по кредиту просрочен хотя бы на один день, то специалист не сможет сказать сумму, которую нужно внести для погашения текущего долга. Данная сумма прописывается только в личном кабинете Сбербанка.

Специалист сообщит сумму с учетом следующего месяца. Так, например, клиент просрочил ежемесячный взнос в размере 4000 руб., но в следующем месяце ему также начислены 4000. В результате специалист огласит сумму 8000 руб., хотя фактически задолженность составляет 4000 руб. Внеся эту сумму, можно рассчитывать на то, что пластик возобновит свою работу на следующий день, и задолженность будет погашена.

По номеру горячей линии

Номер горячей линии «900» позволяет уточнить информацию о ежемесячных платежах. Необходимо помнить кодовое слово, которое прописано в договоре. Расчёт ежемесячного платежа по карте производится в автоматическом режиме. Специалист сообщит нужную сумму, но только при сообщении либо кодового слова, либо личного кода клиента, который также можно получить в офисе банка. Это позволяет значительно упростить процедуру расчётов по «горячей» линии.

Кредитный калькулятор позволит рассчитать размер платежей

Кредитный калькулятор позволит рассчитать размер платежей

Онлайн-калькулятор

На сайте Сбербанка есть множество сервисов и калькулятор. Для того чтобы рассчитать кредит и ежемесячный взнос, необходимо:

- зайти на профиль кредитных карт;

- затем нажать на любую карточку, которую планируется оформить;

- ввести требуемую сумму лимита и калькулятор рассчитает кредит.

Помимо этого можно уточнить на данной странице основные параметры пластика, дополнительные возможности, которые становятся доступны клиенту, возможности управления картой и возможности оформление заявки.

Для того чтобы узнать сумму задолженности по SMS можно отправить SMS с текстом «ДОЛГ» на номер 900. В ответном тексте SMS, которая поступит клиенту, будет указана вся информация, в частности, сумма внесения задолженности для того, чтобы сохранить условия льготного периода и сумма общей задолженности. Это позволит не пропустить платёж и уточнить все параметры кредитного договора. Также, чтобы не пропускать платежи по карте, можно оформить автоплатеж на сайте либо в банкомате.

Способы погашения кредитки

И клиенты, и Сбербанк заинтересованы в своевременности совершения всех предусмотренных правилами обслуживания кредитной карточки платежей. Поэтому нет ничего удивительного в том, что финансовая организация предоставляет владельцам пластиков на выбор несколько способов, позволяющих погасить долг или внести обязательный платеж быстро и без проблем.

Через Сбербанк Онлайн

Пошаговая инструкция для пополнения баланса кредитной карточки через Сбербанк Онлайн:

- авторизация в сервисе дистанционного обслуживания;

- переход в раздел главного меню «Карты»;

- последовательный выбор опций «Операции» и «Пополнить» из контекстного меню, расположенного рядом с пополняемой кредитной картой;

- выбор источника денежных средств, в качестве которого используется зарплатный пластик, дебетовая карта или счет клиента Сбербанка;

- указание суммы погашения;

- подтверждение совершения финансовой операции введением одноразового пароля, полученного на телефон СМС-сообщением.

Через приложение Сбербанка

Практически аналогичный порядок действий по погашению долга по кредитке предпринимается пользователями мобильного приложения Сбербанк Онлайн. Единственное отличие – несколько иные названия некоторых пунктов меню. В остальном владелец кредитки совершает стандартные операции:

- запускает приложение;

- находит нужную карту;

- выбирает операцию, которую необходимо совершить;

- указывает источник денежных средств;

- вводит сумму обязательного платежа;

- подтверждает погашение кредитной задолженности.

В офисе банка

Альтернативный способ внести обязательный платеж на кредитку Сбербанка предполагает использование наличных средств. В этом случае потребуется воспользоваться банкоматом или другим устройством самостоятельного обслуживания, либо прибегнуть к помощи сотрудника банка при личном посещении одного из офисов.

Найти ближайший к клиенту терминал или подразделение Сбербанка предельно просто. На официальном сайте размещается специальный сервис, на котором в разных форматах – графическом или текстовом – содержится информация о расположении всех банкоматов и офисов финансового учреждения. Причем для получения сведений не требуется регистрация в системе или авторизация в личном кабинете.

Еще один оперативный способ погашения долга по кредитке, доступный клиентам Сбербанка, предусматривает использование возможностей Мобильного банка. Для совершения обязательного платежа требуется отправить на номер 900 СМС-сообщение формата «Перевод 4321 1234 3500», в котором:

- 4321 означают последние четыре цифры зарплатной или другой дебетовой карты клиента, с которой списываются деньги;

- 1234 – аналогичные реквизиты кредитки, куда средства поступают;

- 3500 – сумма пополнения в рублях.

Через Почту России

Нередко для совершения обязательного платежа по кредитке Сбербанка используются услуги Почты России. Подразделения организации имеются практически во всех населенных пунктах на территории страны. Для совершения денежного перевода необходимо прибыть в отделение почтовой связи, заполнить соответствующий бланк и внести наличные средства.

Полезные советы держателям кредитных карт сбербанка

Владельцам кредитных карт, эмитентом которых выступает Сбербанк следует знать практические советы, способствующие быстрому расчету долга. Вот некоторые из них:

- Чем быстрее будут погашены средства, тем меньше будет переплата;

- Хороший способ максимально уменьшить переплату – погасить большую часть долга во время действия льготного периода (когда тело кредита не облагается процентами);

- Чтобы не создать семейному бюджету серьезного ущерба следует заранее выделить лимит из заработной платы, который впоследствии станет резервом для исполнения долгового бремени по кредитке;

- Как показывает практика, клиенты, имеющие большой кредитный лимит на карте чаще позволяют себе незапланированные и стихийные траты, поэтому, чтобы не поддаваться соблазнам лучше оформить карту небольшого номинала;

- Во избежание начисления дополнительных комиссий и пеней следует отказаться от снятия наличных (клиенту придется заплатить 3% от суммы наличных средств и помимо прочего перестанет действовать льготный период);

- Четко отслеживайте период, в течение которого должен быть совершен платеж, чтобы не попасть под действие штрафных санкций;

- Обязательный ежемесячный платеж предполагает к погашению лишь 5% от суммы долга, что растягивает обязательства на долгих 20 месяцев. Чтобы быстрее отдать и меньше переплатить следует вносить платеж, кратный 10-20% от тела займа;

- Каждый источник дохода должен стать альтернативой для исполнения долгового бремени: не нужно дожидаться зарплаты, если есть лишние финансы – погасите кредитную карту;

- Зарплатные клиенты Сбербанка имеют возможность использовать опцию «автоплатеж», тогда банк будет автоматически и вовремя списывать необходимую к погашению долга сумму;

Ведение личной бухгалтерии позволит проследить рентабельность дебета и кредита, что лишний раз может уберечь от трат по кредитной карте.

Варианты погашения долга

Клиентам банковской структуры, просрочившим платеж по карте, лучше внести его как можно скорее. Существует несколько способов оплаты, среди которых всегда можно выбрать наиболее удобный для себя:

- Через банкомат или терминал.

- При помощи сервиса Сбербанк Онлайн.

- В мобильном банке.

- Электронными деньгами.

- В кассе банка.

Самый простой вариант погашения доступен держателям дебетовой карты того же банка. Для проведения оплаты через онлайн-сервис достаточно авторизоваться, выбрать вкладку «Кредит» в разделе платежей, обозначить номер соглашения и сумму для перевода на кредитную карту.

В терминалах реально погасить задолженность наличными или картой. Здесь надо набрать номер пополняемого счета и внести средства. Правда, придется оплатить еще и комиссию, а на перечисление средств иногда требуется до 3-х суток.

Для тех, кто заинтересован в быстром перечислении денег, есть возможность провести процедуру в банковской кассе. Обращаться можно в любой филиал. Финансы поступят на счет максимум через 24 часа, но и здесь предусмотрена комиссия.

Оплачивать кредитку можно через мобильный банкинг. На номер 900 высылается команда, содержащая слово кредит, нумерацию пополняемого пластика, размер взноса и номер карты для списания.

Для людей, не зарегистрировавшихся в онлайн-сервисе Сбербанка, хорошей альтернативой в плане погашения задолженности на кредитной карте служат электронные денежные средства. Для внесения ежемесячной выплаты нужно:

- Войти в аккаунт своего кошелька.

- Выбрать функцию вывода денег.

- Указать в качестве направления карточный счет.

- Обозначить номер карты и размер перевода.

В данном случае система взимает комиссионный сбор.

Расчет минимального платежа

За пользование кредитными средствами необходимо оплачивать проценты. Банк включает проценты по карточке в сумму обязательного платежа. Они начисляются за фактическое использование кредитных денег в расчетном периоде. Каждая банковская организация применяет единую формулу расчета сложных процентов:

где:

Пр – сумма начисленных процентов;

СД – сумма основного долга;

ПрС – процентная ставка;

ФД – фактическое использование денег в днях;

ДГ – дней в году.

Рассчитаем проценты по кредитному договору за сентябрь:

20 000 – это сумма, на которую клиент совершил покупку 20 сентября;

0,25 – коэффициент равный процентной ставке 25% ;

5 – фактическое количество дней использования кредитных средств в период с 20 сентября по 25 сентября;

365 –дней в году.

50 000 – задолженность после второй покупки, совершенной 25 сентября;

0,25 – процентная ставка;

5 – фактическое количество дней в период с 25 сентября по 30 сентября;

365 – дней в году.

Это проценты, которые будут включены в обязательный платеж, который необходимо внести до 20 ноября при условии, что денежные средства не будут возвращены в льготный период в полном объеме.

Помимо процентов минимальный платеж формируется, исходя из суммы основного долга на конец расчетного периода. Задолженность перед банком на 30 сентября составила:

В минимальный платеж включены 6% от суммы долга:

Таким образом, формула для расчета обязательного платежа:

где:

ОБ – обязательный платеж;

СД – сумма основного долга на конец расчетного периода;

0,06 – коэффициент равный 6% от суммы основного долга;

Пр – проценты по кредитному договору.

Поскольку до 20 октября действует грейс период, необходимо будет внести только 3 000 рублей.

Эта сумма будет сформирована 1 октября. Минимальный платеж в любом случае необходимо внести в период с 1 октября по 20 октября. Невыполнение этого условия приведет к тому, что банк начислит штраф за просроченную задолженность, а также передаст информацию в бюро кредитных историй.

Стоит обратить внимание, что в обязательный платеж может входить комиссия за обслуживание, комиссия за снятие наличных, штрафы и пени. Но в нашем случае такие начисления не предусмотрены

После совершения всех покупок у клиента остался доступный остаток в размере 10 000 рублей.

60 000 – это кредитный лимит. 50 000 – траты за сентябрь.

| Счет выписка: 01.10.2017 | ||||

|---|---|---|---|---|

| Дата | Пополнение, р. | Расход, р. | Доступный лимит, р. | Задолженность, р. |

| 01.09.2017 | 60 000 | |||

| 20.09.2017 | 20 000 | 40 000 | 20 000 | |

| 25.09.2017 | 30 000 | 10 000 | 50 000 | |

| 31.09.2017 | 10 000 | 50 000 | ||

| Информация по задолженности | ||||

| Сумма для реализации льготного периода до 20 октября: | 50 000 | |||

| Сумма обязательного платежа до 20 октября: | 3 000 |

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Расчет процентов по кредитке

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

Онлайн калькулятор Сбербанка России

Софья КомароваАвтор Выберу.ру, sofyakomarova@vbr.ru

Специализация: Пластиковые карты, кредиты, ипотека

Вопросы и ответы

Как работает калькулятор?

Сервис используется не только для поиска нужного предложения от Сбербанка России, но и для того, чтобы узнать график выплат в рамках определенного кредита. Перейдите на страницу с описанием интересующего вас займа. Задайте в открывшемся меню нужные для расчета параметры:

- остаток задолженности;

- срок, в течение которого вам следует погасить кредит;

- являетесь ли вы клиентом Сбербанка России.

Определите также тип выплат: равными долями или дифференцированные.

Нажмите «Рассчитать кредит», чтобы увидеть, какими будут график погашения, процент переплаты, общая стоимость займа, и другую важную информацию за 2021 год.

Какой тип платежей по кредиту выгоднее (дифференцированный или аннуитет)?

Тем, кто получает фиксированный ежемесячный доход, выгоднее оформить кредит с аннуитетной схемой погашения. Платежи распределены по месяцам примерно равными долями, поэтому удобно рассчитать свою финансовую нагрузку. Тем, у кого нестабильный заработок, удобнее будет погашать заем по дифференцированной системе.

Используйте кредитный онлайн-калькулятор Выберу.ру, чтобы рассчитать график погашения займа в Сбербанке России как по анниутетной, так и по дифференцированной схеме.

Какая на самом деле будет ставка по кредиту?

Это условие зависит от ряда обстоятельств. Процентная ставка обозначена на странице с описанием займа. Кроме того, вопрос может быть решен в индивидуальном порядке. Чтобы увидеть базовые условия кредита, используйте онлайн-калькулятор Выберу.ру. Задайте в меню нужные вам параметры. Нажмите «Рассчитать кредит», чтобы на экране появилась нужная вам информация.

Как рассчитать остаток задолженности по кредиту?

Чтобы узнать остаток задолженности в Сбербанке России, перейдите на страницу с описанием нужной программы. В меню кредитного калькулятора Выберу.ру задайте необходимые параметры:

- размер оставшейся задолженности;

- количество месяцев до закрытия займа;

- являетесь ли вы действующим клиентом Сбербанка России.

Нажмите «Рассчитать кредит», чтобы получить необходимую информацию.

Как рассчитать остаток задолженности по кредиту?

Чтобы получить необходимую информацию, используйте кредитный онлайн-калькулятор Выберу.ру. Задайте в меню необходимые параметры:

- объем задолженности;

- период до закрытия кредита;

- являетесь ли вы действующим клиентом банка.

После этого нажмите в калькуляторе «Рассчитать кредит», чтобы получить интересующие вас сведения по остатку задолженности на 2021 год.

Какую максимальную сумму могут дать?

Возможный размер займа указан во вкладке с его описанием. В заявке вы можете указать именно этот вариант или выбрать меньшую сумму. При этом реально одобренный размер кредита может отличаться от нее. Вопрос, как правило, решается в индивидуальном порядке и зависит в том числе от дохода заемщика и того, является ли он действующим клиентом Сбербанка России. Сумма кредита может быть выше, если планируется использовать обеспечение в виде залога или поручительства.

Что нужно знать потенциальному заемщику?

Перед тем как оформить заявку на кредит, важно правильно оценить свои финансовые возможности, чтобы впоследствии выполнить взятые перед банком обязательства. Просрочка по займу может обернуться возрастанием долга

В связи с этим лучше всего заранее рассчитать, как будет выплачиваться кредит. Используйте онлайн-калькулятор финансового портала Выберу.ру, чтобы увидеть предварительный график платежей. Также программа подходит для расчета действующего займа в Сбербанке России.

Рассчитать платеж по кредитной карте

Процесс не занимает много времени, если следовать нижеприведенным инструкциям, каждый аспект которых мы рассмотрим наиболее подробно.

Расчет по карте

Прежде чем рассчитать платеж по кредитной карте ВТБ, Сбербанка или других банков, определите:

- Какая сумма необходима для решения появившейся финансовой проблемы (размер кредита). Для этого каждая платформа обладает специальным разделом.

- Чтобы рассчитать срок действия кредитной карты следует указать период, в течение которого кредит будет погашен. Число можно ввести с клавиатурной панели или выставить его с помощью инструментов сайта в калькуляторе.

Кредитный онлайн-калькулятор для кредитной карты быстро рассчитает процентную ставку и ежемесячную сумму для оплаты на основе указанных данных.

Принципы вычисления процентных ставок

На экран электронного средства будут автоматически выведены результаты, в список которых включается следующая информация:

- минимальный ежемесячный платёж, который необходимо вносить каждый месяц (общая сумма по кредиту будет равно поделена на весь период погашения кредита, указанного клиентом);

- суммы процентов.

Для вычисления минимальной суммы переплаты, меняйте факторы, влияющие на результат подсчетов:

- Сервис автоматически снизит процентные показатели, если клиент укажет меньший период возвращения всей суммы.

- Условия выплат по кредиту будут более мягкими, если клиент входит в число тех, кому начисляется заработная плата в этой организации.

В соответствии со способами погашения кредита формируются следующие аспекты:

- Платформа считает остаток, не опираясь на возможность досрочного погашения кредита. В течение беспроцентного периода клиент имеет право возместить все заимствованные средства. Это значит, что за услугу вы не переплачиваете, банк предоставляет ее полностью бесплатно. Единственные траты – информация, приходящая по СМС.

- Возмещение частичными платежами. В случае, если клиент хочет выплачивать заимствованные средства так, то прежде чем подписывать договор, необходимо посчитать ежемесячный платеж по кредитке.

График платежей

Платежный график – это план погашения заимствованной у банковской организации суммы. Согласно этому расписанию необходимо вносить ежемесячный платеж в установленные сроки в банк, где был оформлен заём.

Размер минимального платежа

Каждая выпущенная кредитная карта подразумевает под собой ежемесячный минимальный платеж, даже на протяжении беспроцентного периода. Как правило, он составляет 3,5 или 10% от целостной суммы. Своевременная оплата указывает организации на то, что заемщик платежеспособный. Если не внести установленную денежную сумму в оговоренные сроки, условия беспроцентного периода перестанут быть активными.

Онлайн калькулятор расчета минимального платежа

Однако, если вы только задумываетесь о кредите и хотите узнать, сколько предстоит выплачивать организации в месяц, чтобы оценить свои силы и грамотно распределить бюджет, сделать это можно с помощью калькулятора:

- Зайдите на официальную платформу организации, где планируете выпускать кредитную карту.

- Выберите понравившееся кредитное предложение и кликните на значок калькулятора рядом с ним.

- Укажите требуемую информацию: вид расчета, денежную единицу, максимальный размер первоначального взноса, который вы готовы оплатить при взятии кредита и общую сумму займа, дату первой ежемесячной оплаты.

Как погасить долг по кредитной карте?

Есть несколько основных способов погашения долга по кредитной карте. Какие-то из них считаются более удобными или популярными, чем другие, но использовать можно любой из вариантов, который удобен данному клиенту. Рассмотрим самые распространенные схемы.

С помощью Сбербанк-Онлайн

Данный способ удобен тем, что клиенту не нужно лично посещать отделения банка и даже вообще покидать свое жилье. Инструкция:

- Зайти в личный кабинет «Сбербанк Онлайн». Нужна регистрация. Следует учитывать, что даже в том случае, если у клиента есть карта банка, не обязательно, что у него есть регистрация в системе.

- Перейти в раздел «Кредиты».

Выбрать нужную кредитную карту.

Выбрать пункт погашения задолженности.

Указать счет, с которого будут списываться средства и сумму.

Подтвердить операцию.

Через мобильный банк

Второй вариант погашения – при помощи мобильного приложения на смартфоне. От предыдущего способа этот отличается только тем, что нужно сначала будет установить приложение на смартфон и зайти в него. Общий принцип совершения платежей и все особенности остаются неизменными. Найти приложения можно в официальном магазине. Чтобы было проще и быстрее, а главное, надежнее, лучше переходить в магазин с официального сайта банка. Кнопки для этого находится в нижней части основной страницы:

В офисе банка

Если личный кабинет банка не подходит по каким-то причинам (не подключен мобильный банкинг, нет подходящего смартфона и так далее), то лучше обращаться в отделения Сбербанка. В любое, хотя лучше именно в то, где и оформлялась кредитная карта. Найти их можно при помощи соответствующего раздела на сайте банка:

В отделение нужно приходить с паспортом и кредитной картой. Можно также еще захватить и договор на обслуживание, но это уже не обязательно. Далее необходимо:

- Взять талон на очередь (иногда это не актуально).

- Дождаться своей очереди.

- Объяснить менеджеру суть обращения.

- Дождаться оформления всех платежных документов.

- Внести средства в кассе или лично менеджеру (последнее особенно актуально в том случае, если клиент планирует погашение при помощи другой карты).

Через Почту России

Погасить кредит можно и в отделениях Почты России. Это стандартная процедура перечисления средств на счет клиента

Важно помнить, что может сниматься комиссия. За счет того, что на почте часто есть большие очереди и сама процедура не очень удобная, особой популярностью данный способ не пользуется

Электронными платежами

Погашение долга по кредитной карте Сбербанка осуществляется в виде обычного пополнения платежного средства. Как следствие, можно воспользоваться любой системой, которая ориентирована на такие операции. Самый простой пример – перечисление на карточный счет с электронного кошелька Яндекс.Денег, Qiwi и так далее. Также у многих банков есть свои собственные сервисы перечисления средств с карты на карту, которыми тоже можно воспользоваться. Как и в предыдущем случае нужно помнить о том, что с клиента будет списываться комиссия. Например, для Яндекс.Денег это 3% от суммы, а для Qiwi – 2%. Использовать такие варианты есть смысл только в том случае, если клиент активно работает с электронными кошельками и значительная часть его собственных средств хранится именно на них. Во всех остальных случаях лучше пополнять кредитку Сбербанка при помощи внутренних сервисов.

Почему Сбербанку доверяют

Дата основания банка относится к 1841 году. Финансовое учреждение представлено подразделениями в 83 субъектах РФ, его услугами пользуется 70% россиян. Главная особенность Сбербанка в том, что контрольный пакет акций принадлежит государству. Эта кредитная организация на протяжении многих лет занимает лидирующие позиции в разных секторах банковского рынка.

Кредитный рейтинг Сбербанка, озвученный АКРА в марте 2017 года, имеет прогноз стабильного развития. О стабильности деятельности в долгосрочной перспективе говорится и в отчете Moody’s.

По сведениям на года у Сбербанка на российском рынке финансово-кредитных услуг лидирующая позиция сразу по нескольким показателям:

- активы-нетто;

- объем собственного капитала;

- размер кредитного портфеля;

- сумма депозитов.

Это интересно: Мили Сбербанк Аэрофлот: что это такое