Как заказать карту сбербанка через интернет

Содержание:

- Дополнительные возможности

- Можете ли вы оформить кредитную карту? Требования к заемщикам

- Виды карт и их особенности

- Сбербанк кредитная карта на 50 дней: как воспользоваться льготным периодом?

- Где взять карту?

- Дополнительные услуги

- Персональное предложение от Сбербанка

- Отличия и ключевые особенности

- Причины отказа в выдаче кредитки

- Пользование картой

- Общие правила выпуска пластиковой карточки Сбербанка

- Как оформить кредитку — полезные советы

- Проверяем остаток

- Дебетовые бесплатные карты

Дополнительные возможности

Пластиковые продукты от Сбербанка позволяют полноценно использовать все применяемые на российском банковском рынке технологии.

Для удобной работы, переводов другим лицам, оплат в интернете, пополнения баланса мобильного рекомендуется подключить мобильный банк. Сервис является платным, однако его стоимость несопоставима с теми преимуществами, которыми он обладает. При стандартной эмиссии пластика использование мобильного банка стоит всего 30 рублей, снимаемых с карты ежемесячно. Для особо бережливых допускается бесплатное применение мобильного банка с подключением к «экономному пакету».

По карточным продуктам Сбербанка предусмотрены удобные и быстрые платежи через интернет-банк практически в любой сфере – достаточно знать полные реквизиты получателя. Регистрация в личном кабинете Сбербанка Онлайн позволит без проблем оплачивать коммунальные платежи, пошлины, штрафы. Ограничение лишь по суммам производимых операций.

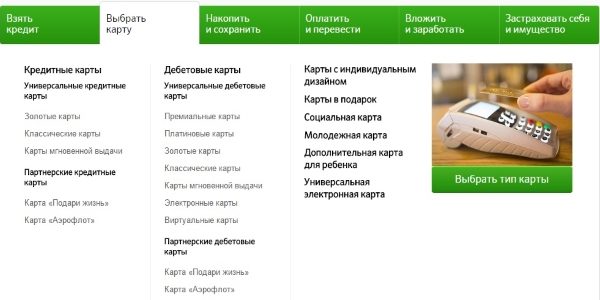

Широкое разнообразие кредитных и дебетовых вариантов, позволит каждому клиенту подобрать оптимально подходящий вид пластика.

Можете ли вы оформить кредитную карту? Требования к заемщикам

Чтобы банк одобрил вам выдачу пластиковой кредитной карты, нужно выполнить ряд условий:

Во-первых, заемщик должен быть гражданином РФ и его возраст должен соответствовать требованиям банка (обычно от 21 года до 60 лет), кроме того у него должна быть постоянная регистрация и место трудоустройства.

Во-вторых, у заемщика должна быть либо «положительная» кредитная история, либо ее полное отсутствие. Во многих случаях банки оформляют карту с кредитным лимитом, если у клиента уже есть один займ, например, автокредит, по которому не было просрочек платежей

Еще одно важное условие — затраты на погашение всех кредитов не должны превышать 30% от официального дохода заемщика.

В-третьих, заявитель должен предоставить сотрудникам организации необходимые документы — оформить кредитную карту в солидном банке без пары-тройки документов не получится.

Таким образом, оформить кредитку может практически любой трудоспособный и официально трудоустроенный человек.

Какие документы нужны для оформления?

Простое правило кредиторов гласит — чем больше документов предоставил заемщик, тем больше к нему доверия, тем большие возможности кредитного лимита ему открыты. Так, для получения минимальной суммы по кредитке можно обойтись лишь анкетой-заявлением по форме банка, паспортом и, например, водительским удостоверением. Если же клиент рассчитывает на более значительную сумму займа, то ему следует представить справку о доходах 2-НДФЛ, копию документа права собственности на автомобиль, подтверждение наличия дополнительных доходов — словом, все документы, которые указывают на платежеспособность.

Как повысить вероятность выдачи кредитной карты?

Чтобы войти в число счастливых обладателей кредитной карты, стоит избегать распространенных ошибок, которые допускают заявители при подаче пакета документов в банк.

Не следует:

- Указывать заведомо ложную информацию о месте работы. Проверить эту информацию сотрудникам банка не составит труда.

- Преувеличивать свои доходы. Эти данные тоже легко проверить, к тому же, даже получив одобрение банка на слишком высокий для вас лимит, вы рискуете не погасить платеж в срок.

- Скрывать кредитную историю (банк о ней все равно узнает из БКИ). Наличие хорошей истории является весомым плюсом в глазах кредитора, даже более значимым, чем отсутствие кредитов вовсе. Если все платежи по нынешнему или прошлому займу были сделаны в срок — то вы выглядите благонадежным плательщиком.

- Подавать заявку на очередной кредит, если у вас уже открыто более 3 кредитов.

Кроме того, стоит указать наличие дополнительных источников дохода, если они есть. Как мы уже говорили, от полноты пакета документов, подтверждающих вашу кредитоспособность, зависит лимит по карте.

Порядок, сроки и стоимость оформления кредитной карты

Всего три простых этапа — и вы счастливый обладатель кредитки.

Этап 1

Вы заполняете заявку на кредит. Для этого не обязательно ехать в отделение банка, многие организации предоставляют возможность онлайн-подачи заявления.

Этап 2

После отправки заявки по Интернету обычно проходит от нескольких часов до пары дней, затем вам звонят представители учреждения и приглашают приехать в офис с пакетом необходимых документов (как мы уже говорили, это может быть как паспорт и водительское удостоверение, так и более полный набор подтверждений вашей платежеспособности). Проверка бумаг занимает от часа до недели, в зависимости от банка и количества представленных вами справок.

Этап 3

При оформлении обычной кредитки от момента подачи заявки и до получения желанного пластика на руки проходит от 3 до 7 дней. Некоторые банки предлагают «моментальные» кредитные карты, в этом случае время ожидания сокращается до нескольких десятков минут. Однако процентная ставка будет довольно высокой (более 35%), а кредитный лимит — низким, что вполне объяснимо желанием банка снизить риски.

Стоит отметить, что большинство банков не берет денег за выпуск карты. Обычно клиент оплачивает только ее годовое обслуживание.

Важно!Помните, что при подписании договора, нужно внимательно его прочитать, чтобы не упустить примечаний «мелким шрифтом», в которых банк обычно прописывает дополнительные обязанности держателя карты, а также уточнения по стоимости годового обслуживания

Виды карт и их особенности

На сегодняшний день клиент может открыть карту Сбербанка в рамках одной из 3 платежных систем:

- Visa

- MasterCard

- МИР (может быть оформлена только дебетовая именная карта Сбербанка для зачисления пенсии или заработной платы, территория обслуживания – РФ)

Первые две системы являются наиболее распространенными, так как они имеют международный статус, а также позволяют выпускать карточки разных уровней: моментальные, классические и премиальные. Независимо от выбранного класса, при оформлении клиент может указать необходимую валюту счета – рубли, доллары США или евро.

Моментальные

Карточки Сбербанка типа Momentum выпускаются платежными системами Visa и MasterCard и являются инструментами, которые предназначены для осуществления базовых операций.

Среди основных характеристик моментальной карты, можно выделить следующие:

- является неименной

- выдается в момент оформления

- не предусматривает оплату годового обслуживания

- может быть дебетовой или кредитной (в чем отличие)

Классические

Классические карты Сбербанка России выпускаются в двух вариантах: Visa Classic и MasterCard Standard. Условия обслуживания являются идентичными, если платежный инструмент будет использоваться в пределах Российской Федерации. При совершении операций за границей, систему Visa лучше использовать при конвертации в доллары, MasterCard– при работе с евро.

Ценовые параметры платежных инструментов уровня классик отличаются в зависимости от возрастной категории клиента:

- молодежные (от 14 до 25 лет)

- стандартные (от 26 лет)

Также клиент может выпустить карточку Visa Classic со специальной программой накопления бонусов Аэрофлот или карточку, с которой можно делать отчисления в благотворительный фонд «Подари жизнь». Кроме этого, у держателя есть возможность заказать дополнительную карту на имя близкого родственника, включая детей от 7 лет.

В приведенной ниже таблице указаны тарифы стандартных классических платежных инструментов, а также содержится информация о том, сколько стоит молодежная карта Сбербанка, Аэрофлот и Подари жизнь.

|

Основная, за первый год, руб |

Основная, за каждый последующий год, руб |

Дополнительная, за первый год, руб |

Дополнительная, за каждый последующий год, руб |

|

|

Visa Classic, MasterCard Standard |

750 |

450 |

450 |

300 |

|

Visa Classic Молодежная, MasterCard Standard Молодежная |

150 |

150 |

не выдаётся |

не выдаётся |

|

Visa Classic Аэрофлот или Подари жизнь |

900 |

600 |

600 |

450 |

Для всех типов классических карт установлен единый тариф на услугу СМС-информирования – 60 р. в месяц.

Премиальные

Более состоятельные клиенты могут оформить карту Сбербанка уровня Gold или Platinum, которые позволяют получить следующие привилегии:

- повышенные лимиты на снятие

- скидки и бонусы в международных компаниях-партнерах

- медицинское страхование и юридическая поддержка в путешествиях

- бесплатный мобильный банк

Обслуживание золотой карточки в первый и последующий годы обойдется клиенту в 3000 р. (Аэрофлот, Подари жизнь – 3500 р.), платиновой – 4900 рублей.

Сбербанк кредитная карта на 50 дней: как воспользоваться льготным периодом?

Начнем с того, что 50 дней – это установленный банком льготный период, который цикличен. Он делится на два этапа: отчетный и платежный период.

Отчетный период — 30 дней, в течение которых вы можете тратить предоставленные банком деньги. Причем дату начала отчетного периода лучше узнать из отчета по карте, так как она не привязана к первой покупке, а отсчитывается от даты заключения договора с банком. Учитывайте этот момент, если планируете рассчитываться кредитная карта Сбербанк льготный период 50 дней: если покупка совершена в последние дни отчетного периода, то выгода льготного периода уменьшается.

Платежный период — 20 дней, в течение которых вы не только можете продолжать тратить средства в пределах лимита карточки, но и должны полностью рассчитаться с банком, вернув до копейки сумму основного долга, указанную в отчете. В противном случае будут начислены проценты на всю сумму займа за все 50 дней (ставка — от 25,9 до 33,9% годовых) и списана комиссия, плюс выставлена неустойка в том случае, если платеж полностью пропущен. Даже в том случае, если долг за прошлый период был погашен не в полном объеме, при наступлении нового отчетного периода льготный период возобновляется.

Выполнение условий банка является гарантом того, что вы сможете выгодно воспользоваться предлагаемой льготой.

Принципиально знать то, что по окончанию отчетного периода банк уведомляет посредством смс сообщения о том, что необходимо погасить как минимум 5% основного долга, накопленного за тридцать дней. Минимальная сумма данного ежемесячного платежа – 150 рублей.

Схема достаточно понятна и удобна в том случае, когда необходимая сумма для покупки того или иного товара появится через определенное время.

Как узнать кредитный лимит

Он устанавливается индивидуально, посмотреть его можно:

- Через Мобильный банк, отправив SMS на номер 900 с текстом: БАЛАНС 1234, где 1234 последние четыре цифры кредитки.

- В Личном кабинете интернет-банка

- Через приложение Сбербанк Онлайн для телефона

- Запросив баланс в банкомате

Где взять карту?

Подать заявление на получение карточки можно:

- в системе Сбербанк Онлайн;

- при личном посещении офиса.

Инструкция получения карты в отделении банка

Сделать пластиковую карту можно в любом офисе Сбербанка на всей территории страны, независимо от места регистрации

Важно иметь при себе небольшую сумму денег, поскольку при активации карты может потребоваться её пополнение

Как происходит оформление карты в отделении банка:

- Сначала сотрудник отсканирует паспорт, копию которого необходимо будет заверить своей подписью.

- Происходит оформление договора на открытие счета и прикрепление карты к нему.

- Следующий этап – получение банковской карты, одновременно с которой сотрудники банка дают конверт с пин-кодом.

- Далее клиента подключают к системе смс-уведомлений и интернет-банкингу (по желанию).

Срок выдачи карты зависит от её типа, карту можно получить в день обращения. Иногда её изготовление занимает 10 дней.

Как заказать через Сбербанк Онлайн?

С помощью системы Сбербанк Онлайн клиенты могут быстро заказывать любую карту, не выходя из дома.

Чтобы оформить карту через свой личный кабинет на сайте нужно:

- Зайти в систему .

- Указать свой регион.

- Зайти в раздел «Выбрать карту». Прочитать условия выпуска и тарифы.

- Подобрать продукт.

- Нажать на «Оформить онлайн».

- Заполнить анкету.

- Указать подразделение, куда доставят карточку.

- Нажать «Оформить».

О том, как оформить карту через Сбербанк Онлайн рассказывает автор “Видео уроки и Лайфхаки. Веб, Софт, Девайсы”.

Дополнительные услуги

На карте не могут быть помещены рекламные изображения, текстовая информация, отвлекающая от номера карты и имени владельца, провокационные материалы, касающиеся политики или религии. При нарушении этих правил банк может отказать в выпуске карты с индивидуальным оформлением.

Подать заявку на получение карты можно, используя личный кабинет «Сбербанк Онлайн».

Также есть услуга «Спасибо от Сбербанка», доступная для кредитных карт, и партнерская программа, позволяющие накапливать бонусы с возможностью перевода их в рубли.

Перед тем как получить карту Visa или Master Card клиенты часто хотят сравнить две платежные системы. На самом деле различие между ними невелики. Обе системы одинаково удобны, дают возможность расчетов в рублях и долларах, а Master Card предоставляет еще возможность расчета в евро. Карты обеих систем действительны за границей. Но для тех, кто имеет счет в рублях и пользуется картой в основном внутри страны, различие не будут существенными.

Персональное предложение от Сбербанка

Клиенты Сбербанка могут рассчитывать на получение персонального предложения, отличающегося от других услуг минимальным пакетом документов, сниженной процентной ставкой и наличием дополнительных бонусов.

Если кредитную карту оформляют на основании пред одобренного предложения, обслуживание платежного средства может быть бесплатно. Заключение договора выполняется на основании паспорта и дополнительного удостоверения личности. Услуга существенно облегчает процесс оформления. Однако предложения предоставляются лишь следующим клиентам финансовой организации:

- погашающим ипотеку;

- участвующим в зарплатном проекте;

- владеющим дебетовыми или кредитными картами;

- открывающим вклады.

Получить информацию о наличии одобренного кредита можно, связавшись с представителями Сбербанка по телефону горячей линии или лично посетив офис организации. Сведения способен предоставить менеджер любого офиса компании.

Рассчитывать на получение предодобренного предложения может активный клиент Сбербанка, обладающий достаточным уровнем платежеспособности. Проверить наличие услуги можно через Сбербанк онлайн, если человек зарегистрирован в нём.

Чем надежнее клиент на взгляд организации, тем выше шанс уведомления. Однако эксперты не советуют гнаться за одобренным предложением, ведь нередко его предоставляют не вовремя. Если человек нуждается в кредитной карте, можно воспользоваться стандартными услугами.

Отличия и ключевые особенности

На сегодняшний день Сбербанк предлагает своим клиентам возможность открыть одну из 11 дебетовых карт, каждая из которых предназначена под разные нужды населения. Так, среди карт есть как премиальные продукты по типу Gold и Platinum, так и обычные зарплатные, мгновенные, пенсионные и даже «Молодежная» карта. Основное их отличие и особенность состоит в обслуживающей системе, фиксированной стоимости за годовое обслуживание, а также в наборе предложенных бонусов: кешбек, остаток на счет, приложение «Тройка».

Еще одна особенность карт в том, что на некоторый пластик устанавливаются чипы, гарантирующие дополнительную защиту для своих владельцев.

Дизайн — это еще одна отличительная черта карт Сбербанка. Стоит отметить, что довольно заурядный вид отмечается только у Классической карты. Она открывается под любую из возможных денежных систем. Обычные карты имеют стальную окраску, карты gold, соответственно, золотую, а платиновые — черную. Все остальные карты наделены привлекательными рисунками. И чего уж скрывать, Молодежную карту и Классическую Визу можно оформить в эксклюзивном дизайне. Правда, стоимость услуги составит 500 рублей.

/chto-takoe-debetovaya-karta-sberbanka-2.jpg)

Рис.1. Дизайн карт

Причины отказа в выдаче кредитки

Большая часть заявок на получение кредитных карт одобряется, но некоторый процент заявителей получают отказы. Как правило, заемщику не объясняют причину отрицательного решения, и большинство из них не понимают, почему их заявление было отклонено.

Наиболее распространенные причины для отказа:

- Сведения, указанные в заявке, были недостоверными или ложными.

- Заявитель не указал номер для связи.

- Несоответствие установленным в банке требованиям.

- На момент обращения открыто три или более кредитов в этом или других банках.

- Запрошенный кредитный лимит выше платежных способностей заявителя.

- Плохая кредитная история.

Обработка предоставленных в анкете-заявке данных проводится автоматически. Существует система особых алгоритмов, по которым прогоняется заявление. Если в нем выявлены нестыковки или совокупный балл ниже установленного минимума, кредитор отказывает в займе.

Пользование картой

Пользоваться картой можно с момента ее активации:

- расплачиваться за покупки в магазине;

- погашать кредитные и коммунальные долги;

- получать переводы и отправлять;

- использовать при оплате в интернете.

Для того, чтобы не допустить к финансам третьих лиц, следует соблюдать простые правила безопасности:

Держите в секрете пин-код для доступа.

При вводе кода в банкомате соблюдайте осторожность.

Храните карту в недоступном месте.

Не используйте карту в непроверенных интернет-сервисах и неофициальных торговых точках.

При подозрении на взлом или утрате карточки — блокируйте ее самостоятельно или звоните на телефон горячей линии банка 88005555550.

Как активировать дебетовую карту Сбербанка?

Чтобы активировать карту, требуется совершить любую операцию в банкомате. Поэтому, как только получите карту — не покидайте отделение банка. Подойдите к банкомату и проделайте несколько действий:

- Вставьте карточку лицевой стороной вверх в отделение приема.

- Введите пин-код, выданный в банке или придуманный самостоятельно.

- Совершите любую операцию, например, внесите на баланс небольшую сумму денег.

- Нажмите кнопку «Завершить обслуживание».

- Заберите карточку и чек, подтверждающий операцию.

Как пополнить?

Для клиентов Сбербанка, которые располагают свободным временем, чтобы положить деньги на баланс, требуется:

- Взять карточку.

- Отправиться в ближайший дополнительный офис банка, который можно найти на сайте банка в разделе «Отделения и банкоматы».

- Найти банкомат или терминал с функцией приема денег.

- Вставить пластик.

- Ввести пин-код.

- Выбрать в техническом меню на экране опцию «Внести наличные».

- Вставить купюры пачкой, состоящей не более, чем из 40.

- Нажать опцию «Внести на карту».

- Убедиться, что баланс карточного счета пополнен, поможет раздел «Баланс».

- Затем завершить обслуживание, забрать карту и чек.

Люди занятые, являющиеся активными пользователями гаджетов, могут пополнить баланс счета, буквально в течение нескольких минут в интернет-банке, именуемом Сбербанк Онлайн:

- Пройдите авторизацию, введя логин и пароль.

- Дождитесь код доступа в смс на телефон.

- Введите пятизначный цифровой код в соответствующее поле.

- В личном кабинете нажмите на раздел верхнего горизонтального меню «Переводы и платежи».

Кликните пункт «Перевод между своими счетами и картами».

Заполните реквизиты счетов:

1. списания;

2. зачисления.

- Укажите сумму.

- Нажмите кнопку «Перевести».

- Подтвердите операцию кодом, отправленным на мобильный.

- Баланс карточного счета пополнен.

Установите мобильное приложение на смартфон или планшетный компьютер, и тогда станет возможным перевод денег на карточный счет дебетовой карты без необходимости ввода большое количество реквизитов. Достаточно знать один параметр — номер банковской карты получателя:

Откройте в приложении «Мой помощник» раздел «Платежи».

В меню выберите пункт «Между своими счетами».

Введите номер дебетовой карты Сбербанка.

Укажите сумму и подтвердите операцию.

Стоит знать, что определены лимиты на переводы с дебетовых карт Сбербанка:

один перевод — 30 тыс.руб.;

в сутки — 150 тыс.руб.;

в месяц — 1 500 тыс.руб.

Как снять наличные?

С карточного счета можно снять наличность, только с непосредственным применением пластика. Без него обойтись получиться только в форс-мажорной ситуации, связанной с:

- утерей или похищением;

- захвате платежным устройством;

- добровольной блокировкой;

- сильным повреждением;

- окончанием срока.

Точки, в которых имеется возможность снять наличные с дебетовой карты:

- Кассы Сбербанка при обязательном предъявлении паспорта.

- Фирменные банкоматы, а также программно-технические комплексы для автоматизированной выдачи денег других банков.

Общие правила выпуска пластиковой карточки Сбербанка

Благодаря многолетней работе с пластиковыми продуктами, финансовое учреждение накопило большой опыт в области внедрения новых технологий и программ, обеспечивающий максимальную функциональность карточки и высокую безопасность карточных расчетов.

Процедура оформления любого вида пластика исключительно проста. Достаточно обратиться в отделение банка и предъявить паспорт

Важно выбрать оптимальный вид карты, который будет соответствовать ожиданиям и потребностям клиента

Условия обслуживания, выпуска, возможности пластикового продукта будут зависеть от выбранного типа. Если клиент предполагает зарубежные поездки, лучше заказать выпуск карт, работающих на международных платежных системах. Если продукт будет использован в пределах страны, можно получить карточку начального уровня.

От предлагаемого функционала и предназначения будет зависеть размер годового обслуживания. Например, банк не взимает за обслуживание:

- по картам платежной системы Maestro Momentum;

- по карточкам пенсионеров.

Для молодежи как дебетовый вариант выпускается особая карта с минимальной платой за год (150 руб.)

Помимо типа используемой платежной системы, при принятии решения об эмиссии большое значение имеет, будут ли использоваться личные средства на счете или потребуется оформление кредитной линии.

Как получить

Чтобы выпустить карточку, больше не нужно посещать отделение финансового учреждения. Заявку на выпуск оформляют через форму онлайн-запроса на сайте.

Общий алгоритм, как получить любую карту Сбербанка, выглядит следующим образом:

- Подача заявки на эмиссию.

- Банк рассматривает обращение клиента.

- Посещение офиса для подписания договора.

- Сотрудник отделения выдает конверт, на котором нанесены основные параметры пластика и ПИН-код для совершения операций.

Процесс согласования выпуска во многом зависит от конкретных условий использования карточки.

Точный пакет документов для выпуска можно узнать при обращении в филиал.

Основными документами для эмиссии служат:

- гражданский паспорт;

- заполненное клиентом заявление.

Если оформляется кредитка, список документации дополняют справками о доходе и трудоустройстве:

- 2-НДФЛ;

- справка с подтверждением трудоустройства от работодателя;

- заверенная копия трудовой;

- иные подтверждающие доход заемщика документы.

Срок эмиссии пластика зависит от того, является ли запрашиваемый продукт именным или относится к моментальному выпуску. Последние получают в день обращения после того, как банк принял положительное решение о выпуске, а именные продукты придется подождать 1-2 недели. Отлаженный механизм работы кредитного учреждения позволяет получить именные карточки гораздо ранее – на третий-четвертый день после подачи заявления.

Причины отказа в эмиссии

В отдельных случаях банк откажет в выпуске. Наиболее часто проблемы возникают при следующих обстоятельствах:

- несоответствие параметрам, установленным для клиентов банком;

- недостоверные сведения о держателе (если человек уже когда-либо обращался в банк, его сведения будут сверены с имеющейся информацией, а помимо этого, делаются дополнительные запросы);

- клиент уже выпустил множество банковских карт, которые числятся как действующие (верхняя ограничительная планка определяется банком по каждому конкретному клиенту);

- проверяется история использования других карточек;

- гражданин попал в черный список клиентов банка, поэтому на любое его обращение последует отказ.

Обращаясь в Сбербанк повторно, нужно быть готовым к тщательной проверке истории прошлого сотрудничества. Поэтому при наличии серьезных просрочек, долгов, иных проблем с кредитором шансы на благополучную эмиссию пластика минимальны.

Как оформить кредитку — полезные советы

Каждый, кто пользуется банковскими услугами, должен знать свои основные права и обязанности по всем доступным ему операциям. Это одно из основных условий перед началом любых финансовых договоренностей. По использованию услуги кредитования от банков у пользователей скопилось много вопросов. На самые частые из них последуют краткие и исчерпывающие ответы.

Для начала стоит понять разницу между дебетовой и кредитной картой. Клиенты порой спрашивают, можно ли использовать кредитный пакет как дебетовый. Различие в том, что дебетовый пластик хранит личные накопления, они не являются собственностью банка, а вот кредитные выдают банковские средства на время клиенту. Для начала кажется, будто это уже личные средства, но кредитные деньги являются собственностью банка.

Сроки и стоимость

Для получения пластика с кредитованием необходим действующий паспорт. Если у клиента хорошая кредитная история, лимит по кредитованию могут повысить, так что расширенная документация при подаче для клиента сыграет на руку. Если у пользователя банка есть свой бизнес, ему могут предложить специализированный пакет кредитования для предпринимателей, где бонусы и скидки по профильным тратам будут значительно выше.

Стоимость обслуживания карты зависит от ее типа и возможностей. Самый распространенный случай по использованию услуг кредитования, это когда долг уже погашен клиентом, но сам пластик остается активированным, за что ежемесячно начисляются определенные проценты. В итоге человек, не подозревая о долге, потом может столкнуться с ощутимой суммой и необходимостью ее погашать.

Как повысить вероятность выдачи

Вероятность выдачи продукта кредитования через банк можно повысить, прилагая расширенный пакет бумаг, особенно если человек относится к льготным категориям граждан. Осуществляя всю процедуру онлайн, внимательно перепроверяйте вводимые данные в поля, все это чаще всего не подлежит правкам.

Контроль проще осуществлять через мобильный банкинг. Можно проследить траты и переводы, а также получать напоминания о погашении долга в срок. Реально настроить и автоматическое погашение кредита, когда средства списываются с зарплатной или иной карты накоплений автоматически, таким образом, просрочки точно можно избежать.

Обращайте внимание на кредитный лимит. Иногда это лишь иллюзия увеличенного срока

Так называемый льготный период пользования деньгами без процентов предполагает возвращение средств в установленную дату. Определенное количество дней льготного периода может не составлять их полное количество.

Документация, необходимая для оформления кредитных карт в банках, в ряде случаев помогает получать бонусы и льготы на срок использования финансовых средств. Отнеситесь к выбору пакета и сбору бумаг ответственно, ведь лучше потратить время на это, чем после сталкиваться с неурядицами в документах и путаницей в деньгах.

Каждый банк предлагает свои условия и специальные предложения. Для начала можете попробовать универсальные карточки, а после что-то специализированное под индивидуальные траты. В любом случае первичным будет соответствие основным требованиям законодательства в вопросах финансирования и тщательное изучение договоров с банком.

Проверяем остаток

Что ж, а теперь давайте посмотрим с вами, как проверить карту Сбербанка. Речь идет о контроле денежных средств на счете. Каждый клиент получает ряд разнообразных возможностей, которые радуют своим удобством.

Например, вы можете получать автоматические оповещения при расходе/поступлении денежных средств. Услуга бесплатна и подключается всем клиентам по умолчанию.

Кроме того, каждый имеет возможность воспользоваться так называемым «мобильным банком», который служит для облегчения работы с картой. Отправляете смс на номер 900 с текстом «остаток» или «баланс» и ждете ответ.

Также можно посмотреть оставшиеся деньги на карте при помощи интернета. «Сбербанк Онлайн» поможет вам в этом. Авторизуйтесь на сайте, вводите защитный код, а затем смотрите на нужный вам счет. Ничего сложного.

Дебетовые бесплатные карты

К дебетовым бесплатным карточкам Сбербанка России относятся пенсионная карта Мир и Mastercard Standard / Visa Classic Momentum. Рассмотрим детально преимущества каждой, а также расскажем, как получить бесплатную карту Сбербанка.

Мастеркард Стандард / Виза Классик Моментум

Карты Сбербанка Mastercard Standard и Visa Classic Momentum — это оптимальное соотношение стоимости сервиса и банковских возможностей.

Условия обслуживания:

- выпуск и обслуживание карточки являются бесплатными;

- снимать наличные можно в любом банкомате мира, т.е. карточки являются в полном смысле международными;

- валюта карточки рубли;

- срок действия составляет 3 года;

- управление пластиком доступно через онлайн-кабинет, мобильное приложение и мобильный банк. Использование сервисов дает возможность оперативно контролировать движение средств на счете, переводить деньги на другие счета и оплачивать покупки в интернете;

- есть возможность подключить бонусную программу «Спасибо от Сбербанка» (накопление баллов для получения скидок при совершении покупок).

Как оформить:

Оформить Mastercard Standard / Visa Classic Momentum можно в любом отделении Сбербанка и, как уже было сказано выше, абсолютно бесплатно. При себе необходимо иметь удостоверение личности (обычно это паспорт), чтобы пройти процедуру идентификации и заполнить заявление на предоставление карточки.

Карточка Мир (социальная)

Пенсионная карта Мир (до этого «социальная») предназначена для получения социальных выплат. Особенностью карточки, кроме бесплатного получения и обслуживания, является депозитная функция на остаток средств по итогам каждых трех месяцев в размере 3,5% годовых.

Условия обслуживания:

Как получить карту Сбербанка бесплатно

Как было сказано выше, карточка предназначена для начисления социальных выплат или других выплат органами социального страхования.

Чтобы оформить карточку в отделении Сбербанка, необходимо:

- Соответствовать требованиям: возраст от 14 лет, гражданство России, наличие актуальной прописки.

- При выполнении вышеописанных критериев потребуется лично прийти в отделение банка для оформления карточки. При себе иметь паспорт и документ, указывающий на необходимость получения социальных выплат.

- Выпуск социальной карточки осуществляется от 1 до 3 недель. О готовности клиента проинформируют посредством СМС.

Понятие «социальные выплаты» довольно обширное, оно включает в себя выплаты по безработице, инвалидности, беременности и родам, выплаты на ребенка, пенсию и др. выплаты, назначаемые органами социального обеспечения.