Иис в сбербанке: как открыть инвестиционный счет

Содержание:

- Как вывести деньги с ИИС Сбербанка

- Депозиты в Сбербанке: гарантированные инвестиции с защитой

- Как открыть ИИС в Сбербанке — подробная инструкция

- Как открыть ИИС в Сбербанке – пошаговое руководство

- Приложение «Сбербанк Инвестор» – что это такое

- Инвестиционные стратегии с ИИС

- Плюсы и минусы ИИС в Сбербанке

- Пошаговая инструкция: как закрыть ИИС

- Как снять деньги с брокерского счета Сбербанка

- Что такое инвестиции?

- Дистанционный возврат налога

- Условия и тарифы ИИС в Сбербанке

Как вывести деньги с ИИС Сбербанка

В процессе управления инвестиционным портфелем, владелец счета получает дополнительную прибыль от дивидендов, если это предусмотрено выбранной акцией. Получить доход можно путем вывода дивидендных выплат по купленным акциям на банковскую карту или счет. Вывести основную сумму с ИИС также возможно, однако это приведет к потере налоговой льготы, составляющей часть дохода инвестора. Потеря права сохранить 13% НДФЛ делает вложение менее привлекательным, а инвестор обязан будет вернуть государству уже полученный вычет.

Клиент, намеренный вывести деньги, сможет получить их по реквизитам банковского счета, указанного в анкете при оформлении ИИС. Финансовое распоряжение подают через приложение QUIK или программу Сбербанк Инвестор. Предусмотрена передача распоряжения по телефону, приведенному в кодовой таблице инвестора. Помимо возврата налога инвестор столкнется с выставленными сотрудниками ФНС к оплате пени.

Для полного расторжения договора при выборе льготы в виде возврата подоходного налога, необходимо соблюдение следующих условий:

- все позиции срочного рынка закрыты;

- отсутствуют маржинальные (необеспеченные) позиции;

- инвестор не делал заявок и снял стоп-заявки (если имелись);

- все расчеты завершены, сделки закрыты;

- баланс положительный, а комиссии выплачены.

Чтобы завершить участие в ИИС, обращаются в центры брокерского обслуживания и оформляют заявку об отказе от дальнейшего сотрудничества. Сбербанк гарантирует помощь в подготовке документов, а от клиента потребуется только паспорт в наличии. Если на момент закрытия счета на нем есть активы, деньги выведут по реквизитам карты или счета, а ценные бумаги переведут с торгового на основной счет депо ИИС.

Если истек 3-летний период, и клиент решил прекратить сотрудничество, для получения вычета обращаются в инспекцию по месту проживания и получат справку о неиспользовании права на налоговые вычеты ранее и отсутствии других ИИС в период работы по инвестиционному счету Сбербанка. В налоговом органе отводится 1 месяц для подготовки необходимой справки.

Договор по ИИС расторгается при условии соблюдения следующих условий:

- все позиции при торговле на срочном рынке закрывают;

- отсутствуют необеспеченные позиции, активные заявки, стоп-заявки;

- произведен расчет по всем сделкам;

- остаток положителен, а комиссии оплачены.

Для закрытия брокерского счета обращаются в отделение и пишут заявление об отказе от брокерского обслуживания. Для идентификации личности предъявляют паспорт. При затруднениях с подготовкой документации обращаются за помощью к сотруднику отделения.

Денежные средства выведут по реквизитам, указанным в первоначальной анкете клиента, а ценные бумаги, оставшиеся в распоряжении инвестора, попадут с торгового на основной счет депо.

При окончательном расчете в момент закрытия ИИС по истечении 3-летнего срока подоходный налог не удерживают, если была выбрана соответствующая налоговая льгота. Если планировалось получить освобождение от налогообложения инвестиционной прибыли по ИИС, процесс вывода денег предусматривает соблюдение аналогичных условий:

- закрыты все позиции на срочном рынке (ТС СР МБ);

- нет маржинальных (необеспеченных) позиций;

- нет активных заявок, стоп-заявок;

- по всем сделкам завершены расчеты;

- нет отрицательных остатков и неоплаченных комиссий.

Процедура закрытия аналогична, а средства переводят по предоставленным ранее реквизитам (указанным в анкете при открытии ИИС).

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %

Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

| Плюсы | Минусы |

| У брокера большая сеть филиалов по всей стране. | Существенный недостаток брокера сегодня — его клиенты могут торговать только на Московской бирже, на Санкт-Петербургской — нет. |

| Всегда быстро и удобно снять или положить деньги на счет, подключить дополнительные опции. | Прогноз не всегда может быть оправдан.Ошибочно рассчитывать при покупке ценных бумаг только на письма рекомендательного характера от брокера. Придется самому проанализировать продукт, изучить новости, перспективы, причины подъема или спада стоимости ценных бумаг. |

| У Сбербанка много банкоматов. | Если взглянуть на отзывы реальных вкладчиков, то можно увидеть, что новичкам сложно разобраться в программе, а служба поддержки не всегда мобильно реагирует на вопросы. |

| У клиентов есть возможность досрочного расторжения брокерского договора. | |

| Можно оформить *страховку с возможностью заработать на инвестициях и сохранить свой первоначальный взнос. |

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Как открыть ИИС в Сбербанке — подробная инструкция

Можно открыть индивидуальный счет в Сбербанке онлайн. Для этого необходимо зарегистрироваться на официальном сайте финансово-кредитной компании и получить доступ в личный кабинет онлайн-банка. При этом обязательно должна быть подтверждена учетная запись пользователя на сайте Госуслуг.

Пошаговая инструкция открытия ИИС непосредственно в офисе банка:

- Гражданину нужно подойти в ближайшее отделение Сбербанка.

- Изучить правила предоставления услуг по ИИС и тарифные планы.

- Заполнить и подписать анкету установленного образца для . За помощью можно обратиться к любому банковскому сотруднику.

- Дождаться подтверждения из банка об открытии счета.

- Внести на инвестиционный счет для покупки ценных бумаг денежные средства.

С правилами оформления ИИС, сколько стоит предоставление услуг можно посмотреть на сайте Сбербанка. Здесь пользователи могут воспользоваться специальным инвестиционным калькулятором, просчитать возможную прибыль от инвестиций в ЦБ.

Размер прибыли будет зависеть от суммы инвестиций, периодичности внесения дополнительных средств на ИИС и степени дохода вкладчика.

Но необходимо понимать, что расчеты на калькуляторе являются ориентировочными. Система показывает, какой доход с вклада может получать инвестор при правильном выборе торговой стратегии и использовании финансовых инструментов.

Как открыть ИИС в Сбербанке – пошаговое руководство

Инвестировать сбережения, открыв ИИС в Сбербанке, довольно просто – на выбор предложено несколько способов. Для тех, кто ценит удобство, открытие счета доступно через интернет – не выходя из дома. Консервативным клиентам больше подходит открытие ИИС в офисе управляющей компании или в отделении банка.

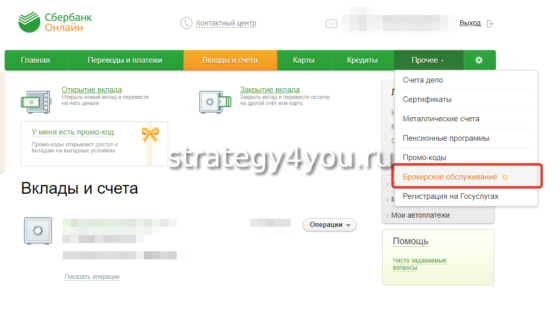

Как открыть ИИС в личном кабинете Сбербанка?

Дистанционное открытие счета осуществляется в личном кабинете, для этого необходимо:

- зарегистрироваться онлайн при наличии учетной записи на портале Государственных услуг или получить логин с паролем в ближайшем отделении;

- войти в личный кабинет и подать заявку на открытие инвестиционного счета;

- после открытия пополнять ИИС и распоряжаться активами по своему усмотрению.

Также дистанционное управление счетом доступно в мобильном приложении от Сбербанка, здесь можно подать заявление для заключения договора и совершать операции.

Открытие индивидуального инвестиционного счета в офисе управляющей компании

Не самым удобным, выгодным и популярным способом открытия ИИС является личное обращение в управляющую компанию. Недостатков у этого варианта несколько:

- офис расположен в Москве, то есть, посетить его могут только жители столицы;

- при заключении договора в управляющей компании лично взимается комиссия 1% от суммы пополнения, при дистанционном открытии ИИС этой траты удастся избежать;

- при личном визите можно столкнуться с очередями, потратить лишнее время.

Вместе с тем, открытие инвестиционного счета в отделении управляющей компании – это один из способов начать сотрудничество. Для этого необходимо с паспортом обратиться в центральное отделение в Москве, где будет заключен договор на обслуживание.

Как открыть ИИС в отделении Сбербанка?

Открытие инвестиционного счета при личном визите в отделение – классический способ взаимодействия, который отличается простотой. Действовать нужно по инструкции:

- Выберите отделение в вашем регионе, где доступно открытие ИИС, брокерское обслуживание;

- Обратитесь в офис с паспортом гражданина и получите консультацию специалиста – можно узнать о тарифах, особенностях инвестирования, преимуществах сотрудничества;

- Отвечайте на вопросы банковского специалиста, предоставляя информацию для заполнения заявления;

- Внимательно ознакомьтесь с договором и подпишите его. Учтите, что реальные условия могут отличаться от рекламы – их следует изучить в документах. Уточните комиссию за операции, обслуживание, досрочное снятие денег, способ аутентификации клиента – бесплатный по СМС или платный с ключом за 1 900 руб.;

- Пополните счет – сделать это можно не сразу после открытия, но до окончания календарного года;

- В течение 3 дней банк предоставит доступ к личному кабинету и торговой площадке, где можно совершать операции с ценными бумагами.

Процедура открытия индивидуального инвестиционного счета в Сбербанке потребует не более получаса времени. Впрочем, наиболее предпочтительным способом является именно дистанционное открытие, так как банку выгоднее обслуживать клиентов через личный кабинет.

Приложение «Сбербанк Инвестор» – что это такое

Уникальную возможность по заработку дополнительных средств даёт приложение «Сбербанк Инвестор». Как не трудно догадаться по названию, речь идёт об официальном приложении от «Сбера». Данная программа доступна для скачивания в приложении «Play Маркет». И сделать это можно совершенно бесплатно. Всё, что вам нужно – это более-менее современный смартфон.

«Сбербанк Инвестиции» даёт возможность покупать и продавать акции, причём с недавнего времени не только российские, но иностранные.

При всей привлекательности данного предложения, стоит помнить, что такая торговля может не только приумножить капитал, но и лишить всего оставшегося. На рынке акций каждый об этом знает и берёт все риски исключительно на себя. Впрочем, лишится всех денег при торговле акциями могут лишь те люди, которые совершают ряд критических ошибок, например, берут непомерные кредитные плечи или решаются доверить торговать акциями на свои деньги посторонним «конторам».

Если соблюдать нехитрые правила, тщательно взвешивать все свои шаги на рынке, то больших потерь удастся избежать, а если обладать терпением и уметь подавлять лишние эмоции, которые, как известно, главный враг на рынке акций, то профит не заставит себя долго ждать.

С помощью приложения «Сбербанк Инвестор» можно не только покупать акции российских и зарубежных компаний, но и совершать операции с иностранной валютой, товарными фьючерсами, облигациями. Впрочем, для начинающего трейдера лучшим инструментом, как наиболее простым и понятным, будет именно торговля акциями.

Инвестиционные стратегии с ИИС

Существуют различные способы инвестировать средства с помощью ИИС. На что нужно ориентироваться при выборе стратегии, и какая из них принесет наибольшую доходность, узнаем дальше.

Ориентация на доходность

Самая простая стратегия предназначена для тех, кому важна защищенность инвестиций и минимально гарантированный доход:

- 1 год – пополнение счета на максимальную сумму 400 тыс. рублей и приобретение на них 400 3-летних облигаций федерального займа с доходностью 10% годовых (как показывают отзывы на индивидуальный инвестиционный счет Сбербанк (ИИС), этот актив является одним из самых популярных);

- 2 год – пополнение счета на 400 тыс. рублей, получение купонного дохода – 40 тыс. рублей, покупка на свободные средства еще 440 облигаций + получение налогового вычета размером 52 тыс. рублей на отдельный расчетный счет, итого: 840 тыс. рублей на ИИС, 52 тыс. – на отдельном счете;

- 3 год – пополнение счета еще на 400 тыс. рублей, получение купонного дохода – 84 тыс. рублей, покупка еще 484 облигаций + получение налогового вычета размером 52 тыс. рублей на отдельный расчетный счет, итого: 1324 тыс. рублей на ИИС, 108 тыс. – на отдельном счете;

- 4 год – закрытие счета, получение купонного дохода – 132 тыс. рублей + получение налогового вычета размером 52 тыс. рублей на отдельный расчетный счет, итого: 1456 тыс. рублей на ИИС, 156 тыс. – на отдельном счете, общая прибыль: 1612 рублей, чистый доход – 412 тыс. рублей или 24,8% годовых.

Доходность Сбербанк ИИС не гарантируется, расчет может быть только примерный, он дан для оценки возможностей счета

Доходность Сбербанк ИИС не гарантируется, расчет может быть только примерный, он дан для оценки возможностей счета

В качестве актива были выбраны ОФЗ, так как с них не взимается подоходный налог, следовательно, инвестор может использовать тип вычета А и при этом не уплачивать налог на прибыль.

Управление активами

При желании инвестор может воспользоваться двумя готовыми решениями, которые предлагает компания Сбербанк Управление активами для Индивидуального инвестиционного счета:

- Стратегия Рублевые облигации. В соответствии с ней средства инвестора вкладывают в диверсифицированный портфель, состоящий из облигаций отечественных компаний. Прибыль образуется за счет купонного дохода и курсовой разницы в стоимости ценных бумаг. Минимальный срок управления – 3 года. Целевая доходность – от 10% в год.

- Стратегия Долларовые облигации. Средства вкладываются в долларовые еврооблигации (отечественные акции, обращающиеся на заграничных биржах и эмитированные в другой валюте). Прибыль образуется за счет купонного дохода, разницы в стоимости активов и роста курса доллара. Минимальный срок управления – 3 года. Целевая доходность – от 1,5% в год в валюте.

Договор доверительного управления

Если инвестор желает воспользоваться этими стратегиями, то он заключает договор доверительного управления и не может произвольно изъять средства из оборота. Вознаграждение управляющей компании при открытии счета:

- в офисе банка – 1% единовременно + 0,25% ежеквартально от суммы пополнения;

- онлайн – 0,25% ежеквартально от суммы пополнения.

При передаче средств в ДУ инвестор всё равно может рассчитывать на налоговые преференции, чтобы получить дополнительный доход

При передаче средств в ДУ инвестор всё равно может рассчитывать на налоговые преференции, чтобы получить дополнительный доход

Сравнение ИИС и защищенной инвестиционной программы 2016

Некоторые инвесторы интересуются, что выгоднее: Индивидуальный инвестиционный счет Сбербанк или Защищенная инвестиционная программа 2016. Чтобы сравнить, нужно обозначить ключевые моменты последней. Программа является фактически передачей средств в доверительное управление по одной из 5 стратегий:

- Новые технологии – покупка акций высокотехнологичных компаний;

- Недвижимость – покупка паев фондов зарубежной недвижимости;

- Золото – вложения в металл и связанные с ним активы;

- Фонд облигаций – приобретение высоконадежных облигаций по всему миру;

- Нефтяной сектор – инвестиции в акции 18 ведущих нефтедобывающих предприятий мира.

Остальные условия даны в сравнении с ИИС:

| Условия | ИИС | Инвестиционная программа |

| Валюта | Рубль | Рубль, доллар |

| Срок | От 3 лет | От 5 до 10 лет |

| Минимальный взнос | 100 тыс. рублей | 100 тыс. рублей |

| Пополнение | От 50 тыс. рублей | От 50 тыс. рублей |

| Максимальная сумма | 400 тыс. рублей | Не ограничена |

| Возврат налога | По 2 типам вычета | Только 13% от суммы взноса |

| Досрочное закрытие | Возможно, с потерей налоговых льгот | Возможно, с возвратом лишь части первоначального взноса |

| Доходность | Зависит от вас, имеется возможность передачи средств в ДУ | Гарантирована управляющей компаний |

Плюсы и минусы ИИС в Сбербанке

Основной плюс ИИС в Сбербанке — высокая надежность. Кредитная организация имеет отличные финансовые показатели и больше чем на 50 % принадлежит ЦБ РФ. Это практически полностью сводит к минимуму риски отзыва лицензии или других проблем. Данный момент особенно важен, ведь средства на ИИС не страхуются государством.

Дополнительно среди плюсов продукта можно отметить следующие:

- бесплатное обучение на различных семинарах и курсах;

- возможность дистанционного открытия инвестсчета;

- наличие приложения для удобного управления с устройств на базе iOS и Android.

К минусам можно отнести относительно неудобное управление ценными бумагами. Торговая платформа QUIK требует установки дополнительного ПО. Но постепенно банк переносит часть его функций в систему онлайн-банкинга, что упрощает обслуживание. К недостаткам также можно отнести довольно высокие брокерские комиссии по стандартным тарифам. В рамках маркетинговых акций они могут быть существенно ниже, но за ними надо следить регулярно.

ИИС в Сбербанке — это возможность для тех, кто ценит надежность, получать дополнительную прибыль от вложения собственных средств. За счет прибыли от ценных бумаг и налоговых вычетов этот продукт может принести существенно больше обычных депозитов. Но нужно учитывать, что доходность по ценным бумагам банк не гарантирует.

Пошаговая инструкция: как закрыть ИИС

Последовательность действий при закрытии ИИС:

1. Выбрать вариант закрытия счёта: с продажей ценных бумаг или с переводом на брокерский счёт.

2. Подписать необходимые документы: в первом случае — распоряжение на вывод денег, во втором — поручение на перевод ценных бумаг.

Поручение на перевод ценных бумаг.

3. Сообщить брокеру о намерении закрыть счёт. Как именно это нужно сделать — зависит от брокера. Мой попросил направить уведомление в чат мобильного приложения.

4. Дождаться перевода денег или ценных бумаг. Они должны поступить через 14 дней.

5. Подписать заявление на закрытие ИИС.

При закрытии ИИС брокер переведёт активы на указанные счета и при необходимости самостоятельно рассчитает и удержит налоги. После этого можно распоряжаться деньгами или ценными бумагами по своему усмотрению, в том числе можно открыть новый индивидуальный инвестиционный счёт.

Битва брокеров: где начинающему инвестору выгоднее открыть счёт

Читать по теме

Как снять деньги с брокерского счета Сбербанка

В зависимости от выбранного способа, процедура снятия денег будет различаться.

в системе Quik

Квик (Quik) – это специальная программа, при помощи которой клиент может торговать, пополнять счет и, что в данном случае важнее, выводить заработанные деньги. Для этого, нужно:

-

Зайти в программу.

-

Перейти в раздел «Поручения» (вывод денег относится к неторговым поручениям).

-

Создать новое поручение.

-

Выбрать нужный тип документа (на изображении выше выбран необходимый вариант вывода ДС (Денежных средств)).

-

Заполнить нужные данные (например, сумму вывода денег).

-

Нажать на «галочку» в правом верхнем углу.

в системе webQuik

webQuik – это браузерная версия данной программы. Общий принцип действия у нее такой же:

-

Зайти в сервис.

-

Выбрать пункт «Расширения».

-

Нажать на «Неторговые поручения».

-

Выбрать «Вывод ДС».

-

Ввести все необходимые данные и подать заявку.

Через Сбербанк Инвестор

Сбербанк Инвестор – это еще одна программа для торговли, при помощи которой также можно выводить деньги с брокерского счета. Для этого, нужно:

-

Зайти в программу.

-

Перейти в раздел «Мои счета».

-

Нажать на кнопку «Вывести» (видна на изображении выше)

-

Ввести нужные данные.

-

Отправить заявку.

-

Подтвердить факт снятия средств при помощи специального кода. Он придет в СМС-сообщении.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Дистанционный возврат налога

Возврат можно осуществить без сидения в очередях, сэкономив при этом значительное количество времени и сил. Для этого можно воспользоваться услугами дистанционного сервиса. Специалисты проведут консультацию по заполнению декларации и ответят на возникшие вопросы. Отправка ее также осуществляется по сети.

Сбербанк предлагает следующие преимущества:

- Очень выгодная возможность посещения обучающих семинаров.

- Получение новостной и обзорной подписки.

- Для получения консультации по возникшим вопросам, не нужно обязательное посещение офиса банка. Существует возможность решить вопрос по телефону, или воспользоваться электронной почтой.

Условия и тарифы ИИС в Сбербанке

Тарифы за обслуживание ИИС в Сбербанке зависят от выбранного способа инвестирования: самостоятельно или с помощью профессионального управляющего. Первый вариант инвестирования подходит опытных игроков рынка ценных бумаг, а также для граждан РФ, которые хотят самостоятельно совершать торговые операции и готовы учится этому. Второй способ вложения денег подходит для лиц, которые впервые пробуют себя в роли инвестора или для вкладчиков, не имеющих времени на изучение специфики фондового рынка.

Самостоятельное инвестирование на ИИС

При самостоятельном управлении инвестициями вкладчик может выбрать один из двух тарифов – «Самостоятельный» и «Инвестиционный». Пакеты услуг отличаются минимальной суммой первого взноса и ежегодных вложений.

При выборе «Самостоятельного» тарифа клиент сможет начать инвестировать с 1000 до 1000000 руб. Если инвестор оформит «Инвестиционный» тариф, то первоначальный размер инвестиций должен быть не менее 90000 руб. и не более 1000000 руб. На протяжении года вкладчик может внести на ИИС по первой программе от 1000 до 1000000 руб., а по второй – от 10000 до 1000000 руб.

Также у тарифов отличается размер комиссий за проведение некоторых фондовых операций. Комиссия за покупку и продажу ЦБ на ТС ФР МБ в «Самостоятельном» составляет от 0.006 до 0.06%, в «Инвестиционном» – 0.3%. Банковская комиссия за покупку и продажу ЦБ на ТС ОТС в первом тарифе установлена в размере 0.17%. Второй пакет услуг различает комиссию за покупку ЦБ – 1.5% и отдельно за продажу ЦБ на ТС ОТС – 0.1%.

Комиссия одинаковая по таким параметрам:

- покупка и продажа валютных инструментов на ТС ВР МБ – 0.2%;

- комиссия за покупку и продажу срочного контакта на ТС СР МБ – 0.50 руб. за каждый контракт;

- выдача идентификатора для записи ключей на базе USB-key – 1900 руб.

- покупка и продажа валютных инструментов на ТС ВР МБ – 0.2%;

- комиссия за покупку и продажу срочного контакта на ТС СР МБ – 0.50 руб. за каждый контракт.

Доверительное управление на индивидуальном инвестсчете

![]()

Доверительное управление включает в себя две стратегии на выбор: «Накопительную» (инвестирование в облигации ОФЗ и ЦБ крупнейших компаний РФ) и «Российские акции» (вложение только в ЦБ российских компаний). Программы доступны клиентам старше 18 лет, с доходами от 50000 руб. и расходами до 50000 руб. в месяц.