Как увеличить кредитный лимит по карте сбербанка

Содержание:

- Способы увеличения кредитной линии

- Способы ознакомления с лимитом по кредитке

- Как увеличить лимит на кредитке Сбербанка

- Как увеличить лимит по кредитным картам других банков

- Как определяется лимит по карте?

- Как увеличить кредитный лимит по карте ВТБ

- Необходимые документы для получения кредитной карты

- Факторы, которые учитывает Сбербанк при повышении лимита по кредитной карте

- Возможные действия заемщика по увеличению лимита

- Кто может увеличить лимит по кредитной карте

Способы увеличения кредитной линии

Кредитная линия увеличивается по желанию заемщика либо по усмотрению банка. В первом случае пишется заявление, и подается на рассмотрение в отделение. Во втором варианте, организация принимает решение на основании транзакций и уведомляет клиента о новых возможностях.

Чтобы получить большую сумму, требуется выполнить несколько условий. Регулярно пользуйтесь заемными деньгами – оплачивайте покупки, коммунальные услуги, мобильную связь или снимайте наличные. Банк должен увидеть, что вы нуждаетесь в средствах и тратите их.

Каждый месяц вносите обязательный платеж, чтобы подтвердить платежеспособность. Размер платежа – до 10% от суммы задолженности и проценты. Досрочное или частично досрочное погашение приветствуется, уведомлять кредитора не требуется.

При досрочном закрытии долга в течение льготного периода на сумму задолженности проценты не начисляются. Однако это не гарантирует увеличения одобренного лимита. Есть еще несколько условий для клиентов:

- каждый день расплачивайтесь карточкой на крупные и мелкие суммы;

- храните на счету собственные средства;

- не допускайте просрочек даже на 1 день;

- не снимайте наличные, если карточка предназначена для покупок.

При соблюдении этих условий линия увеличивается, но незначительно. Как правило, к одобренной сумме добавляется 20-30%. То есть для кредитки на 200 000 р. лимит повысится примерно на 50 000 р.

Повышение осуществляется один раз в 3-6 месяцев, в зависимости от политики банковской организации.

Способы ознакомления с лимитом по кредитке

Прежде, чем заняться повышением лимита, необходимо узнать установленную изначально сумму. Обычно об этом предупреждают непосредственно в банке во время оформления карты, однако есть и другие способы.

Основными методами ознакомления с лимитом по кредитке являются:

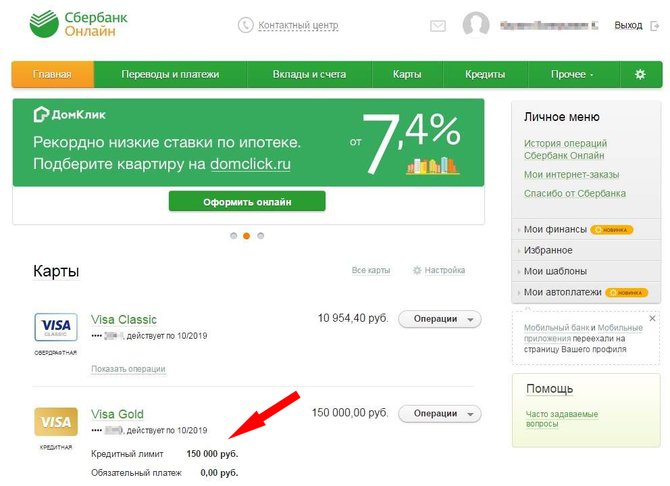

Проверка через личный кабинет в «Сбербанк онлайн» на официальном сайте банка;

- Посредством банкомата (терминала, АТМ) через проверку баланса;

- С помощью смс.

Последний способ требует отдельного рассмотрения. Для того, чтобы узнать кредитный порог, достаточно отправить смс с текстом «БАЛАНКС ХХХХ», где «ХХХХ» — четыре последние цифры пластикового носителя. Отправляется текст на стандартный номер 900.

К сожалению, увеличить кредитный лимит через смс на номер 900 не получится. Зато с помощью текста «ЛИМИТ НЕТ» на тот же номер можно отказаться от автоматического повышения или уменьшения предела на счете.

Как увеличить лимит на кредитке Сбербанка

Совсем недавно такие корректировки выполнялись, лишь по факту личного обращения владельца карты в представительство банка, функционирующего в его регионе. Но благодаря вводу сервисов электронных платежей процесс проводится намного быстрее и проще. В настоящее время заявка на изменение лимита кредитования Сбербанком предоставляются двумя вариантами, о которых мы поговорим далее.

Обращение в офис банка

При отсутствии доверия к виртуальным услугам, направьтесь прямиком в представительство банка. Владельцы стандартных карт могут предоставлять заявление на увеличение ограничений в любом отделении Сбербанка. Количество обращений не ограничивается. Лицам, у кого пластик из категории «особых предложений», порой необходимо предоставлять заявление лишь в месте, где первоначально регистрировался счет.

Чтобы утвердили заявку, следует:

- Удостоверить свою личность консультанту банка. Предъявить паспорт и карту, по которой планируется увеличить лимит.

- Показать свою платежеспособность. Данный показатель виден в справке о доходах за предыдущие полгода и выписка о перемещении финансов по кредитной карте (которую специалист финансового учреждения проверяет без клиента).

- Показать надежность. Данный этап не обязателен, однако поспособствует смене настроения в вашем направлении. Принесите в банк бумаги, показывающие наличие депозитов, движимого и недвижимого имущества либо иной ценной собственности.

- Оформите заявление. Возьмите у специалиста, к которому перенаправлены по электронной очереди, бланк и пример для оформления заявки об увеличении лимита. Вводите сведения внимательно, наличие ошибок могут стать причиной отказа.

- Узнать, когда планируется предоставить решение, и в каком виде. В основном, специалисты финансовой организации предоставляют ответ о решении в срок до 10 дней. Но в некоторых ситуациях сроки могут меняться как в сторону уменьшения, так и увеличения (при необходимости проверить документацию.

Важно! Обращение документов в электронном виде и наличие доступа к разным базам данных дает возможность Сбербанку завладеть наибольшей информацией по пользователю. Не нужно стараться приукрасить информацию о платежеспособности, предоставляя неверные данные

Обман раскроется, заявление подвергнется отмене, а кредитный рейтинг подпортится.

С помощью Сбербанк онлайн

Сейчас приведем информацию о том, как увеличить сумму на кредитной карте «Сбербанка» дистанционно. Чтобы отправить заявление в удаленном режиме необходимо только выйти в сеть и потратить до 10 минут времени.

- Пройти авторизацию в онлайн-банке.

- На основной станице персонального кабинета определить необходимую нам карту, загрузить информацию по ней.

- При доступности корректировки лимита, появится кнопка.

- Нажимаем на нее, указываем сведения в форме, перепроверяем и передаем заявление на рассмотрение.

Ответ банковской организацией предоставляется в период до 5 дней. Оповещение об обработке заявления выполняется исходя от выбранного пользователем варианта. По факту одобрения заявки, корректировка суммы выполняется в автоматическом порядке.

Учтите! По тем обстоятельствам, что сведения о том, как изменить сумму по кредитке Сбербанка, является все востребованными, злоумышленники стараются нажиться на незнании пользователей, выдвигая предложение помочь в устранении этой проблемы. Знайте, все заявления принимаются и рассматриваются бесплатно и лишь в офисе финорганизации. Применяя «левые» ресурсы, не указанные в данной публикации, вы можете потерять свои сбережения.

Как увеличить лимит по кредитным картам других банков

1. Сбербанк.

Тут увеличить лимит заемных средств можно следующим образом:

- Банк сам предлагает сделать это, если клиент не нарушает условия пользования картой. Как правило, сумма на карте станет больше на 20-30 %.

- Клиент пишет заявление на увеличение лимита и представляет в банк необходимые документы: паспорт и справку 2-НДФЛ (участникам зарплатного проекта справка не требуется).

Однако кредитный лимит зависит от типа карты и имеет пределы, которые регулируются платежной системой:

- кредитная Молодежная карта Visa Classic/MasterCard Standard имеет лимит 200 000 рублей;

- Visa/MasterCard «Momentum» — 150 000 рублей;

- Visa Gold/MasterCard Gold 600 — 600 000 рублей;

- Visa Classic/MasterCard Standard — 600 000 рублей;

- кредитная карта «Подари жизнь» Visa Classic — 600 000 рублей;

- кредитная карта «Подари жизнь» Visa Gold — 600 000 рублей;

- кредитная карта «Аэрофлот» Visa Classic — 600 000 рублей;

- кредитная карта «Аэрофлот» Visa Gold — 600 000 рублей.

2. Альфа-Банк.

Увеличить сумму заемных средств на карте Альфа-Банка можно, если:

- пользоваться ею как минимум полгода без просрочек;

- сумма платежей по всем имеющимся кредитам должна составлять максимум 30 % месячного дохода.

При соблюдении этих условий можно обратиться в банк с заявкой на увеличение лимита, паспортом, справкой о доходах и еще каким-либо документом (его выбирает клиент).

3. Восточный Банк.

Здесь увеличить кредитный лимит проще всего (конечно, при условии добросовестного пользования кредиткой):

- нужно оставить заявку на сайте банка;

- в течение 10 минут банк присылает смс, уведомляющее о принятом решении;

- если оно положительное, деньги довольно быстро окажутся на кредитке.

Как определяется лимит по карте?

Большинство заемщиков получают кредитку с лимитом до 50-60% от максимально возможного значения. Например, если по кредитному продукту предусмотрено 300000 рублей, при первичном обращении скорее всего дадут не более 100000 руб. При этом в договоре указывают возможность повышения доступной суммы.

ТОП лучших кредитных карт для «выручайки» до зарплаты ⇒

На размер кредита положительно влияет:

- подтвержденный официальный доход;

- высокий или средний платежный рейтинг;

- стаж работы на текущем месте более 6 месяцев;

- полный набор документов (паспорт, СНИЛС, 2-НДФЛ, копия трудовой книжки и т.д.).

Самые выгодные условия по кредитке доступны постоянным клиентам, владельцам депозитов и участникам зарплатных проектов:

- не нужно предоставлять документы;

- сниженная процентная ставка и большой лимит;

- быстрое рассмотрение заявки.

Шансы на пересмотр доступного займа во многом зависит от того, как клиент использует кредитку.

Если вы оформляете кредитную карту только по паспорту, то сразу большой лимит вам не выдадут, придется со временем его увеличивать. Или же сразу приходить в офис с полным комплектом документов, в том числе и справкой о доходе.

Как увеличить кредитный лимит по карте ВТБ

Какие документы понадобятся для подачи заявки на получение карты? Это, конечно, паспорт, а также какой-нибудь другой документ – СНИЛС, права, заграничный паспорт. Набор документов зависит от того, на какую карту рассчитывает человек:

- карту с лимитом не боле 50 000 рублей можно получить по одному только паспорту;

- кредитку с суммой до 300 000 рублей можно получить, если предоставить загранпаспорт с отметками о выезде за рубеж в течение последнего года или ПТС на автомобиль (в случае иностранных машин его возраст не должен превышать 7 лет, а что касается отечественных – 5 лет), эти документы говорят о клиентской платежеспособности;

- карту с лимитом более 300 000 рублей имеет шанс получить клиент, предоставивший банку справку о доходах (но гарантий нет, ведь финансовая организация будет оценивать заработок, нагрузку по другим кредитам, место работы клиента по своим критериям).

Как правило, банк определяет размер кредитного лимита в момент рассмотрения заявки. Схема примерно такая:

- Сначала банк делает запрос в БКИ и изучает кредитную историю клиента.

- В случае ее положительной оценки выдача карты с определенным лимитом одобряется.

- Если у банка возникают какие-то сомнения в платежеспособности или добросовестности клиента, он подключает к работе свою службу безопасности и аналитический отдел рисков. Первые занимаются проверкой сведений, которые предоставил клиент, а вторые анализируют все возможные риски для банка, связанные с выдачей клиенту заемных средств. После этого принимается итоговое решение.

Нередко сумма на выданной карте отличается от той, на которую рассчитывал клиент, причем как в большую, так и в меньшую сторону. Как в данной ситуации можно увеличить либо уменьшить лимит?

Если есть желание уменьшить сумму на карте, нужно просто прийти в банк и написать заявление, при этом важно указать причину. Через 3 рабочих дня банк принимает решение

Однако оно может быть и отрицательным, особенно если нет обоснования отказа от повышения лимита.

Банк может и сам уменьшить сумму на карте, если клиент пользуется ей недобросовестно, а именно, имеет просрочки по платежам. Если имеют место серьезные нарушения условий кредитного договора, банк вправе потребовать от клиента полного закрытия долга, после чего карта аннулируется.

Увеличить сумму на кредитке ВТБ можно следующим образом:

- Банк может сам предложить клиенту увеличить сумму на карте, если клиент пользуется кредиткой активно и не имеет задолженности. Обычно это происходит уже через три месяца.

- У клиента есть возможность самостоятельно запросить повышение кредитного лимита. Для этого следует прийти в банк и написать заявление. Кроме того, потребуется представить документы, подтверждающие платежеспособность клиента: справку о доходах, бумаги на недвижимость или машину. Через 3 рабочих дня банк выносит решение. Если оно положительное, клиент должен будет подписать дополнительное соглашение к своему договору, после чего сможет пользоваться картой с увеличенным лимитом. В случае принятия банком отрицательного решения, клиент сможет вновь подать заявку через 3 месяца.

Если клиент соблюдает все условия кредитного договора и имеет стабильный доход, у него есть все шансы увеличить лимит на карте.

Необходимые документы для получения кредитной карты

Для того, чтобы получит кредитную карту на 50 дней от Сбербанка, нужно предоставить следующие документы:

- паспорт с указанием места регистрации (по месту жительства);

- ИНН (если его нет, следует обратиться в налоговую);

- при сумме займа более 100 000 рублей понадобится справка о доходах;

- если нет зарплатного счета в Сбербанке, необходимо взять справку 2-НДФЛ.

-

Перевести с зарплатной карты

- В личном кабинете Сбербанк Онлайн

- В мобильном приложении Сбербанк Онлайн

- Отправив СМС-команду на номер 900

- В банкомате

Раскрыть Закрыть

-

- В личном кабинете Сбербанк Онлайн откройте раздел «Карты».

- Рядом с кредитной картой находится меню «Операции», выберите пункт «Пополнить».

- В качестве источника пополнения укажите вашу зарплатную карту.

-

- В мобильном приложении выберите кредитную карту.

- Затем в разделе «Операции» выберите пункт «Пополнить карту», в качестве источника пополнения укажите вашу зарплатную карту.

-

Отправив СМС на номер 900

Отправьте СМС с текстом «Перевод 1234 4321 5000», где 1234 — последние 4 цифры номера вашей зарплатной карты; 4321 — последние 4 цифры номера вашей кредитной карты; 5000 — сумма перевода в рублях.

-

В главном меню выберите раздел «Платежи и переводы».

Далее выберите нужную услугу и следуйте инструкциям на экране.

-

- Подключите Автопогашение в Мобильном приложении Сбербанк Онлайн или веб версии.

- Просто укажите дебетовую карту, с которой будут списываться деньги для погашения задолженности

- Подтвердите операцию и Автопогашение подключено

-

- В банкомате

- С помощью сотрудника в отделении Сбербанка

Раскрыть Закрыть

-

Пополняйте кредитную карту сразу после получения зарплаты — это удобно, и вы всегда будете уверены, что платеж внесён вовремя.

Факторы, которые учитывает Сбербанк при повышении лимита по кредитной карте

В некоторых случаях Сбербанк может отказать в заявке по повышению лимита кредитной карты. Но чем больше достоверных сведений укажете в заявлении, тем быстрее рассмотрят вопрос и вынесут решение

Следует учитывать некоторые факторы, на которые обращает внимание Сбербанк при рассмотрении запроса. В их числе:

- Возраст. Чаще всего одобряют увеличение лимита по кредитной карте лицам, возраст которых от 25 до 54 лет.

- Кредитная история. Если имеются просрочки по кредитным обязательствам в любых финансовых учреждениях, то кредитный лимит по карте не повысят. Большая вероятность одобрения у тех клиентов, которые имеют хорошую кредитную историю и все платежи совершают вовремя.

- Платежеспособность. Сбербанк оценивает финансовые возможности клиента, проверяет уровень его доходов, сопоставляет с расходами.

- Обороты по карте. Если клиент активно пользуется кредитной картой в течение длительного периода, то вероятность одобрения заявки по повышению кредитного лимита высока.

- Сумма расходов по кредитной карте. Сбербанк смотрит на то, какую сумму тратит клиент посредством кредитной карты. Если пользователь расходует меньше 50% предоставленных денежных средств, то в повышении кредитного лимита откажут. В этом случае даже могут предложить его понизить. В том случае, если расходы по кредитной карте составляют больше 75% от общей суммы, то вероятнее всего по заявке вынесут положительное решение.

Эти факторы имеют важное значение при вынесении решения о повышении лимита по кредитной карте, но не гарантируют положительного ответа. В том случае, если получили отказ, можете обратиться к сотруднику Сбербанка по телефону или прямо в офис

Он пояснит вероятные причины неодобрения заявки и даст рекомендации, что необходимо сделать, чтобы в следующий раз было принято положительно решение.

Возможные действия заемщика по увеличению лимита

Тинькофф Банк утверждает, что решение о повышении лимита принимает не сотрудник и не специальный отдел, а робот (программа). Он ежедневно отбирает новых клиентов, а также тех, кому полгода не пересматривали предельный порог. Сравнивает их данные по эталонным параметрам, о которых мы никогда не узнаем. Сотрудники организации этой информацией не делятся. Если клиент подходит под требования, лимит ему увеличивают.

Тинькофф Банк дает рекомендации, что нужно делать, чтобы повысить доступную для трат сумму:

Выбрать кредитку Тинькофф в качестве основной для ежедневных расходных операций и оплачивать ею все покупки. Банк зарабатывает на том, что его картой оплачиваются товары и услуги. Он смотрит на сумму и категорию трат. Например, покупки в путешествиях или брендовых магазинах дадут сигнал о высоком статусе заемщика. Утверждение спорно, конечно. Некоторые люди любят пускать пыль в глаза за чужой счет. Но такая рекомендация от банка есть.

Желательно максимально расходовать лимит в течение расчетного месяца. Если тратить меньшую сумму, то банк решит, что больше вам и не надо.

Не допускать просрочек

Особенно обратите внимание, если переводите деньги с карты другого банка. Платеж может идти по независящим от вас причинам от 1 до 5 дней

Поэтому лучше сделать перевод заранее, чтобы деньги вовремя поступили на счет кредитки.

Сообщать об изменившихся личных сведениях. Например, смена мобильного, рабочего телефона, электронной почты, места жительства, работы и пр. Проверить не сложно, а утаивание информации негативно скажется на репутации заемщика.

По дистанционным каналам связи сообщать об увеличении зарплаты, появлении новых источников дохода.

Проверять свою кредитную историю и предпринять действия по ее улучшению, если потребуется. В первую очередь анализируется именно этот документ.

Не брать слишком много кредитов. Если у вас ипотека и кредитная карта, банк воспринимает это нормально. Если у вас заем в МФО, кредит и несколько кредиток, то сами понимаете…

Активно пользоваться другими банковскими услугами: зарплатной картой, вкладами, дебетовой карточкой и пр. Это не только подтвердит вашу лояльность банку, но и сообщит ему о ваших доходах.

Пересмотр максимальной суммы по карте происходит каждые 3–6 месяцев.

Кто может увеличить лимит по кредитной карте

Инициатива увеличить лимит по кредитной карте может поступить как от банковской структуры, так и от ее клиента. Кредитор сам решает, в отношении кого допустима такая операция. Увеличение лимита – не что иное, как изменение условий кредитования. Данный факт накладывает определенные обязательства и на банк, и на заемщика. Для первой стороны договора — это анализ вашей платеже- и кредитоспособности, оценка многих характеристик клиента.

Заемщик же, решившись увеличить кредитный лимит по карте, должен понимать, что идти на такой шаг целесообразно лишь в том случае, когда уровень доходов повысился. Таким образом вы уверите банк, что вам будет из чего выделять средства на обслуживание кредита. Хорошо подумайте, стоит ли увеличивать лимит по кредитке, сможете ли вы осилить нагрузку на бюджет, ведь она станет больше в силу повышения процентов и ежемесячного платежа.

Необходимо проявлять ответственность и благоразумность в расходовании заемных денег. Идея увеличить сумму кредита по карте не всегда оправдана. Вы должны четко определить, какой лимит вас устроит. Обычно рядовому россиянину хватает 200-300 тыс. руб. А если повысить лимит, у потребителя появится соблазн тратить больше. Перед расширением границ кредитования в первую очередь проанализируйте свое финансовое состояние и сложившуюся репутацию, что также играет немаловажную роль.

И еще рассмотрите такой вариант, как переход на новую карту, он может стать альтернативой, если банк откажется увеличивать лимит по действующему пластику. Стоит отметить, независимо от привлекательности предложений, поступающих от финансовых учреждений, в действительности на балансе только выпущенной карты никогда не будет максимально допустимое значение лимита.