Калькулятор вкладов (депозитный калькулятор)

Содержание:

- APR и APY

- Как рассчитать сумму, если проценты причисляются в конце срока депозита?

- Способ расчета сложного процента

- Подсчет годовой процентовки кредита

- Как вычислить проценты за оплату

- Как узнать процент по кредитной карте?

- Расчет APY с помощью электронной таблицы

- 1 процент в день. Это сколько?

- Вклады с капитализацией (управляемые вклады) — расчёт процентов

- Расчёт суммы процентов по кредиту с помощью кредитного калькулятора онлайн

- Примеры подсчетов по депозитам

- Кредитная карта без процентов в Альфа-Банке

- Расчет льготного периода

- Пример использования простых процентов

- Заключение

APR и APY

Годовая процентная ставка (APR) – это простая процентная ставка, которую банк взимает с вас в течение года по продуктам, включая ссуды и кредитные карты. Это похоже на годовой процентный доход, но без учета сложных процентов.

Ссуды по кредитной карте демонстрируют важность различения между годовой процентной ставкой и годовой процентной доходностью. Если у вас есть баланс, вы часто будете платить APY, превышающую указанную APR

Это связано с тем, что эмитенты карт обычно добавляют процентные платежи к вашему балансу каждый месяц. В следующем месяце вы должны будете платить проценты сверх этих процентов. Это похоже на получение процентов сверх процентов, которые вы зарабатываете на сберегательном счете. Разница может быть незначительной, но разница есть. Чем больше ваш кредит и чем дольше вы должны, тем больше становится разница.

При ипотеке с фиксированной процентной ставкой годовая процентная ставка является более точной, потому что вы обычно не добавляете процентные платежи и не увеличиваете остаток по ссуде. Более того, годовая процентная ставка учитывает затраты на закрытие, которые увеличивают общую стоимость заимствования. Однако некоторые ссуды с фиксированной процентной ставкой действительно растут (если вы не оплачиваете процентные расходы по мере их начисления).

Как рассчитать сумму, если проценты причисляются в конце срока депозита?

Годовые вклады

Человек открыл вклад на 5000 рублей под 9% годовых на 2 года:

за год:

- 5000 рублей составляет 100%

- x рублей составляет 9%

- x=5000*9/100=450 рублей

за два года:

- 450 рублей за 1 год

- x рублей за 2 года

- x=450*2/1=900 рублей

5900 рублей вкладчик получит в конце срока

* Что такое 100? — «Процент — это сотая доля числа». См. как высчитать процент от числа.

Месячные вклады

Человек открыл вклад на 5000 рублей под 9% годовых на 3 месяца:

за год:

5000*9/100=450 рублей

за 90 дней:

- 450 рублей за 365 дней

- x рублей за 90 дней

- x=450*90/365=110 рублей 96 копеек

5110 рублей 96 копеек вкладчик получит в конце срока

* 365 — это количество дней в 1 году. В високосный год их будет 366. Посмотреть список високосных лет.

Как рассчитать доходность пополняемого вклада с выплатой процентов в конце срока?

Процент у пополняемых вкладов ниже. Объясняется это тем, что за время действия договора по вкладу может уменьшиться ставка рефинансирования и вклад перестанет быть выгоден банку.

Исключение: если ставка по вкладу зависит от ставки рефинансирования. Иными словами, ставка рефинансирования растёт — растёт процент по вкладу, ставка рефинансирования уменьшается — уменьшается процент по вкладу.

Пример подсчёта процентов по пополняемому вкладу:

Человек открыл вклад на 5000 рублей под 9% годовых на 3 месяца. Спустя месяц он положил ещё 3000 рублей:

- за год: 5000*9/100=450 рублей

- за 30 дней: 450*30/365=36,986 рублей

- остаток спустя 30 дней: 5000+3000=8000 рублей

- пересчёт за год: 8000*9/100=720 рублей

- за оставшиеся 60 дней: 720*60/365=118,356 рублей

Итого сумма процентов: 36,986+118,356=155 рублей 34 копейки. Общая сумма, которую получит вкладчик: 5000+3000+155,34=8155 рублей 34 копеек.

Как рассчитать процент по вкладу с капитализацией.

Проценты могут выплачиваться:

- общей суммой при договора по вкладу.

- общая сумма дробиться на части и выплачивается ежемесячно, раз в 3 месяца ежеквартально, ежегодно.

Клиент может выбрать наиболее подходящий для себя вариант:

С указанной в договоре периодичностью или реже приходить в банк и снимать сумму начисленных процентов или автоматически переводить их на пластиковую карточку. То есть «жить на проценты».

Капитализация процентов, он же сложный процент причислять начисленные проценты к остатку по вкладу. Точно также как если бы вы приходили в день начисления процентов, снимали сумму процентов и пополняли ей вклад.

Остаток по вкладу увеличивается и получается, что начисляется процент на процент. Вклады с капитализацией процентов следует выбирать тем, кто не планирует снимать сумму процентов частями.

Совет!

Это не распространяется на вклады, где по условиям договора возможно частичное снятие в размере капитализированных процентов.

Пример расчёта процентов по вкладу с капитализацией

1 января человек открыл вклад с капитализацией на 5000 рублей под 9% годовых на 6 месяцев 180 дней. Начисление и капитализация процентов происходит в последний день каждого месяца.

5000 × (1 + 9/100 × 30/365)^3 × (1 + 9/100 × 28/365) × (1 + 9/100 × 31/365)^2 = 5000 × 1,02235634396 × 1,00690410959 × 1,01534609946 = 5226,06

- 30 дней будет в трёх месяцах: январь, апрель, июнь.

- 28 дней может быть только в одном месяце — феврале.

- 31 день будет в марте и мае.

При расчёте количества дней в периоде нужно также учитывать, что если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Поэтому калькуляторы, выложенные в интернете, будут близки к реальности, но 100% точности они не дают. Как можно рассчитать доход за 2 года, когда производственный календарь утверждается ежегодно?

Как проверить правильность начисления процентов по вкладу с точностью до копейки?

Внимание!

Техника даёт сбои. Когда есть выписка из счёта, вручную пересчитать полагающиеся к выплате проценты не так сложно.. Пример: 20 января человек открыл вклад с капитализацией раз в квартал на 5000 рублей под 9% годовых на 9 месяцев 273 дня

10 марта пополнил счёт на 30000 рублей. 15 июля снял 10000 рублей. 20 апреля 2014 года и 20 июля 2014 года приходится на воскресенье

Пример: 20 января человек открыл вклад с капитализацией раз в квартал на 5000 рублей под 9% годовых на 9 месяцев 273 дня. 10 марта пополнил счёт на 30000 рублей. 15 июля снял 10000 рублей. 20 апреля 2014 года и 20 июля 2014 года приходится на воскресенье.

Обратимся к закону (статья 214.2 Налогового кодекса РФ): если на момент заключения или пролонгация продления договора до 3-х лет процент по рублёвому вкладу превышает на февраль 2014 года:

8,25% + 5% = 13,25%ставку рефинансирования на 5 процентных пунктов, то ставка вклада минус 13,25%на процентные доходы выше этого значения гражданину РФ нужно заплатить 35% налога.

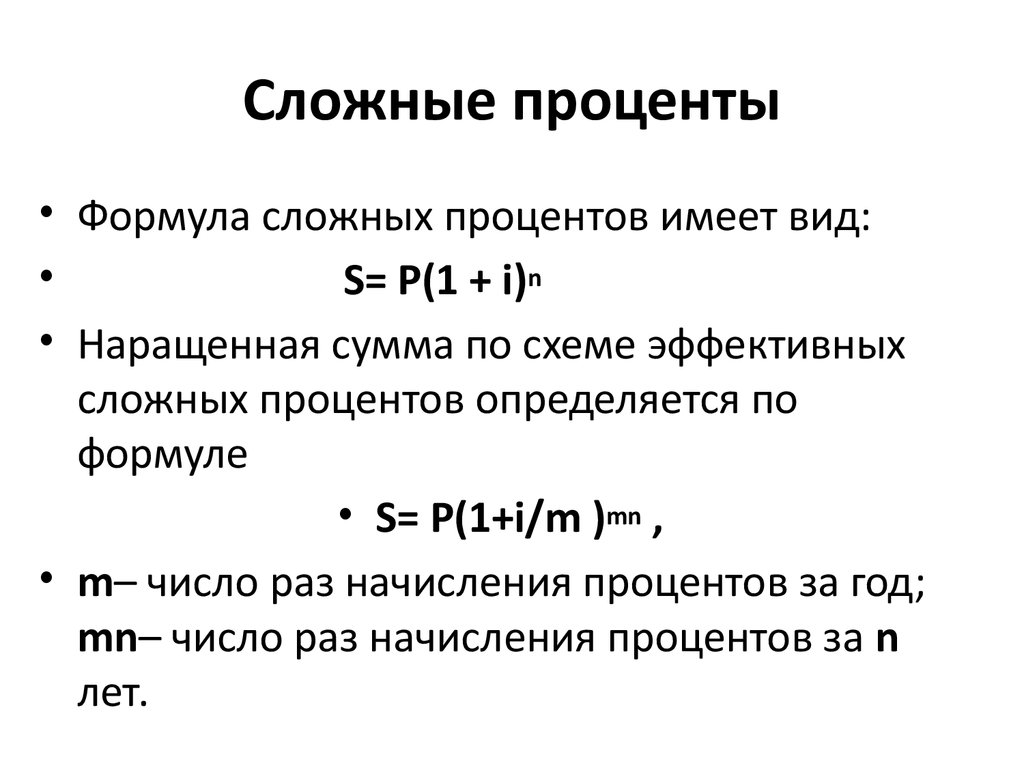

Способ расчета сложного процента

Плата за пользование полученными деньгами (в случае кредита) и вознаграждение за передачу собственных средств на хранение (в случае депозита) в основном вычисляются с помощью второго вида доходности. Расчет годовых процентов сложного типа включает в себя процент, учитывающий как начисление на сумму вклада, так и сумму ранее начисленных по вкладу процентов. При этом периодичность и срок договора также входят в условия расчета капитализированного процента. Ниже представлена формула расчета суммы процентов. Годовые значения имеют наращенный характер. Далее представлено на примере, какой из методов начисления процентов является наиболее выгодным для потребителя.

Формула расчета годовых процентов показывает, что вклад или кредит с капитализацией обязательно должен иметь периодичное начисление процентов. Это приводит к тому, что разбитый на периоды срок банковского договора способствует начислению процента за каждый временной промежуток с последующей капитализацией. Месяц выступает в роли наиболее популярного периода причисления процента, доход которого определяется по календарным дням. Поэтому совокупная прибыльность вклада выводится по сумме процентов, начисленных по отдельным периодам.

Подсчет годовой процентовки кредита

Кредитование пользуется большой популярностью среди банковских клиентов. И установленная нормами банка ставка годовых является главной и основополагающей для клиента. Кстати, размер годовых напрямую влияет и на ту сумму, которую заемщику придется ежемесячно вносить на счет. И как бы привлекательно для будущих займополучателей не выглядели предлагаемая кредитно-финансовыми учреждениями ставка, нужно понимать, что бесплатно клиентов не будет кредитовать ни одно финансовое учреждение.

Один из вариантов расчета процентов по кредитам

Один из вариантов расчета процентов по кредитам

Независимо от того, каким типов ссуды воспользовался заемщик, ему придется выплатить банковской организации сумму большую, чем он использовал. Чтобы прикинуть уровень ежемесячной ставки, необходимо общую разделить на 12 (количество месяцев в году). Например, если кредит оформлен под 22% годовых, то ежемесячная ставка составит: 22 / 365 = 0,055%.

Ведь общая переплата по ссуде, особенно долгосрочной будет достаточно существенной. А в случае когда заемщик не сможет погашать займ, ему придется столкнуться с крупными неприятностями в виде штрафов и начисления дополнительных процентов за каждый день просрочки. Особую категорию банковских ссуд занимают кредитные карточки. Пластик данного уровня обладает льготным Грейс-периодом, на протяжении которого проценты не начисляются.

Также следует знать, что ставки годовых по кредитным договорам могут различаться. От их типа и будет зависеть размер итоговой переплаты. Годовые могут иметь следующий вид:

- постоянные: без изменения принятой ставки, которая устанавливается на весь период кредитования;

- плавающие: на их размер оказывает влияние множество фактором, в частности валютный курс, инфляционные процессы, ставки по рефинансированию и многое другое;

- многоуровневые: главным критерием для расчета такого вида процентовки является оставшаяся часть задолженности.

Узнав базовые понятия, которыми обладают проценты по кредитным займам, стоит ознакомиться и с правилами, применимыми для подсчета процентов. Требуется следующее:

- Уточнить общую величину задолженности и оставшийся баланс займа на момент проведения расчета. Допустим, что остаток равен 5 000 руб.

- Выяснить сумму всех имеющихся элементов ссуды. Для этого стоит запросить банковскую выписку по займу. В нашем случае она будет равняться 40 руб.

- Используя формулу поделить 40 на 5 000. В итоге получаем 0,008.

- Данный результат перемножаем на 100: 0,008 х 100 = 0,80%. Это размер ежемесячной ставки по процентам.

Чтобы получить размер годовых процентов, проводим следующие расчеты: 0,8 х 12 (количество месяцев в году). Получаем 9,60%. Эти расчеты применимы для классического потребительского кредитования. Чтобы узнать размер ставок по ипотекам, необходимо дополнительно учитывать и массу сопутствующих нюансов. Для этого лучше применить онлайн-калькулятор банка.

Как вычислить проценты за оплату

Пока длится льготный период, держателю карты несколько раз поступит смс-уведомление о необходимости внесения минимального платежа. Он составляет 5% от суммы задолженности, но не менее 300 рублей, и идёт в счёт погашения долга.

Этот платёж — аналог ежемесячных взносов по обычному кредиту. Отличие в том, что его величина постоянно меняется. Рекомендуется вносить большую сумму, чем указано в банковском уведомлении.

Когда льготный период окончен, в сумму оплаты включаются проценты по кредиту.

Предположим, сумма долга на дату расчёта платежа составляет 10 000 рублей. Ставка — 23,99% годовых. Тогда банк выставит к оплате:

-

•

5% от 10 000 рублей – 500 рублей. Эта сумма идёт на погашение основного долга.

-

•

При ставке 23,99% годовых в день на эту сумму начисляется 6,57 рублей, а за месяц — 197,10 рублей.

Итого минимально нужно внести 697,10 рублей.

За просрочку минимального платежа предусмотрен штраф. Он указан в условиях кредитования и составляет 20% годовых от суммы взноса, т.е. 0,055% в день (для договоров, заключённых ранее, размер может варьироваться). Штраф применяется, если платёж:

-

•

Не внесён совсем;

-

•

Внесён в меньшем объёме, чем нужно;

-

•

Внесён после указанного в сообщении срока.

Например, долг составляет 50 000 рублей. Значит, размер минимального платежа – 2 500 рублей. Если протянуть с оплатой, придётся дополнительно вносить 1,375 рублей за каждый день просрочки (2 500 * 0,055% = 1,375).

Как узнать процент по кредитной карте?

В кредитных предложениях банков редко указана фиксированная ставка по карте. Обычно обозначается диапазон (от 11,99% до 31,13%) или нижний порог (от 11,99%). Точный размер ставки определяется индивидуально.

Чтобы узнать, какой процент вам могут предложить, нужно подать заявку на кредитную карту. Сделать это можно:

-

•

заполнив анкету на сайте Альфа-Банка. Сотрудник привезёт все документы и карту в удобное время.

-

•

подав заявление в отделении (в некоторых офисах пластик напечатают сразу, в других это займёт от 1 до 4 дней).

Для этого нужно собрать комплект документов. Если нужна сумма до 50 000 рублей, достаточно паспорта с отметкой о прописке. Предоставлять справку о доходах необязательно, но хорошо, если она есть: это может повлиять на формирование условий пользования картой. Для сумм крупнее потребуется второй документ:

-

•

СНИЛС;

-

•

ОМС;

-

•

ИНН;

-

•

Водительское удостоверение;

-

•

Заграничный паспорт;

-

•

Карта другого банка.

После одобрения заявки на выпуск кредитной карты вы заключаете с банком договор кредитования. В нём прописаны все условия выдачи кредита, в том числе:

-

•

процентная ставка;

-

•

длительность льготного периода;

-

•

стоимость годового обслуживания пластиковой карты;

-

•

размер минимального платежа;

-

•

возможные штрафные санкции.

Расчет APY с помощью электронной таблицы

Вы почти всегда будете видеть APY, указанную в банках, поэтому вам, как правило, не нужно делать какие-либо расчеты самостоятельно. Однако вы можете рассчитать APY самостоятельно, хотя это может быть непросто. Программное обеспечение для работы с электронными таблицами, такое как Microsoft Excel или Google Таблицы, может упростить задачу. Используйте электронную таблицу Google Таблицы для расчета APY или следуйте инструкциям ниже, чтобы создать свою собственную:

- Создайте новую таблицу.

- Введите процентную ставку (в десятичном формате) в ячейку A1.

- Введите частоту начисления сложных процентов в ячейку B1 (используйте «12» для помесячного или «1» для ежегодного).

- Вставьте следующую формулу в любую другую ячейку: =POWER((1+(A1/B1)),B1)-1

Например, если заявленная годовая ставка составляет 5%, введите «0,05» в ячейку A1. Затем для ежемесячного начисления сложных процентов введите «12» в ячейку B1.

В приведенном выше примере вы обнаружите, что APY составляет 5,116%. Другими словами, процентная ставка 5% с ежемесячным начислением сложных процентов приводит к годовому доходу в размере 5,116%. Попробуйте изменить частоту начисления сложных процентов, и вы увидите, как меняется APY. Например, вы можете показать ежеквартальное начисление сложных процентов (четыре раза в год) или один несчастный платеж в год, что даст 5% годовых.

1 процент в день. Это сколько?

X

Вам понравился материал? Вы можете угостить автора чашечкой ароматного кофе и оставить ему доброе пожелание

Ваше угощение будет обязательно доставлено до автора. Чашка кофе — это не много, но она согревает и придает силы творить дальше. Вы можете выбрать, чем угостить автора.

Правила пользования

Разработан командой socpravo.ru

X

Хотите оставить пожелание для автора?

Оставить пожелание

Пропустить

Как часто мы видим заманчивую надпись «1 процент в день». Но задумываемся ли мы до суда сколько это? И много ли это? Вообще 1 процент в день — это сколько?

Как Вы знаете, при заключении договоров займа, или написании расписок, указывается размер процентов. И чаще всего этот размер процентов указывается в виде маленькой ставки, но за каждый день. Проценты по займу имеют очень большое значение при взыскании долга через суд. В ст. 809 Гражданского кодекса РФ (ГК РФ) сказано, что займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа. А в ст. 811 ГК РФ сказано, что если заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном п. 1 с. 395 ГК РФ, со дня, когда она должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты процентов. Об этом обстоятельстве многие или не знают или забывают, и проценты за неисполненное по займу уплачиваются дополнительно к процентам по займу.

Т.е. если Вы не отдаете во время долг, то Вам начислят не только неустойку по ч. 1 ст. 395 ГК РФ – сейчас (01.01.2016 г. для ДВФО) это 7,64% годовых, но и тот размер процента, о котором Вы договорились. И вот эта цифра куда более интересна.

В году для юриста 360 дней. Это установлено п. 2 совместного Постановления Пленума ВС РФ и Пленума ВАС РФ № 13/14 от 08.10.1998 г. — при расчете подлежащих уплате годовых процентов по ставке рефинансирования Центрального банка Российской Федерации число дней в году (месяце) принимается равным соответственно 360 и 30 дням. Поэтому если перевести ставку 7,64% годовых в ежедневную ставку, то получится — 0,0212222222222222. А мы сами в договоре подписываем 1 процент в день.

Т.е. ставка 1% в день – в 47 раз больше, чем установленная законом. И при заключении договора надо Вашу ставку, для сравнения с предусмотренной ст. 395 ГК РФ, умножить на 360 (или на 365, если применять правила начисления процентов). Тогда у Вас получится, что:

- 1 процент в день это 360 процентов в год (или 365%)

- 0,5 процентов в день это 180 процентов в год (или 182,5%)

- 0,3 процента в день это 108 процентов в год (или 109,5%)

Вклады с капитализацией (управляемые вклады) — расчёт процентов

Вклады с капитализацией имеют немного более низкие процентные ставки. Это связано с тем, что проценты начисляемые за месяц перечисляются на тот же счёт и тем самым сумма растёт быстрее. На следующий месяц прибыль будет больше, поскольку сумма на депозите стала больше.

Для таких вкладов есть важное понятие: «эффективная процентная ставка». Эффективная процентная ставка (ЭПС) — это фактический годовой процент, который будет заработан на вкладе

Он будет больше, чем исходный процент, поскольку расчёт происходит по «сложным процентам».

Эффективная процентная ставка (ЭПС) — это фактический годовой процент, который будет заработан на вкладе. Он будет больше, чем исходный процент, поскольку расчёт происходит по «сложным процентам».

Такое понятие имеет место только для вкладов с капитализацией.

Например, положили 100 тыс. рублей под 12% годовых с ежемесячной капитализацией. Через один месяц на счёте будет лежать сумма 101 тыс. рублей и уже она будет лежать под 12% годовых.

Через 2 месяца сумма будет уже 102,01 тыс. рублей (вместо 102 тыс. рублей). Поскольку на заработанную 1000 рублей в первый месяц также будут начисляться проценты под 12%.

Для расчёта сложных процентов лучше всего воспользоваться онлайн калькуляторами, поскольку рассчитывать их на листочке будет проблематично. Хотя это не так уж и сложно.

Для нашего примера надо просто умножить 100 на (1,01)12. Проще говоря умножить 1,01 сам на себя двенадцать раз. Чтобы упростить себе задачу можно воспользоваться функцией в калькуляторе возведение в произвольную степень: xy.

Примечание

Пенсионные вклады в среднем дают немного больше, чем обычные.

Расчёт суммы процентов по кредиту с помощью кредитного калькулятора онлайн

В любом из возможных случаев, мы рекомендуем пользоваться кредитным калькулятором онлайн. Это полностью убирает человеческий фактор, возможность сотрудника банка злоупотребить Вашим доверием и просто облегчает расчёты кредита.

К фиксированным мы относим процентную ставку. Да, некоторые банки предоставляют возможность использования изменяемой кредитной ставки, но об этом мы говорили в другой статье. К не фиксированным процентам мы относим комиссии: “за досрочное погашение кредита”, “за выдачу наличных”, “за просроченный платёж по кредиту” и другие. Воспользуйтесь блоком досрочное погашение, если Вы уже совершали его. Добавьте ежемесячные и единоразовые комиссии, это позволит рассчитать всю сумму процентов по кредиту.

Нажмите кнопку “Рассчитать” и Вы получите полный график платежей, включая процентную ставку, указанные ранее комиссии и досрочные погашения кредита

Обратите внимание на блок “Общие данные”, в нём есть колонка “Начисленные проценты” – это и будет сумма процентов по кредиту. Если Вы хотите более детально рассмотреть в какой из месяцев и сколько заплатите процентов по кредиту, нажмите на кнопку “Загрузить ещё … количество строк”

Распечатайте на принтере, сохраните или отправьте по электронной почте график платежей. Это позволит сравнить полученный график с графиком представленным банком. Так Вы легко поймете о скрытых комиссиях и возможных переплатах, о которых банк умолчал ранее.

Примеры подсчетов по депозитам

Чтобы показательно привести расчет процентовки по простым и сложным депозитам, стоит применить уже указанные формулы. За пример возьмем открытие депозита стоимостью в 500 000 руб. длительностью в год по банковской ставке в 12%.

Простой депозит. Подставляем наши цифры в существующую формулу: (500 000 х 12 х 365 / 365) х 100. Получаем итог в 60 000 руб. То есть доходность вкладчика составит 60 000 за год.

Сложный вклад. Будем исходить из тех же цифр с учетом открытия вклада на период в 3 месяца. Подставляем их в имеющуюся формулу:

- Доход за первый месяц: (500 000 х 12 х 3 / 365) х 100 = 4 930 руб.

- Доход за второй месяц: ((500 000 + 4 930) х 12 х 3 / 365) х 100 = 4 980 руб.

- Доход за третий месяц: ((500 000 + 4 930 + 4 980) х 12 х 3 / 365) х 100 = 5 029 руб.

Из полученных данных можно понять, что наиболее выгодными являются вклады сложные, открытые с условием капитализации процентовки. И эта выгода очевидна при рассмотрении депозитов, оформленных на одинаковые суммы с одной процентной ставкой. Это нужно учитывать потенциальным вкладчикам.

Кредитная карта без процентов в Альфа-Банке

Беспроцентный период распространяется на покупки, переводы и снятие наличных.

Всё это время вам нужно лишь вносить минимальные платежи в размере 3–10% от суммы задолженности.

Оформите кредитную карту на выгодных условиях:

—

минимальная процентная ставка — 11,99% годовых

—

максимальный кредитный лимит — 1 млн рублей

—

100 дней без процентов

—

бесплатное снятие наличных — 50 000 рублей в месяц

—

пополнение с карт других банков без комиссии

Есть невыгодный кредит в другом банке? Просто закройте его моментальным переводом с карты.

Пополняйте кредитку через банкомат, мобильное приложение или интернет-банк. Все карты Альфа-Банка можно легко подключить к системе бесконтактных платежей и платить с помощью смартфона.

Условия кредитования

Мы выдаём кредитные карты Visa и Mastercard трёх разных форматов: классические, золотые и платиновые. Карты отличаются кредитным лимитом и условиями обслуживания.

Предлагаем возобновляемый период без процентов сроком на сто дней, которые начинаются со дня первой операции или выдачи наличных.

Если вы зарплатный клиент Альфа-Банка, у вас будут индивидуальные условия кредитования. Итоговые условия зависят от вашего дохода, кредитного рейтинга и других факторов.

Мы кредитуем граждан России старше 18 лет с российской регистрацией и постоянным доходом. Требования к ежемесячным доходам:

—

для жителей Москвы — от 9000 рублей

—

для региональных заёмщиков — от 5000 рублей

Для подачи заявки на кредитную карту с лимитом до 100 000 рублей нужен только паспорт. Чтобы увеличить лимит, предоставьте второй документ: подойдут СНИЛС, ИНН, полис ОМС, права, загранпаспорт или просто карта другого банка. Чтобы увеличить шансы на одобрение или снизить ставку, приложите справку 2-НДФЛ, выписку со счёта или свидетельство о регистрации автомобиля.

Заполните заявку онлайн и дождитесь одобрения. Решение мы сообщим по электронной почте или по телефону. Заберите карту в офисе или закажите доставку. Сотрудник банка привезёт кредитку в выбранное вами время.

Подробнее об условиях

|

Максимальный кредитный лимит |

1 000 000 руб |

|

Беспроцентный период |

100 дней |

|

Минимальная процентная ставка |

11,99% |

|

Выпуск карты |

бесплатно |

Расчет льготного периода

Сбербанк предлагает конкурентное предложение на финансовом рынке – возможность пользоваться денежными средствами без оплаты процентов. Он состоит из двух частей:

- отчетный — 30 календарных дней,

- платежный — 20 календарных дней.

Банком устанавливается определенный срок отчетного периода, в течение которого клиент производит расходы.

Если в договоре указан отчетный период с 01 по 30 число каждого месяца. Значит, для освобождения от процентов нужно оплатить текущие траты до 20 числа следующего месяца.

Для покупок, совершенных 1-го числа, льготный период составит 50 дней, а приобретения 30-го числа нужно компенсировать на льготных условиях за 20 дней.

Подключив сразу же при заключении договора СМС оповещение и приложение Сбербанк Онлайн, клиент всегда будет в курсе событий. Система подскажет дату окончания льготного периода.

Исключение составляет снятие наличных денег. За эту операцию в Сбербанке установлена комиссия 3%,в других банках – 4%.

Пример использования простых процентов

Условие задачи № 1

Клиент обратился в банк с просьбой о размещении вклада со сроком на полгода. Для 6 месяцев депозита предусмотрена ставка 8,7 % годовых с ежемесячным начислением. Минимальная сумма для совершения сделки: 30 000 рублей.

Итак, взаимодействуя с банком на предъявленных условиях, получаем:

Сумма процентов = 30 000 х 181 х 8,7 : (100 х 365) = 1294,3 руб. Надо отметить, что расчет годового процента по кредиту выглядел бы совершенно таким же образом.

Но в связи с тем, что в условии сказано о ежемесячной выплате процентов, полученная сумма будет осуществлена шестью платежами. Количество календарных дней влияет на размер этих самых выплат. Допустим клиент обратился в декабре, тогда:

- Проценты за декабрь, январь, март, май = 30 000 х 31 х 8,7 : (100 х 365) = 221,67 руб.

- Проценты за февраль = 30 000 х 28 х 8,76 : (100 х 365) = 200,22 руб.

- Проценты за апрель = 30 000 х 30 х 8,7 : (100 х 365) = 214,52 руб.

В итоге за 6 месяцев сумма депозита или кредита с начисленными процентами составит:

Сумма с процентами = 30 000 х (1 + 181 х 8,7 : (100 х 365)) = 31 294,274 руб. Или просто 30 000 + 1294,3 = 31 294,3 руб.

Заключение

Экспертное мнение

Законы довольно строго регулируют рынок кредитов, в сфере же займов они все еще существенно мягче. Поэтому получить займ намного много проще, чем кредит. Простота и легкость получения, маленькие суммы и короткие сроки сильно увеличивает риски МФО, которые вынуждены компенсировать их повышенными процентами. Максимальная разрешенная ставка по таким займам составляет около 1% в день, то есть 365% в год.

Рассчитать процентную ставку по вашему займу можно с помощью онлайн-калькуляторов. Такие сервисы имеются на многих сайтах, в том числе и у самих МФО. Кроме процентной ставки калькулятор покажет вам сумму, которую вам нужно будет выплатить в конце срока.

Однако, программа-калькулятор не знает всех условий получения займа. Как и в случае с кредитами, с вас могут взять деньги за какие-то дополнительные услуги. Поэтому реальную процентную ставку и окончательную сумму переплат вы узнаете только из договора, который заключается с МФО.

Займ, взятый онлайн, фактически заключается без юридически правильно оформленного договора, без вашей подписи. Он несет дополнительные риски для обеих сторон, и, скорее всего, обойдется дороже. Отсутствие подписанного договора станет проблемой в случае наступления просрочки по займу и последующего судебного разбирательства.

Обратите также внимание и на то, что в при возникновении проблем с погашением займа реструктурировать его, как банковский кредит, почти невозможно. Штрафы за просрочку у МФО, как и проценты, значительно крупнее, чем у банков

Поэтому, пользуйтесь займом только тогда, когда вы абсолютно уверены в том, что сможете вернуть его вовремя.

Александр Кожемякин

РБК, Коммерсантъ, Известия

Конечно, в Интернете существует множество онлайн-калькуляторов, которые рассчитывают задолженность по займу в режиме онлайн. Но такие сервисы несовершенны и не всегда доступны. Поэтому научитесь рассчитывать проценты самостоятельно – это умение всегда пригодится, если вы часто прибегаете к микрокредитам. Сделать это достаточно просто — нужно лишь знать необходимые формулы.

Итак, рассчитать проценты по займу самому достаточно просто. Для этого нужно знать всего три формулы:

- Для простых процентов — находим годовую ставку, определяем размер переплаты в день и умножаем на количество дней

- Для сложных процентов — умножаем сумму займа на процентную ставку плюс один, и на количество периодов начисления процентов

- Для расчета неустойки — умножьте сумму займа на период просрочки, а затем на ставку неустойки