Как отказаться от страховки в тинькофф банке

Содержание:

- Что такое программа страховой защиты

- Как отключить страхование?

- Спорные моменты и частые вопросы

- Как отключить

- Как отключить страховку «Тинькофф»: порядок действий

- Особенности отказа от страховки

- Может стоит оставить?

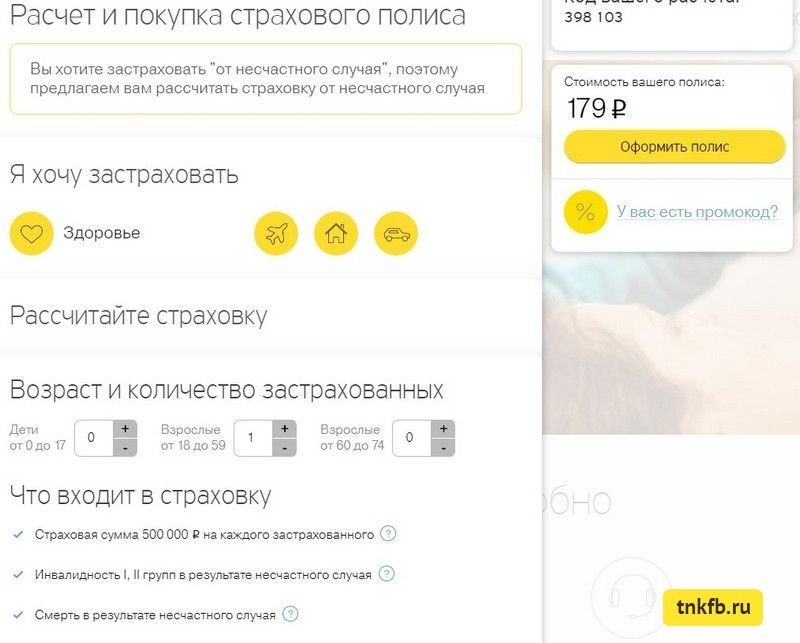

- Велика ли цена страховки?

- В чем польза страхования?

- Чем может помочь РосПотребНадзор?

- Мелкие покупки лучше оплачивать другой картой

- Как сэкономить на услугах связи

- Плата за программу страхования в Тинькофф

- Как отключить страховку в «Тинькофф Страхование»

- Для чего предназначена услуга Автоплатеж в Тинькофф банк

- Как отключить страховку для кредитной карты Тинькофф. Особенности

- Алгоритм отказа

- Как получить обратно деньги за страховой полис после реализации авто?

- Как рассчитать сумму возврата

Что такое программа страховой защиты

Программа страховой защиты заемщиков банка Тинькофф — это услуга, которую вы можете добровольно получить при оформлении потребительского кредита или, если считаете правильным, то отказаться от нее, поставив галочку в соответствующем поле на экране компьютера. Данная программа была разработана с целью финансовой поддержки граждан, которые не могут погасить долг прямо сейчас. Но это не значит, что отныне можно не платить. Ниже мы поговорим о ситуациях, когда страховая защита будет работать.

Банк Тинькофф предлагает оформить финансовую защиту своим клиентам

Банк Тинькофф предлагает оформить финансовую защиту своим клиентам

Какие риски входят

Строго говоря, банком принимаются во внимание только три ситуации:

- Смерть заемщика.

- Болезнь, приведшая к получению группы инвалидности.

- Потеря работы. Не самовольный уход, а именно те случаи, когда сотрудника внезапно сократили или компания, в которой он трудился, перестала существовать.

Если программа страхования задолженности включена, то нести расходы по оплате кредитного договора предстоит уже не родственникам усопшего или клиента, по страшному стечению обстоятельств оказавшегося неспособным более работать и зарабатывать, а сторонней компании — то есть, страховщику. Согласитесь, удобно? Однако следует понимать, что понести определенные расходы все равно придется. О них — далее.

Стоимость

Есть один «подводный камень», с которым сталкиваются все неподготовленные кредитные клиенты банка Тинькофф: плата за программу страховой защиты. Что это такое? Под данным словосочетанием понимается определенный процент, который ежемесячно придется вносить заемщику, выбравшему рассматриваемую нами услугу. На сегодня этот процент составляет 0.89% от общей суммы задолженности. А поскольку каждый человек рассчитывает на разную сумму, то фиксированная цена считается в индивидуальном порядке.

Как отключить страхование?

Даже при уже готовом, оформленном страховом полисе клиент всегда может от него отказаться. Рассмотрим, как же это осуществляется:

- На официальном сайте банковского учреждения;

- В мобильном банке;

- Через службу поддержки.

Благодаря полной автоматизации обслуживания и его ведения на дистанционной основе осуществить отключение страховки можно всего за несколько минут. Для этого необходимо зайти на сайт, пройти авторизацию и посетить раздел «Управление услугами». Там в настройках есть функция отключения страхования.

А вы знали, что в личном кабинете можно проверить все подключенные ранее предложения на ваш счет?

В мобильном банке действия аналогичные. Клиенту стоит ввести свои контакты для осуществления входа, выбрать раздел управления и отключить страховку одним кликом.

Со службой поддержки несколько другая схема, так как все выполняет сотрудник финансового учреждения, а не сам пользователь. Он должен позвонить по номеру горячей линии и сообщить о своем желании отключить услугу страхового обслуживания.

Оператор попросит назвать контактные данные, паспортные реквизиты или, в случае оформленного кредита, номер договора, чтобы быть уверенным в личности звонившего человека.

По факту, в последнем варианте клиент просто звонит и говорит о проблеме, всю техническую часть берет на себя банковское учреждение.

Спорные моменты и частые вопросы

Когда хочу, тогда и расторгаю!

Многие автовладельцы возмущены тем, что не могут расторгнуть договор ОСАГО в любой момент по собственному желанию. Действительно, причин может быть множество: нежелание обслуживаться у данного страховщика, отъезд на длительное время, болезнь, поломка автомобиля, отказ от вождения и т.д. Ссылаясь на правила и закон об ОСАГО, страховые компании решительно не готовы расторгать договор по причинам, не закрепленным законодательно. Но п. 33.1 правил звучит следующим образом:

Страхователь вправе досрочно прекратить действие договора обязательного страхования в следующих случаях:

- отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

- замена собственника транспортного средства;

- иные случаи, предусмотренные законодательством Российской Федерации».

Поэтому самые упорные страхователи, руководствуясь тем, что «собственное желание» и есть пресловутые «иные случаи», идут на судебное разбирательство и им удается доказать свою правоту. Но подобные прецеденты случаются крайне редко и действительности не отражают.

На основании чего удержали 23%?

Это еще один вопрос, споры по которому из-за несовершенства нашего законодательства не прекращаются с тех пор, как было введено обязательное автострахование. С точки зрения страховой компании, удерживая при возврате 23%, она действует правомерно. Существует утвержденная Правительством РФ структура страхового тарифа ОСАГО, которая заключается в следующем:

- 77% – нетто-ставка (эта часть внесенной страхователем суммы идет на выплаты);

- 20% – расходы компании на ведение дел (сопровождение полиса, бланки, оборудование, зарплату сотрудникам и проч.);

- 3% отчисляется в РСА для формирования резервов компенсационных выплат (2% – резерв текущих компенсационных выплат + 1% – резерв гарантий).

Таким образом, 23% – это расходы, которые страховая компания понесет в любом случае: останется клиент в компании на весь период страхования или расторгнет договор досрочно. Логика автостраховщиков, в принципе, понятна. Тем более, подавляющее большинство клиентов по ОСАГО и не думает возмущаться по этому поводу.

Но некоторые подкованные и принципиальные автолюбители весьма активно возражают против незаконных, с их точки зрения, удержаний – пишут недовольные отзывы о работе страховых компаний, претензии и обращаются в суд. Ведь в Гражданском кодексе РФ и правилах ОСАГО нет ни единого намека на 23%, а лишь сухая информация:

- Страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование (ГК РФ, ст. 958);

- Страховщик возвращает страхователю часть страховой премии за неистекший срок действия договора обязательного страхования (правила ОСАГО, п. 34).

Возражения страхователей абсолютно правомерны. Именно поэтому, обратившиеся в суд автовладельцы нередко возвращают удержанные компанией 23%. Для этого есть все шансы и множество прецедентов. Бывают ситуации, когда даже до суда дело не доходит. Достаточно отправить заказные письма в РСА и ФССН и досудебную претензию в страховую компанию, чтобы получить обратно свои деньги.

Зачем нужна копия ПТС при расторжении ОСАГО?

Некоторые страховые компании требуют при расторжении договора страхования ОСАГО предоставить копию ПТС с отметкой о новом собственнике. Сразу оговоримся, что это требование не является законным. Для страховщика должно быть вполне достаточно справки-счета или договора купли-продажи. И страховые компании это знают, но сознательно вводят клиентов в заблуждение. Для чего? Смышленый страхователь, желающий разорвать со страховой компанией отношения по причине, не подпадающей под правила (они перечислены выше), может сделать следующее: оформить рукописный договор купли-продажи, на основании которого страховая будет обязана расторгнуть договор и вернуть деньги за страховку. А уж будет автомобиль продан в реальности или нет – личное дело каждого автовладельца. Вот и хочет компания подстраховаться, требует ПТС, дабы пресечь попытки «незаконного» расторжения.

Вернут ли деньги за неиспользованный период, если были выплаты?

Если страховая компания пытается занизить или вообще не возвращать деньги при расторжении договора, мотивируя это тем, что по нему были выплаты – это неправомерно. При расторжении полиса ОСАГО убыточность не учитывается, часть премии за неиспользованный период должна возвращаться по обычной схеме – пропорционально (за вычетом 23%, если страхователь не имеет по этой теме претензий).

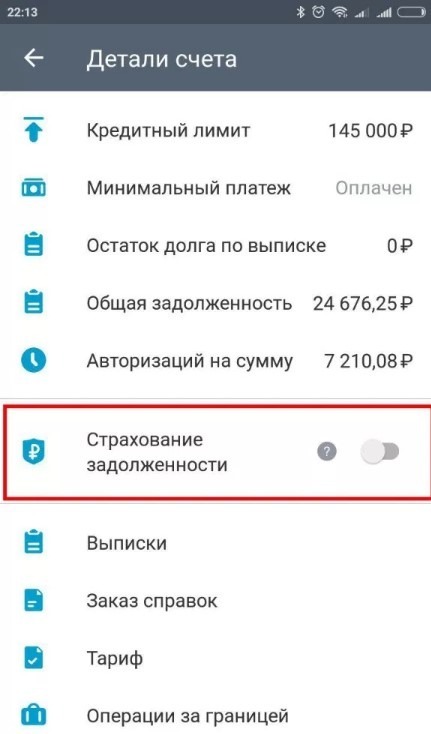

Как отключить

Это альтернативный вариант отключения дополнительной услуги. Реализуется заемщиком самостоятельно через личный кабинет на официальном сайте банка. После входа в интернет-банк для прекращения ежемесячных выплат в пользу страхового полиса требуется всего 2 действия. Первое – из перечня карточных продуктов выбрать нужный с кредитным лимитом.

После получения займа клиент может проверить наличие страхования, запросив выписку по счету или обратившись по телефону контактного центра. Если в процессе пользования заемными средствами потребность в услуге отпадет, для заемщика предусмотрена возможность вернуть страховку.

Страховка является средством минимизации рисков банка по неоплаченным кредитным обязательствам. Для клиента же это дополнительные и чаще неоправданные расходы. Однако наличие полиса может являться гарантией финансовой безопасности заемщика в случае возникновения непредвиденных обстоятельств, таких как потеря работы, утрата трудоспособности.

Пример текста письма

Обращаясь к специалистам с просьбой отключить страховку, клиенты, в чьем распоряжении имеется кредитная карта или другой займ от Тинькофф, могут использовать форму, приведенную в предыдущем разделе.

Для этого:

Как отключить страховку «Тинькофф»: порядок действий

Если вы приняли решение отказаться от договора страхования, следует знать, что сделать это можно тремя способами. Рассмотрим, что следует сделать клиенту в каждом случае, чтобы прекратить платить взнос за страховку по кредитной карте в «Тинькофф».

По телефону

Самый простой способ, который пользуется популярностью. Для отключения страховой защиты следует позвонить по бесплатному телефону специалисту «Тинькофф». Номер горячей линии всегда указан на оборотной стороне кредитной карты.

Для отказа от услуги нужно:

- представиться, озвучив личные и паспортные данные;

- сообщить суть обращения, а именно необходимость в прекращении договора;

- подождать, пока специалист зафиксирует информацию, и отключить услугу.

Онлайн

Интернет-банк от «Тинькофф» можно подключить в любое время совершенно бесплатно. При наличии доступа можно отказаться от продукта самостоятельно.

Для этого необходимо:

- войти в личный кабинет клиента, с помощью логина и пароля;

- выбрать раздел «Кредитная карта»;

- войти в «Настройки»;

- найти необходимый пункт «Страхование долга»;

- кликнуть «Выкл.».

Благодаря небольшим действиям договор страхования будет отключен и «Тинькофф» не сможет взимать плату. Если вы спустя время передумаете, таким же способом можно активировать продукт.

Через мобильное приложение

Контролировать счет карты, подключать и отключать услуги можно через специальное приложение со своего мобильного телефона.

Для отключения полиса страхования следует:

- войти в приложение со своего мобильного телефона;

- ввести секретный код для входа;

- посетить раздел «Управление услугами»;

- выбрать «Настройки»;

- отключить страхование.

Вся процедура занимает по времени несколько минут.

Особенности отказа от страховки

Ранее мы упоминали от том, что страховка при получении кредитки в описываемой банковской структуре оформляется в автоматическом режиме сразу после того, как клиент подписывает договор. В момент подписания договора вы можете просто отказаться от предлагаемого вам страхового полиса. Делается это предельно просто:

- Вам необходимо открыть последнюю страницу договора и отыскать там специальный раздел, посвященный страхованию здоровья и жизни.

- В этом разделе вам необходимо отыскать опцию отказа от полиса и поставить рядом с ней галочку.

Практика свидетельствует о том, что большинство заемщиков, как только слышат предложение оформить страхование здоровья и жизни, сразу же спешат отказаться от него. На самом деле не следует торопиться отказываться от предложенной страховки. Вместо этого следует оценить свое текущее финансовое положение и если вы поймете, что существует шанс резкого ухудшения вашего материального положения, то страховку лучше всего оформить, так как при неблагоприятном развитии ситуации страховая организация погасит ваш долг перед банком.

Также важно понимать, что если для вашей карты банковская структура установила крупный лимит, то при определенном стечении обстоятельств долговая нагрузка может стать для вас слишком высокой. В подобной ситуации рассматриваемый полис может выступить в качестве гарантии того, что в итоге вы сможете погасить долг перед банковской структурой и тем самым выйти из тяжелой финансовой ситуации

Перед тем, как подписать договор, вам следует обратить особое внимание на то, что стоимость описываемой страховки является нефиксированной. В соответствии с действующими правилами стоимость полиса составляет 0,89% от размера вашей задолженности перед банковской структурой

Таким образом, если размер вашего долга перед банком будет небольшим, то и стоимость страховки будет для вас практически незаметной.

В то же время, если размер долга перед банком будет внушительным, то и стоимость страхового полиса станет для вас более внушительной. При наличии большого долга перед банком, ежемесячная стоимость страховки для заемщика может выступать в роли дополнительной нагрузки. Так, например, если вы задолжали описываемой банковской структуре 300 тысяч рублей, то ежемесячная стоимость страховки составит 2670, что будет довольно ощутимо для вашего бюджета.

Чтобы не попасть в подобную ситуацию, во время использования заемных средств со счета кредитки, вам следует понимать, что в будущем вам потребуется не только вернуть банку долг, но и ежемесячно выплачивать стоимость страховки.

Может стоит оставить?

Страховка предназначена для уменьшения риска банка, в случае невозвращения предоставленных заемщику денежных средств. Но ведь она же дает дополнительную защиту и заемщику, об этом не стоит забывать. Договор страховой защиты начинает действовать в случае заболеваний или травмы приведшим к 1-ой или 2-ой группе инвалидности, а также смерти клиента. При возникновении таких оснований, вместо заемщика кредитную задолженность будет выплачивать страхования компания.

Для того чтобы соглашение вступило в силу, заемщику или его близким, потребуется в течение месяца, с момента наступления страхового случая, сообщить о нем в банк и предоставить соответствующие документы. После получения подтверждающей информации, Тинькофф Страхование произведет стопроцентное погашение задолженности. Исходя из этого, можно сказать, что полис страхования просто необходим. Но если посмотреть с другой стороны, то данная услуга ложиться дополнительным финансовым бременем на плечи заемщика.

Велика ли цена страховки?

Участие в страховой программе не может быть бесплатным, ведь компания-страховщик перенимает на себя риски в случае форс-мажорных обстоятельств погашать ваши долги. В счет страховой премии, со счета клиента, оформившего страховку, снимается 0,89% от суммы оставшейся задолженности.

Система может снять деньги автоматически, никакого подтверждения операции от клиента не требуется. Страховая премия уплачивается в рамках доступного лимита на кредитном пластике. Такое самовольное списание средств очень часто вызывает недовольство у держателей карт. Чтобы предотвратить стремительное увеличение долга по кредитке плательщику необходимо своевременно вносить средства на счет.

Убрать ненужные траты можно, не давая согласие на оформление страховки. При нежелании ежемесячно платить страховые взносы, внимательно заполняйте заявку на кредит и не забудьте проставить галочку в соответствующем поле.

В чем польза страхования?

Страховой полис необходим как физическим, так и юридическим лицам, ведь с его помощью они могут уберечь себя от потери финансовых средств, имущества и иных жизненно важных объектов. Благодаря ему пользователи обеспечивают себе чувство спокойствия, так как даже в случае возникновения непредвиденных обстоятельств, у них все будет в порядке.

А вы знали, что стоимость полиса может полностью покрыться за счет уменьшения процентной ставки?

Чаще всего страховка оформляется при взятии кредитной задолженности, однако не редки случаи и при открытии депозитных счетов, поскольку денежные средства, хранящиеся в банковской компании, также нуждаются в защите, как и те, что были выданы по ссуде.

Если клиент не собирался оформлять страховой полис, однако он оказался включенным в договор, и ему совершенно не хочется разбираться с бумагами, то стоит сосредоточиться на преимуществах страховки, ведь их немало:

- Снижение процентной ставки при кредитовании;

- Увеличение процентной ставки при хранении депозитного счета;

- Защита денежных средств;

- Двойной уровень безопасности.

Возьмем, к примеру, кредит. При отсутствии оформленного страхового полиса клиенту увеличат процентную ставку на 2-3 параметра, в то время как сама страховка стоит практически столько же.

Чем может помочь РосПотребНадзор?

Зачастую еще до суда можно с определенной точностью выяснить имеет место ущемление прав заемщика или нет. Причем совершенно бесплатно.

Более того, Роспотребнадзор имеет право выносить Постановление об устранении нарушений и накладывать штраф на виновника – страховую компанию или банк.

Перед подачей искового заявления, нужно найти время и обратиться с жалобой на Тинькофф банк, и предоставить их отказ от возвращения страховки по кредиту в Управление по надзору в сфере защиты прав потребителей.

Так как п.2 статьи 14.8 КоАП РФ предусмотрен штраф от двух до 20 тыс. руб., а штраф могут выписать уполномоченные органы, в данном случае Управление по надзору в сфере защиты прав потребителей.

при наличии Постановления от государственного органа, вина страховой компании уже доказана для суда

Судебные издержки предполагают траты, в случае проигрыша или как плату за помощь юристов. Но обращение в Роспотребнадзор бесплатно, уже оплачено с помощью системы налогообложения. Поэтому стоит перед судом обратиться с жалобой в уполномоченный орган.

В любом случае, профессионалом во всем быть не возможно, поэтому пусть варит повар, строит строитель, и судится юрист. Если у вас есть вопросы по возврату страховки по кредиту в Тинькофф банке, мы готовы на них ответить.

Если статья была полезна, пожалуйста, поделитесь ей в соц сетях, кнопки ниже.

Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции. Например, картой«Польза» от Хоум Кредита.

Как сэкономить на услугах связи

Если перед расторжением договора абонент путешествовал в страны, с которыми нет соглашения об онлайн-роуминге, то задолженность по счёту может появиться спустя месяц после возвращения домой. Обычно такого договора нет с небольшими странами, в которых низкий уровень экономического развития.

Но временно отказаться от услуг Тинькофф Мобайл можно и без блокировки. Абоненту легче отключить в личном кабинете пакет интернета, минут и дополнительные опции, после чего абонплата ни за что взиматься не будет. После возвращения из отпуска все услуги подключают снова.

Если клиент потерял пластиковую карту, то может сразу же произвести блокировку, отправив сообщение на определенный номер.

Лучше всего выполнять отключение в конце месяца, когда оплаченная услуга будет по большей части использована.

Плата за программу страхования в Тинькофф

Естественно, за подключение страхования необходимо ежемесячно уплачивать некоторую сумму, и именно это обычно становится причиной того, что люди ищут, как отказаться от программы страховой защиты Тинькофф.

Сумма страховки не фиксированная, она зависит от размера задолженности. Банк взимает плату раз в месяц вместе со списанием процентов по кредиту.

Подключение услуги производится «по умолчанию» в момент подписания договора. Чтобы сразу отказаться от нее и не иметь сложностей в будущем, необходимо проставить галочку на последней странице в специальном чек-боксе с текстом, подразумевающим отказ от страховки.

Если этого не сделать, то банк снимет плата за программу страховой защиты и перечислит деньги в адрес страховой компании в дату ближайшего платежа.

Важно: пока длится льготный период в 55 дней, плата за страховку не списывается, но сама защита продолжает действовать. И если в это время наступит страховой случай, то компания-страховщик будет обязана исполнить свои обязательства

Как отключить страховку в «Тинькофф Страхование»

Когда страховка будет выписана, со счета заемщика спишут деньги. Но это произойдет через 55 дней. Этот период считается льготным, человеку дается возможность «разжиться» деньгами.

Спустя 55 дней, с кредитки ежемесячно система будет списывать денежные средства. Лучше отказаться от страховки по кредиту в «Тинькофф банке» как можно раньше, пока финансовые потери небольшие.

Статья по теме: Обзор страхового рынка «Сегодня»

Сделать это можно тремя способами:

- по телефону, позвонив кредитору;

- в личном кабинете;

- через мобильное приложение «Тинькофф».

В последнем случае нужно зайти в услуги, выбрать «Страхование задолженности» и нажать «отключить».

После отключения страховки кредитная ставка повышаться не должна.

Как отключить страховку «Тинькофф»: порядок действий

Если вы приняли решение отказаться от договора страхования, следует знать, что сделать это можно тремя способами. Рассмотрим, что следует сделать клиенту в каждом случае, чтобы прекратить платить взнос за страховку по кредитной карте в «Тинькофф».

По телефону

Самый простой способ, который пользуется популярностью. Для отключения страховой защиты следует позвонить по бесплатному телефону специалисту «Тинькофф». Номер горячей линии всегда указан на оборотной стороне кредитной карты.

Для отказа от услуги нужно:

- представиться, озвучив личные и паспортные данные;

- сообщить суть обращения, а именно необходимость в прекращении договора;

- подождать, пока специалист зафиксирует информацию, и отключить услугу.

Через мобильное приложение

Контролировать счет карты, подключать и отключать услуги можно через специальное приложение со своего мобильного телефона.

Для отключения полиса страхования следует:

- войти в приложение со своего мобильного телефона;

- ввести секретный код для входа;

- посетить раздел «Управление услугами»;

- выбрать «Настройки»;

- отключить страхование.

Вся процедура занимает по времени несколько минут.

Онлайн

Интернет-банк от «Тинькофф» можно подключить в любое время совершенно бесплатно. При наличии доступа можно отказаться от продукта самостоятельно.

Для этого необходимо:

- войти в личный кабинет клиента, с помощью логина и пароля;

- выбрать раздел «Кредитная карта»;

- войти в «Настройки»;

- найти необходимый пункт «Страхование долга»;

- кликнуть «Выкл.».

Благодаря небольшим действиям договор страхования будет отключен и «Тинькофф» не сможет взимать плату. Если вы спустя время передумаете, таким же способом можно активировать продукт.

Можно ли отказаться от страхования

На законодательном уровне регламентировано, как отключить плату за программу страховой защиты заемщиков банка Тинькофф или других кредитно-финансовых учреждений. Для страховых услуг установлен период охлаждения, который предоставляется клиентам для обдумывания своего решения. В это время они вправе отказаться от услуг страховщика и претендовать на возврат страховых взносов. В других случаях это не предусмотрено. Для оформления процедуры следует обратиться в страховую компанию в 14-и дневный срок с заявлением с отображенным в нем желанием разорвать договор и получить внесенные ранее на счет деньги.

Если кредит был досрочно погашен, то заемщик может вернуть страховую премию за неиспользованный период страхования. Реализация операции возможна только в случае, если в страховом договоре предусмотрена такая возможность. Для инициации процедуры страхователю необходимо подать страховщику заявление соответствующего содержания.

Расторгнуть полис страхования можно после написания соответствующего заявления

Расторгнуть полис страхования можно после написания соответствующего заявления

Для чего предназначена услуга Автоплатеж в Тинькофф банк

Для каких сервисов можно использовать автоплатеж в Тинькофф банке

Клиенты Тинькофф наиболее часто используют услугу автоплатеж для оплаты сотового телефона. В случае достижения баланса мобильника определенно порога, происходит автоматическое направление в банк запроса на пополнение мобильного счета. Деактивация автоплатежа происходит разными способами, в зависимости от существующего оператора связи.

Пользователи этого оператора могут использовать несколько вариантов действий по деактивации услуги. В частности:

Удобное, интуитивно понятное мобильное приложение. Кстати карточкой можно начинать пользоваться еще ДО получения «пластика». Я сразу же подключила ее к систем е Google pay и начала получать кэшбек.

Преимущества

Более выгодный кэшбек на все покупки (0,5 % у Сбера/ 1% у Тинькофф)

Как отключить страховку для кредитной карты Тинькофф. Особенности

Вам полезно будет узнать о том, что договор, подписываемый при оформлении кредитки, обязан учитывать интересы всех участников сделки. Упомянутый договор обеспечивает описываемой банковской структуре гарантию того, что даже в том случае, если финансовое положение клиента по тем или иным причинам серьезно ухудшится, выданные ему денежные средства не пропадут, а будут возвращены банку. Благодаря автоматически оформляемой страховке в том случае, если клиент по тем или иным причинам не сможет самостоятельно выплатить долг, то это сделает страховая компания.

При отсутствии упомянутой страховки в том случае, если клиент не сможет выплатить долг, банковской структуре потребуется обратиться за помощью в судебные органы для возврата своих денежных средств. Если же клиент умрет, не погасив долг перед рассматриваемой банковской структурой, его наследники смогут получить доступ к собственности покойного лишь после погашения долга перед банком. При наличии страховки долг умершего перед банковской структурой погасила бы страховая компания, а не наследники.

Таким образом, оформление упомянутой страховки избавляет от лишних рисков не только банковскую структуру, но и заемщика. Вам полезно будет узнать о том, что Тинькофф банк прилагает максимум усилий, чтобы сделать процедуру оформления страховки максимально удобной для клиентов.

Среди преимуществ, которые обеспечивает оформление полиса страхования здоровья и жизни от описываемой банковской структуры, отдельного упоминания заслуживают следующие:

При наличии полиса вам потребуется оформлять минимум документов для получения кредитки от описываемой банковской структуры. Если вы откажетесь от оформления рассматриваемой страховки, то банк не откажет вам в выдаче кредитки, но для ее получения вам потребуется собирать значительно более крупный пакет документов. Для оформления страхового полиса, а также для отказа от него, вам не потребуется тратить время на посещение филиала описываемой банковской структуры. Это вызвано тем, что все необходимые операции осуществляются в дистанционном режиме

Важно понимать, что оформление полиса страхования здоровья и жизни позволяет вам рассчитывать на утверждение более крупного кредитного лимита. Выдача заемных средств застрахованным клиентам считается в глазах банковской структуры более безопасной, по этой причине она готова доверить клиенту больший объем заемных средств

Всю интересующую вас информацию о полисах страхования здоровья и жизни вы сможете получить в круглосуточном режиме, просто связавшись с контактной службой описываемой банковской структуры. При возникновении страхового случая, от вас потребуется лишь собрать необходимый пакет бумаг и отправить их по сети в страховую организацию, после чего она погасит за вас задолженность перед банковской структурой. Благодаря тому, что вам не потребуется отвозить документы в страховую организацию, лично у вас появится возможность сэкономить огромное количество времени. Если вы изначально не отказались от полиса при оформлении кредитки и страховка была оформлена на вас автоматически, у вас есть возможность в любое время отказаться от нее при помощи одного из доступных методов.

Алгоритм отказа

Кредиты в Тинькофф Банке выдаются дистанционно, поэтому отказаться от участия в программе онлайн-страхования можно в личном кабинете на портале финансово-кредитного учреждения, либо позвонив по номеру телефона горячей линии. В зависимости от выбранного способа отключить страховку следует так:

- Авторизовавшись на интернет-портале Тинькофф перейдите в раздел «Управление услугами». Вы увидите список доступных опций. В представленном перечне необходимо отыскать вкладку «Страхование долга». Расположенная около надписи виртуальная клавиша поможет деактивировать услугу, для этого следует перевести кнопку в положение «Выкл.».

- Перезвонив по номеру 8(800)555-10-10 пройдите процедуру идентификации, назвав запрашиваемые оператором данные. После необходимо озвучить номер кредитного счета и причину, почему необходимо оформить отказ от страхования.

Начиная с 2016 года, финансовая организация сделала возможным получить обратно средства, потраченные на оплату страховки по кредиту в Тинькофф Банке. Сумму страховой премии учреждение переводит на личный счет в течение 10 дней, с того момента, когда был оформлен отказ от участия в программе ТОС.

Как получить обратно деньги за страховой полис после реализации авто?

Процесс возврата денежных средств за неиспользованный период ОСАГО не представляет собой ничего сложного, главное правильно собрать всю необходимую документацию и действовать согласно правилам закона.

Какие документы нужны, чтобы вернуть остаток?

Для того чтобы начать процедуру по возврату денежных средств за неиспользованный срок полиса ОСАГО, необходимо собрать определенный пакет документов. К ним относятся:

- документ, удостоверяющий личность заявителя (паспорт);

- страховой полис ОСАГО;

- договор купли – продажи ТС;

- паспорт транспортного средства с данными нового владельца (необязательный документ, предоставляется по требованию страховщика);

- справка с номером банковского счета для перевода средств безналичным расчетом;

- квитанция об оплате страховых платежей.

В зависимости от нюансов ситуации, могут потребоваться:

- нотариальная доверенность на представителя;

- документы, подтверждающие утилизацию авто.

Подача заявления на расторжение договора

После того как документы будут собраны, необходимо лично обратиться в офис страховой организации. На месте необходимо составить заявление о досрочном расторжении договора ОСАГО. Основные моменты заявления:

- полное название, адрес, контактная информация страховой;

- паспортные и контактные данные заявителя;

- данные ОСАГО – дата выдачи, номер и серия;

- причина для досрочного закрытия договора;

- способ получения денежных средств;

- список предоставленных документов;

- дата написания и подпись заявителя с расшифровкой.

- Скачать бланк заявления на расторжение договора ОСАГО

- Скачать образец заявления на расторжение договора ОСАГО

После написания заявления, страховщик должен сделать ксерокопии документов и отметить подписью и печатью на заявлении акт о приемке документов. Также страховой представитель обязан проставить дату и свою подпись на заявлении, тем самым подтверждая его прием.

Расчеты по страховой премии

В упомянутом ранее пункте 4 ст. 10 ФЗ прописано 2 условия возвращаемой суммы:

- Возврату подлежит только часть страхового полиса, необходимая для выплат страховых платежей. Как правило, только 77% стоимости приходится на страховые взносы и учитываются при возврате. Остальные 23% не подлежат возврату и распределяются на другие нужны, а именно:

- 3% отчисляется в российский союз автостраховщиков;

- 20% приходятся на оплату проведения сделки.

- Возвращаемая сумма должна быть пропорциональна неиспользованному сроку. Срок исчисляется с момента продажи автомобиля и подачи заявления на возврат. Чем раньше бывший владелец обратится в страховую, тем большую сумму сможет вернуть при возврате.

Мнение эксперта

Соколов Сергей Игоревич

Юрист-консульт с 6-летним стажем. Специализация — семейное право. Большой опыт в защите в суде.

Теперь разберемся, как рассчитать остаток средств по страховке. Для того чтобы самостоятельно понять, на какую сумму можно рассчитывать при возврате, можно воспользоваться следующими формулами:

Например, стоимость покупки полиса ОСАГО на 1 год обошлась владельцу в 5900 рублей. По истечении 45 дней хозяин решил продать свою машину и вернуть неиспользованную страховую часть. Исходя из вышеприведенной формулы произведем расчет:

(0,77 * (320/365)) * 5900 = 3982,9 рубля может вернуть бывший владелец проданной машины, при условии своевременного обращения в стразовую организацию.

Расторжение контракта с СК и срок возвращения остатка средств

После сбора документов, написания заявления и просчета возвращаемой суммы, оператор – страховщик должен составить акт о принятии заявления на возврат неиспользованной страховой части.

В течение 14 дней страховая компания рассматривает данное заявление, и, в случае законности основания возврата, перечисляет денежные средства на счет заявителя.

Если по истечении двухнедельного срока деньги не поступили на счет, в первую очередь необходимо обратиться в банк для проверки поступления денежных средств. Если деньги не поступали в банк, необходимо обратиться в центральный офис страховщика и запросить отчет отправки денег.

Как рассчитать сумму возврата

Согласно требованиям закона «Об ОСАГО», возврат неиспользованной части страховки осуществляется пропорционально оставшемуся сроку, т. е. за минусом дней, в течение которых страхователь пользовался услугами страховой фирмы «Тинькофф». Оставшаяся после уплаты премии страховая сумма перечисляется без учета комиссии страховщика.

Например, клиент заплатил за ОСАГО на год 12 000 руб. Спустя 4 месяца он решил аннулировать полис. Размер выплаты в таком случае составит 6160 руб. Схема расчета:

- 12 000 : 12 = 1000 руб. (расчет стоимости услуг страховщика за 1 месяц).

- 12 000 – 4 × 1000 = 8000 руб. (расчет остатка неизрасходованной части премии за 8 месяцев (12-4)).

- 8000 – 23 % = 6160 руб. (вычет комиссии страховщика из суммы оставшейся премии).

В сумму комиссии страховой фирмы входят:

- Отчисления в фонд на выплаты страховых услуг — 77 %.

- Расходы по текущим счетам (выплата заработной платы, аренда офиса, полиграфия, реклама и другие, необходимые для бизнеса траты) — 20 %.

- Взносы в Российский союз автостраховщиков — 3 %.

Размер комиссии «Тинькофф» фиксированный, такие же проценты взимают все страховые организации РФ.