Как оформить квартиру в ипотеку без первоначального взноса?

Содержание:

- Ипотечное кредитование от ВТБ 24 без внесения первоначального взноса

- Зачем банкам первоначальный взнос

- Требования к заемщикам и причины отказа

- Ипотека без первоначального взноса — известные способы получения

- Как можно взять ипотеку без первоначального взноса: другое жилье как залог

- Брокерские услуги при ипотечном кредитовании без первого взноса

- Отделения и филиалы банков, предоставляющих услугу в Пушкино

- Часто задаваемые вопросы

- Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

- Банк «Открытие» – от 9,2 % годовых

- Есть ли возможность оформить ипотеку без первоначального взноса?

- Виды недвижимости, оформляемые с нулевым взносом

- Получение кредита под залог недвижимости

Ипотечное кредитование от ВТБ 24 без внесения первоначального взноса

Данное финансовое учреждение готово предложить рефинансирование кредита, оформленного в другом банке. Предоставление ипотеки происходит без внесения аванса и с предоставлением всего двух документов. Предстоит предъявить паспорт заемщика и любой иной документ, удостоверяющий личность.

Сотрудники банка ВТБ 24 при рассмотрении заявки анализируют сразу несколько параметров. Предстоит суммировать доходы всех близких родственников заемщика. На основании полученных данных обозначается размер процентной ставки и срок кредитования.

Еще одной приятной неожиданностью является тот факт, что не потребуется документ об уровне официальной заработной платы.

Зачем банкам первоначальный взнос

Всем известно, что основная часть банков старается одобрять кредиты на недвижимость исключительно тем клиентам, которые могут сразу внести процент от стоимости выбранной квартиры из своих сбережений. Условия по суммам минимального первоначального взноса у разных банков отличаются, однако обычно кредитующие организации предлагают клиентам самостоятельно выплатить примерно 10–20 % от полной стоимости недвижимости. Чем объясняются такие требования?

Суть в том, что ипотека представляет собой высокий риск для финансовой организации и клиента. Данные займы чаще всего берут на долгое время, в этот период могут произойти любые изменения у заемщика и в сфере недвижимости. Жилищные объекты способны стать гораздо дешевле, клиент может потерять трудоспособность, в итоге кредитор рискует не только остаться без прибыли, но и лишиться собственных денежных средств. Чтобы уменьшить риски в подобных случаях, компании стараются выдавать займы по ипотеке в сумме, меньше оценочной стоимости выбранной квартиры.

Кредит на недвижимость без начального платежа для финансовой организации является рискованным процессом по следующим причинам:

- Рынок жилья довольно нестабилен. Цены на объекты недвижимости периодически повышаются и падают. Если кредитующая организация выдает долгосрочные займы в момент роста цен, то в дальнейшем не получится реализовать недвижимость по той цене, которая поможет погасить задолженность клиента, неспособного возвращать долги в период кризиса.

- Ипотеку без первоначального взноса берут заемщики невысокого качества. Банковские учреждения уверены, что, если клиент не в состоянии накопить средства на первоначальный платеж, значит, он неграмотно распределяет свои средства, это может привести к невозврату денег по кредиту из-за отсутствия финансовой дисциплины.

Банки также считают, что ипотеку без первоначального взноса берут только заемщики с низким уровнем дохода и неофициальной работой, отсюда могут возникнуть проблемы с оплатой задолженности. В действительности это только домыслы кредитующих компаний. Задолженность по жилищным кредитам довольно низкая (3-4 %), а те, кто берут ипотеку, обычно исправно вносят свои платежи.

1 пример: без первоначального платежа. Например, вы захотели приобрести недвижимость, цена которой 3 миллиона рублей, и выбрали банк, способный выдать вам необходимую сумму полностью. Через какое-то время с финансами в вашей семье начались проблемы, и вы перестали выплачивать деньги по кредиту. В итоге организация изъяла залоговую недвижимость и объявила о ее продаже. Но за этот период стоимость квартиры упала на 500 тысяч. Следовательно, после продажи жилого объекта учреждение не возместило свой ущерб и осталось без дохода.

2 пример: с начальным взносом. Допустим, вы не нашли кредитора, у которого можно брать ипотеку без первоначального взноса. Далее вы обращаетесь в банк, где выдают кредиты, требуя внести 20 % от цены квартиры из собственных сбережений. При стоимости жилья в те же 3 миллиона размер ипотеки равен 2,4 миллиона рублей. Через несколько лет вы перестали погашать задолженность по кредиту, и организация начала продажу залоговой недвижимости. Как и в предыдущей ситуации, стоимость квартиры понизилась на 500 тысяч, однако, продав ее за 2,5 млн рублей, банковское учреждение вернуло свои средства и получило доход в виде уплаченных в первые годы процентов.

Конечно, в обоих случаях разговор идет о прибыли кредитора, что не особо важно для клиента. Учреждения учитывают это и компенсируют риски оформления кредитов без первоначального платежа с помощью высоких процентных ставок, а это, в свою очередь, оказывает влияние на переплату

В итоге оформить договор с небольшим первоначальным взносом выгодно как для заемщика, так и для банка.

В любом случае первоначальный платеж теперь является обязательным условием у большей части организаций. При ипотеке вам необходимо иметь наличные сбережения в размере 10–15 % процентов от полной цены недвижимости.

Но из любой ситуации есть выход. Далее обсудим, можно ли брать ипотеку без первоначального взноса, и рассмотрим способы обойти начальный взнос.

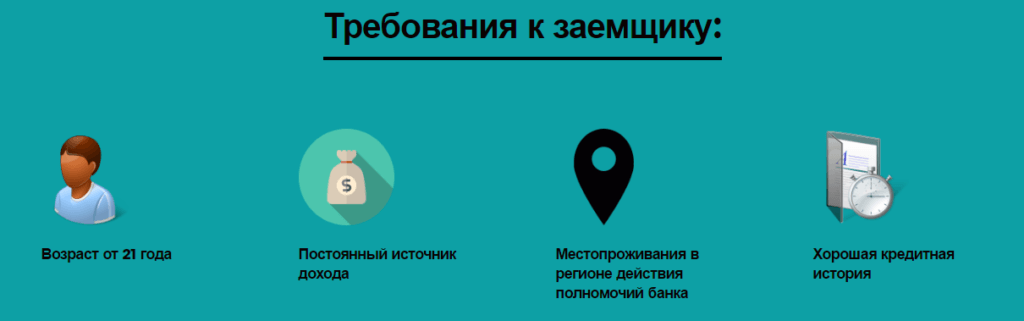

Требования к заемщикам и причины отказа

Уже на начальной стадии заемщик может оценить, под какие условия он подходит. Есть программы, где кредит без первоначального взноса может получить только многодетная семья. Или другой пример: кредит выдается только под квартиры определенного застройщика, а автомобиль в качестве залога не должен быть старше 2010 года. Все варианты кредитования, как правило, прописаны во внутренних регламентах банка.

Можно подвести итог, что с большой вероятностью банк выдаст кредит заемщику, который подойдет под все требования конкретной программы и предоставит обеспечение, а также необходимые документы. В большинстве случаев банк не пойдет на индивидуальные соглашения с заемщиком – этот процесс не выгоден ему. Но все-таки попробовать можно, если банк изначально согласен на рассмотрение встречных предложений.

Заемщику рекомендуется изучить все предложения на рынке банков, потом сопоставить свои возможности и выдвигаемые требования. Удобнее всего их изучить через интернет-порталы и приложения, сравнивающие варианты на всем рынке.

Отказы банков стандартные: возраст заемщика, малый доход или его шаткое положение, неподходящие поручители. В 2021 году добавились новые основания для отказа – банки не будут выдавать кредит самозанятым, чья сфера будет долго восстанавливаться, и работникам, чье предприятие пострадало в условиях пандемии.

Ипотека без первоначального взноса — известные способы получения

Даже если банки и не любят выдавать ипотеку без первоначального взноса, существует несколько способов взять жилищный кредит без него.

Способ 1. Льготная ипотека

В России действуют специальные льготные госпрограммы ипотечного кредитования. Ими могут воспользоваться граждане, которые относятся к одной из незащищенных категорий, нуждающиеся в улучшении жилищных условий.

Такими категориями могут быть молодые семьи, молодые одинокие родители, военнослужащие и т.д. Социальная ипотека обычно доступна гражданам младше 35 лет. Для участия в одной из таких программ нужно подать заявление в местные органы власти или соцзащиты. Если заявка одобрена, человека или семью ставят в очередь на получение специальной субсидии от государства.

Способ 2. Военная ипотека

Правила военной ипотеки таковы, что самостоятельно накапливать на первоначальный взнос военнослужащему не нужно. За всех вступивших в программу деньги вносит государство в лице Министерства обороны. Это касается не только первоначального взноса, но и последующих обязательных платежей.

Разумеется, на квартиру, купленную в рамках военной ипотеки, действуют серьезные обременения. Залог фактически получается двойным — его накладывает и банк, и само государство. Как-либо распоряжаться своей недвижимостью будет очень тяжело, в квартире можно только жить.

Способ 3. Ипотека с использованием маткапитала

Самое популярное направление использования материнского капитала в России — улучшение жилищных условий. Сертификат можно использовать при получении ипотечного кредита или для погашения уже имеющейся задолженности по ипотеке. Причем для этого не нужно ждать, пока ребенку исполнится три года.

Использовать маткапитал можно и как первоначальный взнос по жилищному кредиту, на это соглашаются многие российские банки. Чтобы взять ипотеку под маткапитал, нужно следовать такому алгоритму:

- Найти подходящую квартиру в новостройке или на вторичном рынке.

- Получить одобрение на сделку в ПФР.

- Подобрать подходящий банк и ипотечную программу.

- Подать заявку на ипотеку.

- Подписать договор.

- Внести первый взнос сертификатом на маткапитал.

- Оформить жилье в собственность.

- Зарегистрировать в Росреестре обременение.

Вас заинтересует: Ипотека с маткапиталом — как использовать сертификат в качестве первоначального взноса

Способ 4. Акции банков

Банков в России достаточно много, и они активно борются за клиентов. Особенно агрессивную политику приходится вести небольшим финансовым учреждениям, которые завоевывают свою долю рынка. Один из инструментов — акции и спецпредложения.

Вполне реально встретить акцию, в рамках которой банк предлагает получить ипотеку без первоначального взноса. Как правило, это совместные акции банков и застройщиков, так что квартира будет только в конкретной новостройке.

Способ 5. Ипотека с залогом

Если у заемщика уже есть какая-либо ликвидная недвижимость в собственности — ее можно использовать в качестве залога при оформлении ипотеки. В таком случае первоначальный взнос также может быть не обязательным.

При этом нужно помнить о рисках и тщательно взвешивать свою платежеспособность. При серьезных нарушениях и просрочках банк может забрать залоговую недвижимость.

Способ 6. Дополнительное обеспечение

Дополнительным обеспечением называется залог любого ценного имущества. Не обязательно какой-либо недвижимости, как в предыдущем случае. Таким имуществом может быть:

- автомобиль;

- земельный участок;

- ценные бумаги;

- драгметаллы.

Подойдет любой высоколиквидный доходный актив. Сомнительное с этой точки зрения имущество банки не примут — специалисты кредитных организаций умеют хорошо оценивать степень ликвидности любого имущества.

Способ 7. Потребительский кредит для первоначального взноса

Способ не очень хороший и выгодный, но вполне работающий. А главное — подходящий большинству заемщиков, у которых нет денег на первый взнос по ипотеке.

Главный минус этого способа очевиден — переплата за квартиру получается огромной. А первые несколько лет нужно будет отдавать довольно большую сумму на обязательные платежи по всем кредитам. Существует риск не справиться с этими платежами. Стоит подумать и о своем нервном состоянии и взаимоотношениях в семье, которые могут испортиться на фоне такой финансовой нагрузки.

Вас заинтересует: Кредиты наличными только по паспорту в 2020 году

Как можно взять ипотеку без первоначального взноса: другое жилье как залог

Итак, у вас имеется некоторое жилье, но вы хотите купить другое по каким-либо причинам и не потерять при этом первое. Многие банки согласятся на такие условия, если ваша квартира соответствует некоторым требованиям.

Жилье находится в вашей собственности. Другими владельцами могут быть созаемщики, но никак не несовершеннолетние и недееспособные. Банк тщательно проверит всех собственников. Если среди них есть дети или душевнобольные, продать квартиру будет очень трудно, ее всегда могут вернуть через суд, поэтому на такой риск банк никогда не согласится.

Квартира должна быть отдельная. Не комната в общежитии и не просто комната, а отдельная квартира или дом с землей, если вы хотите сделать залогом его.

Ваше жилье должно находиться в том регионе, в котором действует выбранная вами ипотечная программа. Жилье за границей вообще вряд ли будет рассматриваться.

Будьте готовы к тому, что вашу недвижимость осмотрят от и до. Нужно оценить реальную стоимость жилья, чтобы определить, какую сумму выдавать (а чаще всего выдается сумма именно в процентном соотношении к заложенной квартире)

Если все в порядке, жилплощадь соответствует нормам, есть все коммуникации, значит сделке быть.

Оценщики обратят внимание не только на саму квартиру, но и на дом, котором она находится. Если он в аварийном состоянии или вообще состоит на учете по сносу или капремонту, банк не согласится принять жилье в качестве залога.

Даже соглашаясь принять в залог квартиру в идеальном состоянии и без всяких темных историй с собственниками, банк все равно идет на риск. Во время кризиса стоимость жилья может резко упасть, и получится, что кредитная организация выдала вам сумму, большую, чем залог. Чтобы подстраховать себя, банки поднимают процент и требуют обязательного страхования не только жизни заемщика, но и заложенной квартиры.

Есть и определенные плюсы. Например, банк может выдать деньги вне зависимости от совершения сделки купли-продажи. Ему уже все равно, когда вы купите другую квартиру, потому что она залогом не является.

Брокерские услуги при ипотечном кредитовании без первого взноса

Искать оптимальный вариант ипотечного кредитования самостоятельно — задача не из простых. Нужно сориентироваться в огромном количестве предложений, сравнить и рассчитать все условия.

При отсутствии прав на участие в социальных программах и средств на внесение первоначального взноса задача усложняется в разы, так как в этом случае предложения гораздо менее выгодны, чем при обычном получении ипотеки.

Чтобы сократить время и силы на поиске, можно обратиться к услугам ипотечных брокеров, которые всегда в курсе актуальных предложений, знают все особенности и нюансы программ ипотеки, и смогут помочь найти оптимальный вариант.

Их работа не бесплатна — комиссионное вознаграждение определяется на договорной основе. Если сравнивать затраты на брокерские услуги с выгодами и экономией на найденных программах, то клиент значительно выигрывает по сравнению с самостоятельными поисками.

Выбрать брокера в большом городе гораздо проще. Маленькие населенные пункты не отличаются разнообразием — найти там специалистов можно чаще в риэлторских агентствах. Репутация специалиста — один из основных критериев выбора.

На московском брокерском рынке лидируют три наиболее крупных компании:

- Royal Finance. Основные преимущества — огромный уровень опыта в разносторонних кредитных системах, доскональное знание механизмов кредитования и ипотеки.

- LK-кредит. Среди достоинств компании — отличная репутация, отсутствие предоплат, полная прозрачность начисления всех платежей и комиссий, которые заранее прописаны в договоре.

- Кредитная лаборатория. Отличительный плюс — результативность, созданная долгим опытом. Оказывает полную подготовку клиента к общению с банковскими представителями и возможным требованиям.

Несмотря на широкий выбор различных брокерских компаний, следует внимательно выбирать партнеров для сотрудничества. Существует возможность столкнуться с мошенничеством. Одним из критериев, отличающих честную компанию от мошеннических, является отсутствие требований 100-процентной предоплаты до начала каких-либо действий.

Отделения и филиалы банков, предоставляющих услугу в Пушкино

-

- Доп.офис №9040/00837

- Московская область, Пушкино, микрорайон Серебрянка, 58

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:30Вт.:с 09:00 до 18:30Ср.:с 09:00 до 18:30Чт.:с 09:00 до 18:30Пт.:с 09:00 до 18:30Сб.:с 09:00 до 17:00

-

- Пушкинский

- Пушкино, мкр. Заветы Ильича, улица Чехова, 14А

- 8 800 100-24-24

- Время работы:

- понедельник-пятница: 9:00-19:00 суббота: 10:00-17:00

-

- Мини-офис № 089

- Пушкино, Московский проспект, 44

- Время работы:

- Пн.—Пт.: 10:00—19:00

-

- Доп.офис №9040/00836

- Пушкино, мкр. Заветы Ильича, улица Островского, 20А

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00Сб.:с 09:00 до 17:00

-

- Доп.офис №9040/00824

- Пушкино, мкр. Клязьма, улица Чайковского, 40

- 8 800 555-55-50

- Время работы:

- Вт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Ср.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Чт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Пт.:с 09:00 до 16:45 (обед с 13:00 до 14:00)Сб.:с 09:00 до 16:45 (обед с 13:00 до 14:00)

Часто задаваемые вопросы

Ипотечное кредитование — одна из самых непростых задач. Тем более, если нужно оформить ее, не имея денег для внесения первоначального платежа. Поэтому у потенциальных заемщиков возникает множество вопросов, связанных непосредственно с процессом оформления и рядом нюансов, позволяющих обойтись без затрат на первый взнос. Рассмотрим самые распространенные из них.

Первый вопрос. Доступно ли ипотечное кредитование без залога и первого взноса?

Для оформления ипотеки на таких условиях необходимо соответствовать одному из требований:

Иметь поручительство. Поручитель должен быть надежным и соответствовать запросам банковской организации относительно платежеспособности.

Обладать правом на социальные льготы. Если заемщик входит в одну из категорий, которым полагается социальная ипотека или государственное субсидирование на приобретение жилья, банк пойдет навстречу.

Иметь ликвидное имущество, стоимость которого соответствует величине необходимого первоначального взноса.

Если присутствует хотя бы одно из перечисленных условий, то шансы на оформление ипотеки есть. Специальные программы, позволяющие кредитовать приобретение недвижимости, разработаны только для указанных категорий заемщиков.

Важно

Будет ошибкой считать, что налагаемого на приобретаемое в ипотеку жилье обременения достаточно для того, чтобы получить кредитование. Несмотря на то, что ипотечная квартира является залогом, это условие еще не достаточная гарантия кредитора от рисков.. Оформление приобретенной недвижимости как залога до конца выплаты ипотеки, как и наложение обременения (ограничение операций с имуществом, запрещающее его продажу, дарение, обмен и т

д.) хоть и является обязательной составляющей договора, но не отменяет обязательности первого взноса

Оформление приобретенной недвижимости как залога до конца выплаты ипотеки, как и наложение обременения (ограничение операций с имуществом, запрещающее его продажу, дарение, обмен и т. д.) хоть и является обязательной составляющей договора, но не отменяет обязательности первого взноса.

Второй вопрос. Существует ли ипотека от застройщика без внесения первоначального платежа?

Такая возможность существует. Она обусловлена борьбой застройщиков за каждого потенциального покупателя.

Чтобы как можно скорее продать квартиры в новостроях, застройщики заключают договорные сделки с банками и кредитными структурами о создании специальных программ ипотечного кредитования, чтобы привлечь клиентов. Иногда заключить кредитный договор можно и непосредственно с продавцом, минуя банк.

Первый вариант предусматривает заключение ипотечного договора с банковской организацией. Наличие договоренности банка с компанией-застройщиком более выгодно, чем приобретение жилья в кредит без нее.

Преимущества соглашения:

- привлекательные условия предоставления ипотеки;

- консультативная помощь в подготовке документации со стороны продавца, непосредственное участие сотрудников компании-застройщика в оформлении (подготовка, проверка и передача документального пакета);

- сокращенные сроки принятия решения;

- увеличение шансов на одобрение заявки.

Второй вариант не менее привлекателен. Он исключает участие кредитных организаций и представляет собой прямой договор с продавцом.

Преимущества прямого договора:

- не нужны документальные подтверждения уровня доходов семьи;

- практически нет отказов — большинство заявок одобряются;

- нет дополнительных расходов на страховку.

недостатком такого сотрудничества является короткий срок, отведенный на выплату кредита. Средний срок составляет 12 и менее месяцев. В исключительных случаях выплаты могут быть распределены на 24-36 месяцев.

То есть, последний вариант представляет собой кратковременную рассрочку.

Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

Даже зная о рисках, некоторые организации оформляют сделки по кредитам без первого взноса. Все банки выставляет свои условия.

Вот стандартные требования:

- Клиенту уже исполнился 21 год.

- Есть прописка в регионе нахождения банка и недвижимости.

- Удовлетворительная кредитная история.

- Стаж на данном месте более полугода.

- Ежемесячная выплата не должна быть больше 40 % дохода клиента (или семьи).

- Принять участие в программе можно гражданам РФ.

- Есть дополнительная залоговая квартира. Все требования для передачи права собственности подробно указаны в договоре.

У некоторых организаций можно брать кредит без первого взноса, но под залог квартиры, которая является собственностью третьего лица, допустим, близкого родственника. Такие займы считаются поручительством.

Конечно, каждое финансовое учреждение выставляет свои условия гражданам при оформлении какого-то вида кредита.

Давайте рассмотрим эти требования, чтобы в будущем избежать проблем.

Ограничение размера кредита. Конечно, банки иногда не выдают необходимую сумму денег

Что на это может повлиять? Во-первых, при рассмотрении заявки учреждение обращает внимание на финансовое положение человека. Обладая такой информацией, принимается итоговое решение

Если банк считает, что вы не сможете гарантировать уплату такого кредита, вам можно будет взять меньшую сумму.

Страхование жизни, здоровья, ответственности клиента, предмета залога. Страховка считается обязательной услугой при оформлении договора на кредит. Это значит, что в случае потребительского кредита клиент имеет возможность обойтись без страхования, а при ипотечном кредитовании страховку брать нужно непременно. Почему так происходит?Выдавая большие суммы, банковские учреждения берут на себя ответственность. Может произойти любая ситуация, гражданин может утратить дееспособность или жизнь. Поэтому страховка обязательно должна быть оформлена для таких ситуаций. В этом случае страховая фирма покроет все убытки банка.

Более высокий уровень подтверждения доходов. Случается так, что организация может просить дополнительную информацию о доходе, чтобы проверить ваше финансовое положение

Для чего это необходимо?Если сумма ипотеки достаточно большая, а банковские работники не полностью уверены в платежеспособности клиента, банк будет требовать с вас довольно много документов, которые помогут доказать ваши финансовые возможности, так как это важно. Перед тем как перечислить деньги, банковская организация должна обладать уверенностью в клиенте и его платежеспособности, необходимо понимать, что он сможет погасить свою задолженность полностью

Повышенная процентная ставка по кредиту. Большая процентная ставка — сейчас это очень ожидаемо от организаций. Конечно, каждый ищет банк с низкими ставками по кредиту. Но при ипотечном кредитовании проценты всегда высокие, и, скорее всего, многие клиенты будут недовольны.К сожалению, некоторым людям придется смириться с высокими процентами. Еще учреждения нередко повышают ставки уже при выплате ипотеки. Это можно считать самым главным недостатком, который может случиться, так как вы подписываете договор под определенный процент, а со временем ставка повышается, и, следовательно, вы переплачиваете больше денег.

Привлечение поручителей. Поручительство также востребованно сегодня, и банки не перестают просить оформление поручителей. В роли поручителя должен быть финансово самостоятельный человек, который при появлении у вас проблем смог бы выплачивать долг за вас. Поручителем необходимо брать надежного и трудоспособного гражданина.

Банк «Открытие» – от 9,2 % годовых

В банке «Открытие» проводится интересная ипотечная программа «Свободные метры». Воспользоваться ею могут клиенты, готовые отдать имеющуюся недвижимость под залог кредитуемой. Ипотека от банка «Открытие» позволяет купить готовое жилище на первичном или вторичном рынке, а также начать строительство частного дома. Кроме того, в этот банк обращаются все, кто хотел бы приобрести долю в жилом помещении, отдельную комнату. Основные положения программы «Свободные метры»:

- ставка стартует от 9,2 % годовых;

- в кредит можно получить до 30 млн руб., но при этом размер займа не должен превышать 80 % от оценочной стоимости недвижимости, оставленной в залоге;

- максимальный срок кредита составляет 30 лет.

- число созаемщиков может быть увеличено до трех.

Страхование жизни клиента также является обязательным условием для получения ипотеки по комфортной ставке. Если жилье приобретается под залог уже имеющегося, его также необходимо застраховать.

Есть ли возможность оформить ипотеку без первоначального взноса?

Д¾ 2008 óþôð, ÿþúð ò ÃÂÃÂÃÂðýõ ýõ óÃÂÃÂýÃÂû ÃÂúþýþüøÃÂõÃÂúøù úÃÂø÷øÃÂ, ñðýúø þÃÂþÃÂýþ òÃÂôðòðûø øÿþÃÂõÃÂýÃÂõ ÷ðùüàñõ÷ ÿÃÂõôòðÃÂøÃÂõûÃÂýþóþ òýõÃÂõýøàþÿÃÂõôõûõýýþù ÃÂÃÂüüÃÂ. àÃÂþ òÃÂõüàÃÂõýàýð ýõôòøöøüþÃÂÃÂàÃÂðú ñÃÂÃÂÃÂÃÂþ ÿþòÃÂÃÂðûøÃÂÃÂ, ÃÂÃÂþ óÃÂðöôðýõ ÿÃÂþÃÂÃÂþ ýõ ÃÂÃÂÿõòðûø ýðúþÿøÃÂàúþýúÃÂõÃÂýÃÂàÃÂÃÂüüàôûàòýõÃÂõýøàò úðÃÂõÃÂÃÂòõ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð.

ÃÂþ ÃÂõùÃÂðàñþûÃÂÃÂøýÃÂÃÂòþ ñðýúþò þÃÂúð÷ðûøÃÂàþàÿÃÂþóÃÂðüü ÿþ ÿþúÃÂÿúõ úòðÃÂÃÂøÃÂàò øÿþÃÂõúàñõ÷ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð ø ò þÃÂýþòýþü ÿÃÂõôûðóðÃÂàò÷ÃÂÃÂàøÿþÃÂõÃÂýÃÂù úÃÂõôøàýð ÃÂÃÂûþòøÃÂàòýõÃÂõýøàüøýøüÃÂü 10% þà÷ðýøüðõüþù ÃÂÃÂüüÃÂ.

âõü ýõ üõýõõ, ÃÂÃÂÃÂõÃÂÃÂòÃÂÃÂàÃÂÿþÃÂþñÃÂ, úþÃÂþÃÂÃÂõ ÿþ÷òþûÃÂÃÂàò÷ÃÂÃÂàøÿþÃÂõúàôðöõ ñõ÷ ÿõÃÂòþýðÃÂðûÃÂýÃÂàýðúþÿûõýøù:

- òþÃÂÿþûÃÂ÷þòðÃÂÃÂÃÂàüðÃÂõÃÂøýÃÂúøü úðÿøÃÂðûþü ò úðÃÂõÃÂÃÂòõ ÿõÃÂòþóþ ò÷ýþÃÂð;

- þÃÂþÃÂüøÃÂàòþõýýÃÂàøÿþÃÂõúÃÂ;

- ÃÂÃÂðÃÂàÃÂÃÂðÃÂÃÂýøúþü ÃÂÿõÃÂøðûÃÂýÃÂàóþÃÂÿÃÂþóÃÂðüü, ÿþüþóðÃÂÃÂøàýõúþÃÂþÃÂÃÂü úðÃÂõóþÃÂøÃÂü óÃÂðöôðý ÿÃÂøþñÃÂõÃÂÃÂø öøûÃÂõ ýð ûÃÂóþÃÂýÃÂàÃÂÃÂûþòøÃÂÃÂ;

- ò÷ÃÂÃÂàòüõÃÂÃÂþ øÿþÃÂõúø ÿþÃÂÃÂõñøÃÂõûÃÂÃÂúøù úÃÂõôøÃÂ.

Виды недвижимости, оформляемые с нулевым взносом

Одобрить ипотечный кредит на вышеуказанных условиях можно для:

- Дома с земельным участком. Согласиться на оформление сделки кредитор может, если здание отвечает нескольким требованиям: у него есть фундамент, все коммуникации подведены и работоспособны, дом подходит для круглогодичного проживания. Если хотя бы одно из требований не выполняется, ипотеку не одобрят.

- Ипотеку на строительство частного дома без первоначального взноса оформить можно, т.к. именно этот вид недвижимости является неплохой коммерческой инвестицией. На земельном участке можно не только построить дом, но и развести сад, который впоследствии будет приносить прибыль. Однако перед тем как оформлять сделку, проверьте: имело ли место межевание земли, подходит ли участок для строительства и не размещены ли на нем недостроенные помещения.

Получение кредита под залог недвижимости

Современные банки предлагают оформить не только ипотеку, но и потребительский кредит. В последнем случае предстоит составить договор на предоставление имеющейся недвижимости в качестве залога. Это позволяет рассчитывать на получение займа, размер которого будет составлять около 70% от оценочной стоимости квартиры или дома.

В свою очередь, заемщик должен являться собственником обозначенной недвижимости. Для возмещения денежных средств предоставляется период до 30 лет. При этом клиенту не придется вносить авансовый платеж.

Данный вариант станет оптимальным решением для граждан, которые желают улучшить жилищные условия. Старая квартира может быть продана для возмещения денежных средств в рамках досрочного погашения. Факт продажи необходимо согласовать с кредитором.

Предстоит в договоре изменить объект залогового имущества. Для этого следует выполнить несколько шагов:

- Оформить письменное заявление и отдать его работнику банка.

- Подготовить пакет документов, состоящий из паспорта заемщика и свидетельства на право собственности квартиры, а также копии кредитного договора.

- При этом предстоит подготовить документацию на квартиру, которую планируете приобрести.

- Дождаться ответа банка.

- Переоформить и подписать новый образец договора.