Инвестиции в себя

Содержание:

- Не бойтесь тратить деньги

- Какие бывают инвестиции

- Кто такой частный инвестор

- Лучшие книги по инвестированию

- Для анализа российских компаний

- Что такое инвестиции

- Реинвестирование

- Классификация инвестиций по различным критериям

- Формы инвестиций в зависимости от объекта инвестирования

- Типы инвестиций в зависимости от цели вложений

- Виды инвестиций по срочности

- Классификация инвестиций по формам принадлежности инвестиционных ресурсов

- Виды инвестиций по способу их учета

- Инвестиции по фактору доходности

- Инвестиции по происхождению используемого капитала

- Какими бывают инвестиции?

- Почему нужно инвестировать?

- Основные группы инвестиций

- Подведем итоги

Не бойтесь тратить деньги

Мало теоретически знать, как разбогатеть, нужно применять знания на практике, а иногда даже дополнять список своими рекомендациями. По своему опыту могу сказать, что ценность денег ощущается только тогда, когда ты свободно и, кайфуя от этого, их тратишь, независимо от того, покупая себе очередную чашку в коллекцию, автомобиль или мягкую игрушку, разменяв 4 десяток. Грамотные инвестиции в себя научили получать удовольствие от жизни и рационально тратить бюджет, расставлять приоритеты, выбирать способы для вложений, которые и в дальнейшем принесут прибыль.

Советы, помогающие разобраться в инвестициях в себя, не статичны, и их постоянно нужно дополнять, ведь каждый из нас знает и ощущает свои потребности. Главное, выстроить цель и идти к ней, а кроме этого понимать, что тратить деньги на себя, получать удовольствие от жизни вовсе не зазорно, а наоборот заметно продлевает наши года качественной жизни. Традиционно желаю вам — пусть знания, как инвестировать в самого себя, принесут реальную пользу: финансовую, психологическую, физическую, ведь в комплексе «стоимость» таких дивидендов от себя и жизни сложно переоценить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Какие бывают инвестиции

Существует много способов классифицировать инвестиции, но все эти методы тесно переплетаются между собой. Каждая инвестиция имеет признаки сразу нескольких групп, поэтому лучше выбрать основные способы классификации и рассмотреть их более подробно.

По объекту инвестирования

По объекту все инвестиции можно разделить на:

- реальные, подразумевающие вложение капитала в материальные и нематериальные активы;

- финансовые, которые имеют биржевую основу;

- венчурные, в рамках которых основная прибыль получается со спекуляций.

По сроку инвестирования

По срокам вложения инвестиции бывают краткосрочными, среднесрочными и долгосрочными. Краткосрочные инвестиции требуют быстрой реакции. Они вкладываются на срок от пары дней до года. К таким инвестициям относится:

- криптовалютный трейдинг;

- стартапы в сфере IT;

- хайпы.

Срок среднесрочных инвестиций составляет 1-3 года. При работе с этими инструментами инвестирования важна не скорость принятия решений, а точный расчет и предварительный анализ. Такими инвестициями считаются:

- акции (но перед выходом на биржу следует внимательно изучить рынок);

- ПИФы (паевые инвестиционные фонды идеально подходят для тех, кто не хочет изучать особенности проведения сделок на бирже, а пытается только вложить деньги в более-менее надежный инструмент);

- облигации и векселя;

- драгметаллы;

- объекты недвижимости;

- банковские депозиты и т.д.

При долгосрочных инвестициях деньги вкладываются на любой срок более 3 лет. При этом нужно правильно оценивать окупаемость инструмента. Для каждого объекта существуют свои правила расчета окупаемости. К классическим долгосрочным инвестициям относится:

- страхование жизни;

- покупка объектов коммерческой и жилой недвижимости для последующей сдачи в аренду;

- продюсирование и т.д.

По ликвидности

По степени ликвидности все инвестиции разделяются на:

- высоколиквидные инструменты инвестирования, которые можно легко конвертировать в деньги без сильной потери их рыночной стоимости (классический пример – валюта);

- среднеликвидные инвестиции, конвертируемые в деньги в срок до полугода;

- низколиквидные инструменты, которые невозможно продать в течение полугода (ими могут быть акции малоизвестных компаний, незавершенные инвестиционные проекты, нереализованные до конца стартапы и т.д.);

- неликвидные инвестиции, которые могут конвертироваться в денежный эквивалент только в составе крупного имущественного комплекса (самостоятельно они не продадутся).

По направлению инвестирования

В зависимости от направленности действий инвестиции можно подразделить на:

- начальные или нетто-инвестиции на этапе покупки или основании организации;

- экстенсивные, которые направлены на увеличение производственного потенциала;

- реинвестиции – вложение освободившихся инвестиционных денег в производство повторно;

- брутто-инвестиции – это смесь нетто-инвестиций и реинвестиций.

По уровню риска

Инвестирование изначально следует назвать рискованным мероприятием. Т.е. инвестиций без риска не бывает. Обычно инструменты инвестирования по этому признаку разделяют на:

- низкорисковые (риск ниже среднего по рынку);

- среднерисковые;

- высокорисковые, которые считаются наиболее высокодоходными (к ним относятся хайпы и вложение денег в ПАММ-счета);

- условно безрисковые (когда инвестор имеет уверенность в том, что гарантированно получит свои деньги назад).

По циклу инвестиций

Все инвестиции с позиции жизненного цикла можно разделить на полные и частичные. Инвестиции полного цикла покрывают расходы предприятия на всех производственных этапах. Если же вкладчик финансирует только 1-2 стадии производства, речь идет об инвестиции частичного цикла. К примеру, для запуска кафе нужно снять помещение, найти поставщиков продукции, разработать фирменный стиль, продумать меню, оплатить услуги хэдхантеров (чтобы найти лучших поваров), выплачивать зарплату работникам и т.д. В случае полного цикла инвестор оплачивает все траты на открытие и дальнейшее продвижение организации. Во втором же случае (частичном) вкладчик оплатит только аренду помещения, а на все остальное организаторам бизнеса придется заново искать деньги.

Кто такой частный инвестор

Первым признаком частного инвестора является наличие объектов инвестирования. Инвестиции бывают:

- реальными — это означает, что деньги вложены в реальные активы, Примером таких вложений является покупка недвижимого имущества, земельного участка, какого-либо оборудования;

- финансовыми — в том случае средства инвестируются в акции, облигации, иностранную валюту, различные финансовые инструменты.

Инвестиции по срокам бывают:

- краткосрочными или спекулятивными — так называют вложения на короткий период, целью которых является получение прибыли с перепродажи. Такие действия чаще всего называют спекуляцией;

- среднесрочными — период действия таких вложений составляет от 1 до 5 лет. Целью инвестиций становится приобретение автомобиля, накопление денег на оплату образования детей, поездка в отпуск и др;

- долгосрочными — деньги вкладывают на период свыше 5 лет. Обычно цель таких инвестиций – получение пассивного дохода.

От срока действия инвестиций выбирают и стратегию. Она может быть активной или пассивной.

Инвестиции бывают двух видов:

- прямыми — в этом случае инвестор обходится без посредников (пример – вложения в бизнес);

- косвенными — инвестирование в этом случае проводится через брокера.

Также инвестиции по уровню риска могут быть:

- агрессивными;

- умеренными;

- консервативными.

Какой вариант выбрать лучше, зависит от предпочтений инвестора.

Лучшие книги по инвестированию

Мой топ три состоит из следующих книг, которые в свое время привели меня в мир инвестиций:

- «Воспоминания биржевого спекулянта» — (Эдвин Лефевр)

- «Разумный инвестор» — Бенджамин Грэм

- «Руководство Богатого Папы по инвестированию» — Роберт Кийосаки

Также как наиболее популярным и полезным книгам для начинающих инвесторов относят:

- «Эссе об инвестициях, корпоративных финансах и управлении компаниями» — Уоррен Баффетт

- «Путь к финансовой свободе» — Бодо Шефер

- «Уоррен Баффет. Лучший инвестор мира» — Элис Шредер

- «Маленькая книга победителя рынка акций» — Джоэл Гринблатт

- «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора» — Роберт Хагстром

- «Самый богатый человек в Вавилоне» — Джордж Самюэль Клейсон

- «Десять главных правил для начинающего инвестора» — Бертон Малкиел

Для анализа российских компаний

Можно не интересоваться инвестиционными новостями, а погрузиться в самостоятельное исследование финансовой отчетности компаний, т. е. проводить фундаментальный анализ. Цифры нужны, чтобы сделать правильный выбор лучшей акции на свете. Высокая прибыль и растущие дивиденды на протяжении последних 10 лет, никаких долгов, много планов и перспектив в будущем. Что еще надо для инвестора?

Компании, которые вышли на фондовую биржу со своими ценными бумагами, обязаны публиковать бухгалтерскую отчетность. В ней можно посмотреть интересующие экономические показатели, а также рассчитать недостающие мультипликаторы. Информация доступна на сайтах самих компаний. Но есть специальные ресурсы, где в одном месте собрана отчетность по всем российским предприятиям:

- Центр раскрытия корпоративной информации. Организован удобный поиск по компаниям. На каждую заведена карточка с общими сведениями и реквизитами и всеми событиями за последние годы (эмиссия ценных бумаг, выплата дивидендов и купонных доходов, погашение облигаций и прочее). В отдельных вкладках есть документация и отчетность (годовая, квартальная, консолидированная).

- Сайт раскрытия информации СКРИН. Аналогично предыдущему собирает все сведения о компании.

- Conomy. На этом ресурсе есть не только официальная информация о компании и ее отчетность, но и рассчитаны все необходимые финансовые показатели и коэффициенты для инвестора. Не надо выбирать данные из бухгалтерских документов и самим все рассчитывать. Очень удобно и наглядно. Там же сразу представлены и актуальные котировки на бирже.

Сторонники технического анализа работают с графиками, моделями, фигурами. Поэтому для них нужна дополнительная информация и инструменты. Все это есть на таких популярных ресурсах:

- Investing.com. Котировки, новости, аналитика, инструменты технического анализа, графики в реальном времени, календари для инвестора и многое другое. Представлены не только российские биржи, но и биржи Америки и Европы. Котировки по акциям, облигациям, ETF, валюте на Форекс и криптовалюте.

- InvestFunds. Информация по акциям, облигациям, ПИФам и криптоактивам. Составлены рейтинги фондов-лидеров по доходности. Есть топ-10 по облигациям. Индикаторы, календари инвестора и новости тоже присутствуют.

- TradingView. Интересный сайт для любителей технического анализа. Кроме интерактивных графиков, представлены скринеры акций, криптовалюты и Форекс. Можно познакомиться с инвестиционными идеями трейдеров, которые они выкладывают на сайте, обсудить их и подписаться на обновления.

Для тех, кому не хватает общения и мнения опытных трейдеров и инвесторов, могу порекомендовать популярный ресурс sMart-lab.ru. Помимо актуальных котировок, новостей, данных для фундаментального анализа и другой полезной информации, на сайте есть крупнейший русскоязычный чат.

Некоторые инвесторы формируют портфель исходя из дивидендной доходности компаний. Для таких и всех остальных полезными будут ресурсы:

- Инвестиционная компания Доходъ. Кроме информации по дивидендам, на сайте много аналитических таблиц с готовыми расчетами финансовых показателей по акциям и облигациям. Новичкам будет интересно. Главное, не забывать, что специалисты ИК “Доходъ” высказывают частное мнение, и оно не может служить рекомендацией к покупке той или иной ценной бумаги.

- Закрытия реестров. Простенький сайт с информацией о дате закрытия реестра и размере дивидендов.

В портфеле долгосрочного инвестора обязательно присутствуют облигации. Их количество зависит от уровня риска, который определил для себя конкретный человек. Отличный сайт для поиска и анализа облигаций, сравнения их между собой – Rusbonds.

Поиск организован по параметрам выпуска: название, дата погашения, отрасль рынка, ставка купона и др. Можно заполнить не все данные, а уже потом сортировать по представленному списку. Есть функция анализа и сравнения нескольких ценных бумаг между собой. Сама часто пользуюсь этим сайтом. Знаю, что многие инвесторы его рекомендуют. Здесь найдете все, что нужно знать для выбора облигаций.

Что такое инвестиции

В современной экономике востребованы три типа ресурсов: время, знания и деньги. Когда мы идем на работу, мы тратим свое время и знания в обмен на деньги, которые затем обмениваем на нужные нам товары. Но есть еще один способ заработка — вложение денег.

Если рассматривать этот вопрос с точки зрения обычного человека и игнорировать тему инвестирования в реальный сектор экономики, важность инвестирования сводится к получению дохода от вложенных средств. То есть, говоря простым языком, инвестирование — это покупка активов с целью получения прибыли

В этом его главное отличие от обычной траты денег.

Реинвестирование

Так называют процесс, когда полученные от инвестиций средства затем снова запускают в дело. Если доход не изымать, то прирост капитала будет идти не в виде арифметической прогрессии, а в виде геометрической, то есть с ускорением. Проще всего рассмотреть на конкретном примере. Пусть у нас будет банковский депозит на 100 000 рублей с фиксированной ставкой 5% годовых чистыми:

- Мы каждый год забираем наши 5000. За десять лет получим доход в 50 000 рублей.

- Мы не трогаем доход, а снова его добавляем в сумму депозита. Через 10 лет у нас будет 62 889 рублей.

То есть разница значительна. И чем больше ставка дохода или чем дольше срок инвестирования, тем ощутимее будет становиться прирост дохода за счёт реинвестирования. Есть довольно интересный инструмент – ETF, в которых уже предусмотрено направление дивидендов на покупку новых акций, то есть реинвестирование происходит как бы автоматически.

Классификация инвестиций по различным критериям

Каждый элемент представленной в таблице классификации имеет смысл рассмотреть подробнее.

Формы инвестиций в зависимости от объекта инвестирования

По этому признаку инвестиции бывают:

- реальными – вложения в активы, обладающие физической формой (покупка оборудования, помещений и т.д.) либо в имущество нематериального содержания (патенты, торговые знаки, брендирование);

- финансовыми – приобретение ценных бумаг, предоставление услуг по лизингу, продажа займов физлицам и юрлицам;

- спекулятивными – приобретение активов, по которым можно в скором будущем получить сверхприбыль в связи с их подорожанием (золото и другие драгметаллы, валюты иностранных государств).

Типы инвестиций в зависимости от цели вложений

По цели вложения бывают:

- прямые – направленные на развитие фирмы инвестиции, обычно выражающиеся в приобретении станков, механизмов, дополнительных зданий и построек, сырья и т.д.;

- портфельные – вложения в ценные бумаги различных компаний, при этом инвестор, как правило, не имеет возможности влиять на управление фирмой (бывают и исключения);

- нефинансовые – вложения в активы невещественной формы: лицензии, патенты, авторские права и др.;

- интеллектуальные – вложения в обучение сотрудников, финансовая поддержка разработчиков инноваций и деятелей науки.

Виды инвестиций по срочности

Здесь имеет значение срок, на который инвестор расстаётся с капиталом и по истечении которого надеется получить его прирост:

- вложения с коротким сроком, то есть до года;

- вложения со средним сроком – от года до трех;

- вложения с долгим сроком – имеется в виду период, превышающий три года.

Классификация инвестиций по формам принадлежности инвестиционных ресурсов

В зависимости от особенностей происхождения средств инвестора вложения подразделяются на несколько групп.

- Государственные инвестиции. Инвесторами при этом выступают специфические субъекты – например, различного профиля Министерства или Центробанк. А источник вложений – бюджетные средства.

- Частные. При этом типе вложений в роли инвесторов выступают физлица и юрлица. Источник инвестиций – собственный капитал этих субъектов.

- Иностранные. Инвестор здесь не является резидентом РФ. Это граждане зарубежных государств, желающие вложить капитал в объекты, находящиеся в юрисдикции нашей страны.

- Смешанные. Предполагают одновременное участие всех субъектов, перечисленных выше.

Пример. Правительство N-ской области представило на открытом аукционе для потенциальных инвесторов несколько участков земли. Если его выиграет российское юрлицо (физлицо) – речь будет идти о частных инвестициях. Если победа будет присуждена, например, японской компании, вложения окажутся иностранными.

Виды инвестиций по способу их учета

По этому признаку выделяют следующие разновидности вложений:

- валовые – учитываются все инвестиции общей суммой за определенный период;

- чистые – когда из суммы валовых вложений исключают величину амортизации.

Инвестиции по фактору доходности

В основе классификации по этой примете лежит среднерыночная доходность вложений. Именно в сравнении с ней выделяются типы инвестиций:

- с высокой доходностью;

- со средней доходностью;

- с низкой доходностью;

- бездоходные – целью таких вложений является не финансовая прибыль, а другие эффекты неэкономического характера: экологическое состояние планеты, социальные блага и др.

Стоит добавить, что среднерыночная доходность постоянно меняется. Следовательно, меняются и виды инвестиций, классифицируемых по этому признаку.

Инвестиции по происхождению используемого капитала

Здесь выделяются такие типы вложений:

- первичные инвестиции – когда деньги в какой-либо проект вкладываются впервые;

- реинвестиции – вложение средств, полученных как прибыль от предыдущих инвестиций в проект;

- дезинвестиции – изымание денег из проекта (бывает частичным либо полным). На такой шаг инвестора может сподвигнуть очевидная неэффективность объекта или появление на рынке интересных новинок с потенциально большей доходностью.

Какими бывают инвестиции?

Инвестирование – это сложный инструмент, у которого множество видов и особенностей. Существует достаточно много способов классифицировать виды этого явления. Применяются самые разные подходы.

В первую очередь стоит разделить инвестиции на внутренние (инвестиции остаются внутри страны) и внешние (инвестирование в проекты других государств). Внутренние инвестиции, в свою очередь, можно поделить на:

- Реальные. К этому разделу относятся вклады в оборудование, бизнес, организации и инструменты/оборудование для них. Делается это с целью создания определенной продукции, которую в дальнейшем можно продать и получить прибыль.

- Финансовые. Еще называются портфельными. Когда капитал вкладывается с целью получить именно финансовую прибыль. То есть это инвестиции в различные облигации, акции, бумаги и прочие так называемые активы.

- Интеллектуальные. То есть «в ум». Сюда относятся вклады в различные разработки научно-технического характера или нечто подобное, но связанное с наукой и научным развитием общества.

А вот внешние делятся немного по другому принципу:

- Прямые. Владелец финансов вкладывает их в определенные материальные активы напрямую.

- Непрямые. Капиталовложение через посредника.

Кроме того, инвестирование отличается по времени планирования. Разделяется оно на краткосрочное (вклады в товарно-материальную базу, акции и так далее) и долгосрочное (приобретение активов и расширение фондов). К последнему можно также отнести развитие бизнеса, который в будущем будет приносить определенный доход.

Риски при инвестировании

Безопасного богатства не бывает. Это же относится и к инвестициям. Такой способ заработать имеет определенные риски. Они связаны с тем, что любое вложение может оказаться проигрышным, и даже не окупится. Например, прогорит бизнес, в который была сделана инвестиция. Или окажется, что новая технология не такая уж и нужная. И тогда инвесторы останутся без денег.

Но это «крайний случай» рисковой ситуации. В более широком понимании это возможность отклонения ожидаемого результата от действительного в меньшую сторону. Допустим, инвестор ожидал прироста в 25% от какого-либо вложения, а получил всего 20% или даже 15%. По факту рост денег есть. Но не такой высокий, как планировалось.

Риски неизбежны, от них никуда не деться. Но при правильном планировании можно свести их к минимуму.

Почему нужно инвестировать?

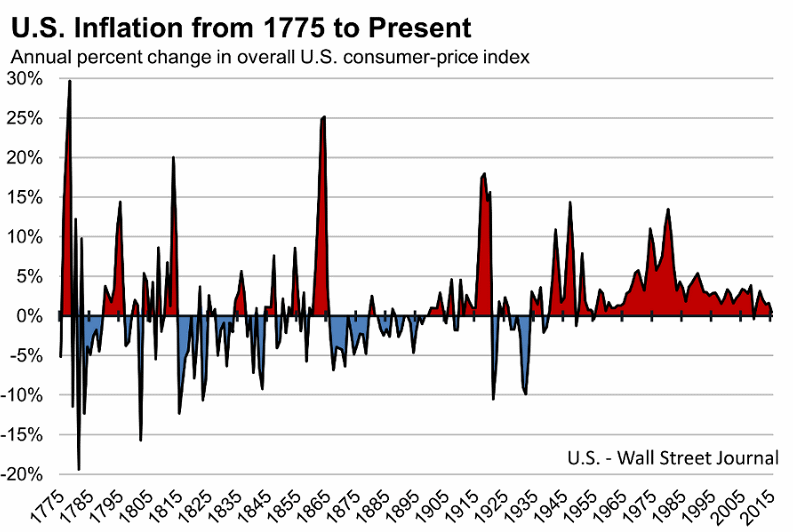

Современный мир устроен так, что инвестирование стало необходимостью. Примерно с 30-х г. XX века деньги перестали быть неизменной ценностью — их стоимость стала год от года уменьшаться, т.е. наступило время постоянной инфляции:

Отдельные всплески дефляции наблюдались в Японии и заметны сейчас в Европе, но в целом вне зависимости от валюты (доллар, рубль, евро) ее стоимость с годами падает и требует более эффективного способа хранения, чем матрас или даже банковский депозит. При этом валюты развивающихся рынков на длинной дистанции обесцениваются сильнее, чем валюты развитых стран. Попробуйте вспомнить стоимость продуктовой корзины лет 15 назад…

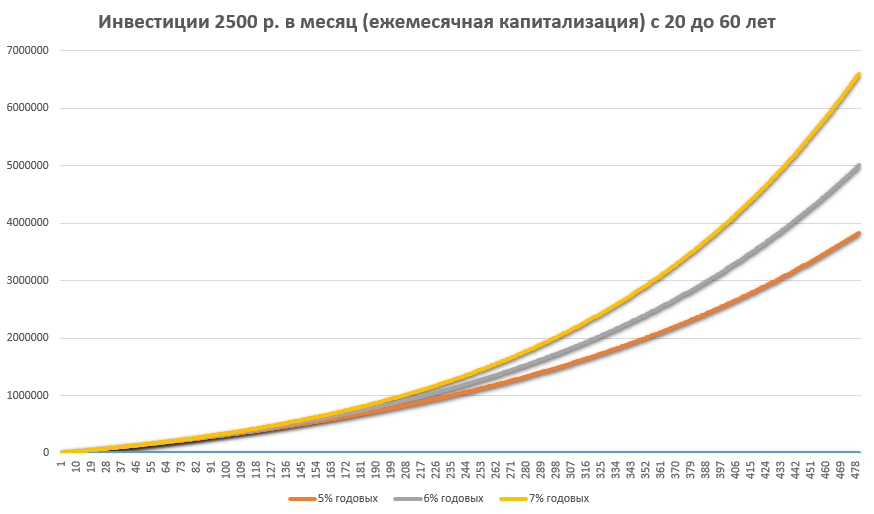

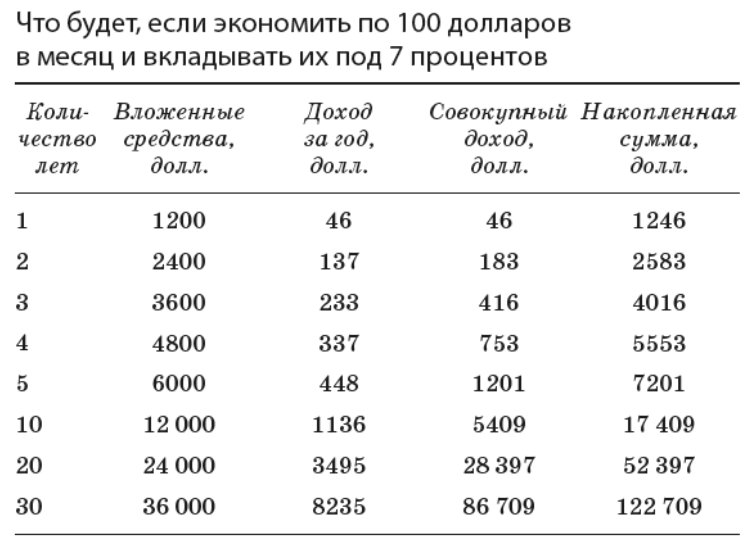

Подсказка: с 1999 по 2014 год рубль потерял более 80% стоимости. Теперь проведем следующий эксперимент: возьмем среднюю российскую зарплату в 25 000 рублей и представим, что 10% (т.е. 2 500 р.) мы смогли бы ежемесячно тратить на инвестиции в акции. В качестве исторически зафиксированного дохода по акциям сверх инфляции при реинвестировании капитала выберем диапазон от 5 до 7% годовых. Тогда при инвестировании в течение 40 лет этой совсем небольшой для большинства россиян суммы с учетом сложного процента получим следующую картину:

По оси х отложены месяцы. Капитал получился равным от 3.8 до 6.6 миллионов рублей, накопленных сверх инфляции. При расчете используются условия с пополнением и ежемесячной капитализацией — но если банк может и не предложить такой вариант, то рынок вполне: вы можете вносить сумму в любой удобный период, а капитализация происходит в режиме реального времени.

При этом накопленный капитал под 5% в год будет соответствовать пенсии 15 800 рублей в месяц, под 6% в год — 25 000 р. (т.е. как раз соответствовать средней зарплате на сегодня, но в будущих ценах), под 7% в год — 38 500 рублей. Оптимистичный, но все же теоретически возможный вариант, делающий пенсию в полтора раза больше нынешней средней зарплаты. Приведенный пример не значит, что инвестировать нужно только в акции — но подходит для начала знакомства с темой.

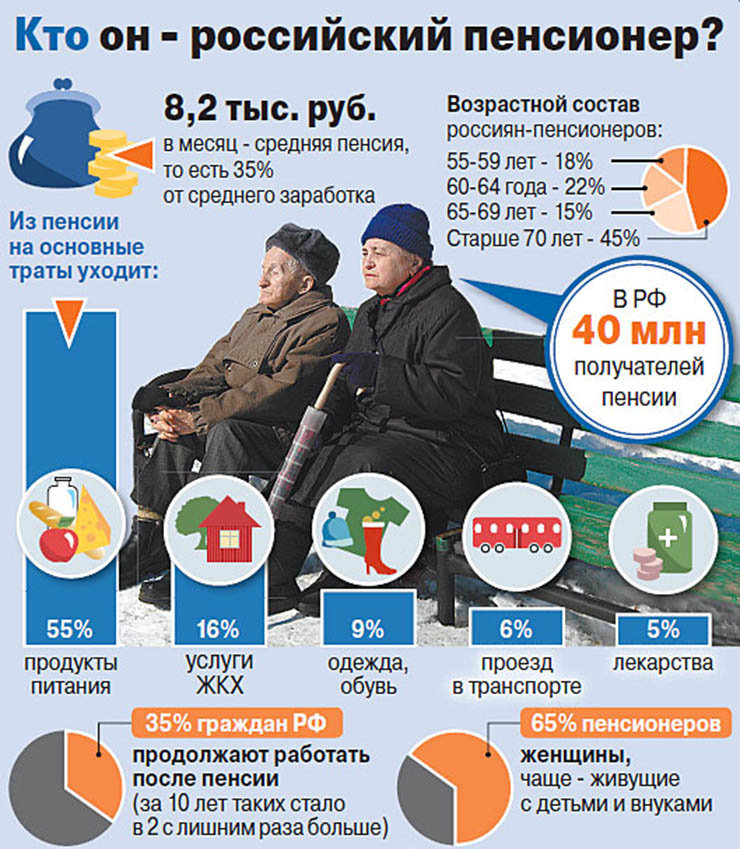

Вторым веским доводом к тому, чтобы начать инвестировать, служит актуальная ситуация с пенсионными фондами. Население России (впрочем, как и многих других стран) стареет, что грозит в будущем еще меньшими рентными выплатами пенсионерам, чем те, которые они получают сейчас. И если для Европы снижение доходности пока еще не грозит откровенной бедностью, то в России старшее поколение давно уже у этой черты и даже за ней:

Поэтому проблему нужно решать на индивидуальном уровне, не ожидая помощи от государства. Ситуацию усугубляет то, что российские пенсионные фонды вкладывают в потенциально доходные инструменты лишь чуть более 10% капитала — а значит, не смогут обыграть инфляцию, скорее всего отстав от нее на некоторое число процентов. Т.е. по сравнению с предыдущей картинкой, при вкладе через пенсионный фонд той же суммы на то же время результат получится в несколько раз меньше.

Однако не каждое 10-летие оказывается для акций удачным — например, в 1998-2007 году российский рынок показывал мощный рост, в разы обыграв депозиты и инфляцию — зато на промежутке 2006-2015 годов облигации оказались более доходным инструментом. Тем не менее 20-летие 1995-2015 гг. дало примерно те результаты, из которых проводился расчет выше. К тому же инвестировать можно в валюте, получая дополнительную выгоду от ожидаемой на длинной дистанции девальвации рубля.

Основные группы инвестиций

Поскольку инвестирование – это один из наиболее удобных и прибыльных вариантов приумножения средств, превращения небольшой суммы в большие деньги, вполне логично наличие множества видов такого варианта пассивного дохода

Если вы решите всерьез заняться столь прибыльным занятием, обратите внимание на такие критерии как доходность и степень риска приглянувшегося вам проекта. Именно эта информация позволит вам выбрать наиболее подходящий вид инвестиций, определиться со временем покупки паев, вложения денег в золото, приобретения ценных бумаг и прочих инвестиционных инструментов

В зависимости от рода инвестиционного инструментария выделяют:

- реальные или прямые инвестиции;

- финансовые или портфельные инвестиции.

К первым принято относить инвестиции, направленные на развитие производства той или иной продукции, покупку оборудования, вложение денег в недвижимость. Что же касается второго вида финансовых инвестиций, то к ним мы относим покупку акций, паев, долей в коммерческих проектах, различные юридические права и тому подобное. Предлагаю вам более детально разобраться в том, какие инвестиции называются портфельными, а какие реальными, выделив их основные отличия.

Различия между финансовыми и реальными инвестициями

Для того, чтобы решить, куда сейчас вкладывать деньги, — в финансовые или в реальные инвестиции, предлагаю вам более детально изучить обе эти категории.

Реальные инвестиции принято разделять на две основные категории:

- вложения в основной капитал;

- вложения в оборотный капитал.

К первой категории принято относить инвестиции, направленные на приобретение программного обеспечения, техники и оборудования, недвижимость и так далее. Инвестиции же в оборотный капитал – это вложения в товары, сырье или материалы, которые планируется реализовывать в дальнейшим. Ярким примером можно считать инвестиции в нефть или в строительство квартир.

Если же вы интересуетесь инвестициями, рассчитанными на непосредственное получение прибыли, то это значит, что вы являетесь поклонником именно финансовых вложений. Прибыть от такого вида инвестирования может быть представлена либо регулярными выплатами дивидендов, либо доходом от увеличения первичной стоимости ценной бумаги, который получается при реализации последней.

По собственному опыту могу сказать, что наибольший интерес, как у частных лиц, так и представителей сферы бизнеса, вызывают финансовые инвестиции в ценные бумаги, валютные рынки, паевые фонды, бизнес стартапы и прочее.

Если вы сейчас решаете, куда выгодно вкладывать деньги, советую вам обратить ваше внимание на какой-то один вид инвестиций или же подумать о создании инвестиционного портфеля, в основе которого будет использовано несколько разных видов вложений из альтернативных секторов экономики. Чтобы быстрее сориентироваться, куда сейчас выгодно вложить свой капитал, необходимо тщательно изучить все интересующие вас виды инвестиций, а затем решить, какие из них вы находите наиболее привлекательными

Подведем итоги

Таким образом, под инвестированием понимаются различные виды деятельности, направленные на получение прибыли на вложенный капитал. На начальном этапе начинающим инвесторам рекомендуется выбирать консервативные способы инвестирования, характеризующиеся низким доходом и высокой надежностью. По мере накопления опыта вы можете увеличивать агрессивность своей стратегии и добавлять в свой портфель более рискованные и более прибыльные инструменты.

Важно понимать, что вложения имеют не только высокий потенциал прибыли, но и реальный риск потерять вложенные средства. Более того, периодические убытки являются неотъемлемой частью инвестиционной деятельности

Тем не менее, инвестирование в активы было и остается единственным способом заставить деньги работать на вас.