Дополнительная карта сбербанка к основной на другое лицо

Содержание:

- Какие банки выдают дополнительную карту?

- Условия обслуживания второй карты

- Мошеннические схемы с данными карты

- Правила выпуска дополнительных карточек Сбербанка

- Порядок оформления дополнительной карты на другое лицо

- Что делать, если карта утеряна дома или на работе

- Преимущества и недостатки дополнительной карты Сбербанка

- Как клонируют банковские карты?

- Замена реквизитов

- Принцип работы

- Как получить карту Сбербанка

- Какие банки выдают дополнительную карту?

- Как работает дополнительная карта? Зачем нужен дубликат карты?

Какие банки выдают дополнительную карту?

Практически каждый банк сегодня предлагает клиентам выпуск хотя бы одной дополнительной помимо основной. Но каждый нам не интересен, ведь нас интересуют самые выгодные и оптимальные предложения банковского сектора. Давайте рассмотрим именно их.

| Стоимость выпуска и годового обслуживания дополнительного варианта | За первый год обслуживаний дополнительной взимается комиссия в размере 450 руб., за каждый последующий год – 300 рублей. | В зависимости от выбора 1 из 3-х пакетов услуг, стоимость обслуживания дополнительной в год варьируется от 0 до 249 рублей в год. По базовому тарифу составляет 199 руб. ежегодно | За каждый год обслуживания дополнительной взимается комиссия в размере 375 рублей | Выпуск дополнительной со сроком действия в течение 1 года придется заплатить 540 рублей, со сроком 2 года – 1050 рублей. |

| Условия выпуска допкарты | Количество выпущенных допкарт не ограничено | В рамах любого пакета услуг можно открыть до 4-х или 5-ти дополнительных в зависимости от выбранного тарифа | Возможность оформить до 5 дополнительных крат, привязанных к 1 счету | При выпуске допкарт к основным Visa Infinite / MasterCard World Signia в количестве не более 4-х штук комиссия и обслуживание не взимается |

Судя по данным таблицы, самым оптимальным решением будет выпуск дополнительной карты в Сбербанке или ВТБ. У Альфа-Банка хоть и самая низкая стоимость годового обслуживания, но сам пакет услуг, в рамках которого открывается карта, стоит немало.

Условия обслуживания второй карты

Обслуживание такого банковского продукта обходится недорого, а вот список услуг у них примерно идентичный, учитывается возможный лимит на основной карте. Пополнять счет может владелец основной карты, а вот что касается снятия, то он устанавливает определенный лимит. Так что доверенное лицо может снять только установленную часть средств.

Чтобы максимально обезопасить свои средства, владелец основной карты может в заявлении указать лимит снятия наличных средств в банкомате в течение месяца. Размер средств на покупки в аптеках и магазинах может быть лимитирован дополнительно, это также указывается в заявлении.

Преимущества дополнительной карты Сбербанка

- Покупки в интернете. Люди, которые нередко покупают что-то в интернете, вынуждены указывать данные своей основной банковской карты. Но в надежности сайта далеко не всегда можно быть уверенными на 100 процентов, а введение данных дополнительной карты влечет за собой существенно меньшие последствия даже в самом худшем случае. Она может иметь небольшую сумму, которой достаточно для совершения конкретных покупок. То есть большая сумма держится на основной карте, а дополнительная имеет только ту сумму, которая может быть потрачена.

- Чрезвычайная ситуация. Бывает ситуация, когда человек находится вдалеке от родных и близких, а все деньги наличные деньги вместе с основной банковской картой украли. Но можно оформить дополнительную, чтобы в такой ситуации можно бы было ей воспользоваться. Далеко не всегда есть возможность взять деньги в долг, вот только прятать такую карточку следует отдельно от основной.

- Есть возможность пользоваться карточкой членами семьи. Владелец карточки держит при себе основную, а дополнительная может быть у жены, когда она покупает продукты в магазине или у ребенка, который учится в другом городе. Такой карточкой можно управлять посредством телефона, что стало ещё более удобным.

Стоимость обслуживания

Стоимость дополнительной карты Сбербанка полностью зависит от категории основной карты.

Кстати, не все знают, но существуют и дебетовые карты Сбербанка без годового обслуживания!

Дебетовая карта

| Премиальная, оформленная, согласно

пакету услуг Сбербанк Премьер |

бесплатно |

| Категория Gold, Platinum, Visa Signature | 2500 рублей,

75 евро или долларов |

| Категория Классик/Стандарт | 450 рублей

15 евро или долларов |

| Кобрединговые | Аэрофлот Голд — 3000 рублей или 100 долларов/ евро

Подари жизнь — 300 рублей |

Кредитная карта

Если говорить о кредитных картах, то выпуск дополнительной карточки к основной кредитной в настоящее время в Сбербанке невозможен.

На сегодняшний день есть банки, которые оформляют выпуск дополнительных карточек не только к дебетовым карточкам, но и к кредитным. Чаще всего на таких банковских продуктах устанавливается кредитный лимит, схожий с основной карточкой.

Недостатки дополнительных карт

Расходовать средства бывает тяжело, если одним счетом пользуются 2 человека. Не следует оформлять её на малознакомого человека, в противном случае, установленный лимит может быть очень быстро израсходован.

Если такую карточку владелец основной карты просто оформляет на себя, то банк может изъять её у доверенного лица, когда оно будет пользоваться ей. Чтобы этого избежать, оформлять её следует на доверенное лицо.

Владелец основной карточки не может нести ответственности за действия, происходящие по дополнительной. Так что, в случае неприятных ситуаций, пострадать может доверенное лицо.

Держатель основной карточки Сбербанка всегда имеет возможность сделать выписку операций, проводимых на дополнительной карточке. Таким образом, осуществляется контроль денежных средств, что очень удобно.

Дополнительные опции для держателей

Опции такого банковского продукта почти ничем не отличаются от опций основных карточек. Исключение составляет лимит, установленный владельцем основной карточки.

Мошеннические схемы с данными карты

Безопасно давать только номер карты Сбербанка, фамилию и имя держателя. При удаленной работе, при проведении благотворительных сборов часто переводы совершают совершенно посторонние люди, однако все заканчивается хорошо. Без таких сведений невозможно перечисление денег. Цифры на пластике не являются расчетным счетом владельца, они привязаны к нему, но постороннее лицо его не может узнать.

Схемы мошенничества постоянно придумываются разные, но обезопасить себя возможно. Нужно выполнять хотя бы элементарные правила:

Еще одна схема «развода». Вам приходит СМС с сообщением, что у вас крупный выигрыш, ваша карта заблокирована. Во всех есть просьба позвонить по телефону, дальше будет просьба открыть данные по карте. Говорят даже, что три цифры на обороте — это номер отделения Сбербанка. Ни в коем случае не верьте.

Номер карты безопасно дать постороннему, если вы точно знаете, что он вам должен деньги и готов их перевести. Когда малознакомый человек собирается вам выслать деньги ни за что, это обязано вас насторожить. Ни в коем случае нельзя никому называть цифры с обратной стороны карты. Игнорируйте все сообщения о крупных выигрышах, в которых не принимали участие.

Значение кодовой комбинации является, можно сказать, собственностью клиента. Даже банковские работники не вправе запрашивать его ни при каких обстоятельствах – ни по СМС, ни при обращении владельца платежного инструмента в контактный центр. Зато такую уловку нередко используют мошенники, чтобы получить доступ к карточному счету. Сообщать CVV2 или CVC2 коды посторонним нельзя ни при каких обстоятельствах.

Для проведения онлайн-платежей с использованием банковской карты обычно требуется ввод не только номера пластика, но и ряда дополнительных реквизитов. Один из них — три цифры на обороте карты Сбербанка. Что это такое, для чего нужен этот реквизит и как правильно его использовать? Попробуем разобрать эти вопросы, часто возникающие у неопытных пользователей пластиковых карт.

Правила выпуска дополнительных карточек Сбербанка

Если у вас возникла необходимость снабдить описываемым пластиком кого-то из членов семьи, первым делом подробно выясните, что такое дополнительная карта, и есть ли у вас право выпустить её.

- Студенческая;

- Молодёжная (все типы);

- Пенсионная МИР;

- Моментальные Maestro и Visa Electron.

В Сбербанке доп. карта может быть выпущена только для 2-х платёжных систем:

- MasterCard;

- Visa.

Доступна ли услуга для кредиток?

Сделать второстепенную кредитку не получится. Если вы обратитесь в Сбербанк с заявлением на оформление кредитной карты дополнительного типа, вам ответят отказом. По правилам эмитента, даже близкие родственники не вправе получить доступ к кредитным средствам, выдаваемым финучреждением конкретному лицу.

Основные отличия от основной

Дополнительная карточка, оформленная на другое лицо, имеет почти те же функции, что и платёжный инструмент, к которому она привязана. Дочерняя карточка обслуживается точно так же и снабжена аналогичным набором функций. Однако, это не бесконтрольный инструмент. Владелец основного счёта может:

- произвести блокировку дополнительной карты, не ставя в известность об этом её владельца;

- контролировать расходы следующими способами: поступление ежемесячных отчётов на электронный почтовый ящик, звонок в центр поддержки клиентов, в сервисе «Сбербанк Онлайн», в Мобильном банке;

- лимитировать расходы, написав заявление в офисе финансового учреждения.

Если дополнительный платёжный инструмент делается на взрослого человека, его можно оформить двумя способами:

- Через интернет в Сбербанк Онлайн.

- В офисе Сбербанка.

Если карта оформляется на ребёнка, держатель должен подойти в отделение банка со свидетельством о рождении отпрыска.

Цена обслуживания дебетовки

В большинстве случаев стоимость дополнительной карты ниже, нежели основной. Категория должна быть или ниже, или такая же, как и у главного платёжного инструмента. От категории зависит цена обслуживания:

- кобрединговые: «Подари жизнь» — 300.00 рублей, «Аэрофлот Голд»( рублёвая – 3 000.00 рублей, в EUR – 100.00 евро, в USD – 100.00 долларов);

- классик (рублёвая – 450.00 рублей, в EUR – 15.00 евро, в USD – 15.00 долларов);

- стандарт (рублёвая – 450.00 рублей, в EUR – 15.00 евро, в USD – 15.00 долларов);

- Visa Signature, Gold, Platinum (рублёвая – 2 500.00 рублей, в EUR – 75.00 евро, в USD – 75.00 долларов);

- Сбербанк Премьер – 0.00 рублей.

При оформлении описываемого продукта, вам скажут, сколько он будет стоить в годовом обслуживании.

Порядок оформления дополнительной карты на другое лицо

Дополнительный пластиковый носитель к основному можно получить в каждом офисе Сбербанка. Для этого необходимо предоставить свой паспорт и паспорт доверительного лица. Заявка на получение банковской карточки может быть подана по системе «Сбербанк Онлайн». После заполнения соответствующего заявления, она будет готова в период от трёх до четырнадцати рабочих дней. Выпуск дополнительной карты Сбербанка осуществляется в любом отделении в присутствии клиента и выдается лично в руки. Пластиковый носитель предоставляется получателю в той же категории, что и оформлена основная карта. Поэтому при наличии основной банковской карточки типа «Стандарт», клиент не может оформить счёт с привилегиями «Gold». После получения дополнительной карты на ней фигурирует имя держателя – доверительного лица, но счет принадлежит основному владельцу.

Узнать более точную информацию, как оформить дополнительную карту Сбербанка, можно, позвонив на горячую линию главного отделения, где компетентный менеджер проконсультирует вас по данному вопросу и при необходимости запишет вас в определённое время в конкретный банковский офис.

Важно! Дополнительную банковскую карту имеет право получить как владелец основного, так и держатель дополнительного пластикового носителя.

На ребенка

Распространённой услугой для физических лиц является оформление дополнительной карты Сбербанка для ребенка. Правила для её использования практически не отличаются от других категорий доверительных лиц.

В любом отделении банка установлена возможность открытия на ребёнка специальной дополнительной карты «7+». Из названия понятно, что получить её могут дети в возрасте от 7 до 14 лет. По достижении этого возраста ребёнок становится взрослым и имеет право оформить банковский продукт лично на себя.

Дополнительная карточка «7+» оформляется непосредственно в офисе компании. Однако при предъявлении специального талона можно ускорить время на её получение. Кроме паспорта родителя потребуется свидетельство о рождении ребёнка. Если карту на ребёнка открывают дедушки или бабушки, необходимо письменное согласие одного из родителей.

На супруга

Оформление дополнительной карты Сбербанка на супруга аналогично общей процедуре. Заказ осуществляется как через систему «Сбербанк Онлайн», так и в любом офисе банка. В отличие от продукта «7+», держатель имеет право снимать наличные средства, указанные по лимиту в банкоматах компании.

Оформление дополнительной карты Сбербанка к основной является важным решением для сбалансирования семейного бюджета и существенно расширяет возможности клиента. Приобретение дубликата пластикового носителя для ближайших родственников экономит время, затрачиваемое на покупки, предоставляет доступ к бюджету семьи независимо от физического присутствия каждого из них в конкретном месте. Данный продукт органично становится в цепочку процесса цифровизации, проводимой в Российской Федерации, обучая детей безбоязненно пользоваться платёжными картами и электронными способами платежей.

Что делать, если карта утеряна дома или на работе

Если к карточке была привязана услуга СМС- или PUSH-уведомлений, то сразу после каждой транзакции (снятие наличных, перечисление денег, оплата покупки в магазине и др.) держатель будет получать соответствующее сообщение.

Для того чтобы воспользоваться данной функцией, необходимо дать банку свое письменное согласие. После этого соответствующая опция появится в Интернет-банкинге. Благодаря данной функции уполномоченные работники Сбербанка будут знать, кто совершает транзакцию – держатель карточки или посторонний человек.

Также нужно в течение суток связаться с банком и опротестовать несанкционированные операции. Если будет установлено, что держатель карты не нарушил правила безопасности (в частности, не написал пин-код на карточке, не сообщал его третьим лицам и пр.), то деньги будут возвращены.

Первостепенная задача при утере банковской карточки – защитить хранящиеся на карт-счете деньги от несанкционированного доступа.

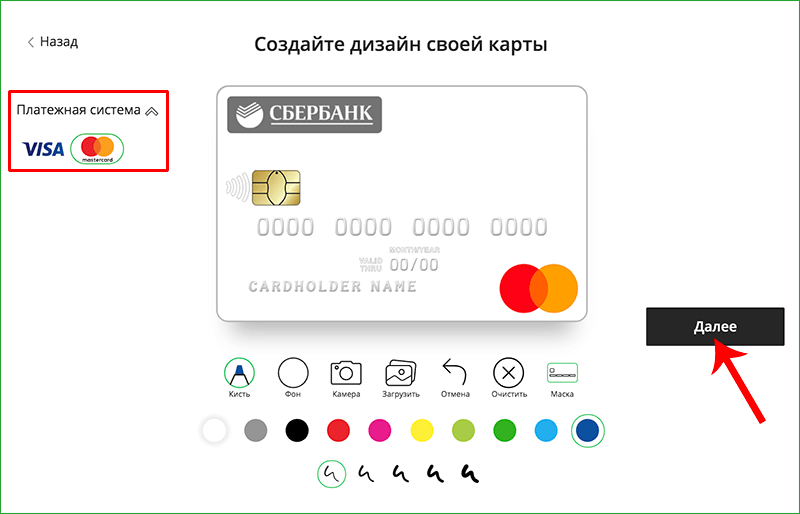

Примечание: Создание уникального оформления – платная услуга. Индивидуальный дизайн обойдется клиенту финансовой организации в 500 рублей (для карты с большими бонусами – услуга бесплатная).

Преимущества и недостатки дополнительной карты Сбербанка

При наличии дополнительной карты перед клиентом открываются такие преимущества:

- Осуществление покупок в интернете. Такие операции стали популярными, но не смотрю на это такие действия влекут за собой определённый риск. Не всегда можно быть уверенным в добросовестности того сайта, на котором совершается покупка. Чтобы обезопасить себя, рекомендуется оставить реквизиты допкарты для осуществления оплаты. И, если сайт окажется мошенническим, потери владельца дубликата будут гораздо меньше, нежели в случае с первой карточкой Сбербанка.

- Вторая карта может выручить, если произошла кража главной пластиковой карты. Можно воспользоваться средствами, которые находятся на допкарте. Желательно первую карточку Сбербанка и дубликат хранить в разных местах.

- Открывается возможность использовать карту разным членам семьи. Первый пластик Сбербанка находится у главного владельца, а остальными пользуются жена и дети. Это позволяет не переживать за оплату того или иного продукта, если держатель первой карты находится вдалеке от родственников.

Есть и недостатки у таких продуктов:

- Расход средств может быть проблематичным, если одним балансом пользуются два и более человека. Не рекомендуется производить оформление такого пластика на человека, которого клиент недостаточно знает, ведь установленный лимит может быстро исчезнуть с баланса.

- Владелец карты несёт ответственность за основную и дополнительную карты. Но в отдельных ситуациях ответственность за несанкционированное использование финансовых средств может быть возложена на доверенное физлицо.

- Контроль всех операций по карте недоступен для держателя дополнительного пластика.

Как клонируют банковские карты?

Чтобы сделать копию карты, мошенникам достаточно заполучить её платёжные реквизиты — номер счёта, имя держателя и служебную информацию. Для хранения этих сведений используются следующие элементы:

- магнитная полоса — находится на обратной стороне пластика и представляет собой чёрный прямоугольник;

- EMV-чип — микропроцессор, вмонтированный в карту;

- RFID-модуль — устройство, встроенное в пластик и предназначенное для бесконтактной оплаты покупок.

Современные банковские карты, как правило, содержат все три элемента. Если же платёжное средство имеет только одну магнитную полосу, то такая карточка является наименее защищённой, так как с неё проще всего считать данные.

Украсть сведения с чипованной карты достаточно сложно. Каждая операция подтверждается новым специально сгенерированным кодом, поэтому риск утечки данных минимален. При проведении бесконтактных платежей также исключена вероятность подделки RFID-модулей.

Однако даже если кредитка имеет все указанные элементы, не стоит быть на 100% уверенным в её безопасности. Ведь в настоящее время всё ещё часто встречаются банкоматы и терминалы, которые не «умеют» распознавать данные с чипа. В этом случае для считывания будет использована магнитная полоса, которая есть у всех карт. Именно поэтому наличие чипа или бесконтактного модуля никак не может гарантировать защиту от клонирования.

Заполучив необходимые сведения, мошенники приступают к копированию карты. Для этого используется аппаратное обеспечение стоимостью от 100 до 300 долларов, которое находится в свободной продаже в интернете. В программу загружаются реквизиты подлинной карточки. Затем их переносят на дубликат, представляющий собой просто кусок пластика с магнитной лентой (внешне похож на привычную банковскую карту).

Также подобное оборудование позволяет использовать для изготовления копий подлинные кредитки с истёкшим сроком действия. С карты просто стираются старые реквизиты, после чего на неё записывают похищенные данные.

Замена реквизитов

В случае с большинством карт Сбербанка за 2 недели до даты завершения срока запускается процесс изготовления пластиковой замены. Клиенту нужно лишь прийти в банк и забрать новенький платёжный инструмент, привязанный к старому счёту.

Номер карточного счета

Есть реквизиты, которые всегда остаются неизменными. Если на ваш счёт, к которому привязан банковский пластик, регулярно поступают деньги, не стоит переживать о том, что они где-то затеряются. Перевыпуск платёжного инструмента ничего не изменит. Отправляемые средства всегда достигнут адресата в полном объёме, так как номер счёта относится к неизменным величинам.

Исключение составляет моментальная карта, счёт которой закрывается сразу при наступлении даты окончания её срока функционирования.

Номер карты

Если банковская карта выпускается согласно плану, номер, расположенный на её лицевой стороне, останется неизменным. При наличии хорошей памяти, есть смысл его заучить.

ПИН-код

Если пластик переоформлялся в автоматическом режиме, новый платёжный инструмент вручается держателю без привычного конверта с цифрами PIN, так как в этом случае пин-код остаётся прежним.

Принцип работы

Как работает дополнительная карта Сбербанка? Ранее отмечалось, что открывать ее можно на имя третьего лица, не являющегося держателем основного счета

При этом важно упомянуть, что владелец дубликата не получает доступа к основному пластику, и не может распоряжаться хранящимися на нем средствами

В права доверенного лица входит лишь возможность распоряжаться теми финансами, которые имеются на закрепленном расчетном счете, причем соблюдая установленные лимиты.

Юридически вторая карточка числится за доверенным лицом, поскольку на её лицевой стороне указаны его инициалы. Однако фактически копия закреплена за держателем счета, поскольку все совершаемые денежные операции проходят с привязкой к его карте.

В связи с этим ответственность перед Сбербанком за эксплуатацию обеих карт возлагается именно на владельца основной.

Как получить карту Сбербанка

Далеко не для всех категорий клиентов данный финансовый инструмент доступен. Все зависит от того, какая карта уже есть в распоряжении клиента. Ограничения установлены по следующим видам пластика:

- Пенсионный (МИР);

- Моментального выпуска (Электрон или Маэстро);

- Молодежный.

Таким образом, получить допкарту могут лишь те, у кого уже есть пластик Виза или МастерКард. А вот на Маэстро или МИР такие предложения не распространяются. Также не получится привязать доппластик к кредитной карте.Открыть дополнительную карту можно в соответствии со следующей инструкцией:

- Владелец счета вместе с родственником или другим доверенным лицом обращаются с заявлением об открытии допкарты. Требуется прийти в то же отделение, где была получена первая карта.

- Если вторым лицом является 14-летний ребенок, то ему необходимо взять с собой паспорт гражданина. Для 7-летнего ребенка необходимо взять свидетельство о рождении. Если люди не являются родственниками, то должно быть письменное разрешение от родителей.

- Когда все документы будут подписаны, останется узнать дату выпуска доппластика. Срок выпуска зависит от типа услуги.

Явиться за картой также необходимо обоим лицам вместе. Ее выдадут сразу, как только будут предоставлены документы, которые идентифицируют личность.

Как заказать допкарту?

У владельца счёта есть возможность заказать несколько дополнительных карт, в разумных пределах. Дубликат создаётся на основании 3-х документов:

- заявления держателя;

- паспорта держателя;

- удостоверения личности или свидетельства о рождении гражданина, который будет владельцем дубликата.

Если пластик относится к категории допускающей создание копий, администрация Сбербанка вынесет положительное решение и в течение 2-х недель выпустит заказанную карточку.

Правила выпуска

Привязывать второй пластиковый носитель можно к определенным категориям карт. К настоящему моменту Сбербанк выпускается дубликаты:

- моментальных платёжных систем – Visa Electron и Maestro;

- пенсионных;

- зарплатных;

- молодежных MasterCard, Maestro и т.д.;

- студенческих карточек Maestro.

Примечательно, заказывать дополнительные носители можно только в рамках МПС – Визы и МастерКард. Открыть дубликат пластиковой МИР – не представляется возможным на данный момент. Завести копию кредитки также нельзя.

Пошаговая инструкция, как заказать копию пластикового носителя:

- Обратитесь в сбербанковское отделение. При себе необходимо иметь документ, подтверждающий вашу личность, а также паспорт человека, на имя которого вы собираетесь открывать её.

- Объясните сотруднику свою проблему, оформите стандартное заявление.

- Дождитесь, пока ваша заявка будет обработана. Как только пластик будет готов, с вами свяжется сотрудник организации.

- Заберите карту в выбранном отделении.

Оформить вторую или третью карточку можно только в банковском отделении, подача заявления онлайн через личный кабинет невозможна. При этом необходимо понимать, что она не является точной копией основного платежного инструмента.

Ключевые отличия дубликатов:

- номер;

- секретный пин-код.

В остальном дополнительной карточке свойственны те же характеристики, что и основной. Они имеют одинаковые валюты и сроки действия, одновременно выходят из эксплуатации; принадлежат одним платежным системам.

Особенности выпуска

Дублированный пластиковый продукт будет иметь 2 ключевые особенности:

- собственный PIN;

- оригинальный номер.

В остальном он будет повторением главного пластика.

Какие банки выдают дополнительную карту?

Практически каждый банк сегодня предлагает клиентам выпуск хотя бы одной дополнительной помимо основной. Но каждый нам не интересен, ведь нас интересуют самые выгодные и оптимальные предложения банковского сектора. Давайте рассмотрим именно их.

| Параметры /Банки | Сбербанк России | Альфа-Банк | ВТБ | Газпромбанк |

|---|---|---|---|---|

| Стоимость выпуска и годового обслуживания дополнительного варианта | За первый год обслуживаний дополнительной взимается комиссия в размере 450 руб., за каждый последующий год – 300 рублей. | В зависимости от выбора 1 из 3-х пакетов услуг, стоимость обслуживания дополнительной в год варьируется от 0 до 249 рублей в год. По базовому тарифу составляет 199 руб. ежегодно | За каждый год обслуживания дополнительной взимается комиссия в размере 375 рублей | Выпуск дополнительной со сроком действия в течение 1 года придется заплатить 540 рублей, со сроком 2 года – 1050 рублей. |

| Условия выпуска допкарты | Количество выпущенных допкарт не ограничено | В рамах любого пакета услуг можно открыть до 4-х или 5-ти дополнительных в зависимости от выбранного тарифа | Возможность оформить до 5 дополнительных крат, привязанных к 1 счету | При выпуске допкарт к основным Visa Infinite / MasterCard World Signia в количестве не более 4-х штук комиссия и обслуживание не взимается |

Как работает дополнительная карта? Зачем нужен дубликат карты?

Хоть дополнительные карточки и привязываются к основному счёту, но им владельцы дубликатов распоряжаться не могут. Поэтому узнать, какие действия происходили по кредитке Сбербанкка, не в их компетенции. Держатели подобных продуктов могут распоряжаться деньгами, но на сумму также владелец основного баланса может поставить ограничения. Дубликат банковской карты непосредственно будет принадлежать тому человеку, на которого он открыт. Тем более дополнительная карточка Сбербанка является именной. Но всё равно ответственность за все выполняемые операции с деньгами и за саму карту возлагается на владельца основного продукта.

Мнение экспертаАлександр ИвановичФинансовый эксперт Задать вопрос эксперту Дубликаты карты Сбербанка удобно использовать в семье, поскольку все продукты привязаны к одному банковскому счёту, и каждому можно будет распоряжаться сбережениями, находящимися на карточке.

Условия обслуживания второй карты

Обслуживание дубликата в год обходится относительно недорого. Практически все опции похожи на те, которые имеются на главной карте Сбербанка. Различие только в том, что на второй пластик владелец может установить лимит, за пределы которого выйти нельзя.

Сколько стоит в Сбербанке дополнительная карта

Стоимость допкарты зависит от пакета, в котором выпускается основная дебетовка. Две карты на один счет можно открыть по следующей цене:

- Карты Visa и Mastercard с большими бонусами (кэшбэк до 30%) – стоимость годового обслуживания составляет 2 500 рублей, а основной – 4 900 рублей.

- Золотая карта – 2 500 рублей в год, основная – 3 000 рублей.

- Классическая (возможен индивидуальный дизайн) – в первый год обслуживания – 450 рублей допкарта и 750 основная, со второго года 300 и 450 рублей соответственно.

- Классическая карта «Аэрофлот» в первый год – 600 рублей, а со второго – 450 рублей. Основная карта дороже – 900 рублей, а со второго года — 600 рублей.

- Золотая карта «Аэрофлот» – 3 000 рублей в год, а основная – 3 500 в год.

Дебетовая карта Молодёжная Сбербанк

Дебетовая карта Молодёжная Сбербанк

| Стоимость от | 150Р |

| Кэшбек | СПАСИБО |

| % на остаток | Нет |

| Снятие без % | 1 500 000 р. |

| Овердрафт | Нет |

| Доставка | В отделение |

По молодежным и социальным картам выпуск дополнительных карт не предусмотрен. Особенно выгоден в Сбербанке выпуск дополнительной карты по партнерским программам. Например, совместно с Аэрофлотом. Совершая повседневные покупки, семья накапливает максимальное количество бонусов, которые затем можно использовать для оплаты билетов.

Лимиты и ограничения по допкартам Сбербанка

Если вы решили открыть две карты на один счет в Сбербанке, то сначала должны определиться с лимитами, для доверенного лица:

- Сумма снятия наличных в банкомате на один месяц.

- Лимит на безналичные расчеты в торговой сети.

- Общий лимит на все операции по счету.

Все ограничения по карте устанавливает сотрудник банка согласно письменному заявлению клиента. Изменять лимиты можно один раз в месяц. При необходимости владелец счета в любой момент может закрыть или заблокировать дополнительную карту.

Если вы не хотите переплачивать на банковских продуктах и контролировать семейный бюджет, откройте всем родственникам дополнительные карты. Вместе зарабатывайте бонусы и получайте приятные сюрпризы.

Опции такого банковского продукта почти ничем не отличаются от опций основных карточек. Исключение составляет лимит, установленный владельцем основной карточки.