Как и когда банки продают долги коллекторским агентствам?

Содержание:

- Права должников

- Могут ли банки передать долг коллекторам

- Если долгом занялись коллекторы

- Что делать, если долг по кредиту продан?

- Что делать, если банк продал долг незаконно

- Кто и как обязан уведомить должника о продаже долга

- Могут ли коллекторы подать в суд на должника по кредиту

- Проверка владельца долга

- Банк продал долг коллекторам: что делать и кому платить?

Права должников

Заемщик имеет право получить всю информацию о коллекторском агентстве, которое выкупило его долг. После этого заемщик может проверить данные организации на сайте ФССП, которая публикует и актуализирует реестр лиц, осуществляющих деятельность по возврату просроченной задолженности.

Если коллекторское агентство не числится в реестре, то должник имеет полное право отказаться от общения с ними, а еще лучше – подать уведомление в территориальный отдел ФССП о незаконных действиях коллекторов.

После этого, заемщику следует выбрать способ общения с коллекторами: лично или через адвоката. Кроме этого, должник имеет право отказаться от общения со специалистами коллекторского агентства при условии, что просрочка по кредиту составляет более 4 месяцев. Для отказа человеку следует и направить его в адрес коллекторской фирмы по Почте России или через нотариуса.

Если должник напишет отказ от взаимодействия с коллекторами, то, скорее всего, они обратятся в суд для возврата долгов.

При условии, что коллекторы начнут превышать свои полномочия, человек может обратиться в полицию. При этом для подтверждения своих слов должнику лучше всего иметь собственную запись разговора, в котором коллектор угрожает или оскорбляет.

Если телефонные звонки, СМС-информирование или личные визиты производятся вне установленного времени, например, в 22:00 по местному времени, или чаще положенного, то человеку следует взять детализацию телефонных звонков и СМС-сообщений или пригласить свидетелей при личных визитах. Жалобу о превышении полномочий коллекторами можно подать в территориальный отдел ФССП или в прокуратуру.

Конечно, все вышеперечисленные жалобы и заявления не избавят человека от долга, зато они обеспечат защиту его прав и интересов. Правда, долг все равно придется выплачивать. Поэтому, если должник планирует погасить долг без судебного разбирательства, то с коллекторами лучше общаться лояльно и не грубить. Более того, взыскатели могут пойти навстречу должнику и, например, дать право на рассрочку платежей или временно отсрочить платежи в связи с тяжелой финансовой ситуацией или по состоянию здоровья.

Если вернуть долг не получается, коллекторы имеют право обратиться в суд. В этом случае на имя должника будет вынесено судебное постановление об уплате долга и уплате государственной пошлины за обращение в суд (по факту на сумму пошлины будет увеличена сумма долга по кредиту).

Кроме этого, судебное разбирательство еще сильнее ухудшит кредитную историю заемщика, и в дальнейшем он не сможет рассчитывать даже на минимальную сумму кредита.

А еще согласно законодательству банки при рассмотрении заявки на кредит имеют право проверять кредитную историю родственников потенциального заемщика, и если у близких ему людей найдут судебные разбирательства по кредитам, заемщику могут отказать в выдаче кредита.

Поэтому, перед тем как отказываться от общения с коллекторами или кредиторами, стоит тщательно продумать все дальнейшие последствия.

Могут ли банки передать долг коллекторам

1. Законна ли продажа долгов?

Правомерность деятельности банка контролируется многими надзорными органами и регламентируется на законодательном уровне. И если действия банка не противоречат закону напрямую, то он вполне может воспользоваться лазейкой в самом законодательстве. Во многих законах встречается фраза: «если иное не предусмотрено условиями договора». Эта формулировка делает практически любые действия банка в отношении конкретного клиента легальными при условии, что они прописаны в договоре.

Закон о защите прав потребителей не запрещает банку переуступку прав требования по кредиту. Однако в обязательном порядке заставляет его тщательно подбирать организации, в пользу которых перейдут такие права. Другими словами, банк имеет право заключить договор переуступки потребительского кредита только с фирмой, имеющей лицензию на право ведения банковской деятельности.

Перед подписанием договора по потребительскому кредиту с банком клиенту необходимо тщательно его изучить. Если договор содержит пункт, по которому банк имеет право передавать информацию о клиенте и его кредите третьим лицам, то, скорее всего, он своим правом воспользуется при возникновении необходимости. Подписав такой договор, клиент в дальнейшем предъявить претензии банку не сможет.

Банк, как правило, неоднократно дает своим клиентам шанс погасить образовавший долг. Его сотрудники звонят и присылают СМС-сообщения, напоминая о необходимости погасить долг и о последствиях, которые могут возникнуть, если этого не сделать. И только по истечении периода от трех до шести месяцев они передают право собственности на кредит коллекторам.

2. Нормативная основа деятельности.

Итак, рассмотрим перечень законов и нормативных актов, которые регламентируют деятельность коллекторских организаций.

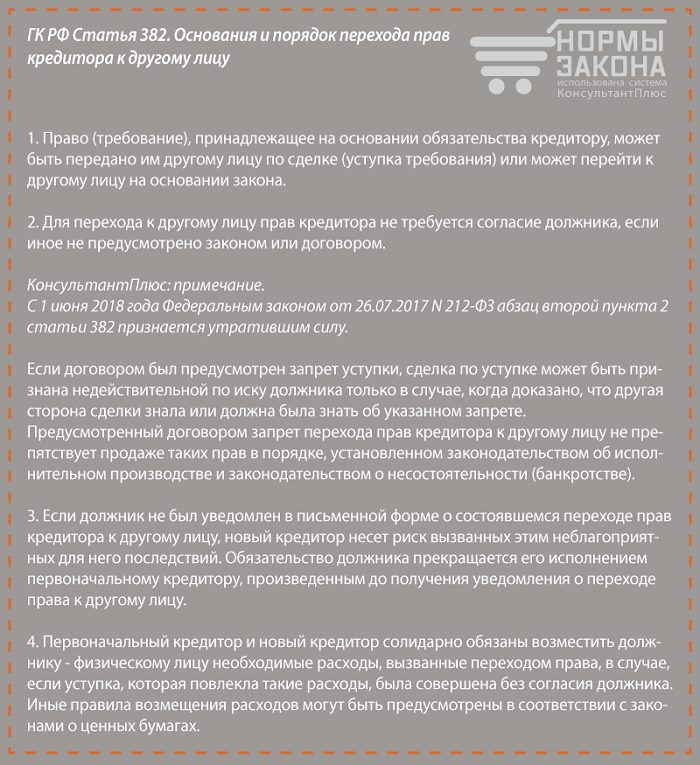

- Статья 382 Гражданского кодекса Российской Федерации.

- Федеральные законы «Об исполнительном производстве», «О потребительском кредите».

- Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату долгов».

3. Какой долг продают чаще всего.

Далеко не все кредиты банк готов передать коллекторским фирмам. Как правило, продаются только потребительские кредиты и микрозаймы, по которым клиенты не платят несколько месяцев. Судиться с потребителями, взявшими небольшие суммы, банкам крайне невыгодно, а проценты по кредиту в любом случае покрывают возникшие недоплаты.

Существует ряд проблемных для банков кредитов, которые они с радостью передают в ведомство коллекторских служб.

- карточный кредит с овердрафтом;

- долг, превышающий триста тысяч рублей;

- потребительский заем;

- кредит без обеспечения.

Такие кредиты банк продает коллекторам, потому что процесс возврата отнимает у него много времени и ресурсов, а возможная выгода при этом редко превышает тридцать процентов. Коллекторские организации, в свою очередь, дают высокий коэффициент возвратов по кредитам, гарантируя отличный результат.

Если долгом занялись коллекторы

Получив право на взыскание долга, представители агентства начинают работу с должником в соответствии с требованиями ст.4 Федерального закона №230-ФЗ. Круг их полномочий жёстко ограничен. Любое нарушение порядка общения или применение к заёмщику не предусмотренных законом мер – повод для обращения в полицию или в суд.

Однако прежде всего необходимо выяснить, передан ли ваш долг коллекторскому агентству без переуступки или с переуступкой прав. А затем получить подтверждение предоставленной информации. Всё это пригодится для разработки дальнейшей тактики действий.

Долг передан без переуступки прав требования

Если долг передан без переуступки прав требования в пользу сторонней организации, это означает, что представители коллекторского агентства будут работать с должником на основании агентского соглашения. Коллекторы в рамках предоставленных им полномочий вправе проводить работу с неплательщиком, побуждая его возобновить исполнение договора. Но они не вправе требовать от него оплаты оставшегося долга на свой счёт.

Исполнение договора продолжается в отношении основного кредитора (банка или МФО) на номер счёта, указанный в договоре.

Часто задаваемые вопросы

Если долг был продан коллекторам, стоит ли его погашать?

Можно ли доверять организациям, которые обещают законно избавить от долгов?

Могут ли коллекторы приехать по месту прописки, если я там не живу?

Долг передан с переуступкой прав требования

Переуступка прав требования фактически ведёт к смене кредитора. В этом случае коллекторское агентство все выплачиваемые заёмщиком средства зачисляет на свой счёт. При этом новый взыскатель не вправе начислять проценты за неисполнение или просрочку платежей сверх тех, что были предусмотрены в первоначальном договоре кредитования. Не вправе он и требовать от должника досрочного или единовременного погашения задолженности, если такие условия не содержались в договоре. Любое требование, ухудшающее положение заёмщика по сравнению с первоначальным договором, может быть обжаловано в суде и отменено как незаконное.

Получение подтверждения прав переуступки

Итак, должник получил официальное уведомление о передаче долга с подтверждением заключения договора цессии и указанием новых платёжных реквизитов. Это обязательное условие. Ведь заёмщик должен быть уверен, что его денежные средства будут поступать в счёт исполнения обязательств, а не окажутся в кармане мошенников. Поэтому в полученном уведомлении обязательно должны быть указаны:

- основание перехода долга – номер и текст договора цессии;

- наименование цессионария, его юридический адрес, регистрационные данные из ЕГРЮЛ;

- номер лицензии на осуществление коллекторской деятельности;

- номер счёта, на который должны перечисляться средства по погашению обязательств.

Как проверить владельца долгового обязательства

После получения уведомления о переходе права к новому кредитору должнику необходимо проверить нового владельца вашего долга, чтобы не угодить в руки мошенников. Сделать это нетрудно, поскольку в уведомлении должны быть указаны реквизиты юридического лица.

- В первую очередь следует найти цессионария в реестре ФССП. Эти данные являются открытыми и публикуются на официальном сайте Федеральной службы судебных приставов.

- Далее, следует уточнить реквизиты счёта, на который будет осуществляться перевод денег для погашения задолженности.

- Офис или филиал агентства лучше посетить лично, чтобы удостовериться в реальности существования организации.

- В агентстве потребуйте для ознакомления текст договора цессии.

- Сравните его с текстом кредитного договора в части прав и обязанностей заёмщика.

- Если выявятся расхождения – обращайтесь в суд и игнорируйте исполнение обязательств до приведения договора в соответствие с ранее действовавшими условиями.

Что делать, если долг по кредиту продан?

Если долг по кредиту передали коллекторам, то все права от банка перешли к новым взыскателям. И они вправе требовать погашения задолженности в той сумме, которая образовалась по кредитному договору. Вне зависимости от цены, по которой они выкупили ваш долг.

При дальнейшем взаимодействии с коллекторами обязательно учтите:

- Коллекторы — это частная коммерческая организация, к деятельности государственных служб не имеющая отношения. Как бы ни называлась компания: «Национальная служба взыскания», «Федеральная служба по взысканию долгов», «Отдел по работе с просроченными кредитами», ее представители — это обычные штатные сотрудники ООО, полномочия которых по закону №230-ФЗ ограничены передачей вам уведомлений и просьб о погашении. Как с ними общаться?

Вежливо и спокойно, объяснять им свою финансовую ситуацию вы вправе, но не обязаны. Если коллекторы заигрались в силовиков — подавайте жалобу в полицию, прокуратуру или ФСПП.

- Если коллекторского агентства нет в реестре на сайте ФССП, то, даже купив долг у банка, по закону они не вправе требовать его погашения. Суд признает такой договор ничтожным. На практике банки проверяют коллекторов и не сотрудничают с нелегалами, а вот МФО относятся к делу менее щепетильно. Если с вас требуют микрозайм в жесткой форме, причем документы не предоставлены или это невнятные ксерокопии, вполне может быть, что это черные коллекторы, то есть мошенники. Нужно жаловаться в полицию, особенно когда звучат угрозы здоровью и имуществу.

- Если коллекторы не торопятся с предоставлением документов о правомерности своих требований, не стоит их подгонять. Ведь все это время вам не придется платить.

- Попытайтесь договориться с коллекторами о разовом погашении долга. Нередко при полном погашении они дают должникам неплохую скидку, позволяющую полностью закрыть задолженность лишь за часть стоимости — порядка 30–50%.

Вы можете попросить компанию о предоставлении рассрочки или составлении графика платежей. Коллекторы заинтересованы в погашении задолженности и иногда идут на сотрудничество. Но это верно только в отношении официально работающих в России коллекторских контор.

Образец соглашения с коллекторами о скидке — 10,8 КБ

Договоренности нужно фиксировать в письменном виде. Коллекторы предлагают «заплатите до первого числа хотя бы половину, и мы закроем вопрос», просите сначала подписать соглашение. Разумно показать документ юристу — он проверит коллекторов, оценит совки давности по долгу и проконтролирует, чтобы в тексте не оказалось условий, которые ухудшат ваше положение. Когда у вас есть экземпляр с подписью и печатью агентства, можно начинать платить Деньги перечисляются на счет агентства, который указан в договоре.

Подготовить соглашение с коллекторами, консультация бесплатно

Можно ли не платить новому кредитору?

Если долг продали коллекторам с соблюдением всех гражданско-процессуальных норм, то платить придется. За исключением случаев, когда коллекторским агентством были пропущены сроки исковой давности. Если же вы откажетесь от исполнения своих законных обязательств по оплате задолженности, то коллекторы вправе обратиться в суд. Схема их действий стандартна:

- Получив судебный приказ (а если с документами все в порядке, то они его гарантированно получат), коллекторы обратятся в ФССП.

- Судебный пристав возбудит на основании приказа исполнительное производство, затем приступит к принудительному взысканию задолженности. Пристав вправе ограничить выезд за границу, списать деньги с банковских счетов, арестовать и продать имущество. Если вы работаете, получаете пенсию или трудитесь как самозанятый, из дохода будет удерживаться 50% поступлений ежемесячно.

Если коллекторы выкупили долг на законном основании, то лучше попробовать с ними договориться.

Что делать, если банк продал долг незаконно

Скорее всего, сейчас такие ситуации являются большой редкостью, но, тем не менее, нельзя исключать той возможности, что кредитная организация передала долг коллекторам, а если быть точнее, то продала на основании договора цессии без согласия должника. Конечно, по закону банк не имеет права передавать долги коллекторам без согласия клиента, но с целью возврата долга некоторые кредиторы не пренебрегают любой возможностью.

В данном случае вам нужно как можно внимательнее изучить кредитный договор или обратиться к юристам, специализирующимся на подобных спорах. Потому что, скорее всего, для того чтобы восстановить справедливость придется обращаться в суд и добиться отмены договора цессии. Правда, при этом стоит учитывать, что банк также подал заявление на должника и потребует возврата долга, плюс процентов и всех штрафов, которые были начислены за прошедший период.

А после решения суда дело будет передано в службу судебных приставов, которые займутся принудительным взысканием. Кстати, после вынесения судебного решения банк может напрямую обратиться к судебным приставам, для того чтобы ускорить процесс взыскания долга, соответственно, должник не только может лишиться денежных средств на своих банковских картах и вкладах, но и личного имущества.

Таким образом, банки имеют довольно большие полномочия в вопросах взыскания просроченных задолженностей со своих недобросовестных клиентов. Поэтому не стоит полагать, что кредитная организация нарушает права должников, когда передает долги коллекторам. Это скорее, вынужденная мера, к тому же стоит учесть, что деятельность коллекторских агентств России является законной, их функции заключается в том, чтобы облегчать работу судебным приставом и ускорять процесс по возврату просроченной задолженности.

https://youtube.com/watch?v=o7GEa81LwaQ

Кто и как обязан уведомить должника о продаже долга

Должен ли банк уведомлять о передаче долга коллекторам? По закону заемщика обязана уведомить одна из сторон — либо банк, либо коллекторы. Банки не особенно интересуются дальнейшей судьбой неплательщика, а ответственности за несвоевременную отправку уведомления по почте не предусмотрено.

В 2021 банки обязаны делать публикацию о продаже долга на государственном сайте Федресурс в течение 30 дней с даты заключения договора цессии. Это не общедоступные сведения, но сам должник может онайн проверить, продан ли его кредит, кому, и на каком основании. Для этого нужно зайти в личный кабинет по ЕСИА (авторизация госуслуг) и посмотреть вкладку коллекторы.

Коллекторы же по закону обязаны уведомить гражданина о том, что произошла продажа кредитной задолженности, и право требования перешло к ним, предоставить документы и сообщить реквизиты своего счета для оплаты.

Пока коллекторы не уведомят должника с предоставлением документов, он вправе не платить. Без документов действия по взысканию долга могут рассматриваться как вымогательство. По закону может быть 2 основания по взысканию долгов:

- Агентирование — когда долг остается у банка, а агентство нанимают в качестве внешней службы взыскания. Здесь получателем денег будет банк, а коллекторы получают процент от взысканного.

- Цессия — когда долг выкуплен, и коллекторы выбивают долг в своих интересах, банк больше не участвует в правоотношениях.

Рассмотрим эти основания подробнее.

Проверить коллекторов по реестру бесплатно

Долг передан по агентскому договору

Если представлен агентский договор на взыскание задолженности, то можете прекращать с коллекторскими службами любое общение.

Коллекторы представляют интересы банка, а кому платить и как рассчитывать задолженность — все остается по-прежнему. Финансовые вопросы решаются только с выдавшим кредит банком, а если его наемные взыскатели выходят за рамки делового общения, предупредите банк, что будете жаловаться в ЦБ.

Коллекторов моментально поставят на место — проблемы в регуляторам банку не нужны. Если же угрозы, ночные прозвоны, оскорбления не прекратились в течение 5 дней — подайте жалобу через онлайн-приемную ЦБ РФ.

Бесплатная консультация по подготовке жалобы на коллекторов и банка

Долг передан с уступкой прав: цессия

Срок исковой давности при продаже долга коллекторамСтатья по теме

Если КА заключило с банком договор цессии (уступки, то есть продажи прав по кредиту), то коллекторы могут требовать с вас погашения долгов. При цессии происходит замена кредитора, и право требования долга переходит к коллекторам.

Заемщик больше ничего не должен банку, теперь рассчитываться придется с коллекторами. Сразу поясним, что цессия не меняет условия первоначального договора — вам не могут поднять процентную ставку, ввести новые штрафы и комиссии, обновить срок исковой давности. Если кредит просроченный, то и для коллекторов он остается просроченным, срок давности не восстанавливается.

Когда истекает срок давности по вашему займу?

Как узнать, действительно ли долг продан?

Нередко после продажи долга коллекторам банки забывали уведомлять заемщика. Информацию о передаче прав требования он получал уже от представителей коллекторского агентства. Но если должник не получал уведомлений, то кому платить, и как рассчитывать долг в этом случае?

- До момента получения официального документа от коллекторов, подтверждающих законность их действий, вы вправе не платить. Если случайно заплатили в банк — сообщите об этом коллекторам, это их вина, что вас не известили вовремя.

- Также вы вправе не общаться с представителями коллекторских агентств по телефону или лично, пока они не представят документы о продаже долга (договор цессии и уведомление).

- При получении документов обязательно проверьте сумму долга — она не должна превышать размер задолженности перед банком. Любые пени и дополнительные платежи «за передачу долга коллекторам», «розыск должника», «предоставление информационных услуг» незаконны.

Дополнительно вы можете связаться с банком, чтобы прояснить информацию о статусе вашей задолженности.

Могут ли коллекторы подать в суд на должника по кредиту

Коллекторы имеют право подавать иски, если:

- выкупили долг;

- выступают в интересах кредитно-финансовой организации.

Если в соглашении с банком содержится пункт, позволяющий подавать иск в любую судебную инстанцию по решению кредитора, должник может узнать о производстве, когда решение уже будет вынесено. В ответ нужно подавать жалобу на заочное рассмотрение дела.

Вместо того, чтобы обращаться в суд, коллекторы часто идут на хитрость: отправляют ответчику образец иска или повестки. Не всегда это означает, что дело уже находится на рассмотрении. Такие бумаги рассылаются канцелярией суда, а не частными лицами.

Что делать, если коллекторы подали в суд

Не стоит уклоняться от получения повесток. При рассмотрении иска без неплательщика у последнего не будет возможности отстоять свою позицию и вынести возражения.

Как действовать, если коллекторы подали иск:

- Ознакомиться с документами.

- Проверить, правильно ли рассчитана сумма долга и штрафов.

- Посчитать, не вышли ли сроки давности. Есть особенности подсчета, которые позволят снизить сумму требований.

- Обратиться к адвокату для выбора линии тактики защиты.

- Принять участие в заседаниях или привлечь посредника.

- Представить на заседании отзыв, обосновать свою позицию.

Срок исковой давности прошел

Срок давности для банковских задолженностей равняет 3 годам, но рассчитывается по каждому ежемесячному платежу. Если заявление подано после истечения 3-летнего периода, можно инициировать ответный иск и дело будет закрыто. Так же можно исключить один или несколько просроченных платежей, по которым просрочка превышает исковую давность.

Почему коллекторы не подают в суд

Банки, МФО и коллекторы прилагают максимум усилий, чтобы решить проблему на досудебной стадии. Возбуждение судебного производства предполагает большие расходы (придется оплачивать все сборы в случае проигрыша, но могут потребовать возмещение с ответчика). В банках есть штат сотрудников, которые выполняют всю юридическую работу, а коллекторы передают дела на аутсорсинг. Далеко не каждая фирма инициирует судебное разбирательство, потому что в этом мало выгоды.

Агентский договор

Полномочия агента в договоре формулируются широко: от информирования должника до подачи иска и участия в разбирательстве. Но коллекторы вправе подать в суд только в защиту собственного права. Агенты не могут представлять интересы банк без доверенности.

Договор цессии

Цессия — переуступка права требования. Банк может продать долг коллекторам после решения суда (согласно ФЗ № 229). Однако чаще кредиты продаются на этапе досудебного разбирательства.

Коллекторское агентство может купить долги и станет кредитором неплательщика со всеми правами банка или МФО. Но существуют ограничения (перепродажа проблемных задолженностей рекламентируется ст. 382 ГК РФ):

- условия остаются прежними;

- кредитор не может требовать от клиента отдавать долг до суда;

- банк обязан уведомить заемщика об изменениях (если первоначальное соглашение позволяет это сделать, то дополнительное согласие клиента на передачу долга не требуется).

Судебный приказ

Приказ — это особый вид исполнительного листа, решение о принудительном взыскании средств в пределах 500 000 руб., принятое судом в одностороннем порядке. Процедуру инициирует истец. Извещать ответчика не требуется. По такой схеме решают споры, касающиеся долгов по алиментам, платежам за услуги предприятий ЖКХ.

Исковой порядок

Стандартный порядок предполагает подачу заявления, рассмотрение дела и вынесение решения. Коллекторы могут покупать проблемные задолженности по договору уступки и инициировать судопроизводство. Но у неплательщика есть возможность погашать долг на стадии досудебного разбирательства, потому что подача искового заявления редко становится первым шагом в работе коллекторов с проблемным клиентом.

Как правильно вести себя с легальным коллекторским агентством

По состоянию на 2021 год коллекторский бизнес функционирует в рамках правового поля РФ. Посредники могут покупать долги по установленной процедуре со скидкой до 80% от номинала. Поэтому им выгодно идти на уступки должникам: списывать часть долга, снижать проценты, увеличивать срок погашения кредита. Но клиенту нужно и самостоятельно предпринимать шаги по урегулированию ситуации.

Помогла вам статья?

ДаНет

Проверка владельца долга

В ряде случаев коллекторы, перед тем как начать свою работу с должником, начинают активно проверять финансовое состояние должника. В частности это могут быть обращения по месту работы с просьбой предоставить информацию о доходах клиента.

Сам должник имеет возможность узнать, какие у него есть долги. Для этого достаточно обратиться на сайт ФССП или в Бюро кредитных историй, где за небольшую плату можно получить информацию обо всех своих долгах, как погашенных, так и неоплаченных, по которым ведется исполнительное производство.

С ужесточением закона право заниматься коллекторской деятельностью имеют только компании, получившие специальную лицензию.

Однако методы работы с должниками, даже несмотря на всю внешнюю интеллигентность и обходительность сотрудников таких фирм, не всегда бывают правомерны. От должников продолжают поступать жалобы на угрозы и непотребное обращение.

Таким образом лучше стараться избегать долгов по кредитам и объективно рассчитывать свои возможности при обращении в банки за займами.

Подробнее о понятии «цессия» можно узнать из видео

Июн 29, 2019

Банк продал долг коллекторам: что делать и кому платить?

Если должнику стало известно о том, что его долги перед банком проданы коллекторам, то в первую очередь необходимо:

- Обратиться в банк и получить уведомление об уступке прав требования.

- Если кредитный договор действительно продан агентам по взысканию, то следует проверить наличие у них договора цессии. Также следует выяснить, имеется ли у коллекторов соответствующая лицензия и запись в реестре Федеральной службы по надзору финансовых рынков или ЦБ РФ.

- Если у агентов или коллекторов все документы в порядке, то следует оплатить задолженность по соответствующим реквизитам и запросить справку о полном погашении.