Отзыв 100 дней без процентов кредитная карта альфа-банка в 2021

Содержание:

В чем подвох?

Платежи никто не отменял!

Самое главное условие 100-дневного периода — внесение минимального ежемесячного платежа равного 3% от суммы задолженности, но не меньше ₽300. Выходит, что льготный период есть, если только платить проценты? Да, если не внести минимальный платеж, то держатель Альфа-Банк 100 дней вылетает из грейса.

Нечестный льготный период

На сайте alfabank.ru написано, что 100 дней грейса начнутся только после первой транзакции по карте, снятия наличных и т.д. Проще говоря, любое действие, которое влечёт за собой снижение остатка кредитного лимита.

Но никто не пишет, что после активации спишется комиссия от ₽590 (зависит от типа пластика) в счёт годового обслуживания, которую Альфа-Банк характеризует, как первая покупка. Отсюда вывод — беспроцентный период начнется в день активации.

Наличие кэшбэка

Ранее кэшбэк по кредитной карте Альфа-Банка 100 дней без процентов был не предусмотрен, но сегодня можно получить 1% за все покупки, совершенные безналичным способом (2% начисляется первые пол года). Кроме того, вернётся до 30% за оплату покупок у партнёров — маркетплейсов, онлайн-кинотеатров и такси. Кэшбэк начисляется на любую сумму от ₽100.

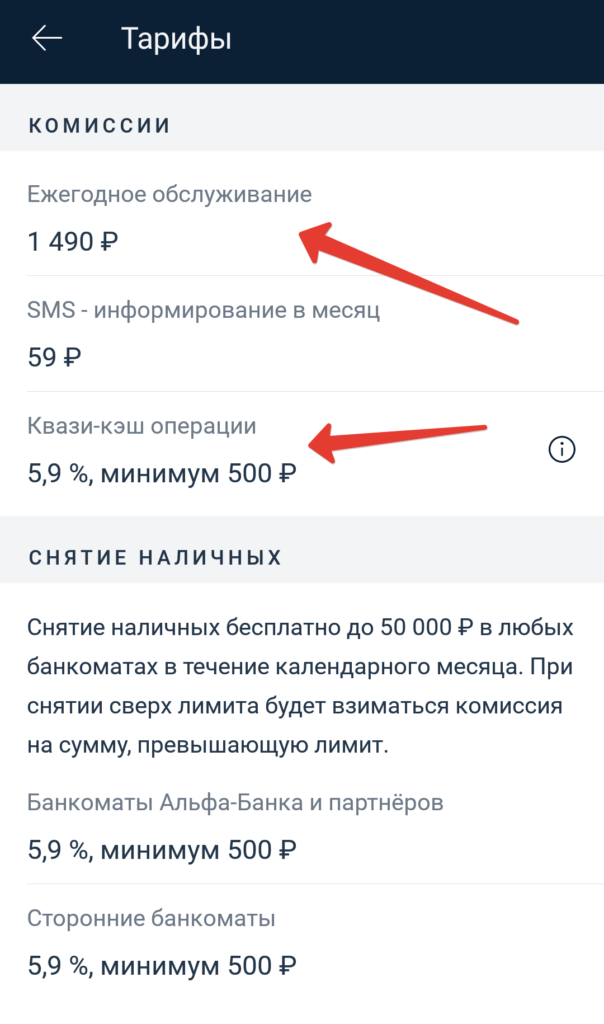

Годовое обслуживание

Насколько вы знаете, стоимость обслуживания кредитки Альфа-Банка списывается раз в год. Однако здесь 100 дней без % получил ещё один подводный камень. В рекламе сказано, что минимальный размер оплаты обслуживания составляет ₽590, но такая цена доступна только для уже действующих клиентов, имеющих хорошую репутацию в финансовой организации. Новые заёмщики платят за ежегодное обслуживание ₽1 490.

Скрытые комиссии

Оператор финансовой организации во время заключения договора неохотно и редко упоминают о ежемесячной плате за СМС-оповещение и подключенную страховку. Оповещение обойдётся держателю в ₽59 в месяц или ₽708 в год, а стоимость платежа по страховому полису формируется исходя из суммы кредита. Обычно стоимость варьирует от ₽400 до ₽1 000 .

Маленький кредитный лимит

Альфа-Банк, в первую очередь, смотрит на категорию кредитки. Держателям карт типа Classic и Gold могут на первый раз одобрить кредитный лимит от ₽10 000 до ₽50 000. Привилегированные владельцы карт Platinum могут получить лимит на ₽150 000. В будущем, вместе с повышением частоты использования, эти показатели будут расти. А для максимального лимита в ₽500 000 клиент обязан иметь безупречную кредитную историю.

Погашение задолженности по кредитке

Начисленные проценты я погашала больше 4 месяцев. Выйти снова на беспроцентный период было не просто. Задумывалась над обращением в Alfabank для закрытия кредитки, чтобы не увеличивать долг, быстрее погасить текущую задолженность по «пластику».

Но, взвесив все за и против, сделала заключение: кредитная карта Альфа Банк 100 дней отзывы имеет положительные не просто так, да и меня часто выручала. Когда нужна небольшая сумма, до зарплаты несколько дней, не задумываясь, берешь карточку и расплачиваешься ею. Получив заработную плату, с легкостью пополняешь баланс кредитки, никакой переплаты нет. Это как взять взаймы у друзей, только намного быстрее.

- не снимайте с карты больше, чем сможете вернуть в грейс-период;

- не увеличивайте без надобности кредитный лимит;

- если не умеете контролировать свои траты, уменьшите кредитный лимит установленный банковской организацией, чтобы не поддаваться соблазну;

- старайтесь возвращать долг в установленные АО «Alfabank» 100 дней.

Я уменьшила кредит по карте до первоначального уровня, направив заявление по электронной почте. Теперь не переживаю, что смогу потратить больше, чем позволяют доходы, ведь кредитка это не игрушка.

Преимущества кредитки Альфа Банк

Как по мне, преимуществ у данного «пластика» больше, чем недостатков. Поэтому кредитная карта Альфабанк заслуживает отзывы только положительные, к числу плюсов можно отнести:

- увеличенный по сравнению с другими кредитными карточками грейс период;

- не нужно искать варианты, где одолжить денег в случае форс-мажора, «второй кошелек» всегда под рукой;

- доступная плата за обслуживание (за год 990 рублей);

- бесплатный выпуск;

- простота оформления.

Мои отзывы кредитная карта Альфабанк 100 дней без процентов — удобный способ кредитования при разумном использовании. Ответственно относясь к расходованию кредитных средств, кредитка станет настоящей палочкой-выручалочкой в нужный момент.

Как осуществлять контроль за расходованием денежных средств?

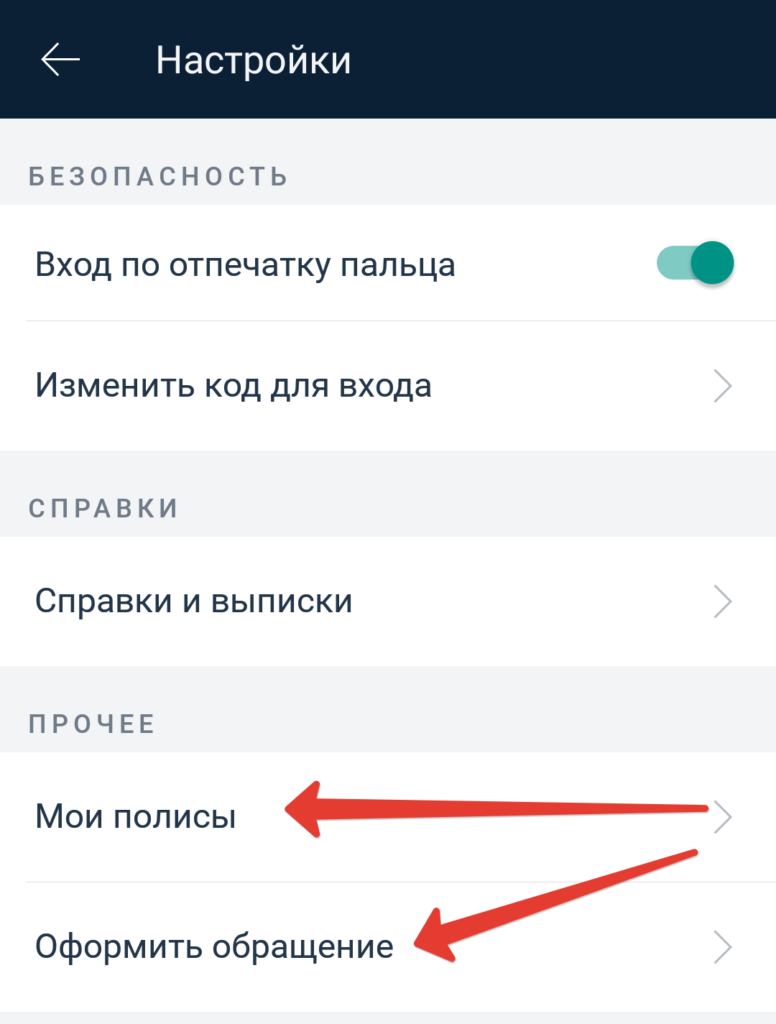

Подключив бесплатное приложение «Альфа-Мобайл» могу в любой момент проверить остаток средств на балансе, уточнить размер задолженности, срок окончания беспроцентного периода. Смс-информирование я не подключала.

Мне удобнее самостоятельно проверять и отслеживать собственные расходы через «Альфа-Мобайл». Тем более, когда появляются вопросы, могу задать их сотруднику Alfabank в онлайн чате приложения.

Распространённые вопросы граждан:

- Скажите, как узнать баланс карты через мобильный телефон?

- Сколько можно взять денег в кредит, и какой у меня процент по карте?

- Как активировать карту Альфа банка на 100 дней?

- Одобрили мою заявку на кредитную карту, какие теперь нужны документы, чтобы ее забрать?

Снятие наличных с кредитной карты 100 дней без процентов

Средства я ни разу не обналичивала, пользуюсь карточкой только для оплаты товаров и услуг. Поэтому дорого это или нет сказать не могу. Думаю, что нет смысла переплачивать за снятие наличных в банкомате. Как ни крути, но за обналичивание взимается комиссия, которую придется дополнительно погашать.

Из условий обслуживания могу выделить одну особенность – снимая наличные в банкомате, беспроцентный срок не сгорает! Когда я изучала отзывы о картах других банков, везде были слова, что это заканчивалось плачевно. Люди брали наличку, а потом узнавали, что их грейс-период сгорел, а по процентная ставка начислялась по максимальному тарифу.

3.850746266

Как получить кредитную карту Альфа Банк

Как и в случае получения кредитной карты Тинькофф Платинум, изначально подается заявка, которая оперативно рассматривается менеджерами. На странице https://alfabank.ru/get-money/credit-cards/ имеется список актуальных предложений и возле каждого из них — соответствующая кнопка «Получить карту».

Обратите внимание: для всех предложений есть период, когда осуществляется бесплатный выпуск и доставка сегодня. Для удобства определения предусмотрен обратный отсчет на странице.. Перед тем, как начать оформление, детально ознакомьтесь с условиями по каждому продукту и примите решение взвешенно

Перед тем, как начать оформление, детально ознакомьтесь с условиями по каждому продукту и примите решение взвешенно.

Подать онлайн заявку на оформление кредитки

Удобно, что можно оформить онлайн, не выходя из дома. Анкета соискателя вполне простая и основана на 6 шагах. За заполнение каждого предусмотрен определенный процент положительного рассмотрения заявки. Для получения продукта, необходимо заполнить поля:

- фамилия;

- имя;

- отчество (или выбрать, что по паспорту отчество не предусмотрено);

- тип карты с соответствующим кредитным лимитом;

- контактный мобильный телефон;

- адрес электронной почты.

Обязательно поставьте птичку в поле, которое предусматривает, что вы соглашаетесь с условиями работы.

Банк отмечает, что гарантирует сохранность и безопасность данных.

Условия работы с кредитной картой

Все они прописаны внизу страницы с определенным предложением. Рекомендую оценить каждый из них, чтобы принять взвешенное решение:

- Снятие наличных в разных банкоматах.

- Годовое обслуживание.

- Переводы на другие карты.

- Льготный период.

- Процентная ставка.

- Кредитный лимит.

- Условия получения карты.

- Кэшбек.

Снятие наличных с карты

В зависимости от вида карты, можно снимать в собственных банкоматах или у банков-партнеров наличку без процентов. Все условия детально расписаны в каждом из предложений. Если даже указана минимальная ставка, то рядом с ней будет и минимальная сумма, которую необходимо оплатить за 1 транзакцию. В этом случае, выгодней снимать сразу большие суммы. напомню: кредитки ориентированы на безналичное использование, поэтому лучше оплачивать товары / услуги через терминал или переводы.

Тарифы на обслуживание кредитных карт

Каждая карта предусматривает плату за годовое обслуживание, а также, если выдается дополнительная карта. Как правило, начисляется комиссия только в том случае, если за этот период по карте были проведены операции, но часто, так и есть, поскольку нет смысла держать ее и не пользоваться кредитными возможностями.

Сколько обойдется годовое обслуживание карт от «Альфа-Банка»?

| Карты | Стоимость |

|---|---|

| 100 дней без процентов | от 590 рублей |

| Alfa Travel | 1490 рублей без пакета, 990 рублей с пакетом услуг |

| Аэрофлот | от 990 рублей |

| Яндекс Плюс | первый год бесплатно, затем 490 рублей |

| Билайн | первый год бесплатно, затем 490 рублей |

| Перекресток | 490 рублей |

| Пятерочка | 490 рублей |

Кредитка проверенная временем

В один прекрасный день я решила взять себе кредитную карту. Во-первых, потому что денег постоянно не хватает на всякие мелочи, а просить у соседей и коллег по работе как-то неудобно. Во-вторых, я вижу, как многие пользуются кредитками и положительно отзываются о них. Оформить пластиковый носитель «100 дней без процентов» мне порекомендовали друзья. Дополнительный кошелек — кредитная карта Альфа Банк отзывы о которой довольно противоречивы, выручал множество раз, уже пользуюсь более 2 лет.

Поэтому поначалу после некоторых покупок было желание закрыть карту, чтобы не пользоваться доступными средствами без особой надобности. Со временем научилась контролировать траты, сейчас кредитка — возможность дотянуть до зарплаты либо сделать действительно необходимое приобретение.

Как обстоят дела с кредитным лимитом по карте Альфа Банка?

Была оформлена карточка — классическая, хотя есть еще золотая и платиновая в Альфа Банк кредитная карта отзывы клиентов по ним довольно не плохие: увеличенный кредитный лимит, дополнительные бонусы. Мне вполне хватает Alfa Classic, несмотря на то, что первоначально по карточке одобрили лимит меньше моего ежемесячного дохода, всего 19 тысяч рублей.

Тогда такой суммы было вполне достаточно, получалось не выходить за рамки беспроцентного льготного периода. 100 дней вполне хватало, чтобы погасить задолженность, не переплачивать лишнего. Видимо потому что я постоянно пользовалась карточкой, Альфабанк через 7 месяцев после открытия кредитки увеличил лимит в два раза.

Потратив большую часть денег на карточке, не успела вернуть задолженность за время действия грейс-периода обслуживания. Как оказалось у Альфа Банк кредитная карта 100 дней без процентов отзывы о которой пишу многие, довольно дорогое удовольствие если не вернуть кредит в льготный срок.

Для чего нужна карта “100 дней без процентов”

По условиям тарифа в месяц можно снимать до 50 000 рублей без процентов и комиссий, а на возврат денег дается 100 дней (главное вносить минимальный платеж).

Если у вас бывают ситуации когда срочно нужны деньги, но взять их негде, то данная карта будет интересным вариантом. Один раз заказали и потом можно спокойно пользоваться.

Это куда проще чем каждый раз бегать в банк и оформлять кредит на небольшую сумму, обращаться в МФО или занимать у знакомых.

Как видите, ситуация вполне банальная, неприятная, оказаться может каждый.

Ниже разберу основные моменты на которые нужно обратить внимание при использовании карты

Условия по карте

Конкретные условия выдачи и использования кредитной карты зависят от ее категории.

Банк предоставляет 3 варианта карты:

- классик – обслуживание от 590 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 5,9%, минимум 500 рублей

- голд – обслуживание от 2990 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 4,9%, минимум 400 рублей

- платинум – обслуживание от 5490 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 3,9%, минимум 300 рублей

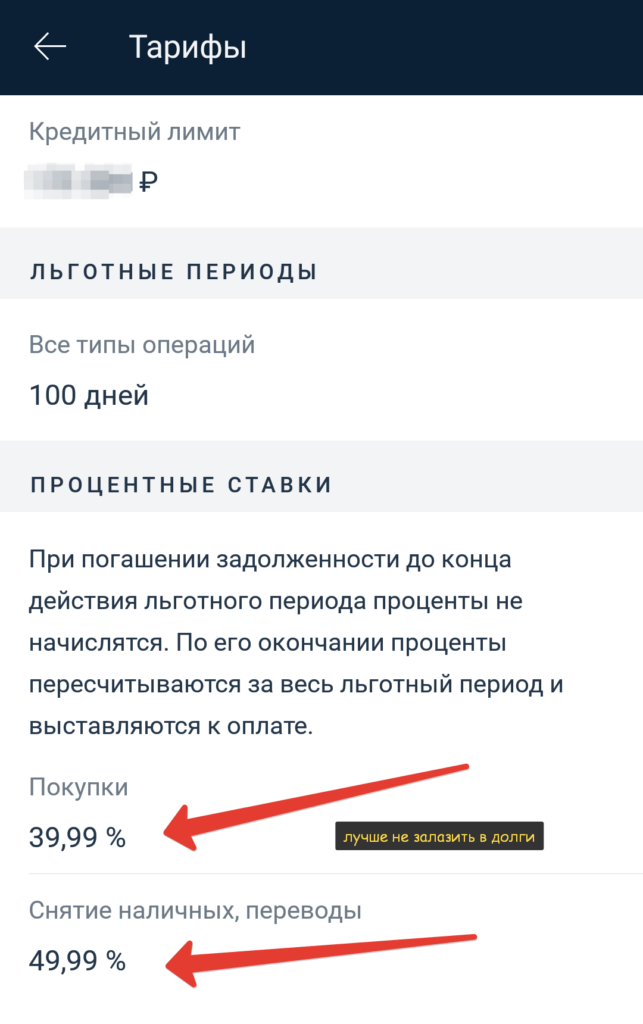

Хотя процентная ставка на сайте банка и заявлена у всех карт от 11,99% годовых, но по факту это нижняя граница больше для привлечения внимания.

Реальную ставку вы узнаете только в момент подписания договора и она будет существенно больше. Этот момент мне не понравился.

Снятие наличных по карте 100 дней

Еще раз о снятии денег с карты без процентов в льготный период – это основная ее фишка и самый большой плюс.

Заказать карту можно заполнив заявку на сайте банка.

При снятии суммы больше 50 тысяч рублей со счета будет списана комиссия, которую включат в общую сумму задолженности. Комиссия составляет:

- стандартная карта – 5.9% от суммы превышения, но не меньше, чем 500 рублей

- золотая – 4.9% от суммы превышения, но не меньше, чем 400 рублей

- платиновая – 3.9% от суммы превышения, но не меньше, чем 500 рублей

Важно. На комиссию льготный период не распространяется

Процентная ставка

Процентная ставка составляет для всех карт от 11,99% годовых. Заманчивая цифра, но на самом деле условия индивидуальны и вряд ли рядовому клиенту дадут такую низкую ставку.

Еще один важный нюанс!

Если держатель карты не успел погасить свои долги в льготный период, то проценты начисляются с первого дня беспроцентного периода, а не за время просрочки.

Другими словами, можно снять 100 000 рублей за два месяца, а потом задержать с погашением всего на пару дней и думать что проценты за эти несколько дней натекут маленькие, но нет, начислят проценты за все дни, начиная с первого.

Льготный период карты 100 дней без процентов

Льготный период составляет 100 дней с момента первых трат, покупки или снятия наличных. Главное вовремя вносить минимальный платеж, 10% от суммы и не менее 300 рублей.

К последнему дню льготного периода нужно погасить весь долг.

Даже не так, лучше погасить весь долг за пару дней, чтобы исключить разного рода форс-мажорные обстоятельства.

Документы

Список документов зависит от лимита, на который рассчитывает заемщик:

- Карту с лимитом до 50 тысяч включительно выдают по одному паспорту.

- Для получения лимита в 200 тысяч необходим дополнительный документ, подтверждающий личность (к примеру, водительские права).

- Чтобы одобрили карту с лимитом до 1 млн, понадобится справка с работы по форме 2НДФЛ.

Как видите тут все просто, никаких подводных камней.

Годовое обслуживание

Стоимость годового обслуживания кредитной карты со льготным периодом в 100 дней:

- стандартная – от 590 рублей в год, но скорее всего больше, узнаете в момент оформления (у меня 1490 рублей)

- золотая – от 2990;

- платиновая – от 5490.

Данная сумма списывается со счета после заключения договора в течении суток и включается в сумму общего долга.

Требования к заемщику для получения карты 100 дней без процентов

Заемщик должен отвечать определенным требованиям:

- Гражданство РФ

- Постоянная регистрация на территории РФ

- Наличие постоянной регистрации или работы в регионе оформления карты

- Минимальный стаж на последнем месте работы: 6 месяцев

- Ежемесячный доход (учитывается совокупный доход клиента после налогообложения): 10 000 руб.

- Наличие контактного телефона (мобильного или домашнего по месту фактического проживания)

По контактным телефонам отдельный нюанс. От вас потребуется указать не только свой номер и телефон супруги (тем кто в браке), но еще любого знакомого который не прописан по тому же адресу что и вы. Как мне сказали в банке – это для экстренной связи.

Причины по которым банк может отказать в выдачи карты. Если вы попадаете в данные категории, то не тратьте время:

- Клиенты, которым банк уже отказал, в течение полугода. Речь идет только о рисковых отказах, а не те случаи когда клиент сам отказался.

- Клиенты, которые находятся в текущей просрочке или имеют 4 и более кредитов.

- Клиенты, у которых больше 20 000 рублей долгов ФССП.

- Клиенты, у которых истекший срок действия паспорта или паспорт, который находится в розыске.

- Клиенты, у которых нет гражданства, нет работы, имеются безнадёжные долги, долги в МФО, банкроты.

Так что хорошая кредитная история и социальный рейтинг начинает играть все большую роль в нашей жизни.

Выбор кредитной карты Альфа Банк

Клиенты по всей стране отмечают то, что доступные продукты в банке — одни из самых разнообразных. Представленные кредитные карты от «Альфа банка» различаются процентной ставкой, лимитами, льготным периодом, программой лояльности. Для тех моих читателей, которые еще находятся перед выбором, какому продукту отдать предпочтение, будет полезным сравнительная характеристика по ключевым показателям — кредитный лимит, льготный период, комиссии.

100 дней без процентов

Пользуется спросом кредитная карта Альфа-Банка на 100 дней — на период грейса без процентов, при этом и снятие наличных в фирменных банкоматах без комиссий. Этот продукт имеет 3 предложения в зависимости от показателя кредитного лимита:

- Classic/Standart;

- Gold;

- Platinum.

Если же вы снимите на определенный период больше 50 тыс. рублей, то в зависимости от тарифа необходимо будет оплатить 5,9% (минимум 500 руб), 4,9% (минимум 400 руб) или 3,9% (минимум 300 рублей) за выдачу. Кредитный лимит 500 тыс., 700 тыс. и 1 млн. Часто предложение актуально для тех клиентов, которым необходимо погасить долг в других банках, поскольку перевод средств между картами бесплатный, равным счетом, как и выпуск самой карты.

Чем выше кредитный лимит, тем увеличивается список документов для получения карты: помимо паспорта, может понадобиться справка о доходах и второй документ (карта другого банка, водительское удостоверение).

AlfaTravel

Читая отзывы клиентов о том, какие условия пользования и проценты по этой карте, можно сделать вывод, что продукт — один из самых лучших для путешественников. Предусмотрен кэшбек милями за покупки:

- до 8% за бронь отелей;

- до 7% за покупку ж/д билетов;

- до 4,5% за покупку авиабилетов;

- 2% за все вне сервиса travel.alfabank.ru.

Обмен по курсу 1 миля — 1 рубль. Также внедрены дополнительные «плюшки», как 2 раза в год бесплатная упаковка багажа, бесплатный мобильный интернет в роуминге. Снять наличку за границей можно за 5,9% от суммы, но не меньше, чем за 500 рублей. Льготный период — 60 дней, кредитный лимит — пол миллиона рублей, а ставка — 23,99%.

Яндекс Плюс

Это одно из последних предложений на рынке от банка с солидной положительной репутацией и историей. Его обслуживание составляет 490 руб. в год, а вот аналогичная дебетовая карта обслуживается бесплатно. Кэшбек до 10%, процент на остаток до 5%. Само название говорит о том, что продукт — идеальное решение для тех клиентов, кто часто пользуется сервисами Яндекс и хочет на этом получать выгоду в виде кэшбека:

- до 10% на все сервисы;

- до 6% на путешествия, которые оплачены с помощью travel.alfabank.ru;

- 5% спорт, рестораны, развлечение, образование;

- 1% на все остальные приобретения.

Снятие в банкоматах обойдется в 2,9%, но не меньше 290 рублей. Льготный период кредитования — 60 дней. Процентная ставка от 11,99%.

Перекресток

Максимальный кредитный лимит 700 тыс. рублей. Годовое обслуживание 490 рублей. Отличное решение для тех, кто часто покупает в фирменной сети, ведь сможет получать за каждые 10 потраченных рублей 3 балла, а за те, что были оплачены в другом магазине, — 2 балла. Минимальная годовая ставка — 23,99%, а пользоваться деньгами в период грейса можно на протяжении 60 дней. Хорошее решение, когда надо переводить деньги на карты постороннего банка — эта процедура бесплатна. За регистрацию получаете бонусных 5000 балов «Перекресток».

Аэрофлот

Такой банковский продукт представлен в 4 разновидностях:

- Standard;

- Gold;

- Platinum;

- World Black Edition.

Кредитный лимит изменяется в зависимости от вида от 500 тыс. до 1 млн. рублей. Стоимость обслуживания также разная: 990, 2990, 7990 и 11990 рублей. Кредитная комиссия составляет минимально 23,99% в год, но пересматривается индивидуально. Хорошее решение в том случае, когда летаете Аэрофлотом и можете накапливать мили для частичной оплаты билетов. Минимально — 1,1 миля начисляется за каждые 60 рублей, 1 евро или 1 доллар. Максимально — 2 мили за такие же суммы трат. В зависимости от вида карты, получаете разное количество миль в подарок за активацию.

В чем подвох у карты 100 дней

У карты Альфа-Банка 100 дней без процентов есть еще несколько нюансов помимо тех о которых рассказал выше.

Страховка

При подписании договора кредитования, в банке предлагают отдельно подписать коллективный договор страхования жизни и здоровья. За это заемщику придется платит с той же кредитной карты.

По законодательству РФ – в данном случае страхование дело добровольное и по желанию, заемщик может отказаться от услуги.

Квази-кэш операции

Второй нюанс – это квази-кэш операциями, которые не относятся к льготному периоду.

Комиссия составляет 5,9% и минимум 500 рублей.

Под них попадают:

- покупка лотерейных билетов

- перевод на трейдерские платформы

- игра в казино или в букмекерских конторах

- перевод на электронный кошелек

- покупка криптовалюты

- и другие на основании mcc-кодов

Из описания условий не понятно какие еще могут туда операции попасть – в этом основная опасность и подвох.

Важно! Комиссия, положенная по данному типу карты все равно снимается и долг необходимо оплачивать уже сразу с процентами

Начисление процентов

Если не успели погасить в льготный период задолженность, то проценты посчитаются с первого дня как взята сумма, а не за те дни что вы просрочили.

Так как процентная ставка достаточно большая, то выплатить придется не мало. Это и логично, как-то банк должен себе компенсировать такой длительный льготный период.

Поэтом будьте осторожны, карта мне не раз помогла, но также можно и залезть с ней в долги. Не уверены что сможете вернуть деньги – не снимайте. Сняли – ставьте напоминания на телефоне.