Как снимать наличные с кредитной мультикарты втб, чтобы не платить лишнюю комиссию?

Содержание:

- Размер комиссии и ограничения

- С какими банками сотрудничает ВТБ?

- Карта для снятия наличных

- Какой процент при снятии наличных с кредитной карты банка

- Сборы за обналичку дебетовых карт

- Стоимость обслуживания

- Комиссия за снятие наличных с карт ВТБ24

- Преимущества использования кредитной карты ВТБ

- Условия пользования

- Что еще важно знать о кредитной карте ВТБ

- ВТБ привилегии

- Где снять деньги ВТБ без комиссии

- Транзакция денег с ВТБ на карту другого банка

- Кому доступна кредитная карта ВТБ

- Как снять деньги с карты ВТБ в банкомате Сбербанка

- Как снять деньги с карты ВТБ без комиссии – все способы

- Кредитная карта ВТБ заказать

- Tinkoff Black

- Какую сумму можно снять с карты ВТБ

Размер комиссии и ограничения

В таблице представлены размеры комиссий по дебетовым и кредитным картам и лимиты по операциям снятия денежных средств:

|

Тип карты |

Кредитные карты ВТБ |

Дебетовые карты ВТБ |

|

Размер комиссии |

От ВТБ: За счет собственных средств 1% (мин. 300 руб.), за счет заемных 5,5% (мин. 300 руб.) От Сбербанка 1% (мин. 100 руб.) |

От ВТБ: Бесплатно От Сбербанка 1% (мин. 100 руб.) |

|

Лимиты |

До 100 тыс. руб. разово, 300 тыс. руб. в месяц |

До 100 тыс. руб. разово, 300 тыс. руб. в месяц |

Получается, что минимальная комиссия при снятии денег с дебетовой карты составит 1%, с кредитной карты 6,5% (при получении кредитных средств).

С какими банками сотрудничает ВТБ?

В группу ВТБ входят, кроме самого ВТБ24: Почта Банк, БМ-Банк (бывший Банк Москвы). За рубежом группа ВТБ представлена в следующих странах:

- в бывших союзных республиках: Азербайджан, Армения, Беларусь, Грузия, Казахстан, Украина;

- в Европе: Германия, Великобритания, Кипр;

- в Африке: Ангола;

- в Азии: Китай, Индия, Сингапур.

С года БМ-Банк не обслуживает физических лиц: не принимает вклады, не выдает кредиты и не оформляет карты, поэтому собственных банкоматов не имеет. Таким образом, в России единственным партнером ВТБ является Почта Банк.

Поскольку Почта Банк — «дочка» ВТБ, при принятии тарифов банки стараются не устанавливать взаимных финансовых барьеров для использования продуктов между своими клиентами и клиентами банка-партнера.

С сентября 2018 г. ВТБ и Почта Банк сделали очередной шаг и отменили комиссию за перевод между счетами своих клиентов через мобильное приложение и интернет-банк.

Карта для снятия наличных

ВТБ24 предлагает карту с пониженной комиссией за снятие наличных – карманная классическая карта. В отличие от карт более высокого уровня процент за обналичивание средств здесь составляет всего 1%. Карта имеет и другие преимущества:

- бесплатное обслуживание в ВТБ-онлайн;

- льготный беспроцентный период в 50 дней;

- 30% скидки в магазинах-партнерах банка.

Кроме того, данная карта обладает минимально ограниченным лимитом, а следовательно требования к будущим пользователям карты минимальны. Существенным недостатком является наличие комиссии за годовое обслуживание. На сегодняшний день она составляет 900 рублей в год. Также по данному виду карт комиссия за обналичивание взимается и с собственных средств клиента.

Кредитная карта изначально была создана как инструмент для безналичных оплат, но если нужны наличные средства, то придется уплатить комиссию. Впрочем, возврат карточного кредита – безкомиссионный. То есть вносить средства на счет карты через банкомат, или любым другим удобным способом абсолютно бесплатно. Исключением составляют платежи через кассу: 3% от суммы платежа придется уплатить.

Таким образом, кредитная карта – самый удобный на сегодня платежный инструмент. Банк ВТБ24 предлагает максимально удобные виды карт для клиентов с любым уровнем дохода. Для тех, кто оформил в ВТБ24 вклад открывается классическая карта с минимальным лимитом в 15 тысяч рублей, который постепенно увеличивается, если пользователь карты своевременно оплачивать задолженность.

Какой процент при снятии наличных с кредитной карты банка

Согласно условиям, у клиента существует период, когда он после подписания договора и получения банковского продукта может снять наличные с кредитной карты ВТБ без процентов с суммы до 100 000 руб. Этот период составляет 7 дней.

Итак, процент при снятии наличных с кредитки ВТБ зависит от типа банковского продукта, ставки и варианта вывода. В банке все карточные счета условно можно разделить на классические, золотые и платиновые. На каждом установлен разный лимит на вывод средств в день и месяц, а комиссии практически стандартные.

Условия применения карточного счета следующие:

ВТБ Банк предлагает приложение для установки на мобильные устройства, предоставляющее возможность попробовать себя в роли инвестора. По прошествии времени клиенту начисляются дивиденды, которые можно вывести на карточный счет.

Сборы за обналичку дебетовых карт

С тарифами за снятие наличных с карты ВТБ можно ознакомиться в документе. Данный тарифный план действует с марта 2018 года.

В пункте 5 тарифного плана прямо прописаны условия выдачи наличных с дебетовых карт. Величина комиссии зависит от следующих условий:

- от пункта выдачи (в терминале или в офисе);

- от банка, эмитировавшего «пластик» (это может быть ВТБ, банк, входящий в Группу, или любая другая кредитная организация);

- от снимаемой суммы.

Кредитная организация не взимает вознаграждение за «обналичку» в следующих случаях:

- при снятии денег через терминал ВТБ с «пластика», эмитированного Группой (максимально возможная сумма – 100 000 руб. или 1000 долларов США/800евро);

- при обналичке в офисе на сумму, превышающую 100 тыс. руб.;

- при обналичке в терминале ВТБ средств в национальной валюте со «стороннего пластика». Комиссия за снятие наличных с карты другого банка отсутствует. Здесь организация очень лояльна к клиентам других банков, поскольку большинство кредитных организаций в этом случае списывает «драконовский» процент.

Комиссия в банкомате ВТБ с пластика, эмитированного ВТБ или Почта Банком (при условии соблюдения установленных для каждой категории карты лимитов) также отсутствует.

Во всех остальных случаях предусматривается списание вознаграждения. Максимальная сумма составляет 2% – при снятии денег в офисе по карте, выпущенной сторонним банком.

Банк спишет 1.5% (установлен минимум в 5 единиц снимаемой валюты) при снятии иностранной валюты через терминал с пластика сторонней кредитной организации. Установлен максимум по данной операции – не более 500 у.е.

Банк спишет 1 000 руб. при снятии в офисе суммы до 100 тыс. руб. Этот сбор является весьма непонятным. Почему клиент должен платить сумму за получение собственных средств?

Банк дает следующую расшифровку, комиссия не списывается:

- если в офисе не работает единственный банкомат;

- если в офисе находятся более двух банкоматов, менее двух из которых не функционируют;

- когда клиент закрывает счет;

- когда «пластик» клиента не работает (украден, потерян и т.д.);

- при невозможности (по техническим причинам) заключения договора на комплексное обслуживание или выдачи нового продукта в рамках данного договора.

Выгоднее всего снимать наличные в банкоматах банка ВТБ и Группы или в офисе, если сумма превышает 100 000 руб. или выражена в иностранной валюте.

Не рекомендуется обналичивать пластик стороннего банка в офисах ВТБ из-за высокой комиссии.

Стоимость обслуживания

Мультикарта позиционируется как продукт, за обслуживание которого не взимается плата. Это верно лишь от части. СМС-информирование и мобильный банк подключаются бесплатно и ничего не стоят держателю карты.

За ведение мастер счета тоже платить не надо. А вот за карту, возможно, придется платить, если не выполнены требования бесплатного обслуживания, установленные банком.

Условия для бесплатного обслуживания

Чтобы обслуживание ничего не стоило нужно выполнить одно из условий:

- Сумма покупок должна превышать 5 000 рублей.

- Карта должна быть подключена к зарплатному проекту государственной или частной компании. В этом случае на нее должны ежемесячно поступать средства от юрлица или индивидуального предпринимателя.

- На мастер счет, привязанный к карте должны регулярно приходить выплаты из Пенсионного Фонда. По условиям банка достаточно перечисления 1 копейки раз в 3 месяца. Чаще всего это карты МИР.

Комиссия за снятие наличных с карт ВТБ24

Расскажем подробнее, какой лимит и процент за снятие наличных средств предусмотрен для каждого из типов клиентских карточек банка ВТБ24. И здесь следует быть внимательным, ведь нередко, «подсаживая на пластик» потенциального клиента, сотрудники кредитной организации попросту умалчивают о комиссии за снятие денег в банкомате, а иногда попросту вводят в заблуждение, уверяя, что никаких комиссий за получение наличных не предусмотрено.

В статье мы рассмотрим три основных и, пожалуй, наиболее распространенных среди клиентов вида кредиток. Итак, к ним относятся:

Классическая кредитная карта

За обналичивание средств в рамках кредитного лимита карты ВТБ24 назначается ставка в размере 5,5 % от суммы снятия, начиная от 300 рублей . Если на карте, помимо заемных имеются, и собственные средства держателя, то комиссия за их снятие в банкомате эмитента будет равна нулю. В чужом банке при снятии суммы свыше 300 рублей с клиента спишут 1% .

Предусмотренный лимит на снятие наличных с кредитки подобного вида составляет: 100 тысяч рублей ежедневно и 1 миллион рублей в месяц

Важно учитывать этот момент при планировании своих трат

Золотая кредитная карта ВТБ24

Лимит по этой карте вдвое выше, чем в предыдущем варианте. Установленный процент за снятие наличных с кредитной карты ВТБ 24 в этом случае равен 5,5 % при сумме как минимум в 300 рублей . Собственные средства в банкомате ВТБ24 можно снять без каких-либо комиссий. При обращении к услугам стороннего банка комиссия также составит 1% от любой суммы свыше 300 рублей.

С Золотой карты ВТБ24 можно снимать не более 200 тысяч рублей в сутки и до 2 миллионов рублей в месяц.

Платиновая кредитная карта ВТБ24

Комиссия за снятие средств кредитного лимита для держателя платиновой карты ВТБ 24 составит 5,5 % от снятой суммы свыше 300 рублей . Получение личных сбережений с карты ВТБ 24 бесплатное, но сторонние банки устанавливают комиссию, равную 1% от снятой суммы размером более 300 рублей.

Также установлен предел возможных снятых средств — 300 тысяч рублей в день и 3 миллиона рублей в месяц.

Преимущества использования кредитной карты ВТБ

Кредитная карта банка ВТБ предоставляет возможность пользоваться одной из самых удобных и выгодных по условиям программ. Одно из основных преимуществ — льготный период: воспользовавшись кредиткой, держатель не получает начисления процентов на протяжении длинного льготного периода, который составляет 101 день.

Плюсы держателям кредитной мультикарты предоставляются такие:

- Повышен лимит кредитования — он может быть предложен в размере 1 млн рублей.

- Невысокая процентная ставка.

- При выполнении определенных условий — бесплатное обслуживание.

- Беспроцентный период для покупок по карте и снятия наличности.

- Невысокая комиссия за получение наличных со счета кредитной мультикарты.

- В зависимости от стоимости приобретения проценты могут увеличиться до 10 %.

- Начисление кэшбэка на карту.

Кэшбэком называют возвращение некоторой части потраченных средств обратно на счет. Начисление происходит после того, как держатель совершил операции по карте, но воспользоваться им возможно будет только в следующем месяце после того, в котором совершалась покупка. Проценты, по которым рассчитывается возврат средств, определяются в зависимости от вида товара, который был оплачен при помощи кредитной мультикарты.

В категориях «Рестораны» и «Авто» возврат будет ограничен: он не производится, если сумма превысила 3000 рублей за месяц. Опции с названиями «Путешествия», «Коллекция» перестают работать после того, как кэшбэк достиг за месяц 5000 миль. Для опции «Заемщик» предельная сумма уменьшения платежа — до 5000 в месяц. Во всех других сферах возврат не ограничивается и определяется потраченными суммами.

Кредитный лимит.

Для каждого из клиентов банк будет индивидуально подбирать сумму для предоставления в кредит. Наибольшая сумма — миллион рублей, но если банк сочтет возможным, и этот лимит может быть превышен.

101 день без процентов на покупки и на снятие наличных.

По условиям разработчиков, в течение 101 дня после того, как со счета мультикарты были совершены расходные операции, за использование израсходованной в это время суммы держатель не платит.

Те владельцы карты, кто собирается воспользоваться данной льготой с выгодой для себя, для сохранения условий беспроцентного использования средств должны во время льготного периода заново пополнить счет. Им необходимо будет внести не только сумму, которой они воспользовались для своих целей, но и погасить комиссию, если она имеется.

Когда срок, отведенный для льготного периода, оканчивается, анализируются выплаты, совершенные клиентом. Затем принимается решение по поводу начисления процентов. Даже для льготного периода они могут быть начислены, если клиент совершал просрочки платежей или не вернул долг ко времени завершения беспроцентного срока.

Стоит принимать во внимание, что платежи по кредиту все равно надо вносить — беспроцентный период не означает, что клиенту можно полностью забыть о платежах на это время. Это значит, что сумма долга не будет возрастать

Каждый месяц в соответствии с графиком понадобится оплачивать ежемесячный взнос, который составит самое меньшее три процента от основной суммы, взятой в долг.

Условия пользования

Мультикарта это пакет услуг банка, удовлетворяющий почти все потребности клиентов. С ее помощью можно: оплачивать покупки в онлайн и оффлайн магазинах, снимать наличные, совершать любые переводы, а так же получать пенсии, стипендии и зарплату.

За использование средств на карте держатели получают вознаграждение от банка. Специалисты ВТБ разработали 7 видов бонусов. По условиям банка к однoй карте можно подключить только один вид зачисления кэшбэка. Вознаграждение начисляется в течение 30 дней после окончания расчетного периода. Менять тип бонусов можно ежемесячно.

Бесплатное обслуживание доступно при соблюдении условий использования карты, но об этом ниже. На снятие наличных банк установил ограничения. Компенсируется неудобство отсутствием комиссионного сбора.

Для получения дебетовой карты ограничений почти нет. Её выдадут любому гражданину РФ старше 18 лет. Для оформления достаточно оставить заявку на сайте или обратиться в любое отделение банка.

К желающим открыть кредитную линию финансовая организация относится строже. Для потенциальных заемщиков банк поднял возрастной порог до 21 года. Кроме того, нужно документальное подтверждение дохода.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

ВТБ привилегии

Карта ВТБ привилегия предоставляет расширенную функциональность владельцу карты.

В список банковских бонусов входят:

- повышенный кэшбэк по программе «Мультибонус»;

- повышенный процент по накопительному счету;

- обмен потраченных рублей на мили;

- экстренный перевыпуск карты;

- экстренная выдача средств.

Владельцам пакета «Привилегия – «Мультикарта» выдается одноименная кредитка.

При соблюдении одного из условий ее обслуживание бесплатно.

В список таковых условий входят:

- от 2 млн рублей на счетах и вкладах;

- от 1оо ооо рублей – оплата картой;

- от 200 000 рублей – перевод зарплаты на карту;

- от 450 млн акций в инвестиционном портфеле ВТБ.

В остальных случаях плата за пакет услуг составит 5 000 р. ежемесячно.

Подключение опции Путешествия

Программа «Путешествия» позволяет обменивать рубли, потраченные при совершении покупок, на мили и другие смежные услуги.

Такие как:

- покупка железнодорожных и авиабилетов;

- бронирование отелей и каршеринг;

- покупка товаров для путешествий и т.д.

Обмен проходит по курсу: 1 рубль = 1 миля.

Опция подключается в мобильном приложении – при выборе соответствующего варианта подписки.

Величина вознаграждения определяется суммой, потраченной на покупки за месяц – по всем карточным продуктам, подключенным к пакету «Мультикарта».

Зачисление работает по следующим правилам:

- распространяется только на покупки, сделанные в пределах России;

- не зачисляется по онлайн переводам и платежам.

Сменить опцию разрешается в любое время. Однако активация произойдет с 1-го числа следующего месяца.

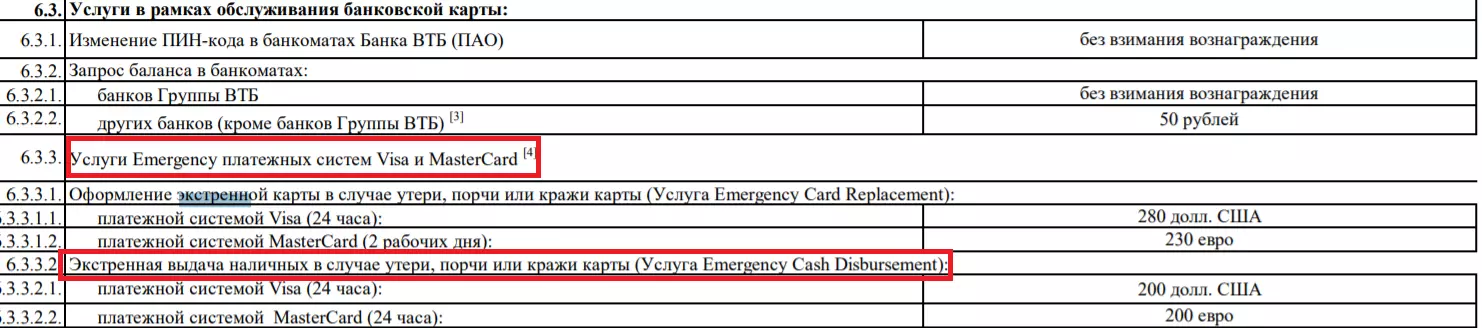

Оформление экстренной карты в случае утери, порчи или кражи карты

Экстренный перевыпуск карты Emergency Card Replacement предусматривает оформление новой карты в кратчайшие сроки.

- Visa: 280 $, выпуск займет 24 часа;

- Mastercard: 280 €, выпуск займет 48 часов.

Экстренная выдача наличных

Экстренная выдача наличных или Emergency cash – это услуга, которая позволяет держателю карты обналичить хранящиеся на ней средства в случае утери пластикового носителя. Банк берет за данную услугу комиссию.

- Visa: 200 $;

- Mastercard: 200 €.

Где снять деньги ВТБ без комиссии

Получить наличные можно в одном из терминалов в сети банкоматов. Осуществляя процедуру вывода денег, гражданин обязан помнить об установленных лимитах. Банкоматы-партнеры ВТБ 24 работают круглосуточно. Каждой организацией установлены собственные ограничения на получения крупных сумм. Владелец статусной банковской карты сможет снять без комиссии деньги, использовав любой банкомат страны. Воспользоваться этой привилегией можно 3 раза в месяц. Если терминала не оказалось поблизости, то владелец карточки должен обратиться в отделение банка.

Для владельцев Mastercard

Получать наличку с карточек, работающих по этой платежной системе, можно только через банкоматы ВТБ 24 и его партнеров на территории России. В других странах вывести деньги с Mastercard не получится. На снятие наличных действуют стандартные лимиты, т.е. нельзя выводить с карты в банкомате Внешторгбанка более 150 000 рублей за 24 часа. У партнеров установлены собственные ограничения на финансовые операции, отличные от банка-эмитента.

Держателям карты Visa

Клиенты, которые предпочли эту платежную систему, смогут получить деньги, посетив филиалы Внешторгбанка, находящиеся в Грузии, Армении, Казахстане, Украине, Беларуси, Азербайджане. Вывод налички осуществляется без снятия комиссии. Банки других стран предлагают держателям карточек получить средства только в национальной валюте. Если гражданин захочет снять деньги со счета в рублях, ему придется вернуться на родину.

Транзакция денег с ВТБ на карту другого банка

Для выполнения перевода можно воспользоваться:

- Терминалом;

- Личным кабинетом на сайте;

- Банкингом-онлайн ВТБ 24.

Без регистрации доступна форма для перевода средств на карту любого банка – Р2Р (Person to Person).

Если кредитку выпустил партнер, комиссия ВТБ 24 составит 1,25%.

Всего несколько действий для перевода денег.

- Вводится сумма;

- Ставится флажок – выражение согласия с условиями;

- Вводится капча;

- Появится сумма с комиссией, ее нужно подтвердить;

- На телефон придет сообщение о проводимой операции с числовым кодом, его нужно ввести в окошко;

- Затем появится сообщение о возможности получить квитанцию на электронную почту или распечатать ее. (Рекомендуется совершить одно из действий, чтобы документ о платеже остался до перечисления денег).

Переводами в личном кабинете могут воспользоваться зарегистрированные пользователи.

Кому доступна кредитная карта ВТБ

Оформить кредитку ВТБ «100 дней без %» может каждый гражданин РФ с официальным доходом не меньше 15 000 руб. в месяц. Требования к кандидату на получение кредитки:

- Возраст 21-70 лет.

- Гражданство РФ.

- Регистрация в регионе, где есть представительство банка ВТБ.

- «Белый» доход от 15 тыс. руб. в месяц.

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

- Паспорт.

- СНИЛС.

- Документ, подтверждающий доход. ВТБ принимает форму 2-НДФЛ, справки с места работы в произвольной форме, выписки по счету, на который в последние полгода зачислялась заработная плата. Подойдет и справка по форме банка, ее образец можно скачать здесь. В банк идти необязательно, подать заявку можно удаленно через сайт банка.

Оформить кредитку ВТБ «100 дней без %»

Процесс получения кредитки ВТБ

Если вы являетесь зарплатным клиентом ВТБ, то при оформлении кредитки с лимитом 300 тыс. – 1 млн. руб. потребуется только паспорт. Всей остальной информацией банк уже владеет. Если изначально оформили карты с недостаточным лимитом, в будущем можно подать заявку на его увеличение и приложить те же документы к ней.

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Для физических лиц ВТБ предлагает . При оформлении допкарты, например, на другого члена семьи, понадобится ваш паспорт и нотариально заверенный документ, удостоверяющий его личность.

Как снять деньги с карты ВТБ в банкомате Сбербанка

В банкомате производятся следующие действия:

- Приложить карту к банкомату при бесконтактном обслуживании или вставить в банкомат;

- Авторизоваться, введя пин-код;

- Выбрать «Получить наличные»;

- Банкомат предложит выбрать номинал выдаваемых банкнот, снимать можно сумму, кратную 100 руб., если требуется другая сумма, можно ее ввести самостоятельно, нажав соответствующую клавишу;

- На экран будут выведены детали платежа с комиссией Сбербанка. Комиссия, которую снял банк ВТБ, будет отражена в смс-сообщении, которое клиент получит после операции. Если получателя условия не устраивают, но сможет отменить транзакцию;

- При согласии нажимается «Продолжить» и выбирается, распечатывать чек или нет;

- Забрать карту;

- Получить наличные;

- При необходимости взять чек.

После операции получатель получит соответствующее уведомление на телефон от банка.

Как снять деньги с карты ВТБ без комиссии – все способы

Если вы не желаете переплачивать за обналичивание денег с пластика, выданного ВТБ, то есть несколько вариантов для снятия денег без дополнительных сборов. Комиссии можно избежать, если знать – где и как снять деньги бесплатно. Разберем все возможные варианты:

- Банкоматы и кассы подразделений ВТБ – все дебетовые карты банка;

- Использование банкоматов банков-партнеров – только дебетовые карточки;

- В банкоматах ВТБ для кредитной карты «Мультикарта» первые 7 дней с момента ее получения, в сторонних банках – проценты вернутся в виде кэшбэка.

Банкоматы и офисы ВТБ – снять с карты без комиссии

Во всех банкоматах суть операций по снятию денег с карты однотипна, у каждого банка могут лишь отличаться интерфейсы. Доступ к банкоматам ВТБ круглосуточный, снять деньги можно с любого типа карты. Эти терминалы принимают карточки платёжных систем МИР, MasterCard, VISA. Схема работы с банкоматом:

- Вставьте карту в картридер, и активируйте ее – введите PIN-код;

- В открывшемся меню на экране банкомата выберите «Снять наличные»;

- Выберите тип счета – «Текущий»;

- На экране появится несколько сумм, которые вы можете снять – кликните на нужную, если нужной суммы нет, кликните «Другая сумма», и введите необходимый размер для снятия наличных, подтвердите операцию;

- Заберите карту из устройства, заберите чек, и возьмите свои деньги.

Важно! Снять наличные деньги с дебетовой карты без комиссии клиенты ВТБ могут в собственных банкоматах и кассах ВТБ, а также в банкоматах банков –партнеров – Банк Москвы и Почта Банк

Как снять деньги с карты ВТБ без комиссии в банках партнерах

Большинство российских банков подписывают партнерские соглашения с другими кредитными учреждениями. Когда такие соглашения есть – это снижает финансовую нагрузку для клиентов при переводах денег между такими банками, или делает незатратным снятие наличных в партнерских банкоматах.

Несмотря на то, что у ВТБ на 2020 год присутствует более 4 000 банкоматов по стране, не всегда они расположены удобно для клиентов. Но вы сможете воспользоваться услугами банков-партнеров, если в вашем регионе они есть. Банки партнеры позволяют снимать средства с карты в их банкоматах без удержания комиссии.

На текущий момент таких банков, которые одновременно входят в группу компаний ВТБ всего два:

- Банк Москвы;

- Почта Банк.

В странах ближнего зарубежья – Украине, Беларуси, Казахстане, Азербайджане, Армении и Грузии в банкоматах ВТБ вы снимите деньги с дебетовой карты также без комиссии.

Оцените, пожалуйста, публикацию:

Кредитная карта ВТБ заказать

Чтобы заказать кредитку от ВТБ, не обязательно идти в отделение банка.

Оформление происходит онлайн:

- желаемый кредитный лимит;

- личные данные (пункт можно пропустить при синхронизации с Госуслуги):

- Ф.И.О. и дату рождения;

- сотовый телефон;

- электронную почту.

- Проходит идентификацию по номеру телефона: в всплывающем окне вводится код, полученный по СМС.

После рассмотрения заявки банк отправляет клиенту сообщение с принятым решением.

Рассмотрение заявки занимает от 5 минут до нескольких суток – в зависимости от загруженности.

ВТБ банк кредитная карта выдается в любом удобном для заемщика отделении.

Цифровая кредитная карта возможностей

Банк приступил к выпуску цифровых кредиток в конце 2020 года.

Цифровая карта возможностей ВТБ не имеет физического носителя и активируется через мобильное приложение.

Подать заявку на оформление виртуального карточного продукта, клиент может так же в приложении, где указывает:

- платежную систему (Виза, Мастеркард, МИР);

- тип карты: классическая или Travel (доступна владельцам пакета «Привилегия»);

- кредитный лимит.

Кредитный договор заключается в онлайн-формате.

После получения одобрения карта загружается в электронный кошелек на телефоне и используется при оплате.

Оформление Дополнительной кредитной карты возможностей

Дополнительная карта – это пластиковый носитель, который выпускается к уже открытому счету клиента .

От основной карты дополнительная отличается только реквизитами.

Оформить такой продукт можно на себя или на другого человека – к примеру, на родственника.

ВТБ предусматривает возможность оформления как дебетовых, так и кредитных дополнительных карт.

Для этого заемщик:

- Готовит документы: российский паспорт и паспорт того человека, на которого оформляется продукт (если кредитка будет передаваться).

- Заполняет заявление в банковском отделении и передает сотруднику.

- Получает карту – самостоятельно или передает это право третьему лицу на кого была выпущена дополнительная карта. От получателя требуется только удостоверение личности.

Банк оставляет за клиентом право выпустить до 5 бесплатных карт, привязанных к одному счету.

Tinkoff Black

Для сравнения можно ознакомиться с условиями, которые предлагаются обладателю карты Тиньков Блэк, это довольно длинный список:

- Высокий кэшбэк – на некоторые категории товаров до 30%;

- Обналичивание без оплаты услуги в любой стране.

Обслуживание счета стоит 99 рублей в месяц, но у клиента есть шанс эту сумму не платить:

- Для этого достаточно открыть вклад на сумму не менее 50000, 1000 долларов или евро.

- Клиент воспользовался кредитным продуктом и платит без просрочек и пропусков

- На счету должно быть как минимум 30000 рублей (1000 долларов или евро).

Платить комиссию за наличные не придется, если снимать суммы четко в указанных банком рамках: 3000-150000 – бесплатно.

До 3000 – выплачивается 90 рублей, больше 150000 – 2% от суммы.

Для контроля состояния счета клиент может подключить полный пакет СМС. Это сообщения обо всех операциях и расходах.

Какую сумму можно снять с карты ВТБ

Комиссии за снятие собственных средств в кассах ВТБ:

*Комиссия не взимается в тех случаях, если вы совершаете снятие наличных после следующих операций:

*Овердрафт от ВТБ может быть активирован только на дебетовых Мультикартах.

Кроме этого может отличаться комиссия за снятие наличных в рамках кредитного лимита ВТБ, например, она отсутствует, если выводить личные средства в банкомате банка и существует при использовании устройств чужих учреждений.

Если снимать наличные в кассе ВТБ с кредитной карты тогда вывод до 100 000 руб. обойдется в 100 + 5,5% от суммы. Когда выводятся личные накопления до 100 000 руб., изымается 100 руб. дополнительно.