Когда продавать акции, чтобы получить дивиденды

Содержание:

- Когда не стоит продавать акции?

- Тактики торговли на дивиденды

- Что выгоднее, «Рога» или «Копыта»?

- Правило №4 — диверсификация

- Какие варианты заработка бывают

- Что такое акция и дивиденды

- Дивидендная политика компании

- Что такое дивидендная стратегия простыми словами

- Что такое дивидендный сезон

- Какие компании выбрать для покупки дивидендов

- Несколько слов об акциях и дивидендах

- Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

- Налоги с дивидендов, выплачиваемых «иностранцам»

- Что еще почитать и посмотреть

Когда не стоит продавать акции?

На этот вопрос смогут правильно ответить только опытные участники. Но начинающие инвесторы должны учиться и стараться слушать свой внутренний голос, объективно оценивая сложившуюся обстановку вокруг ценных бумаг той или иной компании. Потому что только так у них получится извлечь прибыль.

Перечислим моменты, когда не рекомендуется скидывать акции:

- Если срочно нужны деньги. Займите недостающую сумму. Кроме того, не вкладывайте чужие деньги, в том числе взятые в банке. Потому что есть вероятность оказаться на дне, с которого выплыть сложно.

- Надоело ждать прибыли. Опытные инвесторы придерживаются выбранной стратегии. Потому что так вы заработаете куда более вероятно.

- Акции стали быстро расти. Часто начинающие игроки при росте стоимости акций совершают непростительную ошибку – начинают продавать бумаги. Но рост при этом не останавливается, а бумаги проданы – выгода упущена.

Заработок на акциях и ценных бумагах тонко подстраивается не только под спрос и предложение, рентабельность предприятия, доходность, но политическую, экономическую и социальную обстановку

Опытные участники обращают внимание на мелочи и оперативно реагируют на изменения действием. Потому что совокупность опыта, знаний, сноровки дает возможность получить доход

Но на этом все.Подписывайтесь на нашу рассылку здесь и в . Потому что так вы не будете пропускать полезные материалы.

Тактики торговли на дивиденды

Как начать получать дивиденды? Предстоит изучить существующие алгоритмы действий. Рассмотрим пять самых базовых.

- Купи-держи − консервативный метод. Такой подход используется У. Баффетом. Логика простая − нужно выбрать хорошую компанию, у которой есть потенциал для роста и купить акции в портфель. Организация выплатит более низкие дивиденды, через пару лет чистая прибыль будет расти, процент по выплате увеличится.

- Покупка акций на распродаже. Пример: апрель 2018 года во время паники на санкциях куплены бумаги Норникеля. С того момент курсовая стоимость выросла на 60%. За 2018 год выплачено 6%, но относительно первоначальных вложений доходность будет выше.

- Покупка акций заранее до отсечки, как только известен размер дивидендов. Совет директоров рекомендовал направить на выплаты вот такой процент, цена акции доступная, котировки будут расти, соответственно можно покупать, пока ее цена доступная. Такая стратегия связана с рисками, поскольку совет директоров мог рекомендовать, а собрание акционеров не одобрит. В такой ситуации котировки компании пойдут на снижение.

- Покупка акций заранее, продажа перед отсечкой. Суть − купить дешевые бумаги и продать их на пике, когда цена дивидендов заложено в котировки, но не падают к дивидендному гэпу. Отказываетесь от выплаты дивидендов и получаете профит на росте котировок акций.

- Покупка сразу после отсечки, когда происходит дивидендный гэп. Акции фирмы дешевле, это своего рода распродажа, для тех, кто готов ждать повышения котировок.

Что выгоднее, «Рога» или «Копыта»?

Сам по себе абсолютный размер дивиденда в рублях ничего не говорит о качестве акции. Допустим, Вася Пупкин купил в прошлом году одну акцию фирмы «Рога». Фирма заработала миллион и решила выплатить своим акционерам дивиденды с прибыли — 50 рублей на акцию. Вася также купил акцию фирмы «Копыта», которая по итогам года решила выплатить акционерам дивиденды в 10 рублей на акцию.

Казалось бы, на «Рогах» Вася заработал гораздо больше, чем на «Копытах». Однако акция ООО «Рога» обошлась Василию в 1 000 рублей, значит, дивидендная доходность акции составила:

50 рублей (дивиденд) / 1000 рублей (цена акции)*100 % = 5 %.

В то время как акция фирмы «Копыта» стоила всего 100 рублей. Если разделить размер дивидендов ООО «Копыта» на цену акции, получаем дивидендную доходность:

10 рублей / 100 рублей*100 % = 10 %

То есть акции ООО «Копыта» оказались гораздо выгоднее. Если бы на первоначальную 1 000 рублей вместо акции фирмы «Рога» Вася купил 10 акций фирмы «Копыта», то заработал бы на дивидендах не 50, а 100 рублей.

Дивидендную доходность есть смысл высчитывать только в момент формирования дивидендного инвестиционного портфеля. Например, если надо выбрать, какая из двух акций предпочтительнее. Тогда можно посчитать дивидендную доходность для каждой и купить ту, у которой она выше. Хотя при покупке акций с целью получения дивидендного дохода нужно учитывать множество факторов.

Виталий Манкевич, президент Русско-Азиатского союза промышленников и предпринимателей:

Для успешного выбора дивидендных акций надо оценивать качество корпоративного управления, насколько регулярны были платежи дивидендов в прошлом, внимательно читать и следить за дивполитикой компании. В первую очередь дивидендные акции надо оценивать по перспективам будущих дивидендных потоков, поэтому стоит настороженно относиться к сектору черной металлургии — там уже начался циклический спад, и компании больше не смогут платить по 10-15 % дивидендов. Это приведет к снижению стоимости акций. Текущая коррекция — это шанс для покупки качественных активов по привлекательным ценам.

Правило №4 — диверсификация

Вышеописанные 3 правила позволяют сделать дивидендный поток более стабильным. Но не дают 100% гарантии, что в будущем все будет хорошо.

У каждой компании может наступить черная полоса (Поскользнулся, упал, потерял сознание. Очнулся — гипс). Что может негативно отразиться на дивидендах (снижение или отмена).

В этом случае нам поможет старая добрая диверсификация портфеля. Включение в портфель несколько акций различных компаний.

На длительном сроке инвестирования наверняка у одной или нескольких компаний может случится какой-нибудь дивидендный форс-мажор.

Ставка всего на одну компанию, в случае отмены дивидендов, влечет за собой потерю 100% дивидендного дохода.

Две компании в портфеле снижают риск на 50% (одна перестала платить, вторая платит).

Пять компаний уменьшают риск до 20%. Десять до 10%.

Возникает вопрос.

А сколько в идеале нужно брать акций в портфель? 10, 20, 50 или 100?

На первый взгляд, очевидный ответ — чем больше, тем лучше.

Но по мере увеличения количества компаний, риски будут снижаться непропорционально.

Смотрите. Имея в портфеле 5 акций — риск можно оценить в районе 20% (одна компания перестала платить, дивы получаем с оставшихся четырех). Добавляем еще 5 других бумаг — и риск снижается еще на 10% (в 2 раза).

Чтобы уменьшить возможный негатив дополнительно всего на 5%, нам придется включить в портфель уже 10 бумаг (с 10 до 20 акций).

Добавление дополнительных 20-ти бумаг сверху (к 20-ти уже имеющимся в портфеле) даст нам снижение риска всего на 2,5%. И так далее …

Поэтому для определения оптимального количества дивидендных акций в портфеле лучше использовать:

- здравый смысл;

- свои финансовые возможности (банально нет денег на покупку несколько десятков акций);

- и максимально допустимый уровень риска, который вы можете принять.

Стабильных и растущих дивидендов!

Какие варианты заработка бывают

Всего вариантов получения прибыли на акциях существует несколько: можно просто купить и держать активы для получения дивидендов каждый квартал/полгода, можно купить в момент понижения цены и продать при повышении. Можно просто купить активы развивающейся компании надолго и воспринимать ценные бумаги в качестве долгосрочного вклада с целью сохранения средств.

Чтобы заработать на акциях, лучше всего спекулировать. Но одновременно с уровнем дохода обычно вырастают и риски. Для спекуляций не подходят акции крупных компаний, в работе которых не происходит никаких изменений. Но зато и риски тут минимальны. А вот покупка и продажа акций развивающихся эмитентов прибыль способны принести высокую, но и стать причиной убытков могут.

Трейдинг

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Краткосрочная торговля (скальпинг) дает минимальный доход, но за счет большого числа сделок прибыль может быть ощутимой. Так, например, трейдер в среднем заключает в день по 100 сделок по покупке/продаже акций и зарабатывает на каждой сделке по 100 рублей, что в общей сумме получается 10 000 в день.

Но это не идеальный вариант, на самом же деле скальпинг требует стальных нервов, умения вовремя покупать и продавать (а не купить дешево и продать еще дешевле, так как акции больше не поднимаются в цене), прогнозировать рыночную ситуацию и т.д.

Не менее волнительный и обычный трейдинг, когда сделок заключается меньше, но требования также высоки и чтобы научиться всему, нужно потратить немало сил и времени.

Что влияет на курс акций:

- Прибыль компании-эмитента, стратегия ее развития.

- Общая ситуация на глобальном рынке.

- Число желающих купить и продать акции на бирже, их поведение.

- Официальная информация и новости, слухи и сообщения на биржевых форумах.

- Политическая обстановка.

- Десятки различных обстоятельств и условий, которые нужно учитывать до того, как покупать акции или продавать их.

Если новичок хочет заниматься трейдингом, желательно хотя бы поначалу сотрудничать с управляющими, консультантами. Можно просто отдать свои деньги управляющему, который получит доступ к счету через брокера и будет осуществлять сделки, а инвестор – просто получать доход и пользоваться знаниями, опытом управляющего в обмен на небольшую комиссию, которую тот берет себе.

Для тех, кто хочет работать самостоятельно, созданы различные обучающие курсы, где рассказывают, что такое акции, как заработать на них, что нужно знать и учитывать в работе, какие нюансы и особенности есть, составляющие работы и т.д.

Долгосрочный инвестор

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

А вот вкладывая в маленькие стартапы, вообще появляется вопрос, можно ли заработать на них. Правда, некоторые инвесторы поступают так: покупают активы множества перспективных молодых компаний и даже когда одна из них «выстреливает», то доход в десятки, а то и сотни раз превышает вложения, перекрывая и убытки по бесперспективным активам.

Живем на дивиденды

Дивиденды – это часть прибыли компании, выраженная в процентах в соответствии с долей владения инвестора. Дивиденды платят не все компании, что обусловлено финансовой политикой эмитента. Обычно для получения дохода в виде дивидендов покупают акции известных и серьезных компаний.

Так, например, «Мегафон» в один из годов выплатила дивиденды в размере 20 миллиардов рублей и все владельцы акций получили солидные суммы.

Поэтому обычно данный вид вложений актуален для серьезных инвесторов, интересующихся тем, как заработать на акциях «Сбербанка» или нефтяной компании. Тут нужны большие вложения, профессиональный подход и верный выбор инструмента. Дивиденды с котировками акций не связаны. Объемы и время выплат дивидендов зависят от решения акционеров.

Для возможности получить дивиденды акции нужно купить до даты фиксации реестра, перед выплатами дивидендов обычно цена акций идет вверх (поэтому знание даты выплаты процента важно и для трейдеров, спекулирующих активом). Периодичность может быть разной – дивиденды платят раз полгода/год, в особые даты и т.д

Что такое акция и дивиденды

Акция — это ценная бумага с несколькими важными свойствами:

- выпускается компанией для привлечения инвестиционного капитала;

- дает инвестору право на получение части прибыли компании в виде дивидендов;

- имеет ценность не только из-за дивидендов, но и сама по себе, поскольку может свободно обращаться на торгах по определенным участниками биржи ценам.

У инвестора может быть одна или несколько акций одной или ряда компаний — так формируется инвестиционный портфель. Каждая компания самостоятельно оценивает стоимость своих акций при их выпуске и определяет размер дивидендов.

Последние могут выплачиваться держателям раз в год (чаще всего), полгода (реже) или квартал (очень редко). Цена же акции при обращении на торгах определяется участниками рынка свободно.

Чтобы получить дивиденды, нужно оставаться собственником акции на определенную дату. Продать же ее и получить прибыль можно в любое время. Для получения максимальной выгоды инвесторы высчитывают, когда можно продавать акции, чтобы получить дивиденды, учитывая особенности работы биржи.

Дивидендная политика компании

В отличие от многих организаций, компания отчисляет дивиденды в бюджет, используя льготные условия.

Как гласит дивидендная политика «Газпром», на выплату акционерам гарантированно отправляется 10% от чистой прибыли. Такой способ расчета делает схему начисления дивидендов более прозрачной, а значит количество акционеров в ней может быть увеличено до 35%. Однако в последние годы газовому гиганту удавалось договариваться с госструктурами, благодаря чему доходность по дивидендам не выходила за предел в 26,6%, а прибыльность по акциям была относительно невысокой.

На данный момент в соответствии с политикой организации на выплаты отчисляется от 17,5% до 35% чистой прибыли. В ином случае десять процентов по РСБУ.

В ближайшие 3 года организация планирует выйти на уровень выплат в размере 50 процентов. Как заявляет менеджмент, Газпром не будет стремиться к достижению абсолютных значений. На различные статьи расходов возможны корректировки. На июль 2019 года дивидендная доходность составляет 7,2% при рыночной цене 16,61 рублей за акцию.

Что такое дивидендная стратегия простыми словами

Дивидендная стратегия — это подход к инвестированию, в котором основной акцент делается на приобретении акций с регулярными выплаты дивидендов. Такие компании называют «дивидендными», а те, что их всегда наращивают называют «аристократами».

Откуда берутся дивиденды? Компания занимается бизнесом, поэтому постоянно генерирует прибыль. Согласно дивидендной политики компании и принимается решение о размере выплат. Поскольку не каждый год у компании получается прибыльным, поэтому иногда размер дивиденда может отличаться.

Дивиденды напрямую зависят от прибыльности бизнеса. Лишь в исключительных случаях выплаты могут делаться в долг.

Дивидендная политика у разных компаний может координально изменяться. Например, одни стремятся направлять на выплату весь свободный денежный поток (Free Cash Flow), какие-то лишь часть чистой прибыли от МСФО, а кто-то всё реинвестирует. Многие проводят обратный выкуп акций (buyback), тем самым повышая коэффициент EPS (прибыль на акцию). Это в свою очередь повышает стоимость компании.

Например, компания Уоррена Баффета «Berkshire Hathaway» не платит дивиденды, а реинвестирует их в покупку других бизнесов, увеличивая стоимость компании. Поэтому инвестиции в его компанию напоминает инвестированию в фондовый индекс США с реинвестированием дивидендов.

Решение о размере выплаты дивидендов решается на совете директоров, которые дают рекомендации. Далее, на годовом общем собрании акционеров (ГоСА) путем голосования акционеры голосуют ЗА/ПРОТИВ этого решения. Чаще всего голосуют ЗА, но в каких-то исключительных случаях могут быть и против.

Например, в 2020 году из-за коронавируса некоторые выплаты были пересмотрены из-за того, что акционеры проголосовали против выплат предложенных советом директоров.

Все акционеры имеют равные права на дивиденды. На каждую акцию выплачивается одинаковый размер. Чем большим числом владеет акционер, тем больше будет его абсолютная прибыль в деньгах.

Что такое дивидендный сезон

Дивидендный сезон на законодательном уровне не установлен. Данное понятие является относительным, т. к. каждая компания имеет собственную периодичность распределения прибыли между акционерами. Дивиденды могут рассчитываться и выплачиваться ежеквартально, по полугодиям или один раз в год. Как получать дивиденды с акций ежемесячно — приобрести активы зарубежных компаний, которые осуществляют такие выплаты.

Большинство компаний РФ предпочитают платить инвесторам ежегодно, почему и наибольший доход акционеры получают по итогам отчетного года. Начало периода совещаний Советов Директоров акционерных обществ приходится на март, а завершение — на май. Массовое закрытие реестров в России происходит ежегодно в апреле-июле. Этот период и принято считать дивидендным сезоном.

Дни отсечки в большинстве крупных компаниях назначаются на середину июня-июля. Этот временной промежуток считается пиком дивидендного сезона.

Какие компании выбрать для покупки дивидендов

Чтобы заработать на дивидендах, вам нужны эмитенты, которые стабильно эти самые дивиденды платят. В России таких «дивидендных аристократов» не так уж и много. От себя лично рекомендую:

- МТС – стабильные выплаты и в принципе хорошее будущее;

- Лукойл – регулярно увеличивают дивиденды;

- Сбербанк – главный банк страны, дивидендная политика предусматривает увеличение выплат;

- Московская биржа – перспективы роста;

- Норильский никель;

- Газпром.

Из зарубежных эмитентов:

- Kimberly-Clark;

- SySCo;

- Coca-Cola;

- Apple;

- Berkshire Hathaway;

- Procter & Gamble (производитель Тайда);

- McDonald’s и другие дивидендные аристократы США.

Эти компании стабильно платят дивиденды – и, что еще важнее, регулярно повышают размер выплат. Купив акции дивидендных аристократов с дисконтом, можно будет рассчитывать на то, что однажды размер дивидендов даже превысит стоимость покупки.

А вообще выбирать дивидендные акции стоит, исходя из следующих данных:

- как давно компания производит выплаты;

- растут ли дивиденды;

- каково финансовое состояние компании;

- не являются ли акции перекупленными;

- заложены ли дивиденды в цену акций;

- производит ли компания обратный выкуп акций (если да – это хороший знак, так как, во-первых, котировки акций будут расти, во-вторых, менеджмент будет готов платить щедрые дивиденды самим себе);

- планируется ли изменений дивидендной стратегии.

Конечно, следует смотреть и на коэффициенты – в первую очередь P/E и P/S. И придерживаться какой-либо из стратегии покупки дивидендных акций.

Несколько слов об акциях и дивидендах

Акция относится к категории ценных бумаг, выпускаемых акционерным обществом (АО) с целью привлечения средств для увеличения капитализации или развития бизнеса. Покупая акцию, инвестор становится совладельцем компании (акционером) и получает право на часть прибыли в виде дивидендов, а также на часть имущества компании при её ликвидации.

Размер и порядок выплаты дивидендов прописывается в уставе акционерного общества и зависит от вида акции. Обыкновенная акция даёт право голоса на общем собрании акционеров (т.е. право участия в управлении АО), однако не гарантирует дивиденды. У привилегированной акции размер дивидендов определён заранее в виде фиксированной суммы, процента от чистой прибыли компании или номинальной стоимости акции. Однако владелец такой бумаги в обычной ситуации права голоса не имеет.

Если на собрании акционеров принимается решение о выплате дивидендов, то в первую очередь их получают владельцы привилегированных акций. Дивиденды обладателям обыкновенных акций выплачиваются лишь тогда, когда обязательства компании перед привилегированными акционерами выполнены полностью, и на это хватает прибыли.

Важно! Если компания получила даже минимальную прибыль, она обязана выплатить дивиденды по привилегированным акциям. В противном случае обладатели таких акций имеют право обратиться в суд на предмет защиты своих законных интересов

Так что перед приобретением акций есть смысл ознакомиться с уставом АО и решить, какой вид акций соответствует вашим запросам.

Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

Давайте рассчитаем сколько нужно купить акций, чтобы жить на дивиденды, получая заветную сумму 600 тыс. рублей в год.

Для этого умножим ежемесячную сумму на 12, а потом разделить её на средний дивидендный доход. Например, на 2019 год средний показатель доходности по индексу Мосбиржи составляет 6,5%. С учётом налогов, получаемая сумма уменьшается до 5,59%. Формула для расчёта следующая:

Итого, необходимо иметь сумму в 10,733 млн рублей инвестированной в акции для ежемесячного дивидендного дохода в 50 тыс. рублей.

Сумма довольно большая, но мы рассмотрели среднюю доходность по фондовому индексу, куда входят множество компаний, которые могут платить небольшой процент или не платить дивиденды вовсе.

Если отбирать только дивидендные акции, которые платят существенно больше, то можно сильно повысить свой доход.

Например, Татнефть уже более 5 лет платит очень высокие проценты около 11-13% годовых, МТС платит 7-10% годовых. Акции второго, третьего эшелона и внебиржевые компании могут давать ещё больше доходность, но они являются не такими стабильными, как компании входящие в список голубых фишек. Покупая небольшие компании с большими дивидендами, стоит учиывать высокие риски.

В 2020 г. Татнефть заплатила скромные 2% дивидендов. Это пример показывает, что не стоит вкладывать все деньги в одну компанию.

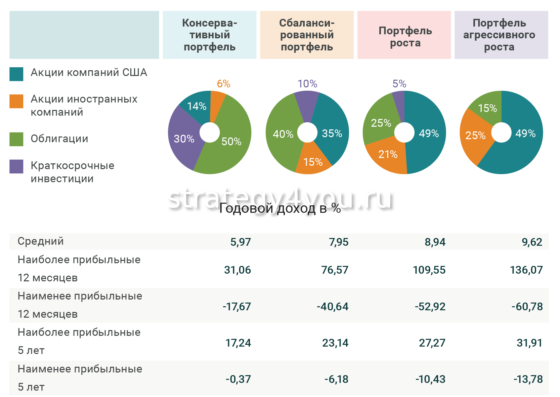

Все опытные инвесторы составляют инвестиционный портфель из акций в разных секторах, чтобы снизить риски отдельных эмитентов. Этот процесс называется диверсифицирование рисков. Более подробно на тему снижения рисков и про портфели ценных бумаг можно прочитать в статьях:

Налоги с дивидендов, выплачиваемых «иностранцам»

При распределении и выплате российской компанией дивидендов в пользу физического лица, которое не является налоговым резидентом РФ, НДФЛ рассчитывается по следующей формуле (п. 3 ст. 214, п. 3 ст. 224 НК РФ):

НДФЛ = Сумма выплачиваемых дивидендов * 15 %

Обратите внимание! Если международным соглашением об избежании двойного налогообложения с иностранным государством, предусмотрена иная ставка (не 15%), то применяется ставка, установленная международным соглашением (п. 1 ст. 7, п. 3 ст. 224 НК РФ). При этом не имеет значения, получает ли распределяющая дивиденды организация, дивиденды от других компаний

Возможности зачета налога на прибыль в соответствии с п. 3.1. ст. 214 НК РФ при выплате дивидендов нерезидентам РФ у российской организации не возникает

При этом не имеет значения, получает ли распределяющая дивиденды организация, дивиденды от других компаний. Возможности зачета налога на прибыль в соответствии с п. 3.1. ст. 214 НК РФ при выплате дивидендов нерезидентам РФ у российской организации не возникает.

Как рассчитать налог с дивидендов, выплачиваемых иностранным организациям?

При выплате российской организацией дохода иностранной компании налог исчисляется следующим образом (п.6 ст.275 НК РФ):

Налог на прибыль = сумма выплачиваемых дивидендов * налоговая ставка

Налоговая ставка по общему правилу составляет 15 % (подп. 3 п. 3 ст. 284 НК РФ), если иная ставка не закреплена международным договором (п.6 ст.275 НК РФ). Если фактическими получателями дивидендов, выплачиваемых иностранной организации, действующей в интересах третьих лиц, являются организации — налоговые резиденты РФ, то налог рассчитывается по формуле «для резидентов» согласно п. 5 ст. 275 НК РФ, которая была рассмотрена выше.

При применении норм международных соглашений необходимо учитывать нюансы их применения в 2021 году.

Что еще почитать и посмотреть

Если вы интересуетесь финансами и инвестированием, я могу вам порекомендовать бесплатные и платные материалы, которые изучаю (или изучал) сам.

«Личные финансы и инвестиции». Это курс одновременно по финансовой грамотности и инвестициям. Он проводится в онлайн-университете Нетология. Я его смотрел год назад, сейчас материал стал еще лучше, его дополнили и расширили.

На курсе вы узнаете об основных инструментах для инвестирования. Преподаватель будет вам рассказывать о том, как делать пассивные инвестиции, то есть не пытаться гадать, что подорожает, а что подешевеет. Он также объяснит вам, почему не надо пытаться спекулировать на рынке и почему опасно полагаться на пенсионную систему.

«Финансовая грамотность». Это курс в целом по финансам. Он проводится на сайте Скиллбокса – не менее популярного университета, чем Нетология.

Здесь нет акцента на инвестировании. Преподаватели рассказывают о том, что должен знать каждый взрослый человек. Много внимания уделяется кредитам – как правильно брать кредиты, если этого нельзя избежать, как поступить, если нечем платить, как быстрее расплатиться с ипотечным кредитом и пр.

То есть этот курс, так сказать, жизненный.

О вложениях в акции и другие финансовые активы много говорится на вебинарах от банка Ак Барс. Они бесплатные. Их записи доступны на ютубе. Например, вот одна такая запись. Смотреть можно прямо отсюда, не переходя на Ютуб.

Еще по инвестициям есть хорошие материалы в Городе Инвесторов. На их рассылку подписаны и я, и Василий Блинов. Вот три бесплатные книжки, можете начать изучение темы с них. Скачайте и пробегитесь глазами.

- Как обрести финансовую независимость через 1 год.

- 5 способов эффективно вложить 1000 и более рублей.

- 6 шагов к финансовой безопасности.

Вот записи двух бесплатных вебинаров:

- Инвест-портфель на 100$ в месяц – про общие принципы инвестирования, про то, как правильно отбирать брокеров, как создавать портфели для разных инвестиционных целей и вносить в них изменения.

- Инвестиции без миллиона в кармане – на этом вебинаре вы осознаете, что инвестировать можно даже очень маленькие суммы. Начинать можно буквально с 500 рублей. Главное – знать, куда вкладывать.

Из платных курсов обратите внимание вот на эти три:

- Инкубатор пассивного дохода – курс именно про акции и заработок на дивидендах.

- Пассивный доход на автомате – про разные способы пассивного инвестирования и практически все типы финансовых инструментов.

- Сверхприбыльные инвестиции в IPO. О том, как зарабатывать на акциях, когда компания их только-только выпустила и впервые предложила инвесторам.

В принципе, это всё. Надеюсь, что-нибудь полезное для себя вы в этой подборке обязательно найдете.