Справка по форме банка сбербанк

Содержание:

- Где взять справку о доходах?

- Где скачать бланк справки по форме банка

- Возможен ли кредит без подтверждения прибыли?

- Альтернативные способы подтвердить доход

- Какие документы нужны для заявки на ипотеку

- Когда можно обойтись без справки

- Где можно

- Как оформить ипотеку в Сбербанке?

- Сравнение условий

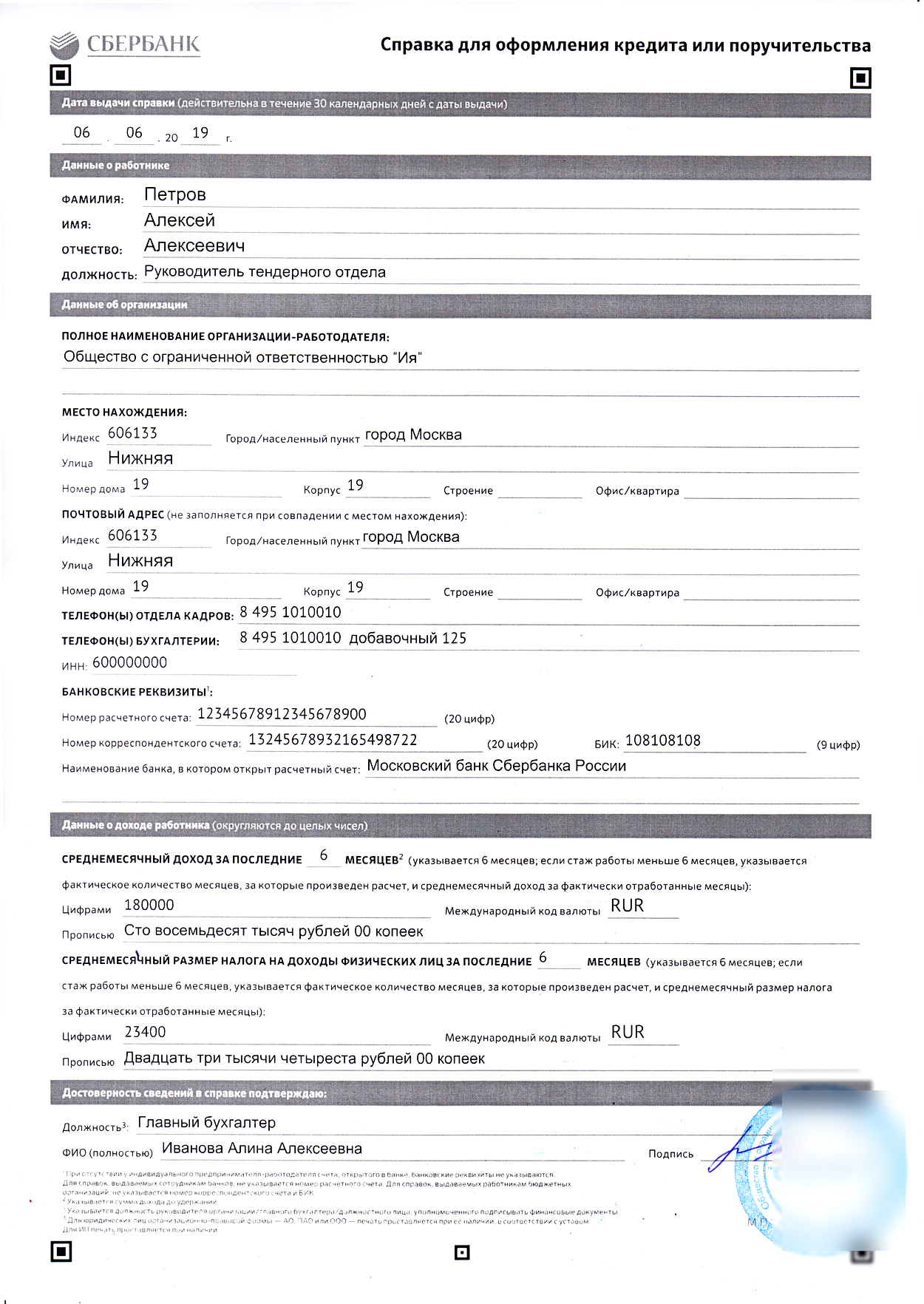

- Справка по форме банка в Сбербанке: образец заполнения

- Справка по форме Сбербанка для ипотечного кредита

- Справка о доходах по форме Сбербанка — общая информация

- Справка о доходах по форме Сбербанка: общая информация

- Проверяет ли Сбербанк справку 2-НДФЛ

- В каких случаях возможен кредит без справок в Сбербанке

- Ипотека на вторичное жилье и ее особенности в 2021 году

Где взять справку о доходах?

Если планируете взять кредит в Сбербанке и не являетесь участником зарплатного проекта, вам в обязательном порядке потребуется справка 2 НДФЛ. Запрашивается она в бухгалтерии предприятия, где вы трудоустроены.

Сегодня не все фирмы обладают нужными бланками и могут затянуть процесс выдачи требуемой бумаги. В этом случае можете обратиться в любое отделение банка и попросить бланк справки о доходах по форме Сбербанка. Или скачайте его и распечатайте самостоятельно.

Кем заполняется справка о доходах по форме Сбербанка?

Отнесите бланк справки о доходах по форме Сбербанке в бухгалтерию и попросите заполнить его необходимой информацией. В нем указываются сведения о самом предприятии и вашей заработной плате. На бланке должны в обязательном порядке стоять подпись главного бухгалтера и фирменная печать организации.

Справка о доходах предоставляются в Сбербанк только в бумажном виде. Электронные сканы, и любые другие формы документа Сбербанком не принимаются.

Основные требования к содержанию

Если решили предоставить в Сбербанк заполненный бланк о доходах, удостоверьтесь, что бухгалтер вписал всю информацию верно. Основные требования к заполненному бланку о доходах по форме Сбербанка следующие:

- Содержит информацию о получаемой зарплате за последние шесть месяцев и сведения об отчислениях в ФСС и ПФР;

- Есть данные о предоставляемых премиях или указано, что такие вознаграждения не предусмотрены;

- Указано наименование территориального налогового органа, на счет которого осуществляются отчисления;

- Прописаны данные о получателе дохода (на чье имя выписывается справка) с адресом постоянного проживания и номером ИНН;

- Содержит полную информацию о работодателе.

Срок действия

Срок действия бланка о доходах не имеет ограничений. Но при заполнении бухгалтер обязан указать дату, подпись и закрепить их печатью.

Почему именно 30 дней?

Именно столько действует предварительное одобрение заявки на кредит или ипотеку в Сбербанке. В течение этого срока потенциальный заемщик должен посетить отделение банка. Здесь нужно предоставить сотруднику на рассмотрение полный пакет документов на кредит / ипотеку. Если не успели в срок, необходимо заново подать онлайн заявку.

Бланк и образец

Бланк о доходах по форме Сбербанка на кредит и ипотеку один и тот же. Заполняет его бухгалтер предприятия или другое лицо, обладающее необходимой информацией. Обязательно на документе должна стоять печать фирмы и подпись бухгалтера.

Где скачать бланк справки по форме банка

Справку по форме Сбербанка можно найти на официальном сайте «Сбербанк Онлайн». Здесь можно открыть документ в PDF-формате или Word-документе и сохранить на компьютере. Нужно открыть вкладку «Справка для оформления кредита или поручительства». В общем доступе нет образцов для справки. Сбербанк Онлайн не хранит их в архивах.

Кредитно-финансовая организация заботится об удобстве клиентов при заполнении необходимых для оформления займа документов. Банк в онлайн-режиме предоставляет возможность просмотра образцов анкет на все виды кредитов. Справки о доходах заполняются специалистами, поэтому образцы не выкладываются на сайте.

Содержание бланка справки (информационные блоки):

- Сведения о работнике: личные и должностные.

- Данные об организации: наименование, местоположение, адрес, телефоны и реквизиты.

- Данные о доходах работника и налогах по ним в цифровом выражении с прописью, а также валюта заработка.

Документ прост в оформлении, поэтому не требуется наличие готовых образцов банка (примеров заполнения справки). Документ о зарплате не заверяется претендентом на кредит. Дату и подпись с указанием занимаемой должности вносит работник, оформивший документ.

Возможен ли кредит без подтверждения прибыли?

Не все потенциальные заемщики готовы осуществить подтверждение доходов для ипотеки принеся справку с работы.

На это есть свои причины:

- у клиента нет времени на сбор бумаг;

- он получает «серую» зарплату.

На самом деле заемщик может иметь стабильный и высокий доход, позволяющий выплачивать ипотечный кредит. Однако без справок 2НДФЛ или по форме банка получить ссуду несколько лет назад было практически нереально.

В целях расширения клиентской базы многие кредиторы запустили ипотечные программы, по условиям которых подтверждать зарплату не требуется. Для рассмотрения заявки требуют только 2 документа – паспорт и любой другой документ, удостоверяющий личность. Тем не менее заемщику потребуется дать информацию о получаемой прибыли, сфере деятельности и организации, на которую он работает.

Ипотека без справок совсем не означает, что банки принимают заявки от безработных граждан или лиц с нерегулярными доходами. Данные программы так или иначе подразумевают дальнейшую проверку размера заработной платы потенциального клиента и его места работы.

Ипотека без справок о доходах имеет свои особенности:

- завышенная процентная ставка;

- высокий первоначальный взнос;

- небольшой срок кредитования.

Где могут предоставить?

Без подтверждения размера зарплаты ипотеку выдают следующие учреждения:

-

Газпромбанк: ставка от 10%, первый взнос – от 10% (только для клиентов банка).

- Россельхозбанк: ставка от 10,25 до 12,5%, первый взнос – от 40%.

- ВТБ24: ставка от 10,7%, первый взнос – от 30%.

- Уралсиб банк: ставка от 10,5%, первый взнос от 10%.

- Сбербанк: ставка от 7,4% (на строящееся жилье), первый взнос – 50%.

Альтернативные способы подтвердить доход

Физическому лицу, работающему по найму, разрешается также принести справку по форме работодателя. Сбербанк не предъявляет определенных требований, но должна быть указана основная информация:

- идентификационные сведения о работнике (ФИО);

- его должность в компании;

- стаж работы, с какой даты трудоустроен;

- информация о его доходах. Это может быть указание среднемесячного заработка или полной суммы доходов за каждый месяц в течение полугода.

Также свое финансовое положение можно доказать наличием ценных бумаг, открытых вкладов (и лучше всего – в Сбербанке), дополнительных справок, если клиент работает по совместительству в другой компании.

Какие документы нужны для заявки на ипотеку

Для подачи заявки в банк нужно предоставить два вида документов: для подтверждения личности и для подтверждения дохода заемщика.

Основной документ для подтверждения личности — паспорт гражданина РФ. Помимо него, нужно будет предоставить любой из этих документов:

- водительское удостоверение;

- удостоверение личности военнослужащего;

- СНИЛС;

- служебное удостоверение сотрудника федеральных органов власти;

- военный билет;

- загранпаспорт.

Пакет документов для подтверждения дохода будет зависеть от вида занятости заемщика. Так, если он работает по трудовому договору, потребуются следующие документы для оформления ипотеки:

- Справка 2-НДФЛ или по форме банка. Некоторые банки принимают выписку о движении средств на лицевом счете.

- Копия трудовой книжки. Вместо нее можно приложить справку о занимаемой должности и стаже работы или копию трудового договора (это вариант подойдет также для тех, кто работает по совместительству).

Если ипотеку планирует получить ИП или учредитель ООО, ему потребуется предоставить следующие бумаги:

- копию свидетельства о регистрации ИП;

- налоговую декларацию за предыдущий отчетный период;

- балансовые документы;

- документы, подтверждающиу уплату налогов;

- ОГРН и ИНН.

Также могут потребоваться дополнительные бумаги: выписка по расчетному счету или справка о его состоянии, копии патентов, лицензий, сертификатов и пр.

Если заявитель работает адвокатом или нотариусом, то ему потребуется предоставить следующие документы для получения ипотеки:

- удостоверение или лицензию на осуществление деятельности;

- трудовую книжку (если есть);

- ИНН и ОГРН;

- справку 2-НДФЛ;

- балансовые документы;

- документы, подтверждающие уплату налогов.

Если заявитель — пенсионер, ему потребуется приложить к основному пакету бумаг справку о размере пенсии.

Бумаги можно подать через личный кабинет. Большинство документов предоставляются в копиях, но банк потребует оригиналы для сверки. Во всех бумагах должна быть дата выдачи, реквизиты, должность человека, который их подписал. Если форма предусматривает заверение печатью, она должна присутствовать.

Помимо основных, можно предоставить банку дополнительные документы, которые подтвердят наличие права собственности на имущество. Это может быть свидетельство о регистрации ТС, выписка из ЕГРН на недвижимость.

Когда можно обойтись без справки

Есть случаи, когда при оформлении даже ипотеки Сбербанк не запросит свою форму.

Без последствий (это в тех случаях, когда из-за непредставления документов клиентам устанавливаются завышенные ставки или снижаются суммы), без справки обойтись можно только в двух случаях:

- Если Ваша зарплатная карта принадлежит Сбербанку. Банк проверит начисления на счете, никаких дополнительных документов не понадобится. Исключение: если долгое время на карту не приходили деньги.

- Если у Вас открыт банковский вклад на приличную сумму. Какую конкретно – сказать сложно, все также зависит и от той суммы, которая берется заемщиком в кредит.

Важно! Без справки также можно обойтись, если оформляется кредит без подтверждения. Но в таком случае подразумевается потребительский займ, на крупную сумму рассчитывать не стоит

Для граждан, ведущих деятельность как индивидуальные предприниматели, подтверждающим документом будет налоговая декларация. Также можно составить справку о доходах, которую подпишет бухгалтер, но больше шансов на одобрение при представлении официального документа из налоговой.

Где можно

Бланк можно скачать:

Перед оформлением кредитной заявки, уточните, какой набор документов следует собрать. Если Сбербанк готов рассмотреть справку по своей форме – бесплатно и ознакомьтесь с информацией. Также такой шаблон Вам могут дать в отделении кредитора по месту оформления займа.

Распечатанный образец занесите по месту работы и отдайте исполнителю, который будет ее заполнять. Зачастую это делает бухгалтер по заработной плате на предприятии. Если работаете у ИП – документ заполняет и визирует сотрудник, который исполняет обязанности бухгалтера. Если такого нет – оформлением справки занимается индивидуальный предприниматель.

Как оформить ипотеку в Сбербанке?

Что потребуется?

Как правило, для взятия любого ипотечного кредита требуется первоначальный взнос. Его размер варьируется в пределах 15-25%, в зависимости от пакета кредитования.

Необходимые документы для ипотеки в Сбербанке

Опять же конкретный пакет бумаг зависит от типа кредитного продукта. Классический список документов включает сразу несколько документов.

Если вы оформляете кредит без подтверждения трудовой занятости и доходов, то вам понадобятся:

- заявление в виде анкеты от заемщика;

- паспорт, в котором имеется отметка о регистрации, так как по большинству ипотечных программ клиент должен быть гражданином РФ;

- еще один документ, который подтвердит личность клиента – например, СНИЛС, заграничный паспорт, военный билет, удостоверение личности военнослужащего, если речь идет об ипотеке для военных, водительское удостоверение.

Да, без подтверждения дохода документов понадобится меньше, но и процентная ставка будет больше.

Если же клиент может подтвердить свою трудовую занятость и доход, то нужно предоставить следующие документы:

- от заемщика и созаемщика, если таковой имеется, требуется заявление в банк в виде анкеты;

- так же как от заемщика, так и от созаемщика потребуется паспорт с отметкой о регистрации;

- дополнительно нужна будет бумага, подтверждающая регистрацию по месту пребывания (если регистрация у заемщика не постоянная, а временная);

- в банке нужно будет подтвердить свою финансовую независимость и трудовую занятость с помощью специальных справок

В том случае, если в качестве обеспечения по ипотеке оформляется залог иного объекта недвижимости, а не того, который приобретается за счет ипотеки, нужно дополнительно предоставить документы, относящиеся к предоставляемому залогу.

Уже после одобрения заявки банк может запросить следующий пакет документов:

- бумаги по кредитуемому жилью., которые нужно предоставить в течения 90 дней после одобрения вашей заявки по ипотеке;

- документ, который подтвердит, что у вас действительно есть первоначальный взнос.

Важен тот факт, что перечень запрашиваемых документов может быть и изменен по усмотрение Сбербанка.

По кредитной программе «Молодая семья» нужны дополнительные документы, поэтому в банк вам нужно будет предоставить следующий пакет бумаг:

- свидетельство о браке, которое не потребуется, если заявку в банк подает неполная семья;

- свидетельство о рождении на всех имеющихся в семье детей;

- если в качестве созаемщика идет родственник, то так же понадобится документ, подтверждающий родство – например, свидетельство о браке, свидетельство о рождении и так далее;

Если оформляется программа «Ипотека плюс материнский капитал», то понадобится следующий дополнительный список документов:

- сертификат на материнский капитал;

- справка из ПФР об остатке материнского капитала, которая действительна в течение 30 дней.

При оформлении заявки на ипотеку с господдержкой для семей с детьми вам понадобится дополнительно предоставить свидетельство о рождении всех детей заемщика и титульного созаемщика.

Пошаговые действия

Для того, чтобы оформить ипотечный кредит в Сбербанке, нужно выполнить следующие действия:

Ну вот и все, осталось донести необходимые документы в банк, и вы уже полноправный владелец своего имущества!

Сравнение условий

Каждое из 4 лучших предложений по ипотечному кредитованию мы отдельно разобрали выше. Теперь же сравним условия всех банкиров в одной таблице.

| Росбанк | Совкомбанк | Восточный Банк | Хоум Кредит | |

| Сколько можно получить | 50 000 — 3 000 000 ₽ | 150 000 — 30 000 000 ₽ | 25 000 — 3 000 000 ₽ | 10 000 — 1 000 000 ₽ |

| На какой срок | 1 — 7 лет | 1 — 10 лет | От 13 месяцев | 1 — 5 лет |

| Под какой % | 10,99% — 18,99% | 11,9% — 22,9% | От 9,9% | 7,9% — 24,9% |

Таким образом, приходим к следующим выводам:

- минимальный срок кредитования составляет год в любой организации;

- самая маленькая процентная ставка по ипотеке в Хоум Кредит — 7,9%;

- наиболее длительный срок кредитования в Совкомбанке — 10 лет;

- максимально возможная сумма кредита — 30 000 000 ₽ в Совкомбанке.

Вам нужны деньги наличкой? В этой статье мы опубликовали проверенные способы получения кредита наличными в Тинькофф Банке.

Оформить кредит наличными в Тинькофф банке

Справка по форме банка в Сбербанке: образец заполнения

В самой справке (скачать образец можно ниже) — нет ничего сложного, ее может заполнить как ваш бухгалтер, так и другой сотрудник, владеющий информацией, имеющий право подписи финансовых документов.

Помните, что срок действия справки по форме Сбербанка на кредит или ипотеку — 30 календарных дней с даты ее оформления.

Срок действия справки на кредит не обозначен, но так же ориентируйтесь на месяц, именно столько действует классическая 2 НДФЛ. Если работодатель не против, дату справки можете оставить открытой, а при подаче вписать нужную.

Если привлекаются поручители или созаемщики, которые не участвуют в зарплатном проекте Сбербанка, приведенная ниже форма справки (и правила заполнения) им тоже подойдет.

Заполнение справки по форме Сбербанка для кредита и ипотеки

Нюансы при заполнении справки по форме банка в Сбербанке в 2020 году:

Проверьте точные реквизиты вашего Сбербанка

Проверьте точные реквизиты вашего Сбербанка

Название работодателя пишется полностью — расшифровываются все аббревиатуры, как указано в учредительных документах;

Обратите внимание, местонахождение — это фактический адрес, но можно указывать и юридический или почтовый — куда приходят письма на имя организации;

Банковские реквизиты работодателя лучше узнать в бухгалтерии;

Должность заполняется как в трудовой книжке или договоре;

Доход указывается за 12 или 6 месяцев без учета налогов, в зависимости от требований кредита и вашего стажа (если устроились недавно — берется фактический период работы, но для кредита в Сбере он должен быть не меньше 3 месяцев). Например, для ипотеки — только за 12 месяцев или за фактически отработанный срок на рабочем месте, если это меньше года

В справке образца 2020 года не надо указывать прочие выплаты — страховку, алименты, профсоюзные взносы и т.п. Достаточно указать только сумму налога.

Принципиальное отличие нового образца справки по форме Сбербанка для кредита или ипотеки еще и в том, что вместо двух подписей (как в прошлогодних образцах) в 2020 году достаточно одной. В примечании сказано, что заверить справку может должностное лицо, уполномоченное подписывать финансовые документы.

Вот так выглядит заполненная справка Сбербанка:

Если не хотите заполнять от руки, форма, предложенная к скачиванию, доступна к редактированию:

Пример заполнения с помощью компьютера:

Справка о доходах по форме Сбербанка: как правильно заверить

Печать ставится только в случае, если она имеется в организации. Например, во многих ИП ее нет, поэтому достаточно подписей руководящих лиц.

В некоторых отделениях Сбербанка могут потребовать письмо от работодателя, что печати нет — но на практике это встречается редко. Если такой документ затребовали, он оформляется на простом фирменном бланке за подписью директора и прилагается к справке о доходах.

Достоверность сведений банк проверят запросами в пенсионный фонд, налоговую, также истребует вашу кредитную историю (через БКИ) и звонками работодателю.

Читайте еще: Альфа Банк кредит без справок и поручителей: как получить

Справка по форме Сбербанка для ипотечного кредита

Бланк справки о доходах по форме Сбербанка расположен для свободного скачивания любым пользователем. Подобный документ используется не во всех предложениях банка.

Часто клиенты желают узнать, годится ли справка о прибыли по форме банковской организации для удостоверения уровня дохода при получении ипотеки? Да, банковское учреждение не против взять такой документ. Однако клиенту следует быть готовым к детальной проверке его персоны, кроме этого работодателя и достоверности указанных в документе сведений.

Поскольку ипотечный кредит является долгосрочным обязательством, не взирая на предоставления имущества в залог, банковская организация стремится в основном уменьшить свои риски.

Такой путь выбран банковской организацией принимая во внимание то, что много трудящихся людей получают заработную плату в конвертах. Оформлять документ следует внимательно и придерживаться условий банковской организации, в ином случае банк откажется принимать справку

Справка о доходах по форме Сбербанка — общая информация

По запросу сведений справка по форме банка, предъявляемая в Сбербанк, напоминает 2-НДФЛ. В документе также указываются все сведения об организации, сотруднике и его среднемесячной зарплате. Отличие в том, что в первом случае за достоверность предоставленных сведений отвечает работодатель, а в другом – ФНС. Поэтому форма 2-НДФЛ учитывается кредитором безоговорочно.

Предоставляемый банком бланк имеет название «Справка для оформления кредита/поручительства». Она оформляется тогда, когда заявитель не может предоставить документ официального вида об уровне своих доходов. Банковские организации осознают, что значительной части россиян зарплату выдают «в конвертах» или они работают на ИП, где нет возможности получить 2-НДФЛ. Поэтому была разработана специальная форма для оценки финансового состояния заявителя. У каждого банка форма имеет свою структуру и правила заполнения.

Для чего необходим документ

В каких случаях может понадобиться документ:

- Официальная зарплата заемщика ниже реальной, что не позволяет ему получить кредит.

- Физлицо работает неофициально.

- Кроме зарплаты имеются другие источники дохода, требующие документального подтверждения.

- Предприятие не имеет возможности предоставить сотруднику 2-НДФЛ.

Справка необходима для подтверждения доходов заемщика и требуется при оформлении любого вида займа (потребительский, автокредит, ипотека). Только на основании полученных сведений банк сможет рассматривать заявку клиента на получение банковской ссуды.

Плюсы и минусы

Из плюсов документа можно отметить такие моменты:

- у работника с неофициальной зарплатой появляется шанс на одобрение кредитной заявки;

- документ может рассматриваться при выдаче ипотеки.

Наиболее обширный перечень документов банк требует при оформлении займов

Но есть и существенные минусы:

- Получить такую бумагу от работодателя не всегда возможно. Указанная зарплата сотрудника будет являться фактическим доказательством противозаконных действий работодателя – скрытие дохода и неуплата налогов государству в полном объеме.

- Из-за сложности проверки правдивости полученной информации банк подобные документы относит к рисковым. Поэтому заемщик не сможет рассчитывать на оптимальные условия от кредитора – минимальную процентную ставку или желаемую кредитную сумму.

- Если справка по форме банка предоставляется в Сбербанк для получения ипотеки, то клиента ожидает особо тщательная проверка его данных и работодателя. При несоответствии сведений с реальной информации возможны отказы в кредитовании.

Вам может быть интересно:

Как выглядит образец

Образец справки по форме банка Сбербанк имеет вид стандартного бланка, в котором указываются такие данные:

- дата составления;

- наименование филиала Сбербанка, выдавшего справку;

- ФИО сотрудника (заемщика);

- указание периода, на протяжении которого заявитель работает в организации (если работник работает на данном предприятии в текущий момент указывается дата трудоустройства);

- полное наименование организации;

- заполняются данные организации (адрес, телефоны бухгалтерии, отдела кадров, ОГРН, ИНН, банковские реквизиты, БИК);

- должность заявителя;

- среднемесячный доход сотрудника за последние 6 месяцев;

- среднемесячные удержание за 6 месяцев (налог НДФЛ и платежи в пользу работодателя);

- подпись руководителя с указанием ФИО;

- подпись главного бухгалтера с ФИО;

- в конце документа ставится печать предприятия.

Если работодатель является ИП, то в штате может не быть главного бухгалтера. В таком случае справку заверяет лицо, выполняющее обязанности бухгалтера. Если и его нет, то руководитель ставит подпись и делает отметку, что должность главного бухгалтера отсутствует в штатном расписании.

Печать не ставится только в том случае, если по уставу организации используется электронный аналог печати.

Справка о доходах по форме Сбербанка: общая информация

Правильно составленная бумага отображает уровень достатка на основании количества зарабатываемых денег. Суммы указываются в валюте Российской Федерации. Если банк принимает обязательства выплатить половину стоимости покупаемой недвижимости, предоставление справки считается обязательным. Это неотъемлемое приложение к заявлению с просьбой выдать кредит. Предоставляется документ работодателем или заполняется самостоятельно, если заявитель – самозанятое лицо или гражданин с неофициальным доходом.

Для чего необходим документ?

Справка требуется для расчетов платежеспособности. В результате анализа принимается решение об одобрении или отказе. После сопоставления данных, указанных в документе, кредитный отдел разрабатывает условия кредитования, оптимальные для человека, зарабатывающего сумму, указанную в тексте. Предлагается доступная сумма ипотеки, срок возврата. Процентная ставка определяется в соответствии с выбранной программой.

Плюсы и минусы

Среди преимуществ наличия справки выделяют следующее:

- Доверие банка выше, т. е. больше шанс получить согласие.

- Есть возможность указать фактический доход (неофициальный).

- Появляется шанс получить большую сумму на выгодных условиях.

- Доступно участие в ипотечных программах по сниженным ставкам.

Отрицательных сторон в принципе нет. Руководство фирмы может отнестись настороженно, если начнет сомневаться в том, что справка предназначена для предъявления в банк. Соискатель при этом проверяется более детально, но это ничем не мешает и не угрожает получению займа.

Как выглядит образец?

Это бланк с пустыми графами, в которые вносятся данные о доходе, источники, реквизиты работодателя и прочие сведения согласно подсказкам. В конце листа есть место для подписей лиц, отвечающих за выдачу справки. Там же проставляется оригинальная печать предприятия. Для удобства информация разделена на блоки и каждый раздел озаглавлен, что дает понимание о том, куда вносятся те или иные данные. Вверху слева размещен логотип банка. Там же находится название документа.

Размер: 62 KB

Скачать

Содержание справки

Помимо личных данных соискателя и реквизитов работодателя, в документе отображается среднее значение дохода без вычетов (налоговых, социальных, профсоюзных и т.д.). Здесь же содержится информация об объеме удержаний, перечисляемых на счета ФНС. Лица, уполномоченные выдавать документ, несут ответственность и за достоверность изложенной информации. Поэтому в документ вносятся их должность и Ф.И.О. Подписи заверяются оригинальной печатью предприятия, на котором трудится претендент на кредит.

Период действия

Учтите, что с момента оформления до дня предоставления в банк не должно пройти больше месяца. Имеется в виду календарный период. То есть того же числа следующего месяца справка утратит юридическую силу и процедуру придется начинать сначала. Об этом не нужно забывать, т. к. срок предоставления документов для оформления ипотеки ограничен Сбербанком. Поэтому побеспокойтесь о том, чтобы процедура производилась своевременно.

Проверяет ли Сбербанк справку 2-НДФЛ

Некоторые из обратившихся за кредитом или ипотекой получают неофициальную, «серую» зарплату, работая без трудоустройства. В банк также обращаются физические лица, имеющие официальное место работы, но работодатель выплачивает им зарплату лично в руки.

В связи с этими двумя обстоятельствами, становится невозможным подтвердить сколько доходов вы получаете, используя форму 2 НДФЛ. Такие сотрудники хитрят, обращаясь в сомнительные компании, где им создадут фальшивые документы о работе и доходе.

Сотрудники банка знают о подобных махинация и тщательно все проверяют. Проверка осуществляется в два этапа. На первом документ попадает для анализа к кредитному инспектору. Он проверяет:

- Оригинальность документа — насколько он соответствует законной форме, и кто его выдал;

- Данные об организации, ее фактический адрес и контактную информацию (телефон, факс, e-mail и другие);

- Юридический адрес компании и идентификационный номер налогоплательщика;

- Наименование предприятия, которое выдала справку о заработке;

- Подписи руководителя и печать с места работы;

- Актуальность даты, когда была выдана справка.

Если форма финансового отчета вызывает сомнения, инспектор обращается для сверки к реестру юридических лиц. К примеру, если в последние месяцы значительно увеличился размер заработной платы. Для того, чтобы проверить данные, сотрудник банка может также обратиться непосредственно к работодателю, руководителю или в бухгалтерский отдел.

После проверки справки о доходе банковским инспектором ее отправляют в отдел безопасности банка. Сотрудники отдела проверяют:

- Является ли физическое лицо, указанное в документе, сотрудником компании;

- Достоверна ли сумма заработной платы, прописанная в 2 НДФЛ;

Если у службы возникают опасения, ее сотрудник может обратиться для разъяснений к работодателю. При отсутствии связи с работодателем, работники банка могут проверить информацию по личному счету в банке, заработной плате заемщика по его специализации в указанном регионе.

В каких случаях возможен кредит без справок в Сбербанке

Деятельность банка сопряжена с ответственностью. Сбербанк дорожит своими вкладчиками и акционерами и не может допускать большой процент невозвратов, ставя под угрозу имущество клиентов.

Справка о доходах непосредственно от заемщика не требуется при получении кредита на образование. В случае обращения за кредитом с 14 лет, справку представляет созаемщик.

Возможность получить кредит без справки о доходах предоставляется по программе «Военная ипотека».

Сбербанк, в качестве исключения, представляет кредитные услуги без справок клиентам, использующих его банковский счет для постоянных платежных поступлений: зарплат, пенсий, содержания и других.

Ипотека на вторичное жилье и ее особенности в 2021 году

Кредитные средства, которые банк выдает клиенту для приобретения вторичной недвижимости, называется ипотекой на вторичное жилье. При этом вторичным признается объект, на который оформлено право собственности. Он должен быть готов к заселению. Квартира может располагаться в старом или только что сданном доме. Только в случае получения первичной ипотеки заемщик приобретает объект у застройщика, а при оформлении вторичной – у физического лица (собственника). Срок рассмотрения кредитной заявки составляет не более 8 рабочих дней.

Преимущества ипотеки на вторичное жильё

- Получение вторичной ипотеки дает возможность купить готовое жилье и сразу в него заселиться. Если вы покупаете первичное жилье, «новостройку» либо «стройвариант», то потребуется ждать, пока закончится строительство или ремонт.

- На вторичное жилье кредит выдается под меньший процент, т.к. риск банка существенно ниже, чем при выдаче кредита на приобретение строящегося жилья, квартиры, жилого дома или иного жилого помещения на первичном рынке недвижимости. За исключением акций по программе субсидирования и скидки от застройщиков, партнеров банка.

- Заемщик также рискует меньше, потому что он видит готовое жилье, а не перспективы строительства, обрисованные застройщиком. Еще одним плюсом является то, что вторичная недвижимость, как правило, стоит дешевле. Однако стоимость недвижимости при перепродаже так же будет ниже, чем в случае с первичным жильем.