Курс доллара

Содержание:

- Что значит курс покупки/продажи при совершении операций с валютой

- Перевод валюты с транзитного на текущий счет

- Поступление выручки от продажи иностранной валюты

- Прогноз курса доллара к рублю на неделю и месяц

- Цели использования иностранных денег

- Где получить информацию о курсе валюты

- Продажа иностранной валюты

- Отражение операций по продаже валюты в Отчете о финансовых результатах

- Отражение операций по продаже валюты в Декларации по НДС

- Пошаговая инструкция

- При нерегулярных операциях выгоднее пользоваться банками

- Главные термины

- Как функционирует биржа и как происходит торговля на ней

- Какие нюансы влияют на денежный курс?

Что значит курс покупки/продажи при совершении операций с валютой

Операции по купле или продажи иностранной валюты совершаются по установленному курсу.

Основные термины:

- Курс продажи – это сумма, по какой стоимости финансовая организация готова продать 1 единицу иностранной валюты;

- Курс покупки – это сумма, которую кредитная компания готова заплатить за 1 единицу иностранной валюты;

- Спред – это разница между курсами. Другими словами – это прибыль банка.

Например, Сбербанк продает долл. США по курсу 65,74 руб., покупает по 62,54 руб., т. е. клиент сможет приобрести долл. США по 65,74 руб. и продать по 62,54 руб., спред (он же заработок банка) составляет 3,2 руб. с 1 долл. США.

Давайте приведём банальный пример. Курсы обменника мы привели на картинке выше. Покупка/Продажа – 62.3/65.5. Предположим, у Василия настали тяжёлые времена, он решил обменять свои припасённые 100 долларов США на рубли и сходить в магазин. Он относит их в банк, и кассир, забрав 100 долларов, выдаёт ему 6 230 рублей (62.3 × 100). У Екатерины дела наоборот, идут в гору. Она собралась слетать летом в США и уже сейчас припасает нужную валюту. Она решила купить 100 долларов. Для этого она идёт в эту же кассу и покупает у банка 100 долларов (которые принёс часом раньше Вася). За эти 100 долларов Катя заплатила 6 550 рублей (65.5 × 100). Таким образом, за простую операцию банк заработал 6 550 – 6 230 = 320 рублей.

Поскольку банк – это коммерческая структура, основная задача которой получение прибыли, курс покупки будет всегда ниже, чем продажи. Чем выше разница, тем больший доход от валютной операции заработает банк. По аналогии с магазином: стоимость закупки всегда ниже стоимости продажи, разницу составляет прибыль компании. Большая разница гарантирует получение продавцом максимального дохода. Банк является организацией, где товаром выступают денежные единицы.

Перевод валюты с транзитного на текущий счет

Если операции по переводу, приобретению и продаже валюты проводятся:

- регулярно, то рекомендуем включить опцию по через Главное —Учетная политика — установить флажок Используется счет 57 «Переводы в пути» при перемещении денежных средств; PDF

- разово, то можно ограничиться выбором вручную счета 57.02 «Приобретение иностранной валюты» либо 29 «Прочие расчеты с разными дебиторами и кредиторами (в валюте)» в поле Счет расчетов в документе Списание с расчетного счета (Поступление на расчетный счет).

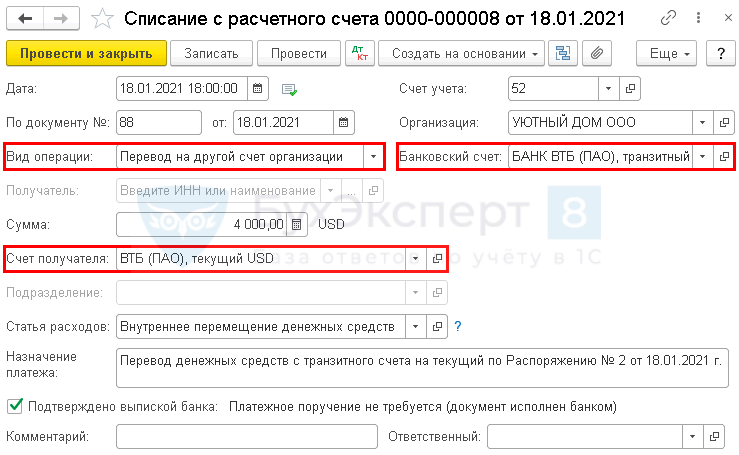

Перечисление денежных средств на перевод валюты с транзитного счета на текущий отражается документом Списание с расчетного счета вид операции Перевод на другой счет организации в разделе Банк и касса —Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по нашему примеру.

- Счет учета — «Валютные счета»;

- Банковский счет – транзитный валютный счет, с которого списана валюта;

- Сумма – сумма в валюте по выписке банка, которая переведена на текущий валютный счет;

- Счет получателя – текущий валютный счет;

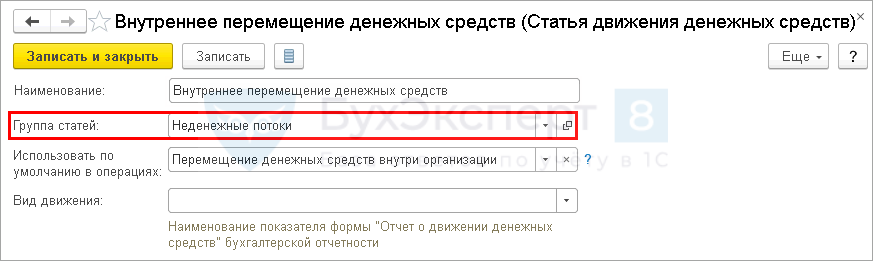

- Статья расходов – статья движения денежных средств Внутреннее перемещение денежных средств Вид движения не заполняется.

Изучить подробнее

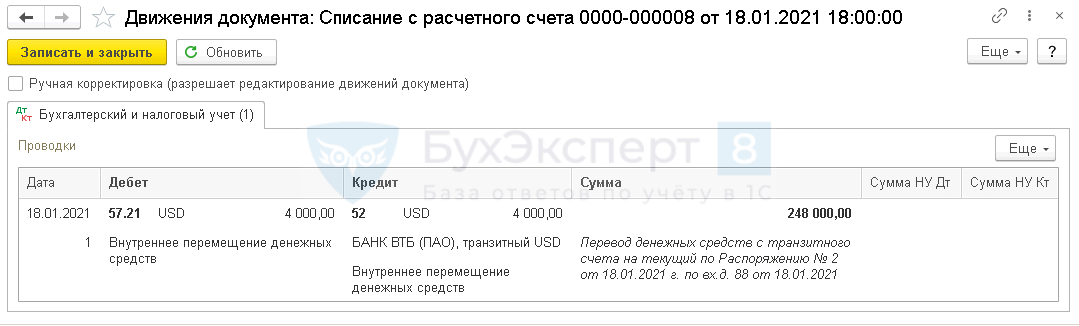

Документ формирует проводку:

Дт 57.21 Кт 52 — перевод валюты с транзитного на текущий счет.

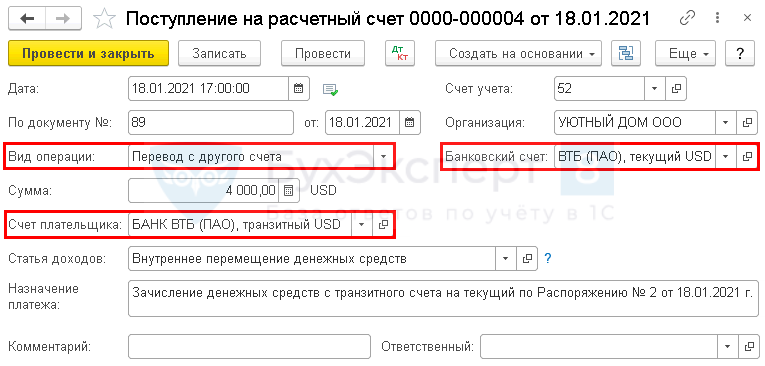

Зачисление валюты с транзитного счета на текущий отражается документом Поступление на расчетный счет вид операции Перевод с другого счета в разделе Банк и касса — Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по примеру.

- Счет учета — «Валютные счета»;

- Банковский счет – текущий валютный счет, на который зачислена валюта;

- Сумма – сумма в валюте по выписке банка, зачисленная на текущий валютный счет;

- Счет плательщика – транзитный валютный счет, с которого произведено списание валюты;

- Статья доходов – статья движения денежных средств Внутреннее перемещение денежных средств Вид движения не заполняется.

Поступление выручки от продажи иностранной валюты

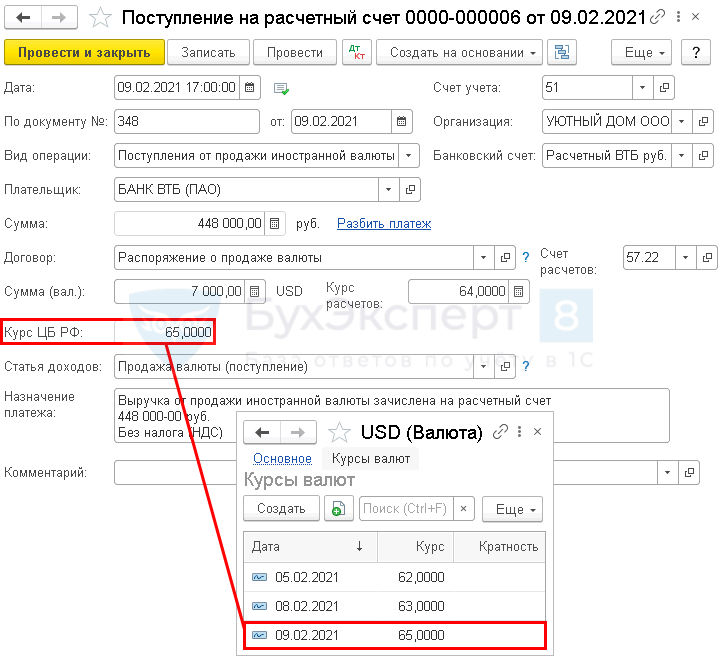

Поступление выручки от продажи иностранной валюты отражается документом Поступление на расчетный счет вид операции Поступления от продажи иностранной валюты в разделе Банк и касса — Банк — Банковские выписки — кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по данному примеру.

- Счет учета — «Расчетные счета»;

- Сумма — рублевый эквивалент суммы в валюте, рассчитанный по коммерческому курсу банка. В нашем примере 7 000 USD х 64,0000 = 448 000 руб.;

- Договор — основание для продажи валюты; Вид договора — Прочее;

- Счет расчетов — 57.22 «Реализация иностранной валюты»;

- Сумма (вал.) — сумма в валюте, которая была перечислена для продажи уполномоченному банку;

- Курс расчетов — курс банка при продаже валюты, устанавливается вручную на основании выписки банка. В нашем примере курс банка 64 руб./USD;

- Курс ЦБ РФ — устанавливается из справочника Валюты;

- Статья доходов — Прочие поступления Вид движения — Прочие поступления по текущим операциям.

Если продажа валюты осуществляется постоянно, а не разово, рекомендуем в справочнике Статьи движения денежных средств предусмотреть отдельную статью Продажа валюты (поступление), Вид движения — Прочие поступления по текущим операциям.

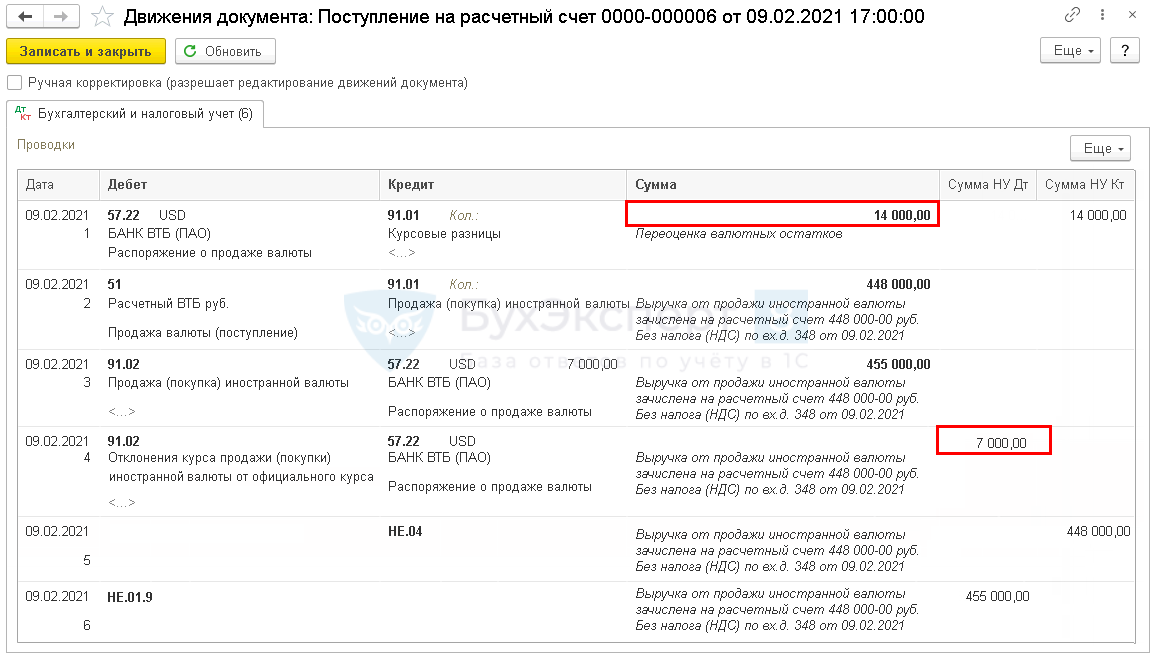

Проводки по документу

Документ формирует проводки:

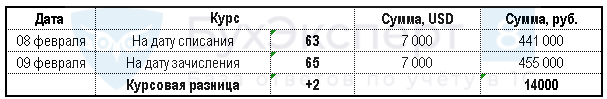

- Дт 57.22 Кт 91.01 — отражена положительная курсовая разница при переоценке валюты (Курсовая разница=Остаток в иностранной валюте*(Курс ЦБ РФ на дату зачисления – Курс ЦБ РФ на дату последней переоценки) на валютном счете;

- Дт Кт 91.01 — выручка от продажи иностранной валюты (Сумма в валюте*Курс расчетов уполномоченного банка на дату зачисления);

- Дт 91.02 Кт 57.22 — определение стоимости проданной иностранной валюты по курсу ЦБ РФ на дату зачисления (Сумма в валюте*Курс ЦБ РФ на дату зачисления);

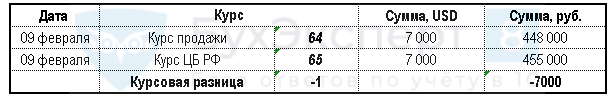

- Дт 91.02 Кт 57.22 — в НУ отражен внереализационный расход — отрицательная курсовая разница, связанная с отклонением курса продажи валюты от официального курса Банка России (Курсовая разница = Сумма валюты*(Фактический курс продажи валюты – Курс ЦБ РФ на дату зачисления);

- Кт НЕ.04 — отражение выручки от продажи валюты на забалансовом счете;

- Дт НЕ.01.9 — отражение стоимости проданной валюты на забалансовом счете по курсу на дату списания.

В бухгалтерском учете доходы и расходы от продажи иностранной валюты (проводки 2 и 3) отражаются развернуто, а не как разница, возникшая в связи с разницей в курсах уполномоченного банка и Банка России.

Контроль

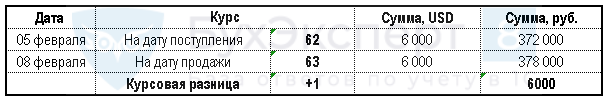

Расчет курсовых разниц при переоценке валюты на валютном счете.

Расчет отклонения курса банка от официального курса ЦБ РФ.

Декларация по налогу на прибыль

В декларации по налогу на прибыль положительная курсовая разница отражается в составе внереализационных доходов:

- Лист 02 Приложение N 1: PDF

стр. 100 «Внереализационные доходы».

Отклонение курса продажи отражается в составе внереализационных расходов:

- Лист 02 Приложение N 2: PDF

стр. 200 «Внереализационные расходы».

Прогноз курса доллара к рублю на неделю и месяц

| Дата | День недели | Прогноз | Рост/падение |

|---|---|---|---|

| 10.09.2021 | Пятница | 72.85 ₽ | -0.59 ₽ |

| 11.09.2021 | Суббота | 72.82 ₽ | -0.03 ₽ |

| 12.09.2021 | Воскресенье | 72.81 ₽ | -0.01 ₽ |

| 13.09.2021 | Понедельник | 72.82 ₽ | +0.01 ₽ |

| 14.09.2021 | Вторник | 72.8 ₽ | -0.02 ₽ |

| 15.09.2021 | Среда | 72.78 ₽ | -0.02 ₽ |

| 16.09.2021 | Четверг | 72.78 ₽ | 0 ₽ |

| 17.09.2021 | Пятница | 72.76 ₽ | -0.02 ₽ |

| 18.09.2021 | Суббота | 72.75 ₽ | -0.01 ₽ |

| 19.09.2021 | Воскресенье | 72.73 ₽ | -0.02 ₽ |

| 20.09.2021 | Понедельник | 72.7 ₽ | -0.03 ₽ |

| 21.09.2021 | Вторник | 72.7 ₽ | 0 ₽ |

| 22.09.2021 | Среда | 72.69 ₽ | -0.01 ₽ |

| 23.09.2021 | Четверг | 72.69 ₽ | 0 ₽ |

| 24.09.2021 | Пятница | 72.68 ₽ | -0.01 ₽ |

| 25.09.2021 | Суббота | 72.64 ₽ | -0.04 ₽ |

| 26.09.2021 | Воскресенье | 72.64 ₽ | 0 ₽ |

| 27.09.2021 | Понедельник | 72.63 ₽ | -0.01 ₽ |

| 28.09.2021 | Вторник | 72.6 ₽ | -0.03 ₽ |

| 29.09.2021 | Среда | 72.59 ₽ | -0.01 ₽ |

| 30.09.2021 | Четверг | 72.58 ₽ | -0.01 ₽ |

| 01.10.2021 | Пятница | 72.57 ₽ | -0.01 ₽ |

| 02.10.2021 | Суббота | 72.56 ₽ | -0.01 ₽ |

| 03.10.2021 | Воскресенье | 72.56 ₽ | 0 ₽ |

| 04.10.2021 | Понедельник | 72.53 ₽ | -0.03 ₽ |

| 05.10.2021 | Вторник | 72.54 ₽ | +0.01 ₽ |

| 06.10.2021 | Среда | 72.5 ₽ | -0.04 ₽ |

| 07.10.2021 | Четверг | 72.5 ₽ | 0 ₽ |

| 08.10.2021 | Пятница | 72.5 ₽ | 0 ₽ |

| 09.10.2021 | Суббота | 72.47 ₽ | -0.03 ₽ |

За предыдущую неделю стоимость доллара США в российском рубле уменьшилась на 0.25 ₽ ( двадцать пять копеек).

На текущей неделе предвидится падение курса доллара США на три копейки.

Через 7 дней котировка доллара к рублю составит 73.41 ₽(семьдесят три рубля сорок одна копейка).

Детальные предполагаемые изменения курса обмена доллара по дням недели:

- Пятница: Курс продажи доллара составит 73.43 ₽

- Суббота: Курс продажи доллара составит 73.43 ₽

- Воскресенье: Курс продажи доллара составит 73.42 ₽

- Понедельник: Курс продажи доллара составит 73.42 ₽

- Вторник: Курс продажи доллара составит 73.42 ₽

- Среда: Курс продажи доллара составит 73.41 ₽

- Четверг: Курс продажи доллара составит 73.41 ₽

Согласно данным ЦБ РФ, в течение месяца прогнозируется уменьшение стоимости доллара по отношению к рублю.

В первой половине марта курс будет равен семьдесят два рубля 72.00 рублями 7.00 копейками.

К концу месяца цена обмена доллара упадет на 0.97 ₽ и

составит 72.47 ₽ (семьдесят два рубля сорок семь копеек).

Цели использования иностранных денег

Иностранная валюта обычно применяется для:

- оплаты займов, оформленных в зарубежных денежных знаках;

- оплаты контрактных обязательств в рамках взаимодействия с иностранным партнёрами;

- приобретения заграничных товаров и услуг;

- обеспечения путешествия за границей.

Даже рядовые обыватели нередко имеют дело с валютой. Не обязательно быть представителем бизнеса, чтобы иметь потребность в использовании иностранных денег.

Важно! До конвертации уточняйте информацию касательно скрытого комиссионного сбора. Это надбавка, довольно часто применяемая банками.. В завершение отметим, что при проведении валютных операций следует пользоваться услугами официальных учреждений

Не ведитесь на предложения так называемых “менял”: их предложения выгодны только на первый взгляд – можно нарваться на фальшивые купюры

В завершение отметим, что при проведении валютных операций следует пользоваться услугами официальных учреждений. Не ведитесь на предложения так называемых “менял”: их предложения выгодны только на первый взгляд – можно нарваться на фальшивые купюры.

Где получить информацию о курсе валюты

Официально установленный курс валют есть на сайте Банка России, сайтах официальных структур, онлайн-агрегаторах. Курсы коммерческих банков размещаются на их официальных страницах в интернет, на рекламных баннерах, в представительствах финансовых компаний.

Онлайн-агрегаторы помогают не только узнать курс валюты на сегодня, но и произвести конвертацию валюты и определиться, в каком банке выгоднее произвести покупку или продажу. Разница между установленными курсами в разных банках может составлять 2 и более рулей, поэтому сайты помогут существенно сэкономить на операции.

Например, вы хотите купить 500 евро. Проанализировав минимальные и максимальные курсы на евро в разных банках, выяснили, что при покупке в банке АК Барс заплатить придется 35615 руб. (курс 71,23 руб.), а в банке РНКБ 36550 руб. (курс 73,10 руб.), разница составит 935 руб.

Обратите внимание, за операцию дополнительно может быть взыскана комиссия, согласно тарифному плану банка. Она может быть фиксированной или устанавливаться в процентном отношении к сумме

Покупая/продавая валюту с помощью онлайн-банкинга кредитной компании, вы сможете рассчитывать на самые выгодные условия.

Продажа иностранной валюты

В соответствии с Распоряжением о продаже валюты уполномоченный банк покупает валюту у Организации. Покупка валюты осуществляется по внутреннему коммерческому курсу банка.

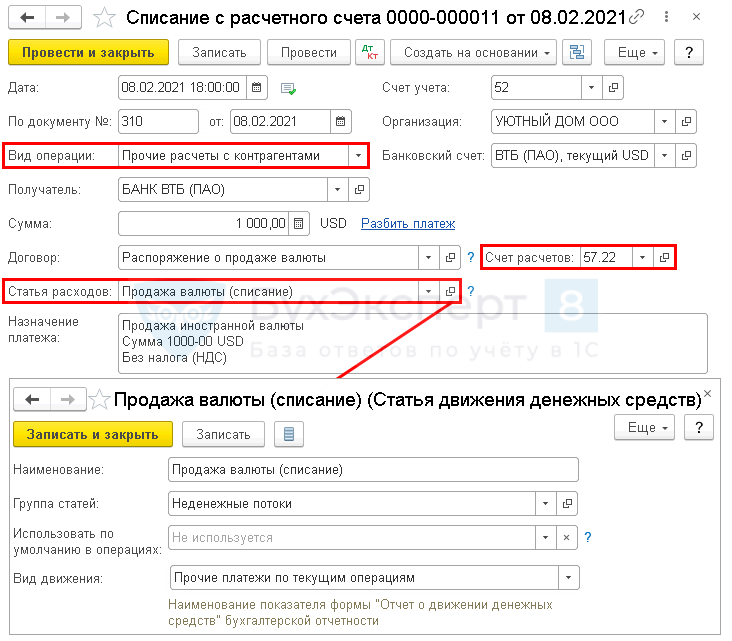

Продажа валюты с текущего счета

Продажа валюты отражается документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по данному примеру.

- Сумма – 1 000 USD: проданная валютная сумма.

- Договор — основание для продажи валюты; Вид договора — Прочее. PDF

- Счет расчетов — 57.22 «Реализация иностранной валюты».

- Статья расходов — Прочие расходы, Вид движения — Прочие платежи по текущим операциям.

Если продажа валюты осуществляется постоянно, а не разово, рекомендуем в справочнике Статьи движения денежных средств предусмотреть отдельную статью Продажа валюты (списание), Вид движения — Прочие платежи по текущим операциям.

Подробнее Шаблон справочника статьи движения денежных средств

Проводки по документу

Документ формирует проводки:

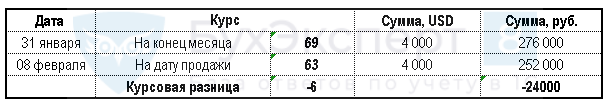

- Дт 91.02 Кт — отражена отрицательная курсовая разница при переоценке валюты на валютном счете (Курсовая разница = Остаток в иностранной валюте на расчетном счете * (Курс ЦБ РФ на дату продажи – Курс ЦБ РФ на дату последней переоценки);

- Дт 57.22 Кт — продажа иностранной валюты с текущего валютного счета.

Расчет курсовых разниц при переоценке валюты на валютном счете.

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов:

- Лист 02 Приложение N 2: PDF

стр. 200 «Внереализационные расходы».

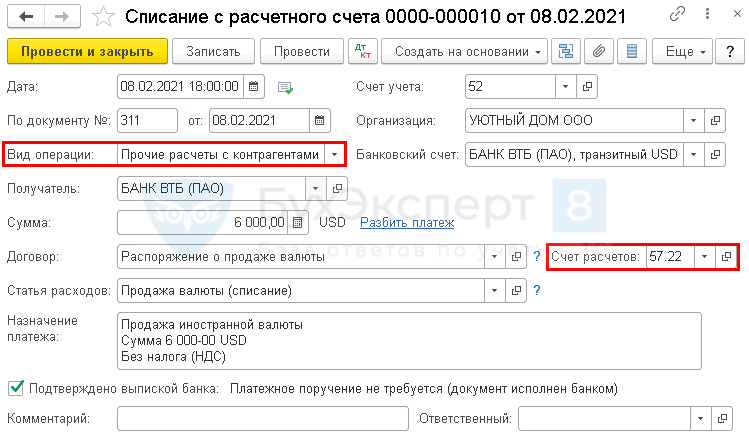

Операция оформляется аналогично .

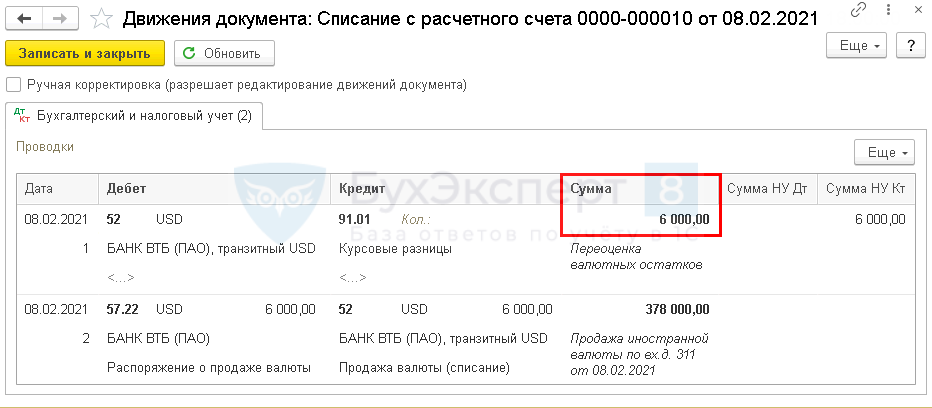

Проводки по документу

Документ формирует проводки:

- Дт Кт 91.01 — отражена положительная курсовая разница при переоценке валюты на валютном (Курсовая разница = Остаток в иностранной валюте на расчетном счете * (Курс ЦБ РФ на дату продажи – Курс ЦБ РФ на дату последней переоценки) счете;

- Дт 57.22 Кт — продажа иностранной валюты с транзитного валютного счета.

Расчет курсовых разниц при переоценке валюты на валютном счете.

Декларация по налогу на прибыль

В декларации по налогу на прибыль положительная курсовая разница отражается в составе внереализационных доходов:

- Лист 02 Приложение N 1: PDF

стр. 100 «Внереализационные доходы».

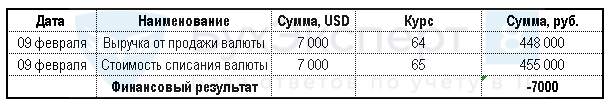

Отражение операций по продаже валюты в Отчете о финансовых результатах

Рассмотрим заполнение Отчета о финансовых результатах по нашему примеру. Отчет формируется по кнопке Заполнить через Отчеты — Регламентированные отчеты — кнопка Создать — Бухгалтерская отчетность (с 2011 года).

Отчет формируется автоматически по кнопке Заполнить. PDF

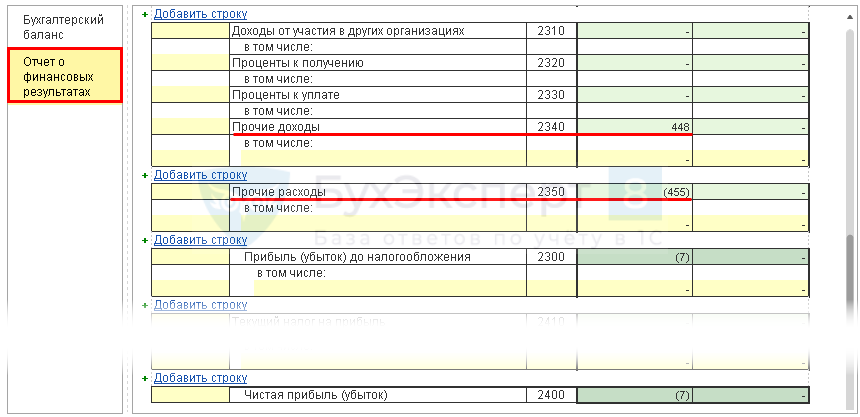

Ручное заполнение ОФР по позиции Минфина

При ручном заполнении ОФР в части операций по продаже валюты необходимо отразить финансовый результат, а не обороты. Для этого в нашем примере: PDF

- убираем сумму доходов от продажи валюты (Кт 91.01) из строки 2340 «Прочие доходы»;

- убираем сумму расходов от продажи валюты (Дт 91.02) из строки 2350 «Прочие расходы»;

- отражаем разницу между доходами и расходами по продаже валюты (Кт 91.01 – Дт 91.02) 448 000 – 455 000 = (-7 000) в строке 2350 «Прочие расходы».

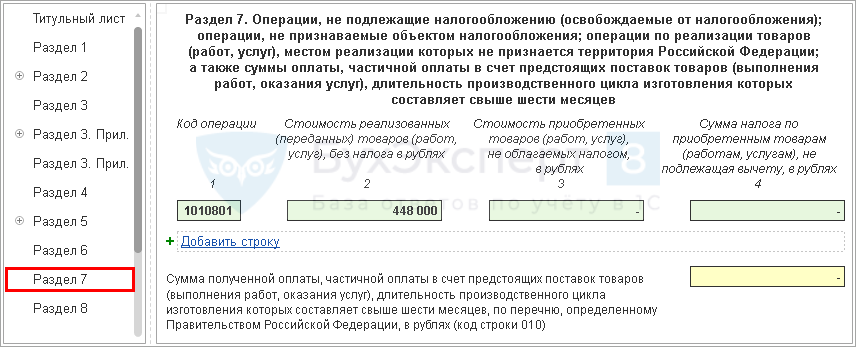

Отражение операций по продаже валюты в Декларации по НДС

Операции по продаже валюты не признаются объектом налогообложения (п. 3 ст. 39 НК РФ, пп. 1 п. 2 ст. 146 НК РФ). Следовательно, необходимо вести раздельный учет НДС и заполнять раздел 7 декларации по НДС. Счет-фактуру оформлять не требуется (п. 3, 3.2 ст. 169 НК РФ).

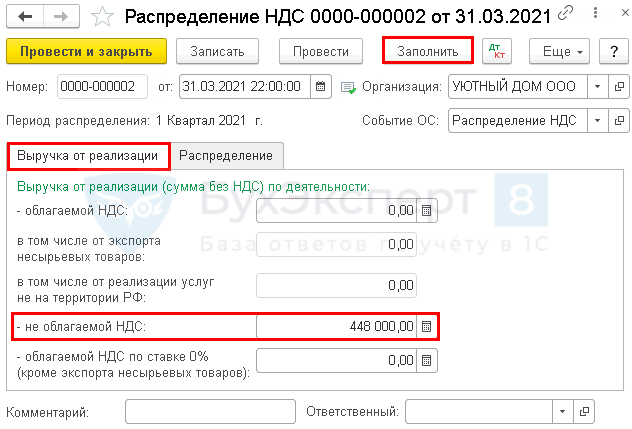

Распределение НДС

При ведении раздельного учета НДС необходимо ежеквартально оформлять документ Распределение НДС в разделе Операции — Регламентные операции НДС — кнопка Создать по следующему алгоритму:

- в автоматическом режиме заполнить документ по кнопке Заполнить;

- вручную на вкладке Выручка от реализации внести сумму выручки от продажи валюты в поле не облагаемой НДС.

Данные по счету 91.01 в автоматическом режиме в документ Распределение НДС не включаются.

Тогда на вкладке Распределение будет произведено распределение входящего НДС пропорционально облагаемым и необлагаемым НДС операциям.

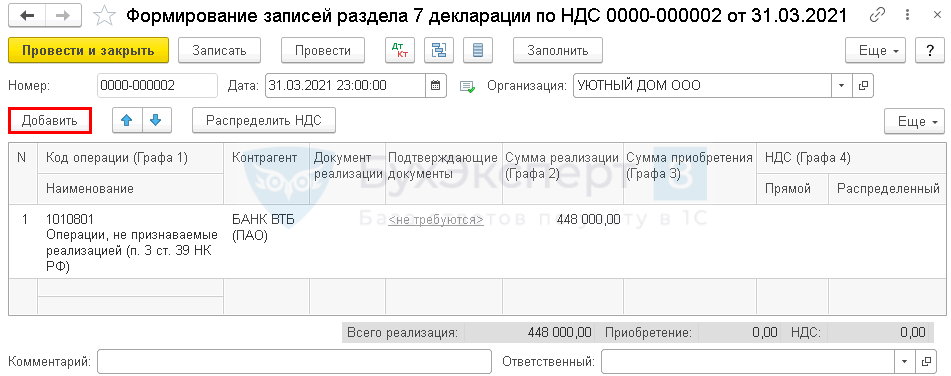

Декларация по НДС

Для автоматического заполнения раздела 7 декларации по НДС надо оформить документ Формирование записей раздела 7 декларации по НДС через Операции — Регламентные операции НДС. Данные вносятся в документ в ручном режиме по кнопке Добавить.

Раздел 7 декларации по НДС будет заполнен автоматически.

В декларации по НДС сумма выручки от продажи валюты отражается:

В Разделе 7 гр. 2 «Стоимость реализованных (переданных) товаров…»: PDF

сумма выручки от продажи валюты, код операции «1010801» Операции, указанные в пункте 3 статьи 39 НК РФ».

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 18 января | 62.22 | 248 000 | 248 000 | Поступление предоплаты от покупателя на транзитный счет | Поступление на расчетный счет — Оплата от покупателя | ||

| 18 января | 57.21 | 248 000 | Перевод валюты с транзитного на текущий счет | Списание с расчетного счета — Перевод на другой счет организации | |||

| 18 января | 57.21 | 248 000 | Зачисление валюты с транзитного на текущий счет | Поступление на расчетный счет — Перевод на другой счет организации | |||

| 05 февраля | 62.22 | 372 000 | 372 000 | Поступление предоплаты от покупателя на транзитный счет | Поступление на расчетный счет — Оплата от покупателя | ||

| 08 февраля | 57.22 | 63 000 | Продажа иностранной валюты с текущего валютного счета | Списание с расчетного счета — Прочие расчеты с контрагентами | |||

| 91.02 | 24 000 | 24 000 | Переоценка валютных остатков на валютном счете | ||||

| 08 февраля | 57.22 | 378 000 | Продажа иностранной валюты с транзитного валютного счета | Списание с расчетного счета — Прочие расчеты с контрагентами | |||

| 91.01 | 6 000 | 6 000 | Переоценка валютных остатков на валютном счете | ||||

| 09 февраля | 91.01 | 448 000 | Выручка от продажи иностранной валюты | Поступление на расчетный счет — Поступления от продажи иностранной валюты | |||

| 91.02 | 57.22 | 455 000 | Списание стоимости иностранной валюты | ||||

| 57.22 | 91.01 | 14 000 | 14 000 | Переоценка валютных остатков на валютном счете | |||

| 91.02 | 57.22 | — | 7 000 | Отклонения курса продажи валюты в НУ | |||

| — | НЕ.04 | — | 448 000 | Отражение доходов, не учитываемых в НУ | |||

| НЕ.01.9 | — | — | 455 000 | Отражение расходов, не учитываемых в НУ |

При нерегулярных операциях выгоднее пользоваться банками

В том случае, когда вы не инвестор и не планируете заниматься биржевыми спекуляциями с валютой, куда проще совершать операции через банк. При этом, конечно, идти в первый попавшийся банк не стоит.

Курсы в отделениях разных финансовых организаций могут серьезно отличаться. Поэтому хорошая идея здесь – сравнить их. Сделать это можно с помощью сайтов-агрегаторов вроде 1000bankov.ru, где представлены лучшие курсы в конкретном городе:

Плюсы такого способа понятны:

-

Не нужно открывать никаких счетов.

-

Не возникает налоговых последствий.

Среди минусов:

-

Нужно идти в банк в офлайне — это не всегда удобно.

-

После совершения транзакции нужно что-то делать с наличными.

Главные термины

В быту люди часто называют конвертацию покупкой, продажей либо обменом. Есть ли разница?

Например, если обмениваются американские доллары на российские рубли, – это продажа или покупка? Т.к. это взаимосвязанные операции, можно утверждать, что происходит и то, и другое.

Важно для себя понимать нюансы, несмотря на кажущуюся простоту ситуации. К примеру, часто можно увидеть, что курсы продажи и покупки, предлагаемые теми или иными банками, отличны друг от друга

Почему? Об это читайте далее.

Покупка

Тот курс на покупку валюты, что обозначен в банках, является стоимостью иностранного денежного знака, по которой организация приобретает деньги непосредственно у своих же клиентов.

Это важный момент для понимания происхождения указанной цены – особенно вкупе с информацией о продаже.

Продажа

Курс реализации денежного знака зависит от того, насколько банк готов продать имеющуюся в его распоряжении валюту по текущей фиксированной стоимости.

Важно! Курс продажи всегда несколько выше курса покупки, по которому финансовое учреждение принимает зарубежную валюту.

Теперь можно ознакомиться с более специфическим термином, который обозначает явление, с которым все пользователи банковских услуг имеют дело при валютных операциях.

Спред

Спред – это разница между курсами продажи и покупки зарубежных денежных знаков.

От его величины зависит то, какую прибыль потенциально может получить банк при проведении валютных операций.

Важно! Чем показатель спреда больше, тем выше банковские доходы от проведения операций с деньгами.

Если обыватель имеет намерение приобрести валюту, банк со своей стороны смотрит на стоимость продажи. Соответственно, наоборот, если клиент продаёт, учитывается цена покупки.

Как функционирует биржа и как происходит торговля на ней

Как я уже писала, это площадка. На ней реализуются торги:

- Акциями

- Паями

- Депозитарными расписками

- Облигациями

- Фьючерсными и опционными контрактами

- С покупкой и продажей валюты с возможностью ее вывода на банковские валютные счета

- Спекуляции с валютой

- Даже есть рынок драгоценных металлов и рынок зерна и сахара.

главная страница товарной биржи

Если насчет драгоценных металлов, зерна, валюты все более или менее понятно, то как насчет ценных бумаг? На самом деле ценные бумаги выпускают, чтоб привлечь деньги. Выпускать такие бумаги может любая компания или государство. Один из способов заполучить деньги для дальнейшего своего развития, это предоставить долю своей компании.

У инвесторов и обычных граждан. Покупатели становятся совладельцами компании. Капитал компании разделяют на микро доли и таких совладельцев может быть очень много.

Эта компания производит государственную регистрацию акций в реестре и выходит встречаться с покупателями на Московскую фондовую биржу. Можно занять деньги у покупателей, дав им облигации. А рассчитаться потом по условиям, прописанных в этой самой долговой расписке. Что, то выгодно всем.

И спекуляции с ценными бумагами, с фьючерсами, с валютой, покупка облигаций, но при одном условии….

Вот собственно и все ! И еще забыла сказать, что на Московской бирже торги разделены по категориям.

- Фондовый рынок

- Срочный рынок

- Валютный рынок

- Товарный рынок

Хорошо, кратенько разобрались, а кто же владелец этого Поля Чудес? Владелец не государство, а Московская межбанковская валютная биржа.Московская биржа появилась после слияния двух разных бирж: ММВБ и РТС.Но лично мне все это не интересно, важно кто управляет ей и какими федеральными законами ее деятельность контролируется. На самом сайте биржи я не без труда нашла информацию о том, кто же управляет такой огромной площадкой.Органами управления Московской биржи являются:

На самом сайте биржи я не без труда нашла информацию о том, кто же управляет такой огромной площадкой.Органами управления Московской биржи являются:

- Общее собрание акционеров

- Наблюдательный совет

- Правление и председатель правления

А органом контроля является Ревизионная комиссия. Вот что я нашла из ПОЛОЖЕНИЯ о Ревизионной комиссии Публичного акционерного общества «Московская Биржа ММВБ-РТС» от 26 апреля 2016 года , протокол №54:

Из положения о Ревизионной комиссии Публичного акционерного общества «Московская Биржа ММВБ-РТС» от 26 апреля 2016 года , протокол №54

Но пока у меня не было проблем с биржей, а значит, биржа с брокером выполняют свои функции хорошо.Биржа обеспечивает безопасность сделки.И деятельность ее регулируется законами РФ:

И это не весь список законов. А еще есть и нормативно правовые акты.Я привела только самые основные.И в заключении этого раздела статьи стоит отметить, что Московская биржа набирает обороты .Сами посмотрите. Я нашла такие данные в архивах Московской биржи.

И это всего за 5 лет. Сами посмотрите, в таблице эта динамика прослеживается слева направо.

| Группы клиентов | декабрь 2013 | декабрь 2014 | декабрь 2015 | декабрь 2016 | декабрь 2017 | декабрь 2018 |

| физические лица | 881 844 | 944 559 | 1 006 751 | 1 102 966 | 1 310 296 | 1 955 118 |

Конечно это очень мало, если принимать во внимание, что по данным http://www.statdata.ru/ население РФ составляет на 1 января 2019 146 780 720 человек. Даже, если взять от этих 146 миллионов только ¼ людей, которые по возрасту, по образованию могут торговать на бирже.Это составит всего 5% от 37 миллионов людей

Какие нюансы влияют на денежный курс?

Всю валютную торговлю, проводимую банками, определяет макроэкономика. Именно поэтому любые, даже на первый взгляд не слишком значительные, колебания спроса и предложения в связи с иностранными денежными знаками влияют на имеющийся курс.

Например, российские коммерческие банки могут устанавливать курс американского доллара к рублю в два раза больший, чем тот, что определён ЦБ.

Конечно, это приводит к падению спроса на деньги США, что не выгодно любому банку. Однако при наблюдаемом увеличении спроса и прогнозируемом ажиотаже в связи с приобретением валюты кредитно-финансовые организации часто поднимают курс продажи.

Помимо прочего, не стоит забывать и о состоянии экономики – это тоже довольно весомый фактор влияния на стоимость денег.