Что такое расчетный счет: 4 примера операций

Содержание:

- Расчетный счет – что это такое?

- Расчетный счет для ИП

- Что такое корреспондентский счет?

- Для чего нужен счет в банке?

- Проверить расчетный счет организации по ИНН

- Что такое корреспондентский счет Сбербанка

- В чем заключается разница между расчетным и корреспондентским счетом?

- Какое количество расчетных счетов может открыть ИП?

- Понятие расчетного и корреспондентского счетов

- Кому нужно открывать р/с?

- Разберемся по порядку

- Лицевой счет – что это такое и кто имеет право им пользоваться

- Как расшифровывается?

- Плюсы и минусы

- Сложности собственников счетов

- Счет по вкладам

- Когда счёт требуется закрыть

- Как закрыть расчетный счет

- Как узнать по номеру карты владельца?

- Заключение

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности «расчетного счета»?

Расчетный счет используется в роли «кошелька» вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на «кошельке» предприятия.

Расчетный счет для ИП

Законодательство не обязывает предпринимателей открывать расчетные счета. Можно использовать банковские счета и карты, открытые на физическое лицо. Но, как показывает практика, вести успешный бизнес с их использованием затруднительно.

Случаев, когда можно вести предпринимательскую деятельность без использования расчетного счета, не так уж и много. Все они относятся к розничной торговле и оказанию бытовых услуг.

Так, например, если вы продаете фрукты/овощи на рынке и принимаете оплату от покупателей наличкой, то, скорее всего, расчетный счет вам не понадобится.

Кстати, по указанию Банка России (п.5 и 6 № 3073-У от 7 октября 2013), наличные расчеты между ИП и юридическими лицами ограничены суммой 100.000 руб. по одному Договору. Разъясним это правило на примерах.

Пример #1: Торговля на рынке

Допустим, за место на рынке вы платите аренду путем перечисления денег на расчетный счет организации, которой принадлежит рынок. Договор аренды, обычно, заключается на 11 месяцев. Если аренда вашего места официально по Договору составляет, к примеру, 20.000 руб. в месяц, то ограничение в 100.000 руб. наступит через 5 месяцев. Это значит, что с шестого по одиннадцатый месяц вам нужно будет проводить остальные арендные платежи по безналу, то есть без расчетного счета никак.

Когда вы закупаете фрукты/овощи у юридического лица по Договору, то и здесь действует ограничение в 100.000 руб. Чтобы этого избежать, некоторые предприниматели разбивают такие договоры на несколько. Правда, не все организации и юридические лица на это охотно соглашаются.

Пример #2: Услуги маникюра на дому

Рассмотрим другой пример: девушка открыла ИП на Патенте и оказывает услуги маникюра/наращивания ногтей на дому. Оплату клиентов принимает наличными, аренду не платит, с юр.лицами не взаимодействует. В этом случае расчетный счет можно не открывать.

Однако, не всем клиентам будет удобно оплачивать услуги наличкой. По данным Центрального Банка, количество операций по банковским картам в 2017 году выросло на треть по сравнению с аналогичным периодом 2016 года. Всего было совершенно 24 млрд транзакций на общую сумму 63,4 трлн рублей.

Как заявила Ольга Скоробогатова, первый зам.пред Банка России: «На протяжении последних лет усиливается тренд по увеличению использования банковских карт в системе расчета за товары и услуги и снижается количество снимаемых с карт наличных средств».

В такой ситуации, для повышения качества обслуживания, индивидуальному предпринимателю – мастеру маникюра целесообразнее завести терминал для приема платежей по картам. И тогда, для полноценной работы такого терминала, ей понадобится расчетный счет в банке..

Ну а если ваша деятельность завязана на работе с крупными предприятиями и в обороте солидные суммы, то тут без расчетного счета никуда. Даже если экономически будет менее выгодно, ваши потенциальные заказчики отдадут предпочтение тем контрагентам, у кого есть расчетный счет.

Открыть можно несколько расчетных счетов для разных целей, что позволяет более четко учитывать денежные потоки. Для оптимизации расходов на бухгалтерию предприниматели используют дистанционные банковские сервисы, получая возможность для автоматизации бизнес-процессов.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее. Однако финансовых учреждений в стране сейчас насчитывается более 500, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Как узнать корреспондентский счет по расчетному счету? Это несложно — можно обойтись и без номера расчетного счета. Есть 3 варианта:

- посмотреть в разделе «Реквизиты» на сайте банка;

- позвонить по номеру горячей линии (быть клиентом этого банка не обязательно);

- посетить отделение банка.

Если составляете платежное поручение в личном кабинете банка, корреспондентский счет отобразится автоматически после ввода других сведений о получателе.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Для чего нужен счет в банке?

Ответ на вопрос: «Какие операции позволяет осуществлять банковский счет его владельцу?», – не может быть однозначным. Все зависит от типа счета. К примеру, если вы задумали совершить крупную покупку, на которую у вас недостаточно средств, то лучшим вариантом накопления будет завести банковский депозит (начинается на 423). В данном случае вы сможете пополнять вклад небольшими суммами и одновременно получать процентный доход. Также вы можете оформить кредит, тогда вам для его погашения откроют счет, начинающийся с 408 (или с 423), а банк для внутреннего учета операций откроет ссудный счет, номер которого начинается с 455 (подробнее о нюансах ссудного счёта).

Если вам необходим платежный инструмент для осуществления покупок по безналичному расчету – оформите банковскую карточку – она будет привязана к специальному карточному счёту (СКС)

Обратите внимание, что номер карты и номер счёта – это разные понятия (узнать об этом)

Если вы собираетесь осуществить межбанковский перевод (как это можно сделать бесплатно?), то одного номера счёта будет недостаточно, необходимо знать полные реквизиты счёта – «адрес» расчетного счета юридического или физического лица, куда отправитель хочет переслать денежные средства.

Проверить расчетный счет организации по ИНН

Существует перечень ситуаций, при которых потребуется проверка банковского депозита организации по ИНН.

- Если организация является должником по отношению к вам или вашей компании и не погашает задолженность в установленный срок;

- Компания не выполняет пункты заключенного с вами соглашения, нарушая права второй стороны;

- Требуется проверка банковских реквизитов организации до вступления с ней в трудовые отношения;

- Контакты с представителями и сотрудниками компании потеряны.

Выводы

Существует ряд ситуаций, при которых требуется проверка банковских реквизитов юридических лиц. Если возникла такая ситуация, лучше прибегнуть к легальным способам получения информации. Не стоит прибегать к услугам сомнительных специалистов или сторонних виртуальных ресурсов.

Что такое корреспондентский счет Сбербанка

Двадцатизначный индивидуальный номер, присваиваемый каждой банковской организации, и служащий для регистрации операционных сведений, называется корреспондентским счетом. Зная номер корсчета, контролирующие органы могут просматривать информацию о состоянии счет и движении средств по нему. Корреспондентский счет является одним из основных информационных ресурсов, позволяющих ЦБ судить о надежности коммерческой банковской организации, ее состоянии и законности производимой ею действий. При образовании отрицательного значения на корсчете, операции по переводам денежных средств будут недоступны. Такой способ идентификации присущ не только крупным банкам, таким как Сбербанк, корсчет присваивается любой организации осуществляющей коммерческую деятельность в банковском секторе РФ. Номера данного типа уникальны и ни в коем случае не повторяются. Узнать номер Корреспондентского счета не составит труда, данные общедоступны на официальной интернет-странице выбранного банка. Данные правила не касаются распространения информации об операциях и балансе. Получение данных сведений требует специальных прав, которыми обладает ЦБ и некоторые частные организации, например, те, что ведут аудиторскую деятельность.

Как использует корсчет банк?

После того, как мы определились с тем, кому и для чего необходим корсчет в реквизитах, посмотрим, как он используется. По своей сути – он являет собой некий депозит, созданный по принципу «до востребования».

Только в данном случае управлять им может не частное лицо, а кредитно-финансовая организация.

На этом «депозите» размещаются не только средства самого банка, но и заемные средства, финансы клиентов. С использованием этого счета и происходит отрытые депозитных счетов в Центральной Банке РФ.

К примеру, если на этом счете оказывается сумма денежных средств меньше, чем минимально допустимая, то эта организация на данный момент испытывает финансовые трудности.

Структура номера коррсчета

Теперь о том, сколько знаков корреспондентский счет имеет. Обычно у каждой страны здесь своя специфика.

В России традиционно количество цифр корреспондентского счета составляет 20 знаков – десятичных разрядов. Причём первые 3 разряда (т. н. счёт первого порядка) – всегда 301.

Далее показан пример, сколько цифр в корреспондентском счете:

К/с: 30101810700000000145

БИК: 044525145

Балансовые счёта 2-го порядка закреплены индивидуально за каждым банком и находят отражение в значениях 4-й и 5-й цифры коррсчёта.

Идущая следом тройка обозначает кодировку используемой валюты. Для российского рубля это – «810». Следующая цифра служит для проверки. Её определяют с помощью специального алгоритма.

Многие интересуются, сколько нулей корреспондентский счет включает. Отвечаем: обычно их подряд идёт 8.

Что касается последних 3-х цифр номера корреспондентского счёта, который открывают в самой кредитной организации (18-й, 19-й, 20-й разряды), то они обозначают трёхзначный условный номер участника расчётов. Кстати, они полностью соответствуют 7-му, 8-му и 9-му разрядам БИК (банковский идентификационный код).

ИНФОРМАЦИЯ

Что зашифровано в КС?

Что такое корреспондентский счет Сбербанка России? Выше мы писали, что счет состоит из двадцати цифр, они не берутся случайным образом, в них сокрыта необходимая информация.

- первые три числа – обозначение принадлежности банка к РФ. Это или 201 или 301;

- после идет номер персонального банковского счета, состоящего из 14 цифр;

- и последние три числа обозначают банковский индивидуальный код (БИК).

Сам БИК имеет от семи- до девятизначного набора цифр, и назначается он тоже Центральным Банком РФ, и является обязательным реквизитом, как способ узнать назначение платежа. БИК находится в открытом доступе, и его можно найти на официальном сайте банка, в личном кабинете (ЛК), позвонив или придя в филиал банка.

КС соединен с регионом, в котором находится банк, поэтому сколько бы ни было филиалов у Сбера, КС привязан к Москве. Т. е. даже если в реквизитах написано местоположение счета, обычно для совершения перевода средств достаточно указать лишь цифры.

В чем заключается разница между расчетным и корреспондентским счетом?

- Корреспондентский счет открывается банком в других организациях, а расчетный открывается иными небанковскими структурами;

- Корсчет не может быть открыт в банке, где уже имеется открытый расчетный счет;

- Кредит на корреспондентский счет не выдается;

- Расчетный счет — это аккаунт для работы клиента с банком, а корреспондентский — для работы банка с клиентами.

В номере корреспондентского счета последние три знака совпадают с БИК банка, в то время как в расчетном — последние три знака являются номером банка.

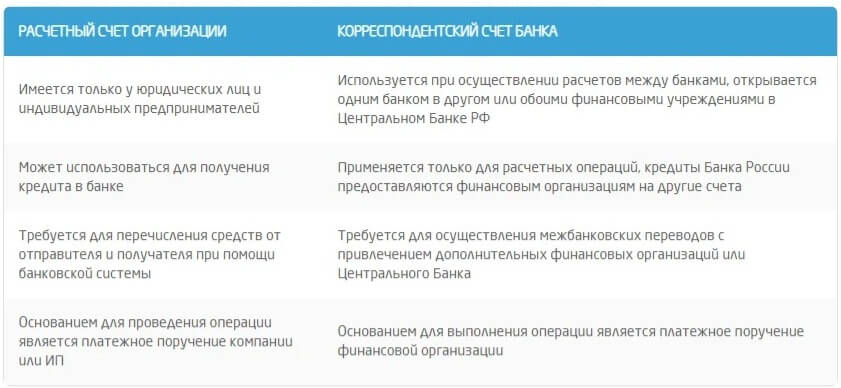

Для того, чтобы разобраться в чем заключается отличие между расчетным и корреспондентским счетом нужно их сравнить. Лучше всего это разъяснит таблица, приведенная ниже:

| Отличия по фцнкциям | Расчетный счет | Корреспондентский счет |

|---|---|---|

| Кто управляет | Управляет исключительно лицо, открывшее данный счет | Управляют банк-корреспондент, клиринговый центр и Центробанк |

| Кто распоряжается средствами | Самостоятельно распоряжается лицо, открывшее счет | Распоряжается лицо, открывшее счет, но с согласия финучреждение, которое его открывало |

| Возможность получения кредита | Предоставляется кредит | Кредит не предоставляется |

| Номер счета | Номером счета является номер счета в определенном банке | Номер счета всегда начинается с 301 |

Исходя из информации выше представленной таблицы, можно сделать вывод, что основными отличиями являются возможность управления имеющимися средствами и счетом в целом, а также возможность предоставления кредита.

Какое количество расчетных счетов может открыть ИП?

Необходимость р/с для индивидуального предпринимателя доказана практикой, ведь это открывает дополнительные возможности для получения заказов. Число аккаунтов для представителей ИП не ограничено законодательно — они вправе использовать столько р/с, сколько считают необходимым. Количество расчетных счетов в банках часто достигает 3-5 и более. Удобство и в том, что уведомлять ПФР, ФСС и ФНС об открытии не требуется — это обязательство банка.

При оформлении 2-х и более р/с индивидуальному предпринимателю стоит учесть:

- В сдаче различных деклараций нет потребности.

- Расходы на услугу (в том числе комиссии за транзакции) учитываются в статье затрат на УСН по дню снятия денег. В роли подтверждения сделки выступают ордера и выписки.

- В получении накладных или актов нет нужды.

Минус в том, что повышаются расходы на ведение и содержание р/с, ведь платить придется за каждый аккаунт отдельно.

Понятие расчетного и корреспондентского счетов

Чтобы компания имела возможность осуществлять безналичные расчеты со своими контрагентами, ей необходимо оформить расчетный счет. Подобный счет представляет собой упорядоченный набор двадцати цифр, который присваивается каждому предприятию. Счет является уникальным, и должен отражаться в документации, оформляемой при денежных расчетах с компанией.

Действующее законодательство РФ установило ограничение на наличные расчеты. В случае, когда сумма сделки по контракту превышает 100 тыс. руб., то компания или ИП должны оформить банковский счет, а не осуществлять операцию с помощью наличных средств.

Посредством расчетного счета проводятся такие банковские операции:

- финансовые переводы между деловыми партнерами или бюджетными организациями;

- использование средств, внесенных через кассу наличными;

- снятие денег для использования наличных средств на нужды производства, либо на личные потребности в условиях, если владелец бизнеса ИП.

Фактически, рассматриваемый счет является своеобразным хранилищем финансов предпринимателя. Деньги сохраняются в ведомстве банка, однако субъект наделяется правом расходовать их в любой момент. При этом все расчетные процедуры происходят только с согласия основателя счета.

Предприниматель или компания могут иметь сразу несколько счетов. При этом они могут концентрироваться как в одном банке, так и находиться в нескольких учреждениях. Каждый счет, тем не менее, представлен уникальной комбинацией и предоставляет пользователю полный комплект банковских услуг в контексте использования счета.

В свою очередь, банки также нуждаются в проведении разных безналичных операций ввиду специфики осуществляемой деятельности. С целью упростить расчеты между банками составляется соглашение, которое называется корреспондентским.

Такой контракт может визироваться как разными банками друг между другом, так и с одной стороны рядовой кредитной компанией, а с другой – ЦБ РФ. Услугами ЦБ РФ банки пользуются в тех ситуациях, когда существует потребность в обеспечении сохранности собственных средств. Это обусловлено тем, что множество банков вынуждены покинуть рынок, потеряв не только свои средства, но и деньги вкладчиков. Такая статистика сложила практику, в результате которой оформление соглашения с Центробанком – первый этап создания кредитной компании.

Следовательно, корреспондентский счет (или корсчет) – это расчетный счет для банковской структуры, который предназначен для расчета одного банка с другим.

Существуют такие виды корсчетов:

- ностро – счет одного банка в другом;

- лоро – счета, которые банк регистрирует прочим кредитным организациям;

- востро – банк оформляет счета зарубежным организациям. При этом нередко, как демонстрирует практика, данный вид корсчета ошибочно именуется «лоро».

Подразумевается, что для расчетов между контрагентами, чьи счета находятся в разных банках, также необходим корсчет организации. Так, если в платежном поручении отмечается счет компании из другого банка, то необходимо прописывать также корсчет этого банка для проведения платежа.

Если расчеты происходят в рамках одного и того же банка, то указание корсчета не является актуальным.

Корреспондентский договор может предполагать несколько сторон. Подобное обуславливается потребностями производства и спецификой осуществляемых всеми участниками сделки платежей.

Кому нужно открывать р/с?

Многие консультанты говорят, что обязательно для всех категорий предпринимателей оформлять расчетный счет, но это на самом деле не так. Согласно действующему законодательству, ведение расчетного счета является обязательным для каждого юридического лица.

Есть исключения для некоторых видов деятельности:

- индивидуальные предприниматели;

- кредитные учреждения (банки, МФО и прочее);

- граждане, которые занимаются частной практикой (в сферах юриспруденции, нотариусы, врачи и так дальше).

Важно отметить, что для каждого вида деятельности выделен номер в реестре, который и является частью номера р/с. Советуем вам ознакомиться с открытием счета в Тинькофф банке и Точка банке

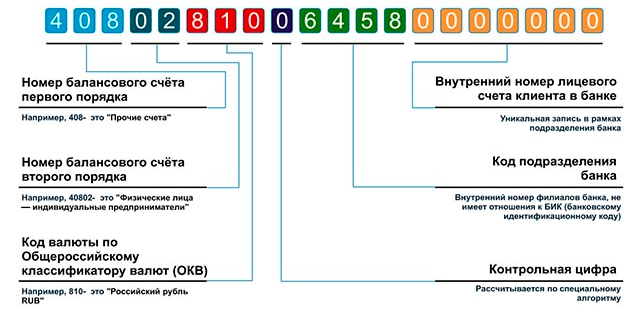

Разберемся по порядку

- Цифр всегда столько, сколько установлено приложением к Инструкции ЦБ РФ от 16.07.12 N 385-П относительно порядка бухучета в финансовых учреждениях РФ. Их всегда 20. Это правило действует на всей территории России и не предполагает исключений. Кому бы ни принадлежал счет: гражданину, предприятию или государственной структуре; в какой валюте не был бы открыт и для каких целей рассчитан: текущий, депозитный, заемный – он всегда состоит из двадцати знаков.

- Номер р/с никак не связан с номером привязанной к нему пластиковой карты:

- они имеют разное количество знаков: количество цифр в расчетном счете – 20, карты – 16;

- под один р/с могут быть выданы одновременно несколько действующих карт (например, для собственника и доверенного лица) с разными номерами;

- в случае размагничивания, утери или других проблем с картой, владельцу выдают новую, которая имеет другой серийный номер;

- пластиковая карта может стать источником сведений о номере счета только для работника банка-издателя, имеющего доступ к внутрибанковской базе данных;

- отдельные финансовые учреждения предоставляют клиентам возможность производить взаиморасчеты внутри системы через терминалы самообслуживания, пользуясь сугубо номером пластика, однако это исключение, а не правило.

Реквизиты для оплаты счета столь сложны и вряд ли упростятся по двум причинам:

- нормативной – форма платежных поручений, квитанций и других финансово-расчетный операций утверждена законодательно;

- фактической – в отличие от номера телефона или электронной почты, которые являются произвольной последовательностью случайных знаков, цифры расчетного счета значимы, и подлежат анализу (как например, полосы штрихкода).

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Как расшифровывается?

Теперь давайте более подробно разбирать, что означает расшифровка первых 5-ти цифр в расчётном счёте. Они составляют определённую группу счетов баланса банка. Эти счета утверждены Банком России и включают два раздела.

Первый состоит из трёх цифр и означает специфику расчётов. К примеру, следующие комбинации имеют разную расшифровку:

- от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков;

- 203 и 204 — счета для учёта драгметаллов;

- с 301 по 329 — счета для проведения операций между банками;

- 401 и 402 — счёта для переводов в бюджет;

- 403 — управление деньгами, находящимся в ведении Минфина;

- 404 — внебюджетные фонды;

- 405 и 406 — счета государственных компаний;

- 407 — юридические компании и ИП;

- 408 — физические лица;

- с 411 по 419 — вклады, открытые государственными структурами;

- с 420 по 422 — хранение средств юридических лиц;

- 423 — вклад открыт физическим лицом-резидентом;

- 424 — средства иностранных компаний;

- 425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

- 430 — средства банков;

- с 501 по 526 — счета, необходимые для учёта ценных бумаг.

Следующие 2 цифры нумерации в банковском расчётном счёте дополняют 3 предыдущие и трактуются нераздельно с ними. Давайте разберём на примере юридических компаний (первые три цифры — 407):

- 40701 — организация имеет отношение к финансовому сектору (это может быть микрофинансовая компания, пенсионный фонд и т. д.);

- 40702 — сюда относят открытые и закрытые общества;

- 40703 — счета некоммерческих объединений;

- 40704 — средства, выделенные для проведения выборов или общественных собраний.

Остальные разделы номера счёта

Следующими в счёте находятся три цифры, означающие валюту, в которой открыт счёт. Наиболее распространёнными среди них являются комбинации, представленные в таблице.

| Три цифры счёта | Валюта |

| 810 | Счёт открыт в рублях |

| 840 | В долларах США |

| 978 | В евро |

| 980 | В гривнах |

| 344 | В гонконгских долларах |

| 156 | В юанях |

Например, если счёт Сбербанка начинается с цифр 408, а с 7 по 9 цифры указаны 643, то счёт открыт физическим лицом в рублях. Если присутствует комбинация 407018 40, то счёт открыт финансовой организацией в долларах.

Затем следует проверочная цифра. Её ещё называют ключом, который позволят выяснить, правильно ли обозначен счёт при помощи обработки компьютером. Банк России разработал специальную методику для её расчёта исходя из остальных цифр, входящих в номер. Для владельца счёта такая цифра не несёт весомой значимости.

Следующие 4 цифры означают, в каком отделении был открыт счёт. Если вместо них указаны нули, то, возможно, что банк не владеет отделениями, и счёт был открыт в головном офисе.

Последние 7 знаков счёта означают порядковый регистр счёта в кредитной организации.Любой банк вправе применять свою классификацию данных цифр. Тем не менее имеются некоторые ограничения. К примеру, если корреспондентский счёт кредитной организации открыт в Центральном Банке, то последние 3 цифры будут последними 3-мя из БИК, а 4 перед ними составят нули.

Плюсы и минусы

Перед открытием нового р/с организации и предпринимателю стоит внимательно изучить плюсы и минусы содержания большого числа аккаунтов.

Преимущества:

- Быстрое управление финансами. Если в одном банке возникли технические проблемы с переводом, можно воспользоваться услугами другого финансового учреждения, где также открыт р/с.

- Снижение риска потери денег. Наличие большого количества расчетных счетов для организации не запрещено законодательством, поэтому компания вправе воспользоваться услугами разных банков и снизить риск потери средств при банкротстве учреждения.

- Конфиденциальность. Получить информацию о фирме труднее.

Минусы:

- Увеличение статьи расходов. Не секрет, что открытие и ведение р/с стоит денег, а вероятность получения льгот снижается.

- Возможны трудности в управлении финансами, которые распределены между группой банков. Кроме того, сложнее рассчитывать расходы.

Сложности собственников счетов

Каждый раз, когда возникает необходимость сообщить стороннему лицу реквизиты своего текущего или расчетного счета, многие сталкиваются с массой неудобств и неясностей:

- Сколько знаков в р/с?

- Совпадают ли они с номером, выгравированным на пластиковой карте?

- Почему обязательных к сообщению атрибутов счета так много? Кому и для каких целей нужны все эти ОКПО, КОРР, БИК, БУК, БУГАГА, ХЗ и КС? Разве нельзя как-то упростить перечень обязательных сведений? Ведь адрес электронной почты, интернет-ресурса или ICQ имеют гораздо более простые реквизиты. Мобильный номер в международном формате состоит всего из 12 цифр, однако этого достаточно, чтобы дозвониться до абонента из любой точки мира. Так почему банки заставляют своих клиентов диктовать бухгалтериям длинный номер c уймой непонятных цифр и букв?

Счет по вкладам

Счет по вкладам или другими словами счет по депозиту открывается в банковской организации физическим и юридическим лицам для получения дохода в виде процентов, которые начисляются на сумму положенных денег на счет. Счет по депозиту для физических лиц делят на два вида:

- срочные — оформляются на конкретный срок. Ставка при этом выше, чем у второго вида счета. В конце срока можно забрать накопленные денежные средства;

- до востребования — оформляются на неограниченный срок, деньги можно снять в любой момент.

Юридические лица открывают счет по вкладу на большие сумму, чтобы получать пассивный доход за счет начисления процентов. Обычно банки предлагают юридическим лицам открыть срочный депозит на определенный период с фиксированной процентной ставкой.

Когда счёт требуется закрыть

Существует несколько причин, по которым счёт закрывается:

- Решение владельца об открытии счёта в другом банке или о нецелесообразности использования безналичных переводов в деятельности фирмы;

- При изменении структуры фирмы (реорганизация) – в этом случае реквизиты станут другими, и счёт нужно открыть заново;

- Ликвидация общества;

- Банкротство фирмы;

- Решение судебных органов.

Для закрытия счёта вам нужно обратиться в отделение банка и написать соответствующее заявление. Вам выдаётся специальная справка о закрытии, в которой вы ставите свою подпись.

Если на дату закрытия счёт организации содержит какие-то деньги, ими можно распорядиться так:

- Перевести по другим реквизитам (на счёт в этом же или другом банке);

- Снять наличные;

- Поддержать благотворительные фонды (такая услуга представляется многими банками в отношении средств, которые не были востребованы владельцем).

Закрытие счёта не требует предоставления каких-то документов о ликвидации фирмы, банкротстве и прочем. Вы делаете это по своему желанию и не отчитываетесь банку о причинах. Закрытие одного счёта не запрещает пользоваться другими. Вы можете иметь сколько угодно счетов как в одном банке, так и в разных.

Как закрыть расчетный счет

Для закрытия расчетного счета вам потребуется собрать определенные документы:

- паспорт, который удостоверит вашу личность;

- чековую книжку;

- договор на открытие расчетного счета;

- печать.

Собрав необходимые документы, отправляйтесь в банк, в котором счет был открыт. В банке вам выдадут бланк и образец заявления о закрытии счета.

Уточните остаток средств на счете и с помощью платежного поручения или чека переведите или получите их. В заявлении помимо данных о договоре, о расчетном счете, нужно будет также указать причину закрытия.

Отдав сотруднику банка заявление на закрытие счета, чековую книжку и получив при необходимости остаток денег на руки, можете считать, что счет закрыли.

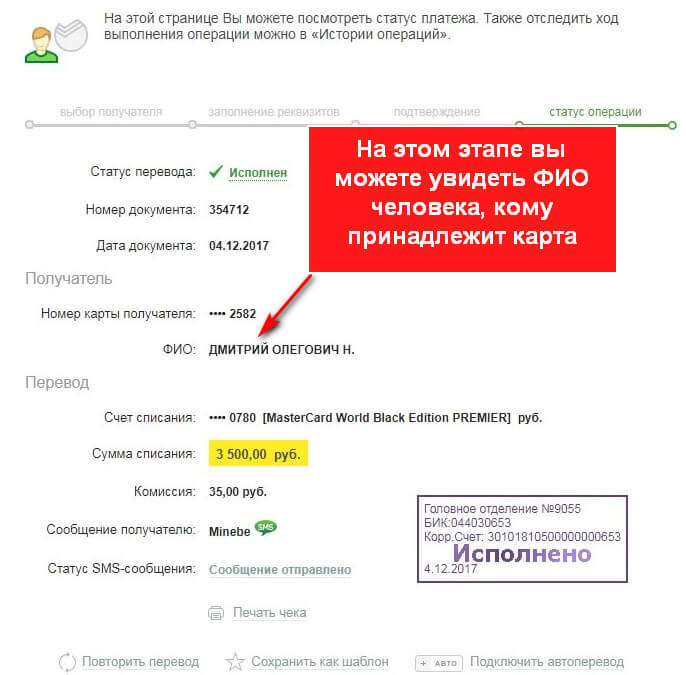

Как узнать по номеру карты владельца?

Иногда требуется, зная только номер карточки, узнать ее держателя. Согласно закону «О банковской тайне» (№395-1), данная информация закрытая и не публикуется — поэтому банк данные сведения не предоставляет.

Сведения о держателе пластика могут быть нужны, если, например, денежный перевод направлен ошибочно не на ту карту банка. При этом необходимо:

- Обратиться к держателю карты с просьбой вернуть деньги. Помочь может обращение в Центр поддержки своего банка. Потребуется предъявить квитанцию с указанием реквизитов карты, на которую были переведены денежные средства ошибочно, и номер проведенной операции;

- Необходимо указать причину отзыва транзакции;

- Уполномоченный специалист обратится официально к получателю с просьбой вернуть полученные деньги;

- Получить деньги, ошибочно переведенные не на ту карту.

Если карта была найдена, не следует искать ее владельца. Необходимо сдать ее в отделение любого банковского учреждения.

Имя держателя карты можно узнать и через интернет. Держатели карт Сбербанка на законных основаниях могут поискать информацию на официальных сервисах. При этом обязательно необходим доступ к системе «Сбербанк — Онлайн» (если оформлена данная услуга) и созданию платежных документов/чеков.

Потребуется:

- Войти в систему на сайте банка, авторизоваться;

- Сформировать платежный документ в разделе «Платежи и переводы». Указать переводимую сумму денег и номер карты, на которую ранее ошибочно были переведены денежные средства;

- Ознакомиться со сформированным платежным документом, выведенным на экран для подтверждения платежа. В документе отразится имя, отчество и только первая буквы фамилии держателя карты;

- Кликнуть «Отмена», не подтверждая операцию по переводу денег.

Также клиент Сбербанка может на номер 900 на мобильном телефоне указать номер карты и сумму денег для перевода. Для подтверждения операции в сформированном платежном документе будет указан получатель платежа. Операция по переводу денег должна быть отменена.

Заключение

Расчетный счет в банке предназначен для финансовых операций и хранения средств коммерческих фирм и индивидуальных предпринимателей. Он позволяет отправлять и получать деньги безналичным путем, инкассировать наличные, перечислять зарплату персоналу на пластиковые карты, организовывать эквайринг и так далее.

Любая фирма или ИП могут открывать любое количество расчетных счетов, препятствовать им банки права не имеют.

Для того, чтобы открыть счет, нужно рассчитать свои потребности, подобрать банк с наиболее выгодными тарифами на расчетно-кассовое обслуживание, собрать пакет документов и обратиться в выбранную кредитную организацию. Большинство банков сейчас дают возможность дистанционного предоставления документов, чтобы максимально ускорить открытие расчетного счета.

Стоимость открытия счета – показатель условный, его нужно рассматривать в комплексе с другими тарифами на РКО. Многие банки в маркетинговых целях предоставляют услугу открытия расчетного счета бесплатно, компенсируя это повышенными комиссиями на приходные и расходные операции.

Закрывать расчетный счет тоже следует с умом. Для этого нужно вывести с него средства, погасить долги по услугам банка и подать заявление. В некоторых случаях счет может быть закрыт по инициативе банка или в рамках процедуры банкротства.