Финансовая сфера

Содержание:

- Программа «Сбербанк Премьер»

- Привилегированное банковское обслуживание в Альфа-Банке

- Плюсы и минусы

- Премиум в Открытии и Тинькофф

- Привилегии в обслуживании клиентов

- Дополнительные бонусы карты AlfaTravel Premium

- 5 причин получить премиальную карту в банке

- Пакет услуг для клиентов категории Premium

- Affluent vs Emerging Affluent

- В ЧЕМ ОСОБЕННОСТЬ?

- Лайфхак

- Affluent vs Emerging Affluent

- Организация путешествий

Программа «Сбербанк Премьер»

Набор услуг для привилегированных клиентов крупнейшей финансово-кредитной организации страны — Сбербанка — называется «Премьер». Как выделяет людей с более высоким статусом этот банк?

К каждому владельцу пакета премиальных услуг прикрепляется свой собственный персональный менеджер. Он всегда готов предоставить своему клиенту квалифицированную консультацию по любому финансовому вопросу. Обслуживание людей с более высоким уровнем доходов осуществляется в специально выделенных зонах офисов. Общение с сотрудниками банка происходит в более комфортной и доверительной обстановке. Полностью исключаются потери времени на ожидание очереди.

Конечно, персональный менеджер не сидит все время на одном месте в ожидании визита своего подопечного. Однако премиальный клиент имеет возможность позвонить ему и назначить встречу на любое удобное для него время. Совершить звонок можно из мобильного приложения «Сбербанк Онлайн».

Премиальные клиенты банка получают пластиковые карты с увеличенными бонусами Visa Platinum Премьер или World MasterCard Black Edition Премьер. Кэшбэк при оплате таким пластиком на АЗС и при вызове такси может достигать 10 %, при посещении ресторанов — 5 %, при расчетах в супермаркетах — 1,5 %. Напомним, что стандартный размер бонусов «Спасибо» составляет всего 0,5 %. Подобных карт держатель пакета может получить 5 штук — на всю свою семью. За обслуживание привилегированного пластика банк со статусных клиентов денег не берет. Для обычного человека обслуживание карты с похожими условиями обойдется в 4 500 рублей в год.

При открытии вкладов на сумму более 700 тысяч рублей держатели пакета услуг «Сбербанк Премьер» получат более выгодную ставку — на 0,8 % выше, чем предусмотрено стандартными условиями. Это принесет им дополнительную прибыль как минимум в 34 тысячи рублей в год.

Также более привлекательными становятся условия при покупке/продаже валюты. При обмене одной тысячи долларов США на российскую национальную валюту привилегированные клиенты получат дополнительную выгоду в размере 1 000 рублей.

При необходимости участник программы «Сбербанк Премьер» может арендовать в банке сейф со скидкой 20 %.

Держатели премиальных карт Сбербанка получают бесплатно карты Priority Pass. Они позволяют им и их родственникам проходить в залы с повышенным уровнем комфорта в аэропортах. В таких залах всегда царит тишина. Их посетителям предоставляются бесплатные напитки и закуски, а также Wi-Fi.

Сбербанк бесплатно страхует премиальных клиентов и членов их семей во время туристических путешествий. Застрахованным людям возвращаются траты, которые они понесли при лечении, в результате задержек транспорта, преждевременного возвращения из поездки, утери багажа, возмещения материального ущерба третьим лицам.

Клиенты с повышенным статусом безвозмездно получают такие полезные услуги, как качественное медицинское обслуживание. Они могут без внесения оплаты пользоваться сервисами «Второе медицинское мнение», «Онкострахование», «Телемедицина».

Еще одна услуга для владельцев пакета «Сбербанк Премьер» — это помощь при составлении документов для возврата части уплаченных налогов (что приносит экономию времени и 1 500 рублей).

Сколько стоит пакет премиальных услуг Сбербанка? Первые 2 месяца услуги предоставляются бесплатно. В дальнейшем стоимость пакета будет составлять 2 500 рублей в месяц. Однако при выполнении определенных условий премиальные клиенты банка освобождаются от внесения ежемесячных взносов. Плата за месяц не будет взята, если:

- на последний день истекшего месяца финансовые активы клиента, размещенные в банке, составляли не менее 2,5 миллиона рублей;

- сумма активов в банке превышала 1,5 миллиона рублей, и при этом траты по премиальным картам за последний месяц составили как минимум 100 тысяч рублей;

- по пластиковым карточкам, выпущенным в рамках пакета, совершено трат не менее чем на 200 тысяч рублей в месяц.

Привилегированное банковское обслуживание в Альфа-Банке

ВИП клиенты выделяются из массы пользователей финансовыми возможностями. Чтобы войти в эту категорию, требуется открыть в финучреждении счёт на 2 000 000.00 – 10 000 000.00 рублей. Доход таких клиентов составляет не менее 150 000.00 рублей в месяц. Они способны позволить себе приобретать дорогие вещи и много путешествовать. Отдавая сбережения банку, пользователи заинтересованы в получении выгод от сотрудничества с эмитентом. В 2009 году Альфа-Банк вошёл в число первых финансовых учреждений России, предоставивших ВИП категории услуги premium-банкинга.

В чем суть?

Premium-клиентам Москвы и других городов страны предоставляются те же услуги, что и остальным гражданам, но на более высоком уровне. Применение термина «premium -банкинг» подразумевает индивидуальный подход к представителям VIP-категории. Суть привилегий такова:

- обслуживание в отдельных комфортабельных залах;

- услуги лучших менеджеров банка (персональные консультанты);

- более выгодный ссудный процент при получении кредита;

- процент выше стандартного при открытии депозита.

Администрации банков составили портрет среднестатистического клиента категории VIP.

Это:

- бизнесмен или сотрудник государственного учреждения или большой компании с внушительными доходами;

- житель мегаполиса, к примеру, Москвы или другого областного города России;

- возраст около 40-ка лет.

Плюсы и минусы

Бесплатные межбанковские переводы

Понятный интернет-банк и мобильное приложение

Минусы банка

Отсутствие отделений банка

Банк может в индивидуальном порядке понизить любые лимиты по карте. Например, снизить сумму бесплатного снятия.

Банк в праве запрашивать документы, отказывать в проведении операций, отключать от дистанционного банковского обслуживания. В таком случае придеться ехать в их единственный офис в Москве.

Плюсы пакета Тинькофф Премиум

Бесплатные межбанковские переводы

Выгодная страховка ВЗР

Выгодные условия бесплатного обслуживания

Выгодные условия посещения бизнес-зала

Высокий кешбэк

Повышенная процентная ставка для вкладов

Повышенная процентная ставка для накопительных счетов

Понятный интернет-банк и мобильное приложение

Процент на остаток по карте

Часто проводит акции с кешбэком и скидками

Премиум в Открытии и Тинькофф

Для получения бесплатного Премиума в банке достаточно нарастить брокерский счет:

- в Тинькофф — до 3 млн.;

- в Открытии — до 2 млн.

Именно по такой схеме я получил статус Премиум в Тинькофф и Открытии. Из полезного: для меня это конечно же повышенный кэшбэк по карте — 4% НА ВСЕ (одно из лучших предложений на рынке), чуть более высокая ставка для начисления процентов на остаток по вкладу и на карте (от 0,5% до 1,5% плюсом) и скидка на брокерские комиссии — плачу за все сделки 0,025% (где вы видели дешевле?)

Также в премиальный пакет входит бесплатная:

- мобильная связь;

- страховка по всему миру на всю семью;

- проходки в бизнес залы в аэропортах — в совокупности оба банка за год «наливают» мне аж 60 бесплатных посещений (Тинькофф по 4 в месяц, Открытие дает сразу — 12 в год). В путешествиях, особенно с маленькими детьми, очень нужная вещь (бесплатно поесть-попить-полежать, отправить ребенка в детскую комнату и даже принять душ — «это ли не счастье», особенно когда летишь с пересадкой).

- Плюс всякие «ненужные выгоды», типа скидок на покупку страховок, заказ такси премиум-класса, которые я не использую.

Привилегии в обслуживании клиентов

Клиентам, которые получают особое обслуживание, по желанию доступен личный консультант. Он назначается каждому клиенту, как только тот оформляет премиальные услуги, и консультирует его по телефону в любое время. Отзывы клиентов о премиальном обслуживании в Банке Райффайзен показывают, что консультанты обладают достаточной компетенцией и помогают проводить множество операций со счетами, существенно экономя время.

Привилегированных клиентов не только будут консультировать без очереди, но и предоставят для консультации отдельное помещение. Если клиенту будет необходимо получить консультацию от сотрудника банка по телефону, ему предоставят выделенную телефонную линию «Премиум Лайн».

Все переводы и платежи, осуществляемые привилегированными клиентами через систему транзакций Raiffeisen Connect, происходят бесплатно. То же самое касается системы постоянных платежей. Эта услуга называется «постоянное поручение» и состоит в том, что можно заранее задать сумму и период платежей, после чего они будут совершаться автоматически.

Дополнительные бонусы карты AlfaTravel Premium

Кредитная карта AlfaTravel Premium, как премиальный банковский продукт для путешественников, с подачи Альфа-Банка обросла множеством акций, бонусных предложений и партнерских программ. За их счет можно существенно сэкономить на услугах для поездок за границу и не только.

Кэшбек и мильная программа

Ко-брендовая карта AlfaTravel Premium позволяет пользоваться бонусной программой, наградой в которой будут мили – своеобразный кэшбек с каждой покупки. Мили дают возможность приобретать услуги для путешественников на сайте travel.alfabank.ru. Чем больше миль накоплено – тем меньше будет стоимость услуги.

Каждая миля конвертируется в один рубль. За покупки по карте, в том числе и в кредит, тоже начисляется определенное количество миль. Минимальный кэшбек – 5% за любые товары и услуги. А за покупку на сайте travel.alfabank.ru начисляются повышенные мили:

- 7,5% за приобретение авиабилетов;

- 10% за покупку ЖД-билетов;

- 11% за бронирование отелей.

Приятно, что за открытие карты начисляется 1000 приветственных миль – их можно сразу же потратить. Кроме того, мили не сгорают за определенный срок. Они могут списываться только при тратах клиентом или если тот не пользовался картой более полугода.

При заказе билетов или других услуг на сайте можно оплатить услугу полностью за счет миль. Не обязательно вкладывать даже рубль. Главное, чтобы бонусов хватило.

Партнеры и скидки

Ко-брендовая карта AlfaTravel Premium обладает рядом преимуществ, которые обеспечиваются как самой категорией карты (Visa Signature) и Альфа-Банком, так и широкой сетью партнеров среди компаний-перевозчиков, ресторанов и прочих фирм.

На сайте AlfaTravel Premium указаны следующие бонусы, которые получит владелец премиум-кредитки:

- Бесплатный персональный помощник (консьерж) – человек, который способен буквально решить все проблемы, за исключением нарушающих закон или этические нормы. То есть это «человек на побегушках»: забронировать билеты, распланировать путешествие, записать в салон красоты, порекомендовать специалиста и так далее.

- Заграницей можно будет 14 дней в год пользоваться связью без переплаты. Но только при условии, что клиент оформит услугу «Автоплатеж».

- Премиум-подписка на приложение App in the Air – позволяет с большим удобством пользоваться сайтом для заказа билетов и услуг от Альфа-Банка, получать уведомления о переносе или отмене рейсов и так далее.

- Бесплатная упаковка багажа 4 раза в год – работает только в основных аэропортах России. В случае, когда бесплатные упаковки закончились, можно купить услугу на 20% дешевле.

- Скидка на такси Wheely и Gett 20% при условии заказа машины «Бизнес-класс». Работает для ограниченного списка городов – Москва и Санкт-Петербург, Казань, Пермь, Сочи, Екатеринбург, Новосибирск, Лондон.

- Скидка в ресторанах Novikov Group (Шереметьево) – в ресторанах «Магадан» и «Колбасный цех» можно получить специальное меню с фиксированной ценой или скидку 10%, а также скидку 10% на заказ бортового питания.

- Доступ в бизнес-залы Priority Pass – за 27 долларов можно будет войти в любой бизнес-зал ожидания в аэропортах всего мира и отдохнуть с удобством в ожидании рейса.

- Повышенная компенсация при задержке или отмене рейса – за счет снижения комиссии владелец AlfaTravel Premium может получить до 600 евро компенсации за задержку, отмену рейса, отказ в посадке или пропущенную пересадку.

- Скидки на аренду автомобиля в стране прибытия – компания Avis предлагает скидку до 35% и обслуживание вне очереди по премиум-карте, а RentalCars – всего 7%, но тоже приятно.

- Бесплатная круглосуточная поддержка от сервиса Global Customer Assistance Services – обработка вопросов, связанных с банковской картой круглосуточно и из любой страны.

- Юридическая поддержка – в случае необходимости Visa позаботится, чтобы клиент мог вызвать полицию, установить связь с консульством, найти хорошего юриста или адвоката.

Все акции, кроме услуги «Консьерж», действуют до конца 2018 года. За их счет карта AlfaTravel Premium становится довольно выгодной.

5 причин получить премиальную карту в банке

Премиум-карта подчеркивает статус и платежеспособность своего владельца. Ее держателю предоставляется премиальное обслуживание и специальные условия по различным банковским продуктам – вкладам, брокерским счетам, кредитам. Для состоятельных клиентов предоставляется Private Banking, в рамках которого предусмотрено индивидуальное обслуживание и консультации.

Премиум-карта в банке открывает целый ряд возможностей

- Премиальное обслуживание у партнеров платежной системы и банка (страховые компании, авиаперевозчики, гостиницы и т. д.).

- Повышенный кэшбэк, размер бонусов или миль, а также увеличенные лимиты начисления вознаграждения по программам лояльности.

- Повышенные проценты на остаток по карте и/или накопительным (сберегательным) счетам.

- Консьерж-сервис, специалисты которого окажут помощь в бронировании билетов, туров, поиске специалистов для выполнения различных работ.

- Бесплатные проходы в бизнес-залы аэропортов.

- Международный роуминг по льготной цене (для премиальных карт VISA)

Пакет услуг для клиентов категории Premium

Альфа-Банк применяет метод пакетного предоставления своих услуг для розничных клиентов. При заключении договора банковского обслуживания премиум-клиентам Альфа-Банка предлагают воспользоваться пакетом «Максимум+» или «А-Клуб Private Banking». По ним предусмотрены следующие преимущества:

| «Максимум+» | Круглосуточная информационная поддержка по выделенному каналу |

| Операции по своим картам и счетам по телефону через персонального менеджера | |

| Конвертация по курсу «Альфа-Форекс» до 5 млн рублей по телефонной заявке | |

| Карты Platinum в пяти валютах (RUB, USD, EUR, CHF и JPY) и переводы до 5 млн рублей | |

| Снятие наличности в банкоматах до 600 тыс. в сутки и до 3 млн рублей в месяц | |

| Разработка финансовой стратегии персональным менеджером | |

| Трансфер и доступ в бизнес-залы в аэропортах (Priority Pass) | |

| Предоставление банковских ячеек для хранения ценностей | |

| «А-Клуб Private Banking» | Карты и счета в восьми валютах — RUB, USD, EUR, CHF, JPY, GPB, CAD и CNY |

| Гибкие настройки платежных карт для членов семьи и круга доверенных лиц | |

| Индивидуальное принятие решения по кредитным продуктам | |

| Сделки через депозитарий и аккредитив | |

| Повышенный процентные ставки по вкладам | |

| Доступ на рынок зарубежных ценных бумаг и доверительное управление | |

| Управление финансовыми активами (Brokerage, Advisory Brokerage, External asset management) | |

| Круглосуточная информационная поддержка по выделенному каналу | |

| Консультации квалифицированных специалистов по вопросам налогообложения, страхования и управления капиталом | |

| Спортивные и светские мероприятия для клиентов | |

| Венчурные инвестиции |

Пакет «Максимум+»

Каждый клиент Альфа-Банка по пакету «Максимум+» в обязательном порядке обеспечивается персональным менеджером для помощи во всех вопросах, касающихся банковского обслуживания. В течение рабочего дня он по звонку клиента готов выполнить любую операцию с его счетами и поможет грамотно спланировать управление финансами с учетом индивидуальных особенностей клиента. При необходимости заемных средств менеджер поможет подобрать кредитные предложения по оптимальным программам. В случае с депозитами и инвестициями он поможет выгодно вложить и приумножить свой капитал.

Для проведения операций со своими финансами пользователю пакета «Максимум+» нет необходимости ехать в офис Альфа-Банка. Достаточно позвонить персональному менеджеру и сообщить все свои пожелания. Даже новые банковские карты клиента сотрудник банка может привезти домой или на работу. Операции по переводу средств между своими счетами можно совершать по телефонному звонку 24 часа в сутки. Выделенная линия для клиентов Premium обслуживания 8-800-100-88-66 (для звонков из любого региона России) и (495) 786-88-66 (для клиентов из Москвы).

Affluent vs Emerging Affluent

По мере взросления рынка премиального обслуживания все больше банков пойдут по пути ужесточения принципов сегментирования клиентов. Банки будут выделять в отдельные категории тех клиентов, которые действительно могут претендовать на премиальное банковское обслуживание, и тех, кто может быть премиальным клиентом лишь в перспективе.

Например, в определенный период своей трудовой деятельности клиент начинает получать достаточно высокий доход, показывает хорошие обороты по карте, оформляет ипотеку. Сегодня для многих банков такой клиент уже попадает в премиальный канал обслуживания. Однако с точки зрения жизненного цикла он не располагает накоплениями, и при более пристальном рассмотрении должен попадать в сегмент Emerging Affluent, который предшествует сегменту Affluent, предполагающему прежде всего наличие свободных средств, которыми банк может управлять в рамках премиального банковского обслуживания. В таком случае учет оборота по карте, поддержание карточных остатков, наличие ипотеки от определенной суммы будут лишь индикаторами того, что в будущем по мере роста накоплений клиент может полноценно перейти в целевой сегмент Affluent

А поскольку по статистике годовой доход клиента сегмента Emerging Affluent, как правило, стабильно увеличивается и в определенный момент клиент естественным образом «дорастает» до премиального обслуживания, для банка важно просто не потерять данного клиента. Зачастую именно страх потерять перспективного клиента вынуждает банки предлагать премиальное обслуживание уже сейчас, но только уровень целевой доходности может помочь банкам определиться, где стоит «выращивать» клиента Emerging Affluent — в рамках премиального обслуживания либо за его пределами

В ЧЕМ ОСОБЕННОСТЬ?

Особенные клиенты банков — это люди с повышенным уровнем доходов. Именно им банкиры предлагают особое — премиальное или привилегированное обслуживание. Как попасть в премиальную зону?

Прежде всего, нужен определенный среднемесячный остаток денег, которые клиент хранит на всех счетах данного банка. Как правило, для получения статуса привилегированного клиента достаточно поддерживать суммарный среднемесячный остаток от 1 до 3 млн руб. (конкретная цифра зависит от банка).

Лайфхак

Важная деталь: если в одном и том же банке открыты счета не только для самого клиента, но и для членов его семьи, то в суммарном остатке обычно учитываются и эти счета. Таким образом, получить премиальный статус при семейном обслуживании бывает проще, чем при индивидуальном.

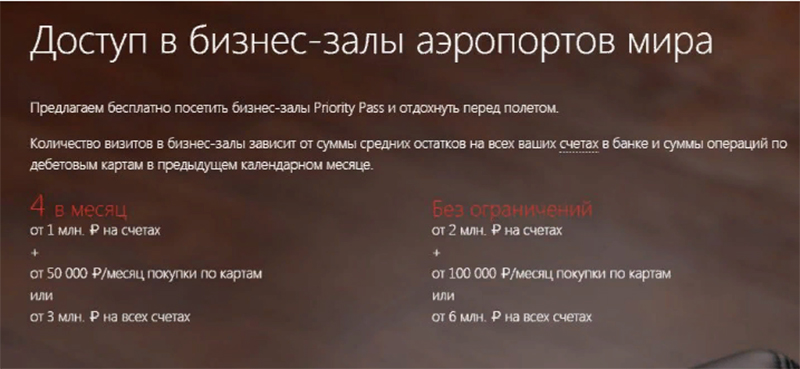

Также учитывается сумма покупок, которую клиент совершает посредством дебетовых карт, полученных в данном банке. Если сумма покупок составляет в среднем от 50 до 100 тыс. руб. в месяц, то это заявка на попадание в премиальную категорию. Причем иногда привилегированный статус дают за одно лишь соблюдение указанного критерия. Но чаще суммарный остаток денег на счетах рассматривают в совокупности с суммой покупок по картам. Например, статус полагается тем, кто делает покупки на сумму 50 тыс. в месяц и хранит на счетах не менее 1 млн руб. (если же покупок меньше, то необходим повышенный остаток — 1,5 или 2 млн).

Вот так бывает

А вот снятие наличных вряд ли поможет в получении и поддержании премиального клиентского статуса. В недалеком прошлом многие банки давали привилегированный статус за оборот по карте. При этом понятие «оборот» включало в себя в числе прочего снятие денег через банкомат. Клиенты этим пользовались, специально пополняя карту и снимая средства, чтобы достичь нужного оборота. Однако сегодня ведущие кредитные организации уже не рассматривают подобные операции в качестве критерия для попадания в премиальную зону.

Среди банков есть такие, которые относят к особенной категории клиентов с определенным уровнем зарплаты. Так, если человек получает каждый месяц, скажем, 250 тыс. руб. (сумма условная) на карту конкретного банка, то ему предлагают в этом банке премиальные условия обслуживания. Добавим, что в некоторых банках установлен период, в течение которого можно пользоваться привилегиями без соблюдения каких-либо условий. Обычно такой период длится месяц или два. Далее клиент либо достигает требуемого остатка средств, уровня покупок или зарплаты, либо лишается премиального статуса.

Affluent vs Emerging Affluent

По мере взросления рынка премиального обслуживания все больше банков пойдут по пути ужесточения принципов сегментирования клиентов. Банки будут выделять в отдельные категории тех клиентов, которые действительно могут претендовать на премиальное банковское обслуживание, и тех, кто может быть премиальным клиентом лишь в перспективе.

Например, в определенный период своей трудовой деятельности клиент начинает получать достаточно высокий доход, показывает хорошие обороты по карте, оформляет ипотеку. Сегодня для многих банков такой клиент уже попадает в премиальный канал обслуживания. Однако с точки зрения жизненного цикла он не располагает накоплениями, и при более пристальном рассмотрении должен попадать в сегмент Emerging Affluent, который предшествует сегменту Affluent, предполагающему прежде всего наличие свободных средств, которыми банк может управлять в рамках премиального банковского обслуживания. В таком случае учет оборота по карте, поддержание карточных остатков, наличие ипотеки от определенной суммы будут лишь индикаторами того, что в будущем по мере роста накоплений клиент может полноценно перейти в целевой сегмент Affluent

А поскольку по статистике годовой доход клиента сегмента Emerging Affluent, как правило, стабильно увеличивается и в определенный момент клиент естественным образом «дорастает» до премиального обслуживания, для банка важно просто не потерять данного клиента. Зачастую именно страх потерять перспективного клиента вынуждает банки предлагать премиальное обслуживание уже сейчас, но только уровень целевой доходности может помочь банкам определиться, где стоит «выращивать» клиента Emerging Affluent — в рамках премиального обслуживания либо за его пределами

Кроме стандартного сервиса, банки активно предлагают VIP-обслуживание. Данный сегмент является одним из прибыльных, но принципы работы отличаются от стандартных. Лучший сервис, самые квалифицированные сотрудники, уютная обстановка. Что включает в себя премиальное банковское обслуживание и во сколько оно обходится клиенту?

Организация путешествий

Организация перелетов, бронирование гостиниц, заказ столиков в ресторанах и кафе, поддержка по юридическим вопросам — эти и другие услуги доступны VIP-клиентам через консьерж-сервис.

Специалисты Aspire Lifestyles готовы удовлетворить как стандартные запросы клиентов, так и необычные пожелания:

- туры любой сложности под ключ;

- аренда частных самолетов и яхт;

- подбор гидов, которые знакомы со спецификой разных направлений;

- получение доступа на частные мероприятия, презентации ограниченных серийных товаров класса люкс и др.

Страхование

Держатели премиальных карт могут приобретать продукты «Альфа-Страхования» со скидкой до 30%. Бесплатно предоставляется услуга страхования в путешествиях. Сумма покрытия включает занятия экстремальными видами спорта. В полис можно включить лиц, сопровождающих клиента Альфа-Банка.

.jpg) Альфа страхование для путешественников.

Альфа страхование для путешественников.

Трансфер

Премиум-клиентам доступно до 15 трансферов Wheely в крупные российские аэропорты (московские Домодедово, Внуково, Жуковский, Шереметьево, Екатеринбург, Казань, Сочи, Краснодар, Санкт-Петербург) и обратно.

Условия получения трансферов:

- при остатке на счетах от 12 млн руб. доступно 15 поездок с Wheely в год, но не более 3 в течение 1 месяца;

- при остатке от 6 млн руб. или 3 млн руб. + совершении покупок на сумму от 200 000 руб. в месяц — 12 трансферов в год, но не более 2 в течение 1 месяца;

- при остатке от 3 млн руб. или 1,5 млн руб. + оплате Альфа-картой покупок на сумму от 100 000 руб. в месяц — 2 поездки с Wheely в год.

В других городах, которые не обслуживаются перевозчиком Wheely, можно компенсировать стоимость такси.

Условия:

- максимальное возмещение — 2500 руб.;

- за 1 поездку списывается 1 бесплатный трансфер;

- для компенсации доступны последние 10 поездок;

- оплачивать такси нужно картой Альфа-Банка;

- сумма компенсации поступает на счет в течение 10 рабочих дней.

Priority Pass

В рамках программы Priority Pass доступен привилегированный спектр услуг между рейсами или в ожидании самолета. VIP-клиенты и один или несколько сопровождающих бесплатно могут посещать комфортные залы в более чем 130 аэропортах мира. В бизнес-залах им предоставляются быстрый Wi-Fi, возможность подзарядить гаджеты, легкие закуски и напитки.

Предложения от программы Priority Pass.

Предложения от программы Priority Pass.

Роуминг

Клиенты Альфа-Банка, обслуживающиеся в рамках премиального тарифа, могут пользоваться интернетом и мобильной связью за границей по «домашним» тарифам. Предложение распространяется только на абонентов «большой четверки»: МТС, Билайна, МегаФона, Теле2.

Бронирование отелей

С Альфа-Банком сотрудничают более 20000 отелей в России и за границей. Гостиницы готовы предоставить VIP-клиентам номера по лучшим ценам и бесплатно повысить категорию обслуживания.

Доступны ранний заезд и поздний выезд. Предоставляются ваучеры на дополнительные услуги: организацию мероприятий, доступ в бизнес-залы, SPA и обслуживание в номерах.

Кафе и рестораны

Держатели премиальных банковских карт могут забронировать столик там, где уже все занято. Это самая востребованная услуга в рамках консьерж-сервиса.

Партнерами банка являются:

- ресторан с паназиатской кухней Asia Bar & Grill, где клиенты могут самостоятельно приготовить блюда по рецепту шеф-повара;

- ирландский паб Drunken Duck, в барной карте которого есть напитки на любой вкус — английские эли, немецкие лагеры, островной виски, шотландские стауты и др.;

- сеть пиццерий, ориентированная на американский вариант итальянской кухни, Sbarro и др.

Развлечения

В рамках премиального обслуживания можно получать билеты на спектакли и выставки со скидками, посещать музеи, минуя очереди на входе. Специалисты консьерж-сервиса помогут с доступом на VIP-вечеринки, пригласят звезд в качестве ведущих частных мероприятий, организуют личное знакомство с селебрити.

Личный помощник

В рабочее время отделений банка VIP-клиентов обслуживает личный менеджер.

Помощник может выполнять такие распоряжения:

- совершение безналичных операций;

- подбор наиболее выгодных инвестиционных инструментов в зависимости от целей и свободной суммы;

- обмен валют без визита в банк (до 17:00 по МСК конвертация доступна по курсу биржи — можно совершать операции тогда, когда это выгодно).

Личный менеджер предоставляет информационную поддержку и дает любые консультации, которые необходимы клиенту для работы с банком и комфортного распоряжения финансами.

Личный менеджер для VIP-клиентов.

Личный менеджер для VIP-клиентов.