Ошибка “не подключен фондовый рынок” в сбербанк инвестор

Содержание:

- Какой доход обеспечивает физическому лицу приобретение акций

- Способы открытия счета

- Как открыть ИИС

- Какими путями можно провести такую сделку

- Как пользоваться — инструкция для инвестора

- Общая информация

- Регистрация в Сбербанк Инвестиции

- Что покупать и как выбирать стратегию начинающему инвестору: тарифы и инструменты

- Как пополнить брокерский счет

- Способы покупки акций физическими лицами через Сбербанк

- Финансовые площадки, где можно совершать сделки и инструменты

Какой доход обеспечивает физическому лицу приобретение акций

При покупке акций физическими лицами, клиент вправе рассчитывать на два вида дохода:

- активный, когда он сам производит куплю-продажу на фондовом рынке и иных площадках, с которыми сотрудничает финансовое учреждение;

- пассивный, связанный с получение процента от прибыли акционерных обществ.

Следует помнить, что дивиденды и сделки по продажам облагаются налогом со следующими видами ставок

- 13% — для физических лиц по дивидендам, если они зарегистрированы и постоянно проживают на территории РФ;

- 15% — по дивидендам, для граждан, проживающим в других странах мира;

- 13% — с продажи акций физического лица, проживающего в РФ;

- 30% — с продажи акций для тех, кто постоянно проживает за границей.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

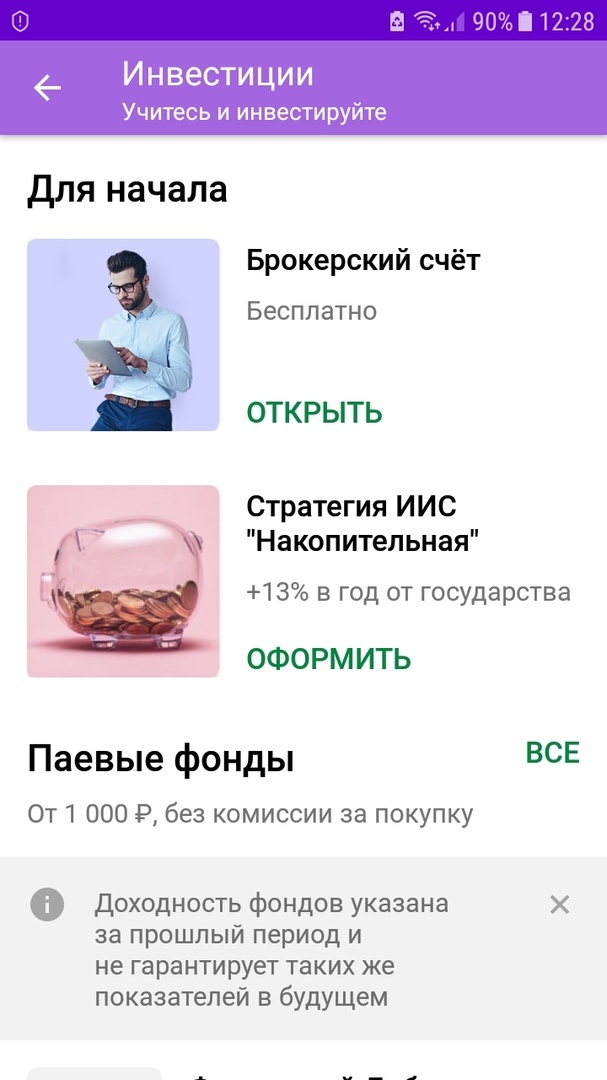

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

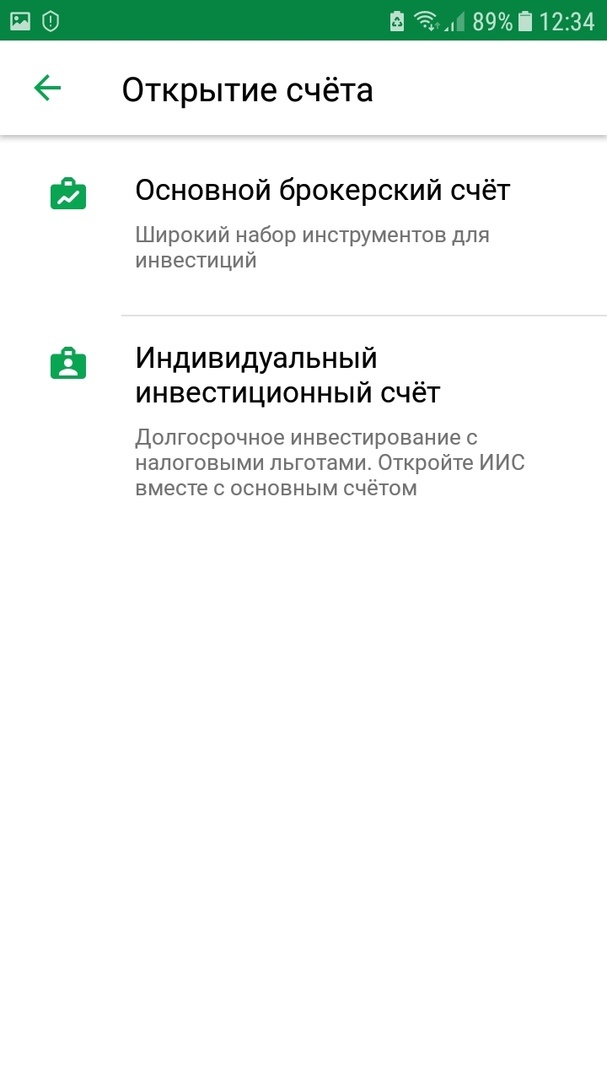

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

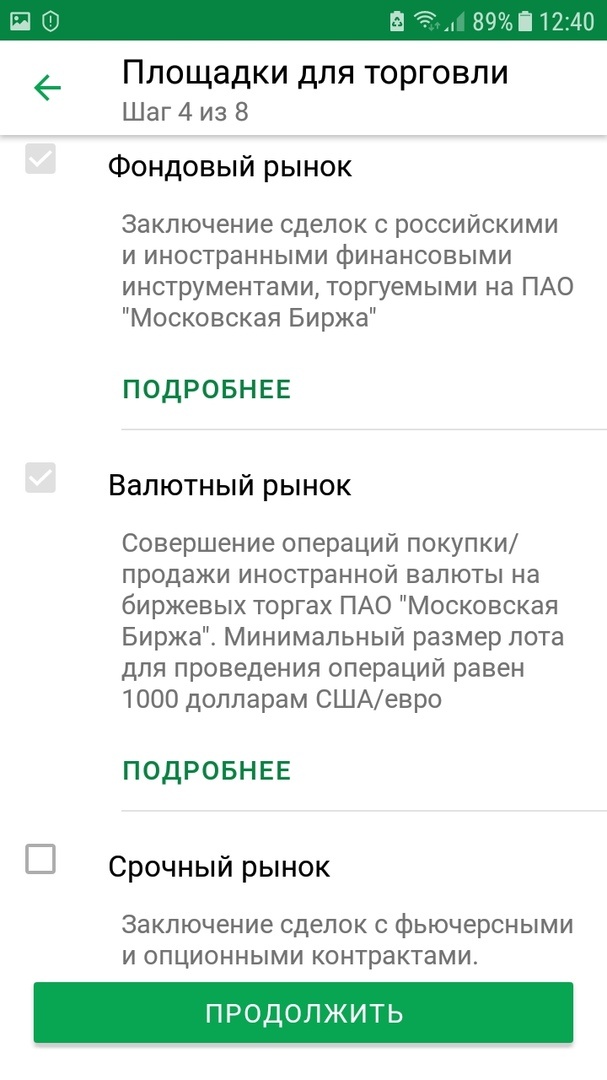

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

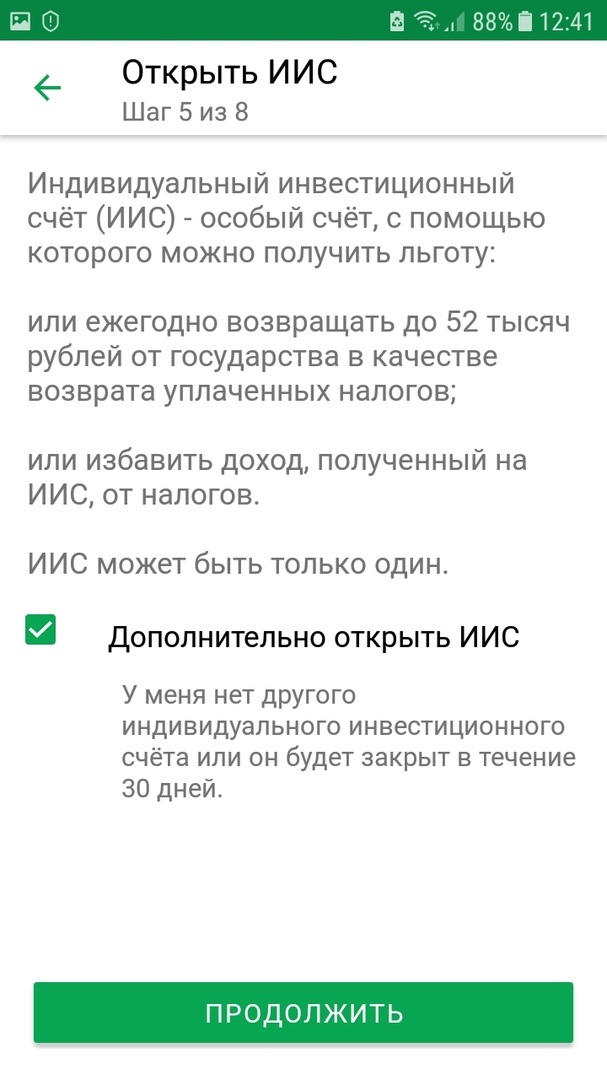

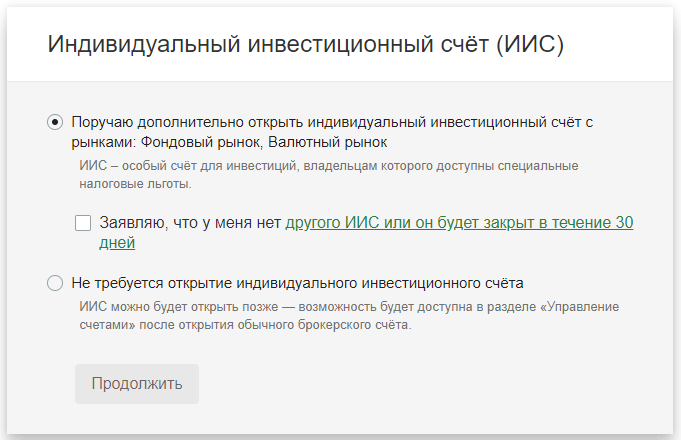

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

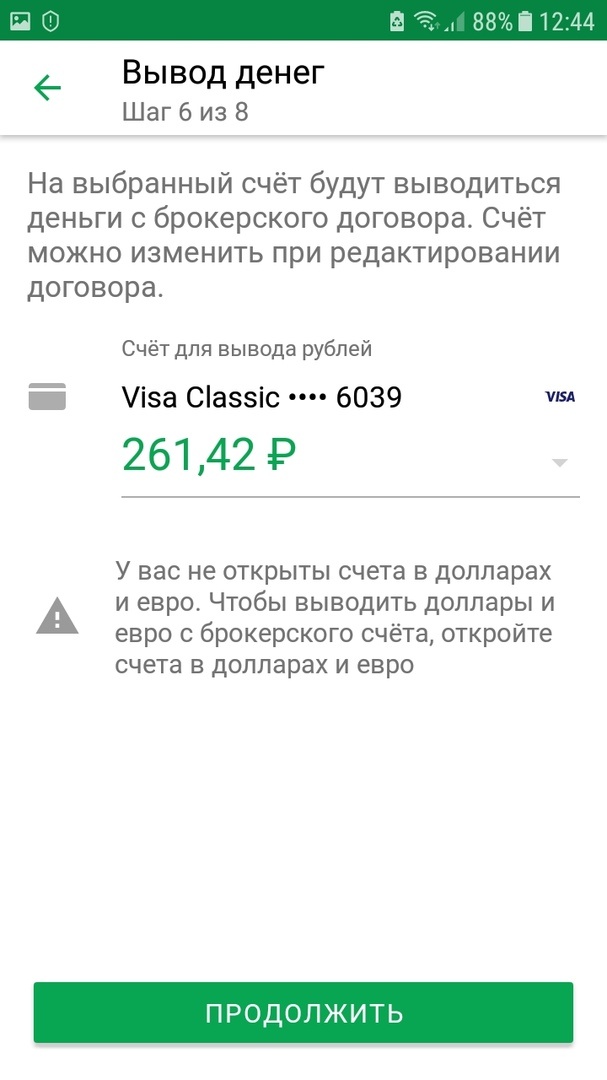

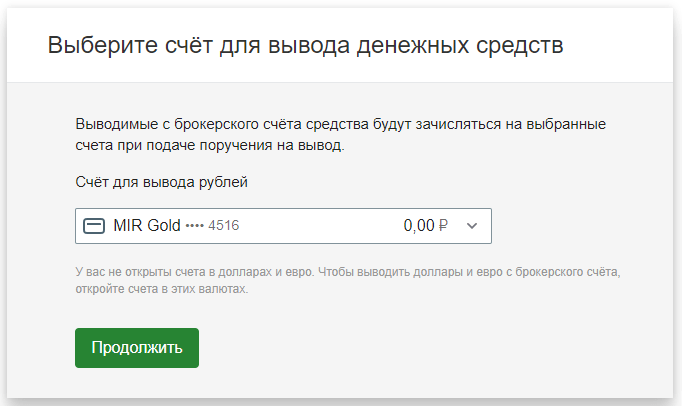

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

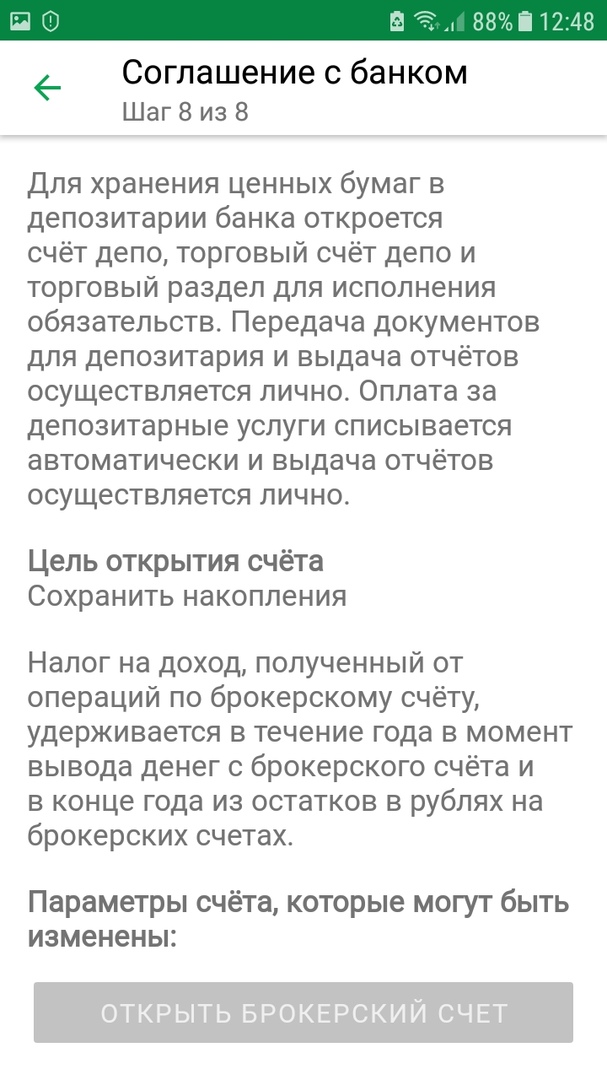

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

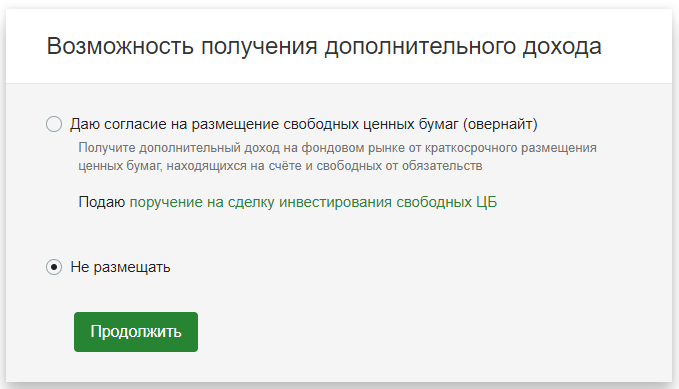

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

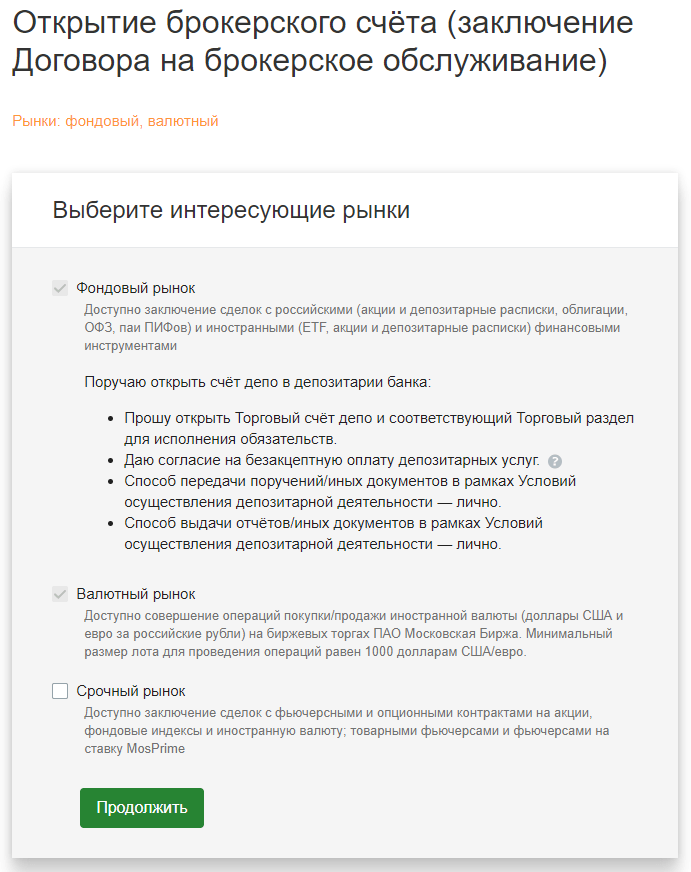

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

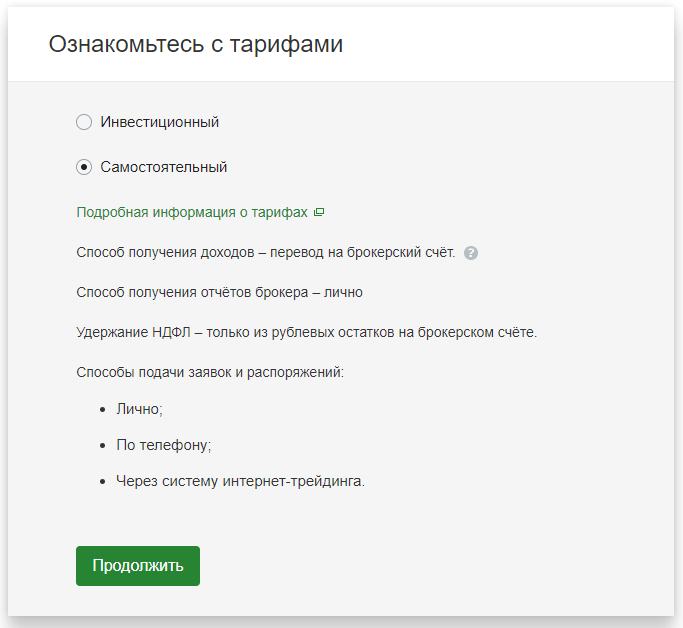

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

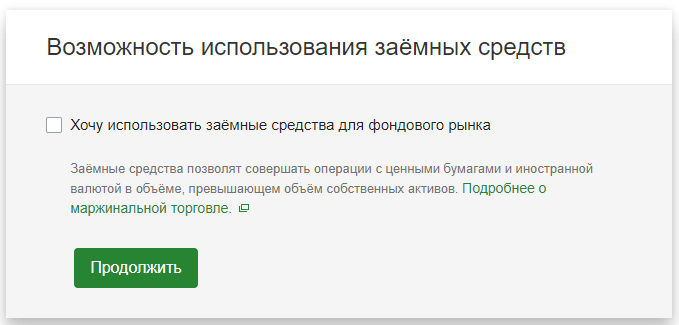

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

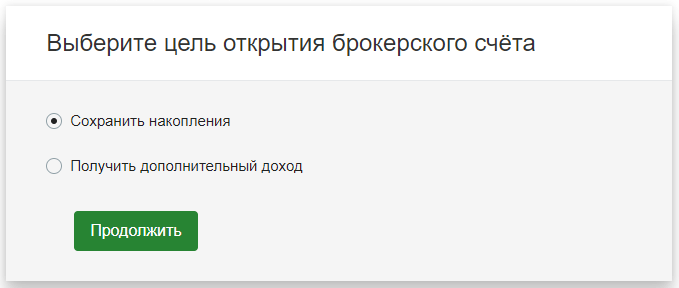

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

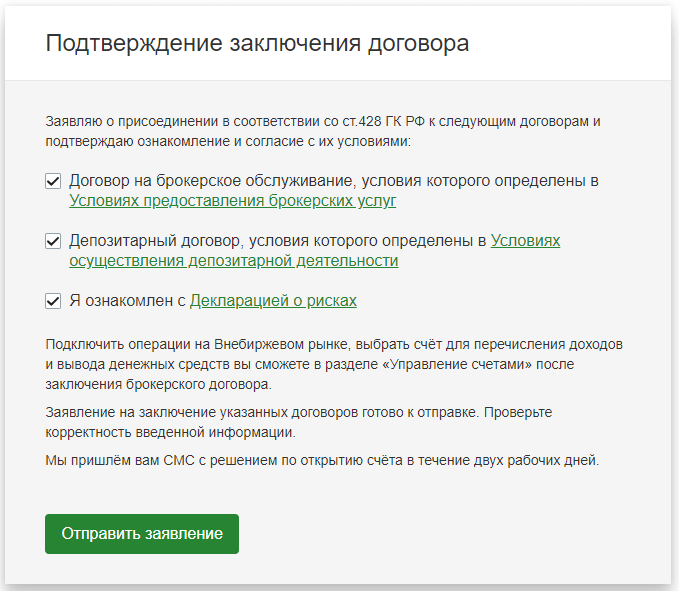

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Какими путями можно провести такую сделку

Сбербанк предоставляет брокерские услуги всем клиентам, которые желают продавать и покупать акции. Так, любой желающий может как продать акции Сбербанка Сбербанку посредством интернета, так с помощью других способов.

Брокерское обслуживание

Под брокерским обслуживанием понимается комплекс определённых продуктов и услуг, которые компания предоставляет своим клиентам. В основе этих услуг лежит предоставление доступа на биржу, интернет-трейдинг, предоставление консультаций на каждом этапе проведении сделок.

Как уже было сказано выше, Сбербанк предоставляет своим клиентам брокерские услуги. Причём клиент может самостоятельно выбрать один из двух пакетов брокерских услуг: самостоятельный или инвестиционный.

Тарифы на брокерское обслуживание

За совершение сделок по купле и продажи ценных бумаг посредством Сбербанка, взимается комиссионный сбор. Размер комиссии напрямую зависит от выбранного пакета услуг, а также суммы оборота за один торговый день (без учёта комиссии торговой системы).

- Максимальная сумма комиссии представлена в пакете «Инвестиционный» и составляет – 0,3%.

- Размер комиссии в пакете «Самостоятельный» составляет – от 0,165 до 0,006% (максимальная комиссия при объёме сделок до 50 тысяч рублей, минимальная при объёме от 100 миллионов).

Инвестиционные компании

Торговля ценными бумагами является крайне рискованным занятием. Для успешной торговли требуется глубокое знание рынка и большой опыт. Если вы не хотите посвящать практически всё своё время инвестированию в акции, то можете доверить это профессионалам. Для этого необходимо лишь вложить денежные средства в инвестиционную компанию.

Сбербанк предлагает частным инвесторам услугу доверительного управления их денежными средствами. Так, от инвестора требуется лишь вложить денежные средства. При этом Сбербанк сразу же предоставляет информацию о размере будущей прибыли вкладчика и степени рискованности вложения. За свою работу, банк взимает определённой процент от всей стоимости активов.

Фондовая биржа

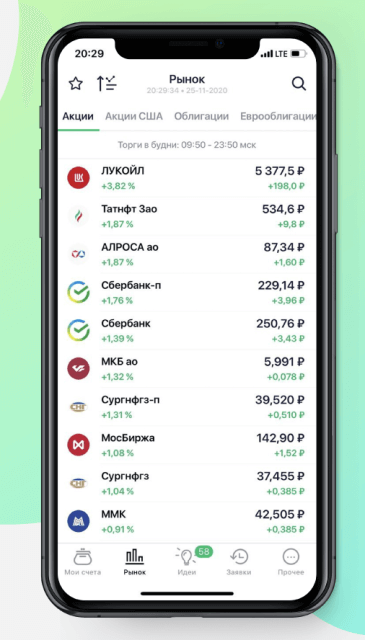

Сбербанк предоставляет доступ к различным фондовым биржам через специальные приложения «Сбербанк Инвестор» и QUIK. В этих приложениях, пользователь может свободно торговать ценными бумагами российских компаний через свой счёт, открытый в Сбербанке. Кроме того, в приложениях можно получить подробную аналитику о вариантах инвестиционных вложений в различные компании от экспертов.

Для торговли на фондовой бирже через Сбербанк необходимо лишь установить одно из указанных приложений, открыть брокерский или инвестиционный счёт, перевести деньги на созданный счёт через сервис Сбербанк Онлайн и начать зарабатывать деньги.

Как пользоваться — инструкция для инвестора

На самом деле, использовать программу для проведения процедур инвестирования достаточно просто, вследствие чего разобраться с последовательностью действий сможет даже тот пользователь, который ранее не работал с аналогичными платформами.

Суть процедуры достаточно простая, предполагает несколько последовательных действий, которые в результате приведут к необходимому результату:

- В первую очередь необходимо будет произвести открытие брокерского счета, либо выбрать стратегию инсвестирования из «готовых решений» в «Сбербанк Онлайн»,

- Есть и другой вариант – изначально происходит установка приложения «Сбер Инвестор«, после чего пользователю предоставляется возможность попрактиковаться в демо-версии, а затем уже производится открытие брокерского счета.

В данном случае никаких расходов и доходов не будет, просто пробное тестирование работы платформы.

Демо-версия предполагает использование приложения в гостевом режиме, вследствие чего необходимости вносить реальные денежные средства не будет. В том случае, если работа программы устроит – можно будет продолжить ее использование уже в стандартном виде, в противном случае достаточно будет выйти из аккаунта и удалить приложение.

Как в приложении, так и на официальном сайте, представлены определенные разделы, в которых можно будет получить информацию или провести необходимые действия по работе с приложением и работой на фондовом рынке. Основными разделами являются:

- «Мои счета» – главная страница приложения, на которой располагаются данные обо всех имеющихся счетах и индивидуальном инвестиционном счете, предоставляется информация обо всех суммах на счетах.

- «Рынок» – место приобретения ценных бумаг и совершения валютных сделок. Изучение рынка поможет сделать наиболее выгодные приобретения путем просмотра графика изменения стоимости актива. Также в данном разделе можно будет просмотреть все актуальные новости о валюте и бумагах.

- «Идеи» — здесь предоставляются аналитические данные о разных ценных бумагах, предоставляется возможность самостоятельно выбрать наиболее привлекательный вариант или даже собрать инвестиционный портфель.

- «Заявки» — все сделки, актуальные на данный момент, а также заявки, которые предполагают приобретение или продажу ценных бумаг.

- «Прочее» — пополнение собственного счета и вывод с него заработанных денежных средств, возможность проведения настройки входа приложение и обращение к сотрудникам банковской организации для получения ответов на возникшие вопросы/решение появившихся проблем с работоспособностью платформы.

Общая информация

Сбербанк предоставляет гражданам возможность инвестировать свои деньги в акции и другие ценные бумаги, тем самым получать доход от них. Но если предполагаемая эффективность не будет реализовываться, то и дополнительную прибыль будет невозможно получить.

Как работают инвестиции в Сбербанке:

- инвестор посещает банковское отделение и предоставляет заявление о том, что хочет инвестировать свои средства в активы;

- далее нужно выбрать из трех актуальных программ для вложения средств;

- управление переходит в руки специальных людей, занимающихся развитием конкретной выбранной программы;

- после окончания процесса гражданин может получить свои средства обратно вместе с дополнительной прибылью.

Рассмотрим все особенности, которые предполагает инвестирование в Сбербанке, и работу системы.

Доходность и условия

Если физическое лицо решило вложить свои деньги в предприятие и его активы, то нужно знать, через какое время средства вернутся обратно и в каком размере. Вся операция осуществляется по следующей схеме:

- вкладчик вносит необходимую сумму денег на счет;

- до этого нужно решить, сколько средств выделить на непосредственное развитие программы. Эти деньги будут называться рисковой частью. Гарантийная часть, то есть оставшаяся, вернется к инвестору даже в случае разорения фирмы;

- гарантийная часть перемещается во вклады и облигациями с помощью управляющих активами Сбербанка;

- на протяжении трех лет гражданин получает процент от прибыли фирмы, который тождественен сумме заложенной рисковой части;

- в конце вкладчику возвращаются его средства обратно с дополнительной прибылью, если все прошло хорошо.

Сбербанк предоставляет инвестиционных вклад на следующих условиях:

- срок от 3 лет;

- минимальная сумма – 1 000 рублей, максимальная – 1 000 0000 рублей, можно пополнять счет в течение вклада, но размер не должен превышать миллион рублей в год;

- вклады только в рублях;

- доход зависит от активности управляющей активами команды по выбранной программе.

В среднем доход от инвестиций представляет 10-12% от суммы вклада.

Досрочное расторжение

Представляются случаи, когда необходимо расторгнуть инвестиционный договор со Сбербанком в силу вынужденных обстоятельств. Но это не выгодно для инвесторов, поскольку в такой ситуации придется выплатить штраф банковской организации. Весь доход, который получил гражданин, перечислится на счет банка в качестве неустойки.

Размеры денежных взысканий тоже разные и зависят от двух факторов:

- срок, на который было открыто инвестирование;

- условия страховки. В ней могут быть прописаны дополнительные страховые случае, которые помогут избежать выплаты штрафа.

Изначально вложение средств в инвестиции предполагается как долгосрочный процесс. Поэтому нужно иметь подушку безопасности, которая поможет избежать кризиса и не забирать деньги из активов. Чтобы расторгнуть договор нужно подписать специальное соглашение, средства вернуться только на следующий год. Вклады в размере до 400 000 не возвращаются в полной степени, возвращенная сумма будет намного меньше.

Дополнительные опции от Сбербанка

Если инвестор осуществил вклад в данной банковской организации, он может воспользоваться следующими преимуществами:

- фиксация полученного дохода. Как только от вклада появилась первая прибыль, ее размер можно зафиксировать. Тогда уже никакие обстоятельства не изменят размер дохода, даже если эффективность программы понизится;

- смена фонда. В случае появления более выгодной программы вложения денег, гражданин может сменить фонд и сохранить при этом уже полученные средства на счету;

- ручная фиксация. Доходы от акций или дивиденды позволяют в дальнейшей перспективе увеличивать размер прибыли;

- получение части дохода. Если наступил случай, который признается страховым, то инвестор может получить часть прибыли еще до окончания срока инвестиций;

- функция автопилота. Гражданин сам может указывать параметры, которые фиксируют средства, полученные от вклада, на счету инвестора;

- увеличение вклада. В течение года можно добавлять деньги к инвестициям, но должно быть соблюдено обязательное условие – сумма пополнения в год ограничивается 1 000 000 рублей.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Что покупать и как выбирать стратегию начинающему инвестору: тарифы и инструменты

Начнем с тарифов, которые предлагает Сбербанк для инвесторов. Отличие тарифов – в процентной ставке за сделку на Московской бирже и возможности получать инвестиционные идеи. Банк предлагает всего два варианта:

- Самостоятельный. Минимальная комиссия за обслуживание, процент за сделку составляет 0,018% до 0,06%. Но в него не включены подсказки от брокера по инвестициям.

- Инвестиционный. Более высокий процент за сделку на фондовом рынке – 0,3%. С другой стороны вы получаете аналитические обзоры, ежедневные сводки с рынка, то есть брокер дает подсказки.

Все, что доступно на Московской бирже будет доступно и инвестору в вашем лице, Покупать и продавать можно более 300 видов ценных бумаг. Через «Сбербанк Инвестор» вы сможете купить и продать:

- акции и облигации;

- валюту;

- ETF и БПИФ.

Чтобы разобраться в этом многообразии новичкам, можно воспользоваться идеями аналитиков. Они доступны в приложении во вкладке «Идеи». Здесь вы найдете подборки ценных бумаг и их потенциальную доходность.

Если пройти тест в приложении «Какой вы инвестор», то его итоги отобразятся одним из вариантов портфелей – «Агрессивный», «Умеренный» либо «Консервативный». Последний подойдет новичкам, он составлен из ценных бумаг, защищенных капиталом. Суть в том, что если случится падение рынка, ваши вложения сохранятся. Доходность в рублях до 10% годовых, в долларах до 5%.

Как пополнить брокерский счет

Проблем с пополнением счета у Сбербанка нет вообще. При заключении брокерского договора, банк предоставит Вам реквизиты.

Они выглядят достаточно банально, все примерно также, как мы оплачиваем в повседневной жизни счета.

Пополняем брокерский счет в интернет-банке Сбербанк

- Заходим через компьютер в Сбербанк-онлайн

- В Меню выбираем-Брокерское обслуживание

- Выбираем пункт-Пополнить счет

- Выбираем торговую площадку

- Указываем счет, откуда списать сумму денег

- Указываем сумму списания

Пополнение брокерского счета в Сбербанке

Если подзабыли информацию про торговые площадки, вот вам напоминалочка:

- На срочном рынке проходят операции с фьючерсами и опционами

- На фондовом рынке проходят операции с акциями и облигациями

- На валютном рынке проходят операции с долларами США и евро

- На внебиржевом рынке проходят операции с акциями иностранных компаний и еврооблигаций.

Пополняем брокерский счет в мобильном приложении Сбербанка

Здесь пополнение брокерского счета даже удобней и можно сделать в любой момент.

1. Заходим со своего телефона по паролю в Сбербанк и выбираем пункт «Платежи»-«Остальные»

Пополнение брокерского счета через мобильный Сбербанк

2.В поисковой строке вручную с помощью виртуальной клавиатуры набираем фразу-Пополнение брокерского счета.

3.Появится окно для заполнения нужных анкетных данных: наименование рынка ( где вы собираетесь проводить торговые операции), код брокерского договора.

В мобильном Сбербанке выбираем рынок для пополнения брокерского счета

Всю финансовую операцию подтверждаем через sms.

Пополнение брокерского счета через офис Сбербанка

- Приходите в любой офис Сбербанка

- Сообщаете специалисту на какую площадку хотите завести деньги и номер брокерского договора.

Пополнение брокерского счета с карт других банков

Если вы хотите пополнить брокерский счет не со своих счетов, открытых в Сбербанке, а других банков, то нужно прийти в офис банка с этими данными:

ИНН: xxxxxxxxxx

БИК: xxxxxxxxx

Корреспондентский счет: xxxxx xxx x xxxx xxxxxxx

Банк получателя: ПАО Сбербанк

Счет получателя: xxxxx xxx x xxxx xxxxxxx

Получатель: УСОФР

Код участника: xxxxxxxxxx (указывается при платежах со счета, открытого в Сбербанке)

Точное наименование торговой системы в которой собираетесь совершать операции (например, ТС ФБ ММВБ или ТС FORTS)

Код договора xxxxx

Способы покупки акций физическими лицами через Сбербанк

Граждане, у которых есть свободные денежные средства, могут через Сбербанк заняться инвестиционным бизнесом. В настоящее время финансовое учреждение предлагает услуги по брокерскому обслуживанию на рынке ценных бумаг для клиентов, которые желают принимать самостоятельные решения и распоряжаться капиталом по своему усмотрению. Продажа и покупка акций физическими лицами через Сбербанк – это востребованная услуга на сегодняшний день.

В сотрудничестве со Сбербанком активно участвуют около 200 тыс. инвесторов по всей территории РФ. Они реализуют и приобретают акции и прочие ценные бумаги через учреждение в любое время и из любой точки земного шара, используя электронный портал.

Сбербанк создал редкие условия для своих клиентов, решивших сделать инвестиционные вложения и заняться покупкой акций.

Финансовые площадки, где можно совершать сделки и инструменты

Перечислим основные площадки для совершения сделок.

- Сбербанк входит в число игроков фондового рынка и сотрудничает с крупнейшей торговой площадкой — Московской биржей. Здесь физические лица имеют возможность покупать и продавать акции российских и иностранных компаний, а также пользоваться иными инструментами финансового рынка.

- На срочном рынке МБ производится торговля финансовыми инструментами российских компаний и компаний стран Восточной Европы. Частным инвесторам на площадке предлагаются широкие возможности по достаточно демократичным ценам. Клиенты имеют доступ к разным контрактам (фьючерсы, опции) на акции. Срочный рынок имеет развитую инфраструктуру, основан на новых технологиях и доказал свою надежность и ликвидность многолетней деятельностью.

- Если клиент не желает сотрудничать с посредниками в виде биржи, то Сбербанк предоставляет обслуживание на такой площадке, как внебиржевой рынок. Покупатель ценных бумаг имеет возможность напрямую договариваться с продавцом, минуя третьих лиц. Банк оказывает услуги на ВР только физическим лицам, которые согласно закону признаны квалифицированными инвесторами. На площадке открывается возможность приобретать ценные бумаги европейских и российских компаний.