Можно ли второй раз получить налоговый вычет за покупку квартиры и ипотеку?

Содержание:

- Кто может получить возврат налога при покупке квартиры?

- Калькулятор расчета имущественного налогового вычета

- Налоговый вычет второй раз

- «Детские» вычеты, если ребенок завел свою семью

- Кому и сколько раз можно воспользоваться имущественным вычетом при покупке жилья

- Документы для возврата налога по ипотеке

- Можно ли получить имущественный вычет у нескольких работодателей? Как?

- Получить два вычета одновременно? Легко!

- В каких случаях можно получить возврат 13% на лечение?

- Особенности получения многократного вычета

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Калькулятор расчета имущественного налогового вычета

Перейти к расчётам

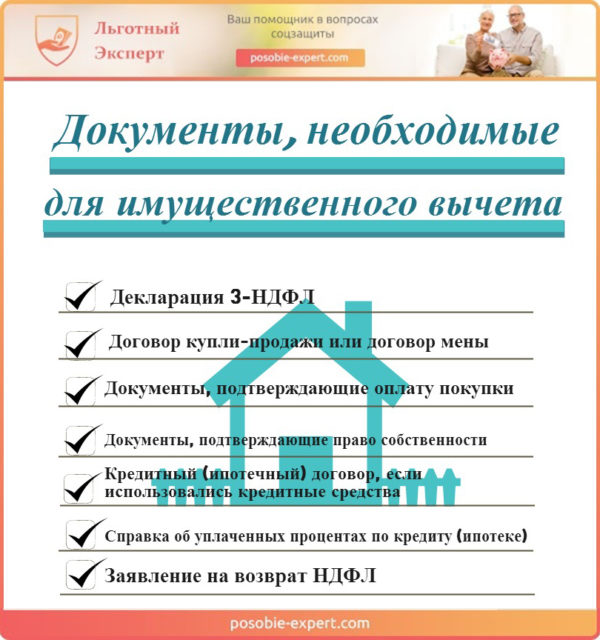

Документы

Для получения имущественного вычета необходимы документы, подтверждающие приобретение имущества и право собственности на него

Необходимо иметь в наличии документы, подтверждающие приобретение. К ним относятся:

- регистрация собственности в Росреестре;

- акт приема в эксплуатации жилья;

- платежные документы.

Если квадратные метры приобретались с помощью заемных средств, то также потребуется договор, заключенный с банком.

Способы получения

Существует 2 способа оформления вычета, которые различаются по месту получения денежных средств и по времени, когда можно направить заявку.

Особенности и пошаговый процесс оформления имущественного налогового вычета через налоговую службу и работодателя

Через налоговую можно получить всю сумму сразу, которая полагается за расчетные периоды. Но при этом подавать декларацию следует только после окончания налогового года, в котором была совершена операция по приобретению недвижимости. Если дом был куплен в январе 2017 года, то в налоговую с заявлением на возврат НДФЛ можно обратиться только после наступления 2018 года. Привязки к конкретной дате подачи декларации нет. Следует помнить, что, если документ был уже подан в налоговую за конкретный отчетный период, а затем был оформлен новый, к расчету будет принята более поздняя декларация.

Оформление вычета через налоговую проходит следующие этапы:

1 шаг. Заполнение 3-НДФЛ (здесь вы можете скачать бланк и заполненный образец).

Для получения имущественного вычета нужно заполнить декларацию 3-НДФЛ

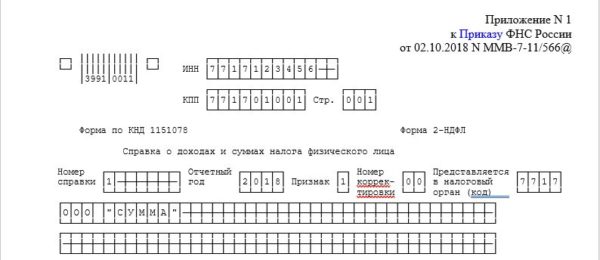

2 шаг. Получение на предприятии 2-НДФЛ.

Справка 2-НДФЛ выдается на предприятии

3 шаг. Сбор всех бумаг относительно купленной недвижимости:

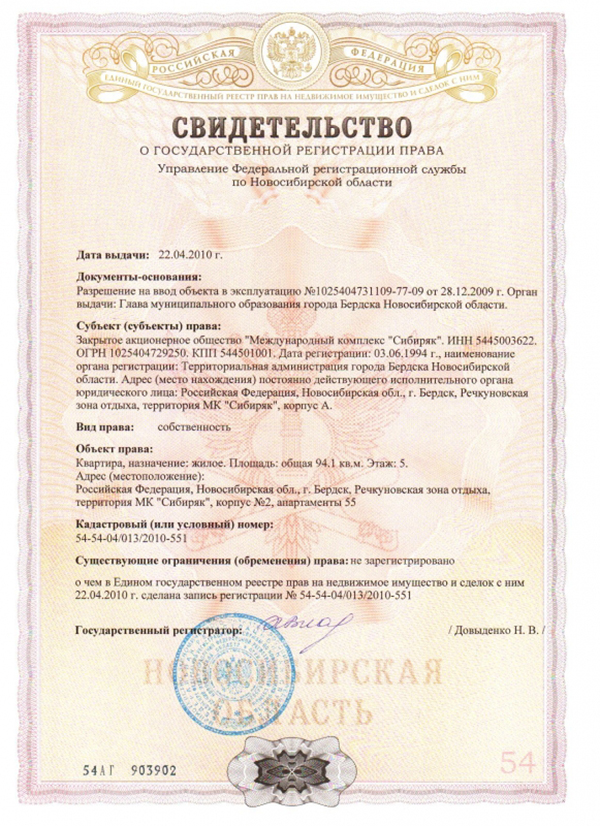

- документ, подтверждающий право собственности;

- договор с банком, если жилье было приобретено с помощью заемных средств;

- платежные документы, характеризующие размер расходов;

- выписка банка о выплаченной сумме процентов по кредиту с графиком их погашения;

- документ о браке и заявление о распределении долей при получении налогового вычета, если куплена совместная собственность.

Для оформления имущественного вычета нужно собрать все документы, которые касаются недвижимости и права на нее

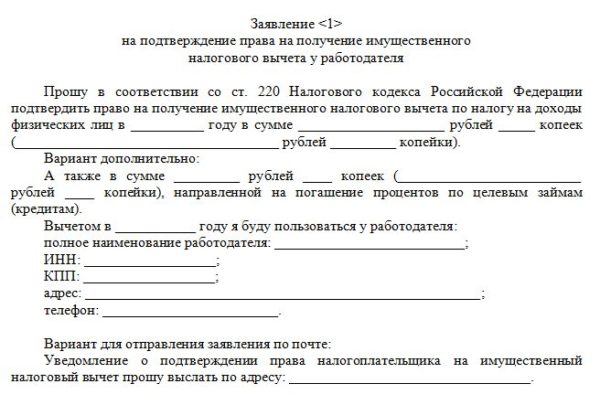

4 шаг. При передаче всех бумаг в налоговую заполняется заявление, в котором указывается на какой вид возврата подоходного налога претендует заявитель (форму заявления вы можете скачать здесь). Дело рассматривается не более 3-х месяцев, после чего деньги поступают на счет налогоплательщика.

Вместе с пакетом документов необходимо заполнить заявление на получение имущественного вычета

Через работодателя предоставляется возврат подоходного налога по частям, которые определяются размером ежемесячного заработка. Если гражданин получает 50000 рублей, то с него не будет сниматься НДФЛ в размере 50000 * 13% = 6500 рублей каждый месяц. При этом подать на получение вычета разрешается в том же году, что и была приобретена недвижимость.

Для получения вычета через работодателя потребуется:

1 шаг. Сбор всех необходимых документов.

Документы необходимые для получения имущественного налогового вычета

2 шаг. Предоставление бумаг в налоговую с заявлением о получении денег на месте работы.

В налоговую с пакетом документов предоставляется заявление для получения имущественного налогового вычета у работодателя

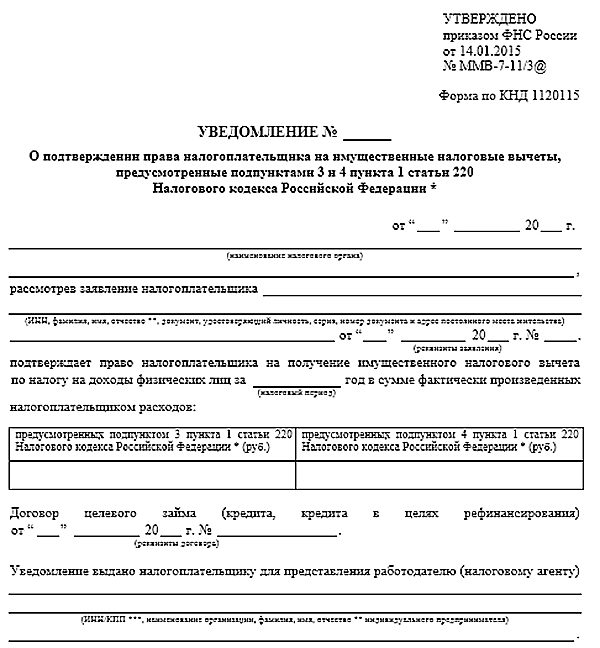

3 шаг. Получение через месяц налогоплательщиком уведомления.

Получив уведомление из налоговой, гражданин передает его вместе с заявлением в бухгалтерию своей организации

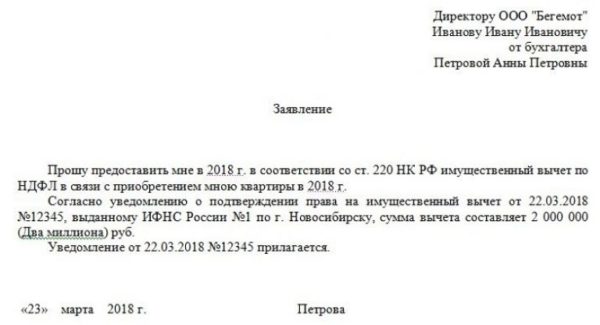

4 шаг. Составление заявления для бухгалтерии с просьбой о возврате подоходного налога. Предоставление уведомления по месту работу.

Образец заявления на получение имущественного вычета, которое сдается в бухгалтерию предприятия

Налоговый вычет второй раз

Налоговый вычет представляет собой особую привилегию, для граждан РФ, заключающуюся в том, что они могут вернуть до 13% от стоимости приобретенного объекта недвижимости или от размера переплаты внесенных банку в виде процентов по ипотеке средств.

Максимальная сумма вычета составляет 2 миллиона рублей. Если высчитать от этой суммы 13%, то получается 260 тысяч.

Наибольшая сумма допустимой компенсации за вычет должен рассматриваться отдельно в зависимости от того:

- приобретена квартира до 2014 года;

- после 2014 года.

В случае если объект недвижимости покупался в период до 2014 года, то:

- сумма вычета может быть до 260 тысяч от стоимости всего объекта;

- 13% от всей суммы начисленных в банке процентов, внесенных в качестве переплаты при приобретении жилья в кредит (без каких-либо ограничений).

Компенсация может рассматриваться как полностью полученная в случае, если:

- Гражданин все-таки получил 13% от полной стоимости купленной им недвижимости, даже если эта сумма была меньше чем 260 тысяч рублей.

- Если было получено 13% от всех процентов, внесенных при выплате кредита за ипотеку.

Если гражданин не оформлял ипотечный кредит или не применял ипотечные проценты при оформлении вычета, то он имеет право получить второй вычет при покупке другого объекта недвижимости, но уже купленного после 2014 года.

После 2014 года весь порядок был немного изменен. Теперь суммы следующие:

- 260 тысяч от цены квартиры при ее покупке;

- 360 тысяч при покупке при помощи кредитования.

Вычет может считаться полностью выплаченным в случае:

- После получения 260 тысяч в качестве компенсации после покупки одного или нескольких объектов недвижимости.

- После получения 390 тысяч в качестве компенсации при уплате кредитных процентов после покупки одного или нескольких объектов недвижимости.

В случае если прежде гражданин уже оформлял налоговый вычет при покупке до 2014 года, то он имеет право получить вычет только с процентов, при условии, что до этого он оформлял вычет на саму квартиру, а не на уплату процентов по ней.

Формула расчета будет зависеть от года, когда была куплена квартира:

| Год покупки | Возврат от цены | Возврат от процентов |

| До 2014-го | Цена*13 меньше или ровна 260 тысяч | Сумма процентов*13% меньше или ровна 390 тысяч |

| После 2014-го | Цена*13 меньше или ровна 260 тысяч | Сумма процентов*13% меньше или ровна 390 тысяч |

За квартиру

В случае приобретения второго объекта недвижимости можно получить второй вычет, но только в случае если до этого не была достигнута максимально допустимая сумма (13% от 2 миллионов рублей).

Если покупается второй объект недвижимости, то ее покупка происходит на общих основаниях. Для этого требуется:

- Подать заявление, в котором перечислить общие основания.

- Составить декларацию.

- Собрать документы.

Узнайте, как получить налоговый вычет за лечение супруга.

Учитывается ли материнский капитал при налоговом вычете? Смотрите тут.

В ипотеку

В ситуациях, когда жилой объект недвижимости приобретался при помощи ипотеки, то должно происходить возмещение всех внесенных по факту процентов. При этом сумма вычета изменяется в большую сторону. В данном случае граждане могут получить до 390 тысяч.

Однако в этом случае для оформления вычета могут потребоваться дополнительные документы.

Если одновременно приобретено два объекта недвижимости и по каждому выплачиваются проценты, то требуется выбрать по какому из них производить вычет

«Детские» вычеты, если ребенок завел свою семью

Поскольку в ряде случаев вычет полагается и на взрослого ребенка (старше 24 лет), то вероятна ситуация, когда тот заводит свою семью. Остается ли у родителя право на стандартный вычет? На этот вопрос чиновники из разных ведомств дают разные ответы.

Например, в письме УФНС РФ по г. Москве от 06.06.2014 № 20-15/055333 сказано, что вычет на ребенка предоставляется независимо от факта заключения ребенком брака.

В письмах Минфина РФ от 29.03.2019 № 03-04-05/21857, от 17.03.2016 № 03-04-05/14853, от 31.03.2014 № 03-04-06/14217 приводится прямо противоположная позиция: после вступления ребенка (в т. ч. учащегося) в брак образуется новая семья, поэтому он перестает находиться на обеспечении родителей, следовательно, налогоплательщику стандартный вычет на ребенка не предоставляется.

Позиция столичного УФНС кажется нам более верной. В ст. 218 НК РФ нет правил, которые запрещают давать вычет, если ребенок вступил в брак. Если и после регистрации брака родители продолжают содержать ребенка, то право на вычет у родителей остается. К тому же работодатель не обязан проверять, завел ли ребенок сотрудника свою собственную семью. А работник-родитель не обязан сообщать своему работодателю о свадьбе сына или дочери. Поэтому радостное событие не должно препятствовать получению «детского» вычета.

Кому и сколько раз можно воспользоваться имущественным вычетом при покупке жилья

Заявить право на вычет могут только резиденты Российской Федерации, регистрирующие недвижимость. При этом обязательное условие — наличие доходов, облагаемых НДФЛ по ставке 13%. Сумму дивидендов уменьшать на имущественные вычеты нельзя.

ОБРАТИТЕ ВНИМАНИЕ! ИП-упрощенцы или ИП, применяющие ПСН, а также ИП-вмененщики (до 01.01.2021) при отсутствии других доходов кроме как от предпринимательской деятельности вычетами воспользоваться не могут по объективным причинам: база по НДФЛ у них не формируется, поэтому применять вычеты просто не к чему. Вычетом могут воспользоваться родители (в т

ч. приемные), опекуны и попечители, если они приобретают недвижимость и оформляют ее на детей в возрасте до 18 лет. Впоследствии эти дети смогут претендовать на имущественный вычет по НДФЛ уже применительно к собственным доходам, а для родителей часть вычета или полностью вычет считается использованным

Вычетом могут воспользоваться родители (в т. ч. приемные), опекуны и попечители, если они приобретают недвижимость и оформляют ее на детей в возрасте до 18 лет. Впоследствии эти дети смогут претендовать на имущественный вычет по НДФЛ уже применительно к собственным доходам, а для родителей часть вычета или полностью вычет считается использованным.

Вычет не доступен, когда:

- жилье приобретается у взаимозависимого лица, например у близкого родственника;

- расходы на приобретение жилой недвижимости понесены третьими лицами либо за счет маткапитала или госсубсидий.

Итак, жилье приобретено, расходы понесены, право собственности оформлено — все условия плательщиком НДФЛ для получения вычета соблюдены. Далее можно пойти двумя путями. Расскажем о каждом из них подробнее.

Документы для возврата налога по ипотеке

По закону за покупку недвижимости с привлечением кредитных средств полагается денежная компенсация в виде налогового вычета. Рассмотрим, какие документы на возврат налога за квартиру по ипотеке понадобятся, чтобы воспользоваться своим законным правом. Список документов при этом довольно большой, но собрать его не так сложно, как может показаться на первый взгляд.

- декларация по форме 3-НДФЛ;

- справка с официального места работы (2-НДФЛ) за каждый рабочий год;

- ксерокопия паспорта гражданина РФ;

- ксерокопия кредитного соглашения с графиком платежей;

- ксерокопия договора купли-продажи;

- заявление на возврат налога на имя начальника ИФНС;

- заявление о возврате вычета за выплаченные проценты по ипотеке;

- справка из финансового учреждения, выдавшего кредит о сумме выплаченных процентов по договору;

- свидетельство о праве собственности (выписка из ЕГРП со 02.01.2017), либо акт приёма-передачи имущества при покупке в строящемся объекте;

- ксерокопии платёжных документов (для налоговой компенсации по ипотеке), подтверждающих внесение средств, в счёт выплаты по кредиту;

- ксерокопии платёжных документов, подтверждающих факт оплаты жилья для вычета по ипотеке.

- банковская выписка с указанием реквизитов и номера счёта (для перечисления средств).

Можно ли получить имущественный вычет у нескольких работодателей? Как?

Получать имущественный вычет на приобретение жилья, как известно, можно двумя способами: через налоговую инспекцию (тогда по истечению года деньги будут получены на счёт) или через работодателя (тогда в течение года не будет удерживаться налог с заработка). Последний вариант обладает несколькими привлекательными плюсами.

Во-первых, не надо заполнять декларацию формы 3-НДФЛ. Не секрет, что сделать это самостоятельно получится не у всех.

Во-вторых, это существенный выигрыш по времени: не надо ждать, когда окончится год да и сам пакет документов проверяется значительно быстрее.

Итак, что нужно сделать, чтобы получить вычет у работодателя?

Для того не нужно ждать окончания года. Озаботится этим вопросом можно сразу после приобретения квартиры (комнаты, дома или долей в них) и оформления права собственности.

Шаг 1. Собрать пакет документов

Потребуются:

- договор купли-продажи и свидетельство о регистрации права собственности;

- документы, подтверждающие расходы (чеки, квитанции, расписки, банковские платежки и тому подобное).

Естественно, нужны только копии. Причём самые обыкновенные — заверять их у нотариуса не надо.

Шаг 2. Написать заявление в налоговую инспекцию

Заявление пишется на имя руководителя налоговой инспекции по месту жительства (имеется в виду место постоянной регистрации, а при его отсутствии — место временной регистрации). В нем обязательно нужно указать наименование и реквизиты работодателя, у которого гражданин желает получать вычет.

Если работодателей несколько, то указывают их столько, у скольких желательно получить вычет. При этом сумму вычета нужно самому распределить между этими работодателями — в той пропорции, которая наиболее выгодна. Например, так:

Шаг 3. Получить уведомления

Заявление с пакетом документов представляется в налоговую инспекцию. Сделать это можно:

- лично — в этом случае желательно писать его в двух экземплярах и попросить инспектора проставить на своём отметку о принятии;

- по почте — в этом случае желательно направить документы заказным письмом с уведомлением о вручении и описью вложений.

В течение 30 календарных дней инспекция проверит документы и выдаст уведомления о праве на вычет — столько, сколько работодателей заявлено.

Шаг 4. Представить уведомления работодателю

Полученные уведомления нужно принести работодателю — с заявлением о представлении вычета. С этого момента и до конца года налог с заработка удерживаться не будет — до тех пор, пока сумма дохода не превысит размер вычета.

Несколько весьма существенных моментов:

- вычет применяется только с того месяца, в котором уведомление вручено работодателю. Например, если в бухгалтерию его передали в мае, то налог перестанут удерживать именно с мая. Налог, удержанный с начала года и до того, как работодатель получил от гражданина уведомление на право на вычет, придётся возвращать через налоговую инспекцию.

- уведомление действительно только в течение года. Если вся сумма вычета не выбрана, для получения остатка придётся получить новое уведомление — в следующем году. Радует то, что документы, подтверждающие расходы, больше приносить не надо. А вот справка 2-НДФЛ понадобится — чтобы подтвердить, какая сумма вычета уже использована и рассчитать его остаток.

- уведомление действительно только для того работодателя, на которого оно выдано. Если в течение года место работы сменилось, уведомление придётся получать снова — уже для нового работодателя. Хорошо то, что количество таких уведомлений в течение года не ограничено.

И наконец, самое главное — право на получение вычета у нескольких работодателей действует только с 1 января 2014 года. Иными словами, использовать его можно только в отношении той недвижимости, которая приобретена после этой даты.

Получить два вычета одновременно? Легко!

Вычетам, связанным с налогом на доходы физических лиц, посвящено всего несколько статей: с 218 по 221-ую. Есть ли там какие-то запреты? Да:

- запрещено применять одновременно несколько стандартных вычетов (если человек может быть отнесен к нескольким категориям лиц, имеющих на них право), что, впрочем, не относится к вычетам на детей;

- запрещено несколько раз использовать имущественный вычет на приобретение недвижимости и на проценты по ипотеке;

- запрещено применять профессиональные вычеты, не подтвержденные документами, сверх установленных пределов.

Если прочитать всю главу 23 «Налог на доходы физических лиц», то отыщется и ещё один запрет: вычеты не могут применяться, если при расчете используется какая-то иная ставка, не 13 %.

Вот собственно и всё.

И не один из этих случаев к интересующему вас вопросу не относится.

Итак: запрета на использование нескольких вычетов одновременно налоговое законодательство не содержит. Следовательно, да — можно получить вычет на обучение даже в том случае, если вы уже используете право на вычет на приобретение имущества.

Все вычеты отражаются в одной декларации.

Единственное правило, которого желательно придерживаться: при расчете налога к возврату сначала следует применять социальный вычет (на обучение, лечение, страхование), а уже потом — имущественный.

Связано это с тем, что социальные вычеты применяются только к тем годам, в которых произведены соответствующие расходы и их перенос их остатков не предусмотрен, а вот имущественные вычеты переносить на другие года можно.

Так что именно такой расчет позволит использовать своё право на вычеты в полной мере.

Уменьшается ли имущественный вычет если есть социалный

Поэтому предоставить его в большем размере, чем сумма дохода, полученная в соответствующем налоговом периоде, не представляется возможным.Этот вывод справедлив не только для имущественного, но и для любых перечисленных в ст. ст. 218 — 221 НК РФ вычетов, а также для их сочетаний, если права на льготы возникли в одном и том же налоговом периоде (для НДФЛ этот период равен году (ст. 216 НК РФ)).

При наличии у налогоплательщика права на несколько вычетов по НДФЛ разных категорий ими можно маневрировать для наиболее полного использования их суммы.

При этом имеет значение разница в источниках их предоставления (налоговый орган или работодатель), которые тоже можно сочетать определенным образом, а также право переноса имущественного вычета на следующий год и отсутствие такого права при получении других вычетов.

Как зачесть социальный налоговый вычет, если уже получен имущественный?

Захотел гражданин отказаться от части имущественного вычета (перенести его на следующий год), чтобы не «сгорел» социальный вычет. Поздно! Минфиновцы посочувствовали ему и пояснили, что из нуля вычесть ничего нельзя, а возможность отказа от уже полученного налогового вычета Налоговым кодексом РФ не предусмотрена.

Социальные и имущественные вычеты одновременно в одном году

Последние новости: ФНС рассказала, когда выгода от процентов не облагается НДФЛ Федеральная налоговая служба уточнила порядок определения дохода физического лица, полученного в виде выгоды от экономии на процентах по банковским кредитам. Это необходимо для обложения полученной гражданином выгоды налогом на доходы.

Имущественному ндфл-вычету стандартные и социальные не помеха

Согласно статье 19 Кодекса налогоплательщиками и плательщиками сборов признаются, в частности, физические лица, на которых Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Таким образом, на налоговые органы возложена обязанность бесплатно информировать (в том числе в письменной форме) о действующем законодательстве Российской Федерации о налогах и сборах только налогоплательщиков в каждом конкретном случае возникновения налоговых правоотношений.

В этой связи ответ на рассматриваемый вопрос может быть предоставлен непосредственно налогоплательщику — физическому лицу в случае его обращения (обращения его законного представителя) в налоговые органы.

В каких случаях можно получить возврат 13% на лечение?

Налоговый вычет на лечение относится к категории социальных налоговых вычетов. На него распространяются общие требования к сроку и порядку получения налоговых вычетов. Максимальный размер налогового вычета на лечение не превышает 120 тыс. руб. в год, однако расходы на дорогостоящее лечение можно предъявить к вычету полностью (). Узнать, относится ли лечение к категории дорогостоящих, можно из постановления Правительства РФ от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее – Постановление № 201)

При оформлении в справке об оплате медицинских услуг следует обратить внимание на код оказанных услуг: значение «2» означает, что оказанные услуги относятся к категории дорогостоящего лечения и к вычету их можно предъявить в полном объеме

При этом необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 мая 2011 г. № 03-04-05/7-388). Поэтому если за отчетный год налогоплательщик понес расходы на обучение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на лечение он может воспользоваться только в размере 20 тыс. руб., однако расходы на дорогостоящее лечение можно предъявить к вычету полностью.

Важно отметить, что получить вычет на лечение можно только по тем видам медицинских услуг и лекарств, которые содержатся в специальных. К ним относятся:

К ним относятся:

диагностика и лечение при оказании скорой медицинской помощи; диагностика, профилактика, лечение и медицинская реабилитация в стационарных медицинских учреждениях (в том числе дневных), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация в санаторно-курортных учреждениях

Обратите внимание, что в этом случае к вычету можно предъявить только расходы непосредственно на медицинские услуги (письмо Минздрава России от 1 ноября 2001 г. № 2510/11153-01-23); услуги по санитарному просвещению

На любые иные виды лечения налоговый вычет не предоставляется.

Что же касается лекарств, то с 2019 года вычет можно получить в размере стоимости любых лекарственных средств, приобретенных налогоплательщиком по назначению врача. До 2019 года вычет на покупку лекарственных средств предоставлялся только в отношении медикаментов, поименованных в специальном . Он являлся закрытым и не подлежал расширенному толкованию.

Еще одним ограничением является требование наличия российской лицензии на оказание соответствующих медицинских услуг у организации или ИП, предоставившего такие услуги. Поэтому, в отличие от вычета на обучение, получить вычет на услуги по лечению в зарубежных клиниках невозможно (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 сентября 2013 г. № 03-04-05/39799).

Кроме того, пациент не сможет получить вычет, если его лечение было оплачено работодателем (даже при оказании им целевой материальной помощи на лечение) (, письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 4 июля 2011 г. № 03-04-05/5-475). Если же налогоплательщик возместит работодателю сумму расходов, произведенных за его лечение, вычет может быть предоставлен за тот налоговый период, в котором были возмещены произведенные работодателем расходы. Факт возмещения налогоплательщиком денежных средств, перечисленных работодателем по заявлению работника в оплату лечения, подтверждается справкой, выданной работодателем (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Вычет можно получить и на понесенные самостоятельно расходы по приобретению полиса ДМС (). К тому же страховка должна предусматривать оплату исключительно медицинских услуг (письмо Минфина России от 10 декабря 2014 г. № 03-04-07/63495).

Особенности получения многократного вычета

Выяснив, можно ли получить налоговый вычет при покупке квартиры повторно, следует немного поговорить о некоторых тонкостях.

При покупке второго жилья

Законом допускается оформить вычет только в течение 3 лет с момента регистрации прав. До подачи заявления новый обладатель жилья должен уплатить налоги при покупке второй квартиры. Если вы собираетесь вернуть подоходный налог сразу после сделки, за налог нужно заплатить до конца отчетного периода — 30 апреля следующего года.

Пример 3. Никонорова Н.И. в 2012 г. вложилась в недвижимость. Стоимость договора 1,5 млн р. В 2013 г. она подала заявку в налоговую. В 2016 г. гражданка приобрела еще одну квартиру за 1,5 млн.р. Можно ли получить 13 процентов с покупки квартиры второй раз для нее и каков размер компенсации?

1 500 000*13% = 195 000 р. – величина полагающейся льготы за расходы 2012 г. За вторую квартиру Никонорова Н.И. уже ничего не получит, поскольку до 2014 г. возвращать средства можно было единственный раз в жизни, и она этим правом воспользовалась.

Пример 4. Никонорова Н.И. в 2014 г. вложилась в недвижимость. Стоимость договора 1,5 млн.р. В 2016 г. гражданка приобрела еще одну квартиру за 1,5 млн.р. Выясним, в этом случае можно ли получить налоговый вычет за покупку квартиры второй раз и каков размер ее компенсации?

1 500 000*13% = 195 000 р. – величина полагающейся льготы за расходы 2014 г.

Никонорова Н.И. может подать на вычет еще раз, согласно нормам, действующим с 2014 г. и оформить оставшиеся 65 000 р. В целом льгота составит 260 000 р.

При покупке в ипотеку

Особенность возврата в условиях банковского займа заключается в увеличении суммы для расчета размера вычета на сумму процентов, уплаченных за кредит.

Пример 5. Петров И.С. стал обладателем квартиры в 2015 г. стоимость жилья – 3 млн, половина суммы является переплатой за 10 лет кредита. В 2016 году он приобрел еще одно жилье в кредит, здесь проценты банка составляли уже 3 млн при стоимости квартиры в 6 млн и сроком 15 лет. До настоящего момента он еще не пользовался возвратом налога на имущество. Если осуществлялась через ипотеку покупка второй квартиры, налоговый вычет как ему выгоднее вернуть?

Вычет за 2015 г. составит для Петрова И.С: 2 000 000*13%+1 500 000*13% = 260 000 + 195 000 = 455 000 р.

Вычет за 2016 г. = 2 000 000*13%+3 000 000*13% = 260 000+390 000 = 650 000 р.

За ипотеку полагается вернуть деньги только один раз. Очевидно, что за вторую квартиру переплата по процентам больше, и средств он получит больше.

Если купил супруг

Если квартиру купил супруг, по заявлению можно распределить вычет в любых пропорциях. По семейному кодексу, в браке в расходах участвуют две стороны.

Скачать заявление о распределении налогового вычета между супругами: бланк, образец.

Пример 6. Супруги Вероника и Андрей Егоровы приобрели квартиру, которая по всем документам числится за Андреем. Однако он уже применял право на компенсацию. Цена жилья – 2 млн. Супруги подготовили произвольное заявление, в котором указали, что для Вероники доля вычета составляет 100%, для Андрея — 0%. Таким образом, жена получила компенсацию в полном размере за квартиру своего мужа.

Если стоимость в договоре равна четырем миллионам рублей и более, и если никто из супругов не использовал свою возможность на льготу, то однозначная ощутимая выгода будет от распределения вычета пополам. Тогда каждый получит по 260 000 рублей, а без заявления только один из супругов увеличил бы свой доход на такую сумму. Даже если в настоящее время кто-то из них не может воспользоваться этим правом, оно сохранится за ним в будущем.

Пример 7: Иванов Денис купил жилье за 6 млн р. Несмотря на то, что супруга находилась в декретном отпуске, и не облагалась налогом, ее муж подал заявку на вычет, указав в заявлении: жене – 50%, и ему тоже 50%. По своей декларации он получит предельную компенсацию в течение года, а его жена воспользуется своим правом после того, как будет иметь налогооблагаемую прибыль.