Мкб кредитные карты

Содержание:

- Кредитная карта МКБ Platinum Mastercard или Visa Platinum

- Кредитная карта МКБ World Mastercard Black Edition®

- Кэшбэк кредитной карты «Можно все» от Московского Кредитного банка

- Ответы на частые вопросы о кредитке «Можно больше» от МКБ

- Как не платить проценты по кредиту

- Кредитная карта Visa Infinite

- Как правильно пользоваться картой «Можно больше»

- Единая кредитная карта с индивидуальным дизайном

- Как оформить кредитку МКБ?

- Кредитная карта МКБ

- Условия использования кредитной карты МКБ

- Плюсы и минусы кредитной карты «Можно больше» от МКБ

- Условия обслуживания кредиток

- Кредитная карта «Можно больше» от МКБ: условия использования, стоимость обслуживания, процентная ставка, льготный период

- Требования к заемщику и необходимые документы

Кредитная карта МКБ Platinum Mastercard или Visa Platinum

Кредитная карта МКБ с повышенным лимитом до 800 тыс. рублей и беспроцентным периодом до 55 суток на покупки или снятие наличных. Обслуживание бесплатное. На остаток собственных средств происходит начисление 6 процентов годовых. Бонус «Cash back» составляет до 1% рублями от стоимости покупок и до 5% баллами по программе МКБ Бонус.

Кредитная карта МКБ с повышенным лимитом до 800 тыс. рублей и беспроцентным периодом до 55 суток на покупки или снятие наличных. Обслуживание бесплатное. На остаток собственных средств происходит начисление 6 процентов годовых. Бонус «Cash back» составляет до 1% рублями от стоимости покупок и до 5% баллами по программе МКБ Бонус.

По окончанию беспроцентного периода кредит имеет ставку от 21% годовых в рублях и от 18% в валюте. При этом минимально допустимый ежемесячный платеж по кредиту составит 5% от основного долга плюс проценты. Снятие собственных средств с кредитной карты МКБ производится бесплатно, но за снятие кредитных средств списывается комиссия 4,9% (с фиксированным минимумом). Неустойка за превышение лимита карты – 0,1% в день, а за несвоевременное погашение задолженности – 20% годовых от суммы просроченного долга. SMS-информирование бесплатное, встроен чип безопасных платежей.

Кредитная карта МКБ World Mastercard Black Edition®

Карта банка премиум класса. Эта карта позволяет расплачиваться и получать привилегии по всему миру. С этой картой Вы получите самые удивительные и незабываемые впечатления от современных культурных и элитных мировых событий. Персональные привилегии и эксклюзивные приглашения в магазинах и бутиках всемирно известных брендов будут Вам доступны с картой МКБ World Mastercard Black Edition.

Карта банка премиум класса. Эта карта позволяет расплачиваться и получать привилегии по всему миру. С этой картой Вы получите самые удивительные и незабываемые впечатления от современных культурных и элитных мировых событий. Персональные привилегии и эксклюзивные приглашения в магазинах и бутиках всемирно известных брендов будут Вам доступны с картой МКБ World Mastercard Black Edition.

- World Mastercard Black Edition позволит Вам расплачиваться как своими денежными средствами, так и мгновенным кредитом. Карта имеет депозитное приложение.

- Больше 100 стран мира работают по Программе «Mastercard Бесценные города» и предоставляют привилегии разного уровня (скидки, комплименты, исключительный доступ к VIP), которые обеспечивают бесценные впечатления от путешествий. Mastercard сотрудничает с известными театрами, музеями, отелями, ресторанами, магазинами. К Вам всюду будет индивидуальный подход и уникальное предложение.

- Эксклюзивные услуги по личному консультированию и решению вопросов предоставляет Mastercard консьерж-сервис. Он поможет организовать путешествие или решить бизнес-задачу, связанную с международными поездками.

- В аэропортах по всему миру для Вас будут открыты бизнес-залы ожидания.

- С картой МКБ World Mastercard Black Edition Вы также получаете доступ к бизнес-залы ожидания Mastercard крупных аэропортов мира.

- Система страхования для путешественников защищает и ближайших членов семьи. Программа включает покрытие до 750 тыс. евро при несчастном случае в путешествии и до 15 тыс. евро на страхование покупок.

- На остаток собственных средств на карте начисляются проценты.

- Мгновенная помощь в случае потери карты, срочная выдача наличных, замена карты в любой точке мира через глобальную поддержку Mastercard.

- Карта участвует в «МКБ Бонус», благодаря которой, при оплате, Вам возвращают баллы, которые можно превращать в деньги.

Кэшбэк кредитной карты «Можно все» от Московского Кредитного банка

Вот что мне действительно нравится, так это максимально бесполезный кэшбэк. Зато создается ощущение, что он есть. Ну серьезно. Тут чисто психология. Вас стимулируют на покупки. Хотя у этого есть обратная сторона. Эта кредитная позволяет размещать еще и собственные средства, при этом за снятие наличных(своих) комиссия составляет 0%. Но об этом поговорим позже.

Кэшбэк по кредитке МКБ

Кэшбэк по кредитке МКБ

И вот какая история ведь, та кредитная карта что вчера была кредитной, сегодня уже стала дебетовой. И за все покупки все получаете как минимум 1% кэшбэка. Разве это плохо? Да это замечательно просто. Честно, я рад, что есть прогресс и средства банка позволяют выпускать такого рода кредитки-универсалы.

В целом условия кэшбэка не особо то и интересны, вы ведь не из-за них будете оформлять карту? Вот и я о чем.

При оформлении кредитной карты вам начисляют приветственный бонус в размере 2000 рублей.

Максимальный процент по кэшбэку равен 5% в категориях выбранных вами. А категории есть вот какие:

- Кафе и рестораны

- Азс

- Путешествия

- Оплата ЖКХ

- Обувь и одежда

В остальных случаях будет кэшбэк равный 1%. Но если вы что-то купили через МКБ Онлайн(видимо их внутренняя платформа), то начислят от 80 до 300 бонусов. Как правило это не очень интересная платформа, так как я ни разу еще не видел на таких плейсмаркетах чего-то стоящего.

Но вот что мне еще интересно стало. Кэшбэк вы можете потратить на благотворительность. В голове родилось мгновенно множество хороших и плохих идей, но пожалуй делиться я ими не буду. Всяко это догадки, а не что-то из разряда фактов.

Ответы на частые вопросы о кредитке «Можно больше» от МКБ

Как заблокировать карту?

Для блокировки кредитки «Можно больше» от МКБ можно воспользоваться специальными сервисами кредитной организации:

- Отправить текст All на номер +7 (903) 767-26-67. Только в таком случае будут заблокированы все карты банка, и активировать их придется через операторов колл-центра или в отделении МКБ.

- Установить мобильное приложение банка, где выбрать нужную карту и нажать на кнопку «Заблокировать».

- Войти в интернет-банкинг МКБ, открыть вкладку с кредиткой «Можно больше» и выбрать опцию «Заблокировать».

- Прийти в отделение МКБ и попросить, чтобы операционист заблокировал кредитную карту. Будьте готовы предоставить паспортные данные.

- Позвонить на горячую линию МКБ и попросить о блокировке кредитной карты «Можно больше». Придется подтвердить личность, прежде чем операция будет выполнена.

Помните, что этим способом можно только временно заблокировать карту. Чтобы закрыть ее насовсем и прекратить действие кредитного лимита, необходимо написать соответствующее заявление в банке. И не забудьте попросить справку о том, что задолженности перед банком у вас нет, во избежание проблем.

Как снять деньги?

Снимать деньги с кредитной карты «Можно больше» легко в любом российском банкомате. Это делается без комиссии, если вы снимаете не более 50% от кредитного лимита в течение месяца (иначе комиссия – 2,9% + 290 рублей). Также если сумма снятия меньше 3000 рублей, нужно будет заплатить 250 рублей.

Чтобы получить денежные средства, достаточно:

- Найти банкомат.

- Вставить кредитную карту в картоприемник либо приложить ее к бесконтактному считывателю.

- Ввести ПИН-код от кредитки.

- Выбрать опцию «Снятие денег» и ввести необходимую сумму.

- Подождать, пока банкомат отсчитает купюры.

- Забрать кредитную карту, чек о выдаче наличных и деньги.

Важно! Помните, что при снятии денег из кредитного лимита вы теряете льготный период. Поэтому аккуратнее с наличными, если беспроцентный период вам важнее

Как увеличить кредитную карту?

Сотрудники банка рекомендуют обращаться с заявлением о расширении кредитного лимита не раньше, чем через три месяца использования банковской карточки. В противном случае заявку могут отклонить.

Чтобы повысить вероятность одобрения, рекомендуем выполнять следующие действия:

- Не допускать просрочек по любым займам, которые у вас есть в этом и других банках.

- Пользоваться другими услугами МКБ (держать деньги на вкладе, иметь дебетовую или зарплатную карту и т.д.).

- Активно тратить кредитный лимит, желательно хотя бы на половину.

Если быть активным клиентом и не допускать образования задолженности, то банк вполне может счесть вас благонадежным и расширить кредитный лимит.

Как пополнить?

Кредитную карту «Можно больше» легко пополнять разными способами:

- Переводить деньги с других карт в МКБ. В таком случае комиссии быть не должно.

- Отправлять средства с карт или счетов в других банках. Комиссия зависит от тарифов кредитной организации, из которой вы высылаете деньги.

- Пополнять счет через банкоматы МКБ или других банков. В зависимости от кредитной организации, которой принадлежит устройство, может изменяться и размер комиссии.

- Вносить наличные в отделениях Московского кредитного банка. Для этого достаточно пообщаться с операционистом.

Также можно пополнять кредитную карту с электронных кошельков, указывать ее в качестве счета для выплат в различных онлайн-сервисах по заработку и так далее. Но в таком случае будьте готовы заплатить высокую комиссию.

Как заплатить по карте?

Кредитка предназначена в первую очередь для платежей в физических магазинах. Использовать ее можно несколькими способами:

- Вставить кредитку внутрь терминала оплаты и ввести ПИН-код. Он потребуется для трат любого размера.

- Приложить карту к терминалу, если он оснащен бесконтактным считывателем. ПИН-код может не понадобиться, если покупка будет меньше 1000 рублей (лимиты на беспарольные покупки можно менять в личном кабинете).

- Внести реквизиты кредитной карты в приложения Samsung Pay, Apple Pay, Google Pay или Garmin Pay (последнее – только для карт Visa). После чего воспользоваться NFC-чипом в нужном устройстве, чтобы расплачиваться.

Как не платить проценты по кредиту

Кредитный лимит – это предельный объём кредитных средств.

Основные правила пополнения баланса кредитной карты МКБ:

- Лимит кредитования возобновляется, когда заёмщик пополняете карточку.

- С кредитной карты можно использовать не только деньги финансовой организации, но и свои персональные средства. Для этого нужно просто зачислить деньги на карточку сверх лимита заимствования.

Как не платить проценты?

Клиенту стоит помнить два основных правила пользования кредитной картой:

- Льготный период распространяется только на покупки. Оплачивать все покупки картой удобно.

- Внесение платежей своевременно – залог хорошей кредитной истории.

Кредитная карта Visa Infinite

Уникальная кредитная карта МКБ Visa Infinite выпущена ограниченным тиражом и не имеет аналогов в России. Карта подчеркивает элитарность своего владельца и украшена тремя бриллиантами по 0,01 карат, которые выделены тонкими платиновыми кружевами.

Уникальная кредитная карта МКБ Visa Infinite выпущена ограниченным тиражом и не имеет аналогов в России. Карта подчеркивает элитарность своего владельца и украшена тремя бриллиантами по 0,01 карат, которые выделены тонкими платиновыми кружевами.

Привилегии для владельца от МКБ и платежной системы Visa:

- Владелец карты Visa Infinite может рассчитывать на медицинскую и юридическую помощь;

- Полная страховка от кражи, повреждения, потери имущества в путешествии;

- Эксклюзивная программа страхования владельца и его близких с максимумом до 3 млн. долларов;

- Система дисконтных скидок и привилегий в сфере путешествий, при совершении покупок в магазинах, бутиках, посещении ресторанов и других заведений.

- Вы можете расплачиваться как собственными средствами, так и получить мгновенный кредит. Карта имеет депозитное приложение.

- Во всех странах мира Вам доступно бесплатное снятие наличных.

- Карта поддерживает технологию Visa Paywave, что позволит платить за покупки одним касанием.

- Консьерж на нескольких языках доступна круглосуточно.

- На остаток средств на карте начисляются проценты.

- Владелец карты получает Priority Pass – доступ в VIP-залы аэропортов мира.

- Карта участвует в программе «МКБ Бонус». Получайте баллы за совершенные покупки. Баллы превращайте в деньги.

Как правильно пользоваться картой «Можно больше»

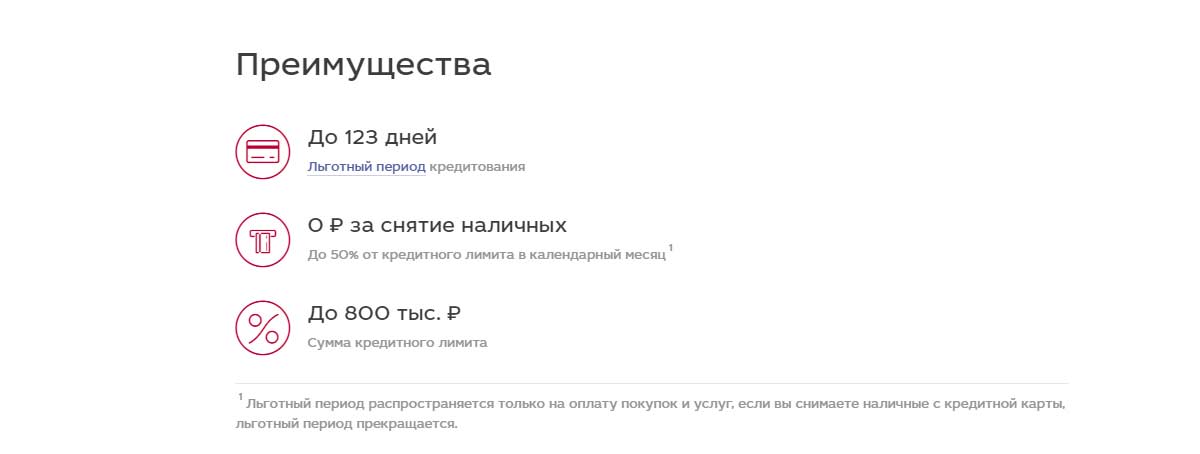

Кредитная карта «Можно больше» имеет две особенности – длинный льготный период до 123 дней и кэшбек. Оба – с подводными камнями. Рекомендуем ознакомиться с описанием, чтобы знать, к чему готовиться. Иначе можно потерять деньги.

Льготный период до 123 дней – особенности работы

Льготный период по кредитной карте действует по календарным месяцам. Он подразделяется на четыре отрезка: три платежных, в течение которых можно совершать покупки, и один расчетный, до конца которого необходимо полностью погасить задолженность.

Особенность у этого продукта в том, что в один льготный период собираются все покупки, которые совершаются за время его действия. Новые траты не начинают собственный льготный период, а включаются в действующий. При этом растет сумма минимального платежа и конечной задолженности.

Важно! Льготный период на товары и услуги прекращается, если во время его действия снять наличные в счет кредитного лимита или провести другие операции, приравненные к снятию наличных. Разберем работу льготного периода по карте «Можно больше» на примере

Например, условный менеджер Василий решил купить компьютер. Он тратит 50 000 рублей на системный блок 14 июня. В этот момент начинается первый платежный период, который продлится до 30 июня. В этом месяце пока не нужно зачислять минимальный взнос в размере 5%. В следующем же месяце необходимо будет отдать 2500 рублей в качестве обязательного платежа

Разберем работу льготного периода по карте «Можно больше» на примере. Например, условный менеджер Василий решил купить компьютер. Он тратит 50 000 рублей на системный блок 14 июня. В этот момент начинается первый платежный период, который продлится до 30 июня. В этом месяце пока не нужно зачислять минимальный взнос в размере 5%. В следующем же месяце необходимо будет отдать 2500 рублей в качестве обязательного платежа.

Затем Василий понимает, что монитор нужно заменить на новый. На него он тратит еще 10 000 рублей 9 июля. В этот момент длится уже второй платежный период, который закончится 31 июля. Из-за этого минимальный платеж до конца месяца вырастает до 3000 рублей, потому что сумма долга выросла до 60 000 рублей.

Наконец, Василий решает, что нужно заменить клавиатуру и мышь, и тратит на них еще 6000 рублей 28 июля. Чем еще раз увеличивает сумму задолженности, попавшей в грейс-период: теперь клиент должен внести 3300 рублей до 31 июля, или со льготой придется распрощаться.

В августе Василий не совершает никаких покупок. Поэтому сумма его задолженности не увеличивается – это 62 700 рублей. Минимальный платеж, соответственно, составляет 3135 рублей. Ее нужно внести до 31 августа.

С сентября начинается расчетный период. До конца месяца Василий обязан внести 59565 рублей, чтобы не выпасть из льготного периода. В противном случае на оставшуюся непогашенной сумму задолженности будут начислены проценты.

Как работает кэшбек в «Можно больше»

Кредитная карта привязана к программе лояльности «МКБ Бонус». Она позволяет получать кэшбек за оплату товаров и услуг, что дает дополнительную выгоду.

Кредитка «Можно больше» имеет второй уровень привилегий в программе, что автоматически позволяет держателю выбирать две категории повышенного кэшбека и получить 2000 баллов в качестве приветственных. Но только после трат на 100 000 рублей в течение четырех месяцев с момента оформления карты.

Участие в программе лояльности позволяет возвращать от 1 до 5% от каждой покупки. Кэшбек 5% начисляется при тратах в повышенных категориях, которые клиент может выбирать сам из предложенных банком:

- АЗС;

- салоны красоты;

- такси;

- домашние питомцы;

- детские товары.

Категории месяца меняются ежеквартально, так что можно дождаться появления нужного пункта и пользоваться им. Любые другие операции дают 1% возврата от потраченной суммы. Также можно получить кэшбек от партнеров банка. Его размер может достигать 25% от траты. Можно набрать до 3000 баллов в месяц. Все лишние бонусы будут отсекаться.

Обратите внимание, что кэшбек баллами можно тратить только на компенсацию покупок стоимостью от 1000 до 5000 рублей, совершенных в прошлом месяце. Потратить их на текущие нужды не получится – придется копить и выбирать какую-то из трат, чтобы вернуть потраченные ранее деньги

В дальнейшем уровень в «МКБ Бонус» можно изменять в зависимости от других продуктов в банке и активности пользователя. Тогда и размер кэшбека, и прочие условия значительно улучшатся.

Единая кредитная карта с индивидуальным дизайном

Единая карта МКБ имеет депозитную функцию и позволяет не просто использовать кредитные средства на различные приобретения в удобное для клиента время по всему миру, но и с выгодой пользоваться своими собственными финансами. МКБ дарит возможность не просто пользоваться всеми многочисленными преимуществами кредитки, но и самостоятельно придумать свое собственное дизайнерское исполнение карточки.

Для оформления Единой кредитной карты с особым дизайном необходимо соблюсти ряд пунктов:

- внимательно изучить требования к картинкам, помещаемым на карты с особым дизайном;

- ознакомиться с особенностями и условиями предоставления займа;

- написать заявку в Интернете.

Чтобы стать владельцем Единой карты МКБ, заемщик должен:

- быть старше восемнадцати лет (либо раньше, если клиент заключил брак или в случае эмансипации)

- иметь стабильный заработок для возможности вовремя вносить платежи по кредиту;

- иметь постоянные прописку и гражданство Российской Федерации.

- Работодатель заемщика должен быть зарегистрирован на территории Москвы или Московской области.

Документы для оформления кредита в МКБ

Документы для оформления кредита в МКБ

Пакет документов, который должен иметь клиент:

- анкета-заявление по форме МКБ

- документ, удостоверяющий личность (паспорт)

- документ от уполномоченных органов о правовом положении или должностном статусе его владельца (военный билет, служебное удостоверение).

Банк также имеет право запросить:

- военный билет (у военнослужащих);

- заграничный паспорт;

- студенческий билет или зачетную книжку;

- страховое свидетельство (СНИЛС);

- соцкарту жителя Москвы;

- водительское удостоверение;

- полис обязательного медицинского страхования;

- свидетельство о заключении брака или рождении ребёнка;

- служебное удостоверение;

- пропуск с места работы;

- заверенную копию трудовой книжки;

- документ о доходах за последние три месяца;

- другие бумаги, подтверждающие способность заёмщика своевременно оплачивать свой кредит.

Добавочные услуги по Единой карте:

- оповещение через смс о сумме платежа, о выплатах по кредиту и прочих операциях по кредитке;

- бесплатную доставку выписок на электронную почту каждый месяц;

- защищённые онлайн платежи с системой 3D Secure;

- бесконтактная оплата;

- при оплате кредиткой в торгово-сервисных предприятиях предоставляются скидки;

- доступны различные виды погашения кредитной задолженности;

- система МКБ Онлайн дает доступ к услугам и счетам в режиме онлайн;

- для оплаты услуг и внесения депозита на карту доступно свыше 6 тысяч терминалов по всей Москве и Московской области;

- карта Priority Pass дает право пользования всеми преимуществами VIP и бизнес-залов аэропортов международного уровня.

Как оформить кредитку МКБ?

К заемщикам, желающим получить кредитную карту от МКБ, предъявляется ряд требований:

- Возраст от 18 лет (или младше в случае эмансипации, вступления в брак);

- Наличие постоянного источника дохода;

- Официальная прописка на территории России;

- Гражданство РФ;

- Место трудоустройства — столица или Московская область.

Для заключения договора потребуется минимум документов — паспорт и заявление. Банк может потребовать дополнительные документы (справку о доходах, ИНН, свидетельство о браке, социальную карту москвича и другие).

Для получения кредитки от МКБ достаточно заполнить заявку на сайте. После одобрения с вами свяжется сотрудник банка, расскажет об условиях кредитования и обслуживания, согласует наиболее удобное время для визита в офис. На интернет-портале представлена возможность заказа кредитной карты с индивидуальным дизайном.

Кредитная карта МКБ

В рамках кредитной программы «Можно больше» деньги выдаются на любые цели. Это может быть покупка продуктов питания или бытовой техники, прохождение лечения, обучение и так далее. Деньги можно расходовать в пределах лимита.

Оформить продукт может любой совершеннолетний гражданин РФ, у которого есть гражданство и действующий паспорт.

Краткие сведения по программе «Можно больше»:

- Стоимость выпуска — 0 рублей.

- Стоимость обслуживания — 0 рублей (при годовом обороте менее 120 тыс. руб) либо 499 рублей (при обороте более 120 тыс. руб).

- Лимит — до 800 тысяч рублей.

- Процентная ставка — 0% (в течение льготного периода) или 21% (при превышении этого срока).

- Длительность льготного периода — до 123 дней.

- Комиссия за обналичивание — бесплатно (если снимается менее 50% остатка) либо 2,9% (при превышении лимита).

- Комиссия за перевод на другие карты — 2,9%.

Более детальную информацию можно посмотреть на официальном сайте банка. Для этого откройте сайт, выберите пункты «Карты» и «Можно больше».

Условия использования кредитной карты МКБ

Заёмщик становится держателем кредитки от МКБ в случае наличия у него всех необходимых бумаг об одобрении и заявке. Лимит по сумме кредита определяется персонально для каждого клиента и зависит от его платежеспособности, при этом также учитывается и кредитная история.

Условия пользования картой

Условия пользования картой

В этом случае банк предоставляет универсальную кредитку, которая является картой «два в одном». Это значит, что её можно использовать и как дебетовую, и как кредитную.

- на оставшуюся денежную сумму на карте начисляется до семи процентов прибыли;

- воспользоваться наличными возможно как в банке МКБ, так и в банкоматах банков-партнёров в Российской Федерации и за её пределами;

- снятие наличными кредитных средств облагается комиссией в 3.9 %;

- снятие наличными собственных средств осуществляется без комиссии;

- сумма кредита заново становится доступной для заёмщика, если он полностью оплатил имеющуюся задолженность;

- клиент платит комиссию за изготовление для него именной карты. Размер такой комиссии составляет от 800 до 1200 рублей;

- если клиент потерял или повредил карточку, он может дважды восстановить её бесплатно. В третий раз изготовление карты обойдётся в 850 рублей (либо соответствующая сумма в другой валюте).

Владельцы кредиток могут пользоваться дисконтами до 20% в партнёрских торговых точках. Количество бонусов зависит от типа карты и условий акций. Чтобы получить скидку, достаточно предъявить пластиковую карту от МКБ с целью оплаты товаров или услуг. Бонусы не действуют в условиях распродажи.

Действие бонусов распространяется на приобретения в данных категориях:

Плюсы и минусы кредитной карты «Можно больше» от МКБ

Кредитный продукт на рынке не слишком давно, но успел завоевать популярность несмотря на то, что это довольно спорная банковская карта со своими подводными камнями. Он сочетает в себе следующие преимущества и недостатки.

| Достоинства | Недостатки |

|---|---|

|

|

Как видно, эта кредитная карта на первый взгляд имеет привлекательные условия для снятия наличных – без комиссии и в любых банкоматах. Но по факту оказывается, что такие операции не только не попадают во льготный период, но и досрочно его прекращают. Это делает карту совершенно невыгодной для снятия наличных. Впрочем, большой кредитный лимит, не самая большая процентная ставка на рынке и минимальная стоимость годового обслуживания делают кредитку выгодной для онлайн и оффлайн-покупок. Главное – случайно не снять с нее деньги.

Условия обслуживания кредиток

Как показывает статистика, проведённая крупными аналитическими компаниями, процент одобрения заявок в , достаточно высок. А благодаря гибким условиям кредитования, подобрать подходящий продукт сможет каждый потенциальный заёмщик.

Важно, понимать, что условия по кредиту устанавливаются индивидуально для каждого клиента. Главным критерием здесь выступает платежеспособность физического лица, а также его кредитная история

Людям, имеющим просрочки по действующим займам, в кредите могут отказать.

Решение о размере кредита принимается в течение двух рабочих дней. После чего банк сообщит о результатах. Лимит займа может быть уменьшен от заявленного, если МКБ не уверен в финансовой стабильности клиента. Объяснять причины, по которым сумма была уменьшена, банк не обязан.

В некоторых случаях клиенту может быть предложена сумма кредита, больше запрошенной. Информация об этом направляется при помощи СМС, электронным или обычным письмом.

Процентная ставка по кредиту МКБ варьируется от 21 до 25% годовых. Здесь при принятии решения, банк руководствуется следующими моментами:

- Финансовые возможности заёмщика. Если клиента банка невысокий доход, заплатить большие проценты он просто не сможет.

- Сроки кредитования. Финансовые риски увеличиваются в соответствии со сроками займа, что не выгодно для Московского Кредитного банка.

- Сумма долга. Этот момент также зависит и от двух первых факторов. Например, небольшую сумму выгоднее предложить клиентам, с невысокими доходами, а крупную оформить на тех, кто точно вернёт долг. При этом может быть уменьшена процентная ставка, для привлечения клиентов.

Из действующих тарифов на обслуживание пластиковых карт стоит отметить:

| Обслуживание карты (рубли/доллары/евро) |

Кредитный лимит (рубли/доллары/евро) |

Ставка по истечению льготного периода % (RUB/USD/EUR) |

|

|---|---|---|---|

| Visa/ Mastercard Standart | 850 /17/ 17 | 300 тысяч/10 тыс/10 тыс | 21/18/18 |

| Visa/ Mastercard Gold | 500 тысяч/12 тыс/12 тыс | ||

| Visa/ Mastercard Platinum | 800 000/27700/20000 | ||

| МИР Золотая | 500 000 рублей | 21% | |

| МИР Премиальная | 800 000 рублей | 21% |

Беспроцентный период для карт составляет 55 дней. В это время заёмщик возвращает использованные средства без начисления комиссии.

Кредитная карта «Можно больше» от МКБ: условия использования, стоимость обслуживания, процентная ставка, льготный период

Я, кажется, уже говорил о том, что кредитные карты прогрессируют и скоро будут однозначно выгоднее своих конкурентов с запада. Кстати, как думаете, стоит ли делать обзоры на кредитки с запада? Ну типо для тех, кто живет в штатах или в Европе? Надо подумать об этом.

Условия кредитной карты МКБ «Можно больше»

Условия кредитной карты МКБ «Можно больше»

Пожалуй начну со стоимости обслуживания. Я если честно рад, что такие небольшие относительно банки начинают диктовать этому рынку условия. Да у них нет столько денег, как к примеру у банка Т, чтобы давать рекламу на весь интернет, но… Но я постараюсь внести свой маленький вклад в это. Нет, вы не подумайте, что я их рекламирую, вряд-ли я бы стал делать такое с тем, чем сам ни разу не пользовался. Тем более обзор кредитных продуктов такого банка, я делаю впервые. Поэтому …

Стоимость обслуживания кредитной карты МКБ «Можно больше»

Тут нет месячной стоимости обслуживания, вместо нее годовая и составляет она 499 рублей. Но она может быть бесплатной в обслуживании, если за год вы успеете потратить не менее 120 000 рублей, в месяц получается 10 000 рублей. Хотя, если так подумать, то заплатить 500 рублей за 123 дня льготного периода вполне себе подъемная сумма.

Условия бесплатного обслуживания кредитной карты МКБ

Условия бесплатного обслуживания кредитной карты МКБ

Вообще, я перед публикацией читаю другие источники, которые делают обзоры на кредитки. И по-моему многих волнует только то, что оформите вы их или нет. Никакой аналитики, никакой философии, вообще ничего. А как же старое чтиво? Где вот оно? Я не сказать, что пишу прям супер круто, но по мне так, есть причины на то, чтобы немного подискутировать.

Процентная ставка

Вот что мне нравится, так это прозрачные условия. Я люблю, когда все четко написано, когда ты наверняка знаешь какая процентная ставка у тебя будет. Пусть она будет хоть 50%, но зато я морально буду готов, к тому что, если облажаюсь то отдам ту или иную сумму. А не вот это вот » от 25%» и выше. Куда выше то?!

Процентная ставка по кредитной карте МКБ «Можно больше»

Процентная ставка по кредитной карте МКБ «Можно больше»

У этой кредитки очень четкая процентная ставка по кредиту и диапазон от 21% до 34% годовых. Вряд-то кто-то, конечно, из нас получит те самые заветные 21%, даже близко скорее всего не будет, но тем не менее. На самом у меня по кредитке от Альфа вообще 39%, по кредитки РСБ 32%. Не так страшно.

Кредитный лимит

Вот чем отличается кредитка МКБ от банка Т.? Правильно, вторые пытаются затащить к себе, практически, всю часть населения, выдавая кредитки с лимитом в 5к студентам и не работающим. За всю историю обзоров кредитных карт, я понял одну простую вещь: многие банки отсеивают ненадежных заемщиков одним простым движением руки: высоким порогом вхождения по нижней планке кредитного лимита. Проще говоря, минимальный кредитный лимит по кредитной карте «Можно больше» составляет 30 000 рублей. Максимальный 800 0000 рублей. Об этом не сказано ни слова, но скорее всего официально не работающие граждане не смогут получить лимит свыше 100 000 рублей. Впрочем все как обычно.

А теперь перейдем к самому интересному… Льготному периоду

Льготный период кредитной карты МКБ «Можно больше»

Как вы уже догадались: льготный период составляет 123 дня. По факту у вас 4 месяца, цифры такие чистой воды маркетинговый ход.

Как, отчасти, маркетолог скажу, что такой подход достаточно интересный и позволяет с разных ракурсов подавать карту.

Льготный период, любой подразумевает само собой минимальный платежи.

И да, забыл добавить: на снятие наличных льготный период не распространяется.

Минимальные платежи

Минимальные платежи формируются уже через месяц после совершения покупки. И составляют они 5%+ проценты, если платеж уже не в льготном периоде. Только вот один момент, закидывать минималку очень плохая идея. Но вы это итак знаете. Про минимальные платежи по кредитным картам писал тута вот.

Требования к заемщику и необходимые документы

Требований к заемщику самый минимум:

- Гражданство в обязательном порядке российское. Причем прописка должна быть в регионе присутствия МКБ;

- Получение кредитки доступно только совершеннолетним;

- Заемщик должен обладать достаточным для погашения будущих долгов доходом;

- Должна быть хорошая кредитная история, подтверждающая платежеспособность и добросовестность заявителя.

Соответственно, этими же требованиями продиктован и список необходимых к предоставлению документов:

- Внутренний паспорт РФ;

- Любой второй документ. К примеру, это может быть СНИЛС, водительское удостоверение, загранпаспорт и т.д.;

- Документы, подтверждающие доход клиента: копия трудовой книжки и справка 2-НДФЛ.

Внимание: если заявитель подключен к зарплатному проекту внутри банка, предоставление документов о доходе становится необязательным.