Ключ счета получателя неверен должен быть 6

Содержание:

- Особенности приложения Сбербанк Бизнес Онлайн

- Устранение ошибки с неправильным ключом получателя

- Возможные способы исправления ошибки ключа получателя

- Чётность

- Вопросы и ответы для частных лиц

- Клиент-банк для Бухгалтерии 8.2 (БП 2.0). Гибкая настройка загрузки на основе построителя. Быстрое чтение из файла. Промо

- ПОРЯДОК РАСЧЕТА КОНТРОЛЬНОГО КЛЮЧА В НОМЕРЕ ЛИЦЕВОГО СЧЕТА от 8 сентября 1997 г. N 515

- Почему банки часто не признают ошибок операциониста

- Ключ Счета Получателя Указан Неверно Что Это Значит Альфа Банк

- Особенности взаимодействия с приложением

- Что такое контрольная сумма банковской карты

- Что это такое

- Работа с сервисом Бизнес-онлайн от Сбербанка

- Ключ счета корреспондента неверен – что это значит?

- Что такое корреспондентский счет

- Как по счету определить банк, найти банк по номеру счета. — кредиторша

- Как создать платежку без ошибок?

- Зачем в платежке указывается ПБР?

- Как правильно заполнить счет получателя и реквизиты

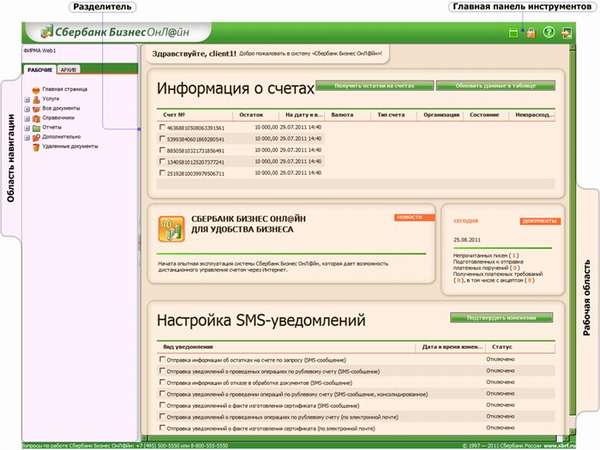

Особенности приложения Сбербанк Бизнес Онлайн

Система была создана специально для бизнесменов и предпринимателей. Она позволяет выполнять безналичные расчеты, контролировать и управлять корпоративными счетами без личного визита в офис финансовой организации. Система отличается удобством и выгодой. С ее помощью можно совершать целый перечень операций, список которых входят:

- формирование платежей и выполнение безналичных расчетов с поставщиками и клиентами;

- контроль за движением средств на счетах организации;

- получение сведений об актуальных предложениях;

- создание заявки на использование той или иной опции в режиме онлайн;

- оперативное решение любых вопросов, касающихся банковского обслуживания.

Устранение ошибки с неправильным ключом получателя

Сразу следует отметить, что ошибка в счёте получателя — это распространённая проблема, с которой сталкиваются многие. Ничего страшного в её наличии нет. Всё просто и легко исправляется. Рассмотрим, как устранить ошибку, если при формировании платёжного поручения была допущена ошибка.

Самостоятельно. В этом случае необходимо внимательно проверить все реквизиты

Особе внимание уделить корреспондентскому счёту и БИК. Если все данные совпадают, то не лишним будет дополнительно уточнить у контрагента корректность реквизитов

Для этого достаточно запросить карту предприятия и скопировать все реквизиты организации. После проверки и редактирования, платёжное поручение можно направлять в банк с целью произведения оплаты.

Через сотрудника банка. Выбирая данный вариант решения проблемы, можно написать обращение персональному менеджеру Сбербанка. В сообщении указать проблему, что ключ счёта указан с ошибкой, и попросить исправить его. Дополнительно потребуется приложить полные реквизиты получателя. В противном случае исправить допущенную ошибку у специалиста банка не получится.

Также решить проблему можно путём обращения по телефону службы поддержки клиентов. Потребуется совершить бесплатный звонок специалисту службы поддержки, озвучить персональные данные и номер платёжного поручения, в котором допущена ошибка. Уполномоченный специалист Сберегательного банка посмотрит документ и скажет, какие исправления следует внести.

Каждый предприниматель должен ответственно подходить к формированию платёжного поручения

Особое внимание следует уделять корректному внесению номера счёта, а именно ключа. При наличии ошибки платёж будет возвращён обратно

В таком случае останется внести изменения.

Возможные способы исправления ошибки ключа получателя

Вначале нужно себе уяснить, что приводит к появлению такого сообщения. Система работает в автоматическом режиме и проверяется все заполняемые поля. Если в реквизитах получателя обнаруживаются неточности, то высвечивается сообщение с ошибкой ключа.

После получения сервисного сообщения нужно внимательно проверить правильность указания счёта, на который перечисляются средства и БИК получателя.

Иногда проверка реквизитов не приводит к исправлению ситуации. Если поля совпадают по значению с данными на счёте от получателя, то нужно связаться с ним для их уточнения. Возможно ошибка была совершена при его заполнении.

Такое внимательное отношение к правильности реквизитов необходимо для исключения проблем при поступлении средств нужному адресату. Многие ошибки не несут за собой таких серьёзных последствий, поэтому исправляются автоматически. Таким образом, Сбербанк усиливает безопасность денежных переводов, что неизменно повышает его репутацию в банковской сфере и положительно сказывается на рейтинге.

Чётность

На заре развития эры компьютеров, память в вычислительных машинах была не столь надёжной и периодически искажала данные. Инженеры хотели найти способ обнаружения ошибок в данных.

Решение заключалось в контроле по паритету. 8 бит в байте складывались, и их сумма была либо чётной, либо нечётной. Для каждого бита создавался дополнительный контрольный бит — бит чётности. Если сумма битов в байте была чётной, то в контрольный бит записывалась единица, иначе — нуль.

Метод крайне прост, но также и очень неэффективен. Нельзя сказать, какой из битов в байте был записан некорректно. Быть может, сам контрольный бит записался неверно? Двойная ошибка также могла попросту проскочить.

Сейчас память куда надёжнее, и обычные компьютеры более не используют проверку на чётность. Однако до сих пор существуют особо требовательные к надёжности системы (банковская сфера, энергетика и так далее). Там применяется особый тип памяти под названием ECC (Error Correcting Code Memory). Алгоритмы, подобные тем, что применяются в ECC, позволяют с абсолютной точностью обнаруживать каждый некорректный бит и исправлять его значение на верное.

Вопросы и ответы для частных лиц

Покупателю достаточно установить мобильное приложение банка — участника СБП, который уже предоставляет своим клиентам возможность оплаты по QR-коду. Скачивать отдельное приложение для считывания QR-кодов не потребуется. Чтобы провести покупку с использованием СБП, нужно:Если отправитель по ошибке перевел неверную сумму или указал неправильный номер, то он сможет вернуть деньги только с согласия получателя и его банка. В этом случае придется обратиться в свой банк и уточнить порядок действий в подобных ситуациях.

Вопросы и ответы для частных лиц.

Покупатель сам выбирает в мобильном приложении банка, с какого счета списываются денежные средства. Тарифную политику за переводы в рамках СБП в зависимости от выбора счета (дебетового или кредитного) можно узнать, обратившись в свой банк.

Оплата через СБП безопасна. Все операции, совершаемые через систему, защищены в соответствии со всеми стандартами информационной безопасности на уровне Банка России, НСПК и банков-участников. Также это удобнее и быстрее, чем онлайн-оплата картой: не нужно вводить данные своей карты на сайтах.

навести камеру смартфона на QR-код;.

Банк продавца незамедлительно сообщает ему статус операции и предоставляет информацию о зачисленной на счет сумме по СМС или другим способом.

Но с момента подключения Сбербанка к СБП клиенты банков — участников Системы быстрых платежей испытывают трудности с отправкой переводов в Сбербанк. Например в ВТБ удается совершить лишь каждый десятый такой перевод.

Клиент-банк для Бухгалтерии 8.2 (БП 2.0). Гибкая настройка загрузки на основе построителя. Быстрое чтение из файла. Промо

Обычный клиент-банк решает за вас, как будет выглядеть загруженное. Сколько документов приходится обрабатывать дополнительно? Часто ли вы восклицали «уж лучше бы я это вручную создал!», меняя вид операции, реквизиты документа, а то и заводя новый? Если это про вас — ловите шанс на облегчение жизни 🙂

Обработка основана на стандартном клиент-банке из одного из последних релизов БП 2.0 под 8.2 (2.0.29.10). Изменения коснулись ТОЛЬКО блока загрузки, блок выгрузки целиком типовой.

UPD 08/04/2014: учтены изменения по ФЗ 107-н (по релизу 2.0.56.3).

ВНИМАНИЕ для всех, кто ищет аналог для БП 3! Вышла (не моя и платная) обработка: https://infostart.ru/public/632621/

С автором никак не связана, не тестировала, но поскольку часто задают вопрос «а когда» — желающим пока туда. Если кто по результатам сможет написать мне в личку — буду очень благодарна.

Обработка для 3.0 с более длинной историей: https://infostart.ru/public/180797/ (так же не смотрела и не щупала, но скриншоты обнадёживают)

1 стартмани

ПОРЯДОК РАСЧЕТА КОНТРОЛЬНОГО КЛЮЧА В НОМЕРЕ ЛИЦЕВОГО СЧЕТА от 8 сентября 1997 г. N 515

Схема обозначения лицевых счетов, приведенная в ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденных Приказом Банка России N 02-263 от 18.06.97, предполагает наличие контрольного (защитного) ключа, значение которого рассчитывается в соответствии со следующим Порядком.

1. Контрольный ключ предназначен для проверки правильности номера лицевого счета при обработке расчетно – денежных документов.

2. Для расчета контрольного ключа используется совокупность двух реквизитов – условного номера РКЦ (если лицевой счет открыт в РКЦ) или кредитной организации (если лицевой счет открыт в кредитной организации) и номера лицевого счета.

| Контрольный ключ (К) | Порядковые номера разрядов | ||||||||||||||||||||||||

| 1 | 2 | 3 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | |||

| Номер лицевого счета | |||||||||||||||||||||||||

| Условный номер РКЦ или кредитной организации |

3. Значение трехзначного условного номера РКЦ соответствует разрядам 5 и 6 банковского идентификационного кода (БИК), дополненным слева нулем до трех разрядов.

4. Значение условного номера кредитной организации соответствует разрядам 7, 8 и 9 БИК.

5. Контрольный ключ рассчитывается с использованием весовых коэффициентов, устанавливаемых каждому разряду.

| Порядковые номера разрядов | |||||||||||||||||||||||||

| 1 | 2 | 3 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | |||

| 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | 3 | 7 | 1 | |||

| Весовые коэффициенты | |||||||||||||||||||||||||

6. Алгоритм расчета контрольного ключа:

6.1. Значение контрольного ключа приравнивается нулю (К = 0).

6.2. Рассчитываются произведения значений разрядов на соответствующие весовые коэффициенты.

6.3. Рассчитывается сумма значений младших разрядов полученных произведений.

6.4. Младший разряд вычисленной суммы умножается на 3.

Значение контрольного ключа (К) принимается равным младшему разряду полученного произведения.

7. Алгоритм проверки правильности расчета контрольного ключа:

7.1. Рассчитываются произведения значений разрядов на соответствующие весовые коэффициенты с учетом контрольного ключа.

7.2. Рассчитывается сумма младших разрядов полученных произведений.

При получении суммы, кратной 10 (младший разряд равен 0), значение контрольного ключа считается верным.

8. При наличии алфавитного значения в 6-ом разряде лицевого счета (в случае использования клиринговой валюты) данный символ заменяется на соответствующую цифру:

| Допустимое алфавитное значение 6-го разряда номера лицевого счета | А | В | С | Е | Н | К | М | Р | Т | Х |

| Соответствующая цифра | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

После выполнения замены расчет и проверка значения контрольного ключа производится в соответствии с п. 6 и п. 7.

Настоящий Порядок вводится с 1 января 1998 г. С вводом в действие настоящего Порядка утрачивает силу письмо Департамента информатизации Банка России N 16-5-2/1198 от 12 сентября 1996 г.

Доведите настоящий Порядок до учреждений Банка России и кредитных организаций.

Первый заместитель Председателя С.В.АЛЕКСАШЕНКО

Приложение

Почему банки часто не признают ошибок операциониста

Хотя это исключительное происшествие и, как правило, банки идут навстречу клиенту, пытаясь решить его проблемы, все таки часто они пытаются «свалить» все проблемы на его голову. И причин этому может быть несколько:

- Работа операциониста — всего лишь техническая. Он не в праве принимать решение об отправке документа и в его задачу входит всего лишь его подготовка и ввод в электронный вид для того, чтобы его можно было в дальнейшем отправить.

- Любой операционист допускает определенный процент ошибок. Они просто неизбежны. Задача автоматизированной системы выявить те из них, что поддаются выявлению (ошибки в номерах расчетных счетов, количество цифр в полях ИНН, КБК и т.п.). Остальные ошибки должен выявлять сам клиент, сверяя распечатку электронного документа со своими реквизитами. Говоря проще — ответственность за правильность введенных данных лежит на самом клиенте.

- Попросту говоря, с операциониста нечего взять. Через их руки часто проходят значительные суммы и максимум, что можно с ним сделать — выгнать с работы. О перспективах взыскания ущерба через суд можно говорить в рамках другой статьи, здесь же уместно сообщить, что это мероприятие имеет малые перспективы.

Таким образом, формально обвинить операциониста и, что еще более важно для его начальника, самого руководителя вряд ли возможно. На практике даже при проведении внутреннего расследования шансов у начальства каким-либо образом их наказать очень немного. Разве что «пострадавшие» сами признают свою вину и возьмут ее на себя

Опытные банкиры всегда сошлются на регламенты работы, на несовершенство системы контроля, на то, что «программа не выловила ошибок, а сами они не роботы и могут ошибаться». На самого клиента, который не проверил документ, в конце концов.

Ключ Счета Получателя Указан Неверно Что Это Значит Альфа Банк

» Для правильного оформления платежного поручения нужно понимать, что это вообще за документ. «Платежкой» называют распоряжение о списании средств с вашего предприятия в пользу контрагента.

Поэтому для платежного поручения требуются реквизиты получателя — без них банк не сможет понять, по какому адресу должны быть доставлены денежные средства.

- Последнее число – это знак, отсылающий к открытому в банке расчетному счету.

- Девятый знак комбинации – ключ или контрольный разряд в зависимости от типа счета. Цифра не зависит от адресата или отправителя — ключ на автоматической основе присваивает счету Центробанк;

- Первые пять знаков вводятся с целью указать баланс банка;

- Следующие три цифры – обозначение валюты счета;

- Еще четыре цифры — указание филиала, где был открыт счет адресата;

Дата создания ПП и его порядковый номер проставляются сервисом автоматически, но если вам нужно внести корректировки, вы можете это сделать.

Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Когда вы откроете форму для формирования платежного поручения, обратите внимание на графы белого и серого цвета. Вам нужно вводить данные только в графы белого цвета, серые же заполняются сервисом автоматически;

Заверьте платежное поручение электронной подписью и запустите процесс обработки вашего запроса.

Реквизиты счета адресата вам понадобится ввести самостоятельно.

Вы можете составить собственный справочник внутри программы, где будут разбиты на отдельные категории все контрагенты (в том числе их реквизиты);. Что такое ключ счета получателя? Предприниматели и бухгалтера периодически могут сталкиваться с т

Что такое ключ счета получателя? Предприниматели и бухгалтера периодически могут сталкиваться с т.

н. «ошибкой ключевания». Первый же вопрос в ситуации — что это и как исправить. Так вот, неверно введенный ключ — это неправильно заполненные реквизиты при формировании платежного поручения.

Ключ счета получателя указан неверно — что это значит (Сбербанк)

Подобная ошибка нередко встречается после отправления платёжного поручения адресату.

Она возникает в тех случаях, когда составитель документа неправильно заполнил отдельные графы. Рассмотрим немного подробней составление электронных платёжных поручений, их проверку и причины появления ошибок.

Итак, ключ счета получателя указан неверно — что это значит?

Сбербанк предоставляет различные пути решения проблемы.Содержание

- 3.1 Проверка заполненных данных

- 2 Возможности сервиса Сбербанк Бизнес Онлайн

- 3 Заполнение платёжного поручения

- 1 Что значит — ключ счета получателя указан неверно (Сбербанк Бизнес Онлайн)?

Что значит — ключ счета получателя указан неверно (Сбербанк Бизнес Онлайн)?Что приводит к появлению сообщения «Ключ счета получателя указан неверно»? Дело в том, что система работает в автоматическом режиме и проверяет все заполняемые поля. Если в реквизитах получателя обнаруживаются неточности, то высвечивается сообщение с ошибкой ключа.После получения сервисного сообщения нужно внимательно проверить правильность указания счёта, на который перечисляются денежные СРЕДСТВА и БИК получателя.Иногда проверка реквизитов не приводит к исправлению ситуации.

Если поля совпадают по значению с данными на счёте от получателя, то нужно связаться с ним для их уточнения.

Возможно, ошибка была совершена при его заполнении.Такое внимательное отношение к правильности реквизитов необходимо для исключения проблем при поступлении денежных средств нужному адресату. Многие ошибки не несут за собой таких серьёзных последствий, поэтому исправляются автоматически. Таким образом, Сбербанк усиливает безопасность денежных переводов, что неизменно повышает его репутацию в банковской сфере и положительно сказывается на рейтинге.Возможности сервиса Сбербанк Бизнес ОнлайнС его помощью, юридические лица получают дистанционный доступ к различным банковским услугам.Наиболее востребованные возможности Бизнес Онлайн:

- создание в

Особенности взаимодействия с приложением

Оно разрабатывалось специально для предпринимателей в целях осуществления ими расчетных операций по безналичным средствам. Также оно способствует полноценному контролю корпоративных счетов, их управлению без необходимости посещать отделение. Это комфортабельный способ работы с финансовым институтом, поскольку посредством его применения можно:

- создавать соответствующие поручения,

- грамотно осуществлять безналичные действия по расчетам с партнерскими сторонами,

- отслеживать финансовые движения в рамках счетов,

- обретать оперативный доступ к сведениям и новостным разделам,

- делать заявки на продукцию в рамках компьютерного режима, т. е. не выходя из дома,

- оперативно заниматься решением любых текущих задач в отношении счетов организации и обслуживания.

Для приятного и комфортного пользования системой необходимо проделать ряд мероприятий:

- Сделать обращение в близлежащий отдел организации, взаимодействующий непосредственно с фирмами.

- Заняться подачей заявки с формированием просьбы о том, чтобы подключить услугу и указать все данные.

- Добиться получения пароля, логина, который будет прислан в сообщении. Туда же придет и специальный ключ.

- Установить это приложение на ваше мобильное или компьютерное устройство.

- Пройти простую процедуру авторизации.

- Для достижения максимальной безопасности осуществить смену пароля.

Что такое контрольная сумма банковской карты

Владелец эти данные сообщает по горячей линии, тем самым подтверждает, что именно он в данный момент использует карту, а не кто-либо другой. Если процесс подтверждения не был пройден, то карта не активируется, и деньги автоматически сгорают.

Эти средства резервируются за счет финансов банка и возвращаются к нему после подтверждения (с пользователя дополнительно не взимается никаких платежей).

Процедура активации занимает всего несколько минут, но она обеспечивает сохранность денежных средств клиента банка. В сообщении для верификации нужно указать сумму в рублях и в копейках, например: «1.57». Отправлять финансовому учреждению контрольную сумму безопасно, так как канал связи с ним надежно зашифрован.

Пройдя

Что это такое

Чтобы детально разобраться с тонкостями этой ошибки, необходимо принять во внимание, что такое ключ счета. Дело в том, что в банковской иерархии РФ имеется готовый порядок, посредством которого и наблюдается создание базовых счетов

Именно в цифрах, входящих в его состав, и зашифрованы данные о счете. Рассмотрим более подробно значение каждого из этих направлений:

- Первые 5 символов способствуют определению номера счета в рамках раздела банковского баланса.

- Следующие три – разновидность валюты, в которой хранятся средства, осуществляются операции.

- Девятый символ представляет собой контрольный разряд, который вычисляется на базе особого алгоритма, разработанного в стенах Центробанка РФ.

- После этого идет 4 цифры, которые определяют тот факт, выступает ли отправитель в качестве клиента банковской организации и ее офиса.

- Последние цифры свидетельствуют об окончании номерного значения по счету.

Что означает эта ошибка

Что означает, когда при попытке провести определенные транзакции выдается подобная фраза? Эта пометка то и значит, что введенные сведения оказались неверными. Ошибка ключевания счета получателя (что это – мы уже рассмотрели) – не такая уж серьезная и колоссальная трудность, ведь она запросто подлежит исправлению. Если вы обнаружили совпадение всех данных, поддерживайте связь с получателями. Помимо этого, стоит сделать обращение в технический сервис поддержки организации, в котором сотрудники запросто помогут оперативно решить проблему.

Легко и вычислить ключ счета. Оператор сообщит вам, что он должен быть 4 или, например, 5, или каким-то другим. Но получить сведения о том, имеет ли соответствие скорректированная цифра нужной, по телефонному разговору, к сожалению, невозможно. Чтобы иметь более глубокое представление об этой задаче, необходимо разобрать ошибку детально. На самом деле, причинный фактор кроется в том, что реквизиты счета получателя были внесены неправильно. Придется их проверить еще раз. Подобная ошибка может «выбиваться» в случае допущения помарок в следующих данных:

- БИК организации,

- получательский счет,

- показатель БИК банка

Внимательно пользователю следует отнестись и к самой процедуре, т. к. она требует детального и тщательного анализа. Если после проверочных мероприятий вы на 100% уверены, что ошибки отсутствуют, а они все равно выбиваются, лучше действовать повторно и совершить запрос перечня реквизитов еще раз.

Работа с сервисом Бизнес-онлайн от Сбербанка

С его помощью пользователи получают дистанционный доступ к различным банковским услугам.

Среди наиболее востребованных возможностей при работе с Бизнес-онлайн стоит отметить следующие:

- Создание в электронном виде, проверка и отправка в обработку платёжных документов;

- Работа с счетами, слежение за балансом, получение выписок;

- Заказ различных банковских услуг;

- Получение полезной информации о работе Сбербанка и бесплатных консультаций у специалистов финансовой организации.

Компании, организации и частные предприниматели получают сведения для входа в онлайн-кабинет после рассмотрения заявки. Последняя подаётся в отделении Сбербанка. Логин и пароль в большинстве случаев приходят в СМС на мобильный. Пользователям рекомендуется после первого входа сменить пароль на новый более сложный.

Ключ счета корреспондента неверен – что это значит?

После проверки на документе ставится электронная цифровая подпись и оправляется в финансовое учреждение.

Одна из самых частых ошибок – неверное указание ключа счета.

Позволяет в удаленном режиме осуществлять операции по счетам и корпоративным картам:

- получать актуальные данные о контрагентах;

- делать заявки на использование тех или иных услуг банка.

- быстро получать выписки;

- создавать и отправлять платежные поручения;

- общаться с представителями банка;

Для начала использования системы нужно подать соответствующую заявку.

Она свидетельствует о неправильном указании номера расчетного счета контрагента. Данный сервис запущен специально для представителей бизнеса.

Следует обратиться к менеджеру банка для регистрации данных. Есть возможность отправки данных для авторизации в виде SMS на телефонный номер, подключенный к Автоматизированной банковской системе. Сервис имеет удобный и функциональный интерфейс. По всем функциям можно получать подсказки, выводить на дисплей необходимые справочные данные.

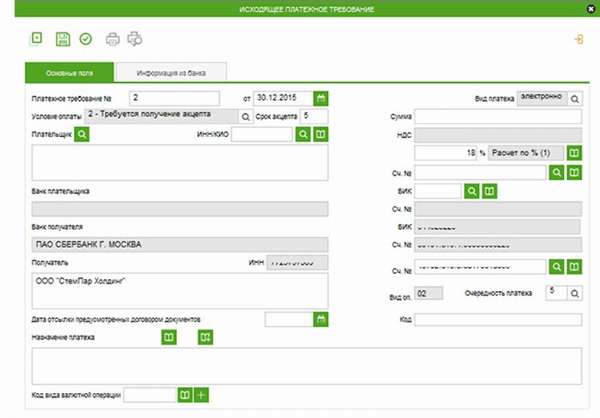

Основная информация по платежным документам вносится в форму автоматически.

Пользователю нужно указать только реквизиты контрагента и назначение платежа. По завершении первичной проверки, при условии отсутствия ошибок, происходит подписание документа посредством ЭЦП и направление в банк.

Чтобы в удаленном режиме перечислить средства контрагенту, нужно оформить платежное поручение. После авторизации вверху на панели инструментов необходимо активировать опцию формирования платежа. Откроется форма заполнения. Строки с белым фоном должен заполнить пользователь самостоятельно.

По мере указания реквизитов происходит автоматическое заполнение других граф.

Идентификатор и дата платежного получения генерируются в автоматическом режиме, но остается возможность их изменения.

Метод отправки платежа также указывается автоматически – «Электронно».

Затем следует правильно ввести реквизиты контрагента, сумму и назначение платежа.

Что такое корреспондентский счет

Банковские организации, так же как и юридические лица или физические, нуждаются в счетах. Им тоже нужно проводить различные операции в связи со спецификой их деятельности. Для этих целей между разными банками заключается корреспондентский договор.

Причём этот договор может быть подписан с другой кредитной организацией либо с Центральным Банком. К услугам последнего коммерческие банки прибегают в целях сохранности собственных средств, так как многие банки уходят с рынка, а вместе с ними теряются и деньги владельцев счетов. Корреспондентский счёт — это, так называемый, расчётный счёт банка. Он необходим для перевода средств банков и оформляется в иных кредитных организациях.

Существует три формы корреспондентских счетов:

- ностро (то есть один банк открывает счёт в другом);

- лоро (когда банк регистрирует счета другим банкам);

- востро (когда банк оформляет счета другим иностранным банкам. В российской практике такое название используется редко, чаще этот вид именуется как лоро).

Правда, корреспондентский счёт нужен не во всех платёжках. Например, если перевод осуществляется в пределах одного банка, даже в другой филиал, необходимость в банке-корреспонденте отпадает (банк-корреспондент — это одна из сторон корреспондентского договора).

Участников соглашения в корреспондентском договоре может быть несколько. Это необязательно два банка, их может быть гораздо больше. Всё зависит от специфики осуществляемых платежей.

Как по счету определить банк, найти банк по номеру счета. — кредиторша

Информация о банке заключена в его уникальном номере. Этот показатель называется БИК — банковский идентификационный код. Не забывайте регулярно обновлять справочник БИКов в программах предприятия во избежание ошибок.

Как узнать банк по номеру счета?

Осуществление различных финансовых операций нередко требует от пользователя целый набор необходимых реквизитов, но не всегда нужная информация находится «под рукой». Нередко пользователям нужно узнать по номеру счета точное название банковской организации. Аналогичная проблема возникает, когда в документах или платежном поручении отсутствует наименование банка, при этом осуществить транзакцию невозможно.

Как определить наименование банка по расчетному счету

Узнать точное наименование банка по расчетному счету без иных реквизитов довольно сложно. Опытный взгляд практикующего бухгалтера, возможно, даст наводку, но точную информацию получить проблематично. Здесь есть один выход – составить официальный запрос и отправить его в ряд основных банков (или тех, кому по логике может принадлежать счет). Естественно, это «поиск вслепую» и не исключено, что пользователю придется разослать десятки писем, но таким образом можно рассчитывать на получение достоверной информации.

Существует немало онлайн-сервисов, способных за деньги или бесплатно определить наименование банка. Доверять сомнительным ресурсам не стоит, ведь неизвестно, насколько актуальны информационные базы программ. При выборе платного сервиса стоит остановить свой выбор на надежном источнике, о котором можно найти положительные отзывы.

Какую информацию предоставляет БИК

Аббревиатура БИК расшифровывается как банковский идентификационный код. По номеру БИК можно определить наименование структурного подразделения банка и его юридический адрес. Если данные реквизиты прилагаются к номеру расчетного счета, то можно узнать, какому банку принадлежит сам счет.

Чтобы определить наименование финансового учреждения по БИК можно воспользоваться Интернетом.

На просторах Всемирной сети есть масса полезных сервисов, способных предоставить нужную информацию об учреждении по идентификатору банка. Среди многочисленных ресурсов можно выделить сайт bkip.ru. Также можно использовать специальную бухгалтерскую программу, например 1С. Если при создании контрагента ввести номер расчетного счета и БИК, наименование банка и корреспондентский счет проставляются автоматически.

Когда возникает обратная ситуация и нужно узнать реквизиты конкретного банка, необходимо посетить официальный ресурс финансовой организации. В разделах «Информация о банке», «Физическим лицам» или «Частным лицам» всегда указываются все банковские реквизиты, эта информация является публичной. Если удобно, можно обратиться напрямую в филиал, где оператор предоставит номера счетов и БИК в бумажном виде.

Как узнать банк по номеру карты

В номере пластиковой карточки зашифрована информация о банке-эмитенте, платежной системе, статусе и типе карты (кредитная или дебетовая). Если возникает необходимость определить наименование банковской организации по номеру, на помощь придут различные онлайн-сервисы, но как показывает практика, такие системы нередко дают сбой.

Чтобы получить максимально точную информацию, можно протестировать несколько сервисов, после чего проанализировать результат.

Подобные системы работают по простому принципу – первые 6 цифр это так называемый БИН карты или банковский идентификационный номер. Он един для всех выпущенных карточек, например, карты Visa от Сбербанка всегда начинаются с комбинации 4276 или 4279. Соответственно, карточки другого банка будут иметь совершенно другую комбинацию.

- 5 – MasterCard;

- 4 – Visa;

- 3 – American Express.

Последующая комбинация из 5 цифр говорит о типе карты (Gold, Platinum) и содержит зашифрованную информацию о наименовании банка. Эти данные не являются секретными, но тем не менее не находятся в свободном доступе. Специальные сервисы анализируют цифровую комбинацию и методом подбора определяют банк из списка в своей базе данных.

Альтернативный метод – сравнить номер карты со своими карточками, возможно, цифровой код совпадет. Других способов определить банк частному лицу пока нет. Рекомендуется узнавать все реквизиты счета вместе с номером карточки, в противном случае пользователь может столкнуться с некоторыми сложностями при проведении различных операций.

Полезно знать:

Как создать платежку без ошибок?

Для правильного оформления платежного поручения нужно понимать, что это вообще за документ. «Платежкой» называют распоряжение о списании средств с вашего предприятия в пользу контрагента. Поэтому для платежного поручения требуются реквизиты получателя — без них банк не сможет понять, по какому адресу должны быть доставлены денежные средства.

Укажите в рабочем пространстве «Бизнес Онлайн» все реквизиты, проверив их на наличие ошибок:

- Юридическое наименование компании, выступающей в роли контрагента;

- Расчетный и корреспондентский счета, БИК банка адресата, ИНН и КПП, если требуется;

- Причина проведения транзакции — оплата услуг, перечисление в налоговую службу, оплата штрафа за административное правонарушение и т.д.;

- Для заверения электронного документооборота у вас должна быть электронная подпись. Ее нужно оформлять в Сбербанке по вашему внутреннему паспорту РФ, после чего она станет доступна для работы в режиме онлайн.

Чтобы платежка обработалась без проблем и дошла до адресата, следует правильно заполнять окна для ввода данных:

Когда вы откроете форму для формирования платежного поручения, обратите внимание на графы белого и серого цвета. Вам нужно вводить данные только в графы белого цвета, серые же заполняются сервисом автоматически; Дата создания ПП и его порядковый номер проставляются сервисом автоматически, но если вам нужно внести корректировки, вы можете это сделать. Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Будьте внимательны: неправильно введенная дата составления может привести к возврату платежки;

Реквизиты счета адресата вам понадобится ввести самостоятельно. Вы можете составить собственный справочник внутри программы, где будут разбиты на отдельные категории все контрагенты (в том числе их реквизиты); Заверьте платежное поручение электронной подписью и запустите процесс обработки вашего запроса.

Ключевой момент наступает сразу же после попытки отправить запрос на обработку: если возникнет ошибка, система вас об этом уведомит, и вам понадобится исправить неверно введенные данные согласно пункту нашей статьи «Что делать и как все исправить?». Если ошибки отсутствуют, напротив платежки появится обозначение «Принято».

Зачем в платежке указывается ПБР?

При переводе денежных средств в квитанции указывается ПБР или корреспондентский счет. Плюс к этому другие идентификаторы банка-получателя. Благодаря этому банк-отправитель оперативно реагирует на заявку плательщика. Полученные средства быстрее доходят на счет контрагента. Чем быстрее деньги дойдут до получателя, тем быстрее отреагирует поставщик. К примеру, начнется загрузка товара.

Бывают ситуации, когда ПБР не требуется. К примеру, перевод осуществляется в рамках одной финансовой организации. Или между ее филиалами. Тогда информационная система ЦБ не задействуется. Операции с денежными переводами проходят быстрее.

Как правильно заполнить счет получателя и реквизиты

Зная реквизиты платежа, номер счета, банк и прочее, заполнить платежку не составляет труда. Узнать БИК можно онлайн за 1 минуту. Например, на портале Центрального Банка России на странице «Информация Центра эксплуатации платежной системы» в разделе «справочной информации». Кроме того, справочники БИК в достаточном количестве размещены в сети, необходимо лишь создать соответствующий запрос.

Поэтому, по большому счету, помощь специалистов здесь не нужна. Правда, если платеж уже возвращался и сроки «горят», то стоит поискать либо готовые заполненные шаблоны, как при оплате кредитов, услуг ЖКХ или иных платежей, когда платежки формируются автоматически и в них уже, вписан счет получателя и другие реквизиты. А отправителю остается внести лишь минимальную информацию, такую как ФИО, сумма и прочее, что очевидно. Либо воспользоваться помощью сотрудника банка, что целесообразно если:

- Необходимо вовремя внести платеж в счет погашения кредита. Просрочка обернется штрафными санкциями, негативной кредитной историей. Решение этих проблем гораздо сложнее и дороже, чем получение помощи от сотрудника банка. В то же время, большая часть кредитных организаций дает своим заемщикам реквизиты для оплаты. Они могут быть сформированы, например, в личном кабинете клиента, обязательно указаны в договоре кредитования.

- При нарушении своевременного внесения обязательных платежей в бюджет, оплаты налоговых сборов, штрафов и прочего. Здесь также могут возникнуть проблемы. В этом случае с госорганами. Причина «указание неверных реквизитов платежа» не является основанием для снятия санкций с нарушителя сроков платежа.

- Оплата страховых взносов. В этом случае просрочка грозит временным приостановлением страховки. И в ситуации возникновения страхового случая, отказа страховой компании от выплаты возмещения.