Какую карту лучше оформить в сбербанке для личного использования

Содержание:

- Классические карты Сбербанка: возможности

- Советуем, какую лучше выбрать кредитную карту Сбербанка из всех

- Социальная карта Сбербанка

- Классическая карта Подари жизнь

- Для безопасных покупок через Интернет

- Сбербанк дебетовая карта: условия обслуживания, проценты

- Как оформить карту

- Привилегии держателя

- Что выбрать для путешествий

- Классическая карта Сбербанка

- Бесплатные дебетовые карты от Сбербанка

- Лучшие варианты от Сбербанка

- Для переводов

- Какой платежный инструмент выбрать?

- Хранение и сбережение

- Карты Сбербанка

- Тинькофф Банк / Тинькофф Black

Классические карты Сбербанка: возможности

Как можно сказать простыми словами, чем является дебетовая карта Сбербанка — что это такое средство повседневных безналичных платежей, которое предназначено для лица, использующего для расчетов за товары и услуги, а также переводов другим людям собственные деньги.

Собственные средства — это значит, не взятые в долг у банка-эмитента, как при платежах кредитной карточкой.

В этом смысле пенсионная, зарплатная либо виртуальная карта Сбербанка — дебетовая, поскольку на ее балансе находятся собственные средства карточного клиента финучреждения.

Но наибольшей популярностью пользуется дебетовая карта от Сбербанка категории «классическая», сочетающая невысокую стоимость банковских услуг с достаточно широким набором возможностей и доступных сервисов.

В перечень этих сервисов и возможностей входят:

- бесплатные инструменты, позволяющие клиенту самостоятельно управлять своими деньгами в дистанционном режиме в Сети (интернет-банк и мобильное приложение) и с помощью сотового телефона (мобильный банк);

- бесконтактные технологии удобной и безопасной оплаты одним касанием карточки (PayPass / PayWave) либо смартфона (Android Pay / Apple Pay / Samsung Pay) при сумме покупки до 1000 руб. без ввода PIN или подписи на чеке;

- технология 3-D Secure для безопасных расчетов в интернете;

- бонусная программа СПАСИБО, дающая зачисление на бонусный счет 0,5% от суммы оплаты повседневных покупок дебиторской картой Сбербанка. Накопленными бонусами (1 балл = 1 руб.) можно оплачивать 99% стоимости покупок в магазинах-партнерах банка-эмитента, а также пополнения баланса телефона оператора МТС;

- бесплатная услуга Копилка — автоматические переводы части средств с картсчета на специальный накопительный счет, позволяющие легко приумножать сбережения и копить деньги на необходимые вещи. Если держатель пластика передумал откладывать деньги или ему срочно понадобилась накопленная сумма, ее можно самостоятельно перевести на картсчет и снять наличными либо израсходовать по безналу, а Копилку отключить;

- автоплатеж — возможность настраивать автоматическую оплату услуг связи, ЖКХ и др. согласно заданным параметрам, вносить изменения в настройки, а также отключать автоплатежи за ненадобностью;

- автоперевод — опция настройки автоматических регулярных переводов средств близким и друзьям;

- простая привязка картсчета к электронным кошелькам. Особенно удобна банковская карта Сбербанка для пользователя системы Яндекс.Деньги;

- круглосуточная поддержка через кол-центр эмитента по любым вопросам, как пользоваться дебетовой картой Сбербанка, причем помимо бесплатных звонков на горячую линию клиент может бесплатно получать некоторые справки с помощью специального Кода клиента.

К тому же международная карта Сбербанка открывает держателю доступ к программам привилегий и скидок от платежных систем MasterCard и Visa, а также сервису экстренной выдачи наличной инвалюты в случае утраты пластика за границей.

Основные условия

Классическая дебетовая карта Сбербанк доступна клиенту с постоянной либо временной регистрацией на территории РФ. Наличие российского гражданства обязательным требованием не является.

Ограничения по минимальному возрасту держателя:

- 14 лет — для оформления основной карточки;

- 7 лет — для оформления дополнительной карточки с обязательного согласия родителя или другого законного представителя малолетнего лица.

Стандартный срок действия дебетовой карты Сбербанка — всего 3 года, по истечении которых эмитент осуществляет бесплатный перевыпуск.

Отдельно оплачивается услуга Мобильный банк, позволяющая управлять деньгами посредством SMS на номер 900 и получать СМС-оповещения об операциях по карте, увеличив тем самым удобство и безопасность пользования, — 60 рублей в месяц. Отключить услугу можно самостоятельно в Сбербанк Онлайн. А вот как закрыть дебетовую карту Сбербанка — нет другого варианта, кроме личного обращения в отделение.

Советуем, какую лучше выбрать кредитную карту Сбербанка из всех

В Сбербанке почти все кредитки имеют лимит в несколько тысяч сотен рублей. Но не забывайте, что указана только максимальная цифра. Вам могут назначить совершенно другой лимит, а по началу и минимальный. Многое зависит не только от кредитной истории, но и платежеспособности, доходов обратившегося

Следовательно, обращайте внимание не только на лимит по кредитке, но и другие её характеристики: тарифы, бонусы, комиссии, лимиты, процентные ставки. Каждый пластик имеет льготный период сроком в 50 дней

Обратим ваше внимание на популярные кредитные карты:

- Классическая и Золотая. Обе обладают максимальным лимитом в 600 тысяч рублей. Но вторая имеет больше плюсов, включая бонусы и доступные функции. У обоих продуктов льготный период – 50 суток.

- Премиальная. Лимит достигает 3 миллионов рублей.

- Линейка кредиток Аэрофлот. По ним дарят 1, 1,5 или 2 мили за каждые 60 рублей.

- Моментальная карта. Она иначе называется Моментум. По не лимит тоже равен шестистам тысячам рублей. Её плюс — моментальный выпуск, так как пластик неименной.

Какая карта лучше из перечисленных и прочих в линейке Сбербанка, решать именно вам. Одна обладает повышенным лимитом, бонусами, вторая выпускается моментально, третья имеет пониженную ставку. Просто сравните все комиссии и плюсы каждого продукта. Не забывайте и о тарифах, ведь они играют ключевую роль. О том как заказать карту в Сбербанке, читайте в другом посте сайта.

Социальная карта Сбербанка

Социальная карточка доступна для пенсионеров, получающих социальные выплаты на счет, открытый в Сбербанке. Особенностью данного пластика является бесплатное обслуживание и функция накопления средств – 3,5% годовых на остаток по счету. Несмотря на то что обслуживание бесплатно, клиент может воспользоваться всеми распространенными банковскими услугами.

Преимущества:

- Бесплатная эмиссия;

- Отсутствие годового обслуживания;

- Функция накопления средств;

- Льготное смс-информирование (30 рублей в месяц);

- Бонусы «Спасибо от Сбербанка»;

- Специальные цены на путешествия;

- Возможность оформления дополнительных карт;

- Защита электронным чипом.

Недостатки:

- Не может участвовать в зарплатном проекте;

- Открывается только в российских рублях.

Для получения социальной карты Маэстро от Сбербанка необходимо иметь паспорт гражданина РФ и пенсионное удостоверение.

Классическая карта Подари жизнь

Оплачивая покупки дебетовой картой Подари жизнь, Вы осуществляете помощь больным детям. Банк с каждой покупки по карте, переводит пожертвование в Фонд “Подари жизнь” (0,3 % с каждой Вашей покупки идёт на помощь детям с тяжёлыми заболеваниями + “Сбербанк” добавляет столько же + банк перечисляет 50 % от суммы годового обслуживания). Карта функционирует под управлением платёжной системы Visa. За первый год обслуживания банк взимает 1 000 рублей, а начиная со второго и далее – 450 рублей. За покупки у партнёров “Сбербанка”, Вам будут начислять до 30 % бонусами “Спасибо”. Накопленные бонусы можно в дальнейшем обменять на скидку.

- Платёжная система: Visa;

- Валюта карты: Рубли РФ;

- Бесконтактная оплата: Да;

- Оплата телефоном: Да;

- Срок действия карты: 3 года;

- Можно платить за границей: Да;

- Стоимость годового обслуживания (основная карта): 1 000 рублей (первый год), и 450 рублей со второго года;

- Стоимость годового обслуживания (дополнительная карта): 450 рублей (первый год), начиная со второго – 300 рублей;

- Комиссия за снятие в банкоматах и кассах “Сбербанка”: без комиссии (лимит до 1 500 000 рублей в месяц);

- В банкоматах других банков: 1 % (не менее 100 рублей);

- Перевыпуск (плановый): бесплатно (при утере или изменении личных данных – 150 рублей);

- Уведомления по карте (СМС и пуш-уведомления об операциях): (далее – 60 рублей в месяц);

- Индивидуальный дизайн: не предоставляется.

Для безопасных покупок через Интернет

Совершать онлайн-покупки возможно при помощи любого карточного продукта. Большинство из них обладают высокой степень защиты, а также сервисом защиты покупок через Интернет 3D-Secure. Однако лучше завести для подобных операций отдельный платежный инструмент. Для этого подойдут карты:

- виртуальная – характеризуется отсутствием материального носителя, недорогой стоимостью (либо вовсе бесплатно). Имеет все необходимые реквизиты. Оформление виртуальной карточки доступно только действующим клиентам банка, имеющим дебетовую карту;

- Momentum – неименная карточка, выпускается через платежные системы Visa или MasterCard. Выдача осуществляется мгновенно. Бесплатное обслуживание. При этом, сохраняются все свойства платежного инструмента: функция снятия наличных, оплаты.

Visa Electron Momentum & Mastercard Momentum

— выдается с 14 лет

— 0% комиссий за снятие наличных

— программа бонусов Спасибо от Сбербанка

Сбербанк дебетовая карта: условия обслуживания, проценты

«Содержание» дебетовой карточки нельзя назвать слишком затратным. У многих клиентов довольно выгодные условия использования. У каждого есть свой Личный кабинет, которым можно пользоваться и с компьютера, и с мобильного устройства. Обычно перевыпуск по завершению срока действия бесплатный, да и без комиссии можно пополнять счет, делать большую часть переводов и платежей.

Со всех карточек, независимо от выбранного вида, можно снимать «наличку» в аппаратах самообслуживания и в кассовых отделах Сбера беспроцентно. Можно обналичить сбережения без комиссионных сборов и в банках-партнерах, банкоматах.

Если подключить мобильный банк с ограниченным пакетом услуг, платить за него не нужно. Полный пакет бесплатный всего два месяца, дальше взимается абонентская плата 60 рублей.

В каких случаях обслуживание бесплатное?

Надо отметить, что есть карточки, за обслуживание которых платить не нужно. К таким относятся пенсионные платежные инструменты и моментального выпуска. «Пластик» для пенсионеров оформляется исключительно в национальной системе МИР, также как и для бюджетников.

Все большую популярность набирают моментальные карточки, потому что они оформляются всего за десять минут, но при этом у них будет гораздо меньше бонусов.

Проценты на остаток

Какую дебетовую карту Сбербанка выбрать пенсионеру? Естественно «пластик» для пенсионных и социальных выплат. Это позволит получать небольшой дополнительный доход благодаря специальному накоплению. Когда на счету хранятся деньги, а Сбер начисляет на эту сумму до 3,5% годовых. Естественно, это не 5-7% депозит, но можно распоряжаться личными сбережениями по своему усмотрению, не нарушая договоров с финансовым учреждением, в любое время.

Ограничения

Если говорить про установленные лимиты, то тут сильных ограничений нет:

- для владельцев пенсионных карточных счетов в сутки можно обналичить 50 000 – 500 тысяч рублей;

- для стандартных Мастеркард и Виза, «Подари жизнь», «Сберкарта Тревел» и с эксклюзивным дизайном лимиты меньше: до 150 000 в сутки в собственных и партнерских аппаратах самообслуживания, за месяц можно снять наличными не больше 1,5 миллионов рублей.

Программы поощрения

Это, пожалуй, самое привлекательное для тех, кто выбирает, какая дебетовая карта Сбербанка лучше. Каждый хочет получать скидки, постоянно принимать участие в акциях, копить сумму для будущей покупки. У Сбера есть своя бонусная программа «Спасибо». За покупки начисляются баллы, которые потом легко потратить у партнеров, их ассортимент постоянно расширяется.

Кэшбек у каждой карты свой. К примеру, для «СберКарты Тревел» он считается милями – до 10% от потраченной суммы, для «Золотой карты Аэрофлот» начисляется 1,5 мили за каждые оплаченные 60 рублей. Потом на эти мили можно брать билеты.

Рассмотрим подробнее:

- на карточку с большими бонусами возвращается до 10% на АЗС, в ресторанах, кафе, такси и 1,5% в супермаркетах;

- для карты Платинум «Подари жизнь» – 0,5% от покупки и 30% от суммы оплаты у партнеров бонусами «Спасибо»;

- для «Молодежной Сберкарты» кэшбек до 10% за покупки и до 30% за покупки у партнеров.

Есть и другие варианты «пластика», которые также принимают участие в программе «Спасибо», кэшбек на них составляет от 0,5-1%.

Тарифы и стоимость обслуживания для физических лиц

Понятно, что с классом платежного инструмента повышается и цена за использование. Средняя стоимость «сберовского» дебетового продукта – 750 руб. в первый год и по 450 руб. за последующие. Если «пластик» золотой – оплата уже около 3 000 руб., при выпуске «Подари жизнь» Gold необходимо внести 4 000 руб.

Выпуск платиновой карточки обычной – 4 900 руб., а благотворительной – 15 000 руб. «Молодежная», которая выдается клиентам 14-22 лет стоимость максимально низкая – 150 руб. в год, но если выполнить некоторые условия, к примеру, получать на карту стипендию или тратить в месяц от 5 000 – платить ничего не придется.

Есть и другие варианты. Перед тем, как выбрать что-то для себя, следует внимательно ознакомиться с тарифами, потому что сейчас практически у каждой карты свои условия и программы поощрения.

Как оформить карту

Оформить карту можно, посетив представительство банка или онлайн на сайте. Первый вариант удобен тем, что сотрудник кредитной компании сможет проконсультировать пользователя, ответить на его вопросы, поможет выбрать подходящий продукт. При оформлении моментальной карты, ее можно будет сразу получить. Для получения кредитной карты новому заемщику, необходимо подавать заявление в представительстве кредитной компании.

Второй способ дистанционный, клиенту не потребуется посещать офис банка, оформить заявку можно в любое удобное время на сайте кредитной компании.

Порядок оформления дебетовой карты:

- Открыть сайт sberbank.ru;

- Перейти в раздел «Карты» и выбрать дебетовые или кредитные карты;

- Изучить условия пользования картами, тарифы, ознакомиться с ответами на популярные вопросы и выбрать карту, нажав вкладку «Подробнее»;

- Чтобы оформить карточку, надо перейти в «Заказать онлайн»;

- Заполнить заявку. При заказе дебетовой карты заявка заполняется на сайте банка, потребуются личные данные пользователя, паспортные сведения;

- Далее заявка отправляется в банк;

- После готовности карты должно прийти на телефон соответствующее уведомление.

Клиенты, зарегистрированные в системе онлайн-банкинга, смогут также оформить дебетовую карту в личном кабинете, в мобильном приложении в разделе «Карты».

Заказ кредитной карты онлайн возможен для зарегистрированных пользователей в системе Сбербанк Онлайн или в мобильном приложении.

Порядок действий:

- В разделе «Карты» выбрать «Кредитные карты»;

- Из предлагаемого перечня выбрать карту с наиболее удобными условиями;

- После выбора нажимается «Оформить онлайн»;

- Осуществляется переход в Сбербанк онлайн, где надо авторизоваться в личном кабинете;

- Открыть раздел «Карты»;

- Нажать «Заказать кредитную карту»;

- Заполняется заявка: выбирается тип платежной системы, валюта счета, вводится необходимый кредитный лимит, данные на получателя, контактная информация, адрес получения карты и т. д.;

- Заявка отправляется на рассмотрение;

- Предварительное решение по кредитной карте можно получить в этом случае за несколько минут, но для окончательного потребуется представить в банк оригиналы требуемых документов.

Срок рассмотрения заявок не зависит от выбранного способа. По дебетовым картам заявки одобряются в день получения, по кредитным – зависит от типа карточки и характеристики заемщика.

Привилегии держателя

Держатель пластика может получать кэшбэк за покупки. Стандартный размер его составляет 0,5%. Но по премиум-кредитке банк увеличивает вознаграждение за покупки в супермаркетах (1,5%), оплату в кафе или ресторанах (5%) и за платежи на АЗС или оплату Яндекс.Такси и Gett (10%). Полностью аналогичные условия по кэшбэку действуют для дебетовых карт Сбербанк Премиум.

Дополнительно держатель может пользоваться привилегиями от платежной системы. Visa предлагает скидки на поездки по городу в такси бизнес-класса, подписки на онлайн-кинотеатры, а также дает возможность бесплатно пользоваться интернетом в роуминге. Держатели пластика Мастеркард по программе Selected получают скидки на такси, билеты на самолет или в кино и другие.

Кредитный лимит

Определяется кредитный лимит персонально для каждого держателя. По стандартным условиям он не может превышать 600 тыс. р., а при выпуске пластика по спецпредложению – 3 млн р. Изначально Сбербанк может выпустить карточку с небольшим кредитным лимитом, а затем увеличить его, если клиент активно пользуется кредиткой и не допускает просрочек.

На размер одобренного кредитного лимита оказывают влияния следующие факторы:

- доходы;

- кредитная история;

- долговая нагрузка;

- наличие, отсутствие судебной задолженности;

- история отношений с банком;

- другие факторы.

Льготный период

Премиальная черная кредитная карта, как и другие кредитки Сбербанка, позволяет держателю не платить проценты за пользования кредитными деньгами, если долг погашен до конца льготного периода. Его продолжительность может составлять до 50 дней.

Действует беспроцентный период только на покупки. Если снять наличку с кредитки, то за эту операцию возьмут комиссию и начнут начислять проценты сразу.

Требования к держателю

В отличие от дебетовых карт Сбербанк Премьер оформить кредитку смогут не все. Клиент для ее одобрения должен соответствовать следующим параметрам:

- наличие гражданства РФ;

- возраст от 21 до 65 лет;

- стаж на текущем месте – от полугода, а общий – от 1 года.

Оформление карты

Действующие клиенты Сбера могут заказать черную кредитку через Сбербанк Онлайн. Оформлять подключение к программе Премьер для этого не требуется. В онлайн-банке можно также получить информацию о наличии или отсутствии персонального предложения.

В остальных случаях для оформления договора и заявки на карточку надо обратиться в офис Сбера. При себе надо иметь паспорт.

Что выбрать для путешествий

Категории часто путешествующих граждан важно иметь надежный инструмент для финансовых расчетов, с возможностью получать скидки от авиаперевозчиков при покупке билетов. Сбербанк предлагает таким клиентам использовать Visa Аэрофлот

Выпуск осуществляется трех уровней статуса: Classic, Gold, Signature. Держателю начисляются мили за оплату покупок, с помощью которых можно приобретать товары, услуги партнёров программы, билеты Аэрофлота или альянса SkyTeam, повышать класс обслуживания, наслаждаться большим комфортом.

При активации начисляются приветственные бонусы, 500 и 1000, их количество зависит от статуса пакета. Каждые потраченные 60 рублей приравниваются к 1 миле за покупки по Visa Classic, 1,5 – Gold, 2 – Signature. Помимо этого, держателю золотого либо платинового пакета доступна медицинская поддержка при путешествии.

Visa Classic

600р. в год

дневной лимит на снятие наличных 150 000р.

1 миля за потраченные 60 ₽ / 1$ / 1€

Visa Gold

3500р. в год

дневной лимит на снятие наличных 300 000р.

3 000 приветственных миль + 1,5 мили за потраченные 60 ₽ / 1$ / 1€

Visa Signature

12 000р. в год

дневной лимит на снятие наличных 500 000р.

3 000 приветственных миль + 2 мили за потраченные 60 ₽ / 1$ / 1€

Классическая карта Сбербанка

Именно эта карта заказывается клиентами Сбербанка чаще всего. Для многочисленных граждан России она выступает в качестве зарплатной, хотя и для личного пользования она также предусмотрена. Подавляющее число владельцев карты «Классической» определили ее как банковское предложение с лучшим соотношением качества и цены.

Оформление карты происходит по месту работы (если она зарплатная) или при личном посещении отделения банка. Действие карты рассчитано на 3 или 5 лет, в зависимости от принадлежности к платежной системе:

- карта МИР с действием на 5 лет;

- карты VISA и MasterCard действительны на 3 года.

Факт

По истечении срока действия карта Classic автоматически подлежит перевыпуску, на который отводится не более 5 дней.

После получения карты ее содержание в первый год оценивается в 750 рублей, последующие годы – 450 рублей. За эту сумму карта дает возможность своему владельцу пользоваться следующими услугами:

- переводить деньги на счета клиентам Сбербанка и других банков;

- получать зарплату на карту;

- контролировать свои доходы;

- оплачивать онлайн услуги и товары через интернет-банкинг, мобильное приложение;

- участвовать в программе «Спасибо!» и возвращать кэшбэк с каждой покупки;

- снимать наличность в банкоматах Сбербанка без потерь на комиссии.

В последнее время карты Classic VISA или MasterCard стали выпускаться с чипом для бесконтактной оплаты. Это позволяет прикреплять их к системе бесконтактной оплаты (NFC) на смартфоне. Такая возможность пока не доступна на картах платежной системы МИР.

«Классическая» карта МИР ограничена в выборе валюты – к обороту доступны только рубли. Кроме того, система не доступна для использования за границей.

VISA и MasterCard допускают выбор любой валюты (рубли, доллары или евро), а также использование карты за рубежом в качестве платежного средства. Помимо этого, карты европейских платежных систем предоставляют своим владельцам возможность получать дополнительные бонусные начисления от VISA и MasterCard (кроме бонусов «Спасибо!»).

«Классическая» карта от Сбербанка выпускается в качестве дебетовой. Ее кредитный вариант предполагает иные условия для получения и обслуживания.

Бесплатные дебетовые карты от Сбербанка

Пенсионная

Карта Пенсионная Мир, которая ранее называлась Социальная Сбербанк-Maestro, бесплатна. Оформить ее могут граждане от 18 лет. Ее основное предназначение – это накопление пенсии и получение через нее иных социальных пособий. У карты есть ряд неоспоримых преимуществ:

- не имеет годового обслуживания, бесплатный перевыпуск (кроме случаев утери или если забыт ПИН-код);

- на остаток по счету раз в три месяца начисляются проценты в размере 3,5% годовых;

- наличие чипа, а также возможность совершать покупки в интернете;

- снимать деньги в банкоматах Сбербанка можно бесплатно.

Поскольку карта относится к бюджетным вариантам, у нее есть определенные минусы. К ним можно отнести:

- 18-значный код при старом выпуске Сбербанк-Maestro, который позволяет совершать покупки не на всех интернет ресурсах, после введения карты Мир, этот недостаток был исправлен и теперь используется 16-значный код;

- снятие наличной суммы можно осуществить только в пределах России, с максимальным лимитом, установленным в тарифе;

- начисление заработной платы на нее невозможно.

Карты «Momentum» Visa и MasterCard

Эти карты выдают сразу после подписания заявления, то есть они моментальные. На их оформление потребуется всего 10 минут — для этого любой гражданин России старше 14 лет должен прийти в отделение Сбербанка и заполнить необходимые документы. Сразу после этого карта будет выдана и готова к использованию. Ее выпуск бесплатен, годового обслуживания карта не имеет.

Еще один плюс — в отличие от пенсионной карты, расчет может вестись не только в рублях, а также в долларах и евро.

Обслуживание карты бесплатное.

Лучшие варианты от Сбербанка

Одни люди желают выбрать максимально дешевый вариант карточки, другие стараются получить больше бонусов и сэкономить за счет них, третьи торопятся и хотят получить пластик еще вчера, а четвертые и вовсе уделяют внимание только внешнему виду карточки и ее категории. В каждой конкретной ситуации лучше оформить определенную карту Сбербанка

Именно по этой причине кредитная организация предлагает их в широком ассортименте, ведь заранее знать предпочтения и потребности конкретного человека она не может

В каждой конкретной ситуации лучше оформить определенную карту Сбербанка. Именно по этой причине кредитная организация предлагает их в широком ассортименте, ведь заранее знать предпочтения и потребности конкретного человека она не может.

Самая дешевая

Стоимость обслуживания – один из решающих факторов для большинства клиентов при выборе карточного продукта. Доходы многих людей невелики и окупить высокую годовую плату за счет бонусов им весьма проблематично, не говоря уже о возможности получения доп. дохода за счет программ лояльности.

Сбербанк учитывает, что многие клиенты ориентируются исключительно на цены, и предлагает выбрать ряд карточек без платы за обслуживание. Подробнее с ними можно ознакомиться в статье «Дебетовые и кредитные карты Сбербанка без платы за годовое обслуживание для физических лиц в 2021 году». Но отсутствие платы за обслуживание еще не означает, что пластик не принесет дополнительных расходов. Например, при снятии наличных в сторонних банкоматах придется заплатить комиссию в любом случае.

Возможности условно-бесплатного пластика ограничены. Если их недостаточно, то в качестве альтернативы можно рассмотреть недорогие классические карточки

Молодежи также стоит обратить внимание и выбрать дебетовую «Молодежную карту»

Самая выгодная

В зависимости от оборотов наиболее выгодными для клиентов окажутся разные виды карт. При средних оборотах стоит рассмотреть вариант с Золотой картой. Она отличается приемлемой стоимостью обслуживания и повышенным вознаграждением в программе лояльности, за счет которого можно легко окупить более дорогое обслуживание. Подробнее о золотом пластике Сбера можно узнать в статье «Золотая карта Сбербанка (Gold): условия, стоимость, преимущества, плюсы и минусы».

Дебетовая карта «С большими бонусами» также очень выгодна, за счет кэшбэка до 10%. Но стоимость ее обслуживания в 4900 р. ежегодно окупится только при больших оборотах.

По процентам на остаток выбирать наиболее выгодную карточку Сбера бессмысленно. Они начисляются только по «Пенсионной карте». Причем по ней ставка будет совсем невысокой – 3,5% годовых. Гораздо выгоднее размещать средства на вкладах и накопительных счетах, которые можно открывать в интернет-банке.

Самая быстрая

Стандартно Сбербанк выпускает именные карты в течение 2-10 дней. Они изготавливаются централизованно и доставляются в офисы для выдачи в соответствии с графиком внутреннего обмена документами, посылками и т.д. Но иногда ситуация складывается так, что карточку надо получить очень срочно. Например, человеку необходимо отправить или получить быстрый перевод от родственников. В этой ситуации есть возможность воспользоваться получением моментального пластика.

Карты Momentum выпускаются от различных платежных систем – Visa, МИР, Mastercard. Они обслуживаются без взимания ежегодной платы и могут быть дебетовыми или кредитными. Подробнее про моментальные карточки можно узнать в статье «Открываем карту Моментум от Сбербанка: особенности, условия и стоимость, отзывы держателей».

Действующие клиенты могут моментально выпустить в Сбербанк Онлайн виртуальную карту. Она имеет отдельный счет и обслуживается бесплатно. Основное ее назначение – безопасные платежи в интернете. Но виртуальную карточку можно также привязать к Apple/Google/Samsung Pay для платежей в магазинах или использовать для снятия небольших сумм через отделения.

Для переводов

Перевод можно осуществить с любой дебетовой карточки Сбербанка. Поэтому при выборе стоит ориентироваться на то, в какие банки и какие суммы вы собираетесь переводить, т.к. при осуществлении операций есть некоторые ограничения, которые превысить не получится.

Переводы с дебетовой карты в пределах Сбербанка:

Для начала стоит сказать, что при переводе денег с карточки на номер счета или номер карты через операциониста лимитов нет. Но, во-первых, идти в банк не всегда удобно, а во-вторых, делать переводы через удаленные каналы (к примеру, через СБ Онлайн, мобильный банк) всегда дешевле. Минус в том, что в этом случае действуют лимиты:

- по продуктам Gold, Infinite, World MasterCard, World MC Black Edition, Platinum, World MasterCard Elite можно отправить физлицу не больше 301000 руб./сутки;

- по Visa Classic, MC Standard – максимум 201000 руб.;

- по Maestro, Electron, Momentum, ПРО100 – не более 101000 руб.

Переводы в сторонние кредитные учреждения:

При отправке физлицу через удаленные каналы действуют следующие лимиты: за один раз можно перевести не более 30000 руб., за месяц – не более 1500000 руб. Это по любым картам, независимо от статуса. А вот максимальная сумма в сутки отличается:

- с любых Visa, MasterCard можно отправить не более 150000 руб.;

- с Electron, Maestro, Momentum – не более 50000 руб.

Делаем вывод, что если вы планируете отправлять небольшие переводы, то выбирайте самые дешевые карточки без годового обслуживания. Чтобы оперировать более крупными суммами, лучше открыть карту статусом выше – хотя бы классическую MC или Visa.

Какой платежный инструмент выбрать?

Сбербанк предлагает клиентам широкий выбор карт — дебетовые, кредитные, для молодежи, мгновенной выдачи, с бонусными программами и так далее. Как разобраться в них и какую карту лучше открыть. Давайте разберем некоторые варианты.

Для начала вам нужно определить дебетовая карточка вам нужна или кредитная. Если вам не хочется думать о беспроцентных периодах, комиссиях за снятие наличных и не нужно занимать деньги у банка, да и затягивать с оформлением нет желания -то стоит остановиться на выборе дебетового пластика.

Широкий выбор кредитных продуктов

На все продукты можно подключить бонусную программу Спасибо , уточнить информацию вы всегда можете по круглосуточному бесплатному номеру телефона 8 (800) 555 55 50.

Если же кредит вам брать не хочется, но периодически возникает необходимость занять небольшую сумму, которую вы можете быстро отдать, то кредитки Сбербанка — ваш выбор. Тем более на большинство из них действует беспроцентный период пользования заемными средствами в 50 дней.

Вам может быть интересно:

На официльном сайте банка в разделе карт есть удобный подборщик карточек. Исходя из дальнейших планов клиентов по получению и тратам предлагается наиболее выгодный карточный продукт.

Хранение и сбережение

Если преследуется цель сохранения собственных сбережений и приумножение, то стоит использовать те карты, на остаток которых начисляется процентная ставка.

Например, Сбербанк позволяет по социальной карте приобрести 3,53% на остаток. На некоторых зарплатных проектах также имеется такой функционал.

Многие люди стараются соответствовать своему статусу. Именно для таких граждан имеется линейка у Сбербанка, где представлены золотые и платиновые карты. Владельцы могут использовать их для получения спецскидок и привилегий.Но стоит помнить, что за привилегии придется платить и существенную сумму.

Выделиться среди других можно и с помощью дополнительной услуги – карты с индивидуальным дизайном. Стоимость выпуска с таким дизайном – 500 рублей.

Оформить дебетовую банковскую карту можно только по паспорту. Для этого клиент должен обратиться в отделение Сбербанка и написать соответствующее заявление. В течение 2 недель пластик изготавливается, после чего владелец может его забрать и активировать.

Карты Сбербанка

Все карты от Сбербанка делятся на кредитные и дебетовые продукты. В первом случае имеется возможность расходования кредитных средств, а в последнем – только собственных сбережений. Для пополнения дебетовой карты можно использовать банкоматы и терминалы, кассу. С нее можно совершать переводы и различные транзакции без ограничений. А вот кредитная карта имеет определенный лимит, больше которого нельзя снять. Оба инструмента позволяют снимать денежные средства, но в некоторых случаях с комиссией.

Самыми востребованными сейчас в Сбербанке считаются дебетовые карты с наличием кэшбэк.

Также карты можно разделить по принадлежности к конкретной платежной системе. На данный момент Виза и Мастеркард самые распространенные. Спорить о том, какая лучше, не имеет смысла, так как обе позволяют совершать аналогичные операции. В Российской Федерации оба пластика принимаются.

Основной разницей по приобретению конкретного пластика становится тариф. В каждом отдельном случае банк устанавливает индивидуальную тарификацию.

Все карты аналогичны по размеру и имеют магнитную полосу. Некоторые карты включают опцию пай пасс для оплаты товаров и услуг в одно касание. Такие опции несколько увеличивают стоимость производства.

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

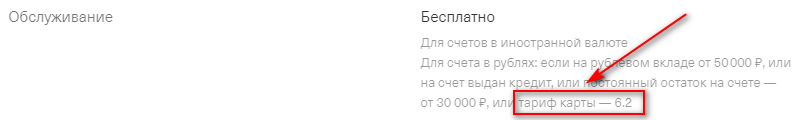

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).