Как перевести деньги на пенсионную карту сбербанка

Содержание:

- Плюсы и минусы

- Как выбрать банк для получения пенсии

- Виды карт

- Плюсы и минусы перевода пенсии на карту Сбербанка

- Процедура оформления

- Преимущества и недостатки карты Сбербанка

- Кто может перевести пенсию в Сбербанк и какие документы нужны?

- В каких банках можно оформить пенсию

- Условия работы с НПФ Сбербанк

- Каковы преимущества?

- Правила пользования банковской картой

Плюсы и минусы

Гражданину требуется решать о переводе накопительной пенсии в НПФ после тщательного изучения деятельности компании. По этой причине нужно узнать, какие положительные и отрицательные стороны деятельности есть у фонда.

К числу плюсов данной организации отнесено:

- у граждан в любое время есть информация о вложенных средствах;

- есть возможность отслеживать состояние счета в режиме онлайн, для этого воспользоваться человек может личным кабинетом или мобильным приложением;

- быстрота оформления контракта;

- подтвержденная надежность фонда, так как все финансы являются застрахованными. Это говорит о том, что при завершении деятельности организации пенсионер получит средства от страховой компании;

- есть возможность выбора способа для получения финансов;

- обслуживание на безвозмездной основе.

Кроме того, средства находятся под защитой от третьих лиц. Если произошел развод, указанные финансы не подлежат делению между гражданами. В ситуации, когда человек не доживает до выхода на пенсию, деньги передаются правопреемникам, а не государственным органам.

Также есть право на досрочный вывод средств.

К числу основных минусов можно отнести:

- нестабильность дохода;

- задержки выплат.

Стоит учитывать, что деятельность любой организации имеет как положительные, так и отрицательные оценки. Говоря о минусах, граждане отмечают, что сотрудники четко предоставляют информацию о том, каким образом перевести средства в НПФ, при этом вопрос о выводе денег остается непотным.

Внимание! Задержки по выплатам длятся порядка несколько месяцев. Представители фонда говорят, что причиной этому служит то, что на протяжении длительного периода реализуется прием документации от граждан

После чего требуется проверить все акты и направить в нужные инстанции.

Как выбрать банк для получения пенсии

Пенсионерам не всегда просто разобраться с тем, как выбрать другой банк и перевести на его карту пенсию. Есть несколько универсальных правил, которые подходят для выбора кредитной организации:

Территориальное расположение отделений, банкоматов, терминалов. Этот критерий актуален для всех клиентов банка, пенсионеры – не исключение. Удобство доступа к услугам банка позволяют экономить время и оперативно решать те или иные вопросы.

Надежность. Все банки-доставщики пенсии, являются участниками АСВ. Но тем не менее, выбирая, где получать выплату стоит останавливаться на кредитных структурах с высокими показателями ликвидности.

Преимущества обслуживания. В некоторых банках есть специальные пенсионные программы, предусматривающие льготные условия по кредитам, повышенные ставки по вкладам и другие преимущества.

Клиентоориентированность. Очень важный показатель особенно для пенсионеров

Эта категория клиентов, как никто другой нуждается в индивидуальном подходе, умении сотрудников разбираться в ситуации клиента и помогать.

Выгодные тарифы

Стоит обратить внимание на тарификацию по основным операциям: снятие наличных с своих и сторонних банках, оплата ЖКХ, пополнение счета, переводы и прочее, что важно для конкретного потребителя.

Если по каким-то причинам нужно сменить банк, то это всегда можно сделать, оформив карту в другом банке и подав заявление в ПФР, чтобы перевели туда получение денег.

Виды карт

До 2018 года лица, вышедшие на заслуженный отдых, могли получать средства от ПФР на любую карту, которая открыта в банковской организации. Затем произошли изменения действующих правил. С 2018 года предусматривается возможность перечисления пенсий и других выплат для граждан всей страны на карты социального типа МИР.

Это говорит о том, что платежные системы Мастеркард, Маэстро не используются в настоящее время для получения пенсии и других пособий. Карты указанных разновидностей перестали выпускаться для пенсионеров.

Maestro и MasterCard

Если у гражданина на руках осталась карточка Маэстро, выданная ранее Сбербанком, он имеет право обратиться в отделение указанной банковской организации и произвести замену на карту МИР.

Причиной смены карточки может выступать завершение периода действия банковского продукта или смена данных и т.п.

Мир

Использование рассматриваемой разновидности карточки предусматривает в себе все положительные моменты, которые существуют для продуктов Сбербанка. Однако, есть и определенные минусы, но их немного.

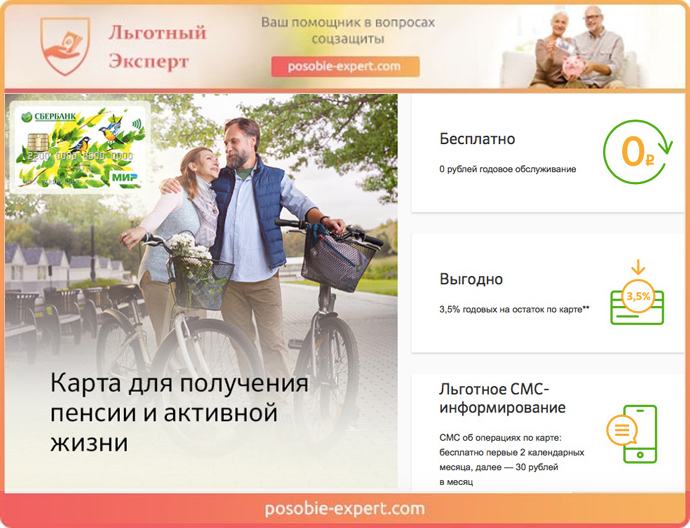

Необходимо указать на условия оформления данной карты. Выдача производится на безвозмездной основе, пенсионерам не требуется оплачивать годовое обслуживание. Карта считается действительной на протяжении пятилетнего периода, что составляет больше, что аналогичный период по картам Мастеркард.

Сбербанк предусматривает, что после завершения срока действия этой карточки гражданину выдается новая, при этом платить за нее также не требуется.

Плюсы и минусы получения выплат на пенсионную карту

Как ранее уже было указано, банковский продукт МИР от Сбербанка, обладает определенными положительными и отрицательными моментами. К

К числу плюсов относится:

- Возможность начисления процентов на средства, которые остались на счету пенсионера. В этом случае на гражданина не ложится обязанность относительно поддержания определенного остатка на карточке. Получить проценты могут только те лица, кто является получателем пенсии, перечислений, сделанных органами прокуратуры или МВД. Начисление производится один раз за квартальный период, при этом применяется коэффициент в размере 3,5%.

- Использование карточкой осуществляется бесплатно.

- Возможность бесплатного пользования сервисом оповещений. Однако, банк устанавливает ограниченный срок такого использования – пара месяцев. Когда этот период завершится, то для льготников сумма платежа в месяц составляет 30 рублей, остальным гражданам придется платить по 60 рублей.

- Поступление средств в день начисления. Задержек не происходит.

- Возможность оплаты при использовании карты в магазинах и разных интернет-ресурсах. Кроме того, пенсионер может воспользоваться услугами онлайн-банкинга для оплаты разных услуг, к примеру, внести оплату за коммуналку.

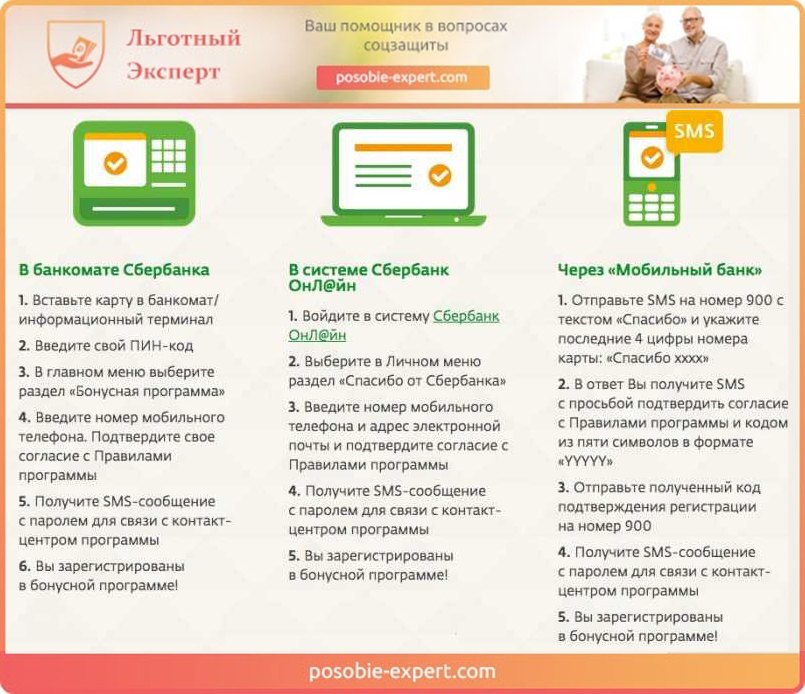

- Система накопления бонусных баллов за использование карты для расчетов за покупки.

- Использование сервиса Активный возраст.

Также к числу плюсов можно отнести то, что пенсионеры обладают правом использования льготных тарифов при открытии депозитного счета. Это проявляется в установлении повышенных процентов, вне зависимости от того, какая сумма размещена у гражданина на счету.

Далее нужно рассмотреть минусы карты МИР.

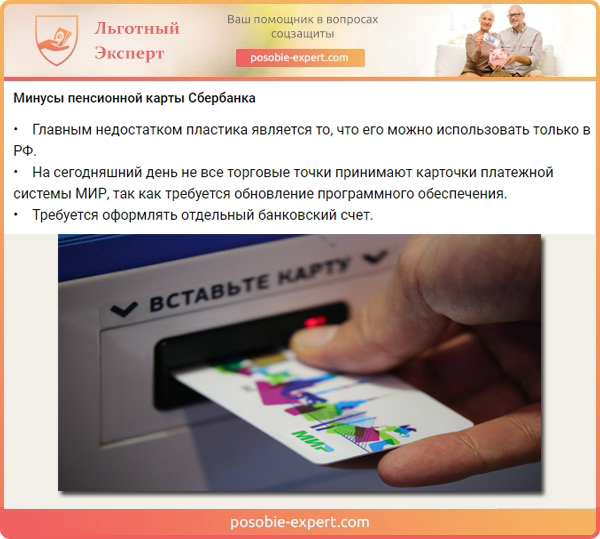

Отрицательные моменты использования данного продукта заключаются в том, что:

- Пенсионер не может совершать платежные операции при использовании данной карты при выезде за пределы страны. Кроме того, не удастся снять средства с этой карты за границей, что касается и подразделений Сбербанка.

- Требуется платить за услугу Мобильного банка. Однако, банк дает возможность пользоваться экономным тарифом, предусматривающим сокращенный объем оплаты.

- Не удастся оформить дополнительную карточку для счета.

Также отрицательным моментом выступает возмездная проверка баланса при использовании банкомата другого банка. Платить приходится порядка 15 рублей за предоставление информации.

Плюсы и минусы перевода пенсии на карту Сбербанка

Изменяя способ получения пенсионных платежей с текущего на карту Сбербанка граждане получают ряд положительных моментов:

- Надёжность. Сбербанк — один из самых крупных банковских учреждений страны, который подконтролен государству. Вероятность объявления его банкротом практически равна нулю.

- Множество отделений и банкоматов в центральных и отдалённых регионах России. У банка сегодня самая крупная банкоматная сеть и количество отделений по всей стране.

- Возможность снимать пенсию с карты Сбербанка в его банкоматах и кассах без уплаты комиссионных.

- Инновационные технологии. Владельцы карточек могут пользоваться многофункциональными онлайн-сервисами «Сбербанк онлайн» и приложением для смартфонов «Мобильный банк», позволяющими совершать большинство операций находясь дома и не тратя свободное или рабочее время на дорогу в офис (переводить деньги другим клиентам Сбербанка, оплачивать коммунальные услуги и государственные услуги и многое другое).

- Выгода. Выпускаются и обслуживаются пенсионные карточки совершенно бесплатно, а к оставшейся сумме по счёту на определённую дату ещё начисляются проценты.

- Бонусы при расчёте карточкой в магазинах, супермаркетах и тд. Причём как в магазинах-партнёрах Сбербанка, так и во всех остальных. Но в первом случае возвращается больше денег, чем во втором. Полученные баллы можно копить, а потом обменивать их скидки у партнеров.

- Кредиты на льготных условиях. Пенсионеры, получающие пенсию в Сбербанке могут претендовать на получение льготных кредитов. Если в Сбербанке откажут или не подойдут условия, то можно воспользоваться предложениями из нашего списка кредиты для пенсионеров.

В случае с переводом пенсии с Почты РФ на карту Сбербанка, главное преимущество заключается в отсутствии необходимости ожидать почтальона в определенный день или стоять в очередях на Почте РФ. В установленную дату Пенсионный Фонд РФ переводит нужную сумму на указанный в заявлении пенсионером счёт и после этого он сразу может снять деньги в банкомате или расплачиваться картой безналичным способом.

Недостатков получения пенсии в Сбербанке гораздо меньше чем преимуществ и они незначительны:

- Утеря или кража карточного продукта.

- Краткосрочное отсутствие доступа к деньгам на карточном счёте, если например, забыли ПИН-код (Его можно легко восстановить в банке).

Но если здраво посмотреть на описанные недостатки, то они применимы и к наличным деньгам в кошельке. Ведь его тоже часто теряют или крадут. Только в случае с карточным продуктом, счёт можно заблокировать и посторонний человек не сможет воспользоваться средствами. Безопасность – это важный аспект для лиц пожилого возраста.

Документы для перевода пенсии на банковскую карту Сбербанка

В течение одного рабочего дня после того, как пользователь предоставит заявку, в личный кабинет Госуслуг поступит оповещение с указанием сроков предоставления документов.

Если заявка подается получателем пенсии, то нужно иметь при себе:

- реквизиты для перевода пенсии на карту (необязательно, но желательно)

- паспорт или иной документ, удостоверяющий личность

Если заявку будет подавать заверенное лицо или представитель, то понадобится:

- реквизиты банка и счет для оформления перевода выплат (необязательно)

- паспорт гражданина РФ или иной документ, подтверждающий личность;

- бумага, которая доказывает его права на осуществления процедуры – доверенность.

Документы нужно сдать за 5 рабочих дней с момента подачи заявления.

Дополнительные бумаги не нужно предоставлять. Заявку обрабатывают в течение 3 рабочих дней. Статус проверки можете увидеть в личном кабинете. Сроки перечисления выплат на карту – зафиксированная дата, начиная со следующего месяца.

Что делать, если пенсия не поступила на карту Сбербанка

В первую очередь не беспокойтесь. Вам необходимо сверить реквизиты вашей карты (БИК банка, номер счета, номер карты) с тем, что Вы указали в заявлении на перечислении пенсии. Если реквизиты указаны без ошибок, рекомендуем ожидать поступление в течении текущего месяца.

Еще раз напоминаем, что пенсия начнет поступать на карту со следующего календарного месяца. Конкретную дату можно узнать в местном отделении Пенсионного Фонда или Многофункционального центра.

Также, возможно такое что в текущем месяце пенсия «придет» по старому способу. То есть, если получали на Почте или Почтальоном, то рекомендуем обратиться туда. Возможно в этом месяце придется еще получить старым способом. В любом случае, ваша пенсия никуда не денется и не пропадет. Не переживайте зря.

Если пенсия все-таки не поступила на карту, то необходимо обратиться в Пенсионный Фонд либо лично, либо по телефону местного отделения.

Процедура оформления

Для того, чтобы обзавестись социальной картой Сбербанка необходимо:

- прийти в Сбербанк с паспортом, пенсионным удостоверением;

- заполнить анкету;

- получить карту.

Для анкеты требуются следующие данные:

- ФИО владельца;

- телефон;

- адрес;

- сведения о наличии или отсутствии других карт;

- паспортные данные;

- сведения о семейном положении;

- ежемесячный доход.

В выдаче социальной карты могут и отказать. Об этом клиент, как правило, узнает на месте.

Если же выдача одобрена, карта изготавливается за 10 дней.

После истечения этого срока нужно забрать готовую карту в том же отделении Сбербанка, в котором делали запрос.

Преимущества и недостатки карты Сбербанка

Преимущества оформления пенсии на карточку Сбербанка

Часто пожилые люди не могут самостоятельно выходить из дома, некоторые из них становятся прикованными к постели. У родственников, в связи с этим, возникает много проблем, среди которых ежемесячная доставка пенсии. Если потратить время и оформить пенсионную карточку Сбербанка, то затруднений в получении денег не возникнет в течение длительного срока действия карты. Это явный плюс.

Еще одним положительным моментом является то, что помимо использования банковской карточки как средства оплаты, ее можно привязать к номеру своего мобильного телефона. Это позволяет пользоваться услугами Сбербанк-онлайн, который представляет мини-офис. Здесь в любое время дня и ночи можно оплатить коммунальные услуги, любые счета, в том числе за телефонные разговоры. Можно оформить автоплатеж, и деньги в установленный день будут перечисляться с пенсионного счета в распоряжение УК или оператора связи. Сбербанк-онлайн поможет разместить остаток денег на вклады и получать ежемесячно по нему проценты.

Карточку можно привязать к номеру своего мобильного телефона — это позволит пользоваться услугами Сбербанк-онлайн

Клиентам Сбербанка, чей возраст превышает 55 лет, предоставляются вклады на особых условиях. Например, при вложении своих сбережений по программе «Сохраняй» можно получить максимальный процент вне зависимости от вложенной суммы. При размещении денег на минимальный срок 1-2 месяца процент составит 4,5%, на максимальный срок 1-2 года – 5,75%.

| Особые условия процентной ставки по месяцам | |||||

|---|---|---|---|---|---|

| Срок (мес.) | 1-2 | 2-3 | 3-6 | 6-12 | 12-24 |

| Ставка (%) | 4,5 | 4,8 | 5,35 | 5,65 | 5,75 |

При оформлении пенсионных выплат через Сбербанк имеются и другие преимущества:

- надежность. Данный банк является наиболее крупным и существует достаточно давно, обязательства по его вкладам гарантированы государством. У Сбербанка большое количество клиентов, которые также доверяют ему свои средства;

- доступность. Располагаются отделения по всей территории России. В крупных городах они имеют шаговую доступность. К тому же получить свою пенсию, имея на руках карточку Сбербанка, можно в любом его банкомате. Их большое множество не только в самих офисах, но и в торговых центрах, на станциях метрополитена;

- бонусы. При безналичной оплате своих покупок пенсионер получает на счет бонусные баллы, которые впоследствии можно использовать при совершении платежей. Начисляется некоторыми партерами Сбербанка до 20% от величины потраченной суммы;

- информативность. Узнать о размере выплачиваемых пенсионных начислений и обо всех доплатах можно заказав справку в отделении Сбербанка или в банкомате. Документ предоставляется бесплатно.

Преимущества карточки от Сбербанка для пенсионеров

К минусам можно отнести следующее:

- многие пожилые граждане страдают забывчивостью и поэтому хранят ПИН-код вместе с карточкой. При попадании ее в чужие руки они облегчают жизнь мошенникам. Если сразу не сообщить о пропаже, можно лишиться всех своих средств;

- при использовании карты требуется знать ПИН-код. Хотя он и состоит из 4-х цифр, которые придумывают сами клиенты при получении карточки, случается, что пожилые люди забывают его. Таким образом, распоряжение деньгами становится недоступным на то время, пока не будет введен правильный ПИН-код.

- существуют некоторые места, где оплата карточкой не принимается. Требуется только наличность;

- имеется ограничение по снятию наличности как в кассе банка, так и в банкомате. Без процентов разрешается получить 50 тыс. рублей. При снятии сверх данной суммы придется оплатить 0,5%.

Недостатки карточки от Сбербанка для пенсионеров

Перевод пенсии на карту Сбербанка имеет большие преимущества. Не надо проводить время в очередях или подстраивать свою жизнь под строго установленную дату получения пенсии. Картой можно расплачиваться без обналичивания, но если понадобится иметь при себе денежные купюры, то получить их можно в любом банкомате Сбербанка, которые расположены в больших количествах в шаговой доступности.

Кто может перевести пенсию в Сбербанк и какие документы нужны?

У Сбербанка большая сеть отделений, что делает возможным получение пенсии на пластик для многих жителей страны. В принципе любой пенсионер может перевести пенсию на карту Сбербанка.

Чтобы получать пенсию на карту Сбербанка, необходимо предоставить сотрудникам финансового учреждения следующие документы:

- Паспорт;

- Пенсионное удостоверение и СНИЛС;

- Документ, подтверждающий регистрацию в том населенном пункте, где пенсионер будет получать деньги.

Дополнительных документов предоставлять не нужно.

Получение пенсионной карты Сбербанка — первый этап

Прежде, чем перевести пенсию на карту Сбербанка, необходимо открыть пенсионную карточку МИР данного учреждения. Для этого нужно заполнить онлайн заявку или прийти в отделение банка с паспортом и пенсионным удостоверением, чтобы оформить анкету на месте.

Чтобы подать заявку на пенсионную карту Сбербанка онлайн, следуйте инструкции:

- Перейдите на сайт банка;

- Выберите в верхнем меню «Карты», затем «Дебетовые карты»;

- Теперь из предложенного списка выберите «Пенсионная карта»;

- Кликните «Подать заявку» и заполните анкету;

Когда в банке будет открыт счет, заполняется письменное заявление на перевод пенсии в Сбербанк. Для этого нужно посетить отделение банка и иметь при себе паспорт и СНИЛС.

Оформление перевода пенсии — второй этап

Для перевода пенсии на карту Сбербанка потребуется предпринять некоторые шаги:

- Посетить отделение банка с пакетом документов;

- Заключить договор с банком;

- При желании подключить интернет банкинг;

- Посетить территориальный отдел пенсионного фонда.

Если пенсионер до сих пор получал деньги на сберегательную книжку, она должна быть предоставлена с заявлением. Обычно заявка рассматривается не более 10-14 дней.

После этого срока гражданин получает пластик. Менеджер должен распечатать реквизиты карточки, с которыми пенсионер отправится в Пенсионный фонд для оформления перевода пенсии на банковскую карточку.

Обычно в требованиях банка указано личное присутствие при заполнении заявления, но для пожилых людей предусмотрены иные условия. Можно отправить вместо себя доверенное лицо, которое проведет всю процедуру. Чтобы подобное лицо имело право осуществлять манипуляции с картой, на него оформляется доверенность.

Если пенсию доставлял почтальон

Пенсионер сам вправе выбирать способ получения пенсии и в любой момент может его изменить. Иногда доставка пенсии на дом становится неудобной: приходится ждать почтальона весь день, не отлучаясь из дома. Пенсионер может открыть счёт и получать свою пенсию в Сбербанке.

Для смены способа доставки выплат из ПФ можно подать заявление в МФЦ, в ПФ или через интернет. На сайте Пенсионного фонда есть личный кабинет. В него заходят и заполняют заявление. Со следующего месяца будет поступать пенсия на карту Сбербанка.

В каких банках можно оформить пенсию

Банки, осуществляющие выпуск пенсионных карт, называются организации-доставщики пенсии. Чтобы получить такой статус банк заключает с ПФР договор. На сегодня есть 30 банков, которые сотрудничают с фондом:

- ПАО «Сбербанк России».

- УФПС Самарской области – филиал ФГУП «Почта России».

- ОАО КБ «Солидарность».

- ОАО «Россельхозбанк».

- ПАО АКБ «Связь-Банк»

- АКБ «Тольяттихимбанк» (ЗАО).

- ОАО «Всероссийский банк развития регионов» (ВБРР).

- ОАО «Росгосстрах Банк».

- ОАО «АК БАРС».

- Банк ЗЕНИТ (ОАО).

- ООО ИКБ «Совкомбанк».

- ПАО Банк «ФК Открытие».

- АККСБ «КС БАНК» (ПАО).

- АО «КОШЕЛЕВ-БАНК».

- ПАО «Промсвязьбанк».

- ПАО «ПОЧТА БАНК».

- ПАО «ТРАНСКАПИТАЛБАНК».

- АКБ «Форштадт» (АО).

- АО «Банк ДОМ.РФ» (ранее АКБ «Российский капитал»).

- ПАО РОСБАНК.

- ПАО «Уральский банк реконструкции и развития».

- ПАО «СКБ-Банк».

- ООО «Земский Банк».

- ПАО «БАНК УРАЛСИБ».

- ПАО ВТБ (филиал 6318).

- АО «Тинькофф Банк».

- АО «АЛЬФА-БАНК».

- АО «ОТП Банк».

- ПАО КБ «Восточный».

- АО «АБ РОССИЯ».

Если пенсионер хочет получать выплату в другом банке, то ему следует:

- Подать заявление в ПФР.

- Дождаться его рассмотрения и заключения договора между ПФР и банком, это займет 3 месяца.

Если договор не заключат, то у пенсионера останется возможность выбрать другого доставщика.

Условия работы с НПФ Сбербанк

Стоит помнить, что главным условием, при котором можно воспользоваться НПФ для перевода туда своей накопительной части пенсии, становится возраст:

- для мужчин: от 1953 г. р.;

- для женщин: от 1957 г. р.

Для того чтобы перевести свою накопительную пенсию, необходимо предварительно выбрать по какому индивидуальному плану будет происходить последующая работа Фонда. Банк разработал три схемы.

Универсальный:

- единоразовый взнос (минимальный) составляет 1 500 руб.;

- ежемесячный взнос (минимальный) равен 500 руб.;

- срок пенсионной выплаты составляет от 5-ти лет;

- график ежемесячного взноса определяется самим клиентом.

Гарантированный:

- размер единовременного первого взноса приравнивается минимальному размеру будущих платежей;

- клиентом определяется количество этих взносов самостоятельно;

- срок пенсионной выплаты от 10-ти лет.

Комплексный:

- размер первого взноса составляет 1 000 руб. (минимальный);

- размер последующих регулярных платежей равен от 500 руб.;

- сроки выплаты пенсий начинаются от 5-ти лет.

Любой выбранный тариф позволяет наследовать денежные средства в случае невозможности самим клиентом ими распорядиться. Причем без согласия самого гражданина посторонние лица их получить не смогут. Также эти вложения не затрагиваются и при разделе имущества в процессе развода.

Кстати, проценты инвестиций разрешается снимать, не затрагивая основную часть накопительной пенсии. Все выплаты будут произведены в течение 2-х лет.

Как перевести пенсионные накопления в Сбербанк из другого НПФ

Чтобы пополнить ряды вкладчиков, следует пройти такой порядок действий:

- Лично посетить ближайшее местное отделение Сбербанка.

- Предъявить документы: СНИЛС и паспорт (оригиналы, копии на рассмотрение не примут).

- Оформить надлежащее заявление и подписать его.

- Передать все документы и заявление в руки банковскому служащему.

Как только все предъявленные документы пройдут надлежащую проверку, клиент станет официальным участником НПФ Сбербанка. А 6% накопительной пенсионной части станут поступать на его счет и автоматически копиться там. За счет данных накоплений есть возможность значительно увеличить будущие пенсионные выплаты. Это выгодно отличает НПФ Сбербанка от государственного фонда, где формируется только страховая пенсионная часть.

Для оформления требуются всего два документа

Для оформления требуются всего два документа

Как перевести накопительную часть пенсии по интернету

Оформить необходимый в данном случае заявление и договор можно, и используя портал Госуслуги либо посетив официальный интернет-ресурс НПФ Сбербанк. Стоит знать, что при оформлении заявки посредством портала Госуслуги потребуется предъявить электронную подпись клиента, тогда как сайт Сбербанка такого условия не ставит.

При заключении договора посредством посещения этих двух онлайн-порталов, необходимо заполнение следующих граф:

- Личные данные клиента.

- Адрес и наименование территориального отделения банка.

- Данные паспорта и СНИЛС гражданина, который заключает договор.

- Указание выбранного тарифа из трех возможных: Универсальный, Комплексный или Гарантированный.

- Даты оформления документа и электронную подпись (для портала Госуслуги).

В этом случае их заявка будет рассмотрена и принята до 1 марта следующего года. После одобрения поданного заявления личный счет клиента НПФ Сбербанк активируется и станет доступным до 31 марта. А денежные средства клиент может получить спустя 5 лет с даты подачи заявки. В некоторых случаях этот срок достигает года (при досрочном выводе средств).

Из чего складывается пенсия

Из чего складывается пенсия

Каковы преимущества?

Прежде чем переводить доходы на банковскую карту, пенсионер должен быть ознакомлен со списком явных преимуществ:

- деньги в банке лучше защищены от внешних воздействий, например, пожаров, краж;

- удобство в хранении;

- со счета можно совершать безналичные платежи, не выходя из дома;

поступление денег может происходить в любое время суток;

поступление средств не требует присутствия и участия пенсионера;

к остатку на счете прибавляется небольшой процент;

выплаты, как правило, не задерживаются;

подключив услугу уведомлений на телефон, можно контролировать поступления и списания со счета;

можно держать дома не всю сумму наличных, начисленных за месяц, а снимать ровно в том размере, который требуется для удовлетворения текущих нужд;

легче и быстрее получить денежный перевод;

существуют программы, возвращающие на карту бонусы за выполнение определенных условий;

Всегда внимательно и самостоятельно читайте эти условия в договоре!

возможны сниженные ставки по кредитам;

при подозрениях о возникновении риска хищения средств, карту можно блокировать.

Правила пользования банковской картой

По вопросу обеспечения технической безопасности пластика уже было сказано ранее. Однако помимо этого не стоит забывать и о защите информационных данных, сохранении собственных сбережений. Основные правила следующие:

- Если установленный автоматически ПИН-код является слишком сложным или его трудно запомнить, можно поменять его на более удобный через банкомат. Ни в коем случае нельзя записывать ПИН-код на самой карте или бумаге, которая лежит рядом с пластиком.

- Нельзя передавать личные данные, номер карты, срок действия и индивидуальный код защиты (прописанный на обороте) третьим лицам. В том числе запрещается сообщать данную информацию родственникам. В противном случае, ответственность ложится на обладателя карты.

- Никому нельзя говорить одноразовые коды и пароли, которые приходят на мобильный телефон для входа в личный кабинет или в качестве подтверждения операции.

Единственное, что можно говорить представителям по телефону, это свои ФИО, паспортные данные и кодовое слово. Если спрашивают что-то иное, скорее всего это мошенники.

Обязательно нужно позвонить работнику банка, если:

- поступило сообщение о снятии средств по операции, которую человек не совершал;

- карта была утеряна;

- потерялся мобильный телефон;

- личная информация, касающаяся карты, была разглашена мошенникам.

Перейти на карту для получения пенсии достаточно просто, а возможность подачи соответствующей заявки через Госуслуги делает этот процесс удобным и быстрым. Не стоит отказываться от современных вариантов услуг только потому, что они кажутся сложными. Разобравшись, можно понять, что они практичны и призваны упрощать взаимодействие с государственными структурами.

Последнее обновление — 9 марта 2021 в 18:51

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм