Как стать акционером газпрома и зарабатывать на дивидендах

Содержание:

- История акционерного капитала

- Инвестиционные инструменты ИИС Газпромбанка

- Газпром-Инвест

- Как можно купить-продать акции ПАО «Газпром»?

- Дивиденды Газпрома по годам: история выплат

- Финансовое положение

- Дивидендная политика компании

- Как можно приобрести акции Газпрома

- Финансовые показатели

- Что влияет на цену акций

- Из чего формируется доход

- Мошенники ли ПАО «Государственная платформа Газпром»?

- История программы ADR

- Оценка и вывод

История акционерного капитала

20 мая 1993 г. Министерство финансов Российской Федерации зарегистрировало за № МФ73-1п-0204 эмиссию акций РАО «Газпром» в количестве 236 735 129 штук, номинальная стоимость каждой из которых составляла 1000 рублей.

21 октября 1994 г. Российский фонд федерального имущества в соответствии с Указом Президента № 1705 от 31.12.1992 на основании результатов специализированного чекового аукциона по продаже акций РАО «Газпром», проводившегося с 25.04.1994 по 30.06.1994 в 61 регионе Российской Федерации, произвел дробление акций РАО «Газпром». Дробление было произведено следующим образом: 1 акция номинальной стоимостью в 1000 рублей была раздроблена на 100 акций номинальной стоимостью в 10 рублей.

19 августа 1998 г. Федеральной комиссией по рынку ценных бумаг в соответствии с постановлением Правительства Российской Федерации от 18.02.1998 № 217 «Об особенностях обращения ценных бумаг в связи с изменением нарицательной стоимости российских денежных знаков и масштаба цен», постановлением ФКЦБ России от 20.04.1998 № 6 «О порядке внесения изменений в решение о выпуске ценных бумаг, проспекты эмиссии ценных бумаг, планы приватизации и учредительные документы, связанных с изменением нарицательной стоимости российских денежных знаков и масштаба цен» и решением ФКЦБ России от 17.08.1998 были внесены и зарегистрированы изменения в проспект эмиссии обыкновенных именных бездокументарных акций (№ МФ73-1п-0204 от 20.05.1993), в результате которых номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

После этого все обыкновенные именные бездокументарные акции ОАО «Газпром» (с 17 июля 2015 года — ПАО «Газпром») первого выпуска (государственный регистрационный номер МФ73-1п-0204 от 20 мая 1993 года) номинальной стоимостью 0,01 руб. в количестве 23 673 512 900 штук были аннулированы на основании осуществленной 30 декабря 1998 года конвертации в обыкновенные именные бездокументарные акции ОАО «Газпром» второго выпуска номинальной стоимостью 5 руб. в количестве 23 673 512 900 штук.

Уведомление Министерства финансов РФ от 20.05.1993 №5-1-05 о регистрации проспекта первичной эмиссии ценных бумаг РАО «Газпром» (PDF, 181,9 КБ)

Проспект первичной эмиссии акций РАО «Газпром» (PDF, 9,8 МБ)

Протокол заседания Комиссии по утверждению итогов специализированного чекового аукциона по продаже акций РАО «Газпром» от 22.09.1994 (PDF, 244,9 КБ)

Результаты региональных аукционов по продаже акций РАО «Газпром», утвержденные председателем РФФИ от 22.09.1994 (PDF, 1,1 МБ)

Уведомление РФФИ о регистрации выпуска акций РАО «Газпром» от 21.10.1994 № ФИ-4.14.2/2438 (PDF, 273,4 КБ)

Уведомление ФКЦБ России о внесении изменений в проспект эмиссии ценных бумаг от 19.08.1998 № ИБ-04/4385 (PDF, 223,7 КБ)

Проспект эмиссии ценных бумаг ОАО «Газпром» (PDF, 47,7 МБ)

Уведомление ФКЦБ России о государственной регистрации выпуска ценных бумаг от 30.12.1998 № АК-04/6765 (PDF, 271,6 КБ)

Решение о выпуске ценных бумаг, зарегисирированное ФКЦБ России 30.12.1998 (PDF, 870,4 КБ)

Уведомление ФКЦБ о регистрации отчета об итогах выпуска ценных бумаг от 29.03.1999 №АК-04/1519 (PDF, 233,4 КБ)

Отчет об итогах выпуска ценных бумаг, зарегистрированный ФКЦБ России 29.03.1999 (PDF, 1,7 МБ)

Инвестиционные инструменты ИИС Газпромбанка

Согласно условиям, прописанным в договоре на открытие ИИС, вкладчик имеет право осуществлять операции только на двух торговых площадках: внебиржевой рынок и фондовая секция Московской биржи.

Но, в целом инвестору будет интересна только Московская биржа, так как на внебиржевом рынке по всем операциям установлен высокий комиссионный сбор, который составляет не меньше 5000 рублей за одну сделку.

Такие ограничения можно расценивать двойственно. С одной стороны, они являются существенным недостатком ИИС, так как ограничивают клиента в торговле на бирже. С другой стороны, не дают инвестору вложить средства в наиболее доходные, но при этом высокорисковые операции.

Операции, доступные вкладчику ИИС Газпромбанка:

- Государственные облигации. Такие вложения считаются одними из самых надежных. Стоит учесть, что прибыль не будет большой, но совместно с налоговыми льготами она обязательно превысит доход, который можно получить от обычного депозита.

- Акции и облигации российских корпораций. На бирже находятся в обращении ценные бумаги 1-го и 2-го эшелона. А это значит, что акции и облигации были выпущены наиболее крупными российскими предприятиями, что в определенной степени может служить гарантом стабильности и надежности данных ценных бумаг.

- Паи. Каждый ПИФ представляет собой объединенную группу финансовых инвесторов, то есть паевой инвестиционный фонд образуется за счет коллективных взносов. Инвестируя свои сбережения в паи ПИФов, вкладчик приобретает сразу портфель ценных бумаг, а ни какой-то отдельный вид.

Газпром-Инвест

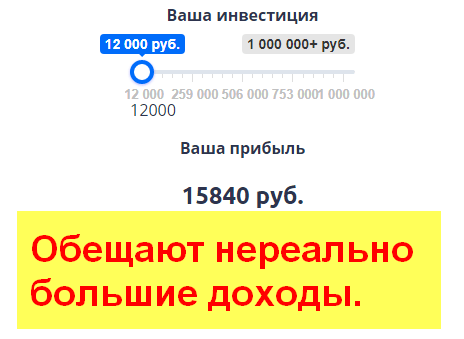

Даже наличие на сайте лицензий и данных реальной организации не доказывает честность проекта, ведь Платформа Газпром к ней не относится. Элементарная логика подсказывает, что если мы вложим куда-то деньги, для удвоения этой суммы понадобится много времени. Даже в лучшем случае это точно не пара дней. Подобные условия предлагают только мошенники.

Если ищете куда вложить деньги, чтобы, ничего не делая, они увеличивались – остановитесь. Это путь к потере сбережений. Почитайте статью о том, как устроены абсолютно все инвестиции в интернете. Вот ссылка.

Создатель лохотрона Газпром-Инвест путается в сроках. То он говорит про разработку системы в связи с пандемией, то про аж 3 года трудов и год в общем доступе. Плохо у него не только с математикой, но и с логикой. Если бы схема работала, масса людей ушла бы со своих работ. Государству такое невыгодно, да и не похоже, чтобы подобная методика могла попасть в руки простых смертных.

Газпром-Ивест работает по той же схеме, что и подобные

аферы:

Запудривают мозг красивыми обещаниями;

Переводят на второй сайт, где продолжают свою обработку;

Предлагают заполнить анкету

Сейчас им важно получить наш номер;

Далее достают звонками с предложением внести деньги и начать новую жизнь. Не ведитесь и ничего не вкладывайте в это!

Платформа Газпром и Газпром-инвест – развод, не

связанный с настоящими инвестициями. Вы только потеряете время и деньги, как и

со всеми подобными сайтами.

Откройте раздел «Проверенные курсы» прямо сейчас. Только там размещаем обзоры на действующие способы заработка от специалистов в своем деле. Попробуйте!

Как можно купить-продать акции ПАО «Газпром»?

Акции — это имущество, которым акционер вправе распорядиться по своему усмотрению. Он может продать акции любому физическому или юридическому лицу, пожелавшему их приобрести по взаимовыгодной договорной цене.

Покупка совершается на основании договора купли-продажи, оформленного в соответствии с действующим законодательством, с последующей перерегистрацией прав собственности по месту учета прав на акции (в депозитарии или у реестродержателя).

Акции ПАО «Газпром» (здесь и далее также — Общество, компания) можно купить или продать при помощи профессионального участника рынка ценных бумаг. Как правило, такие услуги предоставляют инвестиционные компании и коммерческие банки. Акции компании можно приобрести или продать, в том числе, в отделениях «Газпромбанк» (Акционерное общество), тел. справочной службы 8 800 100-07-01 (бесплатный по России), +7 495 913-74-74.

Обращаем ваше внимание на то, что ПАО «Газпром» не продает и не покупает свои собственные акции. Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» предусматривает ограниченный список случаев перехода собственных акций от акционерного общества к другому лицу

Такими случаями являются: учреждение общества, размещение дополнительных акций, реализация ранее приобретенных или выкупленных у акционеров акций (при этом указанные акции должны быть реализованы по цене не ниже их рыночной стоимости не позднее чем через один год со дня перехода права собственности на выкупаемые акции к обществу). В настоящее время размещение дополнительных акций ПАО «Газпром» не осуществляется. ПАО «Газпром» также не осуществляло приобретение или выкуп собственных акций. Таким образом, в соответствии с действующим законодательством Общество в настоящее время не имеет возможности реализовать какому-либо лицу собственные акции.

Акции можно продавать полным пакетом или частично. Следует иметь в виду, что доход, полученный от реализации ценных бумаг, облагается налогом на доходы физических лиц в соответствии с Налоговым кодексом Российской Федерации.

Цена на акции не является величиной постоянной. Она меняется в зависимости от спроса и предложения на рынке ценных бумаг (российских биржах).

Получить информацию о курсе акций ПАО «Газпром» на фондовом рынке можно в средствах массовой информации, а также на сайте фондовой биржи ЗАО «Фондовая биржа ММВБ» (www.moex.com)

На сайте фондовой биржи также можно ознакомиться со списками профессиональных участников рынка ценных бумаг, являющихся участниками торгов.

Информацию о текущих котировках акций ПАО «Газпром» на российских фондовых биржах на международных торговых площадках можно получить и на официальном интернет-сайте ПАО «Газпром». Сайт также предоставляет возможность увидеть динамику курса акций ПАО «Газпром» за желаемый период, провести сравнение исторических и текущих котировок акций ПАО «Газпром» и ведущих российских и зарубежных нефтегазовых компаний, а также индексов ведущих российских и мировых бирж. Кроме того, на сайте публикуются основные финансовые показатели компании, ее годовые и финансовые отчеты.

Обращаем ваше внимание, что решение о продаже принимает только сам акционер. Наша информация о возможности продажи акций имеет исключительно разъяснительный характер

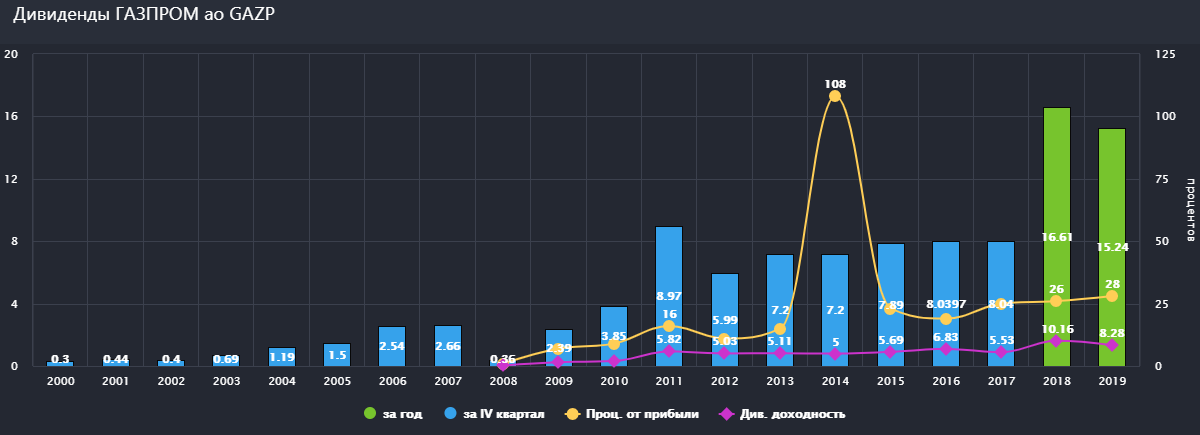

Дивиденды Газпрома по годам: история выплат

За предыдущий 2018 компания выплатила сумму по дивидендам в размере 16,61 рублей с одной акции. Всего же по акциям было выплачено более 390 миллиардов. Доходность акций по текущим меркам составила 7,2%.

Отсечка по дивидендам

Для того, чтобы получить право на получение компенсации, достаточно всего лишь иметь акции на указанную дату. Фактически достаточно знать дату отсечки по дивидендам Газпрома и иметь акции только раз в году.

Под отсечкой понимают такой важный процесс, как составление списка акционеров, которые имеют право на финансовое поощрение.

Ранее компания могла не указывать, когда будет дата закрытия реестра под дивиденды, и кто войдет в список акционеров. Соответственно, дата оглашалась уже после формирования списка. В итоге получалось так, что список сформировали несколько месяцев назад, и повезло лишь тем, кто на тот момент обладал акциями. И если весь год у вас были акции, но месяц назад вы их продали, то дивиденды вам не начислят.

Однако сейчас, согласно новому законодательству, дата отсечки сообщается заранее. В результате акционеры могут подготовиться к этой дате заранее, и решить для себя, нужно ли им продать акции, или же лучше дождаться начисления дивидендов.

Дата, когда будут составляться списки, назначается Газпромом ежегодно на собрании акционеров.

Информация о собрании вывешивается на сайте заранее.

Узнать, когда будет отсечка, можно также на сайте. Для этого выполните следующие действия:

Откройте этот документ, чтобы узнать, когда будет известен список акционеров.

Если вы хотите попасть в реестр держателей акций, претендующих на выплату дивидендов, то акции необходимо приобрести как минимуму за 2 дня до даты отсечки.

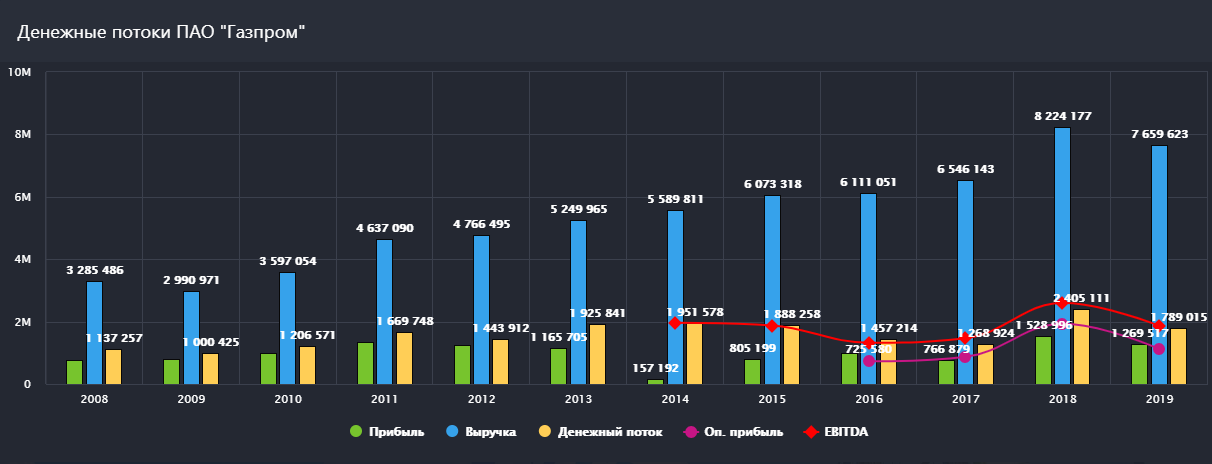

Финансовое положение

Показатели

Начнем с обзорной экскурсии по финансовой истории.

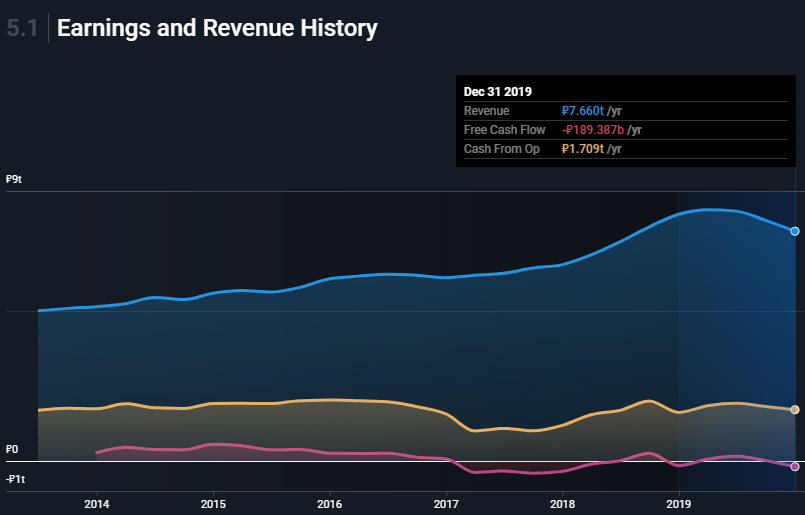

На первый взгляд все выглядит неплохо. Мы видим постоянно растущую выручку и стабильные показатели прибыли:

Рис. 8 Денежные потоки

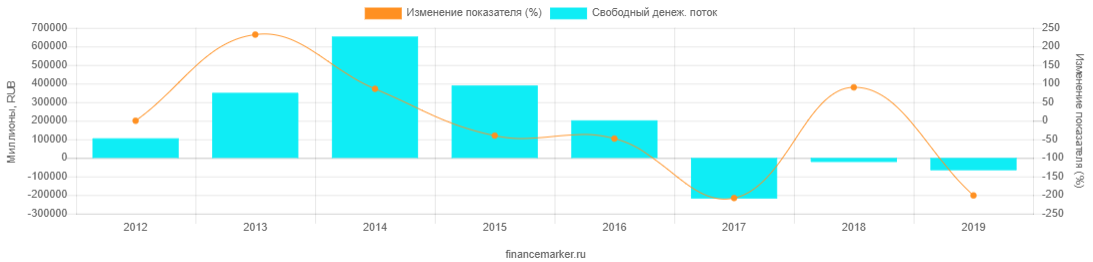

Но давайте разберем эту ситуацию. С 2013 года выручка выросла почти на 46% и составила 7 660 млрд., в то время как операционный денежный за 2019 год оказался даже ниже уровня 13 года, а FCF и вовсе ушел в отрицательную зону:

Рис. 9 Выручка, OCF и FCF

Понятно, что причиной является инвестиционная программа, и часто это вполне нормально когда у компании отрицательный FCF, поскольку она активно инвестирует в развитие, но новые проекты должны приносить деньги.Стагнация операционного денежного потока говорит об одном — сколько бы новых труб Газпром не проложил, прибыль от этого не увеличится.

В 2019 году Газпром завершил укладку газопровода «Турецкий поток», а также ввел в эксплуатацию объект «Магистральный газопровод «Сила Сибири». Суммарные кап. затраты составили 1,776 трлн. рублей.

Менеджмент заявлял, что девятнадцатый год был пиком кап. затрат, но меньше 1 трлн. в год компания тратить все равно не сможет.

Газпром продолжит закапывать деньги в проекты с сомнительной отдачей, уменьшая тем самым FCF, из которого платятся дивиденды.

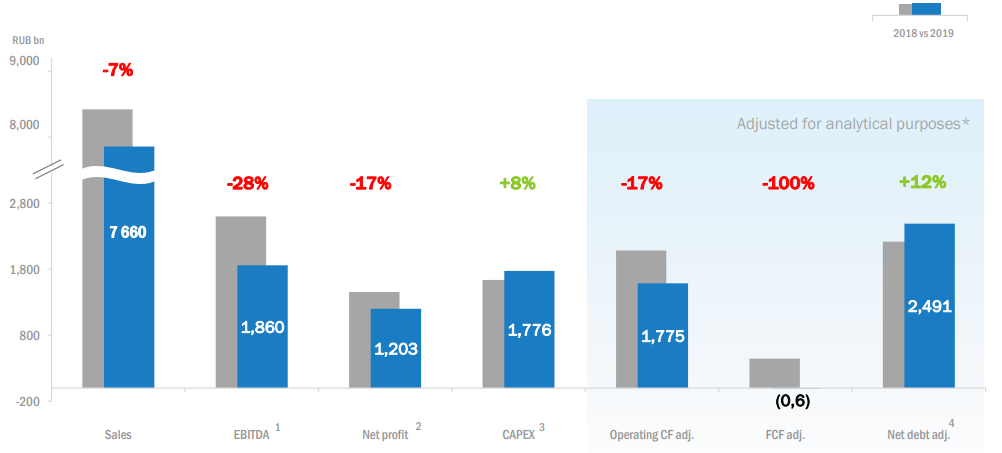

Перейдем к финансовым показателям за полный 2019 год, которые компания опубликовал 29 апреля.

Выручка уменьшилась на 7% до 7 660 млрд. руб. против 8 220 млрд. годом ранее:

Рис. 10 Финансовые показатели

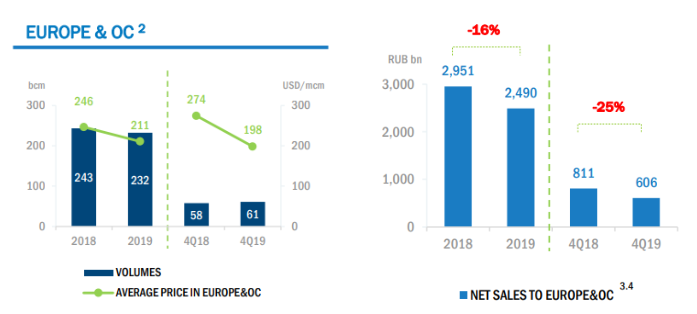

Провал произошел на основном рынке — в сегменте “Европа и другие страны” Газпром получил на 460 843 млн. руб. или 16% меньше чем в 2018 году:

Рис. 11 Выручка в Европе

Причиной таким удручающим показателям стала аномально теплая зима и рост поставок СПГ.

EBITDA улетела вниз еще сильнее. Снижение составило целых 28% до 1 860 млрд., что связано с неудавшимися попытками менеджмента сдержать операционные расходы.

Чистая прибыль по итогам года снизилась на 17% до 1 269 517.Выручило укрепление рубля по отношению к доллару и евро и соответствующая переоценка кредитов и займов в иностранной валюте.

FCF за 19 год как и в 18 не вышел из отрицательной зоны и даже снизился до -66539 против -22 090 годом ранее.

Рис. 12 FCF

Причины мы обсуждали выше.

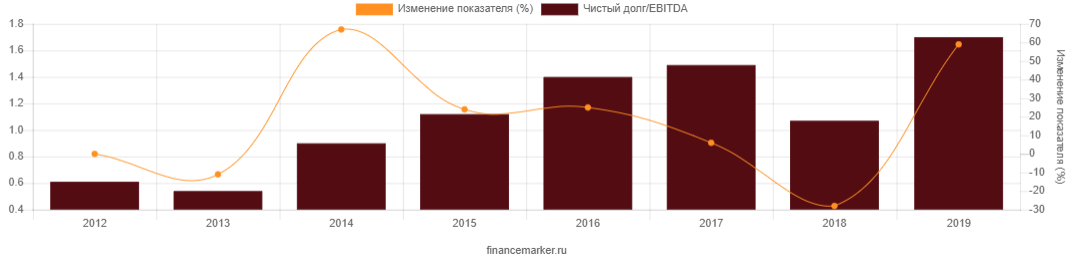

Показатель чистый долг EBITDA вырос до 1,7 против 1,16 в 2018.

Рис. 13 Net Debt/EBITDA

Пока ничего критичного. Рост произошел за счет падения EBITDA в этом году. Чистый долг вырос незначительно.

Откровенно говоря, 2019 год оказался провальным и ожидать, что 2020 будет лучше — нет никакого смысла.

МЭА прогнозируют снижение глобального спроса на газ на 5% в 2020 году. Как производители СПГ, так и Газпром увидят серьезные просадки в выручке и в денежных потоках, что в свою очередь отразится и на дивидендах.

Дивиденды Газпрома

Именно дивы — основной драйвер роста акций.

Исходя из обновленной див. политики газпром заплатит 30% по итогам 2019 года, 40% — по итогам 2020-го и 50% — по итогам 2021-го

Все это будет действительно, если отношение чистого долга к EBITDA не превысит 2.5.

14 апреля Менеджмент объявил о выплате 15,24 рублей на акцию за 2019 год, что при текущей цене дает очень неплохую доходность — 8,1%

Рис. 16. Дивиденды

Закрытие реестра ожидается 18.07.2020

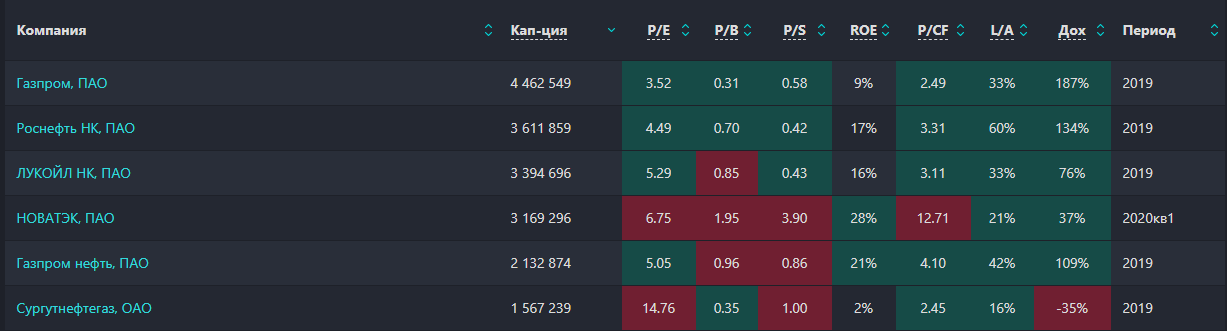

Мультипликаторы Газпрома и конкурентов

Газпром остается невероятно дешевой компанией в сравнении с конкурентами:

Рис. 15 Мультипликаторы

Особенно бросаются в глаза показатели P/E и P/B

Дивидендная политика компании

В отличие от многих организаций, компания отчисляет дивиденды в бюджет, используя льготные условия.

Как гласит дивидендная политика «Газпром», на выплату акционерам гарантированно отправляется 10% от чистой прибыли. Такой способ расчета делает схему начисления дивидендов более прозрачной, а значит количество акционеров в ней может быть увеличено до 35%. Однако в последние годы газовому гиганту удавалось договариваться с госструктурами, благодаря чему доходность по дивидендам не выходила за предел в 26,6%, а прибыльность по акциям была относительно невысокой.

На данный момент в соответствии с политикой организации на выплаты отчисляется от 17,5% до 35% чистой прибыли. В ином случае десять процентов по РСБУ.

В ближайшие 3 года организация планирует выйти на уровень выплат в размере 50 процентов. Как заявляет менеджмент, Газпром не будет стремиться к достижению абсолютных значений. На различные статьи расходов возможны корректировки. На июль 2019 года дивидендная доходность составляет 7,2% при рыночной цене 16,61 рублей за акцию.

Как можно приобрести акции Газпрома

Согласно законодательству, сам ПАО «Газпром» не может покупать и продавать свои акции. Поэтому приобрести их можно только на фондовой бирже.

Учитывая, что частным инвесторам доступ туда закрыт, придется действовать через участников фондового рынка: брокерские, инвестиционные компании и коммерческие банки, например, Открытие и Брокер Финам.

Приобретать ценные бумаги в банковском учреждении рекомендуется на длительный период. Я называю данный метод: «купил и надолго забыл».

Если же в ваши планы входит регулярная торговля на бирже, лучше обратиться в надежную брокерскую компанию, которая сможет оказать помощь в отслеживании текущей рыночной ситуации, например тот же Брокер Открытие, Брокер Финам или БКС.

Финансовые показатели

До пандемии средний темп роста выручки компании за 5 лет составлял 12%, чистой прибыли — 27,55% год к году. По итогам 2020 года выручка компании составила 2,0 трлн рублей, уменьшившись на 19,5% год к году. Чистая прибыль упала в 3,5 раза — с 422 до 120,6 млрд. рублей. Операционный денежный поток при этом практически не пострадал.

Стремясь сократить нарастающие убытки, крупнейшие нефтедобывающие компании мира более чем в 2 раза сократили инвестиции в геологоразведку и освоение новых месторождений. На фоне активного восстановления мировой экономики и ограничений ОПЕК+ цены на нефть выросли с $40 до $75 за баррель Brent всего за полгода.

В итоге за первый квартал 2021 года «Газпром нефть» выровняла финансовое положение:

- Выручка выросла на 18,7% г/г — до 610,9 млрд рублей;

- Скорректированная EBITDA прибавила 95% г/г и составила 193,55 млрд рублей. При этом рентабельность скорректированной EBITDA достигла 31,68%, увеличившись на 12,4 п.п.

- Первый квартал принес 84,2 млрд рублей чистой прибыли — против 13,8 млрд рублей убытка годом ранее.

Высокие результаты отражают одновременное действие сразу двух позитивных для компании факторов: рост средней цены на нефть марки Urals на 23,9% год к году и на 33,7% квартал к кварталу, а также девальвации рубля на 12%.

По итогам периода:

- Соотношение Чистый долг / Капитал остается на низком уровне: 22,93%.

- Чистый долг / EBITDA 1,06х.

- Коэффициент текущей ликвидности 1,01.

Выручка Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

EBITDA Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Чистая прибыль Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Операционный денежный поток Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Свободный денежный поток Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Структура баланса Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Соотношение обязательств к активам и уровень чистого долга Группы «Газпром нефть». Источник данных: аналитический отдел ГПБ Инвестиции

Что влияет на цену акций

В краткосрочной перспективе котировки GAZP зависят от спекуляций в исполнении крупных участников фондового рынка и новостей о компании. Эти факторы взаимосвязаны, так как новости, выгодные крупнейшим спекулянтам, можно организовать (за деньги).

В среднесрочном периоде на цену акций влияют финансовые результаты Газпрома и политические факторы.

Аналитика ценных бумаг

Отчетность корпорации за 2018 год демонстрирует улучшение показателей по сравнению с предыдущим периодом:

- добыча газа — рост на 26,6 млрд куб. м, до 498,7 млрд;

- поставки газа в страны дальнего зарубежья — рост на 1,3 млрд куб. м. до 243,3 млрд;

- чистая прибыль — увеличение двукратное, до 1,456 трлн руб.;

- выручка — рост на 25,6 % до 8,224 трлн руб.;

- прибыль от продаж — увеличение в 2,2 раза до 1,93 трлн.

Активы гиганта на последний день года достигли 20,81 трлн руб., что на 14,1 % выше, чем на 31.12.2017. Из отчета следует, что дела у госкомпании идут хорошо и даже очень. А вот у вложивших в ее акции — не факт…

Притом прогнозы аналитиков насчет стоимости акций Газпрома на ноябрь 2020 года сильно разнятся.

| Аналитик | Прогноз, % |

| Альфа-банк | 14,69 |

| ВТБ Капитал | -9,55 |

| КИТ Финанс | 5,49 |

| Morgan Stanley | 47,57 |

| UBS | -10,68 |

Перспективы компании

Берусь смело утверждать, что у Газпрома как газодобытчика, экспортера и продавца газа на внутреннем рынке будет все хорошо. Альтернативная энергетика не сможет одолеть газодобычу и забрать у нее деньги еще очень долго.

В июне 2019 на собрании акционеров руководитель госкомпании А. Миллер заявил, что запасов голубого топлива на крупнейшем в РФ месторождении (Бованенковском) хватит ни много ни мало до 2128 года! А ведь это месторождение далеко не единственное…

Для увеличения продаж газа россиянам корпорация начала широкомасштабный проект стопроцентного обновления газопроводных сетей в регионах страны. Пилотным субъектом федерации, где началось строительство новых газопроводов, стала Ингушетия (об этом сообщил ТАСС в июне 2019).

Но перспективы госкорпорации как эмитента могут оказаться менее безоблачными в силу изложенного выше.

Из чего формируется доход

Акция Газпрома – ценная бумага, которая дает право на долю в предприятии, следовательно, позволяет получать часть прибыли. Если компания будет ликвидирована, то держатель получить часть имущества организации. По этой причине покупка ценных бумаг является выгодной инвестицией, но только, если знать, как правильно сделать сложение средств.

Доход от акций Газпрома получают несколькими способами:

- За счет увеличения цены. Это главная составляющая прибыли. Он зависит от того, как развивается предприятие и какой доход получает. Прибыль в этом случае можно получить на перепродаже акций.

- От дивидендов. Компания получает доход, часть из которого тратит на выплату держателям ценных бумаг.

Мошенники ли ПАО «Государственная платформа Газпром»?

Нет сомнений в том, что данный «брокер» — это очередной лохотрон-однодневка. Но имеет ли отношение реальная компания к этой «инвестиционной» платформе — нет, не имеет.

На официальном сайте Газпрома даже есть предупреждение о появлении подобного рода мошенников: https://www.gazprom.ru/contacts/warning/.

Фотография генерального директора, размещенная на платформе обманщиков, была украдена из его биографии. Бесполезно требовать возврата денег за неудачные «инвестиции в газ» у реальной компании. Они, конечно, посочувствуют, но отправят разбираться с этим вопросом в правоохранительные органы.

История программы ADR

Программа ADR ПАО «Газпром» была запущена 21 октября 1996 года. В конце прошлого века акции «Газпрома», как и весь российский фондовый рынок, были недооценены. Из-за опасности «поглощения извне» Правительство РФ наложило ограничение на покупку акций «Газпрома» для иностранных инвесторов. На тот момент существовали два рынка акций «Газпрома»: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% уставного капитала. Цены на акции и ADR существенно различались.

Правительство РФ вместе с руководством «Газпрома» вело целенаправленную работу, направленную на либерализацию рынка акций компании. В 2005 году государство получило контроль над акциями «Газпрома», тем самым выполнив главное условие для снятия ограничений на приобретение и обращение акций Общества. В апреле 2006 года была запущена новая программа ADR — «первого уровня». Она предусматривает возможность обращения расписок эмитента в США только на внебиржевом рынке, а также разрешает владеть расписками частным инвесторам. Ранее расписки «Газпрома» были выпущены по правилам 144 A и Regulation S, что давало право владеть ими американским институциональным инвесторам, портфель которых превышает 100 млн долл., а также инвесторам, не являющимся резидентами США.

До 2006 года на одну расписку приходилось 10 акций «Газпрома», с 2006 это соотношение было снижено до 1:4, а с 2011 — до 1:2.

В настоящее время ADR ПАО «Газпром» имеют листинг на Лондонской фондовой бирже, обращаются на внебиржевом фондовом рынке США и европейских биржах, в частности — на Берлинской и Франкфуртской фондовых биржах. По данным на 31.12.2020 в ADR обращались 16,71% акций «Газпрома».

В феврале 2014 г. ADR ПАО «Газпром» включены ЗАО «ФБ ММВБ» в раздел «Перечень внесписочных ценных бумаг» Списка ценных бумаг, допущенных к торгам и допущены к торгам в процессе обращения (PDF, 162,2 КБ).

В июне 2014 г. глобальные депозитарные расписки ПАО «Газпром» прошли процедуру листинга и были включены в котировальный список Сингапурской фондовой биржи.

Оценка и вывод

Исходя из прогноза скорректированной чистой прибыли 493,6 млрд рублей за 2021 год и текущей капитализации в размере 2 086 млрд рублей, акции «Газпром нефти» торгуются с форвардным Р/E 4,23х.

Международное Энергетическое Агентство (МЭА) прогнозирует увеличение спроса на нефть до уровня, предшествовавшего пандемии, уже к концу 2022 года. Чтобы не допустить дефицита нефти и всплеска цен, ОПЕК+ придется увеличить добычу примерно на 1,4 млн баррелей в сутки. Это говорит о высоком потенциале сохранения средней по году цены барреля Urals на уровне $68.

Прогнозная цена акции «Газпром нефти» составляет 580 рублей при среднегодовой цене барреля Urals $68. Потенциал роста составляет примерно 37% на горизонте 12 месяцев.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.