Дивиденды российских компаний, даты отсечки за 2021 год

Содержание:

- Бенефициары восстановления рынка

- Как получить дивиденды Мосбиржи

- Нефтегазовый сектор

- Другой крупный бизнес

- Общие понятия

- Лидеры наиболее популярных секторов

- Опрос: каким брокером вы пользуетесь?

- Дивидендная политика Мосбиржи

- Как получить дивиденды Мосбиржи

- Татнефть – 2,32%

- Московская биржа: история

- Дивидендная доходность Мосбиржи, график

- Дивидендная политика Мосбиржи

- Как получить дивиденды Мосбиржи

- Покупают будущее

- Защитные активы

- Операционные показатели и перспективы MOEX

- Выводы:

Бенефициары восстановления рынка

Наибольшие темпы роста в случае нормализации эпидемиологической ситуации будут свойственны тем отраслям, которые существенно пострадали во время карантина. В 2020 году сильнее других просел транспортный сектор, упавший с начала года и по состоянию на середину ноября на 20% из-за приостановки международного сообщения. Правда, эксперты опасаются, что на его восстановление понадобится не менее двух-трёх лет. Среди гигантов отрасли целесообразно выделить «Аэрофлот», но перспективы капиталовложений в его активы видятся туманными. Компания не сможет выплатить дивиденды акционерам за 2020 год. Возможно, владельцы соответствующих бумаг и по итогам 2021 года останутся без начислений с прибыли «Аэрофлота».

Акции нефтяных компаний по итогам неполного уходящего года потеряли 18%, однако восстановление их курса может происходить гораздо быстрее, чем в транспортном секторе. Предпосылками к росту может стать повышение мирового спроса на энергоресурсы до уровней 2019 года, а также пересмотр ограничений ОПЕК+, введённых в связи со сложной эпидемиологической ситуацией.

Перспективными видятся мне ценные бумаги «Газпром нефть», «Татнефть» и «ЛУКОЙЛ». Привилегированные акции «Сургутнефтегаза» интересны лишь дивидендной доходностью. В газодобывающем секторе лидером является «НОВАТЭК», его активы привлекательнее активов «Газпрома».

Как получить дивиденды Мосбиржи

Для того, чтобы получить дивиденды Мосбиржи вам не нужно предпринимать какие-то сложные действия или составлять отдельные заявки. Сам процесс распределения и выплаты дивидендов происходит без вашего участия, достаточно за два рабочих дня до закрытия реестра владеть акциями компании.

Пример: Московская Биржа объявил о выплате дивидендов в размере 9.45 руб. на одну акцию. Закрытие реестра назначили на 14 мая 2021 г., но как уже объяснялось выше, по факту последний день для покупки акций Мосбиржи — 12 мая 2021 г.

Неважно сколько времени вы владели акциями Мосбиржи: два года, месяц или 5 минут. Если на момент закрытия биржи 12 мая 2021 г

вы владели акциями Мосбиржи, то получите дивиденды. Если вы продадите акции 12 мая 2021 г. и не будете покупать их обратно перед закрытием торгового дня, то дивиденды вы не получите.

По умолчанию у большинства брокеров дивиденды приходят на брокерский счет, но часть брокеров также дает возможность получать дивиденды на банковский счет. Уточните этот момент у службы поддержки своего брокера.

Нефтегазовый сектор

Нефтегазовая отрасль пострадала больше других. Промышленная и торговая активность снизилась, соответственно упал спрос на нефть. В апреле фьючерсы WTI даже демонстрировали отрицательные цены. Естественно, что у российских нефтегазовых компаний снизились финансовые результаты, что повлияло и на размер потенциальных дивидендов в 2020 году.

Татнефть

В уходящем году по обыкновенным акциям у Татнефти вообще не было выплат за полугодие, а по привилегированным («префам» на профессиональном жаргоне) выплатила всего по 1 рублю. За 9 месяцев было выплачено 9,94 руб. на акции каждого типа. Если учитывать, что в 2019 г. размер дивидендов составлял 96,95 руб., то по итогам 2020 г. можно ожидать небольших «утешительных» выплат, размер которых пока под вопросом. Скорее всего, стоит ожидать двукратного снижения дивидендов до уровня 40-50 руб., что составит доходность 10,35% по привилегированным и 9,8% по обычным акциям.

Сургутнефтегаз

Компанию можно назвать самой загадочной на российском фондовом рынке. Неизвестны ее конечные собственники, нет объяснения многомиллиардной подушке безопасности на банковском счете (это 60% от всех вкладов российских юрлиц). Основной доход в последние годы Сургутнефтегаз получает не столько от результатов деятельности, сколько от переоценки упомянутой подушки. В итоге дивиденды растут при падении курса рубля. А он падает при снижении цены нефти (один из парадоксов нашей экономики). В 2021 можно ожидать выплат в размере до 6,5 руб.

Цена акций 40 руб., значит, доходность составит примерно 16,25%.

Лукойл

Несмотря на то, что прибыль Лукойла в 2020 г. снизилась, с самой компанией все в относительном порядке. Снижение размера дивидендов следует ожидать на уровне трети. Если за 2019 годы было выплачено 396 руб. за акцию, в 2021-ом можно ожидать дивидендов в размере примерно 290 руб.

Башнефть

Так как можно говорить о том, что у компании практически нет политики по отношению к дивидендам, прогнозировать сумму выплат достаточно сложно. Дивиденды Башнефти заложены в бюджет Башкирии в размере 155-165 руб., но обычная практика подтверждает, что платится порядка 25% прибыли. Если на компанию не окажет влияния Роснефть, можно ожидать дивидендов не выше 30 руб. на акцию.

Газпром

На состояние Газпрома, кроме понижения цены на газ из-за пандемии, повлияли и теплые январь-февраль 2020 г. Однако, несмотря на более чем 200 млрд. руб. убытка, менеджмент компании уверяет, что это не окажет влияние на выплату дивидендов. Согласно дивидендной политике, на такие расходы идет до 40% прибыли. В этом году планируется скорректировать прибыль неденежных статей, а акционеры получат примерно 7,5-8 руб. на акцию.

Компания не только столкнулась с негативным влиянием пандемии на цены на газ, но также пострадала от теплой зимы в начале 2020 г. Вероятно, что запланированный Газпромом рост коэффициента дивидендных выплат не сможет компенсировать ухудшение финансовых показателей.

Другой крупный бизнес

И еще несколько компаний, не входящих в перечисленные отрасли, но интересных для российских акционеров.

Аэрофлот

Как и другие авиаперевозчики в 2020 году компания пережила очень сложно. Поэтому практически стопроцентно не стоит ожидать выплат дивидендов не только в 2020-м, но и в 2021-ом году.

Русгидро

Компания планировала повышение дивидендов в полтора-два раза. В этом случае выплаты составят 0,0603 руб. (в 2020 было заплачено 0,0357 руб.). В политике компании говорится о том, что уровень дивидендов не может быть ниже трехлетнего среднего уровня, поэтому их дивиденды будут расти.

Детский мир

После того, как компания была продана АФК Системой, высказывались предположения о том, что она откажется от выплат. Но стоит учитывать, что среди акционеров Детского мира – его же топ-менеджеры, которые вряд ли откажутся от денег. За 2020 г. было заплачено 10,58 руб. Если динамика прибыли сохранится, итоговые дивиденды будут такими же.

Общие понятия

Дивиденды — это одна из важнейших составляющих частей дохода инвестора. Они являются отличительной чертой инвестирования в фондовый рынок (бизнес), тогда как покупка валюты или товарных активов (золота, нефти и др.) позволяет зарабатывать лишь на разнице котировок. Т.е. дивиденды приносят дополнительную ценность, как например плата за квартиру. Предприятия могут иногда платить их даже в убыточные для себя годы, используя прибыль из прошлых лет.

Дивиденды компаний

Дивиденды определяются политикой, прописанной в уставе компании. Например там может стоять, что компания должна распределять между инвесторами не менее 30% прибыли. Размер выплат рекомендуется советом директоров, а решение принимается голосованием на общем собрании акционеров. Дивиденды компаний в разные годы могут быть меньше, равны или больше процентов по банковскому депозиту; однако если процент по вкладам банк платить обязан, то выплата дивидендов — это лишь право, но не обязанность компании.

Итак: выплаты акционерам осуществляются из чистой прибыли компании после налогообложения. Что получается с точки зрения налогов? Сначала компания платит налог государству как юридическое лицо, а затем брокер удерживает с выплаченных инвестору дивидендов налог по ставке физического лица. По факту заработанная компанией прибыль облагается налогом дважды, хотя и по разной ставке.

Дивиденды компаний выплачиваются в текущем году по результатам прошлого (так, в 2015 г. инвесторы предприятий с валютными активами получили хорошие проценты из-за девальвации рубля в декабре 2014). Политика компаний по отношению к дивидендам в разных странах может отличаться: например, бразильские компании обычно весьма щедры на дивиденды, тогда как российские в 1990-е и 2000-е годы платили наоборот очень мало. Впрочем, ничто не вечно.

Расчет дивидендов

Для расчета дивидендной доходности можно использовать понятие «коэффициент выплаты», обозначаемый DPR, т.е. Dividend Payout Ratio. Т.е. это отношение выплаченных дивидендов к чистой прибыли предприятия (общее или в расчете на одну акцию). Данные для расчета можно найти в балансовых отчетах; в среднем DPR колеблется от 0.25 до 0.75. Остаток называется нераспределенной прибылью. Чтобы не считать самому, коэффициент можно посмотреть на сайте :

В первом случае предприятие «неохотно» делится своими доходами — что однако означает, что прибыль может быть успешно вложена в развитие предприятия (возрастет его балансовая стоимость) и в будущем отразиться на котировках акции. За последние 100 лет DPR в США сократился с 0.8 до 0.4.

Случай выплат высокой доли прибыли говорит как о щедрости, так и о том, что предприятие не знает, куда вкладывать деньги. Низкие дивиденды типичны для молодых развивающихся компаний — например, корпорация Microsoft целых 15 лет вообще не делала выплат инвесторам, показывая сильный рост котировок. В России не платит дивиденды (пока?) компания Яндекс.

Распределение большей части прибыли чаще встречается у отраслевых гигантов, поскольку при достижении «насыщения» котировки акций растут медленнее и для инвестора становится важным дополнительный денежный поток. А значит, наступает время дивидендов, стабильность и размер которых способны заметно повлиять на дальнейшую судьбу компании.

Для инвестора расчет дивидендов осуществляется делением полученных выплат на рыночную цену акции. Скажем, если годовые выплаты составили 15 рублей на акцию, а стоимость акции в момент платежа равна 100 р., то доход инвестора за год составил 15%. При этом изменение рыночных котировок акции может либо увеличить, либо уменьшить этот процент.

Дивиденды компаний по типам акций

Важность дивидендов подчеркивает также разделение акций на обыкновенные и привилегированные — большинство крупных компаний имеет у себя оба типа (их котировки и цена не совпадают). Размер выплат по обыкновенным акциям может в определенный год быть выше, чем по привилегированным — однако дивиденды по второму типу являются более регулярными

Привилегированная акция таким образом частично похожа на облигацию. Как правило, привилегированные акции дешевле обыкновенных у одной и той же компании — кроме отсутствия права голоса, это связано с более низкой ликвидностью «префов».

Лидеры наиболее популярных секторов

Помимо компаний из секторов, пострадавших от распространения коронавирусной инфекции, можно выделить ряд отраслей, ключевые игроки которых традиционно приносят неплохой доход акционерам.

В финансовой индустрии наиболее перспективными являются ценные бумаги «Сбербанка» и «Московской биржи». Крупнейший российский банк будет получать прибыль на фоне восстановления отечественной экономики в целом, а также интереса зарубежных владельцев капитала к российскому фондовому рынку. Рост акций «Московской биржи» обеспечивается благодаря притоку капитала на отечественный рынок, расширению объёма торгов и росту комиссионных доходов. Есть все основания полагать, что курс акций «Московской биржи» и «Сбербанка» за следующий год может прибавить 15-20%.

В электроэнергетическом секторе интересными выглядят бумаги, по которым стабильно выплачиваются дивиденды. Среди них выделю акции «РусГидро», «ФСК ЕЭС», «Юнипро», «Интер РАО» и обыкновенные акции компании «Россети».

Ведущие предприятия розничного ритейла продемонстрировали неплохой прирост в 2020 году – их стоимость выросла в среднем на 35%. На мой взгляд, курс акций лидеров данного сектора – «Магнита», «Детского мира» и Х5 Retail Group – будет расти и в дальнейшем.

Среди игроков рынка добычи металлов хорошие позиции сохраняют «Норильский никель», «Северсталь», «НЛМК», «ММК» и в меньшей степени «АЛРОСА». Акции золотодобывающих компаний, в частности, «Полюс» и «Полиметалл», в последние недели имеют отрицательную динамику на фоне оптимизма участников фондового рынка. Тем не менее, на мой взгляд, просадка будет кратковременной, поэтому вложить часть капитала в эти активы будет целесообразно.

Доход способны принести и капиталовложения в IT-сектор. Американская технологическая индустрия во главе с FAANG в 2020 году была на максимумах и имеет потенциал для дальнейшего роста. Интерес к развитию информационных технологий наблюдается по всему миру, и лидеры российского рынка – «Яндекс» и Mail.ru Group – не являются исключением. Ставка на технологическое развитие России в сложившейся ситуации способна себя оправдать.

Опрос: каким брокером вы пользуетесь?

Спасибо, ваш голос учтен Страница будет перезагружена

Тинькофф

Тинькофф

ВТБ

ВТБ

Сбербанк

Сбербанк

БКС

БКС

Другой

Дивидендная политика Мосбиржи

- Текущая дивидендная политика была принята в 2019 году. Согласно этой дивполитике Московская Биржа должна выплачивать в виде дивидендов минимум 60% прибыли по МСФО (до обновления дивполитики — не менее 55%).

- В целом Мосбиржа должна стремиться тратить на выплаты дивидендов весь свободный денежный поток, скорректированный на размер капитальных вложений и прочих издержек, необходимых для развития компании.

- Дивиденды выплачиваются раз в год в мае.

Как получить дивиденды Мосбиржи

Для того, чтобы получить дивиденды Мосбиржи вам не нужно предпринимать какие-то сложные действия или составлять отдельные заявки. Сам процесс распределения и выплаты дивидендов происходит без вашего участия, достаточно за два рабочих дня до закрытия реестра владеть акциями компании.

Пример: Московская Биржа объявил о выплате дивидендов в размере 9.45 руб. на одну акцию. Закрытие реестра назначили на 14 мая 2021 г., но как уже объяснялось выше, по факту последний день для покупки акций Мосбиржи — 12 мая 2021 г.

Неважно сколько времени вы владели акциями Мосбиржи: два года, месяц или 5 минут. Если на момент закрытия биржи 12 мая 2021 г

вы владели акциями Мосбиржи, то получите дивиденды. Если вы продадите акции 12 мая 2021 г. и не будете покупать их обратно перед закрытием торгового дня, то дивиденды вы не получите.

По умолчанию у большинства брокеров дивиденды приходят на брокерский счет, но часть брокеров также дает возможность получать дивиденды на банковский счет. Уточните этот момент у службы поддержки своего брокера.

Когда можно продавать акции Мосбиржи без потери права на дивиденды? На утро следующего рабочего дня — 13 мая 2021 г. Но стоит помнить про дивгэп при котором акции падают примерно на размер выплаченных дивидендов. Вот пример такого падения в акциях Сургутнефтегаза.

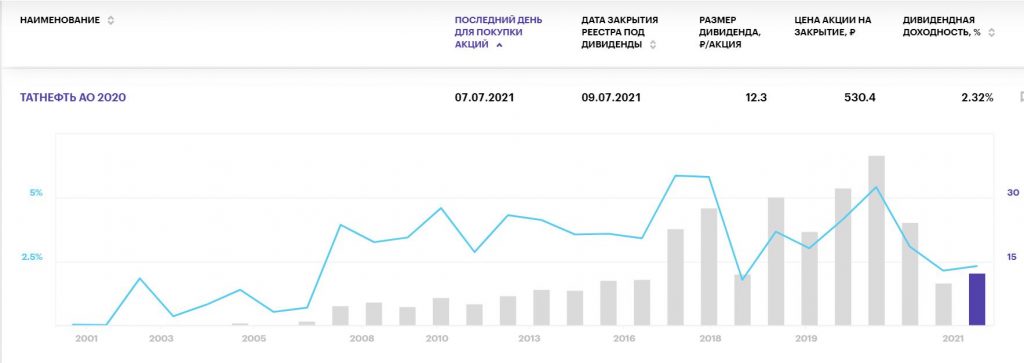

Татнефть – 2,32%

Для Татнефти прошедший год был не самым легким. Снижение цен на нефть, снижение спроса, повышение налоговой нагрузки (точнее, отмена налоговых льгот) – и это только основные проблемы, с которыми «Татарочка» столкнулась в 2020 году. Отказ от промежуточных дивидендов лишил Татнефть доверия инвесторов спекулянтов, и котировки компании ожидаемо упали. Умные инвесторы, не устраивающие истерик по поводу дивидендов (выплата которых, вообще-то, право, а не обязанность компании), подбирали акции упавшей компании.

Ну а по итогам 2020 года довольствуемся скромными выплатами. Татнефть заплатит по 12,3 рубля на каждый тип акций, что при цене обыкновенной акции в 530,4 рубля дает дивдоходность 2,32%, а при цене привилегированной акции в 502,1 рубль дает доходность 2,45%. Последний день для покупки перед закрытием реестра – 7 июля.

Всего за 2020 год Татнефть выплатит 22,24 рубля – сравните с дивидендами за 2019 год: 96,85 рублей.

Обычно Татнефть платит дивиденды 3 раза в год. Остается надежда, что за 2021 год дивиденды будут выше.

Московская биржа: история

Биржевое дело в России имеет богатую историю и традиции. Первые упоминания о купеческих новгородских объединениях встречаются в летописях 12-13 веков.

Новейшая история биржи начинается с возвращения в страну рыночной экономики.

Девяностые ознаменовались настоящим биржевым бумом — в какой-то момент по всей России насчитывалось более 1000 исключительно товарных бирж.

На этих биржах торговали чем не попадя. В ходу были лес, сахар, электроника, бумага, стройматериалы, хлеб, автомобили, компьютеры и множество других товаров.

А с 1993 года на биржах стали активно торговаться суррогаты ценных бумаг в том числе печально-известные билеты МММ

Примечательно, что в те годы торговля акциями компании Мавроди составляла примерно 40–50% оборота всех фондовых бирж России.

В 1992 году учреждается Московская межбанковская валютная биржа (ММВБ), которая стала центром организованной торговли валютой, а в 1995 г. начала свою деятельность Российская торговая система (РТС), на которой торговались акции первых приватизированных российских предприятий.

Московская биржа, какой мы ее знаем сейчас, образовалась в результате слияния этих двух площадок — ММВБ и РТС в 2011 году.

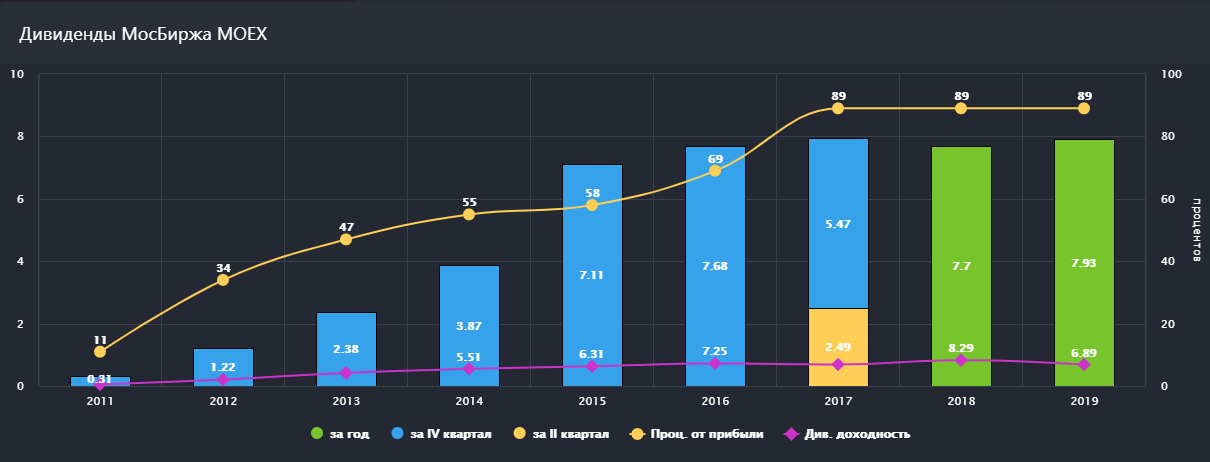

Дивидендная доходность Мосбиржи, график

Дивидендная политика Мосбиржи

- Текущая дивидендная политика была принята в 2019 году. Согласно этой дивполитике Московская Биржа должна выплачивать в виде дивидендов минимум 60% прибыли по МСФО (до обновления дивполитики — не менее 55%).

- В целом Мосбиржа должна стремиться тратить на выплаты дивидендов весь свободный денежный поток, скорректированный на размер капитальных вложений и прочих издержек, необходимых для развития компании.

- Дивиденды выплачиваются раз в год в мае.

Как получить дивиденды Мосбиржи

Для того, чтобы получить дивиденды Мосбиржи вам не нужно предпринимать какие-то сложные действия или составлять отдельные заявки. Сам процесс распределения и выплаты дивидендов происходит без вашего участия, достаточно за два рабочих дня до закрытия реестра владеть акциями компании.

Пример: Московская Биржа объявил о выплате дивидендов в размере 9.45 руб. на одну акцию. Закрытие реестра назначили на 14 мая 2021 г., но как уже объяснялось выше, по факту последний день для покупки акций Мосбиржи — 12 мая 2021 г.

Неважно сколько времени вы владели акциями Мосбиржи: два года, месяц или 5 минут. Если на момент закрытия биржи 12 мая 2021 г

вы владели акциями Мосбиржи, то получите дивиденды. Если вы продадите акции 12 мая 2021 г. и не будете покупать их обратно перед закрытием торгового дня, то дивиденды вы не получите.

По умолчанию у большинства брокеров дивиденды приходят на брокерский счет, но часть брокеров также дает возможность получать дивиденды на банковский счет. Уточните этот момент у службы поддержки своего брокера.

Когда можно продавать акции Мосбиржи без потери права на дивиденды? На утро следующего рабочего дня — 13 мая 2021 г. Но стоит помнить про дивгэп при котором акции падают примерно на размер выплаченных дивидендов. Вот пример такого падения в акциях Сургутнефтегаза.

Покупают будущее

Роста выплат эксперты ожидают от компаний металлургического сектора, которые выигрывают от ослабления рубля, а также ретейла и некоторых представителей энергетики.

Так, Лариса Морозова насчитала около двух десятков компаний из разных секторов энергетики (генерация, сети, энергосбыты), у которых прибыль за 9 месяцев 2020 года выше, чем за аналогичный период прошлого года. Некоторые из них уже анонсировали увеличение дивидендов в 2021 году. Например, «РусГидро», по словам бывшего гендиректора Николая Шульгинова, в следующем году планирует увеличить дивиденды в 1,5 раза — с 15,7 млрд до 25 млрд рублей. По подсчётам Ларисы Морозовой, доходность акций «РусГидро» может составить 7,5%.

«Совокупный объём дивидендных выплат компаниями, акции которых торгуются на Московской бирже, за 2020 год снизится на 15–20%, но восстановление мы увидим уже в 2021–м», — прогнозирует Морозова.

Дмитрий Пучкарёв обращает внимание, что по итогам 9 месяцев 2020 года «Магнит» и X5 Retail Group увеличили чистую прибыль на 104% и 45% соответственно. «Дивидендная политика “Магнита” не до конца понятна, но, исходя из сильных результатов 2020 года, логично ожидать увеличения выплат акционерам

А вот X5 Retail уже заявила о том, что дивиденды по итогам 2020 года могут вырасти в 1,5 раза относительно прошлого года», — напоминает он.

Московская биржа благодаря росту волатильности активов на фоне COVID–19 (что приводит к увеличению объёмов торгов) и большому притоку частных инвесторов на рынок также может нарастить дивидендные выплаты по итогам года, считает аналитик.

Интерес покупателей к тем или иным акциям связан уже не с прогнозами выплат следующего года, а с более отдалённой перспективой, считает Элвис Марламов. «Слабые дивиденды за 2020 год давно учтены в цене, — говорит он. — В рублёвом эквиваленте дивиденды за 2021 год, по моим расчётам, должны превысить значение 2019 года, и это будет существенная сумма — больше 1 трлн рублей чистыми после налогов на весь free–float, который сейчас оценивается в 16 трлн рублей. Рост дивидендов произойдёт как из–за естественного восстановления экономики, так и из–за роста доли прибыли госкомпаний, направляемой на выплаты акционерам. Дивидендная доходность рынка будет 6%».

Компании из отраслей «металлы и добыча» и частично «химия» оказались в выигрышной ситуации по причине девальвации рубля, а также роста цен на их продукцию. Это «Полюс» и «Полиметалл», а также ГМК «Норильский никель». Сталевары (ММК, НЛМК, «Северсталь»), прошедшие годом ранее дно своего цикла, уже также стали наращивать дивиденды. Среди защитных секторов — потребительский, электроэнергетика и телекоммуникации, ожидаем рост дивидендов у АФК «Система» (удвоение выплат), «РусГидро» (сокращение списаний), ОГК–2 (сохраняется действие ДПМ–1), «Русагро» и «Черкизово» (восстановление цен и рост операционных показателей) и сохранение на том же уровне либо ограниченный рост у МТС, «Ростелекома» и «Россетей».

Александр Шадрин

Руководитель аналитической службы УК «Доходъ»

Дивидендная доходность индекса Мосбиржи в 2020 году, весьма вероятно, сместится в район 5,4–5,5%, что по–прежнему является более выгодной альтернативной депозиту и ОФЗ. В следующем году ожидаем роста дивидендной доходности до 7% на фоне улучшения ситуации в нефтегазовом и финансовом секторах. Дивиденды не перестают быть движущей силой российского рынка, а низкий уровень долговой нагрузки позволяет увеличить коэффициент выплат выше 50%. По нашим оценкам, снижение дивидендных выплат по итогам 2020 года может составить 32%. Наибольшее сокращение ожидается в нефтегазовом секторе (–42%) и финансах (–31%). Более устойчиво в этом плане выглядят сектора электроэнергетики и телекомов.

Роман Антонов

Главный аналитик ПСБ

Защитные активы

В качестве защитных активов можно рассмотреть акции известного игрока в секторе коммуникаций «МТС». Их преимущество состоит в относительно низкой волатильности. Если российский фондовый рынок будет расти, мы вряд ли увидим бумаги «МТС» в топе лидеров, однако в периоды просадок они способны проявить устойчивость к колебаниям рыночной конъюнктуры. Дивидендная доходность по акциям «МТС» может составить около 8,8% в следующие 12 месяцев.

Кроме того, в качестве защитного актива можно рассмотреть акции представителя нефтехимической индустрии «ФосАгро». Они позволят сохранить капитал в случае снижения курса рубля, а его трудно исключить в 2021 году. Ещё одно преимущество компании состоит в достаточно высоких дивидендных выплатах.

Российский фондовый рынок имеет неплохие перспективы роста в 2021 году. Тем не менее риски для отечественной и мировой экономики могут сохраниться, поэтому не стоит существенно снижать долю защитных активов и игнорировать принципы диверсификации портфеля.

Операционные показатели и перспективы MOEX

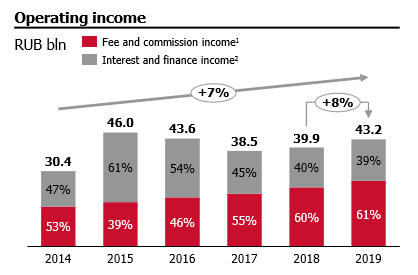

Теперь давайте подробнее рассмотрим операционные показатели компании и подумаем о перспективах развития сектора и самой Мосбиржи.

Средние темпы роста выручки за последние 6 лет составили 7% в год:

Рис. 5 Операционный доход группы по годам. Среднегодовые темпы роста составляют 7%

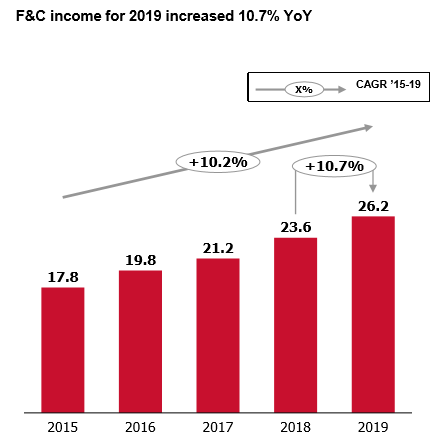

Но если отбросить данные 14 года, то в глаза бросается некоторая стагнация. Как вы можете заметить, еще в 15 и 16 годах в структуре выручки превалировали процентные доходы, что связано с высокой на тот момент ключевой ставкой.Последующее снижение ставки привело к сокращению доходов, но, как вы понимаете, эту часть выручки биржа контролировать не может, а вот комиссионные доходы может. И их среднегодовой темп роста мы наблюдаем на уровне 10,2% последние 5 лет:

Рис. 6 Комиссионных доход группы по годам. Среднегодовые темпы роста составляют 10,2%

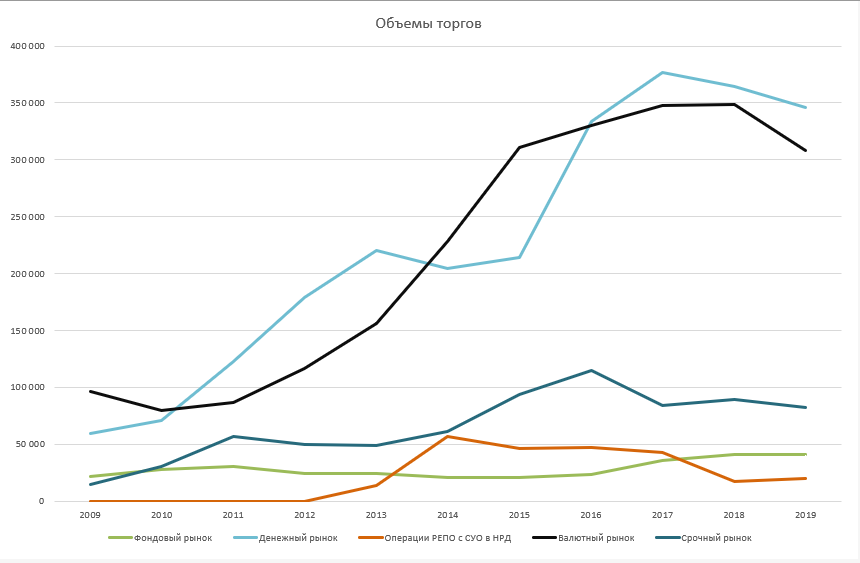

Рост происходит даже на фоне того, что объемы торгов на рынках последние три года снижаются:

Рис. 7 Объемы торгов на мос. бирже по годам. Самые большие объемы — на валютном и денежном рынках

Но вернемся к совокупному доходу от операций. Менеджмент ожидает ускорение среднегодовых темпов роста показателя до 10% в следующие 4 года, и на то есть основания.

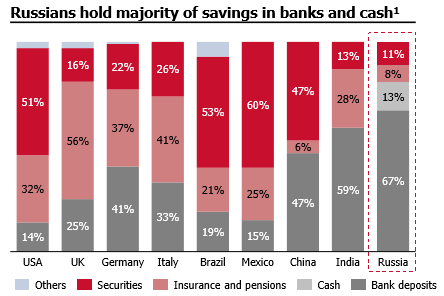

Как минимум следующий график свидетельствует о том, что Российский рынок — поле непаханное:

Рис. 8 Где жители разных стран хранят свои сбережения? Россия на последней строчке по кол-ву средств, инвестированных в акции.

Даже под подушкой люди держат больше, чем в акциях.

Агрессивная маркетинговая политика по привлечению инвесторов на биржу, которую начали проводить банки последние пару лет, определенно продолжит оказывать положительное влияние.

Из других драйверов роста можно выделить планируемое расширение инструментария, привлечение корпоративных клиентов и иностранных инвесторов, а также повышение ликвидности на торговых площадках. Например, биржа планирует реализовать линк с Шанхайской биржей золота и кросс-листинг бумаг с Шанхайской фондовой биржей.

Также можно отметить готовящийся запуск вечерней сессии на рынке акций, который запланирован на второй квартал.

В перспективе, все это может оказать положительное влияние на доходы компании.

Если немного отойти от российского биржевого рынка и посмотреть на то, как работают крупнейшие иностранные биржи, то бросается в глаза следующее — очень крупным источником дохода является сегмент — Data, в рамках которого биржи поставляют информацию о котировках, а также различную аналитику за отдельную цену.

У Nasdaq этот сегмент приносит 30,7% выручки, у крупнейшей в мире биржи ICE — чуть больше 34%, а у LSE вообще 39%.

Как вы понимаете, у Мосбиржи направление не развито совершенно, поэтому здесь дорога открыта.

Подытожим.

Выводы:

Почему стоит присмотреться к акциям?

- Бизнес стабильный и маржинальный. Биржа зарабатывает всегда — вне зависимости от того, теряют или получают деньги участники торгов.

- Биржа платит хорошие дивиденды. По див политике выплаты составляют минимум 60% от чистой прибыли. Последние три года платили 89% от ч.п, и по итогам 2019 года выплата составит 7,93 рубля на акцию:

Рис. 9 Мосбиржа — дивиденды. Группа стремится выплачивать весь FCFE.

Правда на дивиденд попасть уже не удасться. Отсечка была 14 мая.

На долгосрочном горизонте у биржи есть перспективы роста. Банки и брокеры продолжают приводить на рынок новых клиентов, а вот иностранного инвестора привлечь сложнее.

Слабые стороны акций Мосбиржи:

- Не самая привлекательная инвестиционная среда в нашей стране может создавать преграды для притока новых денег как на долговой рынок, так и на рынок акций.

- Под дивидендную отсечку биржу задрали очень высоко. Сейчас акции стоят дороговато.

- У биржи периодически случаются управленческие казусы (вспомним кражу зерна на 2,6 млрд в начале 2019 года), а сейчас висит угроза судебных исков, связанных с отрицательными ценами на WTI и колоссальными убытками трейдеров и брокеров. Пока резервы под это дело не создавали, но риск остается.

Как бы то ни было биржевой бизнес приносит и будет приносить деньги. Стратегия купил и забыл — возможно, лучший вариант торговли акциями Мосбиржи 🙂

Полезные ссылки:

https://quote.rbc.ru/news/article/5ebd0a979a794774ade909b2 — про иски к мосбирже в связи с уходом WTI в отрицательную зону

http://museum.moex.com/annals/09/index_start=1.html — очень подробная история биржевого дела в России

https://www.moex.com/s865 — отчетность биржи

https://journal.tinkoff.ru/guide/clearing/ — что такое клиринг