Как вывести деньги с брокерского счета сбербанка

Содержание:

- Возможно ли закрыть досрочно

- Причины закрытия брокерского счета

- Способы открытия счета

- Тарифы и условия ИИС Сбербанка

- БОЛЬНОЙ ВОПРОС

- Условия пользования

- Индивидуальный Инвестиционный Счет в Сбербанке в 2020 году

- ПОКУПАЕМ И ПРОДАЕМ

- Лайфхак

- СЧЕТ СЧЕТУ РОЗНЬ

- Лайфхак

- Лайфхак

- Как выбрать тариф для инвестирования с минимальной комиссией

- Как пополнить брокерский счет

- Разновидности брокерских программ от Сбербанка

- Процедура закрытия ИИС в Сбербанке

- Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

- Способы вывода средств с брокерского счета

- В заключение

Возможно ли закрыть досрочно

Закрыть вклад раньше чем через 3 года после его открытия можно, но это чревато последствиями. Все налоговые льготы, предоставленные клиенту, будут аннулированы.

Для закрытия вклада необходимо:

- Перевести все активы в денежные средства.

- Написать заявление в банк о выводе всех средств.

- В течение нескольких дней деньги поступят на счет в банке.

Как только деньги будут выведены с расчетного счета владельца , все операции по ИИС будут прекращены в автоматическом режиме.

Как только деньги будут выведены с расчетного счета владельца , все операции по ИИС будут прекращены в автоматическом режиме.

В зависимости от вида открытого ранее вклада последствия будут разными:

- Если клиент владеет открытым счетом типа «A» и уже получил налоговые вычеты, ему придется все начисленные деньги вернуть в государственный бюджет.

- Если клиент владеет ИИС типа «B» , он должен будет оплатить НДФЛ в размере 13%. Сотрудники банка сами рассчитают сумму налога, и клиент получит остаток средств за ее вычетом.

Причины закрытия брокерского счета

У каждого клиента есть свои причины для закрытия брокерского счета. Одни просто устали торговать, другие же накопили нужную сумму и больше не хотят этим заниматься, третьи, наоборот, не смогли разобраться в системе и ничего не заработали. Вне зависимости от причины, такие лица хотят закрыть счет.

Почему брокерский счет не обязательно закрывать

Брокерский счет не обязательно закрывать по той простой причине, что за его обслуживание, если клиент не торгует, ничего не нужно платить. А понадобиться он может в любой момент.

Почему Сбербанк расторгнул договор

Сбербанк может расторгнуть договор на обслуживание брокерского счета только при наличии определенных нарушений. Все они описаны в данном договоре.

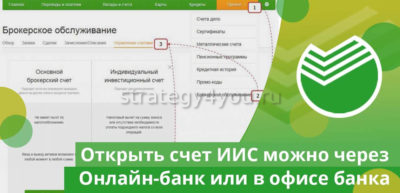

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

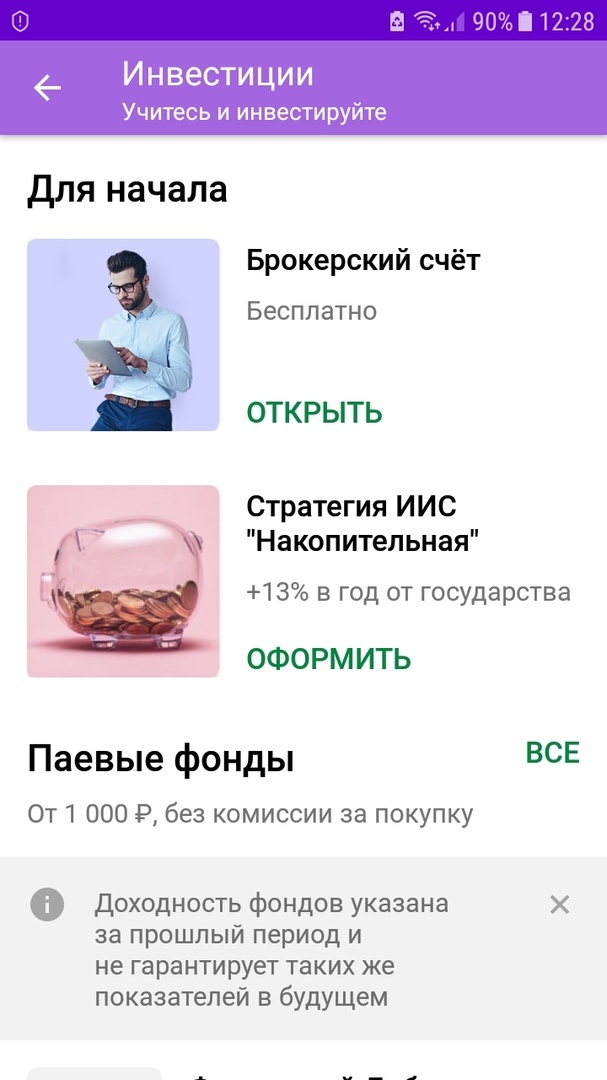

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

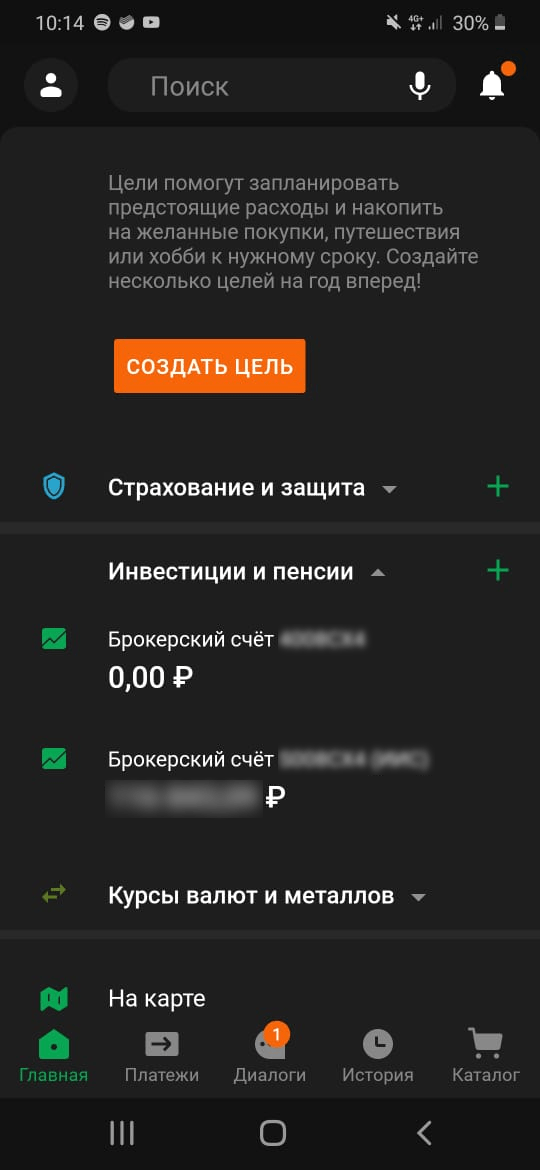

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

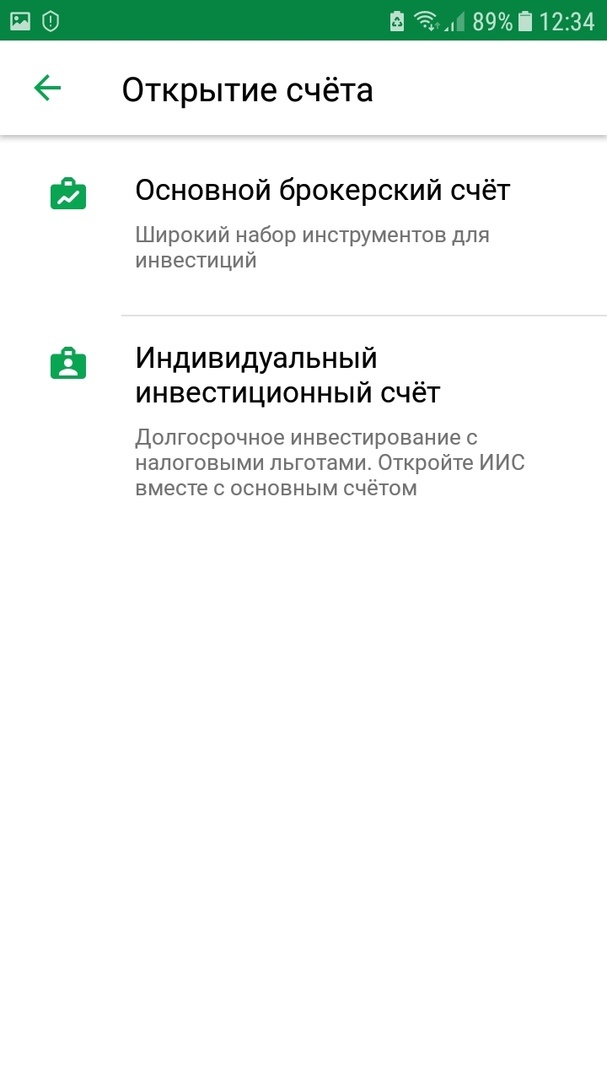

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

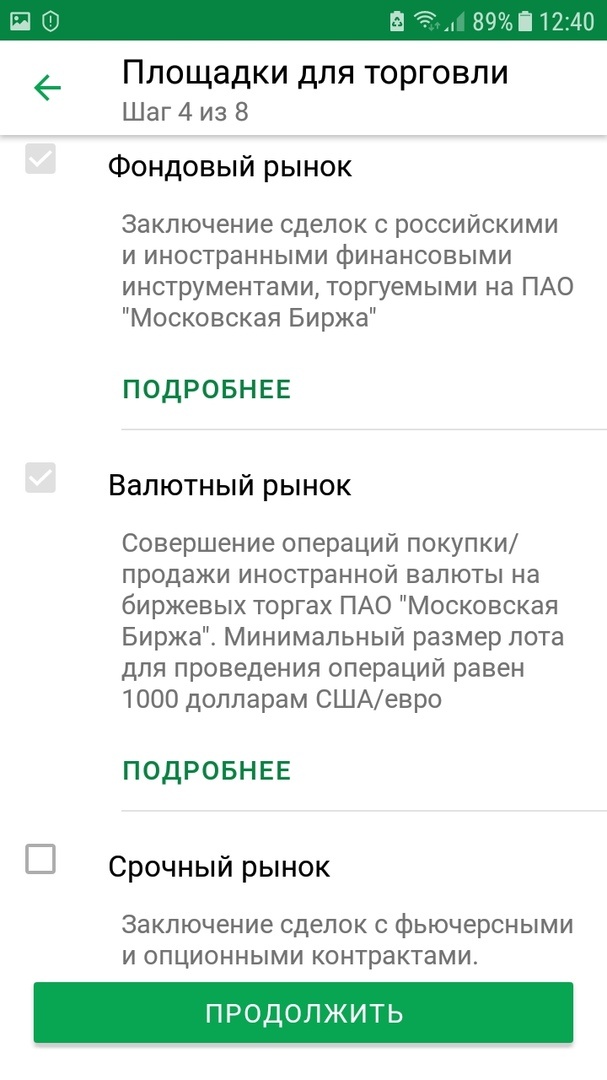

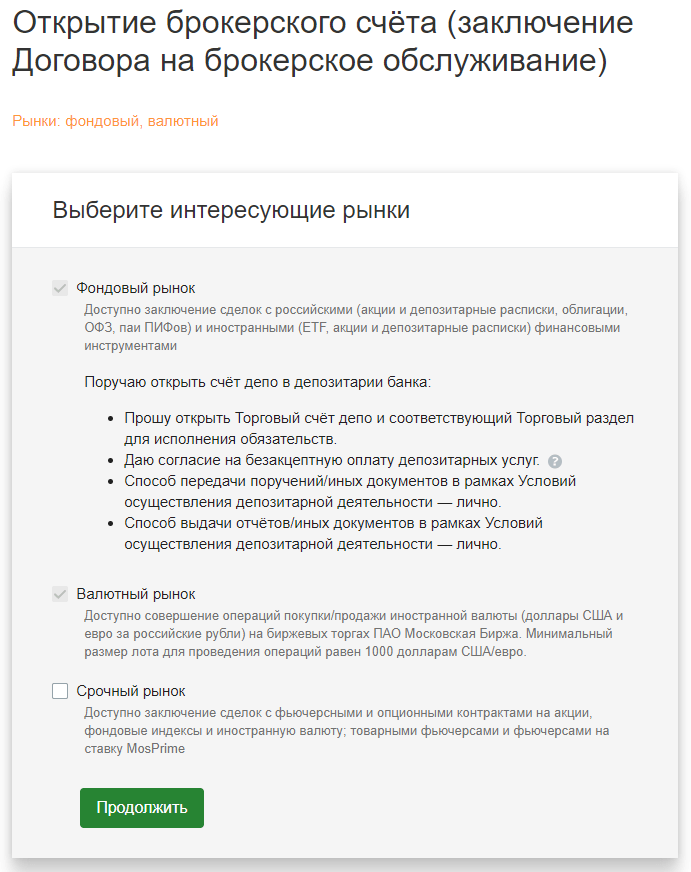

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

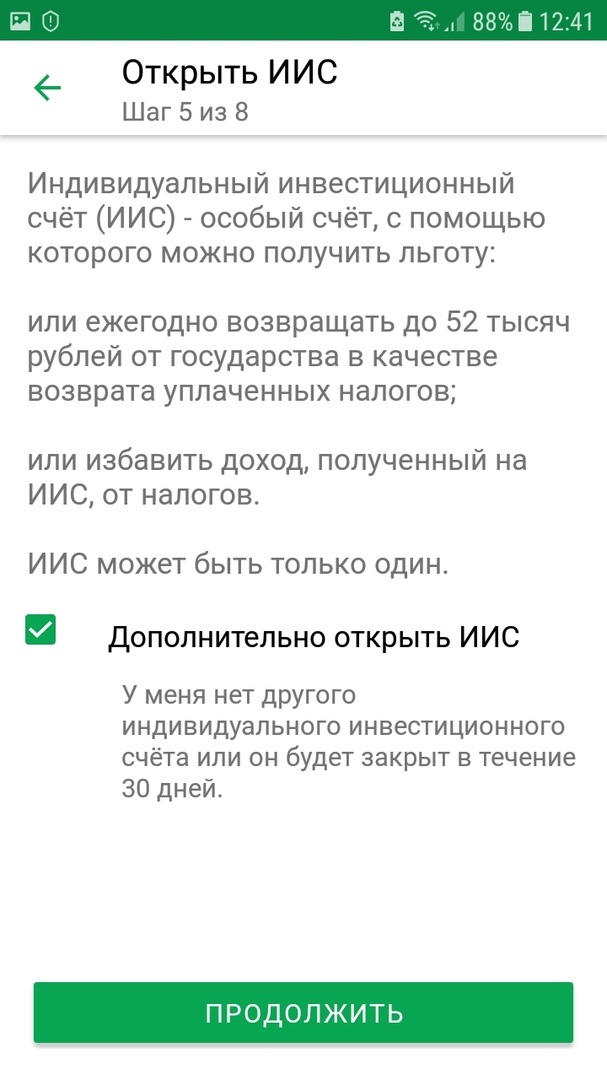

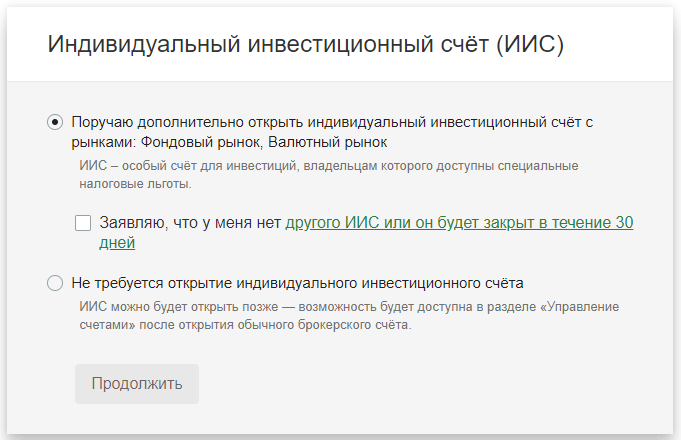

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

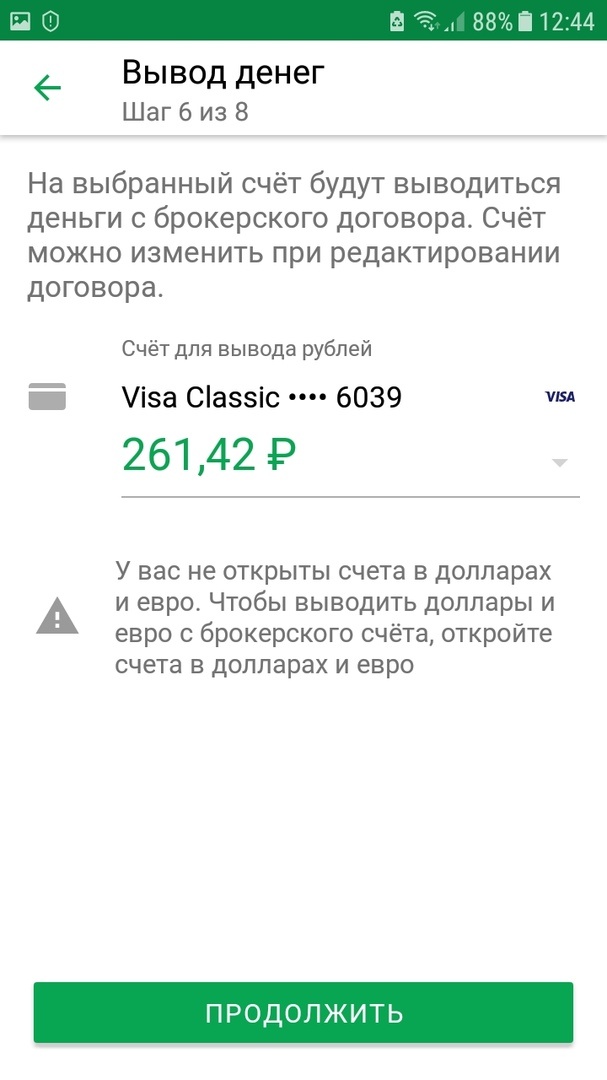

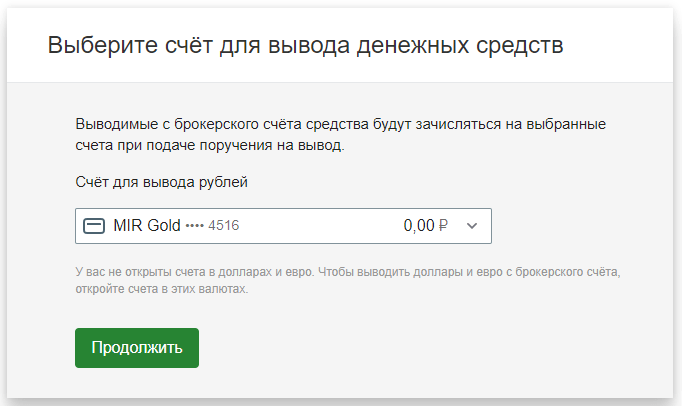

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

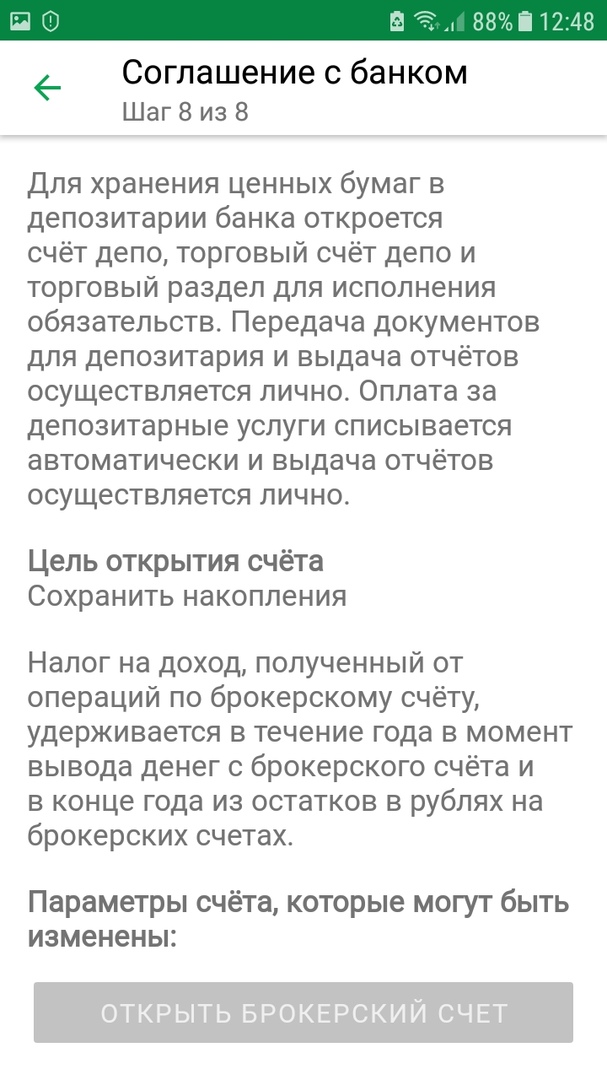

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

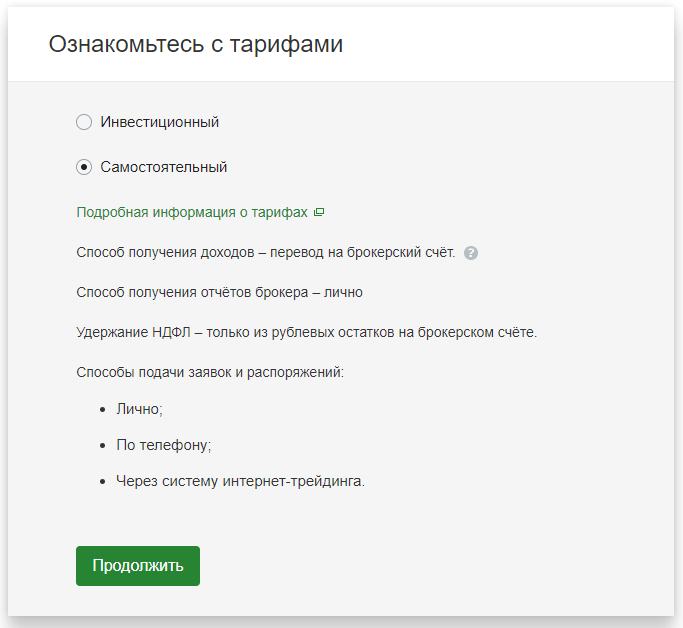

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

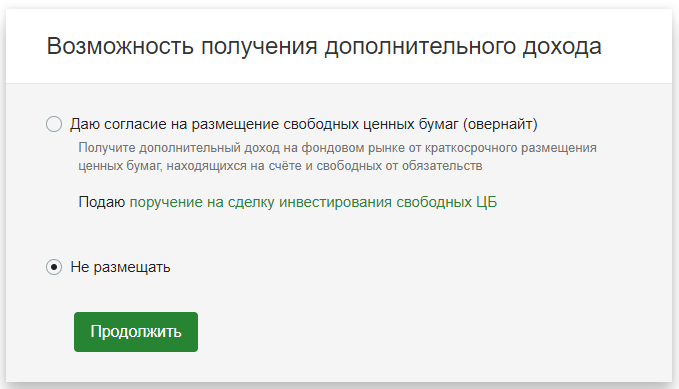

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

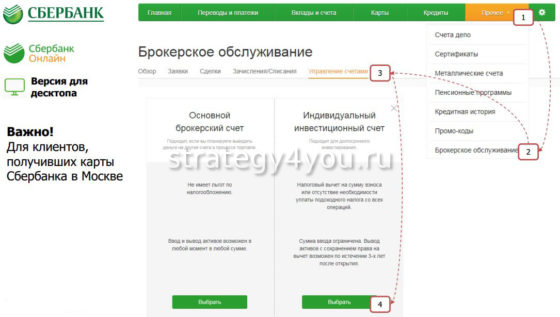

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

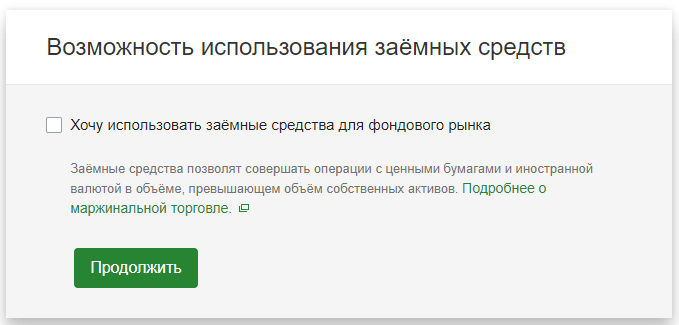

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

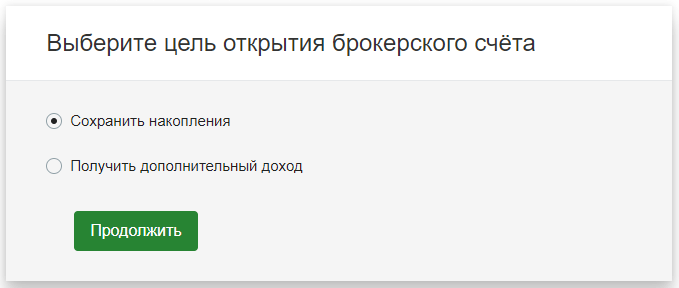

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

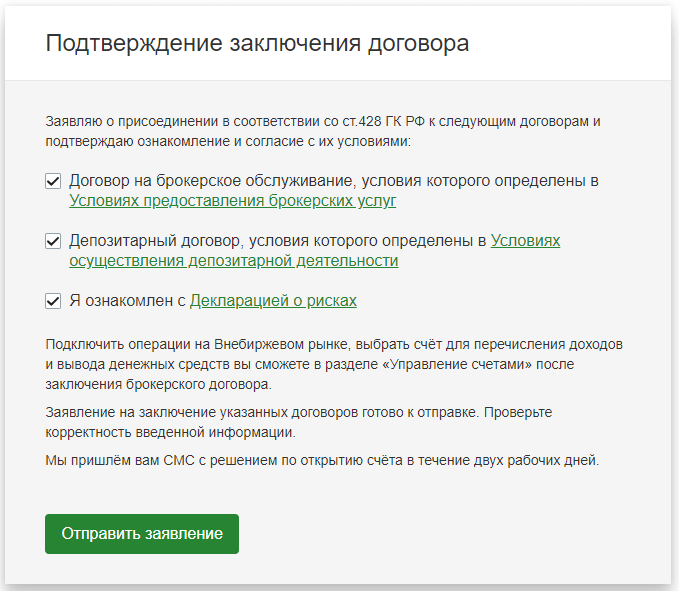

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

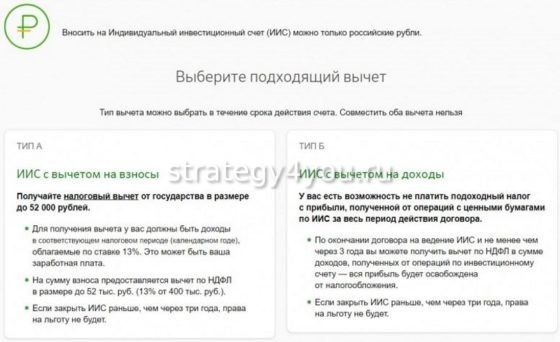

Тарифы и условия ИИС Сбербанка

На официальном сайте Сбербанка каждый потенциальный клиент может ознакомиться с общими условиями и тарифами по ИИС.

Условия

ИИС Сбербанка имеет ряд общих условий, которые заключаются в следующих пунктах:

- Открыть индивидуальный инвестиционный счет могут исключительно граждане РФ;

- Срок действия договора – от 3-х лет;

- У одного клиента может быть только один ИИС;

- Денежные средства на счете размещаются в российской валюте – рублях;

- Сбербанком установлены ограничения по минимальной и максимальной сумме вложений: не менее 1 000₽ и не более 1 000 000₽ ежегодно;

- Все операции по счету разрешено осуществлять в пределах биржевого рынка Российской Федерации;

- По условиям Сбербанка вкладчику разрешается частичное снятие денег с ИИС;

- Запрещен перевод обычных брокерских счетов на индивидуальный инвестиционный счет;

- Допускается досрочное расторжение договорных обязательств.

Тарифы

По состоянию на начало 2020 года Сбербанк предлагает клиентам два тарифа: Самостоятельный и Инвестиционный. Основные различия между ними заключаются в процентном размере комиссии и аналитическом сопровождении.

БОЛЬНОЙ ВОПРОС

Что делать, если у брокера отозвали лицензию?

Брокер может сдать свою лицензию регулятору добровольно, но такие кейсы бывают редко. В одностороннем порядке Банк России принимает решение отозвать лицензию в тех случаях, когда отношения между брокером и регулятором нарушаются — брокер предоставляет не все документы, не раскрывает полностью необходимую информацию, не исполняет предписания Банка России или проводил незаконные операции, а то и вовсе несостоятелен. Частое мошенничество у брокеров — это выстраивание классической финансовой пирамиды, когда выплаты одним клиентам делаются за счет бумаг других клиентов.

Банкротству брокера зачастую предшествуют мошеннические сделки внутри компании. Можно вспомнить банкротство крупного брокера «Энергокапитал» в 2015 году, которое, согласно официальной позиции, было вызвано «нехваткой ликвидности» у брокера. Компания не исполняла сделки на 1,5 млрд руб., потом МВД заявило, что примерно на такую сумму пропали и ее активы.

Активы, находящиеся на брокерском счете, в том числе и денежные средства, не застрахованы государством. Если брокер лишается лицензии, то сохранность денег и бумаг зависит во многом от порядочности менеджмента и владельцев компании, если брокер и депозитарий принадлежат одним акционерам. Но бывают кейсы, когда депозитарий является независимой структурой, и в этом случае проблем с сохранностью бумаг не будет никаких — нужно всего лишь открыть брокерский счет у другой компании и перевести туда бумаги.

Любые действия с ценными бумагами клиента без его ведома — это мошенничество или воровство. То же самое касается и денег на счете. Компания не имеет права распоряжаться этими средствами без поручения клиента. Но бывают ситуации, когда в финансовых компаниях при банкротстве собственникам и топ-менеджменту терять нечего. Если вспомнить историю с «Энергокапиталом», то тогда компания смогла погасить лишь 240 млн руб. В таких случаях остается только обращение в суд. Дело по «Энергокапиталу» тянется уже три года, и суду удалось аннулировать пока часть сделок. Правда, это еще не означает возврата средств их владельцам.

К сожалению, положительные отзывы в интернете мало говорят о реальной надежности. Поэтому стоит посмотреть, есть ли у брокера рейтинг от агентств АКРА или «Эксперт РА» и не было ли в последнее время понижений по шкале. Также доверие внушают брокеры, которые аффилированы с крупными госбанками — их в любом случае поддержит деньгами государство. Кроме того, явно устойчивостью обладают лидеры рынка, так как за крупными игроками ЦБ надзирает с большей тщательностью.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

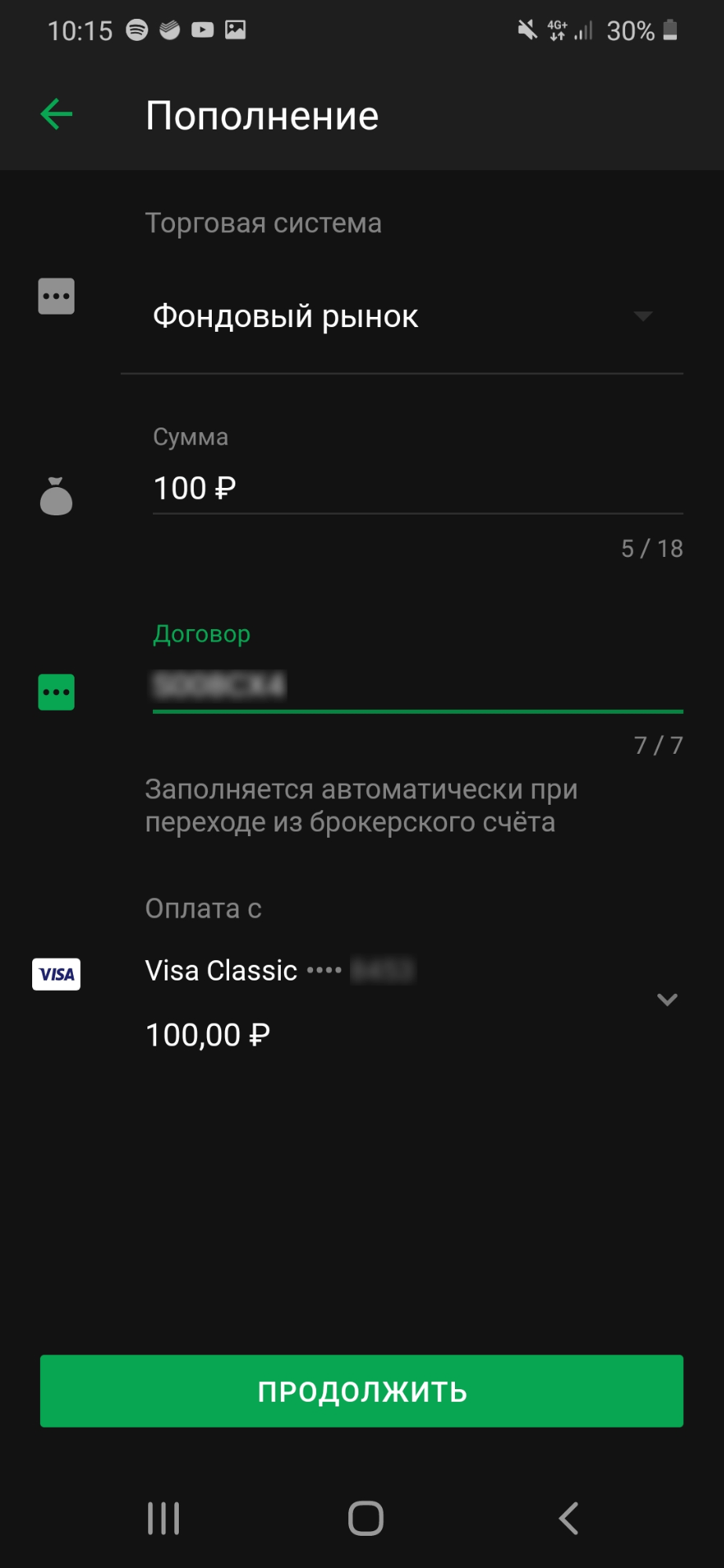

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

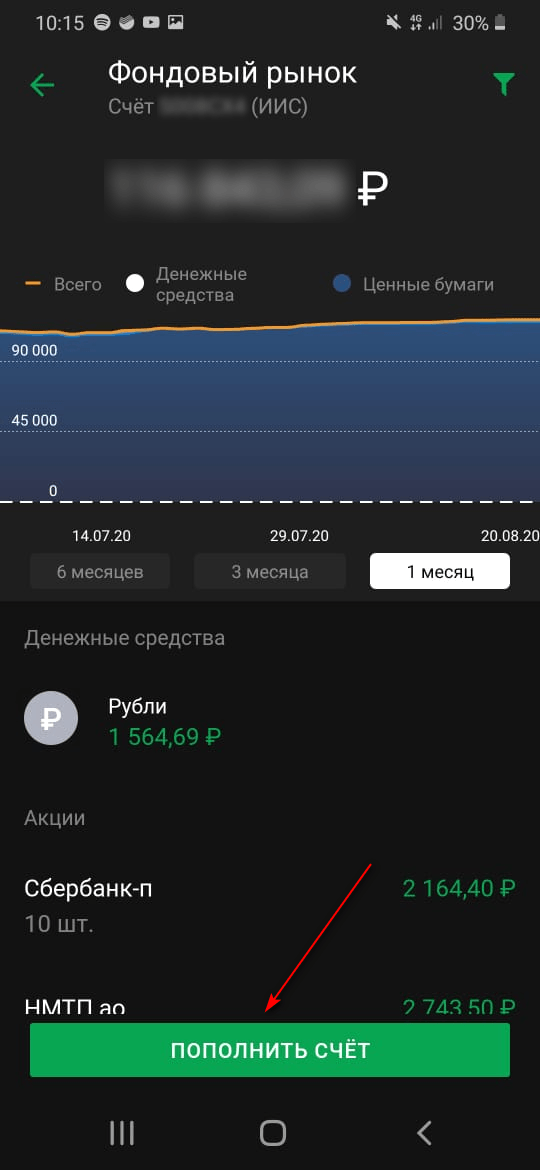

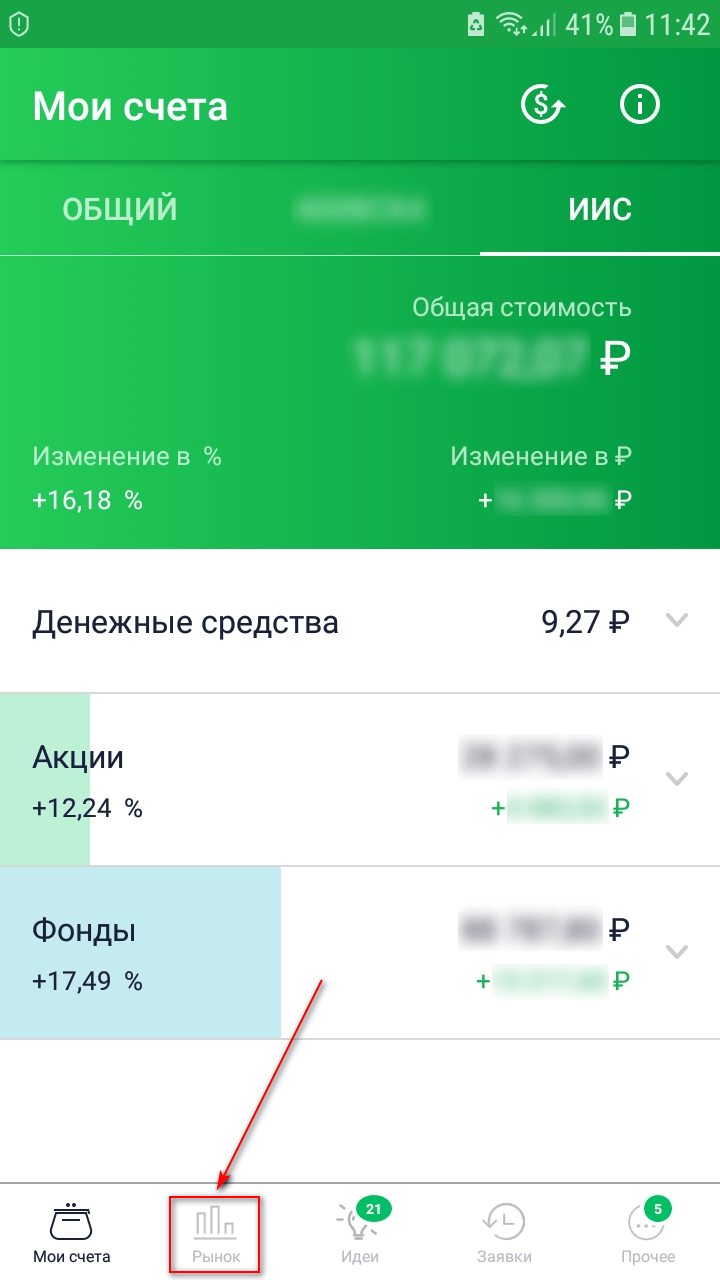

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

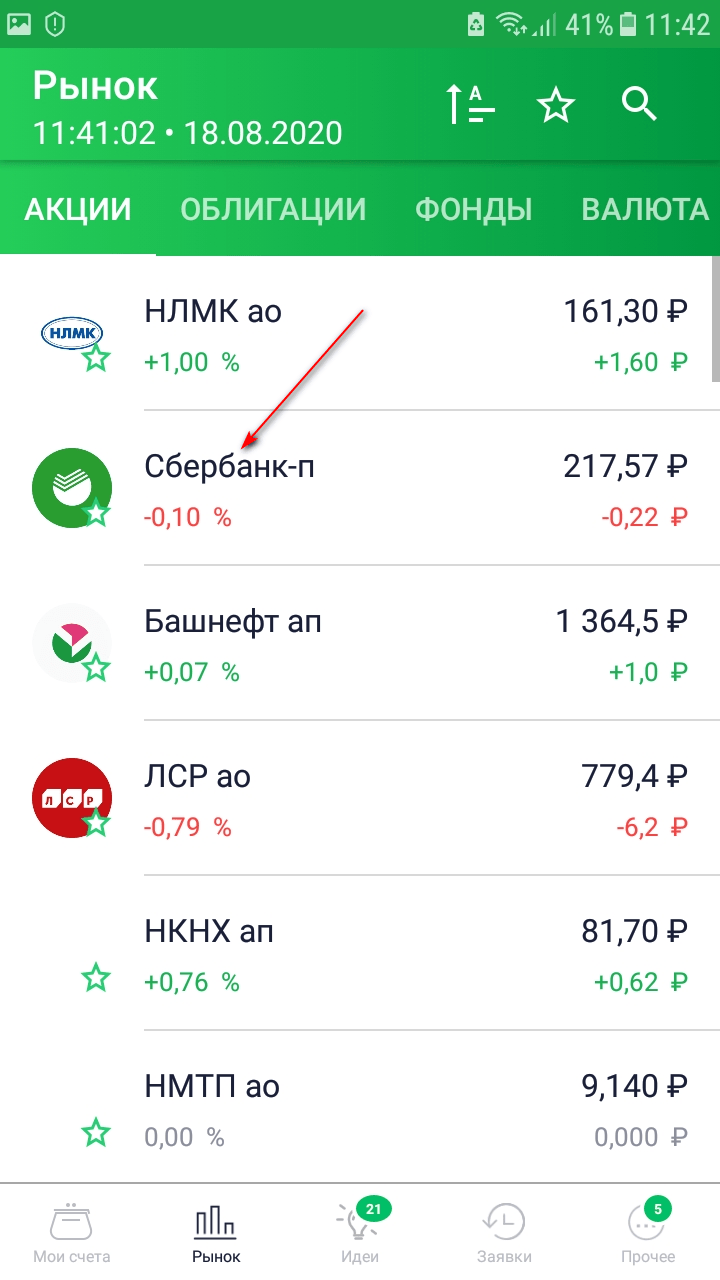

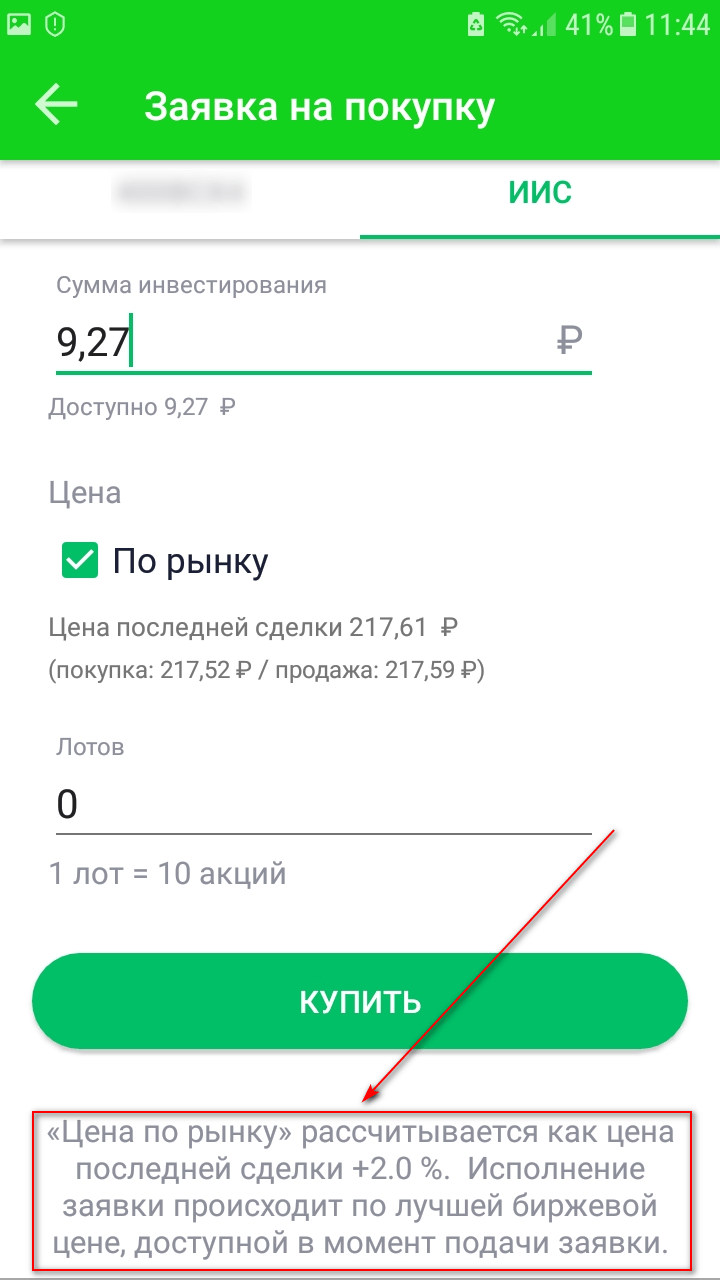

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Индивидуальный Инвестиционный Счет в Сбербанке в 2020 году

Индивидуальный инвестиционный счет – это счет, открытый в кредитно-финансовом учреждении. Предназначен он только для торговли ценными бумагами на фондовой бирже России. На сегодняшний день открытие ИИС является более выгодным способом увеличения своего дохода. Доходность по данному продукту выше, чем от банковского вклада.

Конечно, значительного приумножения личного капитала никто не сможет гарантировать, но, открыв ИИС, можно снизить уровень риска, что является явным преимуществом для новичков и людей, которые не хотят вникать во все тонкости биржевой торговли, но при этом желают получить пассивный доход от своих сбережений.

Индивидуальный инвестиционный счет в Сбербанке поддерживается со стороны российского государства. Это означает, что при любых обстоятельствах вкладчик может рассчитывать на гарантированную выплату налогового вычета в размере 13% от вложений или прибыли при соблюдении условий договора.

ПОКУПАЕМ И ПРОДАЕМ

Раньше для покупки или продажи бумаг брокеру поручения от клиента давались по телефону, однако с развитием технологий и распространением интернета, в том числе и мобильного, этот способ торговли канул в лету.

Программа довольно проста в использовании, брокер обычно дает к ней подробные инструкции и обучающие видеолекции. Некоторые брокеры позволяют совершать сделки со своего сайта.

У брокеров обычно есть порог входа, и у одних это может быть 20 тыс. руб. минимум, а у других — 50 тыс. руб.

Купить ценную бумагу можно либо по ее текущей стоимости — это цена последней сделки, либо можно установить стоимость покупки и ожидать, когда другие участники примут заявку. Заявка на сделку состоит из фамилии, имени и отчества, способа поручения (покупка/продажа), вида бумаги, количества контрактов (бумаги продаются лотами, которые могут состоять из 1, 10, 1000 или 10 000 бумаг).

У каждого брокера есть регламент заключения сделок, с которым может ознакомиться клиент. Поручения от клиента принимаются в течение торгов, установленных организатором. Например, время торгов на Московской бирже указано на ее сайте: https://www.moex.com/s1167. Когда клиентом выставлено поручение на покупку или продажу, брокер резервирует денежные средства или бумаги клиента. Обычно график составляет 10.00–18.00. В торговом терминале указывается, когда произойдет расчет по сделке.

Лайфхак

Цена на бирже постоянно меняется, и она может, например, быстро расти в момент покупки. От этого есть страховка. Например, цена может измениться с момента, когда клиент выбрал бумаги, до момента покупки. Поэтому брокер может показывать на своем экране небольшую надбавку — например, в 0,3%. Это означает, что, если за время совершения сделки цена выросла, брокер купит бумаги по подорожавшей цене, но не более чем на 0,3%. Если же цена не росла, то брокер возвращает средства на счет клиента.

СЧЕТ СЧЕТУ РОЗНЬ

Первый — это классический, который подразумевает, что клиент сам принимает решение о покупке и продаже тех или иных инструментов после консультации с компаний. Второй вид — это доверительный счет, который означает, что брокер будет сам управлять деньгами клиента от имени клиента.

Крупные брокеры предлагают целую вариацию счетов, одна группа которых предназначена для самостоятельной торговли, другая — торговля по инвестиционным идеям, а третья — вложение в готовые инвестиционные портфели.

Универсальные счета — это самые простые счета, дающие доступ к фондовому, валютному, срочному рынкам, которые подразумевают самостоятельную торговлю клиентов.

Маржинальный счет — это счет, который подходит клиентам с небольшой стартовой суммой. Маржинальный счет подразумевает такой инструмент, как кредитное плечо — это заимствование капитала для увеличения суммы инвестирования в несколько раз. Зачастую возможность торговать с плечом встроена и в универсальные счета. Суть торговли заключается в следующем: брокер выдает клиенту кредит для торговли, в залоге по которому чаще всего находятся купленные акции. Опасность такого инструмента в том, что стоимость акций может начать падать, и при достижении критических значений клиенту придется либо внести дополнительные наличные деньги, либо продать акции. Это называется страшным для инвесторов словом — маржин-колл. Брокер дает разные портфели на выбор, среди которых есть высоко рисковые, низко рисковые и средние. Потом брокер на ежедневной основе мониторит рынок и корректирует портфель.

Однако надо понимать, что для новичков самостоятельная торговля очень часто оканчивается провалом: деньги сгорают в течение полугода или даже быстрее. Для облегчения ситуации брокеры предлагают разные сервисы: СМС-оповещения о выгодных бумагах и условиях их покупки или продажи или алерты в мобильном приложении, говорит Александр Бахтин. Они информируют о динамике цен по бумаге и дают рекомендации, а конечное решение об исполнении рыночной идеи принимает сам клиент.

Лайфхак

Также возможно подключиться к торговой стратегии в формате автоследования. Автоследование — это сервис, который позволяет автоматически копировать сделки успешного трейдера широким кругом его “подписчиков”. Сделки копируются с минимальными задержками, подписчики же, использующие такую услугу, платят трейдеру небольшое вознаграждение, которое колеблется в пределах 100–700 руб. за месяц.

Лайфхак

Ещё один сервис, который начинает активно развиваться и набирать популярность, — это робоэдвайзинг. В данном случае весь инвестиционный цикл — от выявления целей до формирования и управления портфелем — выполняет автоматизированный помощник, поясняет Александр Бахтин. “Если у клиента есть потребность в регулярном живом общении, то многие брокеры предлагают услугу консультационного брокерского обслуживания, когда по телефону или в рамках личной встречи можно обсудить ситуацию на рынке и посоветоваться по сделкам. Правда, такая опция предполагает более высокие комиссионные издержки и более крупные суммы инвестиций, в среднем от 2–3 млн. руб.”, — говорит Бахтин.

Для минимизации рисков стоит диверсифицировать свои вложения и попробовать сразу несколько стратегий: если одна окажется неудачной, то есть шанс, что доходность вытащит другая.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета)

За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Как пополнить брокерский счет

Сделать это можно разными способами.

- Используя браузер, в личном кабинете (сумма пополнения — до 1 млрд рублей в сутки). Перейдите в раздел «Прочее» — «Брокерское обслуживание». Нажмите кнопку «Пополнить счет». Напишите код договора. Выберите рынок, подключенный к вашему договору: фондовый, валютный, ФОРТС (срочный) или внебиржевой. Укажите откуда списать деньги и сумму пополнения. Нажмите кнопку «Пополнить». Подтвердите операцию СМС-паролем.

- В мобильном приложении Сбербанк Онлайн (лимит — до 1 млн рублей в сутки). Перейдите в раздел «Инвестиции». Выберите брокерский договор. Укажите рынок: фондовый, валютный или ФОРТС. Нажмите кнопку «Пополнить». Укажите счет списания и размер пополнения. Подтвердите действие.

- В отделении банка (без ограничений). Обратитесь к сотруднику, назовите площадку, куда следует зачислить деньги (фондовый, срочный, внебиржевой или валютный рынки). Сообщите код своего договора или индивидуальный инвестиционный счет.

Разновидности брокерских программ от Сбербанка

Существует два направления работы — выбор готового портфеля и отдельных инвестиционных продуктов. Экспертные наборы представлены для всех уровней компетентности:

- консервативный — до 12,3% в год, низкие риски;

- сбалансированный — до 14,2 годовых %, средние риски;

- агрессивный — до 16,5% в год, с повышенным уровнем риска.

Индивидуальный портфель формируют на основании определенных продуктов. А именно:

- Облигации государственного образца. Выпуском занимается Минфин, потому уровень риска минимальный.

- Облигации Сбербанка. Вложенные средства гарантированно возвращаются. Риски участия низкие.

- Структурные ноты. Повышенная рискованность и подходит для опытных клиентов.

Процедура закрытия ИИС в Сбербанке

Срок брокерских вкладов составляет минимум 3 года, а максимальная сумма вклада 1000 000 руб. Для работы с РФ принимает только российские рубли. Любой клиент может , по которому предусмотрена специальная льготная система налогообложения.

Также после закрытия ИИС человек может открыть его повторно. Но для этого следует убедиться, что предыдущий счет закрыт полностью, т. к. такая процедура занимает несколько дней, а подача заявления не означает, что все действия по индивидуальному инвестиционному счету прекращены.

Также после закрытия ИИС человек может открыть его повторно. Но для этого следует убедиться, что предыдущий счет закрыт полностью, т. к. такая процедура занимает несколько дней, а подача заявления не означает, что все действия по индивидуальному инвестиционному счету прекращены.

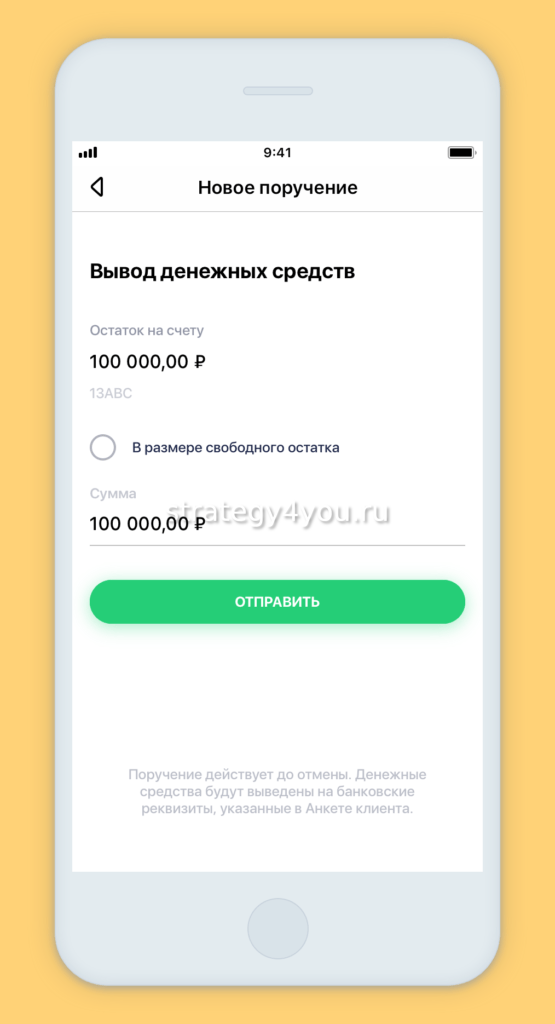

Перед тем как закрывать индивидуальный инвестиционный счет в Сбербанке, необходимо продать все активы (акции, облигации и другие ценные бумаги) и вывести деньги с брокерского счета. Для этого необходимо подать заявку на вывод денежных средств, и в течение 1-3 банковских дней они поступят на баланс клиента. Снять деньги можно будет после того, как ИИС будет полностью закрыт.

Для того чтобы закрыть счет в отделении банка, необходимо:

- Взять с собой паспорт и договор об открытии ИСС.

- Заполнить заявление о закрытии вклада.

- Подписать заявление и отдать его на рассмотрение.

- В течение 3-5 дней на мобильный телефон придет SMS-сообщение о проведении операции.

При подаче заявления о расторжении договора необходимо знать следующее:

- Все незавершенные сделки будут прекращены автоматически.

- В течение 2 банковских дней до закрытия счета клиент получит распоряжение на вывод денежных средств.

- Если владелец не даст распоряжение, деньги с брокерского счета Сбербанк переведет на баланс, указанный в анкете.

- Если на счете будет недостаточно денег (рублей) для уплаты налога, его удержат в другой валюте.

- После закрытия ИИС справку о доходах клиент получит только через месяц.

Некоторые люди не знают, как закрыть брокерский счет в сбербанке онлайн, чтобы не обращаться к сотрудникам банка. Сделать это можно в режиме онлайн, потратив минимум времени.

Для этого необходимо:

- Зайти на официальную страницу Сбербанк онлайн.

- На экране слева написать свой идентификатор и пароль.

- На главной странице выбрать «Вклады и счета».

- Нажать на поле «Закрытие вклада».

- Заполнить заявление в электронном виде.

- Нажать поле «Подтвердить».

- Проверить правильность введенных данных и нажать на «Продолжить».

- Ввести пароль из SMS-сообщения в соответствующее поле.

- Нажать «Продолжить».

- Получить информацию о завершении операции.

Затем необходимо распечатать заполненную заявку.

Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

Сколько стоят посреднические услуги для инвестора, какая взимается комиссия по проведенным сделкам, зависит только от выбранного тарифного плана. Поэтому предварительно стоит внимательно ознакомиться со всеми условиями банка и принять обдуманное решение.

Тариф «Самостоятельный» помогает немного сэкономить за счет сниженной комиссии, поэтому лучше подойдет для начинающих, обладателей небольшого депозита. Выбирать и назначать валюту может сам клиент.

«Инвестиционный» тарифный план относится к профессиональным. Сервис предусматривает расширенную аналитическую поддержку, включающую ежедневные обзоры и регулярную рассылку дайджестов.

Способ вычета комиссионных банка зависит от сегмента рынка, в котором инвестор осуществляет операции. Процент отчисляется из дневного заработка для фондового и валютного рынка, а в случае со срочным — за 1 контракт.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

Плата за хранение в депозитарии составляет 30 руб. Если за отчетный период остатки активов изменились, взимается 149 руб. ежемесячно. Занесение записи в реестр обойдется дополнительно 1 тыс. руб.

Благодаря «Инвестиционному» тарифу клиент банка получает доступ к ресурсам аналитического агентства «Sberbank Investment Research».

Способы вывода средств с брокерского счета

С брокерского счета Сбербанк возможен вывод следующими способами:

- с помощью рабочего кабинета;

- через call центр.

Через рабочий кабинет брокера

В личном брокерском кабинете потребуется зарегистрироваться для совершения операций на разных площадках и перевода денежных средств. Необходимо скачать подходящую программу (мобильную версию либо вариант для браузера). После установки ПО на устройство следует сохранить автоматически подготовленные пароль и логин. Данные вводятся при входе в аккаунт, обеспечивая безопасность проведения финансовых операций.

В личном брокерском кабинете потребуется зарегистрироваться для совершения операций на разных площадках и перевода денежных средств. Необходимо скачать подходящую программу (мобильную версию либо вариант для браузера). После установки ПО на устройство следует сохранить автоматически подготовленные пароль и логин. Данные вводятся при входе в аккаунт, обеспечивая безопасность проведения финансовых операций.

При использовании личного кабинета для вывода средствучитываются следующие нюансы:

- Перевод денег разрешен только на счет, записанный в анкетных данных инвестора. Вывод средств на другие вклады запрещен, согласно стандартам деятельности Сбербанка. Для обеспечения безопасности сделки будет запрошен код из СМС.

- Вывод денег со счета брокера возможен не ранее чем на 4 день с даты реализации ценных бумаг. Правило предусмотрено для комфортного расчета брокера, вычета налога и оформления необходимой документации.

- Переводить на счет средства для финансовых операций на валютной бирже можно с помощью специальной опции «Переводы».

Через телефон call центра

Подача голосовой заявки на снятие денежных средств возможна через call центр. Потребуется позвонить по телефону: 8 800 3337776. Неторговое поручение на выведение необходимой суммы выполняется после прохождения идентификации. Следует точно указать номер соглашения с банком и пароль из таблицы инвестора. Необходимо учитывать, что заявки разрешено подавать в период с 09:30 до 17:55 мск.

В заключение

Теперь вы узнали, как попасть обычным частным инвесторам на фондовый рынок, что из себя представляет профессиональный посредник – брокер Сбербанка. Какие брокерские услуги и тарифы он предоставляет, и что говорят о нём сами инвесторы. Также в данной статье были рассмотрены критерии выбора брокера, последовательность открытия счёта, их разновидности, удобство работы и предлагаемые программные продукты.

Прочитанная вами информация и отзывы о брокере Сбербанк позволят принять решение по поводу того, стоит ли инвестировать в фондовый рынок, воспользовавшись брокерскими услугами рассматриваемой кредитной организации.