Банки партнеры мтс банка

Содержание:

- Дебетовая карта МТС Деньги Premium

- В чем выгода для МТС от партнерства с другими банками

- Как отключить смс-партнёр МТС?

- Достоинства и недостатки

- Иные способы оплаты услуг связи с банковской карточки

- С какими банками сотрудничает Сбербанк России

- Как происходит подключение?

- Личный кабинет

- Универсальная карта МТС Cashback

- Дебетовая карта МТС ДЕНЬГИ WEEKEND14+

- «МТС Банк» — Онлайн Заявка на Оформление Кредитной Карты с Доставкой

Дебетовая карта МТС Деньги Premium

Дебетовая карта с премиум возможностями. Во-первых, можно хранить деньги на своей карте, и получать доход на любую сумму в размере 5 % годовых. Во-вторых, можно получать кэшбэк в размере 1 % на любые покупки по карте (максимальный кэшбэк – 5 000 рублей в месяц). В-третьих, карта обслуживается бесплатно при выполнении условий Банка (см. в тарифах). Кроме того, Вы бесплатно получаете следующие опции: онлайн-банк и смс-информирование, пополнение, 3 снятия наличных в месяц за рубежом без комиссии, и при утрате карты за границей – замена карты и выдача наличных денежных средств. И не забудьте про супер пакет премиальных сервисов, который Банк МТС любезно Вам предоставит:

- Доступ в бизнес-залы MasterCard;

- Премиальные клубы и коллекции;

- Программа Бесценные Города;

- VIP Привилегии World MasterCard Black Edition;

- Страховка и полис страхования выезжающих за рубеж;

- Карта Priority Pass (ожидание своего авиарейса в бизнес-залах по всему миру).

- Валюта карты: рубли РФ;

- Платёжная система: Mastercard World Black Edition;

- Выпуск карты: 1 000 рублей;

- Плата за обслуживание карты: в первые месяц карта обслуживается бесплатно. Далее, плата не будет взиматься при выполнении одного из условий: сумма покупок от 100 000 рублей в месяц или среднемесячный баланс от 400 000 рублей. В иных случаях – 1 000 рублей в месяц;

- Снятие наличных в банкоматах Банка МТС: без комиссии;

- Снятие наличных в ПВН Банка МТС: 0.5 %;

- Снятие наличных в банкоматах сторонних банков: 0 % – в банкоматах партнёров МТС Банка, 1 %, минимум 100 рублей – в банкоматах других банков;

- Снятие наличных в ПВН сторонних банков: 1 %, минимум 100 рублей;

- Лимиты по операциям: снятие наличных – до 300 000 рублей в день и до 1 500 000 рублей в месяц;

- Кэшбэк: 1 % от суммы покупки (максимальный кэшбэк – 5 000 рублей в месяц);

- Доход на остаток собственных средств: 5 % годовых;

- СМС-Информирование: .

В чем выгода для МТС от партнерства с другими банками

Сотрудничество между финансовыми учреждениями выгодно как для компаний, так и для лиц, которые пользуются их услугами.

Межбанковское партнерство позволяет:

- охватывать больше территории;

- расширять клиентскую базу;

- снижать нагрузку на центральные офисы;

- быстро получать наличные.

Но главная причина, почему ПАО «МТС» активно участвует в партнерских программах, – недостаток собственных терминалов для охвата всей территории государства. Как правило, банковские отделения и большинство терминалов располагаются только в крупных городах. Сотрудничество между компаниями-партнерами позволяет жителям даже небольших поселков пользоваться услугами МТС Банка. В свою очередь клиенты получают возможность делать платежи на лояльных условиях, оплачивать покупки в магазинах и услуги компаний, сотрудничающих с кредитной организацией.

Когда владельцы платежных карт пользуются терминалами самообслуживания другого банка, то обычно взимается комиссия в диапазоне 0,5 – 1,5% от суммы операции. Но ПАО «МТС» стремится к налаживанию активного взаимодействия с другими кредитными учреждениями, что позволяет его абонентам обналичивать средства на безвозмездных условиях через терминалы компаний-партнеров.

На текущий момент общее количество устройств, через которые клиенты банка могут без комиссии снимать деньги на территории РФ, превышает 90 тысяч.

Как отключить смс-партнёр МТС?

Существует 3 различных подхода, позволяющих отключить sms-партнёр МТС:

- позвонить операторам по телефону поддержки;

- посетить ближайший офис и обратиться за помощью к работающим там менеджерам (потребуется номер мобильного и паспорт);

- отказаться от ненужных подписок самостоятельно через личный кабинет.

При использовании последнего подхода понадобится:

- зайти на сайт и авторизоваться;

- переключиться на раздел с описанием активных услуг;

- открыть вкладку с перечнем подписок и сервисов;

- найти ненужные и деактивировать их, нажав соответствующую кнопку.

После чего останется сохранить внесённые изменения.

Достоинства и недостатки

Ознакомившись с основными условиями по дебетовым картам «МТС Деньги», давайте разберемся, что их выделяет из ряда аналогичных.

К достоинствам можно отнести:

- высокий процент на остаток (для сравнения: в банке HomeCredit, «Рокетбанке» — 5,5% годовых);

- регулярное начисление и выплата процентов на остаток;

- периодические акции (удвоение кэшбека на определенные категории товаров);

- возможность выдачи неименной карты «МТС деньги Weekend» в отделениях банка в течение 10 минут после обращения;

- простая процедура оформления и выдачи;

- наличие мобильного приложения для управления деньгами и бесконтактной оплаты;

- выгодные условия для абонентов МТС: бесплатный выпуск и обслуживание дебетовых карт и бесплатное обслуживание кредитных карт в течение первого года;

- возможность бескомиссионного снятия денег в других банкоматах.

Однако у карт есть некоторые недостатки:

- взимается плата за выпуск карты (299 р.)

- список ограничений по начислению кэшбека;

- лимит на начисление кэшбека.

Стоимость обслуживания

Рассмотрим подробнее, какие затраты понесет будущий клиент при оформлении и пользовании продуктами банка.

По карте «МТС Деньги Weekend»

| Услуга | Стоимость |

| Выпуск карты | 299 р. |

| Обслуживание |

|

| Комиссия за перевыпуск основной/дополнительной карты |

|

По карте «МТС Деньги Premium»

| Услуга | Стоимость |

| Выпуск карты | 1 000 р. |

| Обслуживание | Бесплатное обслуживание при обороте по карте от 100 000 р. в месяц или остатке на счете от 400 000 р.

Если условия не выполняются – 1 000 р. в месяц |

| Комиссия за перевыпуск основной/дополнительной карты |

|

По карте «МТС Smart Деньги»

| Услуга | Стоимость |

| Выпуск карты | 199 р. |

| Обслуживание | Для абонентов МТС – бесплатно, для всех остальных – 99 р. ежемесячно |

| Комиссия за перевыпуск основной/дополнительной карты |

|

Интернет-банкинг

Для тех, кто уже не представляет себе денежные расчеты без онлайн-операций, МТС Банк предлагает услуги интернет-банкинга и мобильного приложения.

Если вы на сайте впервые, для начала необходимо пройти процедуру регистрации. Есть несколько способов регистрации в МТС Банке онлайн:

- Если вы являетесь клиентом МТС Банка, то для подключения нужно будет посетить ближайший офис МТС или банкомат МТС, в котором выбрать в меню подключение интернет-банка, затем следовать инструкции и создать свой логин и пароль.

- Если вы уже зарегистрированы в системе, но забыли пароль, то необходимо обратиться в службу поддержки клиентов по номеру 8-800-250-05-20.

- Если вы еще не клиент МТС Банка, то для начала нужно будет получить карту «МТС Деньги», при получении зарегистрироваться в системе и получить доступ к личному кабинету.

После введения логина, пароля и входа в систему, вам будут доступны следующие функции:

- любые оплаты и переводы;

- контроль карт, счетов, вкладов, кредитов;

- возможности настройки, например, установка лимитов или уведомлений о платежах.

Снятие наличных

Пожалуй, для каждого, кто собирается перейти на обслуживание в альтернативный банк из привычного Сбербанка, у которого банкоматы расположены буквально на каждом шагу, очень важным является вопрос бескомиссионного снятия наличных денег.

Посмотрим, чем может порадовать (или, наоборот, огорчить) своих потенциальных клиентов МТС Банк.

| Карта | Условия |

| МТС Деньги (дебетовая карта) Weekend |

|

| МТС Деньги Premium |

|

| Дебетовая карта МТС Деньги Смарт |

|

Иные способы оплаты услуг связи с банковской карточки

Помимо вышеперечисленных основных способов оплаты связи МТС, существуют менее популярные варианты проведения данной операции, но все же применимые. К ним относят:

Пополнение баланса посредством голосового сервиса от МТС – в этом случае клиент должен набрать на мобильном номер 111749 (для своего региона) либо +7-495-766-01-66 (для любой другой области России) и следуя подсказкам голосового помощника, произвести транзакцию.

Перевод денег на счет сотового с карты Сбербанка в офисе банковской организации – при личном посещении отделения клиент должен взять с собой паспорт.

Оплата услуг МТС через «горячую линию» Сбербанка России. При выборе данного варианта необходимо набрать номер службы поддержки 900 и пополнить баланс мобильного с помощью специалиста в телефонном режиме.

Быстрая форма заявки Заполни заявку сейчас и получи деньги через 30 минут

Безопасность проведения платежей

- Наш партнер, НКО “МОНЕТА” (ООО), осуществляет переводы наших пользователей и обеспечивает безопасность всех платежей. НКО “МОНЕТА” (ООО) соответствует международному стандарту PCI DSS и ежеквартально проходит внешнее сканирование компанией Qualys;

- Все данные, связанные с проведением платежей, передаются в НКО «МОНЕТА» (ООО) по безопасному шифрованному соединению;

- Мы принимаем только карты, которые поддерживают технологию 3DS (3-D Secure): в момент проведения платежа банк присылает смс-код, который нужно ввести в специальную форму.

Привязка карт

- Пользователи Citycard могут привязать банковскую карту, чтобы не вводить номер карты и коды при при каждом платеже. Эта возможность доступна только зарегистрированным пользователям, и использовать ее не обязательно.

- Чтобы привязать карту мы используем систему “рекуррентных платежей”. Данные вашей платежной карты нигде не сохраняются: сервис запрашивает у банка специальный токен, который потом используется для проведения платежей.

- Привязанная карта может использоваться только для одного типа платежей. Если совершается платеж другого типа — карту нужно привязать снова. Например: карту, привязанную к платежам ЖКХ, придется отдельно привязать к штрафам ГИБДД.

- Мы не разрешаем использовать привязанную карту при первом платеже новому поставщику, чтобы никто не смог использовать вашу привязанную карту без вашего разрешения.

- Если пользователь запрашивает восстановление пароля, все его привязанные карты автоматически удаляются. Привязанную карту можно удалить из системы в любой момент.

Личные данные

- Данные в сервисе передаются только по безопасному шифрованному соединению;

- Мы запрашиваем личные данные пользователей в обязательном порядке только в ситуациях, когда это необходимо для проведения платежей. Например, для платежей в бюджетные организации мы запрашиваем паспортные данные, поскольку этого требует закон;

- Мы не передаем личные данные пользователей третьим лицам или компаниям кроме как с целью проведения платежей или для предоставления информации по запросам компетентных органов в соответствии с действующим законодательством Российской Федерации.

Для погашения кредита через терминал вам нужно выбрать соответствующий пункт в меню оплаты. Для Киви это “Оплата услуг” — “Услуги банков” — “Погашение кредитов”. Здесь нужно указать данные договора и номер телефона, если требуется — ФИО. После этого внесите сумму платежа наличными.

С какими банками сотрудничает Сбербанк России

Кредитное учреждение сотрудничает только с проверенными структурами на финансовом рынке. Все партнеры СБ РФ характеризуются высокими показателями перспективности и высокими показателями относительно текущего положения дел. Однако обналичить средства без комиссии в банкоматах можно не у всех партнеров. Некоторые кредитные учреждения взимают дополнительный сбор, правда в уменьшенном виде.

Основные партнеры

Среди всех банков, с которыми сотрудничает Сбербанк можно выделить три учреждения:

- ВТБ 24.

- Промсвязьбанк.

- Россельхозбанк.

ВТБ (Внешторгбанк) считается одним из самых крупных партнеров СБ РФ. В структуру финансовой организации входит пятьсот отделений, лизинговые и страховые учреждения. Филиалы компании функционируют в семидесяти пяти областях России. Переводы с пластика Сбербанка с использованием терминалов ВТБ облагаются минимальными сборами – до 1,5% за каждую проведенную операцию.

Промсвязьбанк считается одним из самых надежных частных банков в стране. Подразделения кредитного учреждения функционируют не только в России, но и за ее пределами (Индия, Китай). Обналичивание денег с карточки СБ РФ в терминал данного банка облагается минимальной комиссией.

Россельхозбанк характеризуется развитой сетью подразделений и представительств, работающих во многих регионах страны. На текущий момент банк имеет больше семидесяти пяти филиалов и примерно девяносто тысяч терминалов. Через устройства Промсвязьбанка клиенты СБ РФ могут снять деньги без взимания комиссионного сбора.

Дополнительные

Помимо основных партнеров в список тех, с кем сотрудничает Сберегательный банк, входит ряд дополнительных, но не менее развитых компаний:

- МТС.

- Открытие.

- Транскапиталбанк.

Банк МТС занимает стабильные позиции на финансовом рынке. В частности, кредитное учреждение находится на седьмом месте по количеству выданных депозитов и пятнадцатое по объему оформленных кредитных карт.

Банк Открытие входит в первую десятку финансовых организаций России. На территории страны функционирует около шестисот структурных подразделений.

Транскапиталбанк – один из самых мощных игроков на кредитном рынке страны, входит в перечень самых надежных структур. Его подразделения успешно функционируют в двадцати пяти регионах РФ. Примерно 65 подразделений банка обслуживает больше 500 000 россиян, как юридических, так и физических лиц.

Перечень финансовых организаций, которые сотрудничают со Сберегательным банком, не является постоянным. В зависимости от внутренней политики кредитного учреждения список может меняться. Поэтому перед обналичиванием денег стоит уточнить, продолжается ли сотрудничество между двумя структурами.

Единственным зарубежным партнером Сбербанка, где клиенты могут снять необходимую сумму с минимальной комиссией, является кредитное учреждение Турции – DenizBank-A/S. Кредитное учреждение сотрудничает с организациями в Чехии, Хорватии, Сербии и Словакии. Условия пополнения карты и обналичивания средств отличаются, поэтому перед проведением операции стоит проконсультироваться с местными сотрудниками банка.

Дочерние филиалы

Также у СБ РФ функционирует за рубежом ряд дочерних предприятий:

- АО «Сбербанк» в Казахстане.

- БПС-Сбербанк в Беларуси.

- Сбербанк России на Украине.

Но поскольку данные компании являются частью финансовой группы Сберегательного банка, их нельзя назвать партнёрами. Они априори следуют внутренней и внешней политике СБ РФ.

Где можно снять деньги с карты Сбербанка без комиссии

Несмотря на обширный список кредитных учреждений, которые сотрудничают со Сберегательным банком, обналичить деньги без дополнительного сбора можно не во всех компаниях. Подобную услугу предоставляют только четыре организации:

- ВТБ.

- Россельхозбанк.

- Юниаструм-Банк.

- Адмиралтейский Банк.

Однако за осуществление иных финансовых транзакций данные кредитные учреждения взимают комиссионный сбор. Например, за перевод денег с карты на карты придется дополнительно заплатить определенную сумму.

Как происходит подключение?

Процесс подключения рекламных рассылок и развлечений происходит различными способами:

- при добровольном согласии абонента на получение контента от дилера;

- после случайного нажатия на картинку на сайте или переходе по полученной в смс ссылке;

- в результате мошеннических действий злоумышленников.

Кроме того, иногда оформление подписки не требуется. Это касается ситуаций, когда деньги списываются в счёт разовых услуг. В качестве примера подобного списания следует использовать уже упомянутый платный сервис Сбербанка. В указанных случаях использование сервиса одновременно становится согласием клиента на его оплату.

Личный кабинет

Свой аккаунт на сайте оператора связи дает возможность снять деньги с телефона сразу несколькими способами:

- перечислить на банковскую карту;

- вывести на электронный кошелек;

- отправить денежный перевод до востребования;

- получить деньги через «Почту России».

- Наберите свой номер и запросите пароль:

- На главной странице зайдите в опцию «Управление платежами» и нажмите на «Перевод на банковскую карту»:

- Напишите свой телефон, сумму и перейдите «Далее»:

- Введите номер банковской карты:

- Нажмите «Получить пароль» и, после получения смс с кодом, введите комбинацию символов в пустую ячейку. Далее – подтвердите перевод:

- Дождитесь смс о транзакции и отправьте в ответ любой знак кроме числа 0:

- После проведения операции на мониторе компьютера появится сообщение о переводе денег на карту:

- Дополнительно на телефон поступит сообщение о выполнении платежа:

Комиссия и денежный лимит при переводе денег на банковскую карту через личный кабинет идентичны способу переводу денег через смс – сообщения.

Через личный кабинет можно перевести деньги с телефона МТС на электронные кошельки, а уже с них снять наличку. Вывод можно осуществить по следующим направлениям:

- Кошелек Киви (Qiwi);

- Яндекс Деньги;

- Вебмани (Webmoney);

- Мобильная карта;

- Wallet One;

- ONPay;

- i-transfer;

- Telemoney;

- PayAnyWay;

- В меню «Управление платежами» выберите «Денежные переводы» – «Перевод наличных»:

- В левом столбце нажмите на строчку «Электронные деньги»:

- Выберите электронный кошелек, например «Яндекс. Деньги»:

- Напишите номер кошелька, сумму и перейдите на следующую страницу:

- В открывшемся окне появится информация о платеже и уведомление, что вам отправлено смс:

- Отправьте на сервер любой символ кроме цифры «0» для подтверждения операции:

- После отправки вашего согласия на компьютерной страничке отобразится информация о выполнении перевода:

- Придет sms-оповещение об успешной транзакции:

При выводе денег на электронный кошелек взимается комиссия 11,35% и 10 рублей за услугу перевода.

Расчет:

Вам нужно перечислить 1000 рублей. Общая сумма, которая будет снята с мобильного счета, составит: 1000 руб. х 11,35% 10 руб.= 1123,50 рубля.

Далее остается вывести деньги с Яндекс Кошелька на банковскую карту и снять наличку в любом банкомате. Также можно перевести деньги на расчетный счет любого банка и далее использовать их на свое усмотрение.

Видео-инструкция:

- В опции «Управление платежами» найдите категорию «Денежные переводы» и «Перевод наличных»:

- Выберите оператора платежной системы, например «ЮНИСТРИМ Россия»:

- Заполните пустые ячейки: номер телефона, сумма, и кликните на панельку «Далее»:

- Укажите ФИО получателя, отправителя и данные его паспорта:

- На открывшейся странице нажмите на строчку «Получить пароль», дождитесь смс и введите присланный код:

- В ответном sms напишите любой символ для подтверждения платежа или откажитесь, отправив цифру «0»:

- После обработки запроса на мониторе высветится результат операции: «Выполнено» или «Отмена» в связи с отказом пользователя

- Перейдите на страницу «Денежные переводы» и кликните на значок «Почта России»:

- Введите свой номер и сумму. Нажмите «Далее»:

- Впишите ФИО получателя денег и индекс почтового отделения, куда вы хотите отправить перевод:

- В новом окне активируйте строчку «Получить пароль», укажите пароль, присланный в sms, и нажмите на панельку «Подтвердить перевод»:

- Если согласны на перевод, то отправьте любой знак на сервер МТС. Либо аннулируйте операцию, выслав смс с числом «0»:

- После обработки заявки на страничке появится сообщение с результатом:

- Также на телефон придет сообщение об отправке перевода по указанному адресу и номере транзакции:

Универсальная карта МТС Cashback

Кредитная карта МТС cashback предлагает кэшбэк до 25%. Условия получения процентов следующие.

Максимальная сумма кэшбэка в месяц – 10 000 руб.

- Базовый кэшбэк — 1% начисляется за покупки по всем категориям, кроме категорий повышенного начисления кэшбэка.

- Повышенный кэшбэк — 5% в супермаркетах, АЗС, кинотеатрах.

- Кэшбэк в сервисе МТС Cashback до 25% можно получить в магазина-партнерах.

«Вклад»

Пользоваться этой картой довольно просто, баллы начисляются по простой схеме «МТС Бонус». Можно активировать дополнительный сервис «Накопительный», доплачивать за него ничего не нужно. Начисление будет происходить на любую сумму, которая находится на этом счету.

До 300 000 рублей начисляется сумма в размере 6,5%, на все, что больше этой суммы – 6%.

Также сервис допускает подключение копилки – отчисляет в пользу накопительного счета определенный процент от каждой покупки. Какой именно – устанавливает владелец счета.

От выбранного направления будет зависеть, какого размера будет кэшбэк и куда он будет приходить:

- Мобильный. Возвращается 3% от каждой покупки, все приходит на телефон, но не больше 1000 рублей. Открыть счет и получить карту на год будет 500 рублей.

- Накопительный+. Дополнительный возврат средств на карту в размере 3% от каждой покупки.

- Шоппинг. Если владелец счета тратит ежемесячно 15 000 рублей, то на баланс поступает 3% от суммы, но не более 1,5 тысячи рублей. За обслуживание придется отдавать 1500 рублей ежегодно.

- Путешествия. Позволяет накапливать баллы и оплачивать ими гостиницу, авиабилеты и аренду машин. Начисляют по 0,5 рубля за каждый потраченный балл. Пользование обойдется в 1300 рублей в год.

Премиум

Кэшбэк тут начисляется по схожим параметрам – по 10% за каждую выделенную категорию и по 1% за все остальные, кроме снятия наличных и переводы другим лицам.

Кроме того, эта карта отличается особенными привилегиями:

- есть служба экстренной поддержки;

- работает страховая программа от MasterCard;

- консъерж-сервис;

- за границей можно трижды снять наличные без комиссии;

- если карта была утеряна или украдена, выпуск новой будет бесплатным.

На сумму, которая хранится на карте, будет начисляться кэшбэк в размере 6,5%. Но только в случаях, когда выполняется любое из условий:

Дебетовая карта МТС Weekend

С ее помощью можно вернуть часть из потраченного, все возвращается по пятницам, чтобы были деньги на выходных, отсюда и название. Выплата формируется за прошедшую неделю.

Максимальная сумма возврата 3000 рублей.

- Повышенный кэшбэк 5% — за использование в такси, ресторанах, ночных клубах, стопрклубах, барах и предприятиях быстрого питания;

- Базовый кэшбэк 1% во всех остальных.

Не будет начисляться бонус за снятие наличных и оплату сотовой связи, за переводы другим людям или в другие банки.

Первые два месяца платить за пользование не придется, потом – 99 рублей ежемесячно. Но можно не платить, если операций по карте будет больше, чем на 15 000 рублей каждый месяц, или если на карте будет остаток не меньше 30 000 рублей.

Кредитная карта МТС Weekend

Условия карты МТС Weekend аналогичны такой же дебетовой карте. О других параметрах:

- возможный кредитный лимит – до 300 000 рублей;

- период для беспроцентного погашения – 51 день;

- ставка за его пределами – от 23 до 31,5%;

- минимальный платеж, который нужно внести – 5% от суммы основного долга.

Если клиент относится к зарплатным, то кредитный лимит повышается до 400 000 рублей, а ставка снижается до 21%.

Дебетовая карта МТС ДЕНЬГИ WEEKEND14+

Аналогичная вышеописанной карта, но с одним важным отличием – она разработана для молодёжи в возрасте от 14 лет. По карте можно получать кэшбэк в размере 5 % на оплату в кафе и фастфуд, на покупку книг (в том числе и электронных), и на оплату онлайн-фильмов и кинотеатров. За все остальные покупки по дебетовой карте, держатель будет получать кэшбэк в размере 1 %. Кэшбэк начисляется на карту каждую пятницу рублями. Максимальная сумма кэшбэка в месяц – 3 000 рублей. Вы можете снимать наличные в банкомате любого банка без комиссии. На остаток по счёту карты Вам будут начислять доход до 5 % годовых.

- Валюта карты: рубли РФ;

- Платёжная система: Mastercard World;

- Выпуск карты: 299 рублей;

- Плата за обслуживание карты: в первые 2 месяца карта обслуживается бесплатно. Далее, плата не будет взиматься при выполнении одного из условий: сумма покупок от 15 000 рублей в месяц или минимальный остаток на накопительном и карточном счёте от 30 000 рублей. В иных случаях – 99 рублей в месяц;

- Снятие наличных в банкоматах и ПВН Банка МТС: без комиссии;

- Снятие наличных в банкоматах сторонних банков: 0 % – на территории Российской Федерации, 1 %, минимум 100 рублей – за рубежом;

- Снятие наличных в ПВН сторонних банков: 1 %, минимум 100 рублей;

- Лимиты по операциям: снятие наличных в банкоматах МТС – до 50 000 рублей в день и до 300 000 рублей в месяц. В кассах МТС – до 35 000 рублей в день и до 600 000 рублей в месяц;

- Кэшбэк: до 5 % от суммы покупки;

- Доход на остаток собственных средств: до 5 % годовых (начисляется на остаток до 299 999 рублей), и 3 % годовых – начисляется на часть остатка от 300 000 рублей;

- СМС-Информирование: .

«МТС Банк» — Онлайн Заявка на Оформление Кредитной Карты с Доставкой

Необходимо действовать следующим образом

- Перейти на страницу банковской организации в интернете.

- Выбрать пункт «Карты» в верхней части страницы.

- Ознакомиться с кратким описанием продуктов в открывшемся окне. Чтобы получить детальные сведения, необходимо нажать на кнопку «О карте» на информационном поле пластика. После этого пользователь будет переведен на новую страницу с расширенным описанием продукта и его возможностей.

- После того, как конкретная карта будет выбрана, необходимо нажать на кнопку «Заказать карту». Если же пользователь открыл детальное описание продукта, тогда нужно искать ссылку «Оформить карту».

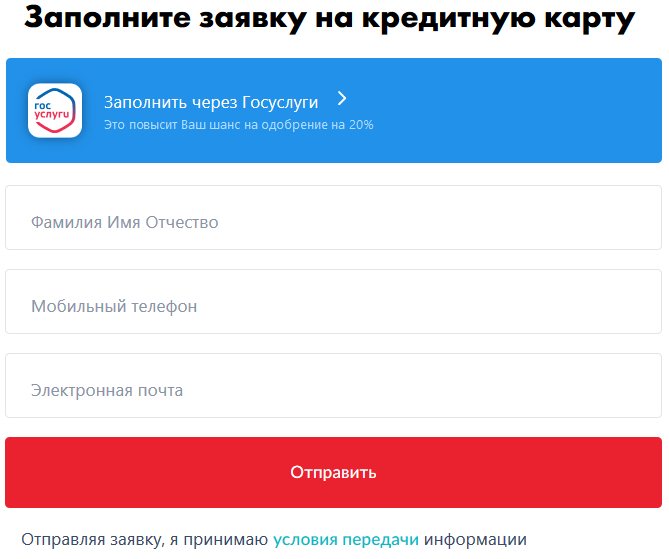

После использования ссылки пользователь будет перенаправлен на форму, которую необходимо заполнить для подачи заявки. Сделать это можно двумя способами:

- Заполнить форму прямо на сайте банка.

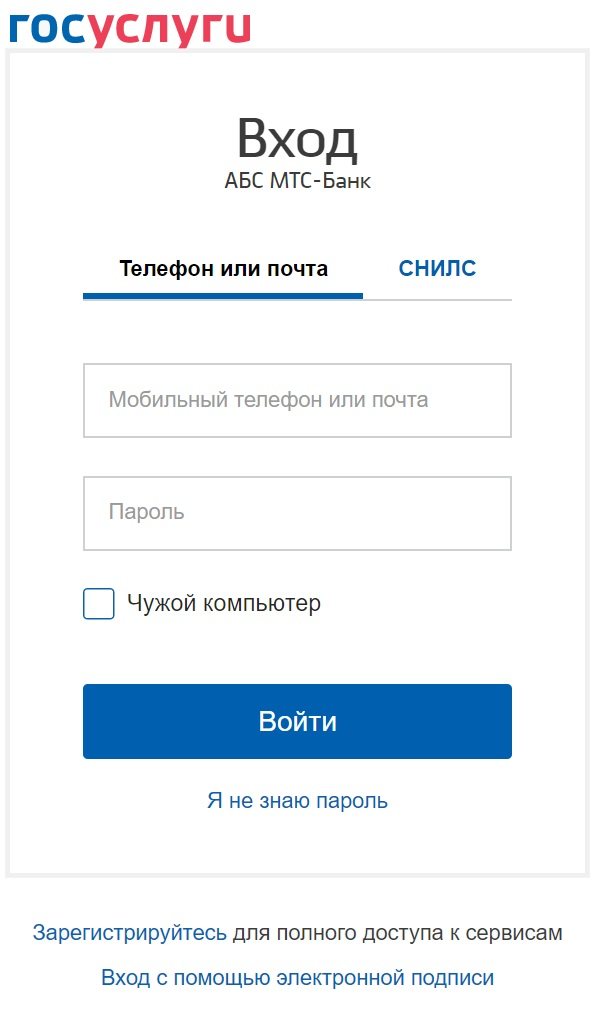

- Подать заявку через сервис «Госуслуги».

Последний способ более надежен, поскольку вероятность одобрения запросов, поданных через «Госуслуги», выше на 20%. Дело в том, что банк сможет получить больше информации о клиенте благодаря данным, которые он предоставляет при регистрации в этом государственном сервисе. Чтобы подать заявку через сайт банка потребуется:

- Ввести ФИО.

- Указать номер мобильного телефона.

- Прописать адрес электронной почты.

- Нажать на кнопку «Отправить».

- Ввести в открывшееся окно специальный код, который был отправлен в сообщении на номер, указанный пользователем.

После этого перед пользователем откроется новая страница с еще одной формой. Ее также нужно заполнить. Потребуется ввести следующие данные:

- Величину желаемого кредитного лимита.

- Уровень среднемесячного дохода, а также пол.

- Дату и место рождения.

- Номер паспорта, серию этого документа и дату его выдачи, код подразделения, кем выдан.

- Адрес текущей регистрации.

Следующий шаг – необходимо проставить галочки в пунктах согласия с условиями предоставления кредитов, после чего нажать «Далее». Откроется новая форма, посвященная трудоустройству потенциального держателя пластика. Ее также придется заполнить для оформления продукта. Необходимо указать:

- вид занятости;

- название организации, в которой трудоустроен гражданин;

- направление деятельности компании;

- адрес организации;

- контакты 2 людей, знакомых с лицом, подающим заявку.

После заполнения полей необходимо снова воспользоваться кнопкой «Далее». Система перенаправит пользователя на последнюю страницу формы. Здесь необходимо указать адрес доставки, после чего нажать на кнопку «Заказать карту». При желании, заявитель может самостоятельно посетить офис компании. В таком случае необходимо выбрать пункт «Забрать карту самостоятельно».

Сотрудники компании рассмотрят заявку, после чего примут конкретное решение по ней. Официально банк выделяет на эту процедуру не более 5 дней, хотя на практике ответ по запросу дается быстрее.

В случае одобрения заявки карта будет получена способом, выбранным клиентом во время заполнения форм.

Кредитная Карта «МТС Банка» – Условия Пользования и Проценты

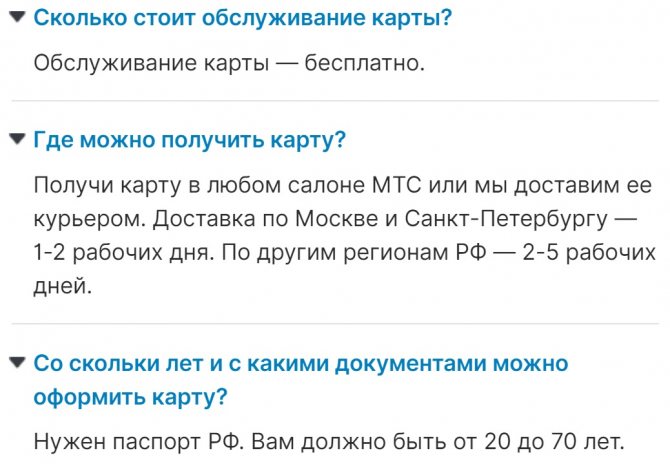

Банк предоставляет гражданам свои кредитные карты на определенных условиях. Учреждение также выдвигает к своим клиентам требования, касающиеся возраста и трудоустройства. В первую очередь нужно запомнить, что получить пластик могут только граждане старше 20 лет.

Существуют также ограничения, связанные с максимальным возрастом держателя пластиковой карты. По правилам банка, оформить карточку могут и пенсионеры, однако только в том случае, если их возраст не превышает 70 лет.

Желательно также иметь постоянное место работы. Чем больше заработная плата клиента, тем выше кредитный лимит, доступный ему. Однако наличия рабочего места не является критически важным. Получить продукт может и официально безработное лицо. Главное – иметь определенный доход.

Кредитная Карта «МТС Банка» — Какие Документы Нужны для Оформления?

Банк выдвигает минимальные требования по документам. Их перечень очень узок. Фактически, для получения пластикового носителя потребуется подготовить:

- Паспорт. Этот документ потребуется вне зависимости от того, как и где подается заявка на получение кредитной карты.

- Заявление. Потребуется в том случае, если оформление происходит в одном из офисов банковской организации. Выдается на месте одним из сотрудников банка. В случае подачи заявки в режиме онлайн не потребуется.

Также держателю необходимо будет проставить свои подписи на договоре. Это делается либо в офисе банка во время получения пластиковой карты, либо в месте, куда будет доставлена карточка. В последнем случае договор предоставляется курьером.