Что произошло с банком «открытие», причины, возможные последствия санации центробанком

Содержание:

- Банк Открытие, новости на сегодня последние: Средства, списанные с личных счетов топ-менеджеров банка «ФК Открытие» возвращены не будут

- Банк Открытие, новости на сегодня последние: Норматив достаточности базового капитала банка опустился ниже минимального уровня

- Последние новости о работе холдинга сегодня

- В руках у Центробанка

- Центральный Банк РФ запустит печатный станок для покрытия «дыры» в банке «Открытие»?

- Причины санации «ФК Открытие» по версии ЦБ

- Проблемы и финансовое состояние банка Открытие

- События, которые происходили в 2017 году

- Распродажа

- Чем чревато банкротство банка Открытие?

- Совет для клиентов всех банков страны

- Когда появились первые слухи?

- Стоит ли связываться?

- Забирать ли вкладчикам деньги из банка «Открытие»?

- А как должно быть все на самом деле? К чему вообще нужны санации банков?

Банк Открытие, новости на сегодня последние: Средства, списанные с личных счетов топ-менеджеров банка «ФК Открытие» возвращены не будут

«Денежные средства, выплаченные ранее в качестве заработной платы топ-менеджменту банка «ФК Открытие», списаны со счетов сотрудников в связи с его докапитализацией, и возвращены не будут», – заявил Александр Дмитриев, управляющий директор «ФК Открытие».

«Все операции, связанные со списанием средств со счетов топ-менеджеров банка ФК «Открытие», проведены в соответствии с ФЗ. С даты зачисления зарплаты сотрудникам банка, эти денежные средства классифицируются как обычные средства на счету, подлежащие списанию по статье 189.49 закона 127-ФЗ», – заметил Дмитриев.

Общая сумма, списанная со счетов руководящего состава банка и ведущих топ-менеджеров, остается засекреченной.

Списание денег с личных счетов затронуло не только топ-менеджмент, но и руководство филиалов и главбухов, а также региональных управляющих, владеющих личными счетами в «Открытии».

Со слов работника регионального подразделения «Открытия», некоторым руководителям банка, по сути, закрыт доступ к их денежным средствам, включая начисленную заработную плату. «Люди остались без средств к существованию», – сообщил неизвестный источник.

Банк Открытие, новости на сегодня последние: Норматив достаточности базового капитала банка опустился ниже минимального уровня

Об этом говорится в сообщении регулятора. Норматив достаточности базового капитала «ФК Открытие» находился ниже минимально уровня в 5,125% с 18 сентября по 25 сентября 2017 года. Если капитал банка опускался ниже этого уровня более 6 операционных дней в течение месяца, то суборды полностью или частично списываются или конвертируются в акции.

Ранее зампред ЦБ Василий Поздышев заявил, что регулятор поддерживает списание или конвертацию всех субординированных обязательств банков, попавших под санацию в случае наступления события-триггера. В свою очередь, предправления ВТБ24 Михаил Задорнов, который возглавит «ФК Открытие» по окончании работы временной администрации, предупредил, что субординированные облигации будут списаны вместе с капиталом предыдущих собственников.

Последние новости о работе холдинга сегодня

На сегодняшний день финансовые проблемы и угроза банкротства устранены. После объединения с Бинбанком клиентская база составила 2,7 млн частных лиц и более 200 тыс. представителей корпоративного сектора. В 69 регионах России функционирует 5400 устройств самообслуживания и 747 структурных подразделений банка Открытие, одним из которых является АО Точка.

По итогам 2018 года получен чистый доход в сумме 90 млрд р., в то время как годом ранее фиксировался убыток 426,8 млрд р. (расчет проводился по МСФО).

Для физических и юридических лиц

Частным клиентам и корпоративному сектору предлагается весь спектр банковских сервисов, линейка которых постоянно расширяется. В ноябре 2019 года банк Открытие предложил ипотеку по ставке от 7,95% годовых. Это самая низкая ставка (без учета программ финансирования от застройщиков и государственного субсидирования) за всю историю кредитования в России.

В этом же месяце стартовала новая модель обслуживания премиальных клиентов. Аналогов в России у нее нет. Для доступа к привилегиям не нужно иметь VIP-карту или использовать другие премиальные продукты. Достаточно поддерживать на счетах в банке Открытие остаток не менее 2 млн рублей (для Санкт-Петербурга и Москвы – 3 млн руб.). Премиальное обслуживание позволяет получать повышенный (до 4%) кэшбек за любые покупки и до 11% – в выбранных категориях.

Из последних новостей банка Открытие для юридических лиц сегодня стоит отметить старт программы финансирования франчайзингового бизнеса. Она адресована субъектам среднего и мелкого предпринимательства и позволяет расширить или основать «с нуля» бизнес на основе франшизы.

Значимым событием стало появление офиса банка Открытие в Якутии. Это его первое представительство в регионе, которое будет обслуживать и юридических лиц, и частных клиентов, а также индивидуальных предпринимателей.

В руках у Центробанка

О санации «Открытия» Центробанк объявил 29 августа 2017 года. В «Открытии» была сформирована временная администрация, а одна из его дочерних организаций — «Рокетбанк» — прямым текстом заявила в письме клиентам, что фактически «Открытие» с этого дня стал из частого банка государственным.

Ситуация большинством экспертов оценивалась как негативная: государственный регулятор отрасли, Центробанк, роль которого должна заключаться в положении «над схваткой», стал фактическим владельцем одного из игроков рынка. Впрочем, никто не скрывал, что это временно — заявления о том, что «Открытие» будет продан, звучали еще во время санации. Когда в июле 2019-го санация закончилась, Центробанк сообщил о намерениях продать часть акций «Открытия» в 2021 году, но реальность внесла свои коррективы.

Артем Деев, руководитель аналитического департамента AMarkets:

— Центральный банк не скрывал своего намерения продать банк «Открытие» после процедуры оздоровления. Это нормальный прагматичный подход, когда регулятор после такой процедуры продает банк новым собственникам — развитие актива в дальнейшем не входит в функционал ЦБ РФ. После санации банк «Открытие» занял 7 место в российском финансовом секторе по объему активов — 2,3 трлн рублей. Изначально ставилась задача продать банк негосударственным структурам к осени 2020 года, однако вмешалась пандемия и кризис.

Центральный Банк РФ запустит печатный станок для покрытия «дыры» в банке «Открытие»?

Как уже было сказано выше, банк «Открытие» — это системо-образующий банк в банковской системе России и допускать его крах ЦентроБанку никак нельзя, иначе далее по принципу крушения карточного домика, будут появляться проблемы и у других крупнейших банков России. Таким образом, чтобы этого не допустить, нужны огромные вливания в банковскую систему, в данном случае в банк «Открытие».

Объем вливаний зависит от того, какого объема будет выявлена финансовая «дыра» в банке, что предстоит уточнить при проверке состояния банка введенной с 29 августа 2017 года временной администрации.

Но что интересно, так это то, что с июня 2017 года ЦБ РФ уже смог влить в банк «Открытие» более 300 млрд. рублей, чтобы покрыть отток средств корпоративных клиентов и вкладчиков на первое время. Однако, отток капитала из банка продолжился в июле и августе, что в итоге и привело к коллапсу в банке.

Теперь же, когда в сумме отток составил более 600 млрд. рублей, а отчетности, по некоторым предположениям, могли стать фиктивными, то есть рисованными и не правдивыми, то можно с уверенностью сказать о том, что финансовая «дыра» в банке будет не меньше указанной суммы, если не выше.

Так, по последним, но не подтвержденным данным, требующаяся сумма дополнительных, кроме уже выделенных ранее от ЦБ РФ вливаний, вполне может достичь и 700 — 800 млрд. рублей.

Таким образом, ЦБ РФ обеспокоен тем, что может потребоваться просто огромный объем средств, которых на деле у самого ЦБ РФ может вообще на самом деле не оказаться.

Соответственно, ЦБ РФ ничего не остается, как включать печатный станок для печатания денежной массы и делать эмиссию (выпуск) денег в экономику специально для покрытия «дыры» в банке «Открытие».

Другими словами, если финансовая «дыра» временной администрацией будет выявлена, например, на 800 млрд. рублей (итоговая сумма второстепенна, важен сам факт действий ЦБ страны), то ЦБ РФ возьмет и просто напечатает эти деньги и запустит в экономику через сам банк «Открытие». Но и это еще не все!

Причины санации «ФК Открытие» по версии ЦБ

По мнению представителей Центробанка России основными причинами кризиса и последующей санации банка «ФК Открытие» стали, во-первых, его несбалансированная стратегия, во-вторых, не очень удачно проведенная санация Банка «Траст», в-третьих, на потерю стабильности повлияла и покупка страховой компании «Росгосстрах».

Первый зампред ЦБ России Дмитрий Тулин буквально заявил, что «Покупка «Росгосстраха» стала триггером, который ускорил необходимость решения судьбы банка Открытие».

Зампред ЦБ России Василий Поздышев озвучил как причину последовавшей санации «Не совсем удачную санацию банка НБ Траст», что не позволило «Открытию» сохранить ликвидность и продолжать стабильно работать без поддержки ЦБ.

Для справки: за август 2017 года отток клиентских средств из банка ФК Открытие составил для юридических лиц 389 млрд рублей, а для физических лиц 139 млрд рублей.

Дмитрий Тулин отметил, что «Сама бизнес-стратегия: сделки слияния и поглощения за счет заемных средств… проблемы были выявлены осенью 2016 года и ЦБ был намерен добиваться, в частности, снижения объема операций… Собственники банка Открытие поняли, что придется признать факт снижения регуляторного капитала и перед аудиторами, и перед рейтинговыми агентствами.»

По заявлениям сотрудников ЦБ цифры, характеризующие масштаб кризиса в банке Открытие, а также размер средств для поддержки будет определять временная администрация при проведении процедуры санации. Лицензия у банка отозвана НЕ БУДЕТ, как не будет и моратория на удовлетворение требований, а значит и серьезного эффекта на весь банковский рынок России ожидать не стоит. В первую очередь речь сейчас идет о существенном повышении финансовой устойчивости банка Открытие и стабилизации работы всего холдинга Открытие.

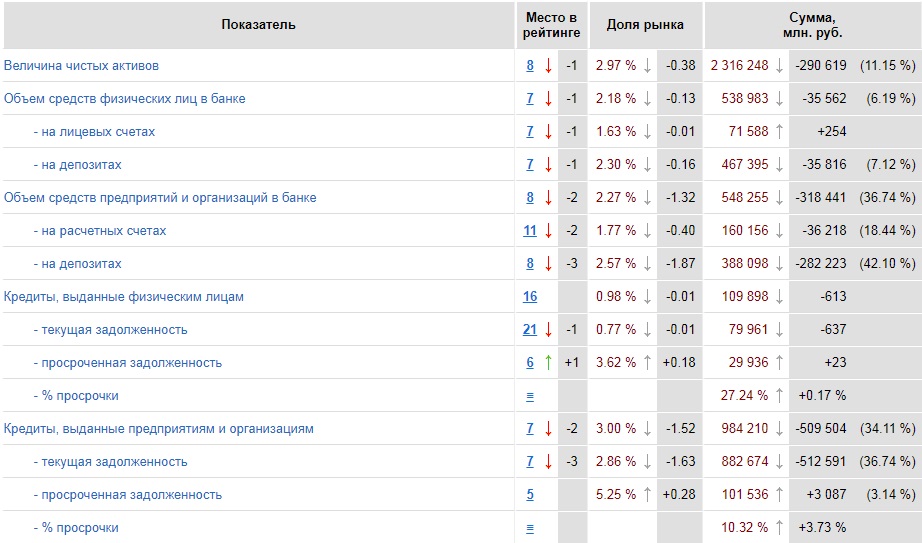

Проблемы и финансовое состояние банка Открытие

На самом деле, проблемы в банке «Открытие» возникли далеко не сегодня и даже не вчера, а скорее накапливались постепенно по мере изменения ситуации в финансовых процессах внутри банка. При этом суть ситуации, возникшей в банковской организации, заключается отнюдь не в одной проблеме, так как их накопилось за все время работы банка сразу несколько. В чем они заключаются?

Вот несколько причин, ухудшения текущего положения банка «Открытые» на российском банковском рынке, которые называются.

-

- Санация банка «Траст»

- Попытки приобретения проблемной компании на рынке ОСАГО — «Росгосстрах»

- Имеющийся проблемный портфель задолженности по кредитным договорам физ-лиц на сумму 35 млрд. рублей

- Долг банка перед ЦБ РФ на сумму почти в 1 трлн. рублей

- Огромный отток средств со счетов в банке от юр-лиц и физ-лиц

Угадайте, какая из пяти выше перечисленных причин главенствует в ухудшении ситуации с банком «Открытие»?

И, наверное, Вы знаете, что любой банк можно чуть ли не разом обанкротить, если в течении нескольких недель-месяцев вывести существенный объем средств, критический уровень которых определяется для каждого банка персонально, исходя из текущих финансовых показателей.

Так вот, основная проблема в том, что данная критическая отметка в банке «Открытие» была преодолена, в соответствии с чем и была подорвана текущая ликвидность (главный финансовый показатель любого банка) в «Открытии». Что этому поспособствовало?

По оценкам ЦБ РФ из банка за август 2017 года было выведено:

-

- 389 млрд. рублей юр-лицами

- 139 млрд. рублей физ-лицами

Более того, месяцем ранее, за июль 2017 года был зафиксирован отток в 360 млрд. рублей, из них 100 млрд. рублей это средства гос-компаний и 36 млрд. рублей депозитов физ-лиц, что в процентном отношении составляет примерно 30% от всего объема имеющихся на счетах средств в банке.

Ну и, наконец, кто «впереди планеты всей, так это гос-структуры, «знающие обо всем и вся», забрав в июне 2017 года с срочных корпоративных депозитов более 80 млрд. рублей.

Таким образом, можно сделать вывод, что серьезные проблемы в банке появились не из-за управления сами банком, как говорят представители ЦБ РФ и многие эксперты, а из-за фактического огромного оттока средств со счетов в очень короткий промежуток времени, который в данном случае составил всего 2 — 2,5 месяца, по итогам прошествии которого был зафиксирован просто громадный отток капитала в сотни млрд. рублей.

Более того, на этом фоне оттока капитала в миллиарды рублей, различные решения руководителей банка о санации и покупках различных активов, выглядят, в рамках фактической проблемы, просто очень-и-очень мелкими.

И если бы такого огромного оттока капитала в банке бы не было (кстати, именно по этой причине у клиентов банка возникли и проблемы со снятием вкладов, так как расчетные счета весьма быстро начали опустошаться), то банк «Открытые» продолжал бы работать и далее, разумеется, не без помощи заемных средств.

Но здесь отметим, что именно так работает чуть ли не каждый банк в России, имеется ввиду за счет заемных средств, поэтому имейте это ввиду на будущее

Таким образом, из-за того, что был зафиксирован крупный отток капитала из банка, сама банковская организации неожиданно для многих «поплыла» и чуть окончательно «не рухнула». Такссс, а почему именно чуть?

События, которые происходили в 2017 году

О первых проблемах банка Открытие стало известно осенью 2016 года. Специалисты Центробанка отмечали, что в течение нескольких лет до этого финансовая корпорация (ФК) Открытие стремительно развивалась, в том числе благодаря слияниям-поглощениям.

Но финансирование подобных сделок осуществлялось за счет заемных средств. Величина собственного капитала банка не соответствовала объему совершаемых операций. По мнению Центробанка, сумма капитала, публикуемая в официальной отчетности, была завышена по сравнению с фактическими значениями.

Проблемы и банкротство

Риски обанкротиться возросли после приобретения СК «Росгосстрах». В марте 2017-го ФК Открытие стала владельцем 19,8% капитала данной компании. А уже в августе, после соответствующего разрешения ФАС, сделку завершили и «Росгосстрах» на 100% стал собственностью холдинга.

Михаил Задорнов.

Михаил Задорнов.

Фактические расходы по финансированию операции намного превзошли ожидания руководства ФК. Потратив значительную часть ликвидности, банк Открытие, проблемы которого были известны еще до этого, поставил себя в крайне сложное положение.

Еще одной неудачной операцией, негативно повлиявшей на финансовое состояние, стала санация банка «Траст». Ситуация усугубилась резким оттоком ликвидности. Только за июль-август физические лица забрали 139 млрд рублей вкладов, субъекты хозяйствования – 389 млрд рублей. К концу года сумма средств клиентов на расчетных счетах банка уменьшилась до 870,1 млрд против 1,2 трлн рублей на начало года.

Особую тревогу вызывал резкий рост сомнительных кредитов юридическим лицам. Их объем достиг 297,9 млрд рублей (годом ранее – 120 млрд рублей). Они характеризовались наличием следующих признаков обесценивания:

- ухудшение финансового состояния заемщиков;

- несоблюдение платежной дисциплины;

- неоднократные пересмотры условий кредитования.

Это вызывало серьезные сомнения в способности заемщиков своевременно обслуживать и погашать задолженность.

Чтобы банк Открытие не стал банкротом, менеджмент и владельцы обратились в Центробанк с просьбой о проведении мероприятий по финансовому оздоровлению ФК. Работа была поручена Фонду консолидации банковского сектора (профильному подразделению Центробанка).

Санация Открытие

Процесс проходил при руководстве и прямом участии российского Центробанка. Сроки санации – с августа 2017-го по июль 2019 года. Были реализованы следующие мероприятия:

- погашение обязательств перед Центробанком;

- предоставление финпомощи дочерним структурам;

- удаление непрофильных активов из баланса;

- докапитализация банка Открытие;

- присоединение Бинбанка и завершение интеграционных процедур в рамках ФК.

Распродажа

На первой неделе декабря Reuters со ссылкой на собственные источники сообщил, что «Открытие» предлагали купить компании «Яндекс». Российский IT-гигант после разрыва со «Сбером» начал поиски партнера для развития финтех-направления и успел провести переговоры с «Тинькофф банком», которые закончились неудачей. Но от покупки крупного банка отказался сразу же — по данным издания, дело не дошло даже до переговоров.

Алексей Кричевский, эксперт компании «Академия управления финансами и инвестициями»:

— Покупка «Открытия» даже не рассматривалась «Яндексом», и IT-гигант будет выбирать из следующих направлений: строительство собственной финансовой структуры (особенно учитывая, что бренд «Яндекс.Банк» уже был зарегистрирован), либо покупка «Рокетбанка» или «Qiwi Банка» (у которого постепенно начинаются проблемы из-за санкций ЦБ). Приоритетнее всего выглядит первое.

При всем этом «Яндекс» выглядел одной из немногих российских компаний, кому такой крупный актив реально можно было продать и вернуть хотя бы часть из потраченных на санацию 450 млрд рублей. Учитывая мгновенный отказ «Яндекса», потенциальных покупателей остается совсем мало — и даже когда экономика вернется к росту после кризиса, непонятно, где их искать.

Максим Федоров, вице-президент инвестиционной компании QBF:

— Такую громоздкую структуру, как банк «Открытие», нашему ЦБ будет очень сложно продать. Конечно, можно влить «Открытие» в уже существующие крупные банки с государственным участием, однако последние сами развивают структуры, которые уже существуют у «Открытия». Дополнительная штатная нагрузка им совсем ни к чему. Компаниям вроде «Яндекса» интересны прежде всего лицензии Банка России и ключевой банковский персонал, остальные структурные обвесы, которые якобы увеличивают капитализацию «Открытия», им не нужны. Поэтому «Яндекс» отказался. По этому пути пойдут и другие компании.

Таким образом, наиболее вероятный вариант дальнейшего развития событий — продажа активов «Открытия» по частям. Однако Центробанк будет готов к такому повороту, по его собственному заявлению, не раньше 2022 года.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Чем чревато банкротство банка Открытие?

Допускать банкротства системообразующего финансового учреждения не желательно по нескольким причинам:

Последние истории с банками Югра и Траст повысили нагрузку на АСВ, ликвидности которой может и не хватить для расчета со всеми вкладчиками.

- По заявлению Генпрокуратуры РФ многие депозиты банка Открытие в случае банкротства могут оказаться неучтенными. В первую очередь пострадают юридические лица.

- Организаторы банкротства часто удаляют реестры санируемых банков, из-за чего вкладчик не может доказать факт передачи денег в финансовую организацию. От этого выиграет руководство, но проиграют клиенты.

Таким образом, поддержка ЦБ РФ оказалась весьма своевременной. Но к каким результатам это приведет, пока неизвестно. Вкладчикам, в свою очередь, необходимо быть внимательными и держать «руку на пульсе».

Совет для клиентов всех банков страны

Но так или иначе, чтобы не попасть в очередную банковскую «ловушку», в связи с масштабной кампанией по отзыву банковских лицензий, каждому владельцу личного капитала, хранящего в банках, пересмотреть свою политику управление личными накоплениями.

Как минимум, сократить объем вкладов в каждом банке до уровня 1 млн. рублей, выбрав для себя только самые «лучшие» банки для этой цели по показателю надежности и сами банковские продукты. А также начинать пользоваться другими финансовыми инструментами, а не только вкладами, банковскими картами, покупать драгоценные металлы и так далее, которые будут не только сохранять Ваши накопления, но и значительно приумножать их в перспективе.

Когда появились первые слухи?

Банк Открытие значительно потерял позиции после появления письма от работника Альфа-Капитала о наличии проблем в финансовом учреждении. Сложности действительно имеют место, но говорить о банкротстве рано. Нельзя забывать, что финансовое учреждение относится к категории системообразующих, поэтому отзыв лицензии может привести к непоправимым последствиям.

Письмо сотрудника группы «Альфа-Капитал» о наличии проблем в некогда стабильной организации вызвало настоящий шок в обществе. На такие заявления сразу отреагировало ФАС и представители общественности, которые выразили мнение о манипуляциях мнением и устранении таким способом конкурентов.

После появления этой публикации начался лавинообразный процесс — подешевели акции, и люди потянулись забирать вклады. В результате руководство банка Открытие было вынуждено обращаться в ЦБ РФ за кредитом на несколько миллиардов рублей. Уже через месяц после первых проблем рейтинг банка опустился до ВВВ-, что привело к невозможности работы финансового учреждения с ПФР и государственными компаниями.

За летние месяцы клиенты банка Открытие забрали вкладов больше чем на 600 млрд. рублей. Оформленные 300 миллиардов кредита позволили частично покрыть потери. Но что дальше? Несмотря на попытки сокрытия этой информации, она все равно стала доступной общественности.

Появление слухов негативно сказалось и на стоимости ценных бумаг. Цена активов упала на 8%, а текущая стоимость вернулась до уровня января прошлого года. В СМИ стало появляться множество слухов о дальнейшей судьбе кредитной организации, вплоть до информации о неизбежности банкротства.

Стоит ли связываться?

Если отталкиваться от отзывов клиентов, то не стоит даже думать о том, чтобы обращаться в данное финансовое учреждение. Сомнительные операции с деньгами держателей карт или депозитов, а также с людьми, взявшими кредит, играют не на пользу «Открытию».

Печальной является ситуация с процентами по клиентским вкладам. Некоторые люди, пользующиеся услугами банка, жалуются на отсутствие процентных начислений по депозитам за месяц. А частые звонки, особенно в ночное время суток, стали случаться все чаще. Все эти факторы, а также многие другие недочеты, привели к тому, что люди начали массово отказываться от сотрудничества с данной организацией.

Стоит ли связываться с ней тем, кто еще не имел такого опыта взаимодействия? Это решение должно приниматься каждым гражданином лично, поскольку никто не может на него повлиять. Исключение составляют лишь ситуации, когда фирма-работодатель заключила договор с ФК «Открытие» на перечисление заработной платы. Хотя и эту проблему можно попытаться решить в частном порядке, если клиент сильно недоволен выбором обслуживающего банка.

Забирать ли вкладчикам деньги из банка «Открытие»?

Дело в том, что в каждом случае все будет и должно быть индивидуально, так как в какой именно текущей ситуации находится сам вкладчик, знает только он сам.

Однако в целом, срочно забирать деньги со вкладов из банка «Открытие» не рекомендуется, особенно если сумма вклада не превышает 1,4 млн. рублей и сам вкладчик не является так называемым «превышенцем».

Если же у Вас вклады превышают в сумме 1,4 млн. рублей, рекомендуется сократить этот объем примерно до 1 — 1,2 млн. рублей, оставив «коридор» в 200 — 300 тысяч рублей под набегание процентов, при этом сократив превышенный объем по сумме.

Кроме того, отметим, что процесс санации банка никак не ущемляет права клиентов банка — они остаются такими же, как и были, причем в конкретном случае в отношении банка «Открытие», никаких ограничений ЦБ РФ не вводил. А значит, клиенты банка могут также свободно, как и ранее, распоряжаться своими деньгами так, как считаете нужным.

Более того, необходимо понимать, что в случаях ущемления банком прав вкладчиков, на него ЦБ РФ может наложить штраф в размере 50% от всего объема сумм, присужденных по решению суда в пользу вкладчика. Таким образом, в даже санируемом банке, права защищены и их нарушения не выгодны самому банку и санатору, в данном случае, в лице ЦБ РФ.

Если Вы заинтересованы в том, чтобы продолжать держать вклады в банке «Открытие» и не хотите терять набежавшие проценты по ним, то смело оставляйте их в действии, как минимум, до окончания срока действия, но при этом не забывая о правилах открытия вкладов в банковских организациях, которым лучше все же следовать, чем отказываться.

Таким образом, мы подведем итог:

Если срочно нужны деньги прямо сейчас на что-либо

Идём в банк «Открытие» и снимаем все вклады

Если Ваши вклады в банке «Открытие» не превышены в сумме 1,4 млн.рублей

Вклады лучше не снимать, чтобы не потерять накопленные проценты. Лучше просто дождаться истечения срока вклада.

Но если Вам проценты не нужны, а нужна сама сумма Вашего вклада, то идите и снимайте хоть всю сумму, однако учтите, что банк «Открытие» не закрывается, а вклады до 1,4 млн. рублей застрахованы и подлежат возврату в полном объеме даже при отзыве лицензии.

Если Ваши вклады в банке «Открытие» превышают в объеме 1,4 млн. рублей

Вам нужно срочно сократить этот объем до 1-1,2 млн. рублей, оставив «зазор» в 200-400 тысяч рублей под накопление процентов

При этом, здесь обратите внимание на срок Ваших вкладов, чтобы по возможности не терять набежавшие проценты.

Таким образом, рекомендуется либо дождаться истечения срока вкладов и уже потом принять решение о полном закрытии или пролонгации (продлении) вкладов (данный вариант подходит для тех, чьи вклады лежат в банке уже давно, скажем более 4-5 месяцев), либо же если срок окончания Ваших вкладов еще далек.

Например, если Вы открывали вклад на 1 год, а окончание срока через 9 месяцев, то имеет огромный смысл полностью закрыть вклад в банке «Открытие» уже прямо сейчас, даже несмотря на чуть-чуть накопленные проценты для того, чтобы далее распределить эти деньги (открыть вклады) уже правильно, среди нескольких крупных и более надежных банков, соблюдая предел — не более 1-1,2 млн. рублей вкладов в сумме на каждый банк.

Если вклады в банке «Открытие» — единственные накопления

Рекомендуется снять вклады сразу или по факту окончания срока и потом разделить все свои накопления среди 2-3-х самых надежных и крупнейших банков на свой выбор, естественно, не превышая сумму всех вкладов в каждом банке в 1-1,2 млн. рублей.

Конечно же, с данными советами по дальнейшим действиям со своими вкладами Вы сможете разобраться самостоятельно, исходя из своей ситуации.

Но что самое интересное во всей этой истории с банком «Открытие»?

А как должно быть все на самом деле? К чему вообще нужны санации банков?

Путь через санацию банков ведет к негативному влиянию не только на весь банковский сектор, но и на экономику страны в целом.

Центральный Банк РФ вообще не должен спасать банки! Он должен просто помогать клиентам банков выбираться из сложных ситуаций! Никакой лишней работы у ЦБ РФ не должно быть.Мнение редакции сайта — kuda-vlozhit-dengi.ru

Если у банка возникли какие-либо проблемы, все что нужно делать Центральному Банку РФ — это оказывать помощь клиентам банков и предоставлять им определенные гарантии, но не как не спасать сам банк и оказывать поддержку их владельцам, особенно финансовую.

При этом, если сама проблемная банковская структура (банк) связана с какими-либо другими структурами, как это сделано в банке «Открытие», то и клиентам данных структур, также нужно оказывать определенного рода поддержку и гарантии, например, через механизмы реализации (продажи) бизнеса, тесно связанного с банками, на аукционах (торгах), либо через реализацию (покупку-продажу) переноса клиентской базы в другие компании конкретного сектора (страхового, банковского и так далее). Но не как не через процесс санации, то есть покрытие образовавшейся миллиардной «дыры» в капитале банка.

С другой стороны, клиенты банков должны внимательно следить за своими капиталами и уметь правильно управлять своими счетами, чтобы потом не получилось так, что деньги, лежавшие в банке бесследно пропали, по причине отзыва лицензии у банка.

Более того, раз в стране происходит масштабный банковский кризис (банкиры об этом прекрасно знают), имеет место быть должной финансовой пропаганде, которой должен заниматься сам Центральный Банк РФ, например, при помощи принятия соответствующего закона, согласно которому будет запрещено любому банку в стране принимать вклады в сумме более 1,4 млн. рублей (принудительно).

Но нет же, государство и Центробанк РФ никак не заинтересован не в пропаже денег клиентов в банке и получается так, что вкладчик сам в ответе за свои деньги. Когда на самом деле должно быть так — кто принимает деньги в управление, тот их контролирует и обязан обеспечивать их сохранность, то есть эту функцию должен выполнять ЦБ РФ и сами банки, принимающие вклады по законам, которые устанавливает для них ЦБ РФ.

Таким образом, для выхода из кризиса банковскому сектору нужны кардинальные изменения и предоставление гарантий для абсолютно всех клиентов банков, вместо масштабного процесса санации банковских структур.

И пока во главе ЦБ РФ стоят не соображающие люди и не знающие, как нужно решать данную проблему банковского кризиса, то ни о каком решении проблем клиентов проблемных банков и всей экономики страны в целом говорить и не приходится.