Расшифровка расчетного счета: пояснение цифр в номере

Содержание:

- Вход в личный кабинет Сбербанк Бизнес Онлайн

- Как открыть счет в Сбербанке частному лицу

- Зачем нужен счет в банке?

- Реквизиты карточного счета

- Для чего нужна расшифровка расчетного счета в банке?

- Расчетный счет карты Сбербанка: как узнать

- В чем разница между депозитным и текущим счетом

- Квитанция об оплате

- Обратиться в Сбербанк

- Расшифровка кодов прочих поступлений

- Сходство и разница

- Обратиться в Сбербанк

- Виды счетов в Сбербанке для физических лиц

- Структура банковского счета

Вход в личный кабинет Сбербанк Бизнес Онлайн

Для индивидуальных предпринимателей и юридических лиц крупнейший банк России предлагает современный платный сервис — личный кабинет Сбербанк Бизнес Онлайн. С его помощью осуществляется дистанционное управление финансовыми потоками. Среди полезных функций:

- выставление счетов контрагентам;

- оплата налогов и сборов.;

- формирование документов в электронном виде;

- использование электронной подписи;

- контроль над операциями по счету.

Вход в личный кабинет Сбербанк Бизнес Онлайн

Войти в Сбербанк Бизнес Онлайн можно по логину и паролю (формируются при подключении к системе), которые нужно ввести в окно авторизации на главной странице сервиса. При первой попытке на номер мобильного поступит смс-код для идентификации. После входа система предложит сменить временный пароль на постоянный. Следующий шаг – прохождение процедуры смс-аутентификации – получение одноразового пароля. Если вход в Сбербанк Бизнес Онлайн осуществляется с помощью электронной подписи, то нужно сначала вставить токен в USB-порт компьютера и запустить файл загрузки.

Функционал личного кабинета Сбербанк Бизнес Онлайн

После открытия окна авторизации, ввести пароль для ЭП. Вам откроется меню личного кабинета, где вы сможете управлять расчетами и платежами, общаться в онлайн-чате, создавать шаблоны платежных поручений, просматривать курсы валют и многое другое.

Интернет-банк

Универсальный современный интернет-сервис Сбербанк Бизнес Онлайн – это готовое решение для полного контроля над финансовой составляющей вашего бизнеса. Чтобы начать работу с системой нужно составить заявление установленного образца и подать его в банк. После рассмотрения, вам предложат заключить договор на дистанционное обслуживание для ООО или ИП. Интернет-банк от Сбербанка позволит обрабатывать электронные документы по оплате, получить информацию о входящих и исходящих платежах. Использования готовых справочников банковских реквизитов даст возможность быстро заполнять электронные документы и формировать счета.

Мобильный банк в РКО Сбербанка

Кроме того, руководители компании смогут подключить мобильный банк и проводить платежи с помощью Apple Pay и Samsung Pay.

Карта для бизнеса

Для успешного ведения бизнеса и выгодных расчетов для ОО и ИП доступны корпоративные карты. Открытие карточного счета совершенно бесплатно.

Карта для бизнеса в РКО Сбербанка

Вы сможете устанавливать лимит по снятию денежных средств, привязать карту к расчетному счету ООО и ИП, что поможет быстро переводить на нее деньги. Расплачиваться бизнес картой и снимать наличные можно в любой точке мира. Суточное ограничение на обналичивание средств по карте составляет 170 тысяч рублей и 5 млн рублей в месяц.

Банкоматы Сбербанка перешли на бесконтакт, что позволяет снимать наличные без пластиковой карты. Достаточно использовать сервисы Apple Pay или Google Pay с любого мобильного устройства. Максимальный лимит при обналичивании средств без использования карты – 30 тысяч рублей за раз.

Эквайринг

В рамках РКО Сбербанка ООО и ИП смогут воспользоваться функцией интернет-эквайринга – получать платежи банковскими картами.

Заявка на интернет-эквайринг в РКО Сбербанка

Среди преимуществ данной услуги:

- прием карт платежных систем МИР, Виза, Мастеркард;

- круглосуточная информационная и маркетинговая поддержка;

- оплата в одно касание.;

- зачисление средств на следующий день;

- персональный менеджер (вы сможете проконсультироваться по любым бизнес-вопросам).

Бухгалтерия для ИП и ООО

Данный онлайн-сервис, разработан специально для юридических лиц и индивидуальных предпринимателей, которые работают без наемных сотрудников по УСН 6%. Теперь вы сможете забыть о бремени подготовки и заполнения документов для налоговых органов.

Бухгалтерия онлайн для ИП в РКО Сбербанка

При подключении пакета услуг вы получите автоматический расчет налогов и взносов, подготовку декларации по УСН и формирование КУДИР. Среди других преимуществ:

- выпуск электронной подписи;

- отправка декларации онлайн (стоимость годовой услуги — 1650 рублей);

- консультация экспертов – от 1500 рублей;

- бесплатный страховой полис от ошибок на сумму до 100 млн рублей.

Как открыть счет в Сбербанке частному лицу

Если с необходимыми документами, которые нужно предъявить, все понятно, то следует рассмотреть саму процедуру. Открыть счет в Сбербанке для физического лица можно через всемирную сеть, либо посетив любое отделение. В зависимости от вида могут быть некоторые нюансы, но они некритичны и никак не влияют на процедуру. Есть только одно условие, человек, претендующий на открытие конто, должен быть старше 14 лет.

В отделении банка

Личный визит в офис Сбербанка имеет несколько преимуществ. Во-первых, клиент всегда может получить ответы на все интересующие его вопросы, а, во-вторых, таким способом можно избежать ошибок при заполнении документов. После того как сотруднику банка предоставляют паспорт либо другой документ, удостоверяющий личность, он приступает к оформлению договора.

Составляется соглашение по одному экземпляру для каждой из сторон. Подписать договор обязаны представитель банка и вкладчик, после чего на каждом экземпляре проставляется печать банка. Обязательно нужно проверять все внесенные менеджером в договор данные и реквизиты на предмет ошибок. Кроме этого, рекомендуется не стесняться уточнять информацию по непонятным пунктам. Впоследствии это поможет избежать недоразумений.

В Сбербанк Онлайн

Открыть счет в Сбербанк Онлайн для физического лица намного проще, поскольку сделать это можно, не выходя из дома. Однако воспользоваться услугой могут лишь те клиенты, у которых она подключена, иначе необходимо посетить офис, где заполнить предложенную форму заявки на добавление банковского продукта. Кроме этого, можно воспользоваться банкоматом или терминалом самообслуживания либо услугой мобильный банкинг для прохождения регистрации.

Зачем нужен счет в банке?

Мы живем в мире, где каждый день происходит обмен товарами и услугами. Банковские карты заменили нам привычные бумажные и металлические деньги.

Почти у каждого из нас сейчас открыт счет в банке, мы можем не носить крупные суммы денег и заранее не думать о том, сколько денег взять в магазин, а просто прийти в магазин и оплатить покупку напрямую с банковского счета картой.

Для предпринимателя счет в первую очередь нужен для расчета со своими поставщиками и покупателями, т.к. популярность банковских карт растет с каждым годом и государство стимулирует безналичные операции.

Кроме того сделки на крупные суммы, участие в тендерах и проектах с госучастием подразумевает обязательное наличие р/с.

Но мы редко задумываемся о том, что такое расчетный счет и имеют ли вообще какой-то смысл цифры в номере банковского счета.

Реквизиты карточного счета

Все цифры РС регламентированы Центробанком России в Приложении 1 к Положению N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ». То есть все 20 цифр имеют расшифровку.

Представим стандартный номер в таком виде: 111 22 333 4 5555 6666666, где:

- 111 — балансовый счет (далее БС) первого порядка;

- 22 — БС второго порядка;

- 333 — код валюты (810 — российский рубль, 840 — американский доллар, 978 — евро);

- 4 — контрольная цифра;

- 5555 — код подразделения банковской организации;

- 6666666 — идентификатор пользователя, состоящий из 7 цифр.

Идентификатор присваивается каждому клиенту индивидуально.

В коммерческом банке

Все коммерческие организации, оказывающие финансовые услуги клиентам, подчиняются ЦБ РФ. Поэтому реквизиты карточек коммерческих и государственных банков не будут иметь отличий, за исключением контрольного числа, кода подразделения и идентификатора. К примеру, РС в Тинькофф и Сбербанке имеют одинаковые первые 8 цифр. Отличия начинаются с контрольного знака.

В Сбербанке

РС в Сбербанке состоит из 20 знаков, как в любом другом банке. Реквизиты отражены в личном кабинете в Интернете и в приложении Сбербанк Онлайн.

При оформлении карты на физическое лицо, запрещается принимать оплату за любую коммерческую деятельность, поскольку это может быть расценено как «отмывание» денег. Сбербанк вправе заблокировать доступ и запросить документы, подтверждающие происхождение финансовых средств. Для осуществления предпринимательской деятельности оформляется отдельный РС, он начинается с чисел 40802.

Что такое лицевой счет

Лицевой счет в Сбербанке — это дополнительный реквизит РС, по которому клиент может осуществлять финансовые операции: переводить деньги или снимать наличные, оплачивать услуги и т.д. Простыми словами, ЛС уточняет и расширяет идентификатор расчетного счета физического лица, поскольку у Сбера очень много частных клиентов и количества цифр в стандартном РС не хватает. При этом деньги каждого гражданина учитываются отдельно.

ЛС присваивается при оформлении дебетовой и кредитной карты, открытии депозитного вклада, получении пенсии и другого социального пособия.

Для чего нужна расшифровка расчетного счета в банке?

Расчетные счета в банке открываются в соответствии с Положением от 27 февраля 2017 года № 579-П «О плане счетов бухгалтерского учета для кредитных организаций и порядке его применения» (далее План счетов).

Обычно при открытии счета в кредитном учреждении (банке) заключается договор на открытие счета, в котором обычно указывается:

- Вид счета;

- на кого открыт счет;

- дату открытия счета;

- дату и номер договора;

- процентную ставку по вкладу или кредиту;

- цель, на которую выдан кредит;

- срок погашения кредита,;

- валюту вклада и другие данные.

Очень часто при проведении банковских операций и во многих других случаях нужна информация о расчетном счете и никаких источников получения ее у нас под рукой нет. Что же тогда можно сделать? В ответе на этот вопрос нам может помочь сам номер счета, который несет себе определенную информацию.

Расчетный счет карты Сбербанка: как узнать

Часто для произведения платежных операций человеку нужен, помимо номера банковской карты, еще и номер расчетного счета. Последний представляет собой учетную запись, используемую финансовым учреждением для учета всех денежных операций клиента. Учитывая актуальность темы, рассмотрим, как узнать расчетный счет карты Сбербанка разными способами..

Посмотреть в документах

При получении банковской карточки между клиентом и финучреждением в обязательном порядке подписывается договор. Один экземпляр этого документа остается в банке, а второй выдается клиенту. Номер расчетного счета Сбербанка России указан в каждом таком договоре в графе «Реквизиты».

Помимо договора, расчетный счет можно узнать и в конверте, который выдается при получении клиентом банковской карты с PIN-кодом. На бланке с последним приводится также искомый двадцатизначный номер, в конце которого указывается валюта счета (RUR – рубли, USD – доллары, EUR – евро).

На квитанции об оплате услуг

Статистические данные подтверждают тот факт, что в последнее время большая часть денежных операций производится в безналичной форме, то есть с применением банковской пластиковой карты. Так что, скорее всего, если сберечь договор или конверт с PIN -кодом не удалось, поищите квитанцию об оплате через Сбербанк каких-либо услуг, к примеру, коммунальных платежей. В этой платежке вы и сможете найти номер счета, с которого производилось списание денег, то есть вашего расчётного.

Позвонить на горячую линию банка

Узнать свой расчетный счет в Сбербанке России можно, позвонив на горячую линию финучреждения и следуя подсказкам робота-информатора. Бесплатный телефон горячей линии: 8 (800) 555-55-50.

Важно быть готовым к тому, что обслуживающий вас оператор запросит информацию о личных паспортных данных. Также рекомендуется перед звонком вспомнить секретное слово-код, которое вы указывали в банковском учреждении при открытии счета

Через интернет-банкинг

Уверенные пользователи интернета в поисках ответа на вопрос, как узнать расчетный счет карты Сбербанка, действуют через систему Сбербанк Онлайн.

Чтобы получить доступ к данной информации, как и ко множеству других сведений и возможностей, клиенту понадобится пройти процедуру регистрации на официальном сайте банка.

После подтверждения создания аккаунта в системе, чтобы увидеть свой расчетный счет, нужно перейти в раздел «Реквизиты». В открывшемся окне заполняем все обязательные поля формы, после чего система выдаст вам нужный двадцатизначный номер.

Если вы уже являетесь активным пользователем системы Сбербанк Онлайн, то увидеть свой расчетный счет можете на первой же странице личного кабинета после ввода логина и пароля.

В отделении банка

Что делать, если вам не удалось найти договор или PIN-конверт, вы не дружите с интернетом и не смогли дозвониться по горячей линии? Тогда узнать свой расчетный счет вы сможете, обратившись лично в отделение Сбербанка, в котором был открыт ваш лицевой счет. При этом обязательно нужно взять с собой паспорт.

Сотрудник финучреждения сможет без особых трудностей вас проконсультировать и продиктовать вам нужную последовательность цифр.

schetavbanke.com

В чем разница между депозитным и текущим счетом

В отличие от депозитного баланса, текущий счет позволяет клиентам распоряжаться денежными средствами в любое время. Текущий счет открывает доступ для оплаты услуг или совершения покупок в магазинах. Его обладатели лишены начисления дополнительных процентов. При наличии депозитного счета в банке Сбербанк, клиент получает проценты. На данном балансе хранятся денежные средства. Однако потребитель не имеет прав распоряжаться суммой и оплачивать за различные услуги. То есть депозитный тип:

- начисляет проценты в течение указанного срока;

- берет дополнительную комиссию за обслуживание;

- хранит деньги без предъявления доступа к их использованию.

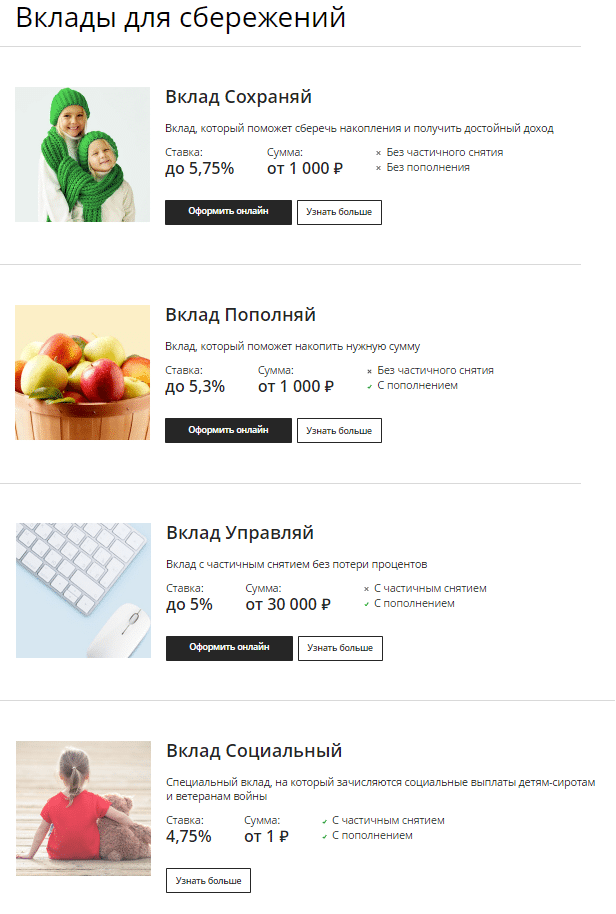

На данном этапе крупнейший банк России предлагает своим клиентам воспользоваться новыми программами.

- «Сохраняй» — данная услуга заключается в хранении средств на личном балансе без доступа для совершения финансовых транзакций.

- «Пополняй» — клиент может регулярно вкладывать деньги, получая при этом до 5,3%.

- «Сохраняй пенсионный» — данный тип услуги предусмотрен для пенсионеров.

- «Управляй» — имеется возможность частичного снятия средств без потери процентов.

Квитанция об оплате

Еще один хитрый способ – это посмотреть номер в квитанции об оплате, которую вы совершали с помощью карты. Если такие сохранились, то там обязательно указан номер счета, с которого совершались оплаты.

Также для тех, у кого оформлена услуга СМС-информирования, тоже есть еще один способ. Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Информация по банковским продуктам клиента является конфиденциальной (согласно статье Гражданского кодекса о банковской тайне). Поэтому получить информацию не по своему продукту может быть достаточно проблематично.

Поэтому банки всегда рекомендуют обращаться за получением той или иной информации именно клиенту. Таким образом, Сбербанк обеспечивает безопасность для своих клиентов и борется с мошенническими операциями.

romann Но означает ли это, что Вы теперь не можете доехать до работы на той же «Оке»? Нет, не означает.

Правильно.

Поэтому, под указанные Вами операции не нужно закрывать все старые уже открытые счета на балансовом счёте 42301 и переносить с них остатки на новые лицевые счета, открытые на балансовом счёте 40817.

Но, новые лицевые счета, к новым кредитным договорам, наверное, правильнее открывать на 40817.

толстый

По-моему, все упирается в вопрос начисления процентов на остаток. Вы начисляете? Если да, то по-моему, 423, если нет, то 408.

Я встречал три критерия для выбора 42301 или 40817:

1. Принято считать, что на остаток по счёту 42301 банк обязан начислять проценты, а на остаток на счёте 40817 не обязательно начислять проценты.

Думаю, что начислять проценты (любые, как установлены тарифами банка, в т.ч. мизирные) нужно только на те лицевые счета балансового счёта 42301, которые открыты по договору вклада. Но, нельзя ли продолжать открывать счета по договору счёта по отдельным операциям, например, кредитования на балансовой позиции 42301, а другие счета по договору счёта на 40817? Это не единообразно, и не красиво, но запрещено ли прямо Банком России?

2. Принято считать, что за ведение лицевого счёта 42301 по договору вклада банк не может взимать комиссию, а за ведение лицевого счёта 40817 по договору счёта можно взимать комиссию за ведение счёта.

Аргумен такой, что, мол, если договор вклада, то если были операции внесения средств во вклад и возврат банком средств, и если списать комиссию за ведение счёта, то может получиться, ситуация, когда банк возвращает вкладчику средств меньше, чем тот внёс во вклад, что будет противоречить Гражданскому кодексу.

Но, ведь, с другой стороны нигде нет законодательных ограничений на право банка устанавливать свои публичные тарифы на любые операции (кроме платежей в бюджет и т.п. органы и, по-моему, за валютный контроль), поэтому, клиент заранее соглашается (поручает банку) оплачивать банку любые его услуги…

Вот, если брать дополнительную комиссию за досрочный возврат вклада (больше, чем сумма начисленных процентов по этому вкладу) — это будет нарушение, потому, что это «искусственное» снижение суммы выдаваемого вклада, т.е. не возврат вклада полностью, на мой взгляд.

3. При оформлении договора счёта (40817) нужно заводить карточку образца подписи клиента, а при оформлении договора вклада (42301) не нужно. Этот аргумент имее место быть, особенно, если жалко потратить лишний лист бумаги.

romann Вопрос в возможности безналичного перечисления с 423 счета.

Думаю, что с введением 40817, с 423 можно перечислять безналично самому себе в другой банк (возврат вклада, по аналогии с юридическими лицами возврат депозита из одного банка со счёта 42201 в другой банк на счёт 40702), либо погашать кредит свой или за другого физического лица (из депозита-покрытия), если выступать поручителем по кредиту (оставлена для банков возможность продебетовать, согласно договора с клиентом, 42301 в корреспонденции со счётом по учёту кредита для погашения кредита) .

Source: gidmoney.ru

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

Расшифровка кодов прочих поступлений

Все зачисления имеют определенный цифровой код от 01 до 99. Наиболее часто встречаются следующие варианты:

В рамках зачислений «зарплатных» проектов:

| Код | Расшифровка вида зачисления |

|---|---|

| 01 | Заработная плата |

| 02 | Стипендия учащимся |

| 06 | Пособия на детей |

| 16 | Аванс по заработной плате |

| 17 | Командировачные |

| 18 | Премия |

| 19 | Отпускные |

| 22 | Алименты |

| 24 | Материальная помощь |

| 25 | Компенсации (все виды) |

| 26 | Денежное довольствие |

| 27 | Пособие по временной нетрудоспособности (больничные) |

| 28 | Расчет при увольнении |

| 33 | Денежное вознаграждение |

| 37 | Возврат НДФЛ |

| 38 | Отпускные будущего налогового периода |

| 39 | Денежное поощрение |

| 40 | Денежное содержание |

| 41 | Пособие по беременности, родам, уходу за ребенком |

| 42 | Депонированная зарплата |

| 43 | Единовременное пособие за счет ФСС |

| 45 | Алименты по решению суда |

| 46 | Алименты на добровольной основе |

| 48 | Пожизненное содержание судей |

| 52 | Оклад за звание членов и членов-корреспондентов академий наук |

| 54 | Возмещение вреда |

| 55 | Возмещение вреда жизни и здоровью по решению суда |

Классификатор прочих поступлений в Сбербанк Онлайн по зарплатным проектам

В рамках зачислений по прочим выплатам:

| Код | Расшифровка вида зачисления |

|---|---|

| 04 | Пенсия НПФ |

| 23 | Авторское вознограждение |

| 32 | Дивиденды |

| 35 | Перевод средств ИП на личный счет |

| 36 | Доход по ценным бумагам |

| 49 | Выплаты по договорам ГПХ |

| 51 | Подотчет списочному составу работников |

| 60 | Страховое возмещение |

| 65 | Плата по договору аренды или найма помещения |

| 66 | Выплата по договору процентного займа |

Классификатор прочих поступлений в Сбербанк Онлайн

Реже могут встречаться такие коды:

- «13» — перевод от физического лица;

- «14» — погашение кредита или займа;

- «20» — средства, полученные в результате оборота ценных бумаг;

- «34» — средства, полученные в результате продажи иностранной валюты.

Наиболее часто «Прочие поступления» имеют код «07». Так обозначаются поступления от некоммерческих государственных учреждений:

- Дополнительные выплаты, связанные с пенсионными начислениями;

- Оплата командировок работникам государственных бюджетных учреждений;

- Погашение личных трат, связанных с оплатой транспортных расходов в командировке;

- «Суточные»;

- Выплата военнослужащим для компенсации расходов, связанных с перевозкой имущества;

- Выплаты работникам государственных учреждений, вынужденных совершить смену места жительства из-за условий труда;

- Погашение трат на лечение, если травмы были получены на работе (такие выплаты назначаются военным, сотрудникам правоохранительных органов и сотрудникам, отвечающим за охрану объектов государственного назначения);

- Покрытие расходов в связи с санаторно-курортным лечением, если оно было назначено лечащим врачом.

Код «09» присваивается выплатам по уходу за ребенком, перерасчетам по оплате услуг образования, компенсациям за учебный отпуск и субсидиям по безработице.

Иногда встречаются прочие поступления с кодом «96», который носит негласное название «код ошибки».

Если в кодовом значении прописана аббревиатура RUS, например «88 RUS», это говорит о том, что карта, с которой выполнялся перевод выпущена на территории Российской Федерации или организация, перечислившая деньги зарегистрирована в России.

Сходство и разница

У лицевых и расчетных типов аккаунтов есть определенные сходства:

- Оба они открываются в банковской структуре.

- Лицевой с 14-й по 20-ю позицию совпадает с расчетным.

- Лицевые счета с использованием ДБО нередко называют расчетными.

Однако на практике они практически не пересекаются, отличаясь позициями возможностей и предназначением.

Лицевой и расчетный виды счетов – это вовсе не одно и то же, хотя оба создаются в финансовых структурах и предназначаются для различных платежей. Разница заключается в:

- Статусе собственника.

- Типах проводимых операций.

- Обязанности организаций иметь специальный счет.

Существенное отличие заключается и в платности услуги. При пользовании расчетными счетами клиенты банков обычно уплачивают комиссию, лицевые аккаунты обычно бесплатны.

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

Виды счетов в Сбербанке для физических лиц

Существует обширная система классификации банковских счетов, однако не все они используются в текущей деятельности Сбербанка. Различие их состоит в том, что каждый предназначен для осуществления определенных операций. В отличие от юридических, физическим лицам предлагается всего три вида конто, причем некоторые из них могут быть открыты в разном количестве.

Текущий счет

Открывается совершеннолетним гражданином для хранения денежных средств или проведения разовой крупной финансовой операции. Он может быть создан для получения денег или, наоборот, перевода их на другой счет. Особенно актуальны такие продукты при покупке недвижимости, автомобилей и прочих дорогостоящих вещей, платежей в пользу третьих лиц или предпринимателей.

Для открытия необходимо обязательное посещение офиса банка, поскольку в онлайн-режиме провести операцию не предоставляется возможным. На остаток денежных средств не начисляются какие-либо проценты и бонусы. При открытии валютного потребуется рублевый и транзитный счет, который предназначается для валютных переводов или проведения оплаты за границей.

Депозитный

С целью накопления денежных средств предлагается открыть депозитный счет в Сбербанке для физических лиц. На остаток денежных средств начисляется проценты. На данный момент они имеют следующие значения:

Депозит предназначен для свободного пользования деньгами с одновременной капитализаций. Он является бессрочным, его можно пополнять неограниченное количество раз, а снятие наличных денежных средств возможно в любое время. Минимальная сумма для открытия депозитного договора не предусмотрена, как и не существует ограничений по максимальному значению. Чем больше сумма на вкладе, тем выше процентная ставка.

Карточный

Карточные счета являются разновидностью текущих, но главное отличие – это то, что владелец может самостоятельно распоряжаться деньгами, не обращаясь каждый раз в филиал сберегательного банка. Они привязывается к действующей кредитной или дебетовой карте, которые используется для оплаты товаров и услуг в любое время в реальном времени или режиме онлайн (номер карты не совпадает с номер конто!). На остаток денежных средств на лицевом счете, как правило, происходит начисление процентов по ставке «до востребования», если иное не прописано договором.

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

- 333 — валюта, в которой хранятся средства на счету;

- 4 — проверочный код;

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт;

- 6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные

Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже